▶ ТОП-10 лучших электронных платежных систем 2021

Рейтинг ТОП 10 лучших платежных систем в России в 2021 году

Payeer

Электронный кошелек PAYEER работает в 200+ странах, обслуживает 2,5+ млн пользователей, ежедневно в системе создаются 5000 новых аккаунтов. Сервис оказывает платежные услуги на основании лицензий, выданных Министерством экономики и коммуникаций Эстонии (MEAC) и Комиссией по финансовым услугам Вануату (VFSC). Система позволяет совершать платежи по всему миру и доступна на русском, английском, испанском, французском и китайском языках.

Сервис производит массовые выплаты через API на множество кошельков без ограничений, позволяет осуществлять переводы в рублях, евро, долларах и другой фиатной валюте без верификации аккаунта. Также у клиентов есть возможность выпустить бесплатную карту PAYEER MasterCard Platinum и выводить на нее средства без комиссии.

Способы оплаты: ЭПС, банковские карты, наличные деньги, терминалы оплаты, международные переводы, сотовая связь и другие.

Skrill

Платежная система Skrill была создана еще в 2001 году, но первые 10 лет называлась Moneybookers. В 2021 году у платформы миллионы пользователей со всего мира, которые с ее помощью отправляют и получают деньги, покупают и продают криптовалюту, привязывая к счету в системе свои банковские счета. Для этого необходимы только адрес электронной почты и пароль.

Skrill позволяет мгновенно обменивать более 40 фиатных валют на Bitcoin, Bitcoin Cash, EOS, Ether, Ethereum Classic, Litecoin, XLM, XRP and 0x , пользуясь свыше 100 альтернативными методами оплаты.

Что касается вывода то пользователи могут мгновенно выводить денежные средства со счета Skrill на банковский счет или снимать наличные через банкоматы. Skrill отличает отсутствие комиссионных сборов при переводе средств напрямую на банковский счет.

Другие преимущества:

- Контролируется FCA;

- Передовые технологии по борьбе c мошенничеством;

- Программа лояльности KNEST;

- Партнерская программа;

- VIP-статуса Skrill и увеличенная выгода.

Advcash

AdvCash — это платежная экосистема, позволяющая осуществлять глобальные расчеты на выгодных условиях.Регистрация в системе — бесплатная, как и обслуживание счета. AdvCash предлагает мгновенные внутренние переводы и множество инструментов ввода и вывода средств с минимальными комиссиями.Вывод средств с платформы также можно осуществить разными способами. Для каждого способа предусмотрена разная комиссия.

Другие преимущества AdvCash:

- Быстрые массовые выплаты;

- Пластиковая и виртуальная карта AdvCach со счетом в USD или EUR для расчетов без комиссий и снятия наличных в любой точке мира;

- Многоуровневая система безопасности.

Perfect Money

Платежная система Perfect Money с 2007 года позволяет пользователям производить моментальные платежи и финансовые операции в интернете. Perfect Money особенно популярна в России и странах СНГ. Сервис оперирует эквивалентами двух самых авторитетных мировых валют — евро и американского доллара.

Сервис создан с акцентом на безопасности платежей и максимальной защите личных данных пользователей. Вся информация о денежных потоках внутри системы конфиденциальна и защищена от других пользователей и государственных органов.

Автоматически после регистрации пользователю присваивается первый статус — Normal, открывающий доступ ко всему функционалу платформы. Привилегированный уровень ориентирован на обслуживание VIP-клиентов, которые имеют определенные преимущества работы с платформой: отсутствие ограничений по суммам операций, первоочередные транши и тд.

В рамках одного аккаунта каждый пользователь может создавать до 6 кошельков, а также прикреплять к нему аффилированные субаккаунты. Субаккаунт позволяет переводить и принимать электронные валюты и пополняется с основного счета без комиссии.

Epayments

Платежная система система Epayments работает с 2011 года и обслуживает более чем 500 000 пользователей из 100+ стран, сотрудничая с 1000+ компаниями со всего мира.

“Мы верим, что для электронных платежей не существует границ, и доказываем это своим клиентам”.Команда Epayments

С помощью платежной системы можно осуществлять переводы:

- Клиенту ePayments (без комиссии);

- На банковский счет: Локальный перевод в валюте: BDT, BRL, CAD, GBP, HKD, IDR, INR, JPY, PHP, RUB, SEK, THB, VND (комиссия 3$); SEPA-перевод в валюте EUR (комиссия $0.6); Международный перевод в валюте USD, EUR, GBP, RUB (комиссия 0.5%);

- На банковскую карту:На банковскую карту ПриватБанка (Украина) для переводов в EUR (комиссия 2$); На другие карты (комиссия 2.9%);

- На кошелек WebMoney, ЮMoney (Яндекс.Деньги), QIWI (комиссия 2%);

- На счет мобильного телефона (комиссия 2$);

- Оплата услуг во Вконтакет (без комиссии).

Прием платежей:

- От клиента ePayments (без комиссии);

- Банковский перевод (комиссия 0-1%);

- На карту ePayments из WebMoney (комиссия 1%);

- С банковской карты (комиссия 2.6%);

- С ЮMoney (Яндекс.Деньги)(комиссия 2 %).

Подробнее о тарифах и лимитах ePayments — по ссылке.

У всех клиентов ePayments имеется собственный виртуальный счет IBAN, который позволяет отправлять и получать EUR-переводы в зоне SEPA. Платформа поддерживает и другие местные валюты: BDT, BRL, CAD, GBP, HKD, IDR, INR, JPY, PHP, SEK, THB, VND.

Приоритетом работы платежной системы является безопасность клиентов. Поэтому разработчики ePayments заменили статический платежный пароль подтверждением транзакций с помощью SMS или push-сообщений.

WebMoney

WebMoney — это международная система расчетов и среда для ведения бизнеса в сети.Это одна из старейших и авторитетнейших ЭПС, созданная еще в 1998 году. За 22-летнюю историю компании ее клиентами стали более 40 млн человек.

В 2021 году через WebMoney совершается около 1/3 электронных расчетов в России, и кошельки системы используются в 35% всего русского сегмента интернета.

Платежная система позволяет оплачивать товары и услуги в различных валютах, обменивать расчетные средства, привлекать финансирование, решать споры и заключать безопасные сделки. При этом можно открыть неограниченное количество кошельков WebMoney в разных валютах. Для удобства кошельки одного пользователя объединены в хранилище (keeper), имеющее регистрационный номер пользователя — WMID.

После регистрации в платежной системе пользователю автоматически присваивается низший аттестат — аноним. Чтобы получить доступ к полному функционалу сервиса, нужно пройти обязательную регистрации с предоставлением ксерокопии паспорта и получить формальный аттестат.

Самый высший уровень — аттестат регистратора — позволяет аттестовать новых пользователей и проводить обменные операции.

Все транзакции в системе являются мгновенными и безотзывными. Для большинства платежей предусмотрена комиссия 0,8%. Однако, если сделка заключается между двумя пользователями с уровнем не ниже начального, то комиссия не взимается. Как и при проведении транзакций между однотипными кошельками одного WM-идентификатора.

Кроме этого сервис позволяет проводить платежи по протекции: сумма перевода блокируется в системе и зачисляется на счет пользователя только после ввода кода.

В настоящее время система WebMoney поддерживает несколько типов кошельков, на которые учитываются имущественные права на разные типы ценностей.

QIWI

Платежная система QIWI появилась на рынке в 2007 году и сейчас работает в 22 странах мира: России, Молдове, Казахстане, Беларуси, США и тд.

ЭПС обладает разветвленной сетью терминалов и традиционных пунктов приема платежей, предоставляет максимум возможностей для ввода и вывода средств и поэтому считается одним из самых удобных решений для проведения онлайн-расчетов. При помощи QIWI пользователи оплачивают коммуналку, штрафы, налоги, авиабилеты, туристические услуги и тд.

Чтобы создать QIWI кошелек, нужен только номер телефона.

Существенному продвижению ресурса посодействовал и выпуск кредитных карт с весьма привлекательными условиями. Банковская карта QIWIM — это бесплатное обслуживание, 100000 точек пополнения и единый баланс с кошельком.Кроме этого, карту QIWI можно подключить к Apple Pay и оплачивать покупки быстрее и безопаснее.Пользоваться платформой можно через мобильное приложение, доступное для IOS и Android устройств.

ЮMoney (Яндекс.Деньги)

Электронная платежная система ЮMoney (Яндекс.Деньги) была создана в 2002 году российской поисковой системой Яндекс.Сейчас в России насчитывается больше 30 млн зарегистрированных кошельков, и это одна из самых популярных ЭПС в нашей стране. И понятно почему: система ориентирована на взаиморасчеты в российских рублях. При помощи ЮMoney (Яндекс.Деньги) пользователи оплачивают коммунальные услуги, погашают кредиты, платят налоги и штрафы и совершают другие расчеты.

Преимуществом данной ЭПС является наличие собственных виртуальных и пластиковых карт. Благодаря этому пользователю не нужно переводить деньги с кошелька на карту: пополнение баланса происходит автоматически.

Собственный платежный агрегатор Яндекс.Касса является лучшим в российском бизнесе: с его помощью обслуживается большинство отечественных сайтов. А с недавнего времени Яндекс.Касса подключена и к популярному китайскому сайту AliExpress.

Система предполагает несколько пользовательских уровней, основанных на степенях идентификации. При полной верификации аккаунта пользователь получает максимальное количество возможностей.

Western Union

The Western Union Company — американская компания, специализирующаяся на предоставлении услуг денежного посредничества, основанная в 1851 году. В 1871 году компания Western Union совершила первый в мире электронный денежный перевод при помощи телеграфных сообщений. Именно этот год считается началом развития ЭПС.

Western Union позволяет переводить деньги онлайн и в отделениях (в России — более 39 000 отделений партнеров от Москвы до Владивостока). Осуществлять денежные перевод можно 24/7 с помощью мобильного приложения.

Western Union сотрудничает с 17 операторами мобильной связи в 13 странах и обрабатывает международные денежные переводы на мобильные кошельки из США и Европы.

Зарегистрироваться в Western Union

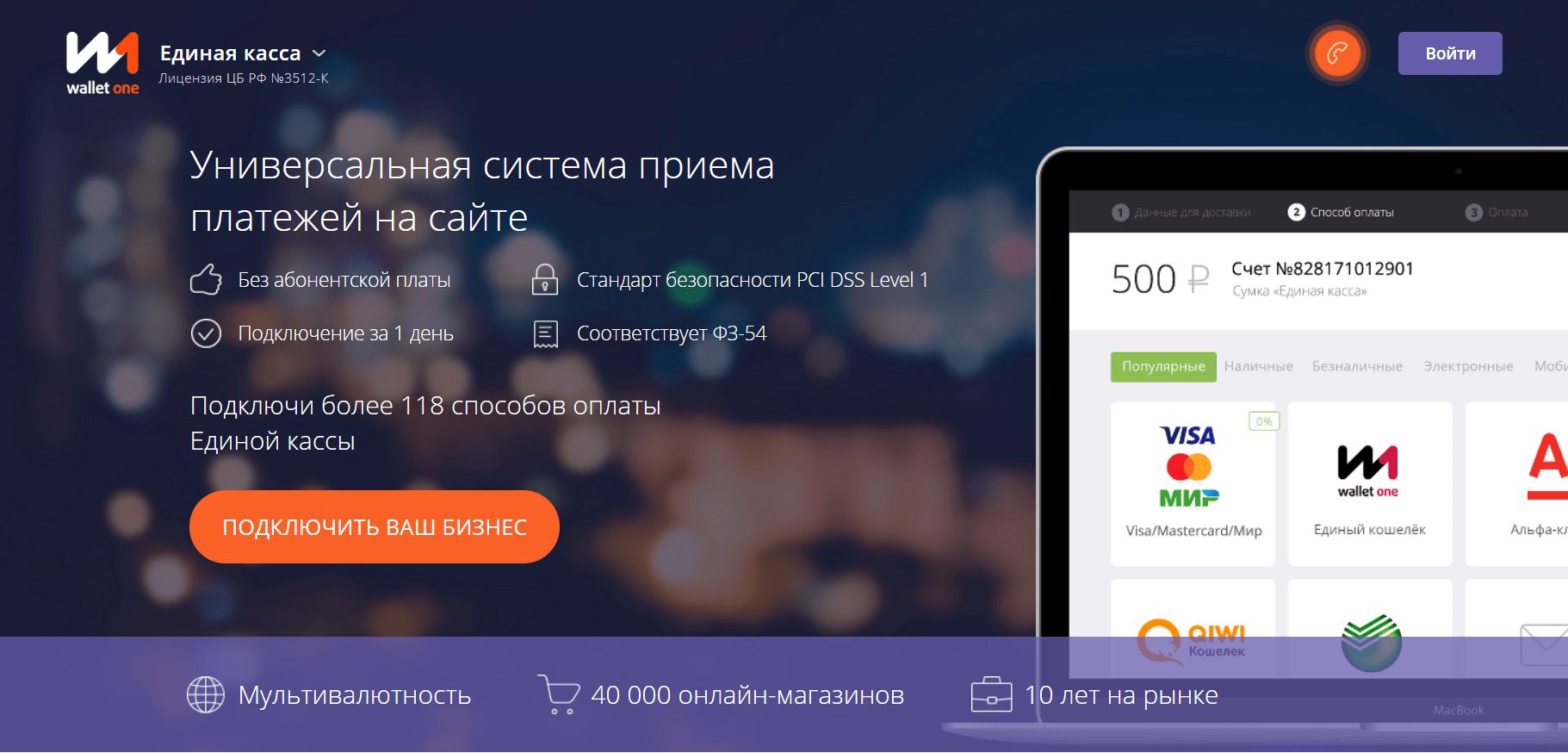

WalletOne

Единая касса WalletOne — это сервис, предоставляющий пользователю выбор из 118 способов оплаты. У системы есть интеграция со всеми популярными CMS системами. Есть пять тарифных планов:

- «Стартап»: оборот до 100 тысяч рублей;

- «Малый бизнес»: оборот до 500 тысяч рублей;

- «Средний бизнес»: оборот до 1 миллиона рублей;

- «Большой бизнес»: оборот до 5 миллионов рублей;

- «Корпорация»: оборот свыше 5 миллионов рублей.

Несмотря на большое количество способов оплаты, сервис не поддерживает оплату WebMoney, а комиссия по Яндекс.Деньгам и Qiwi составит 4.5%. Подключение производится за один день.

Виды электронных платежных систем

Какие электронные платежные системы существуют на сегодняшний день?

Чаще всего используется классификация, в основе которой лежат разные способы внесения денежных средств на счет кошелька.

Согласно ей, существует 2 типа платежных систем: кредитные и дебетовые. Разница в том, что кредитные используются для предоставления банковских услуг и работают с банковскими картами, а дебетовые связаны с цифровыми деньгами.

Рассмотрим характеристики каждого типа и их отличия.

Кредитные

Кредитные ЭПС представляют собой компании, управляющие цифровыми деньгами с помощью кредитных карт. Такие сервисы отличают надежная гарантия от взлома и несанкционированного использования. Это достигается за счет шифрования сообщений и цифровых подписей.

Главная особенность таких сервисов в том, что прежде всего заключается договор, и только потом производится оплата или перевод денег. Для проведения операций пользователю необходимо подтвердить кредитоспособность и соответствие предоставленных платежных данных действительности.

Примеры кредитных ЭПС: CyberCash, CheckFree, Open Market, First Virtual и другие.

Дебетовые

Основная часть ЭПС относится ко второму типу систем. Одни дебетовые системы используют только цифровую наличность, некоторые — также принимают электронные чеки.

Электронный чек — это аналог бумажного документа, только вместо рукописной подписи используется электронная.

Переводы и операции с помощью дебетовых систем платежей доступны только после пополнения счета.

Принцип их работы:

- Отправитель платежа выпускает чек и заверяет его цифровой подписью;

- Документ переводится Получателю через арбитраж системы;

- Электронный чек проверяется системой и, если нарушений не выявлено, принимается оплата;

- В результате средства со счета Отправителя переводятся Получателю.

Дебетовые платежные системы в РФ:

- QIWI;

- ЮMoney (Яндекс.Деньги);

- Web Money;

- PayPal;

- Единый кошелек.

Как развивались расчеты в интернете в России

Современные системы электронных расчетов в России появились не сразу. Первой в РФ в 1997 году была CyberPlat. Платеж через нее за услуги «Билайна» прошел годом позже в марте 1998 года. В начале нулевых функционировало уже несколько ЭПС:

- PayCash, со временем трансформировалась в Яндекс.Деньги;

- RUPay, позднее преобразовалась в RBK Money:

- WebMoney, завоевавшая наибольшую популярность на российском рынке.

Распространение ЭПС зависит от ряда факторов, но в первую очередь пользователи обращают внимание на простоту регистрации. Первой массовой системой в РФ стала WebMoney. С 2007 года Яндекс.Деньги начали конкурировать с лидером. А после запуска российской ЭПС Qiwi и установки большого числа терминалов в шаговой доступности, сервис вошел в тройку лидеров.

Законодатели не сразу занялись вопросом регулирования рынка электронных расчетов. Но в 2011 году положение исправил ФЗ №161. В нем описаны основные правила и положения в области платежных систем России.

Невзирая на качественный сервис и хорошую техническую проработку, ЭПС PayPal не получила массовое распространение у россиян сразу. Вначале ее использовали только для платежей на зарубежных сайтах. Но на сегодняшний день система вытесняет признанных российских лидеров.

С 2010 по 2018 год число безналичных расчетов возросло в России в 34 раза, с 5 до 172 операций на одного жителя страны. Такие данные приводит BCG. РФ вышла на первое место в мире по количеству защищенных токен-транзакций. Также Россия крупнейший европейский игрок по объему операций, проведенных через виртуальные кошельки.

Самое большое число безналичных платежей в РФ проходит через Яндекс.Деньги, Онлайн Сбербанка и клиентские карты. Причем в 2018 году проценты распределились так:

| Карты | Интернет-банкинг | Виртуальные кошельки |

| 90,5% | 89,7% | 77,6% |

Главные пользователи интернет-банкинга 93,9 % и электронных систем 82,2 % расчетов лица 25-34 лет. Карты предпочитают 94,4 % россиян 35-44 лет.

Как работают ЭПС

Как устроены электронные платежные системы и о каких особенностях их работы важно знать?

Принцип функционирования таких сервисов аналогичен с привычными безналичными операциями. У пользователя есть персональный счет, по которому он проводит расчеты с контрагентами, а также осуществляет переводы между собственными кошельками.

Схема работы ЭПС:

- Пользователь интернета регистрируется на сайте той или иной платежной системы и создает электронный кошелек (или несколько электронных кошельков);

- Далее он пополняет свой цифровой счет;

- Сервис производит обмен реальных денег на виртуальную валюту по внутреннему курсу;

- После этого владелец счета может осуществить необходимую транзакцию: перевести средства другому пользователю, оплатить товар или услугу и тд.;

- Контрагент получает электронную валюту;

- Платежная система выкупает свои внутренние деньги обратно, отдавая взамен традиционные.

После обмена реальных денег на цифровые на сумму поступления у эмитента возникают обязательства перед пользователем. ЭПС гарантирует, что по запросу участника виртуальная валюта будет обменена на реальные деньги.

Чтобы использование цифровой наличности было возможно, организация-получатель должна принимать оплату в виртуальной валюте.

Таким образом, основные элементы сделки:

- Клиент — пользователь интернет, который хочет оплатить товар или услугу с помощью виртуальных денег;

- Продавец — организация или компания, которая принимает к оплате электронные деньги;

- Эмитент — организация, которая выпустила электронные деньги.

Платежные системы зарабатывают на комиссиях. Например, Webmoney взимает 0,8% с каждой операции пользователя.

Преимущества электронных платежей

Регистрация аккаунтов и использование ЭПС как для работы, так и в повседневной жизни, имеет массу преимуществ:

- Быстродействие. Процедура регистрации занимает максимум минут 10-15. Некоторого времени требует проверка документов, но тут уже речь идет о безопасности пользователя. Зато после верификации аккаунта трансакции внутри систем совершаются практически мгновенно, невзирая на расстояния и границы. Средства переходят через тысячи километров моментально.

- Простота. Практически все сервисы устроены максимально просто и продуманно. Разработчики кровно заинтересованы в увеличении числа юзеров, поэтому ориентируются на людей с минимальными пользовательскими навыками.

- Выгода. В большинстве случаев, совершать покупки в интернет-магазинах при помощи электронных денег гораздо выгоднее, нежели делать это в реальных торговых точках, расплачиваясь наличкой. В качестве дополнительного бонуса вы получаете возможность контролировать собственные финансы вплоть до копейки – никаких дополнительных записей для этого вести не нужно.

- Обширный функционал. Чем разветвленнее и популярнее платежная система, тем больше возможностей она предоставляет пользователю. Через многие сервисы можно проводить платежи по коммунальным и другим услугам, оплачивать штрафы и налоги, погашать кредиты и займы. Внутри ПС может быть встроен онлайн-обменник, предоставлена возможность онлайн-кредитования или автоматического отчисления фиксированных сумм на определенные аккаунты.

- Безопасность. Практически все авторитетные сервисы имеют многоступенчатые системы безопасности. Некоторые из них предусмотрены сервисами для всех пользователей по умолчанию, другие настраиваются опционально. Практически все трансакции требуют дополнительного подтверждения в виде кодов, которые высылаются через СМС, по электронной почте либо при помощи инновационной платформы аутентификации E-num.

ТОП-10 сервисов для приёма онлайн-платежей на сайте

Fondy

Fondy является платёжным сервисом, позволяющей вести деятельность и в России, и за её пределами. Принимает свыше ста мировых валют. Есть поддержка VISA, MasterCard и Maestro, интернет-кошельков – вплоть до PayPal.

Один из лидеров рынка с ориентиром на клиентов со всей планеты. Работает с юрлицами и физлицами.

Комиссия зависит от оборота проходящих денежных средств. Так, за сумму менее 1 миллиона ежемесячно, нужно платить 3 процента, свыше неё — 2,9%, при достижении порога в 3 миллиона рублей гарантируется индивидуальный тарифный план. Уплачивает комиссию продавец. Попробовать сервис >>

Яндекс.Касса

Яндекс.Касса является отечественной разработкой и одним из самых востребованных решений на территории страны. Поддерживают оплату с любых карт – от МИР до American Express, любые платежные системы – от WebMoney до китайского WeChat Pay.

Комиссия 2,8% за онлайн-платежи, проходящие по банковским картам и через различные платежные системы. Комиссия зависит от продаваемого типа товаров. При достижении оборота более 5 миллионов в месяц можно рассчитывать на индивидуальные условия сотрудничества.

Отличительные черты – наличие онлайн-кассы для самозанятых, отсутствие абонентской платы. Единственный минус – непростая настройка, лучше обратиться к специалисту.

ONPay

ONPay — популярная платёжная система. Обладает широким функционалом, подходит как для предпринимателей, так и для крупных компаний. Предлагает простую интеграцию посредством размещения платежной формы на сайте и модулей для более чем 20 различных CMS.

Прием средств: Я.Деньги, WM, QIWI, BTC, СМС-оплата с баланса мобильного, банковские карты и так далее. Возможно обслуживание клиентов за территорией России. Подходит для юридических и физических лиц.

Минимальная комиссия 0.7-1% + комиссия самой системы оплаты за прием средств (карта, WM, QIWI и так далее).

PayAnyWay

PayAnyWay – система, отличающаяся своей простотой, функционалом и надежностью. Регистрация и настройка – предельно понятны, с инструкцией. Имеются модули для различных CMS, техподдержка всегда готова оказать помощь.

Приём оплаты возможен с помощью банковских карточек (в том числе МИР), почтовых переводов, электронных платежных систем (WM, Я.Деньги и так далее). Работает только с клиентами из России, не годится для приёма оплаты с карт, выпущенных другими странами.

Минимальная комиссия – от 1% и зависит от типа оплаты, вида продаваемых товаров или услуг. При обороте свыше 3 миллионов рублей в месяц вам предложат индивидуальные условия.

RoboKassa

RoboKassa является платёжной платформой, обладающей предельно простым процессом подключения к интернет-магазинам и сайтам. Нужно зарегистрироваться, подтвердить данные, добавить код на нужные страницы сайта и принимать платежи. Карточки, электронные кошельки, онлайн-банкинг, списание нужной суммы с баланса сотового – всё это возможно. Юридическим лицам и ИП в зависимости от тарифа придется платить от 2,5%:

Физические лица могут рассчитывать на комиссию от 7%, взимаемую с покупателя. В личном кабинете её можно взять на себя.

Мегакасса

Мегакасса – один из наиболее известных сервисов, гарантирующий предельно простое подключение и приём оплаты в различной валюте, разными способами. От банковских карточек до электронных платёжных средств и салонов связи.

Возможен выбор, кто будет платить комиссию – клиент, вы или 50 на 50. Сама комиссия варьируется в зависимости от способа оплаты – от 1% (WebMoney) до 7% (QIWI), для банков — от 2.8%.

E-Autopay

E-Autopay достаточно сильно отличается от остальных предложенных сервисов, так как помимо приёма денежных средств на сайте он обладает продвинутым маркетинговым функционалом. То есть, открывает возможность сопровождения клиентом перед и после продажи продукции.

Деньги можно принимать с множества платёжных систем. Возможна работа по всему миру. Правда, за использование маркетинговых инструментов придется платить до 50 долларов ежемесячно, минимальный тариф – от 19.90 доллара.

SpryPay

SpryPay – небольшой сервис, ориентированный на электронные товары: книги, архивы, программ, инфопродукты и прочее. Работает с юрлицами и физлицами. Есть статистика операций, обновляющаяся в режиме реального времени.

Предлагаем комиссию на оплату товаров в размере от 1 до 5% (за исключением СМС-платежей). За вывод суммарная комиссия сервиса и платежной системы, через которую производился перевод – от 2 до 5.5%.

Как самому выбрать платежную систему

А сейчас — внимание: будем разбираться, какую платежную систему выбрать и на что в первую очередь обращать внимание.

География работы

Прежде всего, убедитесь в том, что интересующая вас платежная система работает в странах, с которыми вы планируете работать.

История

Важно ознакомиться с историей появления платежной системы: год создания, команда, цели и перспективы. Чем дольше сервис работает на рынке, чем больше у него клиентов и чем опытнее команда, работавшая над его созданием и развитием, тем выше уровень доверия к нему со стороны пользователей.

Безопасность

Гарантия безопасности и защиты платежей — первое, о чем должны позаботиться разработчики платежной системы.Безопасность для клиентов платежные системы обеспечивают при помощи:

- использования протоколов SSL, HTTPS, TLS;

- проверки четырехзначных CVV2 CVK2 кодов, адресов;

- цифровой подписи.

Также используется верификация аккаунта в несколько этапов: логин, пароль, смс-сообщение или звонок на прикрепленный номер.

Обновления ПО помогают защитить устройства пользователей и их данные.

Наличие лицензии

Правовое регулирование и наличие лицензии — важный критерий, который стоит учитывать при выборе подобного сервиса. ✅Платежные системы находятся под строгим контролем со стороны государственных органов, так как неконтролируемая деятельность может нанести вред традиционной финансовой системе. Поэтому деятельность электронных платежных систем относится к лицензируемым видам деятельности.

Минимальные требования для получения лицензии в большинстве стран ЕС:

- безупречная финансовая репутация управляющей компании;

- безупречная репутация руководящего состава и учредителей;

- ограничение ежемесячных оборотов, согласно требованиям регулятора;

- наличие офиса в стране, в которой подается заявление;

- деятельность компании не должна нарушать законодательства страны, в которой проводится лицензирование и ЕС;

- один из руководителей компании должен быть резидентом.

Наиболее популярные страны-регуляторы:

- Великобритания;

- Чехия;

- Белиз;

- Эстония;

- Литва;

- Мальта;

- Грузия.

Лимиты

Тарифы и лимиты на ввод и вывод средств разнятся в зависимости от платежной системы. Некоторые сервисы работают без лимитов. Отсутствие ограничений на пополнение депозита и вывод средств дает большую свободу и независимость.

Поддерживаемые валюты

Чем шире список поддерживаемых системой валют, тем больше у пользователя возможностей для денежных манипуляций. Поэтому проверьте, поддерживает ли платежная система те валюты, с которыми вы планируете работать.

Комиссии

Узнайте, сколько денег система будет взимать с каждой вашей транзакции. Внимательно прочитайте документацию: порой сервисы “грешат” скрытыми комиссиями. Также важна логика работы платежки: это агрегатор или прямой платежный шлюз? От этого напрямую зависит, откуда вы впоследствии будете выводить деньги.

Отзывы

Чем полезны отзывы при выборе платежной системы? Как минимум тем, что вы будете застрахованы от ошибок, которые совершили другие пользователи. Личный опыт и советы реальных пользователей помогут вам сложить первоначальное мнение о работе системы и понять, подходит ли она для ваших целей или нет.

Кроме всего, важно обращать внимание на условия вывода средств. Перед тем, как переводить деньги, убедитесь, что система позволяет обналичивать средства в вашем регионе.

Перспективы развития платежных систем

Платежные системы сильно влияют на развитие экономики и безналичного оборота в стране и обеспечивают прозрачность всей финансовой системы.

По прогнозам компании Worldpay, электронные кошельки займут лидирующее положение на рынке электронной коммерции, увеличив долю с 21,7 % в 2014 году до 27,6 % в 2021.

В настоящее время в России развитие платежных систем, в том числе международных, идет достаточно высокими темпами. С незначительным отрывом лидирует Visa: она занимает около 50% рынка, Mastercard – 40%. Оставшиеся 10% делят между собой другие иностранные и отечественные ЭПС.

Национальные платежные системы создаются как альтернатива международным на случай, если те попадут под санкции страны и покинут рынок. Самой популярной в России на данный момент является система “МИР”, созданная в 2014 году. С помощью национальных ЭПС обеспечивается финансовая безопасность страны от внешних политических и экономических факторов.

Отличием электронных платежных систем является то, что в качестве расчетной единицы выступают не реальные деньги, а виртуальные валюты.

Это создает определенную проблему для понимания их функционирования, что отпугивает многих пользователей. На самом деле, в использовании платежных систем нет ничего сложного: специальные знания и умениях при работе с ЭПС не требуются.

- https://investonomic.ru/reyting-luchshih-elektronnyh-platezhnyh-sistem-eps/

- https://gruzdevv.ru/stati/top-platezhnyh-agregatorov/

- https://brobank.ru/sistemy-elektronnyh-platezhej-v-rossii/

- https://yookassa.ru/priem-platezhej/

- https://mynetmoney.ru/platyozhnye-sistemy/

- https://postium.ru/servisy-priyoma-platezhej-na-sajte/

- https://timeweb.com/ru/community/articles/platezhnye-sistemy-dlya-saytov-fizicheskih-lic