Денежное обращение и денежная система: основные элементы и типы

Денежная система и обращение

Деньги выступают в качестве технического средство обмена и выполняют отведенные им функции, совершая непрерывное движение и переходя от одного хозяйствующего субъекта к другим. Таким образом, происходит формирование денежного обращения, состоящего на сегодняшний день из наличного и безналичного оборота.

Денежное обращение представляет собой процесс движения наличных и безналичных денег, который обслуживает обращение продукции и капитала.

Денежная система представляет собой сложившееся в государстве и закрепленное законодательно устройство денежного обращения.

Основные элементы

Основными элементами национальной денежной системы можно считать:

- национальную денежную единицу, имеющую собственное наименование,

- масштаб цен;

- форму наличных денег;

- порядок эмиссии в обращение денег;

- валютный паритет, представляющий собой соотношение с другими национальными деньгами;

- институционное обеспечение отношений в сфере денег.

Национальная и международная системы

В современных условиях вся система денежного обращения организована в так называемую денежную систему. Уже на начальных этапах появления и развития денежных отношений возникло понимание объективной необходимости их организации в денежную систему. Функции такого организатора приняло на себя государство, в результате чего возникла национальная денежная система, с развитием же международных торговых и экономических отношений сформировалась международная валютная (денежная) система.

Национальная денежная система — это форма организации денежного хозяйства в рамках одного государства.

Международная валютная система - это форма организации денежного хозяйства в рамках международных экономических отношений нескольких государств (например, система евро) или в рамках мирового глобального хозяйства.

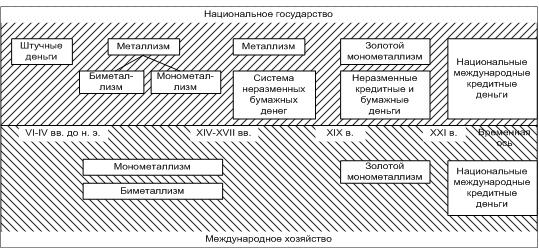

Денежная система в ходе исторического развития претерпела несколько организационных изменений, каждое из которых имело определенное историческое название, занимало конкретное временное пространство и присутствовало в национальных и/или международных системах хозяйства (рис. 8).

Рис. 8. Исторические формы развития денежных систем (национальной и международной)

Структура и функции денежно-кредитной государственной системы

Денежно-кредитная система – это совокупность кредитно-финансовых предприятий, которые выполняют функции аккумуляции и распределения денежных средств.

Все предприятия, которые входят в денежно-кредитную систему классифицируются на 3 три группы:

- Центробанк,

- коммерческие банки,

- специальные кредитные институты.

Банковская система государства формируется совокупностью Центрального и коммерческих банков. Банковской системой выполняется основное кредитное и финансовое обслуживание экономического процесса. На сегодняшний день почти во всех развитых государствах банковская система состоит из 2 уровней.

Первый уровень банковской системы представляется Центральным (Национальным) банком, который выполняет функцию эмиссионного государственного центра.

На втором уровне находятся коммерческие (частные и государственные) банки страны.

Важнейшими функциями Центробанка являются:

- Регулирование кредитно-денежного обращения,

- Межбанковские расчеты и кассовое обслуживание коммерческих банков,

- Выпуск и изъятие денег из обращения,

- Хранение резервов государства и обязательных резервов коммерческих банков;

- Проведение финансовых правительственных операций;

- Регистрация коммерческих банков и контроль соблюдения ими обязательных нормативов и банковского законодательства;

- Контроль открытия отделов и филиалов зарубежных банков на территории страны.

Типы денежных систем

За длительный период существования денег сформировались следующие типы денежных систем:

1. Металлическая денежная система, основа которой – использование действительных денег, обычно металлических (золото, серебро, реже – медь, бронза). Металлическая денежная система может быть двух типов:

Биметаллизм – тип денежной системы, при которой роль всеобщего эквивалента официально закреплена за двумя металлами (золото и серебро). При биметаллизме устанавливается монетный паритет – порядок сосуществования монет из разного металла. Виды монетного паритета:

- равный (параллельный) паритет – государство не вмешивается в порядок соотнесения монет, паритет устанавливается рынком (характерен ранним стадиям развития экономики);

- подчиненный паритет – курс монет из одного металла к монетам из другого устанавливается государством официально (в России – это период «Медного бунта»).

Монометаллизм - тип денежной системы, при которой роль всеобщего эквивалента играет один металл (золото). Различают следующие типы золотого стандарта:

- золотомонетный стандарт – в денежном обращении присутствуют как золотые монеты, так и бумажные деньги, которые свободно меняются на золото (в России - 1895-1914 гг. );

- золотослитковый стандарт – свободное обращение золота отсутствует, существует ограниченный обмен банкнот на золото в строго установленных стандартных слитках – линготах (в России - 1914-1944 гг.);

- золотодевизный стандарт (устанавливается в случае скудости золотых запасов) – обмен национальной валюты на иностранную, разменную на золото (1944 – 1969 гг. - международная Бреттон-Вудская валютная система [1]).

2. Система неразменных денег (неметаллическая или бумажно-денежная или денежно-кредитная) – тип денежной системы, при которой денежные носители не имеют непосредственной связи с металлами. В настоящее время система неразменных денег присуща большинству стран. Особенности такой денежно-кредитной системы:

- отмена официального содержания золота в денежных единицах (в России с 1991 г.);

- сохранение золотого резерва в Центральном банке (в России – в виде золотовалютного запаса);

- переход к неразменным на золото кредитным деньгам;

- национальная единица – банкнота Центрального банка;

- обеспечение денежных знаков;

- сохранение в некоторых системах казначейских билетов (было в СССР);

- эмиссия денег для покрытия дефицита бюджета;

- развитие безналичной системы и сокращение налично-денежного оборота;

- создание и развитие государственного денежно-кредитного регулирования (в России представлено Центральным банком, его главная цель – сокращение инфляции).

Кредитная система

Необходимость денежно-кредитных отношений в экономике основана на том, что некоторые хозяйствующие субъекты обладают временно свободными денежными или товарными средствами, требующими другим сторонам рыночных отношений. По этой причине одни предоставляют денежные средства в ссуду, а другие – берут в заем. Кредит – это система экономических отношений, которые возникают при предоставлении ссуды денежной или натуральной формы одним юридическим (физическим) лицом – кредитором другим лицам (заемщикам) при условии возвратности и платности.

Кредиту присуще выполнение следующих функций:

- Перераспределительная функция, при которой происходит перераспределение денежных, материальных ресурсов при условии последующего возврата между компаниями, отраслями, регионами страны;

- Функция ускорения производственного развития, при котором происходит повышение эффективности процесса производства, при этом кредит используется в качестве инструмента расширения производства, для внедрения новых технологий и техники, постройки предприятий и др.

Масштаб цен

Масштаб цен — означает меру выражения стоимости при реализации или оценке каких-либо благ в денежных единицах данной страны.

Масштаб цен — это способ соизмерения покупательных способностей или стоимостей товаров, другими словами, через масштаб цен проявляется функция денег как меры стоимости.

Первоначально весовое содержание монет совпадало с масштабом цен, однако постепенно он начал обособляться от весового содержания монет (это было связано с порчей монет, их износом, переходом к чеканке монет из более дешевых металлов). С прекращением размена кредитных денег на золото официальный масштаб цен утратил свой экономический смысл. В результате Ямайского соглашения официальная цена золота и золотое содержание денежных единиц были отменены. В настоящее время масштаб цен складывается стихийно и служит для соизмерения стоимостей товаров посредством цены.

Ликвидность

Денежная ликвидность — это способность денег в любой момент быть использованными для приобретения товаров, услуг и т.п.

Степень ликвидности различна у различных форм денег.

Несмотря на различную степень ликвидности все формы денег образуют некое единство, посредством которого осуществляются и формируются все хозяйственные связи. В условиях рыночной экономики все экономические отношения выступают в денежной форме, т. е. как разнонаправленные денежные потоки, которые можно представить следующим образом (рис. 11):

Рис. 11. Современная рыночная экономика и денежные потоки

Особенности современной российской денежной системы

Денежная система России находится в постоянном развитии, отражая современные экономические и политические реалии. Ее особенность – жесткий централизм управления этой системой. Основные элементы денежной системы России:

1. Национальная денежная единица - рубль и его составная часть - копейка (1 рубль = 100 копеек).

2. Виды денег в обращении - банковские билеты (банкноты) и разменная монета (такая структура сложилась с 1991 г., когда из обращения были выведены казначейские билеты).

3. Национальная эмиссионная система России – монопольное право Банка России на эмиссию денег в обращение, закрепленное в настоящее время в Федеральном законе Российской Федерации «О Центральном банке Российской Федерации (Банке России)». Эмитированные в обращение банкноты Банка Россиии обеспечиваются совокупностью обязательств перед ним самим.

4. Национальный аппарат, осуществляющий поддержку и регулирование денежного обращения – монополия Центрального банка по всем вопросам, связанным с эмиссией денег и организацией их обращения на территории России.

[1] В 1969 г. была выпущена специальная валюта – СДР – для определения резервов и квоты кредитования, получаемой в Международном валютном фонде (МВФ).

Развитие и становление

Развитие и становление первой денежной системы СССР началось при проведении денежной реформы 1922-1924 гг.

При реформе в законодательном порядке определены такие элементы денежной системы.

Денежной единицей объявлен червонец, или 10 рублей. Золотое содержание червонца установили в один золотник — 78,24 долей чистого золота, что отвечало золотому содержанию десятирублевой дореволюционной золотой монеты.

Декретом СНК СССР от 11 октября 1922 г. монопольное право эмиссии червонцев как банковских билетов представлено Государственному банку СССР.

Для того, чтобы поддержать устойчивость червонца были созданы все нужные условия.

Эмиссия червонцев производилась Госбанком при краткосрочном кредитовании народного хозяйства. Ссуды выдавали лишь под легкореализуемые материальные и товарные ценности.

Для того, чтобы поддержать устойчивость червонца в отношении к золоту государство допускало обмен червонцев на золото в слитках и монетах и на стабильную иностранную валюту. Государство принимало червонцы по нарицательной стоимости в оплату государственных платежей и долгов, которые взимаются по закону золотом.

Банковские билеты являлись кредитными деньгами не лишь по форме, но и по существу. Их эмиссия ограничивалась не лишь потребностями хозяйственного оборота, но и ценностями, которые находятся на балансе Госбанка. По закону червонцы, выпущенные в обращение, обеспечивались не меньше нежели на 25% их суммы драгоценными металлами, стабильной иностранной валютой по курсу на золото, а на 75% — краткосрочными векселями, легкореализуемыми товарами.

В стране к началу 1924 г. созданы нужные предпосылки для окончания денежной реформы и образования новой денежной системы. Правительство прекратило применение печатного станка для того, чтобы покрыть бюджетный дефицит. Обесцененные деньги обменены на новые казначейские билеты по курсу:

1 рубль казначейских билетов равнялся 50 миллиардов рублей денежных знаков всех образцов, которые выпущены в обращение до 1922 г.

Особенности денежного обращения

Кризисное состояние экономики, высокие темпы инфляции и проведение монетарной политики привели к расстройству денежной системы России.

Инфляционные процессы возникли в российской экономике еще в послевоенный период в связи с резким падением эффективности производства. Попытки реформирования экономики заканчивались очередным повышением цен и обесценением рубля. Внутренний государственный долг превысил всю денежную массу. Государство не располагало товарной массой для обеспечения выпущенной в оборот денежной массы. Начало 1993 года Россия встретила в условиях жестких инфляционных процессов.

Отказ от государственного регулирования цен в январе 1992 года вместо ожидаемого равновесия привел к гиперинфляции - среднемесячные темпы прироста потребительских цен составили 31,2%.

Многофакторный характер инфляции обусловил наличие двух ее видов: инфляции спроса и инфляции издержек.

Одним на основных направлений денежно-кредитной политики в этот период были сужение эмиссии, ограничение предложения денег и подавление платежеспособного спроса массового потребителя, что привело к нарастанию дефицита денежной массы. Темпы инфляции были подавлены: в 1997 году они составляли менее 1% в месяц. Снизились темпы прироста денежной массы. Все это сопровождалось рядом негативных явлений, а именно:

1. Расстройством функции обращения национальной валюты: расширились процессы эмиссии псевдоплатежных средств (псевдоденег), происходила долларизация денежного обращения и сбережений. Наполнение хозяйственного оборота платежно-расчетными суррогатами - платежными сертификатами, вексельными обязательствами, налоговыми освобождениями и т.п. носило стихийный характер, что снижало роль Центрального банка РФ в регулировании денежного обращения в стране. Кроме того, ЦБ РФ в этих условиях терял эмиссионный доход, который переходил в распоряжение различных коммерческих структур. Вместе с тем замещение рублевой массы иностранной валютой означал, что этот доход достается также эмиссионным центрам соответствующих стран.

Происходила утечка российской валюты с традиционных рынков СНГ, кредитные отношения с которыми значительно сократились и к 1997 году составили лишь 0,5 в общем объеме кредитных ресурсов стран СНГ. В итоге снизился спрос на национальную валюту России, что обострило проблему введения конвертируемости рубля.

2. Расстройством платежно-расчетной системы в процессе проведения реформ, а также заменой старой системы, рассчитанной на обслуживание потребностей централизованной плановой экономики, на новую.

К началу 1997 года массовые неплатежи составили более 170% годового ВВП. В структуре суммарной просроченной задолженности, доля которой равна половине суммарной задолженности по обязательствам, 96,6% приходится на кредиторскую задолженность поставщикам, бюджету и т.д., а 4,4% - по кредитам банков и займам.

Значительное влияние на расстройство платежно-расчетной системы оказывали бартерные сделки, в результате которых бюджет страны недополучает десятки триллионов рублей доходов. К этому следует добавить внебанковский оборот, основу которого составляла так называемая «теневая экономика». Все это приводило к нарастанию потребности в денежных средствах организованного оборота.

Уровень официальной монетаризации ВВП в России в 1997 году оценивался лишь в 12-13% при нормальном соотношении – 20-25%, а в экономически развитых странах – 60-80%. Это ограничивало возможности платежной базы России для расчетов с бюджетом по налогам.

3. Расстройством функции национальной валюты как средства сбережения, обусловленное тем, что преобладающая часть денежной массы (как наличной, так и безналичной) представляли собой средства текущего оборота, а функцию сбережений долгосрочного характера выполнял доллар. Только за 1996 год доля денежных доходов населения, используемых на приобретение валюты, выросла с 13,5% в январе до 20% в декабре, в то время как накопления во вкладах и ценных бумагах снизились за этот период с 7% до 3,3%. Лишь за 1995 - 1996 гг. прирост наличной иностранной валюты у физических лиц составил более 25 млрд. долл.

Правительство и ЦБ РФ неоднократно предпринимали меры по ограничению сферы обращения иностранной валюты в стране, однако они принесли ожидаемые результаты только с началом 2000-х годов, когда в стране, на фоне растущих цен на энергоносители, начался стабильный экономический рост.

Меры, проводимые правительством, позволили значительно сократить «теневой сектор», свести к минимуму бартерные сделки, уменьшить объем наличной иностранной валюты в экономике. Однако проблемы остаются – это и высокая инфляция и по-прежнему высокая доля наличных денег в обращении, а также использование доллара, как средства сбережения.

По материалам книги "Деньги. Кредит. Банки: Учебник для вузов / Е.Ф. Жуков, Л.М. Максимова, А.В. Печникова и др.; Под ред. проф. Е.Ф. Жукова" — М.: Банки и биржи, ЮНИТИ, 1999. — 622 с.

Эмиссионная система

Эмиссионная система — законодательно установленный порядок выпуска и обращения денежных знаков. Эмиссионные операции (операции по выпуску и изъятию денег из обращения) осуществляют: центральный банк (банковские билеты — банкноты), казначейство (государственный исполнительный орган), выпускающий мелкокупюрные бумажно-денежные знаки.

В Российской Федерации действуют правила организации, регулирующие денежное обращение:

1. Организацией наличного обращения монопольно занимается ЦБ РФ. Для этого ЦБ проводит следующие мероприятия:

- прогнозирование, организацию производства и хранения банкнот и монет, а по территории страны создаются резервные фонды;

- устанавливает правила хранения перевозки и инкассации наличных денег для банков, признаки платежеспособности, порядок замены поврежденных и их уничтожение, т. е. изъятие денег из денежного обращения; определенный порядок ведения кассовых операций для банков.

В соответствии с правилами, устанавливаемыми ЦБ РФ, кредитные организации проводят кассовое обслуживание клиентов и изымают излишние деньги.

2. При организации безналичных расчетов ЦБ РФ осуществляет координацию, регулирование и лицензирование, организацию расчетных систем, устанавливает правила, формы, сроки и стандарты осуществления безналичных расчетов организациями и банками через свою расчетную систему. ЦБ РФ осуществляет межбанковские расчеты. Банки России имеют корреспондентские счета, что позволяет вести банковское обслуживание кредитных организаций. Регулирование осуществляется с помощью денежного обращения.

Организация денежного оборота

Она может осуществляться с использованием банкнот. В этом случае имеет место наличный оборот средств. Регулирование процесса осуществляется Центробанком. Именно эта структура имеет право использовать в своей деятельности эмиссионный механизм. Это закрепляется на законодательном уровне. При этом нормами установлено, что данная монополия установлена исключительно в отношении банкнот и в определенных случаях – монет. На наличный оборот приходится достаточно небольшая доля даже в расчетах, осуществляемых населением. Она составляет меньше 5-10 %. Планирование оборота нецелесообразно. Это обусловлено тем, что денежные средства реализуются банковскими структурами через отделения Центробанка в зависимости от спроса. Они не могут использоваться при покрытии бюджетного дефицита. В этой связи банкнотный эмиссионный механизм – это достаточно гибкий инструмент. Он не привязан к макроэкономическим показателям и не находится под жестким контролем со стороны регулятора.

Специфика реализации

Эмиссия банкнот отличается от формирования государственных долговых обязательств тем, что первые, выступая как векселя до востребования, используются в качестве законного платежного средства. Они не предполагают начисления процентов. Современные деньги обладают кредитным характером. В этой связи банковские счета по своей сути практически не отличаются от банкнот. Они выступают как основной компонент массы денег в обращении. Центробанки развитых государств часто осуществляют не только производство и изъятие денег из оборота. Они могут также разрабатывать дизайн, средства защиты банкнот от подделки. Старые купюры должны периодически устраняться. Это в первую очередь связано с совершенствованием техники и технологий. С развитием компьютерных программ злоумышленникам становится легче подделывать банкноты. Центробанк, выступая как государственный регулятор, должен своевременно реагировать на такие явления и предотвращать их. В функции ЦБ может входить решение и других технических вопросов.

Обеспечение

На банкнотах не указывается, что они находятся под защитой разных активов. Например, они могут быть обеспечены драгоценными металлами, золотом и так далее. Это отражается в публикуемых балансах. В качестве обеспечения выступает актив Центробанка. Ключевыми его статьями, как правило, являются золотовалютные резервы, кредиты банковским структурам под залог акций или портфель государственных облигаций. В разных странах по-разному решается вопрос, касающийся обеспечения банкнот. Однако в любом случае оно имеет юридическую основу. Достаточно часто в законодательствах определяется характер обеспечения и, соответственно, косвенные нормативы банкнотного производства.

Закономерности функционирования и развития металлических денежных систем

Денежные системы, основанные на металлических эквивалентах, прошли в своем развитии следующие этапы:

биметаллизм -> серебряный монометаллизм -> золотой монометаллизм.

Внедрение системы золотого стандарта (золотого монометаллизма) обусловлено становлением и развитием единого мирового рынка, поскольку усиление внешнеэкономических связей требовало стабильности от обслуживающих их национальных валют. Одной из прямых предпосылок внедрения государствами золотого стандарта явилось накопление золотых резервов. Возможности для этого возросли в 50-х годах XIX в. с открытием новых месторождений и особенно в 90-х годах (Клондайк, Юкон, Южная Африка). Но золотой стандарт стал международной денежной системой, когда некоторые страны приняли добровольные обязательства по беспрепятственному движению золота через границы, ограничению эмиссии национальных банкнот, свободному размену банкнот на золото. Таким образом, золотой стандарт имел черты первой международной валютной системы — первой в истории человечества. К концу XIX в. из разрозненных национальных денежных систем, строившихся на золотомонетном базисе, сложилась международная система зол ото монетного стандарта. Эта система потребовала от стран единообразного внедрения дополнительных элементов металлических денежных систем, основанных на обращении золота, таких как:

- золотое содержание денег - весовое содержание золота, закрепленное заданной денежной единицей, которое является масштабом для определения цен;

- золотой (монетный) паритет - соотношение денежных единиц разных стран по их официальному золотому содержанию;

- валютный паритет - соотношение между денежными единицами разных стран, установленное законом. Применялся, когда золотое содержание данной валюты не объявлялось, но она сопоставлялась с другими валютами, имеющими золотое содержание.

В зависимости от характера размена банкнот на золото различают следующие типы золотого стандарта: зол ото монетный, золотослитковый и золотодевизный (золотовалютный).

Для золотомонетного стандарта характерна свободная покупка и продажа золотых монет на кредитные билеты (банкноты) по фиксированному курсу, т.е. банкноты и золотые монеты обращаются на равных. Золотомонетный стандарт как основная форма организации денежного обращения был закреплен международными соглашениями на Парижской конференции в 1867 г., золото было признано единственной формой мировых денег.

Рис. 2.2. Равновесие в системе золотомонетного стандарта

Золотомонетный стандарт сочетал в себе черты классической монометаллической денежной системы. Этот тип денежного стандарта просуществовал до Первой мировой войны и характеризовался как наиболее устойчивая денежная система, что объясняется следующим. С точки зрения товарного обращения важно, чтобы обращающиеся деньги представляли стоимость, эквивалентную стоимости обмениваемых товаров. Но деньги не должны обязательно обладать такой стоимостью. Именно это позволяет замешать золото банкнотами — знаками стоимости. При изменении суммы стоимостей товаров общая стоимость функционирующих золотых денег приводится в соответствие путем изменения количества денег в обращении. Стоимость же денежной единицы — золотой монеты — остается неизменной, так как определяется стоимостью соответствующего весового количес тва золота (рис. 2.2). В данном случае эластично по отношению к изменению суммы товарных цен только количество денег в обращении. В этом кроется причина постепенного отказа от обращения золотых монет.

Золотомонетный стандарт как денежная система обладал абсолютной эластичностью только в случае сокращения объема товарооборота в денежном выражении, когда часть золотых монет оседает в форме сокровищ. Но когда товарооборот возрастает, объем дополнительной эмиссии золотых монет зависит от промышленной добычи золота и поступления его в каналы денежного обращения. Когда в кризисные периоды возникала потребность в дополнительной эмиссии, золотомонетный стандарт не допускал быстрого и произвольного увеличения денежной массы. С началом Первой мировой войны золотомонетный стандарт прекратил свое существование в большинстве стран.

Отказ от золота как основы денежной системы происходит постепенно. В ходе денежных реформ 1924-1929 гг. возврат к золотому стандарт}' был произведен в двух урезанных формах — золотослиткового и золотодевизного стандартов. Вытесненное из розничного оборота золото продолжает использоваться во внутренней и международной оптовой торговле, но в форме слитков - золотослитковый стандарт. Для него характерен размен банкнот на слитки металла, как правило, массой 12,5-14 кг.

В Австрии, Германии, Дании был установлен золотодевизный стандарт (золотовалютный): банкноты не обмениваются на слитки; чтобы получить золото, следовало обменять национальную денежную единицу (банкноту) на определенное количество валюты (девиз) той страны, где существовал золотодевизный стандарт, и уже эту валюту разменять на золото. Таким образом, валюты одних государств ставились в зависимость от валют других государств.

Золотослитковый и золотодевизный стандарты были оформлены межгосударственными соглашениями, достигнутыми на международной экономической конференции в Генуе в 1922 г. Эта конференция определила статус резервной валюты (резервного девиза).

Резервная валюта - это валюта, которая используется преимущественно для международных расчетов или формирования валютных резервов. Стране — эмитенту резервной валюты разрешено оплачивать долги перед другими странами не золотом, а собственной валютой. Резервными валютами в этот период были признаны фунт стерлингов и доллар. После распада Британской империи (Британское содружество наций было оформлено Вестминстерским статусом в 1931 г.) роль резервной валюты закрепилась за долларом. В результате мирового экономического кризиса 1929-1933 гг. золотой стандарт был отменен во всех странах. Произошел отказ на внутренних рынках от всех форм платежей в золоте, утрачена зависимость между объемами золотых резервов банков и размером денежной эмиссии.

В 1944 г. был утвержден устав Международного валютного фонда и установлена фиксированная цена золота — 35 долл. за грой- скую унцию (31,1 г). Таким образом, был установлен золотодолларовый стандарт. В мире сложилась так называемая Бреттон-Вудская валютная система, которая юридически была оформлена в 1944 г. на валютно-финансовой конференции ООН в г. Бреттон-Вудсе (США). Основные черты данной денежной системы сводились к следующему:

- золото выполняет функции воплощения богатства и средства международных платежей;

- функция средства платежа закрепляется также за резервной валютой — долларом США:

- резервная валюта является разменной на золото;

- приравнивание валют и их взаимный обмен осуществлялись на основе официально согласованных странами — членами МВФ валютных паритетов, выраженных в золоте и в долларах США. Паритеты были стабильными;

- рыночные курсы валют могли отклоняться от фиксированных долларовых паритетов не более чем на 1%.

В связи с сокращением золотых запасов правительство США с 1971 г. официально прекратило продажу золотых слитков на доллары, и золотодолларовый стандарт прекратил существование. Роль резервных валют стали выполнять марка ФРГ, японская иена, а также коллективные денежные единицы — СДР и ЭКЮ.

Последним этапом разрыва денежных систем и золота стала отмена фиксированных золотых паритетов валют и переход к плавающим валютным курсам. Ямайская международная конференция, соглашения которой были введены в 1976-1978 гг., юридически закрепила демонетизацию золота, что нашло выражение в следующем:

- отменена официальная (фиксированная) цена золота;

- отменено золотое содержание денежных единиц стран;

- золото исключено из расчетов между Международным валютным фондом и его членами.

В связи с демонетизацией золота произошли изменения в структуре золотовалютных резервов государств. Резервы стран — членов МВФ состоят из четырех компонентов:

1. Иностранная валюта- деньги других стран, принадлежащие данной стране: депозиты в иностранных банках, вложения в ценные бумаги, обращающиеся на международном фондовом рынке, долговые обязательства. Незначительная часть данного компонента представлена наличной валютой.

2. Резервная позиция в Международном валютном фонде — лимит, в пределах которого страна автоматически получает от фонда необходимую для расчетов иностранную валюту. Величина лимита соответствует сумме взносов данного государства в капитал фонда в виде золота и/или свободно конвертируемой валюты (25% от общей суммы взноса).

3. СДР (расчетная единица МВФ), которые страна имеет право использовать для покупки другой валюты или для расчетов с другими странами — членами МВФ.

4. Официальный государственный запас золота имеет роль резерва, который в кратчайший срок может быть продан и превращен в деньги. Доля золота в государственных резервах снизилась с 96% в 1938 г. до 20% в 1995 г.

Денежный поток

Денежный поток — это сумма хозяйственных благ или денежных обязательств, перемещающихся от одного хозяйствующего субъекта к другому (продукция, кредиты, возврат долгов …).

Основные характеристики денежного потока: сумма, направление, время.

Помимо направления и суммы важной характеристикой денежного потока служит время. Поток может определяться за год, за месяц, за неделю и т. д. Чем длиннее временной интервал, тем больше величина потока. Для того чтобы денежные потоки непрерывно функционировали, они нуждаются в определенном запасе денег. Например, денежный поток, обслуживающий сельхозпродукцию (растениеводство), выглядит следующим образом (рис. 12):

Рис. 12. Распределение денежных потоков по месяцам в растениеводстве

Каждый субъект хозяйственной жизни и каждый потребитель должны постоянно иметь в распоряжении какую-либо сумму денег и эти деньги в совокупности образуют денежный запас. В отличие от денежного потока, денежный запас определяется не в рамках временного интервала, а на конкретную дату, в данный момент. Обычно денежный запас определяется на начало месяца или на начало года. Его можно определить и на 12 часов установленного дня (рис. 13).

Рис. 13. Графическое изображение денежного запаса на определенное время и дату

Заключение

В качестве одной из принципиальных особенностей системы обращения денег капиталистических стран выступает почти полное отсутствие деления оборота на банкнотный и б/н. Средства обеих категорий обладают равной покупательской способностью. Переход от банкнотной формы в безналичную обуславливается реальными потребностями хозяйствующих субъектов. В результате осуществляется регулирование всей массы средств, а не только ее отдельных компонентов. За счет единства обращения, взаимодействия денежного, производственного и товарного рынков процентные ставки становятся регулятором предпринимательской активности. Соответственно, у государства появляется эффективный финансовый инструмент. Регулирующая монополия принадлежит Центробанку. Это обуславливается рядом факторов. Главными обстоятельствами наличия монополии у Центробанка выступает необходимость предупреждения злоупотреблений и содействия реализации единой финансово-кредитной политики.

- https://spravochnick.ru/dengi/denezhnaya_sistema/gosudarstvennaya_denezhno-kreditnaya_sistema/

- http://www.grandars.ru/student/finansy/denezhnaya-sistema.html

- http://www.ekonomika-st.ru/f-kredit/dkb/dkb-7.html

- https://biznes-prost.ru/denezhnaya-sistema.html

- http://www.globfin.ru/articles/money/russia.htm

- https://FB.ru/article/258474/emissionnyiy-mehanizm---eto-denejnaya-sistema-poryadok-vyipuska-deneg-v-oborot-i-ih-izyyatie-iz-oborota

- http://www.grandars.ru/student/finansy/tipy-denezhnyh-sistem.html