ОФБУ (общие фонды банковского управления) – что это такое простыми словами

Простыми словами

Общий фонд банковского управления представляет собой имущество, состоящее из долей инвесторов и находящееся под управлением коммерческого банка. Для осуществления такого рода управления и вообще для организации ОФБУ необходима лицензия ЦБ РФ.

Вообще, создание такого фонда требует соблюдения ряда условий:

- Банк решивший создать ОФБУ, должен быть зарегистрирован более одного года назад;

- Капитал банка должен составлять не менее ста миллионов рублей (причём речь здесь идёт именно о собственном капитале банка);

- В течение последних шести отчётных дат банку должна быть присвоена категория не ниже «финансово стабильный».

Инвесторы, вложившие свои деньги в общий фонд банковского управления, получают в свои руки документ в виде сертификата долевого участия. Такой сертификат нельзя продать на рынке (он не является ценной бумагой), но можно завещать по наследству либо переоформить на другое лицо (на основании заявления в банк выдавший сертификат).

ОФБУ обязаны хранить все свои активы (средства дольщиков) на отдельных, независимых от управляющего банка, счетах. Для этих целей создаются корреспондентский счёт в Банке России (для рублёвых активов) и счёт в уполномоченной ЦБ РФ кредитной организации (для активов в иностранной валюте). Таким образом, имущество дольщиков изолировано от имущества управляющего банка и в случае банкротства последнего (или отзыва у него лицензии), инвестиции дольщиков никак не пострадают.

В качестве дольщиков ОФБУ могут выступать как резиденты, так и нерезиденты РФ. Весь контроль над деятельностью фонда осуществляет ЦБ РФ. Объектами инвестирования могут выступать:

- Инструменты валютного рынка FOREX;

- Инструменты биржевого рынка (ценные бумаги, в том числе и производные финансовые инструменты);

- Инструменты внебиржевого рынка;

- Инструменты рынка драгметаллов;

- Объекты коммерческой и жилой недвижимости;

- И т.д. и т.п.

При этом в управлении могут находиться средства дольщиков в виде:

- Национальной валюты;

- Иностранной валюты;

- Драгоценных камней и металлов;

- Ликвидных ценных бумаг;

- Производных финансовых инструментов.

Всё это открывает широкие возможности для инвестирования, чем эти фонды активно и пользуются. Агрессивные стратегии инвестирования могут приносить дольщикам доход на уровне 30-40% годовых. Но есть для ОФБУ и одно важное ограничение: нельзя инвестировать более 15% средств в один и тот же объект инвестиций. Например, при покупке акций, нельзя вкладываться в бумаги одного эмитента, долей превышающей указанный лимит в 15%. Впрочем, запрет этот теряет силу, когда речь идёт об инвестировании в государственные ценные бумаги (тут интересы государства превыше всего, а интересы дольщиков фонда, соответственно, отодвигаются на второй план).

В настоящий момент на территории Российской федерации зарегистрировано 274 общих фондов банковского управления. К наиболее известным из них можно отнести ОФБУ банков Абсолют, Зенит, ВТБ, Газпромбанк.

Стать дольщиком такого фонда достаточно просто, для этого необходимо выбрать фонд и обратиться в банк им управляющий. С банком заключается договор доверительного управления имуществом вкладчика, а самому вкладчику (то бишь вам) выдаётся сертификат долевого участия. Сумма минимального вклада может разниться от фонда к фонду и составлять величину от нескольких тысяч до нескольких сотен тысяч рублей.

Как стать инвестором?

Чтобы стать инвестором Общего фонда банковского управления, необходимо прийти в выбранный банк или его отделение и заполнить заявку на вступление в фонд. Некоторые банки предлагают заполнить эту заявку, не выходя из дома, с помощью сети Интернет (соответствующая заявка часто располагается на официальном сайте банка в разделе Доверительное управление).

Далее необходимо внести в фонд денежные средства или иное имущество, предусмотренное условиями доверительного управления. Надо учитывать, что минимальная сумма инвестирования может составить от 1 тысячи до 300 тысяч рублей.

При вложении своих средств в ОФБУ инвестор получает сертификат долевого участия, который не является ценной бумагой со всеми вытекающими отсюда последствиями — этот сертификат не может быть объектом купли-продажи, не может быть залогом при выдаче кредитов, не может обращаться на бирже. Однако возможно переоформление сертификата на другое лицо.

Средства из фонда можно по желанию забрать в любое время, доля выплачивается в рублях.

Получение дохода от инвестирования

Доходом от переданного в доверительное управление имущества будет являться разница в стоимости этого имущества на дату присоединения и на дату вывода имущества из фонда. Для получения дохода нужно вывести все или часть принадлежащего учредителю управления имущества.

Доходы, полученные в результате деятельности ОФБУ, делятся пропорционально доле каждого учредителя в имуществе фонда. Выплаты производятся на основе специальной ведомости, в которой указана сумма, причитающаяся каждому конкретному вкладчику.

Доходы могут выплачиваться в нескольких формах, в том числе:

1. Выплата процентов от доли в составе ОФБУ. Проценты могут выплачиваться по определенному графику в течение всего периода действия договора доверительного управления.

2. Присоединение процентов к доле вкладчика в составе фонда. Принцип начисления аналогичен предыдущему пункту, только разница в том, что получить эти деньги до окончания срока договора доверительного управления нельзя: доход присоединяется к доле вкладчика в фонде, тем самым, увеличивая ее.

3. Возврат принадлежащей клиенту доли имущества в составе ОФБУ, которая рассчитывается на момент возврата пропорционально доле вкладчика в общей сумме активов за вычетом причитающегося доверительному управляющему вознаграждения.

Риски при вкладах в ОФБУ

Обозначенная в прошлом пункте инструментальная свобода ОБФУ является причиной повышенных торговых рисков, поскольку фонды используют инструменты с кредитным плечом, что влечет за собой возможность крупных убытков вплоть до потери депозита. В отличие от последних, правда, фондовый рынок предлагает значительно больше маневров для торговых стратегий управляющих — причиной является то, что основных валютных пар порядка десяти, а одних только акций хорошей ликвидности на рынке США наберется около нескольких сотен, в России — несколько десятков. И тем не менее результата это не дает.

В фондах банковского управления классическим стал пример ОФБУ «Базовый», который за один день 23 августа 2010 года потерял 98.68% своего депозита. Хотя неторговые риски практически исключены, к сожалению на практике очень немного фондов способно качественно управлять деньгами инвесторов на долгосрочном периоде. Посмотрим на актуальную таблицу, в которой случайным образом выбраны 15 фондов банковского управления (в данном случае критерием была выбрана недельная доходность, с сайта www.ofbu.ru):

| Фонд | Тип | 1нед. | 1 мес. | 3 мес. | 1год | 3 года | |

| 1 | Энерготрансбанк — Янтарь — российские акции | Акции | 6.72 | 28.53 | 39.59 | 55.19 | -41.73 |

| 2 | Абсолют — Доверие | Смешанный | 1.86 | 1.65 | 2.06 | -2.16 | 0.75 |

| 3 | Абсолют — Доходный | Облигации | 1.39 | 6.03 | 2.75 | 2.76 | 20.83 |

| 4 | Зенит — Валютный | Акции | 1.30 | 17.76 | 6.70 | 6.65 | -2.77 |

| 5 | Абсолют — Перспектива | Индексный | 1.23 | 2.69 | 0.41 | 3.79 | -15.43 |

| 6 | Зенит — Основа капитала | Акции | 1.19 | 8.42 | 9.53 | -1.50 | -30.39 |

| 7 | Кросс—Инвестиционный | Смешанный | 0.47 | -4.29 | -4.74 | 1.65 | -8.71 |

| 8 | Зенит — Доходный II | Акции | 0.43 | 6.88 | 8.35 | -4.14 | -30.78 |

| 9 | Зенит — Доходный | Акции | 0.41 | 7.22 | 8.33 | -4.85 | -33.91 |

| 10 | Кросс — Консервативный | Акции | 0.40 | -3.72 | -3.04 | 6.18 | -4.30 |

| 11 | Кросс— Сбалансированный | Акции | 0.28 | -3.77 | -4.23 | 0.04 | -20.25 |

| 12 | Зенит — Перспективный | Акции | 0.20 | 6.96 | 8.94 | -2.60 | -29.80 |

| 13 | Банк на Красных Воротах — Универсальный | Смешанный | 0.03 | 1.16 | -2.81 | -0.97 | -14.44 |

| 14 | Петрокоммерц. — Акции | Акции | 0.00 | 0.00 | 0.00 | 0.27 | 1.67 |

| 15 | Славянский кредит — Славянский | Акции | 0.00 | 0.00 | 0.00 | 0.00 | 6.84 |

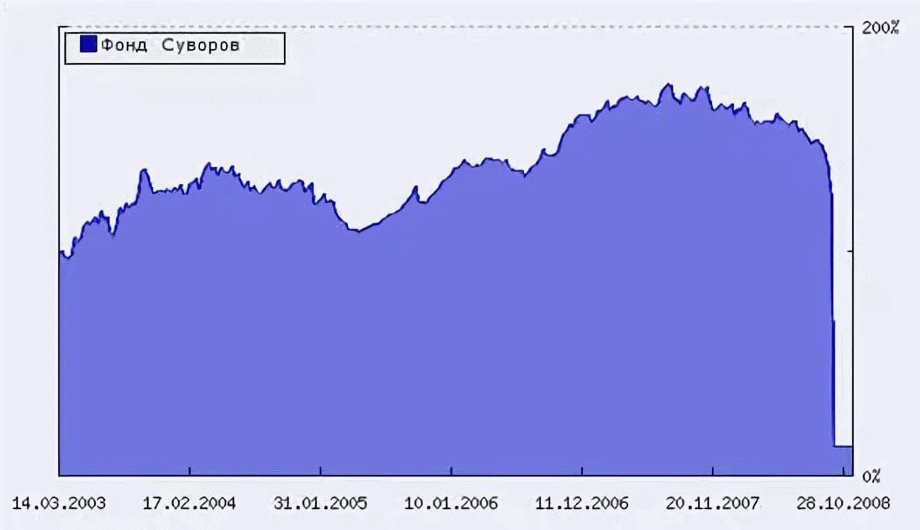

Рассматривая доходность на долгосрочном периоде в 3 года хорошо видно, что возможность открытия коротких позиций и использовать маржинальное плечо не дает большинству фондов обыгрывать рынок. Но бывают и совсем обескураживающие примеры: так, 29 сентября 2008 года фонды Юниаструм банка снизились более чем на 90% за 1 день с потерями около миллиарда рублей!

При этом широта инвестиционной декларации позволяла банку инвестировать во что угодно: например ОФБУ Юниаструм «Индексный Фонд Золота» предназначался для получения доходности, близкой к доходности инвестиций в золото — однако согласно инвестиционной декларации, управляющий был вправе вкладывать до 100% средств практически в любые виды активов, в том числе в российские облигации.

Ниже чуть более подробная информация о неторговых рисках:

Что происходит с ОФБУ, если банк обанкротился?

Имущество ОФБУ не является имуществом банка. При банкротстве банка имущество фонда не подлежит изъятию и продаже. Банк просто возвращает учредителям их денежные средства, полученные от реализации активов ОФБУ, пропорционально долям каждого учредителя управления.

Существуют ли гарантии возврата денежных средств?

Согласно законодательству («Порядок осуществления деятельности по управлению ценными бумагами», утвержден приказом ФСФР России от 03.04.2007 № 07-37/пз-н), банк гарантирует вам возврат тех средств, которые находятся в доверительном управлении на момент их возврата. Однако банк не может гарантировать, что на момент возврата сумма возвращаемых средств будет равна или превысит сумму средств, переданных вами в доверительное управление.

Стоимость чистых активов ОФБУ

Поскольку фонды банковского управления являются относительно закрытыми структурами, актуальную информацию в свободном доступе в отличие от ПИФов найти не так просто. Ниже данные по стоимости чистых активов фондов за 2001-2010 годы по данным investfunds:

Причем они не сильно расходятся с сообщением из Википедии по фондам банковского управления, согласно которой «на 1 января 2010 года совокупная стоимость чистых активов составила 9 301 342 961.11 рублей». Однако сравнивая эти данные с объемами управления паевых фондов можно увидеть, что к 2010 году они составляли примерно 190 млрд. рублей. А значит, средства в ПИФах примерно в 20-25 раз превосходили ОФБУ. Последние результаты банковского управления не дают оснований предположить, что за пять лет ситуация заметно изменилась в лучшую для ОФБУ сторону.

В чем отличие ОФБУ от ПИФов

ОФБУ и ПИфы очень похожи: они имеют идентичный механизм инвестирования, когда вкладчик становится владельцем активов фонда пропорционально сумме своего вклада. Однако тут есть и ряд довольно существенных отличий.

Вкладывая деньги в ПИФ, инвестор получает на руки ценную бумагу — инвестиционный пай. Именно в этом заключается основное их преимущество. Так как ценную бумагу всегда можно продать.

Например, паи некоторых фондов реализуются на бирже, где их очень просто купить.

При инвестировании в ОФБУ вкладчик получает «сертификат долевого участия», который удостоверяет передачу имущества и размер доли учредителя в составе фонда банковского управления. При этом этот сертификат не может быть продан, так как ни имуществом, ни ценной бумагой он не является.

Основное отличие ОФБУ от ПИФов заключается в инвестиционных возможностях. Фонды банковского управления не имеют жестких законодательных ограничений по структуре активов, кроме уже упомянутого запрета на приобретение более 15% активов от одного эмитента.

С одной стороны это является преимуществом фондов банковского управления, так как дает им определенную свободу для действий с находящимися в их управлении активами.

Но это также повышает их рискованность. Отметим, что инвестиционные возможности фонда, то есть, куда он может вкладывать имеющиеся средства, определяются его инвестиционной декларацией, с которой потенциальный вкладчик может ознакомиться перед заключением договора с фондом.

Кроме того, эти фонды отличаются по объектам управления. Как известно, в ПИФ можно вкладывать только денежные средства в рублях. А вот ОФБУ, как сказано в самом начале это статьи, предусматривают вклады в разной валюте и даже в форме драгоценных камней и металлов.

Различается также и механизм регулирования их деятельности. Деятельность ОФБУ регулируется и контролируется только Центральным Банком РФ.

ПИФы контролируются Федеральной службой по финансовым рынкам. Все ПИФы обязаны предоставлять в ФСФР ежеквартальные отчеты по активам, в которые вложены средства; сообщать, сколько стоит каждый актив, а также о существенных изменениях их стоимости. Контроль за деятельностью ПИФов также осуществляет ряд независимых организаций, в том числе: регистратор, депозитарий, оценщик и аудитор.

Отсюда вытекает последнее отличие между ПИФами и ОФБУ, которое связано с расходами. Очевидно, что дольщикам ПИФов приходится, фактически, из своего кармана оплачивать работу сторонних организаций-контролеров, что снижает уровень их доходности. В то время в ОФБУ дополнительные статьи расходов отсутствуют.

Что выгоднее?

Конечно же, любого инвестора интересует вопрос: какой инвестиционный инструмент более прибылен, и какой выбрать?

В не таком уж и далеком 2009 году, фонды могли похвастаться внушительной прибылью, доходность некоторых фондов существенно превышала 100%. Рекордсменом тогда стал банк «Зенит», чей фонд принес своим вкладчикам более 600% прибыли. Однако сейчас ситуация на рынке немного изменилась.

Согласно данным портала investfunds.ru, доходность ведущих ОФБУ по итогам 2011 года составила от 5% до 6,5% годовых. При этом доходность ПИФов составила не более 2,2%.

Кроме того следует отметить, что среди приведенных банковских фондов только восемь обеспечили своим вкладчикам хоть какой-то уровень прибыли, остальные оказались в минусе, причем довольно большом (у некоторых фондов убыток составил более 10-20%). А вот ПИФы оказались более стабильными, минимальный убыток едва превысил 3%.

На этом фоне наиболее выгодными выглядят депозиты. В прошлом году средние ставки по рублевым депозитам составляли 6-10%.

Что касается выбора, то выбирать инструмент инвестирования в любом случае нужно, исходя из индивидуальных целей и склонности к риску. Если инвестор имеет опыт работы с различными инвестиционными инструментами, рассчитывает на долгосрочный проект и готов потерять 20-30% от вложенных в фонд средств, то он может рискнуть, в надежде в будущем получить большую прибыль. Если же риск для него не приемлем, то выбирать лучше депозиты.

- https://www.AzbukaTreydera.ru/ofbu.html

- https://mir-fin.ru/ofbu.html

- https://investprofit.info/ofbu/

- https://myrouble.ru/investiruem-dengi-v-ofbu/

- https://dic.academic.ru/dic.nsf/ruwiki/32452