Основные виды и функции налогов в государстве: Подробный анализ

Что считается налогом?

Далее мы разберем контрольную функцию налоговых органов и налогов. Сначала рассмотрим характеристику термина.

Налог - это индивидуальный безвозмездный обязательный платеж, взимаемый принудительно специальными государственными органами с физических лиц и различных организаций. Цель такого сбора - обеспечение финансовой деятельности как государства вообще, так и его муниципальных образований.

При этом налоги отличают от всевозможных сборов и пошлин, взимание которых не безвозмездно, а является условием совершения плательщиками определенных действий, предоставления им государственных услуг, оформления какой-либо документации и проч.

Взимание налогов в РФ регулируется Налоговым Кодексом. Все они разделяются на федеральные, местные и региональные. Перечень конкретных налогов в каждой из групп утвержден в НК.

Совокупность всех установленных налогов, форм, методик, принципов их взимания, установления, отмены, контроля и изменения - это налоговая система государства.

Важно выделять и такие элементы налога, как:

- Налогоплательщики.

- Налоговая база.

- Объекты налогообложения.

- Налоговые льготы.

- Единицы налогообложения.

- Порядки исчисления.

- Налоговые ставки.

- Источники налога.

- Налоговые периоды.

- Порядки уплаты.

- Налоговые оклады.

- Сроки уплаты налогов.

Данные взносы в государственную казну - весьма распространенная категория. Поэтому в отношении налогов введено несколько классификаций:

- Прямые и косвенные.

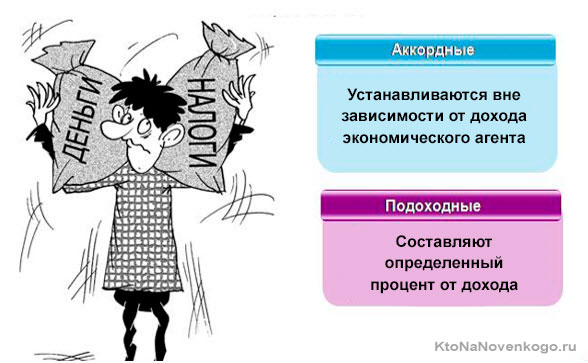

- Аккордные и подоходные.

- Регрессивные, прогрессивные и пропорциональные.

Виды

- Прямые – налоги на доходы от факторов производства (налоги на доходы, налоги на прибыль).

- Косвенные – налоги, скрытые в цене товара (НДС, акцизы).

- Аккордные – независящие от уровня доходов.

- Подоходные – представляющие из себя какой-то процент от дохода:

- прогрессивные (налоговая ставка повышается с повышением дохода);

- регрессивные (при увеличении доходов ставка падает – типа скидка за опт);

- пропорциональные (ставка не зависит от величины дохода).

Прямые и косвенные

Взимаемые с налогоплательщиков налоги можно разделить на следующие виды:

- по месту поступления (ст. 12 НК РФ):

- федеральные (п. 2);

- региональные (п. 3);

- местные (п. 4)

- по применимости:

- общие;

- специальные;

- по изъятию средств (методу взимания):

- прямые;

- косвенные;

- по субъектам взимания:

- с физических лиц;

- с юридических лиц.

Система налогообложения Российской Федерации построена с использованием сочетания прямых и косвенных налогов. Взимание прямых налогов производят непосредственно с получаемого дохода или стоимости имущества налогоплательщика. Такие налоги поступают в соответствующий бюджет сразу после перечисления. Для них законом определен процент изъятия дохода. По ряду прямых налогов предусмотрены льготы по оплате, а иногда и полное освобождение.

Косвенными налогами облагаются товары и услуги. В стоимость вводят либо весь налог, либо его часть. Продающий товары или услуги собственник получает эти суммы налога, которые затем возмещает государству. Тем самым косвенные налоги практически оплачивает покупатель, а продавец является посредником при оплате косвенного налога, но именно с него спрашивают о своевременности и правильности его перечисления. Косвенные налоги связаны с потреблением товаров или услуг.

Прямые налоги легче рассчитывать и контролировать (в отличие от косвенных). При этом косвенные налоги позволяют гибко распределять налоговую нагрузку.

Примеры прямых налогов

Наиболее обширной группой прямых налогов является налог на имущество. К таким относятся:

- Налоговые платежи, которые устанавливаются за пользование юридическими лицами движимого и недвижимого имущества. Его устанавливают в годовом выражении. Эти деньги напрямую идут в бюджет конкретного региона.

- Налогообложение имущества физических лиц – обязывает граждан, владеющих земельными участками или жилым помещением выплачивать установленный государством ежегодный платеж.

- Налог на транспорт. В отличие от остальных платежей пошлина изначально носила региональный характер. Это означает, что конкретные регионы по своему усмотрению правомочны изменить налоговую ставку или условия взимания платежа.

- Налог от ведения игорного бизнеса. Так, все казино или букмекерские конторы, которые имеют лицензию на ведение игорного бизнеса, должны выплачивать в казну государства определенный размер финансовых средств.

- Налогообложение прибыли от добычи полезных ископаемых. В нашей стране эти платежи пополняют свыше 30% от всего объема бюджетных средств. Сумма устанавливается в зависимости от цен на добываемое сырье. К примеру, налог на добычу нефти устанавливается пропорционально текущим ценам за баррель.

Другая группа тоже обеспечивает стабильный приток финансов в казну государство. Это налоги на доходы. К ним можно отнести:

- Общегосударственный платеж от месячного дохода физического лица. Надо отметит, что в этом плане отечественные граждане находятся в боле профилированном положении, чем те же европейцы. В среднем от заплаты Россиянина удерживается всего 13%.

- Взнос от прибыли юридических лиц. Каждая организация, которая осуществляет предпринимательскую действительность, обязана уплачивать налог, размер которого определяется из объема прибыли организации за определенный отрезок.

Примеры косвенных налогов

Наибольшую собираемость обеспечивают НДС и акцизы. Акцизы по российскому законодательству устанавливаются: на спиртные напитки, табачные товары, на проводимое топливо и т.д. Устанавливая дополнительную цену на готовый товар, государство устанавливает своеобразную гарантию поступления финансов для своего бюджета.

Таблица с примерами прямых и косвенных налогов

|

Прямые налоги |

Косвенные налоги |

Для юридических лиц:

Для физических лиц:

|

Виды:

|

Налоговый процесс обеспечивает своеобразный «симбиоз» между государственными и коммерческими структурами. Получая периодические взносы от деятельности различных финансовых организаций, государство имеет возможность формировать свой бюджет. Коммерческие структуры в свою очередь могут получить кредиты от государственных банковских организаций. Рассмотренные способы налогообложения позволяют выстроить баланс в распределении поступивших финансов, который, в свою очередь, помогает достичь максимальной эффективности всей налоговой системы.

Аккордные и подоходные

Подоходные налоги зависят от величины полученного дохода. Ранее в статье мы рассмотрели пример с НДФЛ (что это?).

Возьмем еще один: налог на прибыль компании. Налогооблагаемой базой в данном случае является доход за вычетом производственных и прочих издержек, затрат на рекламу, обучение, научно-исследовательские мероприятия. На оставшуюся после вычетов сумму прибыли начисляется налог с тарифной ставкой 20 %.

Аккорд в музыке – это одновременное звучание нескольких звуков. Аккордное налогообложение предполагает, что размер выплат не зависит от величины налогооблагаемой базы. Образно говоря – это несколько налогов, рассчитанных усреднено и уплаченных «аккордом» (одновременно).

Примером в РФ может служить единый налог на вмененный доход (ЕНВД). Доход называется вмененным, потому что не исчисляется каждый налоговый период индивидуально для конкретного налогового агента, а является предполагаемым, рассчитанным для определенного вида деятельности. ЕНВД – это специальный режим налогообложения, заменяет несколько выплат.

Федеральные, региональные и местные

Напомню, что уплаченные налогоплательщиками деньги, перечисляются в государственный бюджет.

Его структура подчинена строгой иерархии:

Посмотрите, как распределяются налоги по бюджетам разных уровней:

Существуют и комбинированные варианты. Примером является налог на прибыль организаций. Общая процентная ставка = 20 % (ст. 284 НК РФ). 2 % из уплаченной суммы направляется в Федеральный бюджет, а 18 % — в местный.

Прогрессивные, регрессивные и пропорциональные

В этом типе классификации (по соотношению налоговой ставки к объекту налогообложения) различают три вида, схематично показанных и кратко описанных на расположенном ниже рисунке:

Рассмотрим на примерах, как исчисляются указанные виды налогов:

- Пропорциональный вид – тарифная ставка неизменна:

доход (руб.)налоговая ставка (%)сумма налога (руб.)Соотношение суммы налога и дохода10000 10 1000 0,1 20000 10 2000 0,1 30000 10 3000 0,1 Вывод: чем выше доход, тем больше сумма налога. Она пропорциональна доходу. Пример: НДФЛ с единой ставкой 13 % (кроме выигрышей).

- Регрессивный вид – налоговая ставка уменьшается с увеличением дохода:

доход (руб.)налоговая ставка (%)сумма налога (руб.)Соотношение суммы налога и дохода10000 15 1500 0,15 20000 12,5 2500 0,125 30000 10 3000 0,1 Вывод: чем выше доход, тем меньше соотношение суммы налога и дохода. В качестве примера можно привести страховые отчисления в Пенсионный фонд: 22 % — если налогооблагаемая база не превышает 1150000 руб., 10 % нужно уплатить при превышении указанной суммы.

- Прогрессивный вид – налоговая ставка возрастает с увеличением дохода:

доход (руб.)налоговая ставка (%)сумма налога (руб.)Соотношение суммы налога и дохода10000 10 1000 0,1 20000 12,5 2500 0,125 30000 15 4500 0,15 Вывод: чем выше доход, тем больше сумма налога. Причем увеличивается и соотношение суммы налога и дохода (сравните с пропорциональным принципом налогообложения).

Функции

Экономисты различают четыре основных функции налогов:

- Фискальная функция – ключевая функция налогообложения , то есть пополнение государственного бюджета.

- Распределительная функция – распределение общественных доходов, передача средств в пользу социально незащищенных слоев населения (она же – социальная функция).

- Регулирующая функция – решение проблем и задач экономической политики (стимулирование или наоборот подавление различных экономических процессов: роста, инфляции, безработицы и т.д.).

- Контрольная функция – отслеживание поступления денег в бюджет, учет и сопоставление финансовых ресурсов государства.

Фискальная

Назначение налогов ‒ это изъятие законодательно установленной части доходов организаций и граждан в государственную казну. Денежные массы служат основой для реализации правительством своих обязанностей перед народом определенной страны. Фискальная функция характерна для всей мировой налоговой системы. В ее основе лежат исторические события образования государств.

В рыночной среде налогообложение играет важную роль. Экономические показатели, развитие отраслей, социальная сфера зависят от количества собранных денег в бюджет.

Интересно. Чем устойчивее государство, тем больше налогов оно собирает посредством высоких ставок. Например, в Нидерландах подоходные отчисления составляют от 25 до 52%, в зависимости от размера заработных выплат. Это связано с большими расходами на все сферы жизни. В России показатель НДФЛ фиксированный – 13%.

Фискальная легла в основу всех остальных функций. Каждая из них существенна для страны. Важно не только собирать финансы, но и эффективно их распределять, контролировать.

Справка. При недостаточности средств в казне местные, региональные, федеральные органы прибегают к внутренним/внешним займам. Это приводит к образованию госдолга, что становится причиной нового повышения уровня налогообложения. Достаточно вспомнить 90-е гг. в России, когда займы привели страну к сокращению производства, бюджетному кризису, дефолту, падению уровня жизни населения.

Эффективность управления достигается умением правильно выстраивать систему взаимодействия всех составляющих общественной структуры.

Распределительная

Социально-экономическая суть налога выражена в его дальнейшем направлении на решение государственных задач. Снижение неравенства между гражданами, поддержание стабильности ‒ это важный элемент распределительного процесса. Правительством могут быть приняты меры:

- обложение лиц с большим объемом потребления косвенными налогами (НДС, акцизы);

- введение прогрессивной шкалы налогообложения доходов, когда размер ставки зависит от величины зарплаты, чем выше получаемая гражданами сумма, тем больше процент сбора;

- применение адресных льгот (в РФ вычеты на детей при начислении НДФЛ). К этой категории также относят: необлагаемые минимальные выплаты (во Франции, Великобритании и др.), снижение ставок (в России на продукты питания НДС ‒ 10%, на лекарства ‒ 0%) и др.;

- наложение обязательств по соцвзносам на работодателя (во внебюджетные фонды: пенсионный, соц и медстрах).

Смысл распределительной функции заключен в том, что наименее защищенные слои населения могут освобождаться или платить меньше налогов. При этом они не теряют социальных благ, закрепленных законами (образование, здравоохранение и др.). Потребности общества компенсируются за счет наиболее обеспеченных слоев населения. Распределительная функция позволяет перенаправить с помощью трансфертов средства от «богатых к бедным» или из обеспеченных отраслей в неокупаемые.

Контрольная

Наблюдение и выявление фактов нарушения налогового права ‒ неотъемлемая обязанность государства. Для этого созданы специальные органы. Структуры следят за финансово-хозяйственной деятельностью юридических и физических лиц, выявляют незаконные источники доходов, направления расходов.

Сущность контроля заключается в обеспечении выполнения налоговых обязательств для своевременного формирования госбюджета. Это важный элемент, способный предотвратить серьезные нарушения, перенаправив выявленные средства в казну. В стране, где налажена эффективная система контроля, теневой сектор экономики отсутствует.

Функция способствует повышению собираемости финансовых сумм, нормализации их потоков. Развитие технических средств позволяет более качественно выявлять нарушения и вовремя пресекать попытки обмануть государство. Современные банковские, налоговые и бухгалтерские электронные системы взаимосвязаны, относительно открыты и оперативны. Их сложно обмануть или обойти.

Регулирующая

Действия в сфере взимания обязательных платежей позволяют усилить роль государства в общих хозяйственных процессах. Регулирование экономики помогает предотвратить спады промышленных потенциалов, мощностей, способствует росту производств, валового внутреннего продукта (ВВП), технического прогресса.

Суть функции состоит в возможности воздействовать на общие экономические процессы, а также на хозяйствующих субъектов, в том числе граждан. Регулирование влияет на многие аспекты деятельности: от построения системы бухгалтерского учета, администрирования до форм заключения договорных обязательств.

Выделяют три подфункции:

- Стимулирующая создает систему определенных факторов, влияющих на плательщиков налогов с целью повышения уровня платежной дисциплины.К элементам давления относят: льготные режимы, пониженные ставки, налоговые кредиты, каникулы, вычеты и т.д.

Как правило, стимулы нацелены на микро- и малые предприятия, различные фонды, общественные объединения граждан и др. Часто под систему льготирования попадают некоторые территории (оффшорные зоны) и целые отрасли. Например, сельское хозяйство, наука, прочие.

- Дестимулирующая подфункция создает максимальное количество барьеров для работы экономических субъектов.Повышенные ставки налогов применяются для отдельных видов деятельности. Например, акцизы на алкоголь, табак способствуют поднятию их цены, что должно «отпугнуть» потребителя.

Если сосредоточить усилия на снижении спроса на какой-либо товар, услугу, то достаточно поднять на эту группу ставки налогов. Например, повышая пошлины, можно сократить потребление импортных товаров. Но эти процедуры служат причиной появления «черного рынка» с поддельной продукцией либо аналогами.

- Воспроизводственная подфункция призвана направить потоки денег на восстановление ресурсов.Примером служит процесс амортизации основных средств, который позволяет собрать некоторую сумму для замены, ремонта, реконструкции старого оборудования. Отчисления накапливаются на счетах формирования себестоимости продукции. Эти суммы уменьшают налоговую базу по расчету прибыли, высвобождая средства для воспроизводства.

Социальная

Множество споров возникает по поводу социальной функции налогов. С одной стороны, любой обязательный платеж подразумевает перераспределение, поскольку подразумевает изъятие средств в пользу государства. С другой, невозможно достоверно установить социальную функцию или мотивацию таких действий.

В отношении налога на игорный бизнес (глава 29 Налогового кодекса) существуют противоположные мнения:

- внедрен для угнетения игорного бизнеса, что является альтернативной его полного запрещения;

- имеет целью справедливое налогообложение сверхдоходов в этой сфере; не предназначен для искоренения игорного бизнеса, поскольку это привело бы к сокращению поступлений в бюджет.

Социальная функция налогов заключается в поддержании равновесия, корректировке соотношения доходов самых бедных и богатых граждан. Такая деятельность имеет вид:

- сглаживания социального неравенства;

- унификации медицинских и образовательных услуг;

- предоставлении льгот, дотаций, пособий.

Важно:функции налогов в государстве – уменьшить дифференциацию доходов разных слоев населения, способствовать снижению недовольства и социальной напряженности.

Левоцентриские силы традиционно считают справедливой систему налогообложения с прогрессивной шкалой подоходного налога, акцизами на предметы роскоши.

Табак, алкоголь, носильное золото, антиквариат будут пользуются спросом у богатых вопреки росту цен.

Налоговые подфункции

Контрольная функция налогов состоит в том, чтобы оценивать эффективность налоговых каналов и в дальнейшем корректировать на этой базе соответствующее законодательство.

Но кроме этой и иных функций, выделяются и подфункции налогов. Они проистекают из регулирующей. Их три:

- Воспроизводственная.

- Стимулирующая.

- Дестимулирующая.

Разберем эти подкатегории детально.

Стимулирующая

Задача этой налоговой подфункции - поддержка развития различных экономических процессов. Реализация происходит через систему льгот и налоговых освобождений.

Например, современная налоговая система РФ предоставляет целый набор преференций малым предприятиям, объединениям инвалидов, предпринимателям, занятым в сфере с/х, организациям, занимающимся благотворительностью и проч.

Воспроизводственная

Главная задача такой налоговой подфункции - накапливать средства на восстановление общегосударственных ресурсов.

Примерами тут будут отчисления взносов на воспроизводство минерально-сырьевой базы, восстановление водных ресурсов страны и проч.

Дестимулирующая

Как видно из названия, она обратна предыдущей, стимулирующей налоговой подфункции. В чем тут суть? При помощи дестабилизирующей подфункции государство, наоборот, затормаживает некоторые экономические процессы.

История возникновения

Люди еще в прошедшие тысячелетия принимали необходимость выплачивать часть своих доходов для пополнения казны. Каждый житель государства должен понимать, зачем нужны налоги, и обязан отдавать периодически небольшую сумму на развитие образования, медицины, содержание армии. Общество не может нормально функционировать без определенного потока денежных средств.

Полезная функция налогов очевидна, хотя и не очень приятна некоторым индивидам. Ранее за счет податей реализовывались безумные идеи правителей по захвату мира. Но существовали в истории и положительные государства, в которых строились медицинские, философские организации, осуществлялась забота о малоимущих, возводились детские дома для сирот.

Для функционирования всех институтов государства требуется непрерывный поток денежных средств. Причем, чем более социально-значимая политика проводится, тем выше становится процент уплаты в казну. Зачем нужны налоги, если власти могут сами напечатать необходимое количество денег? Ответом на этот вопрос может быть аналогия сравнения с внутренней отдельной структурой общества. Возьмем сферу ЖКХ.

Элементы системы налогообложения

Элементы налогообложения – это составляющие, без которых невозможно функционирования налоговой системы, и они есть в каждом государстве. На них основывается организация налогов и принципы ее работы. Среди составляющих налогообложения следует отметить:

Налогоплательщика

– им является каждый человек, который имеет доход или ценное имущество, а также организации.

Объект налогообложения

– то самое имущество или доход, которые подлежат обложению налогами.

Налоговую базу

– она определяет ценностные характеристики того или иного объекта налогообложения.

Единицу налогообложения

– это числовой показатель, который выражает налоговую базу.

Налоговые льготы

– послабление в выплатах определенной категории налогоплательщиков, может предоставляться как на федеральном, так на региональном и мест-ном уровнях.

Налоговую ставку

-размер начисления налога за единицу налогообложения.

Порядок исчисления

– это расчет и начисление налоговой выплаты.

Налоговый оклад

– это сумма, которую вносит плательщик за определенный период.

Налоговый источник

– значение, отражающее резерв дохода плательщика.

Период налога и срок уплаты

– отрезок времени, на протяжении которого формируется налоговый оклад, по истечении которого совершается платеж.

Срок уплаты – отрезок времени, на протяжении которого гражданин или организация может осуществить платеж по истечении налогового периода.

Для чего нужны налоги Государству?

Отчисление различных налогов в пользу государства необходимо для финансирования системы здравоохранения, культуры, образование, оборону, социальную поддержку, содержание различных аппаратов управления. Для создания действенных государственных институтов необходим постоянный поток денежных средств.

За счет налоговых сборов население России получает бесплатную медицинскую помощь, отремонтированные дороги, школы, детские сады, также строятся социальные учреждения, например, детские дома, государство выплачивает пособие по безработице, адресную помощь, финансирует программы молодым семьям на приобретение жилья, материнский капитал и т.д.

Систематически уплачивая налоги население выступает соинвесторами своей благоустроенной жизни.

Итоги и выводы

Итак, определим, что такое налоги, их виды и функции, кратко.

Налоговые обязательства — это обязательные платежи в пользу государства, которые имеют индивидуальный, безвозмездный характер. Выполняют четыре основные функции: фискальную (пополнение бюджета), распределительную (перераспределение средств), регулирующую (утверждение норм и правил налогообложения), контрольную (надзор за полнотой и своевременностью расчетов).

Основная классификация в таблице:

- https://zakon.temaretik.com/1591057429124876678/kontrolnaya-funktsiya-nalogov-opisanie-i-primery/

- https://www.calc.ru/Nalogi-Vidy-Urovni-I-Funktsii-Nalogov.html

- https://nalog-nalog.ru/nalogovaya_sistema_rf/kakie_nalogi_otnosyatsya_k_pryamym_i_kosvennym_tablica/

- https://buhland.ru/pryamye-i-kosvennye-nalogi-otlichiya-tablica-sravnenij/

- https://KtoNaNovenkogo.ru/voprosy-i-otvety/nalog-chto-ehto-takoe-vidy-funkcii-kontrol-klassifikaciya-nalogov.html

- https://moneymakerfactory.ru/spravochnik/osnovnyie-funktsii-nalogov/

- https://yurface.ru/buhgalteriya/nalogi/osnovnye-funkcii-nalogov-v-gosudarstve/

- https://BusinessMan.ru/zachem-nujnyi-nalogi-kuda-idut-nalogi-ponyatie-i-vozniknovenie-nalogov-nalogovaya-sistema.html

- https://investbrok.ru/trendy/nalogooblozhenie-vidy-funkcii-i-elementy-nalogov.html

- https://abkr23.ru/dlya-chego-nuzhny-nalogi/

- https://ppt.ru/art/nalogi/vidi-funkcii