Рентабельность собственного капитала – что это и как рассчитать

Понятие - что это такое?

Итак, в общем виде показатель рентабельности собственного капитала обозначается аббревиатурой ROE – Return On Equency. Коэффициент наглядно демонстрирует, какого экономического эффекта удалось достичь предприятию от вложения в производство своих собственных финансовых средств.

Некоторым данный показатель может показаться идентичным рентабельности активов. Это не совсем так. Важнейшее отличие состоит в том, что рентабельность собственного капитала показывает эффективность работы не всех активов предприятия, а лишь той их части, которая является собственностью владельцев фирмы.

Очевидно, что расчет показателя имеет смысл только в том случае, когда у предприятия имеется собственный капитал. В иных случаях расчет попросту будет давать отрицательные значения, непригодные для проведения анализа.

Показатель рентабельности задействованного капитала (ROIC – Return On Invested Capital) учитывает эффективность использования уже не только собственного капитала организации, но и заемных средств.

Формулы расчета

Рентабельность собственного капитала определяется с использованием данных о чистой прибыли и собственном капитале фирмы. Подставляя значения прибыли за разные временные интервалы (месяц, квартал, год), можно увидеть насколько эффективно работал собственный капитал в этот период. Как и любое другое значение, рентабельность собственного капитала высчитывается в процентах, что облегчает проведение анализа, и позволяет сравнивать свои значения с показателями конкурентов.

ROE = Чистая прибыль / Собственный капитал * 100%

Значение чистой прибыли можно почерпнуть из отчета о прибылях и убытках, а собственного капитала – из пассива бухгалтерского баланса.

Чтобы вычислить коэффициент за период, не равный одному году, но увидеть при этом сопоставимые годовые цифры, формулу придется несколько усложнить:

ROE = Чистая прибыль * (365 / Число дней в расчетном периоде) / ((Собственный капитал по состоянию на начало периода – Собственный капитал по состоянию на конец периода) / 2) * 100%

Для проведения еще более тщательного анализа значения ROE можно использовать формулу Дюпона, где расчетный показатель разбивается на три составляющие, позволяющие более глубоко разобраться в причинах того или иного тренда:

ROE (Формула Дюпона) = (Чистая прибыль / Выручка) * (Активы / Собственный капитал фирмы) * (Выручка / Активы) = Рентабельность по чистой прибыли * Финансовый леверидж * Оборачиваемость активов

Под финансовым левериджем (финансовым рычагом) принято понимать соотношение привлеченных средств организации к собственным.

Чтобы рассчитать рентабельность заемного капитала, формула должна выглядеть следующим образом:

ROIC = Чистая прибыль / (Собственный капитал + Долгосрочные обязательства) * 100%

Расчет по балансу

Как и все прочие виды показателей, коэффициенты рентабельности собственного и инвестированного капитала могут быть рассчитаны с применением формул по бухгалтерскому балансу. В этом случае формулы для расчета будут выглядеть так:

ROE = Значение строки 2400 / Значение строки 1300 * 100%,

ROIC = Значение строки 2400 / Суммарное значение строк 1300 и 1400 * 100%

Расчет в EXCEL

Показатель доходности собственных средств рассчитывается как частное от чистой прибыли к среднему размеру собственных капиталовложений.

Данные берутся за определенный временной интервал: месяц, квартал, год. Формула для расчета коэффициента рентабельности собственных средств:

ROE = (Чистая прибыль / Средняя величина собственных средств) * 100%

Цифры для расчетов должны быть взяты из отчета о финансовых результатах (итоговый показатель) и пассива баланса (итоговый показатель).

Средняя величина собственного капитала – формула расчета:

СК = (СК начала периода + СК конца периода) / 2

Рентабельность собственного капитала – формула по балансу:

ROE = (стр. 2110 + стр. 2320 + стр. 2310 + стр. 2340) / ((стр. 1300 нг + стр. 1300 кг + стр. 1530 нг + стр. 1530 кг) / 2) * 100%

В числителе – данные из отчета о финансовых результатах (форма 2). В знаменателе – из итогового баланса (форма 1).

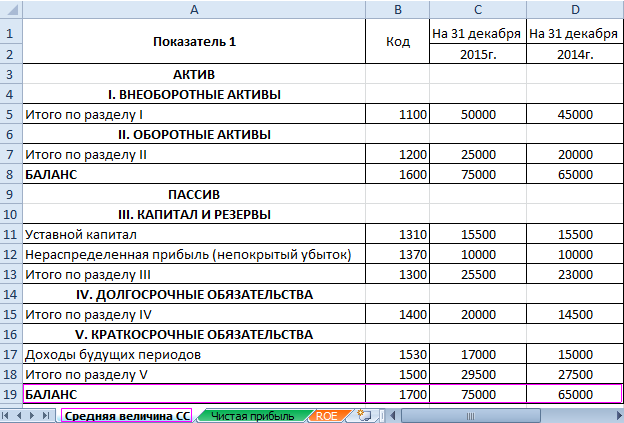

Для расчета рентабельности средствами Excel введем данные для финансовой отчетности компании «Х»:

Отчет о финансовой деятельности

И отчет о финансовых результатах («по-старому»: о прибылях и убытках):

Отчет о прибылях и убытках

В таблицах выделены значения, которые понадобятся для расчета коэффициента рентабельности собственного капитала.

- Коэффициент рентабельности за 2015 г.: = (6695 / 75000) * 100% = 8,9%.

- Коэффициент рентабельности за 2014 г.: = (2990 / 65000) * 100% = 4,6%.

Автоматизируем расчет с помощью формул Excel. Вообще, можно сделать отдельную таблицу с важными экономическими показателями.

Ввести формулы со ссылками на значения в соответствующих отчетах – и быстро получать данные для статистического анализа, сопоставления и принятия управленческих решений.

Формулы Excel для расчета рентабельности собственного капитала

Элементы формулы – ссылки на ячейки с соответствующими значениями. Чтобы коэффициент сразу отображался в процентах, установили процентный формат и оставили один знак после запятой.

Выводы:

- Наблюдается рост показателя рентабельности собственных средств с 4,6 процентов до 8,9 процентов.

- Вкладывать свободные средства в акции компании «Х» не выгодно. Та же банковская ставка по депозитам в 2015 году составила 9,5%.

- Целесообразно рассмотреть другие предложения от предприятий или положить деньги на депозит под проценты (в крайнем случае).

Инвестиционную привлекательность проекта не оценивают только по доходности капиталовложений. Принимая решение, инвестор смотрит рентабельность активов, продаж и другие критерии эффективности работы предприятия.

Как правильно анализировать показатели?

Анализ значений рентабельности капитала может стать серьезным подспорьем для оценки потенциального дохода при инвестировании средств в той или иной бизнес. От величины коэффициента во многом зависит уровень дивидендов и инвестиционная привлекательность фирмы в целом.

- Если сопоставить показатели рентабельности собственного капитала и активов, можно оценить насколько грамотно предприятие использует финансовые рычаги, т.е. займы и кредиты. Если доля таких заимствованных средств в объеме активов будет расти – пропорционально будет увеличиваться и отдача собственного капитала.

- Даже если коэффициент ROE демонстрирует устойчивый рост, стоит произвести оценку эффективности привлечения заемных средств. Если эффект от использования привлеченного капитала будет превалировать над процентами за их эксплуатацию – решение о привлечении заемного капитала оправдано.

Бесспорно, чем выше значение показателя, тем лучше. Однако, и здесь могут быть подводные камни. Внимательно изучив формулу Дюпона можно понять, что высокое значение коэффициента может быть следствием большого финансового рычага, когда доля заемного капитала значительно превышает долю собственных средств предприятия. В этом случае высокое значение ROE достигается за счет значительных финансовых рисков. Насколько оправдана такая стратегия, каждый бизнесмен должен решать для себя самостоятельно.

Итак, если значение ROE или ROIC снижается в сравнении с данными предыдущего периода или показателями конкурентов, это может означать:

- Увеличивается объем собственного капитала (для ROE).

- Растет общая сумма долговых обязательств (для ROIC).

- Снижается показатель оборачиваемости активов.

И напротив, если отмечается рост рассматриваемых показателей, это дает повод говорить о таких тенденциях:

- Увеличивается финансовый рычаг.

- Растет прибыль организации.

Какое значение ROE считать хорошим?

Существует несколько способов интерпретации показателя рентабельности собственного капитала. Очевидно, что в идеальной ситуации чем больше значение ROE, тем эффективней, лучше предприятие. Профессиональные инвесторы и частные предприниматели должны представлять прибыльность своих вложений. Инвестировать можно как в собственный бизнес, так и в альтернативные активы, в определенном случае объектом инвестирования может быть даже банковский депозит.

Фактически если ценные бумаги сторонней компании более рентабельны, чем собственный бизнес, то собственнику выгодно инвестировать именно в них.

Отличным будет коэффициент ROE в 2 раза превышающий ставку по банковским депозитам. В тоже время «КРСК» незначительно больший процента по вкладам, теряет свою привлекательность. Приобретая акции инвестор берет на себя дополнительные рыночные риски, которых лишен депозит.

Всегда ли хорош высокий ROE?

Как уже ранее рассматривалось в идеальной ситуации очевидным является правило «чем выше ROE, тем лучше». Однако, реалии жизни всегда далеки от идеалов. Нередки случаи, когда высокие показатели рентабельности собственного капитала должны насторожить инвестора и стать поводом для более подробного изучения финансовой отчетности и деятельности компании.

Формула ROE предполагает использование в расчетах информации о собственном капитале компании. В тоже время использование кредита способно увеличить показатель прибыльности ― вторую составляющую коэффициента.

Допустимой считается закредитованность предприятия на уровне 50-70%. Кредитная нагрузка превышающая данный порог создает предпосылки для банкротства компании. Важно также представлять характер кредитной нагрузки, так долгосрочные кредиты всегда предпочтительней краткосрочных.

Вторым исключением из правила «чем выше ROE, тем лучше» можно считать средние отраслевые показатели «КРСК». Нельзя, выбирать отрасль для инвестирования сравнивая величину рассматриваемого коэффициента. Каждый вид повышенности имеет свои особенности. Капиталоемкое производство всегда будет иметь более низкий показатель ROE, чем, например, It-индустрия. Тяжелая промышленность имеет значительное количество активов и высокий уровень кредитной нагрузки. Высокотехнологичные фирмы наоборот, имея сравнительно небольшой собственный капитал, могут генерировать высокий поток прибыли.

Поэтому высокий показатель ROE не должен быть основным ориентиром при выборе инвестиционной отрасли.

Нормальное значение

Как уже ранее упоминалось предприятие с показателем ROE превышающим в 2 раза ставку по банковским депозитам ― желанная цель для любого инвестора. Уоррен Баффет при инвестировании так же уделяет особое внимание этому мультипликатору. По его мнению отличные инвестиционные перспективы имеет компания с высоким уровнем «КРСК» и небольшой кредитной нагрузкой.

Приведем средние значения ROE характерные для различных отраслей российской промышленности. Ориентируясь на них инвестор может сформировать приблизительное представление о приемлемых значениях коэффициента в той или иной сфере бизнеса.

| Отрасли экономики РФ | 2016 | 2017 | 2018 |

| Все отрасли РФ | 35,5% | 33,3% | 30,5% |

| Растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях | 13,8% | 9,7% | 9,2% |

| Добыча угля | 23% | 33% | 33% |

| Добыча сырой нефти и природного газа | 15% | 18,2% | 25% |

| Производство пищевых продуктов | 25,2% | 24,7% | 22,9% |

| Производство табачных изделий | 42,8% | 69,2% | 67% |

| Производство лекарственных средств и материалов, применяемых в медицинских целях | 22,3% | 18,4% | 14,7% |

| Обработка древесины и производство изделий из дерева и пробки, кроме мебели, производство изделий из соломки и материалов для плетения | 34,1% | 32,4% | 33,5% |

| Производство металлургическое | 26,5% | 30,7% | 27,7% |

| Деятельность почтовой связи и курьерская деятельность | 41,6% | 44,1% | 46,8% |

| Деятельность издательская | 18,7% | 17,8% | 14,6% |

| Разработка компьютерного программного обеспечения, консультационные услуги в данной области и другие сопутствующие услуги | 44,5% | 42,6% | 39,7% |

Из приведенных данных видно, что практически любая отрасль промышленности России при грамотном инвестировании способна давать прибыль вдвое выше процента предлагаемого банками по состоянию на 2018 год.

Показатель ROE = 30%, является адекватным (оптимальным) значением в условиях отечественной экономики. В тоже время при инвестировании в производство лекарственных средств на территории России, норма ROE составит 18-23%.

При вложении средств в табачный бизнес общероссийский коэффициент в 30%, также будет нормой и позволит получить прибыль, однако средний «КРСК» в этом бизнесе по состоянию на 2018 год достиг аж 67%, поэтому хороший показатель ROE в данном случае будет находиться на уровне 70-80%. Именно к таким игрокам табачного рынка стоит присматриваться.

В приведенной таблице показатель ROE характеризует рентабельность российских компаний. В большинстве случаев полученные данные будут отличаться от данных по зарубежным фирмам, даже если исследование будет проводиться внутри одного производственного сектора.

Для того, чтобы сравнить коэффициент ROE компаний находящиеся в разных юрисдикциях следует как минимум привести их отчетность к одной денежной единице.

Использование

После получения данных путем применения одной из формулы или нескольких проводится их анализ. Он необходим для определения эффективности работы в избранном направлении и корректировки дальнейших действий. Уровень коэффициента влияет на величину дивидендов участников и ценность компании в целом.

Анализ определяет:

- уровень грамотного использования финансовых инструментов компанией, в том числе и привлечённых средств из вне после сопоставления результатов по рентабельности личных инвестиций и активов;

- в процессе изучения данных не стоит пренебрегать коэффициентом доходности заёмных средств. Прибыль от применения займа должна превышать размер процентов по уплате за его использование;

- большой коэффициент ROE, значительно превышающий установленный средний результат является следствием большого финансового рычага. Это значит, что доля заёмных средств значительно превышает долю собственных вложений.

Важно: право определять оправданность подобных финансовых рисков принадлежит владельцам компании.

Чтобы реально оценить ситуацию на предприятии, необходимо систематически проводить расчёт коэффициентов для их сравнения за несколько периодов.

На основании проведенного расчёта можно делать выводы относительно:

- Увеличения объёма личных средств

- Роста общей суммы долговых обязательств

- Снижения уровня оборачиваемости активов

- Роста прибыли фирмы

- Увеличения финансовых рисков.

После получения данных и объективной оценки ситуации можно нивелировать дальнейшие действия для улучшения финансового микроклимата.

Средние статистические значения по годам для предприятий РФ

| Размер выручки | Значения по годам, отн. ед | ||||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | |

| Микропредприятия (выручка < 10 млн. руб.) | -0.080 | 0.000 | -0.090 | -0.130 | 0.015 | -0.257 | -0.190 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | -0.015 | 0.031 | -0.049 | 0.028 | 0.082 | -0.005 | 0.017 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 0.049 | 0.077 | -0.013 | 0.043 | 0.098 | 0.037 | 0.063 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 0.091 | 0.068 | 0.003 | 0.060 | 0.119 | 0.081 | 0.030 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 0.123 | 0.091 | 0.079 | 0.110 | 0.130 | 0.095 | 0.130 |

| Все организации | 0.107 | 0.081 | 0.052 | 0.089 | 0.121 | 0.077 | 0.107 |

Значения таблицы рассчитаны на основании данных Росстата

Коэффициент рентабельности собственного капитала. Пример расчета для ОАО «КАМАЗ»

ROE для ОАО “КАМАЗ” |

Рассчитывать коэффициент рентабельности собственного капитала будем для автомобильной корпорации ОАО «КАМАЗ», которая производит грузовые автомобили, спецтехнику и автобусы. |

Для оценки рентабельности собственного капитала необходимо получить финансовую отчетность исследуемой компании. На официальном сайте предприятия ОАО «КАМАЗ» за 4 последних года можно взять финансовые данные. Альтернативным вариантом является использование сервиса InvestFunds, который позволяет получить данные за несколько кварталов и лет. На рисунке ниже показан пример импорта данных по балансу.

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Отчет о доходах

Расчет коэффициента рентабельности собственного капитала для ОАО “КАМАЗ”. Балансовый отчет

Рассчитаем коэффициенты за 4 года:

Коэффициент рентабельности собственного капитала 2010 = -763/70069 = -0,01 (-1%)

Коэффициент рентабельности собственного капитала 2011 = 1788/78477 = 0,02 (2%)

Коэффициент рентабельности собственного капитала 2012 = 5761/77091 = 0,07 (7%)

Коэффициент рентабельности собственного капитала 2013 = 4456/80716 = 0,05 (5%)

Наблюдается рост показателя с -1% до 5% за 4 года. Тем не менее, вложения в акции данной компании не целесообразны, т.к. коэффициент рентабельности меньше чем вложение в альтернативные проекты. К примеру, в 2013 году банковская ставка по депозитам была около 10%. Эффективнее было вложить свободные денежные средства в депозит, чем в ОАО «КАМАЗ» (5%<10%).

Заключение

Описанный показатель в бухгалтерии является основной информацией, которую изучают учредители, чтобы реально оценить уровень собственных доходов. Также он важен и для потенциальных инвесторов, которые собрались делать вложения в новые уже действующие проекты. При точном подсчёте коэффициента за каждый период работы фирмы можно определить график доходности и при её падении изменить финансирование или поле деятельности.

- https://svoedelo-kak.ru/ekonomika/rentabelnost-kapitala.html

- http://finvopros.com/roe-formula-rascheta.html

- https://equity.today/koefficient-roe.html

- https://urist-bogatyr.ru/article-item/rentabelnost-sobstvennogo-kapitala/

- https://1-fin.ru/?id=311&t=12

- https://finzz.ru/rentabelnosti-sobstvennogo-kapitala-roe-formula-primer.html

- https://nalog-nalog.ru/analiz_hozyajstvennoj_deyatelnosti_ahd/opredelyaem_rentabelnost_sobstvennogo_kapitala_formula/

- https://www.audit-it.ru/finanaliz/terms/performance/return_on_equity.html