Вексель: виды, обращение, функции, отличия и классификация

Вексель это

Если простыми словами, то вексель это ценная бумага, подтверждающая право на получение оговоренной суммы в заранее определенный срок. В свою очередь, дающий вексель (векселедатель) обязуется уплатить оговоренную в бумаге сумму. Соответственно, вексель дает право отсрочки платежа для лица, его выпускающего. То есть он может считаться аналогом долговой расписки, причем выпустить ценную бумагу может как физическое лицо, так и юридическое. Сумму и срок, указанные в реквизитах, определяет выпускающее обязательство лицо.

Где применяют

В основном вексельные бумаги применяются в:

- В кредитовании. В качестве кредитора или заёмщика может действовать любое лицо. Это могут быть частник, кредитная организация, любое юрлицо — все кроме государства! Как мы говорили вначале статьи, органы власти не вправе выписывать такие бумаги. Причём, как и раньше, кредит по векселю будет расцениваться как более надёжный для того, кто его выдаёт. Собственно по векселям погашают и свои долги, и продают долги другим лицам.

- Предпринимательство. В основном, продавцы, таким образом, дают возможность клиенту отсрочить платёж. Стандартно такие сделки идут без процентов.

- Привлечение капитала. В основном этим занимаются банковские организации. Но, в отличие от первого варианта, речь не идёт о кредитовании. Потому что в этом случае, вексельные обязательства схожи с банковскими вкладами. Помимо банков таким способом увеличивать оборот могут и крупные компании и инвесторы.

- Денежная сфера. Иными словами, иногда векселя выступают заменой деньгам. Эти бумаги используют для того, чтобы оплатить задолженность. А сделать это можно почти перед любым лицом. В первую очередь речь о нишах бизнеса. В обиходе простых граждан вы вряд ли встретите вексели.

Преимущества

Вексельные сделки — это выдача (получение) денежных кредитов.

Предприятия и организации могут осуществлять подобные операции, минуя банковскую систему с ее условиями и обязательными комиссионными.

Кроме этого, вексель мобилен в финансовом плане. Являясь ценной бумагой, он всегда может быть продан на фондовом рынке или заложен в банк.

Кто может выписывать

Выпуском не сможет заняться абсолютно каждый. По законодательству РФ, выделяется две группы факторов, определяющих вексельную дееспособность:

- Могут выпустить совершеннолетние физические лица

- Могут выпускать юрлица

Госорганы исполнительной власти такого права не получают!

Именно поэтому, векселя чаще всего встречаются в обиходе частников, ну либо госорганизаций, которые не имеют отношения к властям.

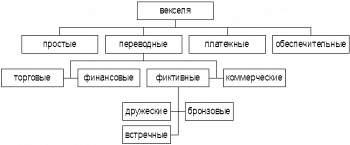

Классификация

Классификация достаточно многообразна, они могут отличаться по эмитенту, обслуживаемым сделкам и лицу, которое получает оплату.

По признаку эмитента векселя бывают:

- казначейскими — краткосрочными долговыми обязательствами, выпускаемыми правительством страны обычно при посредничестве Центрального банка срок погашения которого обычно составляет от 90 до 180 дней;

- частными — эмитирующимеся корпорациями, финансовыми группами, коммерческими банками. Вексель может служить обслуживанием чисто финансовых и товарных сделок. Финансовый вексель может отражать отношение займа денег векселедателем у векселедержателя на определенных процентах. С помощью финансового векселя проводят осуществление выдачи кредита, перечисления в бюджет налогов, получения бюджетного финансирования, заработной платы, обмен валюты и т.п.

Разновидностями фиктивного векселя являются:

- дружеский вексель. Он может выдаваться одним лицом другому без желания векселедателя произвести по нему платеж, а только для того чтобы провести изыскание денежных средств с помощью взаимного учета этих векселей в банке. Зачастую дружескими векселями (на одинаковые суммы, сроки) могут обменяться два реальных лица, которые находятся в доверительных отношениях, с целью, чтобы потом учесть или отдать под залог в банке, получив под него реальные деньги, или совершить платеж за товары.

- бронзовый вексель — это вексель, за которым не стоит реальная сделка, нет никакого реального финансового обстоятельства, при этом хотя бы одно лицо, которое участвует в сделке является вымышленным. Целью такого векселя является получение под него денег в банке, либо использование для погашения долгов по существующим товарным сделкам или финансовым обязательствам. Бронзовые и дружеские векселя могут возникнуть во время затруднительного финансового положении «кредитора» или во время проведения им мошеннической операции. Такие векселя могут фальсифицировать денежный оборот, что провоцирует в свою очередь налоговые неплатежи.

Функции

Вексель в первую очередь является средством для получения кредита. С его помощью можно оплатить приобретенный товар или услуги, вернуть полученную ссуду, предоставить кредит. Для кредиторов являются привлекательными формальная и материальная строгость векселя, его легкая передаваемость и быстрота взыскания долгов.

Еще одна функция – возможность его использования в качестве обеспечения сделок. Иными словами, держатель имеет право получить деньги по векселю ранее установленного в нем срока двумя путями: посредством учета в банке или путем получения кредита под залог имеющейся у него ценной бумаги.

Служит инструментом денежных расчетов. Кроме того, он способен ускорять расчеты, поскольку до момента оплаты вексель проходит нескольких держателей, гасит их обязательства и тем самым уменьшает потребность в реальных деньгах.

Виды

Помимо простых, существуют переводные, банковские, казначейские бумаги, отличающиеся эмитентом, схемой предъявления и погашения. Документ может считаться поручением вернуть долг предъявителю, третьему лицу. Выпуск зависит от конечной цели ценной бумаги, типа организации эмитента. Так, казначейские векселя всегда выпускает государство с целью привлечения денежных средств для погашения своих расходов.

Различают несколько видов ценных бумаг такого типа:

- Безусловный. Оплачивается наличными в момент предъявления.

- Гарантийный. Выдается без обмена денежными средствами, под гарантию ведения оговоренной хозяйственной деятельности.

- Коммерческий. Обычно выдается под залог товара, иных материальных ценностей.

- Опротестованный. Требует наличия нотариально заверенного отказа от платежа.

- Предъявительский. По условиям документа его погашают незамедлительно после предъявления эмитенту.

- Срочный. Обладает фиксированным сроком действия.

- Финансовый. Используется во взаимоотношениях между банками.

- Частный. Выписывается физическим лицом.

Встречаются варианты дружеских векселей, используемых для взаимного кредитования двух и более физических лиц. А также домицилированные, которые позволяют передавать право на погашение третьим лицам с указанием иной организации, отвечающей по обязательствам.

Простой

Чаще всего встречающийся вид бумаги. Должник в случае простого векселя — лицо, которое этот вексель выпустило.

Процентный

Эмитенты процентных векселей — банки и коммерческие организации.

Прописывается ставка начисления процентов в счёт отсрочки платежа. Предъявитель имеет безусловное право получить сумму, на которую была выпущена бумага, и процентный доход.

Термин «вексель» должен быть включён в предложение, где содержится обещание уплатить конкретную сумму. Обещание выполнить выплату должно формулироваться однозначно, так, чтобы не возникла возможность поставить факт исполнения в зависимость от форс-мажора. Например, «Обязуюсь выплатить сумму такого-то числа».

Срок платежа устанавливается по предъявлении (должен выставляться в течение 1 года с момента составления) — в определенное время после предъявления/в конкретное время после составления/в установленный день. Допускается оговорка о выставлении процентного векселя ранее установленного срока.

Процентная ставка должна быть прямо указана в тексте. Если не обозначен размер процентов, то в действие вступает текущая ставка рефинансирования.

Если нет специальных оговорок и вексель не выставлялся досрочно, первая дата начисления процентов — следующая со дня оформления документа, последняя — день выплаты, периодичность начисления — 1 раз в месяц.

Формула расчёта

- N — номинал;

- s — процентная ставка;

- Tx— дни от момента начисления по дату погашения.

При передаче процентного векселя все совокупные права переходят новому владельцу.

Товарные

Основой товарного векселя является сделка по купле-продаже. Таким образом вексель может быть, с одной стороны, орудием кредита, а с другой стороны — быть в качестве расчетного средства, при этом он многократно переходит из рук в руки и обслуживает вместо денег многочисленные акты купли-продажи товаров.

Переводным и простым векселем могут обязывать себя граждане Российской Федерации и юридические лица Российской Федерации. Только случаи описанные в специальных федеральных законах дают право Российской Федерации, субъектам Российской Федерации, городским, сельским поселения и другим муниципальным образованиям обязываться по переводному и простому векселю. Переводной и простой вексель в таком случае составляется исключительно в письменном виде (на бумажном носителе).

Положение о переводном и простом векселе не предоставляет легального определения векселя. Разработчиками Конвенции, которая устанавливает Единообразный закон о переводном и простом векселе 1930 года так и не был найден консенсус, и единого определения они так и не дали. Часть первая Гражданского кодекса РФ в редакции 1998 г. называет виды ценных бумаг в статье 143, но не дает определения им.

Официальное определение векселя можно найти в статье 815 ГК РФ. Часть первая этой статьи гласит: «В случаях, когда в соответствии с соглашением сторон заемщиком выдан вексель, удостоверяющий ничем не обусловленное обязательство векселедателя (простой вексель) либо иного указанного в векселе плательщика (переводной вексель) выплатить по наступлении предусмотренного векселем срока полученные взаймы денежные суммы, отношения сторон по векселю регулируются законом о переводном и простом векселе».

Кредитный

Кредитный оформляется как обязательство выдать займ в установленный срок. Кредиторами выступают банки и коммерческие структуры, обычно партнёры предприятия заёмщика. Эмитенты — юрлица, привлекающие дополнительные средства в оборот.

Особенность данного типа векселя — отсутствие необходимости залога и процент, почти в 2 раза меньший, нежели при оформлении стандартного кредита.

Сумму необходимо вернуть в срок, указанный в векселе — 1 год после даты получения денег. Средний период от полугода до года. Между банком и юрлицом кредитные отношения заключается на договорной или коммерческой основе. Получатель займа обязан погасить долг и проценты одномоментно.

- Можно передать новому владельцу, которому перейдут все права на предъявление, что используется для контрагентских взаиморасчётов.

- Если заёмщик, в свою очередь, расплачивается кредитным векселем, то процедура выполняется через передаточную роспись.

- Если вексель выставляется в банк досрочно, последний может удержать дополнительный процент из суммы долга.

- Векселедержатель имеет возможность превратить кредитный документ в наличные/безналичные деньги и обычно не сталкивается с проблемой возврата суммы банку, так как финансовое учреждение обращает взыскание на векселедателя.

Банки не принимают:

- кредитные векселя, основанные не на коммерческих сделках;

- встречные;

- векселя от лиц, которые поставили личную подпись, будучи представителями коммерческой структуры по доверенности.

Банк может выдать ссуду под кредитный вексель, обеспеченный товаром, но не будет обязан делать по бумаге выплату.

Переводной

Как несложно догадаться из названия, эта бумага переводит отношение долга. И здесь уже подключается третье лицо, которое и есть должник. То есть долг у этого третьего лица перед тем, кто выписывает вексель. А тот, кто вексель получает и будет являться его держателем потребует в обозначенное время вернуть долг именно с этого третьего лица, а не с выпускающего вексель.

Примечание: если есть долг, зафиксированный распиской или другим долговым договором, его можно перевести в долг по переводному векселю. Но нужно знать все нюансы.

Вексельный долг, как уже было замечено выше, самый серьёзный долг. Соответственно есть вариант, что должник не будет соглашаться на условия переводного векселя. И это самая главная особенность такой бумаги. Поэтому всегда помните:

Переводной вексель будет иметь силу только тогда, когда на нём будет стоять согласие на условия и обязательства (акцепт) лица, которое должно будет этот долг выплачивать.

Если такой подписи нет, то также будет считаться действительным, но обязанности выплаты долга будут ложиться на того, кто этот вексель выдаёт. И это переведёт бумагу уже в разряд простого векселя.

Коммерческий

Коммерческий, он же товарный вексель, обращается в рамках торговой сделки, является платёжным средством и передаётся в качестве документа, гарантирующего оплату товара с отсрочкой.

Юридически может эмитироваться любым лицом/предприятием и по сути является краткосрочной долговой распиской. Он не требует регистрации у регуляторов и поэтому оформляется быстро и почти без издержек. Набор реквизитов схож с атрибутами ГКВ — государственных казначейских векселей.

По характеру сделки с коммерческими векселями аналогичны продажам в кредит:

- Выгода покупателя — получение материальной ценности сейчас, а внесение фактической оплаты позднее.

- Выгода продавца — возможность получить стоимость товара/услуги в частичном/полном объёме через операцию учёта или продажи векселя третьему лицу.

Эмитент указывает в коммерческом векселе срок погашения, который может составлять период от нескольких дней до года и произвольного размера денежную сумму.

За кажущейся простотой расчёта коммерческими векселями скрываются подводные камни — абстрактному продавцу невозможность доподлинно знать финансовое состояние векселедателя, поскольку фактически эта ценная бумага обеспечена не активами, а только обещанием. В настоящее время расчёты коммерческими векселями происходят между крупными компаниями.

Рынок купли/продажи — первичный, бумаги учитываются лотами, характеризуются более низкой, сравнительно с ГКВ ликвидностью, но более высокой доходностью — за счёт дисконта, который получает приобретатель лота.

Именной и ордерный

Здесь уже речь идёт о различии по держателю векселя.

Именной вексель. Подразумевает, что в бумаге отражено конкретное лицо, которое получит право на требование долга.

Ордерный вексель. Лицо, являющееся держателем векселя, не указывается. Остаётся закреплённым только лицо, его выдающее — то есть тот, кто будет расплачиваться. Ну, и естественно все остальные данные — сумма, время, место. А права на вексель могут переходить от одного лица к другому. На момент указанного к возврату долга срока тот, кто будет иметь право на вексель и будет получать долг.

Именной вексель тоже можно передать другому лицу специальным способом.

Чтобы реализовать эту процедуру, нужно воспользоваться полем на обратной стороне вексельной бумаги. Надпись, которая там делается, носит название «индоссамент». Её назначение — обозначить лицо, которое следующим получает право на вексель. Обязательным условием будет подпись предыдущего владельца («индоссата»).

В случае смены владельца ордерного векселя, индоссамент не требуется. Но сделать его можно. И если надпись всё-таки была зафиксирована, все последующие передачи данного векселя уже должны ей сопровождаться. А сам вексель переходит при первичной записи в разряд именных бумаг.

Важно! Ответственно по векселю ложиться на каждое лицо, которое было его держателем. В случае неспособности заплатить долг векселедателя, владелец бумаги имеет право требовать возврат средств с любого из индоссатов.

Пример: Долг по векселю должен заплатить Ваня, а за определённое время право на вексель переходило от Пети к Игорю, потом — к Вове, а потом — к Диме. И на данный момент Дима — и есть держатель векселя. Теперь он требует с Вани вернуть долг. Но у Вани денег нет. Дать он ничего не может. Тогда Дима обращается к последнему (чаще всего так) держателю векселя — к Вове. Вова тоже платить не может. Поэтому Вова обращается к Игорю, а тот — к Пете. До Пети никто вексель не держал. А значит, он и обязан вернуть долг Диме.

Чем больше было держателей векселя, тем большую силу он приобретает. Когда должников много, вернуть долг всегда легче. А последний держатель векселя может потребовать это с любого предыдущего. Потому что для него все предыдущие также являются должниками.

Такая интересная схема вышла из особенности употребления. Дело в том,что часто эти бумаги были средством расчёта в предпринимательской среде. Ими расплачивались как за товар, так и за собственные долги. А тот человек, кто принимал к оплате вексель по-хорошему должен быть уверенным в том, что свои деньги он всё-таки назад получит. Так и появилось обязательство всех держателей одного векселя исполнять гарантии перед действующим владельцем.

Если бы такой системы не выстроили, мошеннические схемы полностью бы уничтожили любой вексельный оборот.

Денежный

Денежный или финансовый вексель выдаётся под ссуду в денежной форме, служит гарантом возврата средств. Не имеет покрытия товаром и не принимается банками к учёту.

Эмитентами, как правило, являются государство, банки, компании с устойчивым финансовым положением и хорошей платёжной репутацией.

Виды:

- казначейские;

- банковские;

- фиктивные, так называемые бронзовые/дружеские.

Бронзовые выставляют юрлица при просрочке кредиторской задолженности. В России практика использования фиктивных векселей запрещена, но способ все же применяется неофициально — в узких кругах.

Способ привлечения средств через денежные векселя не оптимален по сравнению с многолетней ссудой, так как средства по векселю берутся на ограниченный небольшой срок. Его недостаточно, чтобы вложить деньги в производственный цикл, получить отдачу и безболезненно изъять из оборота для возврата.

Банковский

В современно мире, банковские организации также занимаются продаже векселей. Делается для привлечения дополнительного капитала. Ситуация очень схожа с договором вклада, но есть и свои особенности.

Вексель от банка не имеет поддержку от государства. Он не застрахован. То есть, в случае, когда банк становится банкротом и теряет способность платить по обязательствам, держатель банковской бумаги не получит ничего. Но! Опять же имеет смысл значимость векселя по сравнению с другими ценными бумагами. И в нашем случае, после банкротства, когда будет распродаваться имущество должника (банка), в первую очередь вырученные средства будут использованы для погашения задолженностей по вексельным бумагам. А уж потом — по договорам вкладов.

Но банки не только продают свои векселя. Они также занимаются скупкой у других лиц. И соответственно, имеют право продавать всем остальным. И как мы уже разобрали, в этих случаев, ответственных по выплате за вексель становится больше, что хорошо для держателя, который может потребовать возврата, в том числе и от самого банка.

Но как всегда в случае действий банка, менять шило на мыло никто не будет. И по факту банк будет платить меньшую сумму человеку, которому он продаёт. Связано это с процентной ставкой организации и сроком, указанным в векселе. Давайте разберёмся.

Цена векселя, который продаёт вам банк рассчитывается по следующей формуле:

Сумма задолженности выдавшего вексель минус такая же сумма умноженная на время до конца срока выплаты умноженное на кредитную ставку, которую назначает банк.

Пример: стоимость векселя на право получения ста тысяч рублей через полтора года такова:

100 000 — 100 000 * 1,5 (время) * 0,25 (годовая ставка — 25%) = 62 500 рублей.

Получается, чем больше времени остаётся до конца срока выплаты, тем меньше стоит вексель. Максимальную цену можно получить в последний день перед выплатой. Ставка банка назначается индивидуально. И если вексель выдаётся крупной фирмой или богатым частным лицом, то банк может и снизить проценты.

На цену влияет и итоговое количество владельцев векселя. Но она не поднимется выше указанной изначально суммы задолженности никогда.

Вексель Сбербанка

Векселя Сбербанка для физических лиц — простые, так называемые соло, на предъявителя. Сроки сбербанковских векселей — от 14 дней до 3 лет.

Эмитируются на гербовой бумаге. Заполняются с внесением:

- реквизитов векселедержателя;

- суммы и срока;

- порядка выплаты.

Простые векселя Сбербанка для физлиц делятся на процентные и дисконтные. Размещая средства на банковском счёте и получая взамен вексель, физлицо становится кредитором Сбербанка и имеет право на проценты:

- Валюты депозита — рубль, американский доллар, иены, франки Швейцарии, английские фунты.

- Доход не начисляется для франков и иен, а также, если на бланке вписано: «По предъявлению, но не ранее».

- В остальных случаях доходность рассчитывается по текущей ставке рефинансирования.

Дисконтный вексель Сбербанка имеет номинал, по которому банк выкупит его у держателя и стоимость на момент выписки — ниже номинала. Разница между ценой покупки и ценой гашения векселя составляет доход векселедержателя. Например:

- номинал векселя — 100 тыс. руб.

- срок размещения 30 дней.

- дисконт 1 тыс. руб.

Если физическое лицо купит вексель у банка за 99 тыс. руб., через 30 дней или вернёт в банк, то получит 100 тыс. руб. Дисконт в 1 тыс. руб. составит доход векселедержателя.

Таким образом, векселя Сбербанка можно использовать как инструмент накопления и сохранения денежных средств. Если при составлении в бумагу включены определенные условия, например, передачи/дарения, то вексель можно передавать третьим лицам. Получение и выписка векселей осуществляется в любых филиалах Сбербанка.

Срок давности, в течение которого банк обязан сделать по векселю выплату — 3 года после даты предъявления. Главный риск — порча или утрата документа, после чего восстановить право на деньги, размещённые на депозите под вексель Сбербанка, можно будет только через суд.

Отличия от долговой расписки

- Оформление. Вексель нельзя оформлять в свободной форме. Он должен содержать все необходимые реквизиты сторон. Чаще всего он выпускается на специальной бумаге, которая имеет защиту от подделки. Но оформленный на стандартном листе, он также будет действительным.

- Накладывает строжайшую ответственность. И расписка с ним не сравнится.

- Один вексель может применять в совершенно различных ситуациях и сферах деятельности, потому что не привязывается к условиям сделки. Он является собой гарант долга.

- Как ценная бумага имеет международный уровень и регулируется отдельным законом, одинаковым во всех странах, подписывавших ту самую конвенцию тридцатого года.

Применять его можно в различных сферах — от уплаты собственных долгов, до продажи банковским организациям. А ценность этой бумаги становится выше по мере приближения обозначенного срока уплаты долга.

Отличие от облигации

На первый взгляд вексель можно сравнить с облигацией. Оба сравнительно надежны и зарекомендовали себя как консервативный инструмент вложения средств. Но они имеют массу различий, подчас принципиальных. Отличия векселя от облигации представлены в таблице:

Признак |

Вексель |

Облигация |

| Форма выпуска | Всегда имеет строго определенную документарную форму, где прописаны все реквизиты бумаги (исключение – казначейские векселя) | Может быть как документарной, так и бездокументарной формы, причем последняя более широко распространена |

| Выпуск | Зачастую выпускается в одном единственном экземпляре под конкретную цель | Эмиссия облигаций всегда происходит большим тиражом с определенной периодичностью |

| Форма платы | По векселю всегда платят только денежными средствами единой суммой, указанной в реквизитах бумаги | Может быть погашена как деньгами, так и другими денежными эквивалентами, например, имуществом и прочими ценностями |

| Срок действия | Сравнительно краткосрочны. Часто выпускаются на период, не превышающий календарный год (хотя бывает и заметно больше) | Долгосрочные ценные бумаги. Эмиссия облигаций осуществляется на срок от года, чаще всего 3 или 5 лет |

| Доход | Если иное не указано в реквизитах, вексель гасится строго на выписанную сумму | Помимо своей стоимости, которая гасится долями, облигация подразумевает дополнительный доход за держание бумаги, именуемый «купон» (аналог процента по банковскому вкладу) |

| Кто может выпускать | Физическое или юридическое лицо, в том числе финансовые организации. Никогда – органы государственной власти (исключение – казначейские векселя) | Эмитентом облигаций регулярно выступает государственная и муниципальная власть |

| Использование физическими лицами и инвесторами | Могут быть использованы крупными инвесторами, но чаще имеют хождение в профессиональных и предпринимательских кругах | Активно используются физическими лицами, не имеющими отношения к бизнесу, выпускающему бумагу. Являются инвестиционным инструментом |

| Хождение на фондовом рынке | Могут быть реализованы частным образом без посредничества брокера | Доступны только на фондовом рынке для зарегистрированных участников биржи |

Отличие от чека

С чем еще можно сравнить вексель? С чеком. Пожалуй, эти две формы ближе друг к другу, чем предыдущие варианты, хотя чеки на сегодня являются более массовым и удобным средством для обналичивания денег. И все же отличий достаточно много:

Признак |

Вексель |

Чек |

| Форма выпуска | Долговая расписка | Эквивалент денег |

| История | Аналоги известны в Древней Греции | Возник в 17 веке, бурно развивался с 19 века |

| Способ обналичивания | В зависимости от документа, например на конкретную дату, через год с момента составления и пр. | Сразу по предъявлению |

| Тип долга | Физические и юридические лица, хотя банк или другое лицо может быть дополнительным гарантом по векселю (аваль) | Обязательство банка |

| Оформление | Требует акцепта, т.е. регистрации согласия с условиями сделки | Не требует акцепта |

| Время ответственности | Сложно взыскать по просроченному векселю | Обычно действует несколько лет с даты выписки |

| Получение средств | Наличными | Возможно кроссирование, т.е. только перевод суммы на счет |

| Оспаривание долга | Акцептант платит по векселю в любом случае | Банк может оспорить поддельную подпись |

Процедура выпуска

Чтобы выпустить вексель, не нужно его регистрировать или платить пошлины. Важно, чтобы при составлении указывались следующие реквизиты:

- слово «вексель» в тексте;

- обещание выплатить определенную сумму без условий;

- организация, которая заплатит (в этом случае вексель называется «переводным»);

- срок оплаты;

- место оплаты;

- дата и место составления;

- подпись юридического лица, выпустившего документ.

Особенности выпуска

Если есть все необходимые атрибуты, то вексель необязательно составлять на гербовой бумаге. Однако существуют специальные бланки, которые можно заказать в типографии или купить в казначействе.

При продаже финансового инструмента составляется акт приема-передачи. В нем указывают реквизиты и описывается сделка, по которой он выпущен.

Процедура протеста

- Векселедержатель или его уполномоченное лицо должны предъявить неоплаченный вексель в нотариальную контору по месту нахождения плательщика или, если это домицилированные вексели, по месту нахождения домицилянта, а для совершения протеста векселей в неакцепте – по месту нахождения должника (трассата). Вексель должен быть предъявлен в нотариальную контору для совершения протеста в неплатеже на следующий день после истечения даты платежа по векселю, но не позже 12 часов следующего после этого срока дня. Для совершения протеста в неакцепте вексель должен быть предъявлен в нотариальную контору в течение срока, установленного для предъявления векселя к акцепту, а если вексель был предъявлен к акцепту в последний день срока – не позднее 12 часов следующего после этого срока дня.

- Нотариальная контора в день принятия векселя к протесту предъявляет должнику или домицилянту требование о платеже или акцепте векселя.

- Если после этого последует платёж, нотариальная контора, не производя протеста, возвращает вексель должнику или домицилянту с надписью о получении платежа. Если должник сделал отметку об акцепте на переводном векселе, вексель возвращается векселедержателю без протеста.

- Если на требование произвести акцепт или платёж векселя плательщик либо домицилянт отвечает отказом, нотариусом составляется акт о протесте в неакцепте или в неплатеже, одновременно он делает соответствующую запись в реестре, а также отметку в неплатеже или в неакцепте на самом векселе. При невозможности установить место нахождения должника протест векселя совершается без предъявления требования о платеже или акцепте.

Стоимость

Выпуск позволяет банковскому учреждению и государственным органам власти пополнить бюджет, привлечь дополнительные инвестиции. Поэтому к ценовой политике относятся с должным вниманием — стоимость векселя должна быть доступна на массовом рынке и в то же время обеспечивать хорошую динамику поступлений денежных средств.

С другой стороны, сумма, обеспечиваемая векселем, способна стать признаком оценки надежности актива. Завышенная стоимость может указывать на отсутствие обеспечения и высокие риски по истечении указанного в документе срока (компания «испарится» или же начнет активно уклоняться от исполнения обязательства). Рыночная стоимость векселя при изменении финансового состояния эмитента, ситуации на мировом рынке может упасть и возрасти, но сумма к возврату всегда останется прежней.

Пониженная стоимость бумаг (по сравнению с номиналом) может указывать на то, что эмитент находится в кризисной ситуации и вполне вероятно не сможет погасить долг даже в судебном порядке. Если речь идет о процентном векселе, стоит самостоятельно пересчитать ценность актива, рациональность перекупки у предыдущего владельца. Если сделка уже состоялась, а новый собственник выявил недочеты, предъявить претензии к продавцу он не сможет. Разбираться придется с эмитентом.

Специфические свойства

- Абстрактность – появление векселя не связано с исполнением обязательств одной из сторон по конкретному договору, для требования выплаты неважно были ли выполнены обязательства сторон, связанные с выдачей векселя;

- Безусловность – платеж по векселю не связывается с наступлением каких-либо условий или событий. Отсутствие у должника денег не является основанием для неуплаты;

- Бесспорность – от платежа по векселю нельзя уйти. В случае отказа от платежа – взыскание долга проводится без суда;

- Упрощенный порядок передачи прав путем индоссирования;

- Солидарная ответственность каждого обязанного по векселю лица перед законным векселедержателем;

- Простота – вексель не должен содержать лишних оговорок или реквизитов, их наличие может привести к его недействительности.

Обязательные реквизиты

В зависимости от эмитента бумаги могут выпускаться на обычной бумаге (физическими лицами, коммерческими организациями) или на бланках с несколькими степенями защиты от подделки. Последние чаще эмитируются банковскими учреждениями или государством. В обороте встречаются бумаги с указанием ремитента, лица, получающего выплаты, так и без этого. Тогда погасить вексель может любой человек.

Обязательными для документа являются следующие реквизиты:

- Вексельная метка. Например, «простой вексель».

- Место и дата составления документа.

- Гарантии безусловной выплаты указанной в бумагах суммы денежных средств.

- Срок платежа. Разделение на несколько транзакций не допускается.

- Место платежа. Точный адрес местонахождения плательщика.

- Полное наименование и адрес векселедержателя.

Заверяется документ подписью владельца ценной бумаги. Впоследствии она становится одним из ключевых признаков идентификации получателя выплат. Если оформляется тип векселя «переводной», обязательны пустые графы для указания адреса и наименования плательщика. Без их внесения такой документ превращается в «простой». Все пункты заполняются без сокращений. При обнаружении любых ошибок ценная бумага признается недействительной. Как выглядит вексель, можно увидеть по образцу, предоставленному эмитентом.

Плюсы и минусы банковской гарантии, оформленной под залог

Гарантия, выданная под залог векселя, обладает не только преимуществами, но и недостатками. Если сравнивать ее с другими разновидностями этого финансового инструмента.

Не каждый банк, выступающий гарантом, готов принять векселя, как залог. Особенно если данные документы были выданы одним лицом. При возникновении подобной ситуации, возникает необходимость проверки еще одного участника сделки (векселедателя) на предмет его платежеспособности.

В то же время ценные бумаги, какими являются векселя, обладают высокой ликвидностью и выступают, как объекты ручательства, которые легко реализуются без необходимости осуществления их перевода в денежный эквивалент для уплаты задолженности, если принципал нарушил обязательства по контракту.

Доход по векселям

Обращение векселей было бы невозможно, если бы получатель векселя не имел дополнительной экономической выгоды от подобного использования капитала. Различают два вида векселей по типу доходности:

- Дисконтный вексель. Векселя данного типа продаются ниже их номинальной стоимости (с дисконтом). Выгода приобретателя векселя заключается в получении дополнительного дохода в виде разницы между номиналом (ценой погашения) и ценой покупки.

2. Процентный вексель. При погашении векселя производится выплата суммы номинала, а также процентного дохода на номинал векселя. Погашение векселя производится в строго оговоренные сроки.

Доходность вложения денежных средств в векселя примерно та же или чуть выше, чем по банковским депозитам. Банки выпускают векселя номинированные как в национальной валюте, так и в иностранных денежных знаках. В любом случае, расчёты производятся в национальной валюте (рублях) по курсу покупки или продажи на момент совершения сделки.

Домициляция

Домициляция векселей – назначение плательщиком какого-то третьего лица.

Обычно такую функцию выполняет банк. Он заключает с должником по векселю договор о домициляции векселей последнего, взимая за эту услугу комиссионный процент. В задачу банка входят: оплата векселей клиента, соблюдение процедуры предъявления векселей к оплате. Банк производит платёж по векселям клиента, предъявленным к оплате, только в случае заблаговременного предоставления последним достаточной суммы денежных средств для погашения векселей. В противном случае банк отказывает предъявителям в платеже. Внешним признаком домицилированного векселя являются слова в тексте векселя «платёж в банке …» или другие равнозначные по смыслу.

Погашение

Платеж по вексельной бумаге происходит в строго определенную реквизитами дату. Допускается перенос срока предъявления векселя в пределах двух рабочих дней. Держатель предъявляет свои требования оплаты по месту нахождения плательщика. Должник рассчитывается по своим обязательствам немедленно. Таким образом, вексель гарантирует, что в указанный срок держатель бумаги получит заранее определенную сумму в полном объеме наличными или безналичными средствами, на усмотрение сторон. После оплаты на самом векселе делается соответствующая отметка.

Отклонение от обязательств со стороны должника возможно лишь в том случае, если он предоставит неоспоримые доказательства об обстоятельствах непреодолимой силы, не позволивших ему располагать на дату погашения долга необходимой суммой. В иных случаях векселедержатель вправе обратиться со своими требованиями в суд. Этот феномен носит название «протест векселя» и влечет за собой ответственность всех связанных с бумагой лиц.

Учет

Учёт векселей представляет собой оплату банком несобственного векселя до наступления срока платежа.

Это означает, что векселедержатель передаёт (продаёт) вексель банку по индоссаменту до наступления срока платежа и получает за это вексельную сумму за вычетом (за досрочное получение) определённого процента от этой суммы, так называемого учётного процента, или дисконта. Каждый банк, учитывая вексели, устанавливает размер учётного процента избирательно в зависимости от векселедержателя, представившего вексель к учёту.

Заинтересованность банков в этой операции объясняется тем, что они:

- расширяют круг обслуживаемых клиентов.

- имеют возможность получить дополнительный доход в виде учётного процента (дисконта).

При учёте векселей банки должны выработать как процедуру учёта, так и определить требования, предъявляемые к векселедержателям и учитываемым векселям.

Статистика использования

Деньги – это смазка экономики, их использование значительно упрощает взаимоотношения между людьми и предприятиями. Частично денежные средства при взаиморасчётах могут быть заменены ценными бумагами, например, векселями. Так, по данным на 2011 год, в обращении находилось ценных бумаг на сумму порядка шестисот миллиардов рублей, что составляло примерно 15% корпоративного долга. Наибольшей популярностью пользовались векселя примерно 100 крупнейших эмитентов, 98 из которых – банки. Оборот по векселям составлял примерно 5 миллиардов рублей в день. Как видно из приведённых цифр, на данный момент векселя не утратили своей актуальности.

История возникновения

Вексель, как ценная бумага, вошел в обращение достаточно давно – примерно в двенадцатом веке нашей эры. Первоначально он выпускался в виде долговых расписок и позволял, в определенной степени, отказаться от перевозки наличных денег. По легенде, появлению векселей мы обязаны средневековым рыцарям (тамплиерам). Они часто переезжали с места на место, а вместо того чтобы возить с собой крупные суммы наличных, что было достаточно опасно в то время, возили с собой долговые расписки, которые при необходимости обменивали у таких же тамплиеров на наличные. По другой легенде, векселя изначально появились в Италии, центральном месте торговли между Европой и Востоком. Векселя использовали менялы и торговцы аналогично для того, чтобы отказаться от перевозки больших сумм наличных. В любом случае, вексель стал достаточно востребованной ценной бумагой, находящейся в обращении и в наши дни.

Заключение

Вексель – ценная бумага, которая прошла проверку временем. Он доказал свою эффективность и надежность. Простота оформления, международное регулирование и широкие возможности использования позволили этому документу пережить не только мировые кризисы и реформы в отдельно взятой стране, но также уход одних цивилизаций и приход других. Так что знать, что это такое, не будет лишним.

- https://investprofit.info/bill-of-exchange/

- https://businessmens.ru/article/chto-takoe-veksel-prostymi-slovami

- https://www.audit-it.ru/terms/accounting/veksel.html

- https://biznes-prost.ru/vidy-vekselej.html

- http://capitalgains.ru/investitsii/tsennye-bumagi/kak-vypustit-veksel.html

- http://finmarkets.info/4-vekselnoe-obrashhenie/

- https://alpari.com/ru/beginner/glossary/bill/

- https://spravochnick.ru/ekonomika/kapital/svoystva_vekselya/

- https://GarantiiBanka.ru/bankovskie-garantii/garantiya-pod-zalog-vekselya.html

- https://mrcoach.ru/finansy/vidy-vekselej-i-ix-obrashhenie/

- https://iklife.ru/finansy/chto-takoe-veksel-prostymi-slovami.html