Финансовая устойчивость страховой организации: сущность, расчет и рейтинги

Что является основой финансовой устойчивости страховщиков?

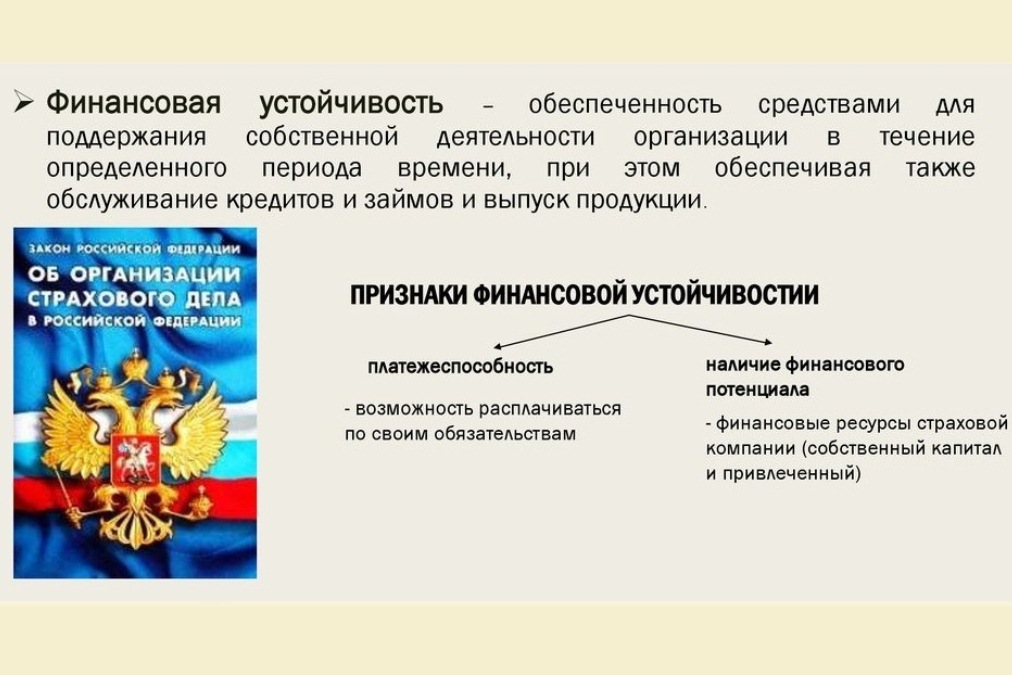

Финансовой устойчивостью страховой организации называется возможность компании в установленные сроки и в полном размере осуществлять необходимые выплаты с помощью своих и заемных денег.

Базис финансовой устойчивости составляют:

- правильно рассчитанные тарифы страхования;

- достаточный объем резервов;

- собственные средства;

- система перестрахования.

Одним из основных показателей финансовой картины компании является ее платежеспособность. Она показывает, может ли организация своевременно выполнять взятые обязательства.

Для обеспечения достаточного уровня платежеспособности, государством регламентируются требуемые соотношения между активами компании и ее обязательствами. Для расчета этого показателя Минфином даже разработана специальная методика. Она заключается в сравнении существующих обязательств с собственным капиталом компании, который может быть использован для их покрытия.

При невозможности вовремя обеспечивать выплаты или текущие платежи, состояние компании характеризуется как пограничное. Из него возможны только два выхода – восстановление или банкротство.

На состояние фирмы влияют внешние и внутренние факторы. На первые страховщик повлиять не может и вынужден под них подстраиваться. К ним относятся экономическое развитие страны, система законодательства и налогообложения и т. д. Вторые находятся под контролем компании и должны внимательно отслеживаться.

Сюда входят:

- инвестиционная политика;

- перестраховочный портфель;

- установление тарифов и т. д.

Законодательное регулирование

Основные вопросы экономической устойчивости страховщиков юридически регулируются Законом РФ №4015-I. В нем установлены требования к уставному капиталу компаний, а также порядок использования страховых резервов.

Статья по теме: Как открыть страховую компанию: что такое страховой бизнес, виды, что нужно для открытия агентства, примеры

Правила формирования и размещения фондов установлены следующими документами:

- Приказ Минфина РФ №51н;

- Приказ Минфина РФ №100н.

В настоящее время Банком России разработан проект положения «Об обеспечении финансовой устойчивости и платежеспособности страховщиков». Нормы, указанные в документе, ориентировочно начнут действовать с 2021 года.

Особенности

Финансовая устойчивость страховых компаний имеет определенные границы, которые называются критическими точками. В случае достижения нижней критической точки, то есть при допустимых минимально значениях показателей финансовой устойчивости, снижение финансовых ресурсов может вести к банкротству и неплатежеспособности организации.

В соответствии с действующим законодательством банкротство является неспособностью удовлетворения требований кредиторов в абсолютном объеме, определяемой арбитражным судом либо взысканиями должника. Отталкиваясь из ФЗ «О несостоятельности (банкротстве)» одним из признаков банкротства является невыполнение обязательных платежей за период в 3 месяца, начиная от наступления дня их выполнения.

Наравне с двумя крайними точками финансовой устойчивости и несостоятельности, существует ещё два переходных финансовых состояния:

- Неустойчивое;

- Пороговое.

И эти все четыре состояния имеют отличительные признаки. Так, в пограничном финансовом состоянии страховая компания не реализует страховые выплаты, бюджетные платежи, а также текущие платежи. Пороговое — это то состояние, где могут возникать санация либо банкротство. В состоянии финансовой несостоятельности отмечается отсутствие признаков финансовой устойчивости. Санация - один из способов, которые допускают возможность восстановить финансовую устойчивость.

Устойчивость - основа стабильного положения компании на страховом рынке. На устойчивость страховых организаций оказывает влияние большая численность факторов. Финансовое состояние страховых компаний может быть обеспечена за счет действия двух групп факторов:

- неуправляемые (внешние) факторы;

- управляемые (внутренние) факторы.

Каждый из факторов оказывает особенное воздействие, учитываемое при планировании развития организации. Главнейшее значение могут оказывать внешние обстоятельства, то есть те, которые организация изменить не вправе. К числу внешних обстоятельств относятся:

- регулирование государством страховой деятельности;

- совокупное состояние национальной экономики;

- платежная способность;

- конъюнктура фондового и страхового рынков;

- предпочтения в потреблении у населения.

Анализ

Для регулирования деятельности организации необходимо регулярно проводить анализ финансовой устойчивости с помощью основных показателей:

- рентабельности (активов, капитала, операций);

- ликвидности (текущей и абсолютной);

- финансовой независимости, оборачиваемости, размера собственных средств;

- платежеспособности страховой организации.

Кроме этого, говорить о тенденциях состояния организации может горизонтальный анализ показателей, то есть сравнение данных за несколько периодов.

Дать представление о положении компании может и анализ баланса фирмы. Он позволяет увидеть соотношение собственных и заемных средств, а также проанализировать состав активов страховщика.

При этом важно проводить комплексный анализ по ряду показателей, поскольку каждый по себе, в отдельности, не способен дать исчерпывающую информацию о состоянии компании и не позволяет сделать правильные выводы.

При этом анализируются показатели всех направлений деятельности организации:

- страховой;

- инвестиционной;

- прочей.

Расчет показателя

В числе первых показателей, характеризующих финансовую устойчивость страховой организации необходимо упомянуть: Соответствие размера уставного капитала нормативному значению (ст. 25 закона РФ от 27.11.1992г. №4015-1). Размещение страховых резервов в соответствии с нормами, установленными Приказом Минфина РФ от 02.07.2012г. №100н.

Коэффициент собственного капитала или коэффициент собственности:

К = (Кс*100)/(О+Кс)

где, Кс - собственный капитал страховой организации; О - общая сумма обязательств страховщика.

Данный показатель определяет долю, в процентном отношении, собственного капитала в общей величине капитала в валюте баланса. Высокий уровень показателя характеризует финансовую независимость, устойчивость страховщика, гарантирует выполнение им обязательств перед страхователями и другими кредиторами. Нормальным значением коэффициента собственно капитала считается значение на уровне 60-70%.

Коэффициент заемного капитала:

К = (З*100)/(З+Кс)

где, З - заемный капитал.

Коэффициент выражает долю, в процентах, заемных (привлеченных) средств в общей величине используемого капитала по итогу бухгалтерского баланса и является обратным показателем коэффициента собственности. Нормальный коэффициент на уровне 30-40%.

В целях определения влияния степени дефицитности средств страховщика на степень финансовой устойчивости применяют коэффициент, разработанный Ф.В. Коньшиным для однородного портфеля и для произвольного портфеля, разбитого на однородные подпортфели:

где Т - средняя тарифная ставка по страховому портфелю; n - количество застрахованных объектов.

Как видно из формулы, данный показатель находиться в прямой зависимости от размера тарифной ставки и величины страхового портфеля (число застрахованных объектов) и не зависит от страховых сумм. Чем меньше величина коэффициента, тем выше финансовая устойчивость страховой организации.

К недостаткам предложенного коэффициента стоит отнести тот факт что, наиболее точные результаты тогда, когда страховой портфель состоит из объектов с примерно одинаковыми по стоимости рисками (т. е. без катастроф, землетрясений, гибели космических кораблей, самолетов и пр.).

Так как финустойчивость страховщика достаточно сильно зависит от объемов перестрахования, для оценки финансовой устойчивости можно использовать коэффициент финансовой устойчивости страхового фонда:

где ΣД - сумма доходов за тарифный период; ΣЗФ - сумма средств в запасных фондах; ΣР - сумма расходов за тарифный период.

Финансовая устойчивость страховых операций будет тем выше, чем больше будет коэффициент устойчивости страхового фонда.

Важным фактором, характеризующим финансовую устойчивость страховой организации, является рентабельность страховых операций, которая выражается отношением балансовой (валовой) прибыли к доходной части:

Однако в силу непроизводственного характера деятельности страховых организаций доход в них не создается, а прибыль формируется за счет перераспределения средств страхователей, т.е. необходимого и прибавочного продукта, созданного в других производственных сферах. Поэтому более корректно будет определять рентабельность страховых операций как показатель уровня доходности (Д), а именно – как отношение общей суммы прибыли за определенный период к совокупной сумме платежей за тот же период:

где ΣБП - сумма балансовой прибыли за год; ΣСВ - совокупная сумма страховых взносов за год.

Кроме рассмотренных выше, выделяют следующие коэффициенты финансовой устойчивости страховой организации:

- уровень страховых резервов;

- соотношение собственного капитала и обязательств;

- соотношение суммы страховых премий и страховых резервов;

- соотношение оборотного и внеоборотного капитала;

- уровень инвестированного капитала;

- уровень перманентного капитала.

Уровень страховых резервов является одним из важнейших коэффициентов финансовой устойчивости, он показывает долю страховых резервов в капитале страховой организации:

Кср = страховые резервы / всего активов

Чем больше численное значение коэффициента и его рост в динамике, тем выше финансовая устойчивость страховщика в части обеспечения страховой защиты. Значения коэффициента признаются достаточными на уровне 0,7 и более.

Соотношение собственного капитала и обязательств показывает, насколько величина собственного капитала страховой организации превышает величину заемного капитала:

Кск = собственный капитал / обязательства

Принципиально важно иметь численное значение этого коэффициента более 1,0. Чем выше значение показателя, тем более высокая степень платежеспособности страховщика в части погашения своих обязательств, не относящихся к страховой защите клиентов.

Соотношение суммы страховых премий и страховых резервов показывает зависимость роста или уменьшения величины страхового фонда непосредственно от страховой деятельности (суммы страховых премий), данный показатель рассчитывается как:

Кспср = страховые премии по всем видам страхования / страховые резервы

Увеличение численного значения коэффициента при росте объема страховых резервов отражает тенденцию к повышению доверия страхователей к страховщику. Представляет несомненный интерес для анализа сравнение изменений значений темпов роста и прироста коэффициента в целом с изменениями значений числителя и знаменателя.

Соотношение оборотного и внеоборотного капитала показывает изменение структуры капитала страховщика в разрезе его основных двух групп. Значения этого показателя зависят от сроков деятельности страховых организаций на рынке страховых услуг и от экономической ситуации в стране и в регионе. В целом при улучшении экономической ситуации у стабильно развивающихся страховых организаций численное значение коэффициента должно уменьшаться:

Ксо = оборотный капитал / внеоборотный капитал

Значительные колебания значения коэффициента требуют более детального изучения финансовой ситуации, вызвавшей эти изменения.

Уровень инвестированного капитала показывает долю активов страховой организации, направленных в долгосрочные и краткосрочные инвестиции. По колебаниям в динамике численных значений коэффициента можно судить об изменениях в инвестиционной политике анализируемой страховой организации:

Кик = (долгосрочные + краткосрочные финансовые вложения) / всего активов

В зависимости от долгосрочной экономической стратегии страховщика, направленной на повышение финансовой устойчивости и увеличение ликвидности активов, значения коэффициента могут увеличиваться или уменьшаться, но необходимо учитывать, что при расширении страховой деятельности всегда происходит увеличение значений коэффициента.

Уровень перманентного капитала отражает долю всего долгосрочного капитала в активах страховой организации:

Кпк = (собственный капитал + страховые резервы + долгосрочные обязательства) / всего активов

Приведенный коэффициент показывает финансовые возможности и надежность страховой организации в долгосрочной перспективе. Значения коэффициента признаются достаточными на уровне 90%.

Балансовая модель оценки финансовой устойчивости

Оценить финансовую устойчивость страховой организации можно с помощью балансовой модели, которая имеет следующий вид:

Данная модель предлагает перегруппировку статей бухбаланса для выделения однородных, с точки зрения сроков возврата, величин заемных средств.

Таким образом, соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования определяет устойчивость финансового состояния страховщика. Обеспеченность запасов и затрат источниками формирования является сущностью финансовой устойчивости, тогда как платежеспособность выступает лишь как внешнее ее проявление. В то же время степень обеспеченности запасов и затрат источниками есть причина той ли иной степени платежеспособности, выступающей как следствие обеспеченности.

Наиболее обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, получаемый в виде разницы величины источников средств и величины запасов и затрат. При этом имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая краткосрочную кредиторскую задолженность и прочие пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Финансовый рейтинг

Оценка на основании финансовых отчетов Центробанка России с использованием сведений о размере уставного капитала, сборах, выплатах и чистой прибыли страховщика за последние два года. Позволяет объективно оценить текущее положение страховой компании, используя следующие факты.

- Слишком высокое соотношение сборов и выплат свидетельствует о скорых проблемах, когда у компании не хватит денег для выполнения всех обязательств. Слишком низкое соотношение говорит о прижимистости страховщика, когда клиентов ждут занижение размера ущерба и необоснованные отказы в выплате.

- Размер уставного капитала – та сумма, в пределах которой компания несет ответственность перед клиентами в случае банкротства. Чем больше уставной капитал, тем больше вероятность получения хотя бы части выплаты в случае банкротства.

- Чистая прибыль показывает эффективность работы компании. Отрицательное значение свидетельствует о том, что страховщик работает в минус, а значит в перспективе у него начнутся финансовые проблемы.

Важнейшим все же является первый параметр. Именно его нужно непременно учесть при оценке благонадежности страховой компании.

- https://GidPoStrahovke.ru/karera/predprinimatelyam/finansovaya-ustoychivost-strakhovoy-kompanii.html

- https://spravochnick.ru/strahovanie/finansovaya_ustoychivost_strahovoy_organizacii/

- https://afdanalyse.ru/publ/finansovyj_analiz/analiz_finansovoj_ustojchivosti/finansovaja_ustojchivost_strakhovoj_organizacii/32-1-0-252

- https://www.inguru.ru/kalkulyator_kasko/stat_kak_ocenit_nadezhnost_strahovoj_kompanii

- https://www.banki.ru/insurance/ratings/