Как снизить переплату по ипотеке: 3 рабочих способа, как не переплатить по ипотечному кредиту

Ключевые ставки на ипотеку и рефинансирование

На сегодняшний день процент переплаты по ипотеке априори снижен до минимума. Средняя ставка зафиксирована на уровне 7,23%, на первичном рынке она составляет 5,86% и на вторичном - 7,97%. В 2017 году средневзвешенная ставка по ипотечному кредитованию опускалась до 11,45%.

В прошлом году регулятором были внесены изменения и показатель по ставке рефинансирования существенно упал, поскольку уровень инфляции позволял принять такое решение. В результате частные банки стали снижать проценты.

Это связано с тем, что банкам стали доступны кредиты на более выгодных условиях от ЦБ. Чтобы привлечь максимальное количество заинтересованных заемщиков, у них получилось постепенно снижать процентную ставку.

Например, прошлой осенью ВТБ и Сбербанк практически сразу отреагировали на позитивные изменения. Снизив показатель, банки получили большой приток клиентов.

От того, на каком уровне находится процентная ставка, зависит многое.

Например, один клиент оформил ипотечный кредит на 3 млн. рублей сроком на 20 лет по ставке 12% годовых. Используя аннуитетную систему без досрочного погашения, размер переплаты составит почти 5 млн. рублей за 20 лет.

Заемщик, оформивший ипотеку по ставке 7,23%, существенно экономит. За 20 лет размер переплаты составит 2,7 млн. рублей.

Оформление ипотеки в 2021 году становится более выгодным по сравнению с предыдущими годами. Государство запустило ряд программ поддержки, таких как сельская ипотека, субсидирование приобретения новостроек и семейная ипотека.

Благодаря данной социальной политике средняя ставка снизилась до 7,23%. В планах у Правительства уменьшить показатель еще на несколько пунктов за счет снижения ставки по семейной ипотеке с 6-5% до 2-3%.

Как снять обременение после досрочного погашения ипотеки

Процедура полного досрочного погашения ипотеки в Сбербанке на этом не заканчивается. Дело в том, что в залоге у кредитора остается недвижимость, вам еще нужно освободить ее от обременения (порядок прописан в ФЗ-102 Об ипотеке, ст. 25). Как это сделать, разберем подробнее:

- Удостоверьтесь в том, что ваш кредит действительно закрыт. В Сбербанк Онлайн он сначала будет обнулен, а затем и вовсе исчезнет. Можете подойти в отделение банка и попросить менеджера проверить факт закрытия ипотеки.

- Закажите справку о выполненных обязательствах перед кредитором и оригинал закладной. Они потребуются вам для предоставления в Росреестр. Что делать с закладной после погашения ипотеки — читайте в следующей статье.

- После этого нужно уточнить, обязательно ли присутствие представителя финансовой организации для подачи заявления на снятие обременения. Если оно необходимо, договоритесь о дате посещения госорганов. По закону (ФЗ-102, ст.13.4, п.6) снятие ограничения права по всем закрытым ипотечным займам должно проводиться автоматически. Но лучше самостоятельно заняться этим вопросом, особенно если нужно срочно аннулировать залог.

- Подойдите в отделение МФЦ или Росреестра и подайте документы (справку от банка, закладную или договор ипотеки, выписку из реестра прав на недвижимость и пр.). Полный список можете уточнить у банковского менеджера или по телефону регистрирующей организации.

- В течение 5 дней происходит снятие обременения. При сдаче документов вам дадут расписку, в которой будет указан конкретный срок повторного обращения. Подойдите в этот день или позже и получите на руки чистую выписку.

На сегодня Сбербанк может снять обременение электронно, при этом самому клиенту не потребуется обращаться в МФЦ. После снятия обременения с объекта залога бывший заемщик сможет полноправно распоряжаться недвижимостью. Все ограничения по сделкам будут отменены.

Выгоднее вносить досрочно сколько есть, а не копить крупную сумму

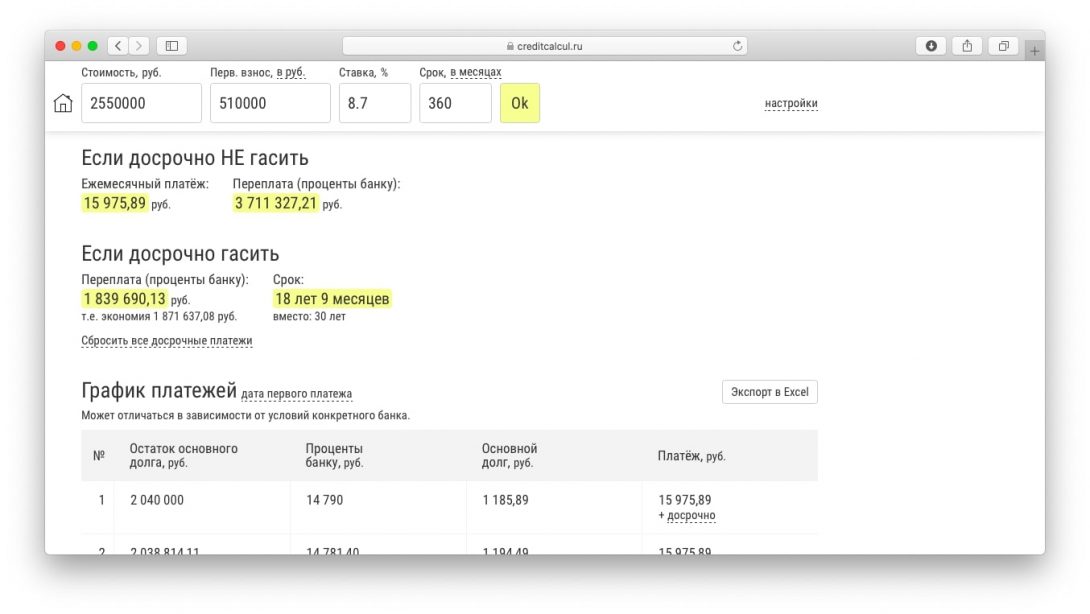

Проценты по ипотечному кредиту начисляются не в конце месяца, а каждый день. Например, если ипотека по 8,7% годовых, то каждый день банк начисляет примерно по 0,024%. Это значит, что нет смысла копить, например, 300 000 рублей, чтобы внести их досрочно. Выгоднее вносить небольшие суммы, как только они появляются.

Посчитаем на примере. Допустим, семья год откладывает по 25 000 рублей, чтобы разом внести 300 000 рублей. И вносит их в январе 2021 года в счет сокращения срока кредита:

Срок кредита сократится до 18 лет и 9 месяцев, а переплата по процентам до 1 839 690 рублей. Получится сэкономить 1 871 673 рубля на процентах.

Теперь сравним со вторым вариантом: семья не копит год, а сразу вносит по 25 000 рублей на досрочное погашение:

В случае с ежемесячными платежами семья внесла по итогу те же 300 000 рублей, но не через год, а постепенно. Срок кредита сократился до 18 лет и 4 месяцев, а переплата по процентам до 1 773 737 рублей, экономия на процентах 1 937 589 рублей.

В нашем примере получается так:

| Копить год 300 000 рублей | Вносить сразу по 25 000 рублей | |

| Срок кредита | 18 лет и 9 месяцев | 18 лет и 4 месяца |

| Проценты | 1 839 690 рублей | 1 773 737 рублей |

| Экономия на процентах | 1 871 673 рублей | 1 937 589 рублей |

Во втором случае экономия на процентах на 65 916 рублей больше.

Инструкция, как быстро выплатить ипотеку в Сбербанке маткапиталом

Досрочно закрыть ипотеку маткапиталом вполне реально. В Сбербанке предлагают такой вариант в рамках любой программы. Неважно, брали вы ипотеку как для молодой семьи или просто на строящееся, готовое жильё. По кокой бы программе Сбербанка она ни была оформлена всё равно маткапитал разрешено задействовать в любой момент. Происходит всё так:

- Следует сначала получить справку из Сбербанка. В ней есть сумма остатка долга по уже оформленной ипотеке, реквизиты и т.д.

- Справка потребуется для Пенсионного фонда, который перечисляет госпомощь в виде маткапитала напрямую в Сбербанк. В него следует подать не только справку, но и заявление, основные документы.

- Из ПФ спустя некоторое время (не более 30 дней) нужно забрать справку для банка, в которой дано разрешение на использование капитала, указана точная его сумма.

- Если клиент согласен, то теперь деньги будут перечислены фондом в Сбербанк. Разумеется, они приходят на его счёт, используемый для оплаты ипотеки. Сам заёмщик не может получить деньги от Пенсионного фонда на руки, это запрещено (из-за случаев мошенничества со стороны).

Когда материнский капитал поступает в банк, кредитная задолженность уменьшается. Теперь потребителю нужно вернуть по ипотеке гораздо меньшую сумму. Следовательно, ежемесячный платёж тоже сократится в размере.

Но в Сбербанке материнским капиталом можно досрочно закрыть ипотеку или частично её оплатить, а уменьшить её срок нельзя. Он будет таким, как и раньше. Если она была выдана на 5 лет, то вы платите ежемесячные платежи на протяжении этого времени. Но теперь они будут меньше за счёт внесённого маткапитала.

При аннуитетных платежах как выплачивается ипотека в Сбербанке досрочно

Когда у вас график по ипотеке содержит одни и те же равные платежи каждый месяц, то такая схема в кредитном договоре называется аннуитетной. Здесь вы также можете рассчитывать на 2 варианта, если захотите досрочно оплатить или погасить ипотеку частично:

- Сократить весь срок. Так как долг после внесения средств станет меньше, то некоторое количество ежемесячных платежей просто списывается. Уже не требуется платить по ипотеке часть срока. Он сокращается ровно на то количество ежемесячных платежей, сумма которых равна погашенной вами сумме.

- Уменьшение платежа. Происходит новый расчёт остатка долга. Теперь на его основе составляется новый график оплаты ипотеки, а также размер ежемесячного платежа. Он уменьшается. Каждый месяц клиент снова-таки вносит одну и ту же сумму, но уже меньше. Что касается всего срока, то он неизменный.

При аннуитетной схеме в Сбербанке предлагается отправить заявку через личный кабинет или заполнить её в отделении. Только по неё у вас выйдет быстро закрыть ипотеку. Без заявления процедуру не начнут.

Как уменьшить переплату по ипотеке

Перед тем, как подписать договор, важно понимать, что проще сэкономить до оформления ипотеки, чем после. Максимально сократить размер переплаты возможно только в том случае, если заблаговременно ознакомиться с подводными камнями предложения, также рекомендуется ознакомиться с ключевыми условиями по договору.

Существует несколько вариантов, как уменьшить проценты:

- погашение в досрочном порядке;

- оформление налогового вычета с возвратом;

- рефинансирование.

Досрочное погашение

Согласно действующему законодательству, каждый клиент имеет право в досрочном порядке погасить часть суммы или вернуть весь долг. Заемщик выплачивает проценты только за дни фактического использования средств.

Так, например, если ежемесячно вносить больше денег, чем минимальный платеж, остаток к погашению будет меньше.

В данном случае возникает серьезная проблема: не каждый заемщик имеет такую возможность в рамках собственного заработка. Поэтому выходов из ситуации не так много. Можно задействовать материнский капитал и уменьшить срок кредитования, сохранив ежемесячный платёж на прежнем уровне.

Если появилась возможность досрочно рассчитаться с банком, то автоматически будет сделан новый расчет переплаты по ипотеке за вычетом неиспользованных дней.

Возврат, или налоговый вычет

Альтернативный, менее эффективный вариант. Гражданин, являющийся налогоплательщиком, имеет право каждый год оформлять возврат на часть денежных средств с уплаты налога. Максимально доступная сумма составляет 650 000 рублей за все время и разбивается на части в течение нескольких лет.

Так, например, при средней заработной плате в 50 000 рублей, заемщик может вернуть за год в качестве вычета 78 000 рублей и использовать их на погашение ипотечного кредита. Если процедуру повторять каждый год, можно существенно сократить размер переплаты.

Рефинансирование

Использовать программу рефинансирования можно в том случае, когда ставка по новому предложению значительно ниже первоначального кредита. В 2016 году ипотечный кредит приходилось брать под 13%, а в 2021 году средневзвешенная ставка по рефинансированию ипотеки составляет 7,86% Например: Сумма кредита - 3 млн.руб. под 13% годовых, при использовании аннуитетной схемы платежей. Срок займа - 20 лет. Ежемесячный платеж - 35 147,27 руб. За 5 лет переплата составит - 1 552 261,12 руб. Остаток долга - 2 830 044,89 руб. Предположим, что через 5 лет удалось рефинансировать ипотеку в другом банке под 7,86%. Сразу снижается ежемесячный платеж до 26 817,15 руб., а это почти на 24%.

Изначально стоимость пользования кредитом была 5 435 344,80 руб. После рефинансирования она составила 3 549 203,23 руб. Удалось уменьшить переплату по ипотеке почти на 35%. Расчет произведен при помощи калькулятора рефинансирования ипотеки CALCUS.RU и изменен был только один показатель - ставка. Также можно поменять срок кредита. Дополнительно проверить данные можете на ипотечном калькуляторе онлайн.

Стоит отметить, что данная услуга может значительно сократить расходы, если выбрана дифференцированная система платежей. Внимание: рефинансирование выгодно проводить при действии долгосрочной ссуды, а не в ситуации, когда кредит оформлен на 1-2 года.

Пошаговый процесс полного гашения через интернет

Сейчас мы говорим именно о полном закрытии ипотечного кредита. То есть после выполнения процедуры задолженность перед банком будет полностью закрыта. По завершению нужно будет снимать обременение.

Как закрыть ипотеку в Сбербанке:

- Заходите в систему Сбербанк Онлайн, в разделе кредитов найдите ипотеку. В карточке ссуды кликните по ссылке “Операции по кредиту”.

- Нужно зайти в раздел досрочного гашения и там выбрать вариант полного.

- В открывшемся окне выберите счет, с которого будет производиться списание средств. Также укажите дату. Лучше делать операцию день в день, тогда расчеты будут точными.

- Система делает перерасчет и указывает сумму. После нужно отправить заявку и подтвердить ее кодом, присланным на телефон заемщика.

- Заявка отправляется в банк. Вскоре она обрабатывается, деньги списываются с указанного счета и переводятся на кредитный.

- Запись о проведении процедуры появится в банкинге.

Теперь вас можно поздравить, обязательства перед банком выполнены! После настает еще один важный этап — снятие обременения с недвижимости, которая выступала обеспечением сделки. Пока это не сделано, распоряжаться свободно собственностью невозможно.

Расчет суммы проводится с учетом того, что гашение выполняется сегодня. Если выберите другую дату, нужно самостоятельно высчитать необходимый платеж (или позвоните по номеру 900).

Можно уменьшать срок и платеж одновременно

Третий вариант досрочного погашения — вносить досрочные платежи, выбирать уменьшение платежа, но продолжать платить обязательный платеж как в первый месяц. Платеж снижается, но вместо того чтобы платить меньше, человек вносит ту же сумму. Тогда удастся получить сразу две выгоды:

- уменьшение срока кредита;

- снижение рисков за счет уменьшения ежемесячного платежа.

Например, ежемесячный платеж — 15 975 рублей, вносим каждый месяц на пять тысяч больше — 20 975 рублей, но выбираем погашение с уменьшением суммы, тогда:

- срок кредита — 14 лет и 2 месяца;

- ежемесячный платеж — 15 975 рублей;

- дополнительный досрочный платеж — 5000 рублей;

- всего заплатим банку — 3 545 720 рублей;

- проценты — 1 505 720 рублей.

Расчет переплаты и срока получается таким же, как с погашением на уменьшение срока, но обязательный платеж постепенно уменьшается. Это значит, что если человек потеряет доход или заболеет, ему будет проще выплачивать ипотечный кредит — платеж меньше. А если всё будет в порядке, получится закрыть ипотеку за меньший срок, как при досрочном погашении с сокращением срока.

К седьмому году платеж снизится до 10 000 рублей, но нужно продолжать вносить первоначальный обязательный платеж и сумму досрочного погашения, если доход не упал

Главное преимущество этого способа — снижение рисков. Пока с доходами всё в порядке, стратегия работает точно так же, как с сокращением срока ипотеки, но в случае падения доходов защищает от просрочек по кредиту, комиссий и пеней.

Сравним четыре способа погашения по сроку ипотеки и переплате по процентам:

| Способ | Срок кредита | Проценты |

| Без досрочного погашения | 30 лет | 3 711 327 рублей |

| Сокращение срока | 14 лет и 2 месяца | 1 505 720 рублей |

| Уменьшение платежа | 25 лет и 3 месяца | 2 248 453 рубля |

| Уменьшение платежа и срока | 14 лет и 2 месяца | 1 505 720 рублей |

Кроме процентов нужно учесть расходы на обслуживание кредита.

Досрочное погашение

При досрочном погашении ипотеки важно выбрать какой показатель будет уменьшен: сумма ежемесячного платежа или срок кредита. Внести деньги можно 2 способами: электронно через личный кабинет банка или при физическом посещении его офиса.

Первый вариант удобен тем, что процедуру погашения можно произвести прямо не выходя из дома, достаточно оформить доступ в личный кабинет банка. Порядок действий следующий:

- если открыто несколько карт, выбрать ту, с которой будут списаны деньги;

- отметить показатель к уменьшению: сумма ежемесячного платежа или срок кредита;

- через календарь указать дату погашения;

- ввести сумму к списанию;

- кликнуть на оформить заявку.

Внимание: в зависимости от банка-кредитора, порядок действий может быть изменен, поэтому предварительно рекомендуется позвонить на горячую линию.

При личном посещении офиса банка достаточно подать заявление через специалиста. Транзакция проводится от 1 до 3 дней в зависимости от банка-кредитора и времени подачи заявки.

Как вернуть переплату по ипотеке, или налоговый вычет

Существует 2 способа возврата налогового вычета:

- Через работодателя.

Чтобы оформить возврат, предварительно нужно заказать справку в налоговой для подтверждения данного права. Можно заказать в электронном виде через «Мой налог». Максимальный срок действия справки составляет 1 месяц. Поэтому для работодателя придется предоставлять справки из налоговой каждый год для оформления;

- Через налоговую инспекцию.

В текущем году можно вернуть НДФЛ за прошлый год. На основании законодательства к возврату доступны денежные средства за 3 предыдущих года.

Чтобы подать заявление, необходимо подготовить следующий пакет документов:

- Паспорт гражданина РФ;

- Справка с работы по форме 2-НДФЛ;

- Заполненная декларация 3-НДФЛ;

- Копия договора купли-продажи недвижимости, зарегистрированном в государственном реестре;

- Свидетельство о праве собственности или выписка из государственного реестра;

- Копия кредитного договора с банком;

- Справка из банка о фактически уплаченных процентах;

- Банковские реквизиты для перечисления вычета.

Другие способы быстрого погашения ипотеки

Если у клиента нет достаточно денег, чтобы погасить ипотеку досрочно, то ему можно воспользоваться другими способами быстрого погашения жилищного кредита. К ним относится снижение размера ежемесячных платежей, уменьшение периода кредитования и получение поддержки от государства. Рассмотрим каждый из этих способов более подробно. Все они вполне реальные и помогают добиться хороших результатов.

Снижение размера платежа

Чтобы выгодно погасить ипотеку, можно уменьшить размер ее платежей. Сделать это можно в рамках реструктуризации. Это процедура, с помощью которой можно поменять параметры действующего кредита. Уменьшение размера ежемесячных платежей будет происходить за счет увеличения срока кредитования. Имейте в виду, что это действие в итоге приведет к большей переплате, чем ожидалось первоначально. Зато платеж будет более удобен, если заемщику было сложно его выплачивать.

Уменьшение срока кредитования

Эта процедура тоже может быть осуществлена в рамка реструктуризации ипотеки. Она является полной противоположностью предыдущего варианта. Здесь происходит увеличение размера ежемесячного платежа за счет уменьшения срока кредитования. Переплата, соответственно, тоже сокращается. Процентную ставку здесь оставляют неизменной.

Когда начинать досрочно гасить ипотеку

Начинайте досрочно погашать ипотеку как можно раньше – лучше сразу с первых лет кредита. Так вы сможете быстрее рассчитаться с банком и намного больше сэкономить при выплате процентов.

Существует миф, что проценты рассчитываются изначально и переплату по ним никак не сократить, но это не так. Они начисляются каждый месяц на остаток основного долга и при аннуитетных платежах рассчитываются банками по формуле:

П – сумма начисленных процентов;

ООД – остаток основного долга;

r – процентная ставка по кредиту;

КДМ – количество дней в месяце;

КДГ – количество дней в году.

В первый год ипотеки переплата по процентам будет самой высокой из-за большого размера основного долга. Чем ближе окончание выплат по ипотеке, тем меньше долг и проценты – а значит, выгода от досрочного погашения тоже уменьшается. Получается, чем раньше мы начнем сокращать основной долг, тем больше сэкономим.

Все это легко доказать на примере – рассчитаем кредит размером 4 млн рублей на квартиру в новостройке. Предположим, мы оформили льготную ипотеку под 6,5% годовых на 12 лет с аннуитетными платежами.

Вариант 1. Досрочно внесем 400 000 руб. в первый год ипотеки

Срок кредита в этом случае сократился на 1 год 8 месяцев. Экономия на переплате по процентам банку составила 417 013,71 руб.

Теперь представим, что в начале ипотеки мы не стали вносить 400 000 руб., а положили их на вклад под 4,5% годовых (средняя ставка в 2020 году). За 10 лет с учетом капитализации сумма должна вырасти до 611 313 руб.

Вариант 2. Внесем накопленные 611 313 руб. с процентами в последний год ипотеки

Срок ипотеки сократился на 1 год 4 месяца. Экономия на выплате процентов банку практически обнулилась и составила всего 28 580,79 руб. Это произошло из-за того, что в конце выплат основной долг уже почти погашен.

|

Когда вносим досрочный платеж |

На сколько сократился срок ипотеки |

Экономия на переплате (проценты банку) |

|

В первый год ипотеки (400 000 руб.) |

на 1 год 8 месяцев |

417 013,71 руб. |

|

В последний год ипотеки (611 313 руб. с процентами) |

на 1 год 4 месяца |

28 580,79 руб. |

Досрочно заплатив 400 000 руб. в начале выплаты ипотеки, мы бы рассчитались с банком на 4 месяца раньше и сэкономили бы на 417 013,71 – 28 580,79 = 388 432,92 руб. больше. Даже с учетом накопленных за счет вклада процентов досрочное погашение в последний год оказалось менее выгодно.

Надеяться на прибыль от депозитов при досрочном погашении кредитов не стоит. Исторически сложилось, что ипотечные проценты в нашей стране выше, чем ставки по вкладам. Даже самый выгодный депозит оставит заемщика «в минусе».

Как происходит полное досрочное погашение задолженности по ипотеке

Если вы приняли решение полностью погасить задолженность перед банковской структурой раньше установленного срока, то вам предстоит выполнить следующие шаги:

- Сначала вам придется прийти в филиал описываемой банковской структуры и сообщить одному из работников о своих планах. Далее от вас потребуют предъявить договор, который вы заключали при оформлении ссуды, а также свой паспорт. Затем сотрудник банка объяснит вам дальнейший алгоритм действий.

- Перед посещением банковского филиала следует заранее узнать точный размер задолженности перед банковской структурой. Для получения этой информации, вы можете связаться с оператором контактной службы. Этот метод является самым удобным, так как не требует серьезных затрат времени.

- Спустя месяц после оформления заявки на досрочное погашение ипотеки, вам потребуется посетить филиал описываемой банковской структуры и внести в кассу сумму, соответствующую остатку долга. Закрыть долг по ипотеке рекомендуется в день оплаты очередного взноса по ипотеке, установленный графиком выплат.

- Как только вы внесете деньги в кассу банковской структуры, вам выдадут квитанцию, которую следует передать банковскому работнику, который выполнит все необходимые операции для закрытия кредитного счета. Рекомендуется сразу же потребовать от сотрудника банковской структуры справку о том, что вы полностью погасили долг по ипотеке. Эта справка может вам потребоваться для того, чтобы избежать различных проблем с банковской структурой в будущем.

Как правильно платить ипотеку в Сбербанке и сократить её срок

Некоторые хотят снизить финансовую нагрузку и уменьшить платёж по ипотеке, вносимый каждый месяц. А другим требуется другое—побыстрее закрыть этот большой кредит. Ведь часто его оформляют даже не на 5 лет, а на 10-15 и более. Чтобы сократить этот срок и побыстрее избавиться от долга перед банком, и существует досрочное погашение. В Сбербанке оно бывает двух видов:

- С сокращением всего срока ипотеки.

- С уменьшением платежа — его ежемесячной суммы.

Поговорим о первом варианте. Если клиент стремится как можно быстрее забыть о кредите, закрыть его раньше срока, то выбирает в Сбербанке именно такой вариант. В любом случае требуется подача обычного заявления на месте. Только через него примут сумму для оплаты, если она вносится раньше срока. Но происходит всё быстро и предупреждать специалиста заранее о своём желании не нужно.

Клиенту даже предлагается подать такое заявление в Сбербанке Онлайн. Там тоже в лично кабинете есть электронная заявка на досрочное закрытие. Но если нужно уменьшить срок, то следует выбрать именно этот способ в списке. Далее автоматически произойдёт расчёт. Из вашего долга будет вычтена внесённая сумма. Тогда он сократится.

Значит, платить кредит требуется уже в меньшем размере. Сократится количество ежемесячных взносов. Сбербанк за счёт них уменьшит срок. Клиент выплачивает ипотеку, но уже меньшее количество месяцев. При этому каждый ежемесячный платёж не меняется, его размер прежний. Просто уменьшен срок ипотеки.

Как рассчитать досрочную оплату ипотеки

Если вы только берете ссуду, рассчитать досрочное погашение ипотеки в Сбербанке лучше на портале ДомКлик. Это дополнительный сервис банка для подбора программы кредитования, онлайн-подачи заявки и поиска недвижимости. Как сделать расчет на портале:

- Зайдите на основную страницу ДомКлик.

- Авторизуйтесь под своими учетными данными (можно использовать логин и пароль от личного кабинета клиента Сбербанка) или зарегистрируйтесь.

- Заполните данные по желаемому кредиту. Затем рассчитайте досрочное погашение ипотеки в Сбербанке на калькуляторе. Для этого пройдите в график оплаты и далее по ссылке для погашения раньше плановой даты.

- Выберите вариант изменения графика, день досрочки и ее размер. Нажмите кнопку для формирования нового плана кредита.

- В окне появится свежий план гашения с учетом досрочной оплаты задолженности.

Можете применять этот вариант калькулятора частичного досрочного погашения ипотеки в Сбербанке и для действующего кредита. Тогда в исходных сведениях необходимо указать текущий размер задолженности и срок оплаты. Если при расчете досрочного погашения ипотеки в Сбербанке на калькуляторе онлайн возникли сложности, подойдите в представительство кредитора. Вам нужно попасть на консультацию к кредитному менеджеру, который поможет рассчитать будущий платеж.

Рефинансирование

Чтобы оформить рефинансирование, нужно подать заявление в интересующий банк и приложить следующий пакет документов:

- копия паспорта;

- копия СНИЛС;

- документы на квартиру: выписку из Единого государственного реестра недвижимости (ЕГРН), договор купли-продажи;

- документы по первому кредиту: кредитный договор, график платежей, справку об остатке ссудной задолженности и справку об отсутствии текущей задолженности;

- документы, подтверждающие текущий доход: справку о доходах и трудовой договор или другие документы;

- технические документы на квартиру; их можно получить в Бюро технической инвентаризации (в Петербурге — в Проектно-инвентаризационном бюро);

- выписку из домовой книги;

- выписку с финансово-лицевого счета квартиры (можно заказать в МФЦ или на сайте Госуслуг);

- справку о реквизитах в первом банке;

- документы, подтверждающие оплату квартиры (выписка со счёта, расписка);

- анкета для страхования;

- отчет об оценке квартиры.

Внимание: перечень документов зависит от внутренней политики банка.

Не заморачиваться досрочным погашением

Многие люди думают, что лучше держать деньги при себе и исправно платить кредит. Это с одной стороны правильно, а с другой стороны вы просто больше отдаете банку денег.

Рассмотрим пример

- Сумма кредита 1 млн. рублей под 12% на 24 месяца с датой первого платежа 9 сентября 2018 года

- Вы имеете лишние деньги в размере 200 тыс. рублей, они у вас будут 31 января 2019 года

Для ответа проще всего воспользоваться специальным калькулятором, который покажет вот такую картинку

Слева изображен кредит с досрочным погашением, справа — без досрочного. Из диаграммы видно, что вы заплатите проценты банку больше на 19470 в итоге, если не будете досрочно погашать. Сумму 1 млн. рублей вы заплатите все равно, даже без досрочного погашения. А вот на проценты по кредиту можно повлиять досрочным погашением.

Важно: Стоит помнить, что сумму 19470 вы сэкономите через 2 года, т.е. в конце выплат кредита. Экономия будет идти постепенно за счет уменьшения суммы процентов, возвращаемых банку при каждом платеже по кредиту.

Механизм экономии следующий

- Досрочное погашение уменьшает ваш долг по кредиту(остаток долга)

- Проценты в банке начисляются на остаток долга, следовательно при его уменьшении проценты уменьшатся.

Это следует помнить и обязательно стараться досрочно погасить кредит.

Погашать когда появятся деньги любыми суммами.

Данное правило вроде бы верное — чем больше погасишь, тем больше сэкономишь на процентах. Однако в случае Сбербанка это не так. Дело в том, чтоб на данный момент все банки обрабатывают досрочное погашение по-разному.

Есть 2 варианта:

- Банк списывает деньги для досрочного погашения в дату ближайшего платежа по кредиту

- Банк списывает деньги точно в дату погашения. Этот вариант применяет Сбербанк, ВТБ, Райффайзен и ряд других банков

Допустим, вы решили погасить кредит через 15 дней после очередного платежа. У вас есть 1000 рублей на досрочку на вашем счету. Ваш долг по кредиту на на дату очередного платежа был 100000 рублей.

Во втором варианте досрочное погашение работает следующим образом:

- Банк смотрит, сколько процентов нужно начислить за 15 дней пользования средствами 100 000 рублей. Это будет допустим сумма 5 тыс. рублей. Банк сначала списывает проценты из суммы досрочки, а потом уже оставшуюся сумму с остатка долга

- Банк пытается списать 5 тыс рублей, а на счету только 1 тыс. Банк списывает 1 тыс. рублей в счет уплаты процентов. Никакого досрочного погашения — уменьшения остатка долга не происходит. Вы просто заплатите банку проценты заранее — это вам не выгодно.

Не будем вдаваться в математику, она описана здесь. Вот как это выглядит на картинке

В столбце проценты — наша 1. тыс. рублей, она пошла на выплату процентов. В столбце остаток долга — нуль. После досрочного погашения ежемесячный платеж не изменился и остался тем же(первый столбец).

В случае Сбербанка советуем досрочно погашать кредит суммами, больше чем ежемесячный платеж. Делать это лучше всего в дату очередного платежа. Тогда досрочное погашение сработает наиболее эффективно.

Нужно учесть страховку

Есть еще один расход, который зависит от срока ипотеки, — страховка. Банки требуют страховать квартиру, потому что она в залоге, и жизнь, чтобы страховая компания погасила кредит, если с человеком что-то случится.

Обе страховки нужно продлевать каждый год. Например, если страховка квартиры стоит 5000 рублей, а жизни и здоровья — 7000 рублей, каждый год дополнительно нужно тратить по 12 000 рублей. Посчитаем, сколько примерно получится.

| Способ досрочного погашения | Срок ипотеки | Расходы на страховку |

| Не гасить досрочно | 30 лет | 360 000 рублей |

| С уменьшением платежа | 26 лет | 312 000 рублей |

| С сокращением срока | 15 лет | 180 000 рублей |

| С уменьшением платежа и сокращением срока | 15 лет | 180 000 рублей |

Если гасить досрочно с сокращением срока или одновременно уменьшать платеж и срок, расходы на страховку сократятся в два раза.

Где найти деньги на досрочное погашение

Налоговый вычет. Все, кто работают официально и платят НДФЛ, могут вернуть 13% от денег, потраченных на покупку квартиры и оплату процентов по ипотеке. За счет налогового вычета можно частями получить 260-650 тыс. рублей на одного человека.

Материнский капитал. С 1 января 2020 года за первого ребенка положен материнский капитал 466 617 руб., за второго – 616 617 руб. Эту выплату можно направить на досрочное погашение ипотеки, если банк не запретил это в договоре.

Дополнительные источники дохода. Найдите вторую работу или подработку, займитесь фрилансом, заведите и монетизируйте блог, начните писать и продавать картины – найдите применение своим умениям и свободному времени. Не обязательно заставлять себя «работать на ипотеку» все время. Если вы нацелены погасить кредит досрочно – определите период, в течение которого готовы взять дополнительную нагрузку. Работа не должна превращаться в бесконечную каторгу.

«Случайные деньги». Это могут быть бонусы и премии на работе, денежные подарки – даже выигрыш в лотерею. Здесь главное умеренность – если начать вносить все «случайные деньги» как досрочные платежи, со временем может появиться ощущение ипотечного рабства. Часть таких доходов надо обязательно тратить на себя и «подушку безопасности» из шести ипотечных платежей, если ее еще нет.

Доходы от экономии. Если вы еще не слышали о пресловутом «эффекте латте», самое время научиться применять его на практике – даже мелкая экономия в долгосрочной перспективе помогает накопить большие суммы. Откажитесь от вредных привычек – бросив курить, можно сэкономить в год на средний месячный платеж. Узнайте, как можно экономить на услугах ЖКХ. Если вы привыкли тратить большие суммы на отпуск, попробуйте сократить бюджет – но без ущерба для качества отдыха.

Не следить за своими платежами банку

Сейчас можно погасить досрочно 2мя способами — походом в банк и написанием заявления или через интернет банк.

Многие совершают ошибку и не учитывают, что им нужно каждый месяц оплатить платеж

Возьмем пример.

- У вас есть кредит с ежемесячным платежом 15 тыс. рублей 15 числа каждого месяца

- У вас есть свободная сумма 50 тыс. рублей.

Вы решили погасить досрочно и пошли банк. Там вы написали заявление, что в ближайшую дату 15 числа нужно погасить ваш кредит досрочно в сумме 50 тыс. рублей. Вы внесли деньги через кассу и ждете осуществления досрочки.

Но вы забыли, что на вашем счету должно быть еще 15 тыс. рублей. В результате банк сначала списал 15 тыс. рублей в счет ежемесячного платежа, а потом попытался сделать досрочное погашение на 50 тыс.

Для справки: досрочное погашение делает программа, которая пытается уменьшить остаток на вашем счете на 50 тыс. Она это не может сделать, т.к. на вашем счете осталось 50 — 15 = 35 тыс.

Суммы 35 тыс. явно не достаточно для осуществления досрочного погашения на указанную в заявлении сумму. Ваши деньги в размере 35 тыс. остаются лежать на счете и вы узнаете о проблемах с досрочкой только при следующем походе в банк.

Важный совет: всегда проверяйте наличие средств для ежемесячного платежа и следите за тем, чтобы после даты досрочки деньги ушли в досрочку(списались со счета)

Ответ, как быстро выплатить ипотеку в Сбербанке при дифференцированной схеме

Очень часто клиенты Сбербанка выбирают дифференцированные платежи. Они подразумевают одинаковые суммы оплаты каждый месяц. То есть по ипотеке нужно вносить постоянно одни и те же суммы. Но если вы хотите побыстрее её закрыть, то в Сбербанке снова-таки нужно деньги вносить по заявлению. Его мгновенно примут. Вы сразу сообщаете или указываете онлайн тот способ погашения, который больше всего подошёл:

- Изменение срока ипотеки в сторону его уменьшения.

- Корректировка ежемесячного платежа — сокращение.

Здесь тоже получится выбрать один из методов быстрого закрытия ипотеки — через сокращения срока или платежа. Во втором случае ежемесячная сумма теперь становится меньше и устанавливается для всего периода кредитования. Если клиент выбрал изменение всего срока, то его в Сбербанке уменьшат, убрав тем самым некоторое количество платежей.

Что влияет на переплату?

В качестве идеального решения, задуматься о конечной переплате по займу стоит до его оформления. Существует несколько факторов, влияющих на размер итоговой суммы.

Схема погашения

Выбирая аннуитетную систему платежей, заемщик сначала погашает размер накопленных процентов, а остаток распределяется на тело кредита. Соответственно большая часть платежа отводится на погашение процентов, а не основного долга.

Дифференцированная система оказывается более выгодной в плане переплаты: вся сумма делится на равные части и из этой суммы вычисляется процент согласно установленной процентной ставке. Однако и здесь есть важный нюанс: первое время придется погашать большие суммы. Постепенно размер платежа будет уменьшаться.

Ставка

Даже небольшое изменение процентной ставки в меньшую сторону дает положительный результат.

Первый взнос

Чем выше первоначальный взнос, тем меньше размер переплаты. Поэтому рекомендуется вносить первоначально, как можно больше денежных средств.

Как быстрее погасить ипотеку, если платежи аннуитетные?

Сбербанк не радует заёмщиков выбором схем погашения ипотечных кредитов, предлагая только аннуитетную схему погашения. Но и это нехудший вариант, если умело пользоваться всеми предоставленными возможностями.

При досрочном погашении в Сбербанке ипотеки срок кредита не изменяется, а пересчитывается сумма ежемесячного платежа.

Пример. Сумма ипотечного кредита - 450000 рублей, ставка - 12,4 % годовых, срок - 1 год, внеочередной платёж - 40000 рублей. Варианты погашения при досрочном погашении и без него показаны на графиках ниже.

На примере видно, что досрочное погашение снизило общее количество процентов на 1247,80 рублей. Срок кредита не изменился, но после внеочередного платежа уменьшилась обязательная сумма аннуитета с 40066,21 рублей до 31790,64 рублей.

Наглядно видно, что оплачивать очередной платёж выгодно всегда. Регулярное досрочное погашение резко снижает сумму ежемесячного планового взноса, что фактически делает каждый последующий платёж досрочным. В такой ситуации заёмщику будет удобно оплачивать платежи со своей карты, не посещая отделение и не заполняя каждый раз бланк заявления на досрочное погашение займа.

- https://Unicom24.ru/articles/kak-snizit-pereplatu-po-ipoteke

- https://onipoteka.ru/usloviya-ipoteki-v-bankax/dosrochnoe-pogashenie-ipoteki-v-sberbanke.html

- https://svoi.io/mortgage-end/

- https://investicii-v.ru/kak-bystro-pogasit-ipoteku-v-sberbanke/

- https://brobank.ru/sberbank-dosrochnoe-pogashenie-ipoteki/

- https://infobanking.ru/5-sposobov-kak-bystro-pogasit-ipoteku-v-sberbanke/

- https://avaho.ru/ipoteka/kak-dosrochno-pogasit-ipoteku-i-ostatsya-v-vyigryshe.html

- https://WomanForex.ru/banki/sberbank/kak-bystro-pogasit-ipoteku-v-sberbanke.html

- https://mobile-testing.ru/5_oshibok_dosrochnoe_pogashenie/

- https://FromBanks.ru/stati/sovety-kak-bystro-i-vygodno-pogasit-ipoteku-v-sberbanke/