Кредитная линия для юридических лиц: ТОП-10 банков для открытия

Что такое кредитная линия

Кредитная линия — это вид банковского кредитования. Заёмщик получает одобрение на определенную денежную сумму, которой может распоряжаться в течение срока, указанного в договоре. Можно тратить деньги частями и платить проценты только с суммы траншей.

Кредитную линию могут открыть организации, индивидуальные предприниматели и главы крестьянско-фермерских хозяйств.

Кредитная линия похожа на обычный кредит — вы отправляете заявку в банк, он одобряет определённую сумму и переводит вам деньги. Но есть несколько отличий:

-

Кредитная линия — это нецелевой кредит. Он подойдёт бизнесу, который планирует потратить деньги на разные цели: выплата зарплаты, покупка сырья, ремонт, аренда офиса. Если вы планируете потратить всю сумму разом на что-то одно, лучше взять целевой кредит.

-

Вы получаете одобрение на определённую сумму один раз, а деньги получаете, когда запросите у банка. При этом не понадобится каждый раз оформлять заявку. Деньги банк будет выдавать только в течение срока, указанного в договоре.

-

Проценты начисляются только на используемую сумму. Например, вы получили 2 млн на два года, а в первый год потратили только 1 млн рублей. Банк будет начислять проценты только на потраченный миллион, а не на всю сумму.

Сравним кредитную линию и обычный кредит на примере. Предположим, что организация берёт 1 млн рублей на развитие бизнеса. В феврале ей нужно купить станок за 300 тыс. рублей, в марте на 200 тыс. рублей закупить материалов и т. д..

Кредит. Банк выдаёт всю сумму сразу после подписания договора. У организации есть 1 млн рублей и обязательство выплачивать тело кредита и проценты в соответствии с графиком. При этом какое-то время деньги будут просто лежать на счёте, так как всю сумму за раз компания не потратит. Организация будет платить проценты со всей суммы кредита сразу.

Кредитная линия. Банк устанавливает лимит в 1 млн рублей, который можно использовать, например, в течение 12 месяцев. Достаточно уведомить банк, и нужная сумма упадет на счёт. В феврале запросили на счёт 300 тыс. рублей и купили станок, в марте запросили ещё 200 тыс. рублей на закупку материалов и т. д. Проценты банк будет начислять после каждого снятия средств, поэтому организация будет платить процент сначала с 300 тыс. рублей, затем с 500 тыс. рублей и т. д.

Что значит «снижен кредитный лимит»?

Возможны ситуации, когда клиенту банка сообщается, что по данной программе снижен кредитный лимит. Причины подобных действий — длительные просрочки по платежам или нарушения условий договора обслуживания. Так банк старается компенсировать риски в случае, когда клиент не сможет выполнять долговые обязательства. Снижение предела – это вынужденная мера, которая позволяет обезопасить потребителя и кредитора.

Уменьшение максимальной суммы выдаваемых денежных средств проводится и по инициативе клиента. Основанием для этого является:

- желание потребителя сэкономить на переплате по процентам;

- ограничение крупных трат по кредитной карте, которые могут привести к большой задолженности;

- защита от мошеннических действий.

Письменное оформление снижения предела для снятия денег с карты происходит в том же порядке, как и при увеличении.

Виды кредитных линий

Невозобновляемая кредитная линия

Банк устанавливает кредитный лимит на определённый срок, а вы по необходимости запрашиваете транши на различные цели. Через некоторое время юрлицо начинает погашать задолженность, но кредитный лимит при этом не восстанавливается.

Например, банк выделил линию на 3 млн рублей. В течение полугода компания израсходовала 2 млн рублей, а на седьмой месяц решила погасить задолженность и внесла 200 тыс. рублей. Несмотря на погашение кредита, компания может получить еще максимум 1 млн рублей.

Невозобновляемая кредитная линия хорошо подходит для расширения и развития бизнеса.

Возобновляемая (револьверная) кредитная линия

Линия восстанавливается при погашении задолженности. Компания может взять деньги, погасить долг и сразу взять такую же сумму в рамках срока действия кредитного договора.

Важное условие револьверной линии — лимит восстанавливается только после погашения задолженности.

Такой вид кредита интересен компаниям с длительным и постоянным кассовым разрывом.

На практике револьверное кредитование используют торговые организации. За счет траншей из линии закупают товары, продают их и часть выручки направляют на погашение долга, тем самым возобновляя лимит.

Онкольная кредитная линия

Максимально близка к возобновляемой. Погашение долга также восстанавливает лимит на выдачу. Только условия про полное погашение долга нет, сколько погасил — столько и восстановил.

Например, открыли линию на 1 млн рублей. Израсходовали 700 тыс. рублей, осталось 300 тыс. рублей. Внесли в качестве погашения долга 100 тыс. рублей. При онкольной линии ваш лимит на выдачу вырастет и составит 400 тыс. рублей, а при возобновляемой — все те же 300 тыс. рублей, так как долг был погашен не полностью.

Рамочная кредитная линия

Такой кредит берут для реализации проекта. То есть банк выделяет деньги поэтапно на конкретные нужды и закупки. Выдача денег под каждый конкретный этап оформляется дополнительным соглашением к основному рамочному договору с банком. Такая линия наиболее близка к понятию целевого кредита.

Преимущества и недостатки кредитных линий

Главное удобство открытия кредитной линии — весь пакет документов и согласований можно провести до того, как деньги действительно понадобятся. Но за неоспоримую выгоду понадобится платить. В таблице собраны главные преимущества и недостатки кредитных линий:

| Преимущества | Недостатки |

| Экономия времени на единоразовом оформлении документов. | Процент по кредитной линии чаще устанавливают выше, чем по целевому или потребительскому займу. Однако при оформлении залога можно получить более выгодную процентную ставку и другие преимущества кредитной линии. Максимальный процент, который устанавливают к кредитным линиям, наблюдается в сегменте физических лиц. По кредитным картам ставка доходит до 50-60%. |

| Беспрепятственный доступ к заемным деньгам по кредитной линии в рамках лимита и всего срока действия договора. | Некоторые банки при оформлении кредитной линии взимают процент при заключении договора. Как правило, сумма составляет 1-2% от лимита. Кроме того могут быть дополнительные банковские комиссии. Например, за неиспользование средств, за невыбранный лимит, за выдачу со счета или безналичный перевод. |

| Начисление процентов только на ту сумму, которая была снята, а не на весь установленный кредитный лимит. | При снятии полного лимита и при отсутствии денег на других счетах у клиента может сформироваться технический овердрафт за счет заемных средств кредитной линии. За такой перелимит банк устанавливает очень высокие процентный ставки. Поэтому следует внимательно контролировать все сроки списания банковских комиссий и наличие денег для них. |

| Возможность пролонгации (продления) срока договора. | При ухудшении финансового положения или других финансовых проблемах банк может приостановить кредитную линию и перекрыть доступ к заемным деньгам. Это может пагубно сказать на положении клиента и даже привести к финансовым потерям и упущенным выгодам. Однако перекрытие доступа к кредитной линии проходит только с учетом правил, прописанных в договоре с банком. |

| При качественной финансовой дисциплине и высокой платежеспособности возможно увеличение лимита. | Особый график погашения требует большей дисциплинированности со стороны заемщика, чем при стандартном кредитном договоре. |

Прежде чем оформить кредитную линию следует сравнить схожие банковские продукты и посчитать, какой будет выгоднее.

Топ-10 банков для открытия кредитной линии для юридического лица

Узнать, сколько денег вам выделят, можно только в банке. Это зависит от того, как кредитная организация оценит вашу кредитоспособность и правоспособность, качество кредитной истории и специфику проекта.

Условия для получения линии ничем не отличаются от обычного кредитования. Каждый банк выдвигает свои требования к заемщику, но можно выделить общие:

- финансовая стабильность — для определения стабильности банки запрашивают бухгалтерскую отчетность, налоговые декларации и так далее;

- срок ведения деятельности от 12 месяцев;

- наличие счёта у заемщика в банке-кредиторе;

- наличие обеспечения: поручительства собственника бизнеса и других надёжных компаний или имущество для залога;

- отсутствие задолженности по налогам и сборам.

Рассмотрим лучшие предложений от популярных банков.

«Сбербанк»

В «Сбербанке» можно открыть возобновляемую или невозобновляемую кредитную линию на различные цели: от пополнения оборотных средств до проведения НИОКР.

Для оформления линии сначала придется открыть в «Сбербанке» расчётный счёт. Но самый главный недостаток — это огромный пакет документов для оценки финансового состояния: помимо бухгалтерской отчетности и деклараций банк попросит предоставить расшифровки кредиторки, дебиторки, запасов, выданных обеспечений, поручительств и так далее.

Однако для многих компаний «Сбербанк» самый предпочтительный вариант, так как у большинства юрлиц есть расчётный счёт в Сбербанке. К тому же, если вы активно работаете с этим счётом, то пакет документов для кредитования будет меньше.

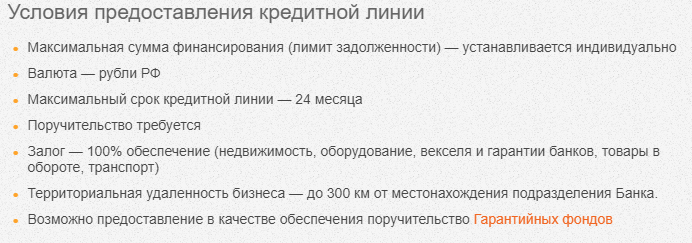

«Интеза»

Возобновляемую кредитную линию на пополнение оборотных средств можно оформить в «Интезе». Максимальный лимит устанавливается индивидуально, а срок линии — 24 месяца.

У банка есть интересное требование — удаленность бизнеса от подразделения банка не более 300 км, что на территории России делает кредитование в «Интезе» недоступным.

Зато можно выбрать способ погашения кредитной линии. Например, проценты платить ежемесячно или ежеквартально, а тело кредита — в конце срока транша или равными долями. Можно подстроить сроки уплаты под платежный календарь своей компании.

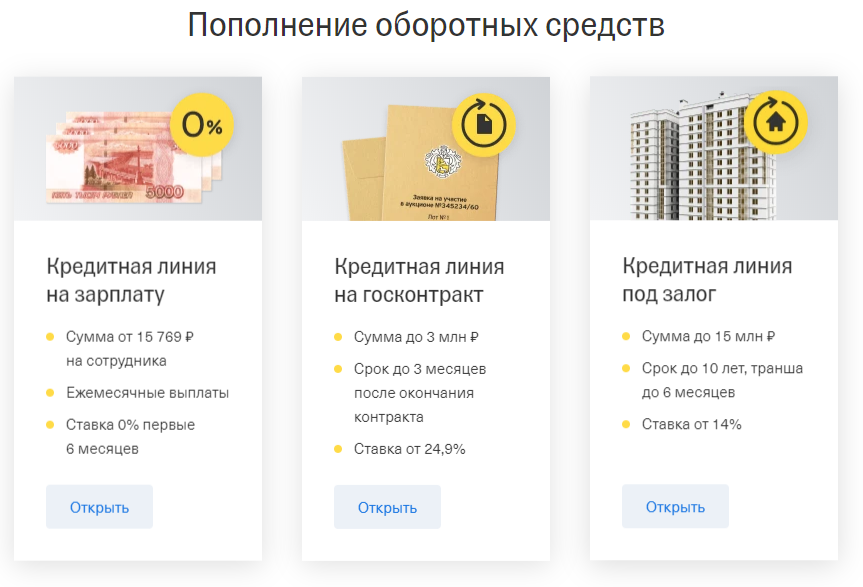

«Тинькофф Банк»

На пополнение оборотных средств «Тинькофф Банк» предлагает оборотный кредит и три типа кредитных линий: на зарплату, госконтракты и под залог.

Всё можно оформить онлайн, без открытого расчётного счёта в банке и штрафов за досрочное погашение. То есть кредитную линию можно открыть прямо из офиса.

«Альфа Банк»

«Альфа Банк» предлагает получить возобновляемую кредитную линию на сумму от 500 тыс. до 10 млн рублей без залога. Процентная ставка — от 14,5 % до 16,5 %. Лимит доступен в течение года со дня выдачи.

Из важных условий — расчётный счёт в «Альфа Банке» и срок работы не меньше 9 месяцев.

«ВТБ»

Открыть кредитную линию в «ВТБ» можно в рублях или валюте. Открытие счёта в банке не обязательно, но является конкурентным преимуществом, как и положительная кредитная история в банке.

«ВТБ» требует залог, поручительство или гарантию. И тут есть интересное условие — стоимость обеспечения должна покрывать размер основного долга, начисленных процентов и возможные расходы, связанные с принудительной реализацией предметов залога.

«ЛокоБанк»

«ЛокоБанк» выдаёт возобновляемые кредитные линии на срок до трёх лет. Сумма определяется индивидуально, лимитов на сайте не установлено. Процентная ставка по рублёвой кредитной линии — от 11 %, по валютной — от 8 %. Досрочное погашение возможно без комиссии.

По кредиту нужно обеспечение: товар в обороте.

«ЮниКредит Банк»

«ЮниКредит Банк» предлагает кредитную линию на сумму от 500 тыс. до 65 млн рублей. Срок кредита — от 6 до 24 месяцев. На сумму неиспользованной части кредита проценты не начисляются. Кредит требует залога.

«Уральский банк реконструкции и развития»

Для открытия кредитной линии в «УБРиР» не нужно собирать большой пакет документов. К тому же срок кредитования до трёх лет. Открыть линию можно в рублях, долларах и евро. Есть два варианта:

- линия с лимитом выдачи;

- линия с лимитом задолженности.

В качестве залога можно предоставить не только оборудование, машины и здания, но и товары в обороте. Сумма кредита и процент определяется индивидуально. Также можно выбрать график погашения в зависимости от характера бизнеса.

«Россельхозбанк»

Кредитную линию в «Россельхозбанке» могут оформить только компании агропромышленного комплекса. Поэтому цели, на которые можно направить кредит, специфичны:

- покупка ГСМ, запчастей и материалов для ремонта оборудования и зданий, семян, кормов, ветеринарных препаратов и других ресурсов;

- приобретение молодняка животных;

- покупка сельскохозяйственного сырья и так далее.

Сумма кредитной линии и процентная ставка определяются индивидуально. Но так как государство поддерживает АПК, можно рассчитывать на ставку ниже, чем в других банках. Срок кредитования — 2 года.

В качестве обеспечения можно дать имущество в залог или заручиться гарантией субъекта РФ или даже местного муниципалитета.

«Райффайзен»

Кредитная линия в «Райффайзен Банке» двух типов: возобновляемая и невозобновляемая. Максимальная сумма кредита — 161 млн рублей. В зависимости от типа линии различаются сроки кредитования; 24 месяца для возобновляемой и 36 месяцев для невозобновляемой линии. Возобновляемую кредитную линию нужно исчерпать за 18 месяцев. Банк дает возможность взять до 5 млн рублей в кредит без залога.

Есть минимальная сумма кредита — 4,5 млн рублей. Поэтому микробизнесу данный банк не подойдет.

Классификация кредитных линий

Кредитные линии, которые выдают банки РФ, бывают нескольких видов. Некоторые типы могут смешиваться. Другие встречаются только в чистом виде.

Невозобновляемые кредитные линии или простые

Если пояснить простыми словами, то при таком типе кредитования заемщик получает возможность один раз в течение установленного периода снять деньги в рамках лимита. Выдача средств по невозобновляемой кредитной линии происходит только разово — одним траншем.

На практике это происходит так: например, компания закупает крупную партию товара и обращается в банк за кредитной линией. Финансовое учреждение подписывает с заемщиком договор. Клиент ищет лучшего поставщика, заключает контракт с ним и после этого переводит оплату из заемных средств. Теперь заемщик платит кредитору как по классическому кредитному договору. После внесения процентов и общей суммы задолженности кредитный лимит при таком виде кредитования не возобновляется и повторно снимать деньги нельзя.

Револьверные или возобновляемые

Такие кредитные линии позволяют заемщику брать деньги в рамках установленного лимита тогда, когда ему будет надо до завершения срока договора. Кроме того, клиент может гасить долг частями или общей суммой. При внесении платежей лимит восстанавливается и становится вновь доступен заемщику.

Этот вид кредитных линий подходит для финансирования длительных договоров. Например, на закупку дорогостоящего оборудования, которое будет поставляться частями. Банк оформляет кредитную линию, а заемщик платит поставщику из каждого транша. При этом клиент платит банку только за пользование той суммой, которая потребовалась на текущий момент, что снижает стоимость заемных денег.

Другие типы

Рамочные. Банк открывает кредитную линию под определенный проект и все транши, которые будут выданы в рамках займа, прописаны в первоначальном рамочном соглашении.

Онкольные кредитные линии — в этом типе лимит восстанавливается до первоначального. Если заемщику одобрена линия на 2 млн рублей, а он снял только 500 тысяч, и их погасил, то ему снова доступны все 2 млн.

Контокоррентные. В этом случае кредитная компания открывает заемщику единый активно-пассивный счет, с него поступают все транши и сюда же приходят все погашения. Клиент проводит все операции по одному расчетному счету и ему удобно анализировать приход-расход в рамках утвержденного лимита и всего срока действия договора.

Представитель банка совместно с заемщиком оценивает, какой тип кредитной линии больше всего подходит для решения поставленных задач, и только после этого оформляет договор.

Кредитная линия и кредитная карта

Кредитная карта – аналог кредитной линии. Главное отличие – наличие беспроцентного периода. Это срок, в течение которого можно бесплатно пользоваться деньгами банка, обычно от 30 до 60 дней. Например, в Сбербанке он длится 50 дней, в Тинькофф Банке – 55.

У кредитки, как и у кредитной линии, ограничен срок действия. Максимальная сумма займа рассчитывается индивидуально в зависимости от финансового положения клиента. Также устанавливается размер ежемесячного обязательного платежа – в среднем от 5 до 10% от потраченной суммы.

За неуплату ежемесячного платежа взимаются штрафы. Например, в Тинькофф Банке возьмут 590 руб. Обслуживание кредитной карты тоже в основном платное, сумма списывается раз в год. Но есть варианты без платы. Например, в банке Восточный много кредитных карт с бесплатным обслуживанием.

Как повысить лимит?

Получить информацию по условиям финансовых продуктов можно следующими способами:

- через личный кабинет на сайте, в сервисе мобильного и интернет-банка;

- по выписке через любой банкомат, но в этом случае возможно снятие комиссии;

- при консультации у специалиста горячей линии;

- при личном посещении офиса банка с паспортом.

Увеличение и уменьшение лимита напрямую зависит от решения учреждения, выдавшего заем. К факторам, которые влияют на рост суммы, относятся активность пользования картой, отсутствие просрочек, размер платежа, доказательство финансовой стабильности. Чтобы повысить сумму, клиенту необходимо обратиться в банк с заявлением и документами, подтверждающими увеличение дохода.

Размеры кредитного лимита

Выдавая заем потребителю, банк стремится просчитать финансовые риски и получить прибыль по денежным операциям. В свою очередь клиент может снимать необходимую сумму, не превышающую максимально возможную по договору. После пополнения счета он вправе продолжать пользоваться деньгами. Существует три вида кредитного лимита:

- нулевой. Это известные всем дебетовые карты. Они выпускаются с нулевым балансом. Если одобрена карта без кредитного лимита, это означает, что клиент может рассчитывать только на собственные деньги, вносимые на счет. Иногда банк предлагает минимальный овердрафт, если кредитка часто используется для безналичной оплаты товаров и услуг. К этой группе относятся именные карты, которые выдаются с целью привлечения большого количества клиентов. По ним обещают увеличить лимит в будущем, когда улучшится платежеспособность потребителя.

- минимальный. Кредитные карты с небольшими суммами денег на счете обычно выдаются новым клиентам банка, заемщикам моложе 21 года, без официального трудоустройства и справки о доходах.

- максимальный. Банк устанавливает фиксированную верхнюю планку в рамках действующих тарифов. Кредитные карты с большим пределом доступны добросовестным клиентам, которые доказали свою платежеспособность, имеют официальное трудоустройство и доход. Бонусы действуют в рамках корпоративных программ.

Финансовые организации самостоятельно устанавливают размер допустимых ограничений по снятию денежных средств.

Сколько стоит кредитная линия

За кредитную линию, как за любой кредитный продукт, нужно платить проценты. Процентная ставка бывает трёх видов:

- фиксированная — действует весь период займа в отношении каждого транша;

- переменная — зависит от размера транша, который вы берете в рамках линии;

- отдельная процентная ставка для каждой кредитной сделки в рамках кредитной линии.

Процент чаще всего считается от суммы использованных средств, но иногда процентная ставка применяется ко всей кредитной линии. Это зависит от договора.

Сумма, которую вам придётся платить ежемесячно, зависит от того, сколько траншей и на какую сумму вы получили. Поэтому при открытии кредитной линии банк не сможет назвать точную сумму.

«Тинькофф Банк» предлагает составить график и суммы траншей в личном кабинете, чтобы вы могли заложить платежи в расходы:

Чем отличается от овердрафта

Отличий между продуктами больше, чем сходства.

- Овердрафт – это скорее краткосрочный небольшой заём, возможность уйти в минус по карте. Кредитная линия может открываться и на крупные суммы и долгие сроки.

- Лимит по овердрафтному кредиту устанавливается индивидуально в зависимости от оборота по счёту, в среднем от 30 до 50%. В некоторых банках есть чёткий лимит по овердрафту. Например, в Сбербанке это 30 тыс. руб. При оформлении кредитной линии учитываются все средства заёмщика, в том числе собственность в наличии.

- Овердрафт удобен, если не хватает денег на срочную покупку. Как только средства снова появятся на счёте, банк их спишет. Кредитная линия рассчитана для финансирования долговременных проектов.

Для физических лиц

Вариантов для физических лиц немного. Открыть кредитную линию с лимитом выдачи на покупку участка, строительство или ремонт дома предлагает Саровбизнесбанк. Кредит «Стройка» предоставляется на 5 лет под поручительство физлица или залог имущества. Сумма – от 300 тыс. до 5 млн руб., транши выдаются в течение первых 6 месяцев.

Тюменский Запсибкомбанк выдаёт займы в форме кредитной линии держателям зарплатных карт, бюджетникам, сотрудникам отдельных предприятий и клиентам с положительной кредитной историей в банке. Срок займа чётко ограничен – 7 лет и 1 день. В долг допускается взять до 1,5 – 2 млн руб. в зависимости от категории заёмщика. При этом первые три года кредитная линия является возобновляемой. Для выплаты долга формируется график дифференцированных платежей.

Возобновляемая кредитная линия представлена в линейке Транскапиталбанка. Продукт называется «Ипотека без границ». Заём выдаётся под залог недвижимости. Сумма – от 500 тыс. руб., срок – до 15 лет. Первые пять лет можно повторно пользоваться кредитными деньгами, выплачивая только проценты, потом в ежемесячный платёж добавится и часть суммы основного долга.

Закрытие лимита

При неисполнении обязательств банк вправе полностью закрыть кредитный лимит. При этом карта не блокируется, клиент может ею пользоваться как дебетовой. Ежедневный максимум по сумме операций возобновляется со следующих суток. Финансовое учреждение вправе временно блокировать доступ к деньгам до пополнения счета и погашения долга.

Нестабильное экономическое положение влияет на введение ограничений по кредитным картам. В большинстве случаев клиенты начинают с минимального займа. В дальнейшем предел увеличивается при выполнении условий договора, благодаря чему растет доверие к заемщику. В будущем он получает возможность рассчитывать на более крупные суммы по банковским продуктам.

Поделиться Дайджест по финансовой сфере. Как избежать финансовой неграмотности, быть в курсе современных трендов, научиться распоряжаться своими доходами и правильно вести диалог с банками. Подписаться Поздравляем! Вы успешно подписались на рассылку Локобанк Дайджест.

Как открыть кредитную линию для юридического лица

Открыть кредитную линию не сложнее, чем получить кредит. Компании нужно выполнить пару шагов:

-

Поиск банка и анализ предложений. На практике для открытия банка требуется расчетный счет в банке-кредиторе. Да и получить одобрение проще в том банке, который видит все ваши денежные обороты.

-

Встреча с менеджером банка. Здесь не будет лишним попросить индивидуальные условия и скидки.

-

Сбор пакета документов и отправка его в банк. Для получения кредитной линии понадобятся:

-

учредительные документы — Устав, решение о назначении генерального директора, свидетельство о регистрации, выписка ЕГРЮЛ/ЕГРИП и т. д;

-

бухгалтерская отчетность за последний отчетный период;

-

справка о банковских счетах;

-

справка о состоянии расчетов с бюджетом;

-

декларации по налогам — УСН, НДС, налог на прибыль и так далее;

-

документы на имущество, передаваемое в залог;

-

копия паспорта генерального директора.

Это не закрытый перечень. В зависимости от банка, срока и суммы кредитования перечень документов может меняться.

4. Ожидание решения банка

По итогу анализа вашей ООО банк выдаст решение об отказе или одобрении кредитной линии.

- https://Podelu.ru/article/top-10-bankov-dlya-otkrytiya-kreditnoy-linii/

- https://www.LockoBank.ru/articles/dengi/chto-takoe-kreditnyy-limit/

- https://brobank.ru/kreditnaya-liniya/

- https://finuslugi.ru/potrebitelskie_kredity/stat_kreditnaya_liniya_i_eyo_vidy