ПИФ Сбер

Общая информация

- Целью инвестиционной политики фонда является соответствия изменений расчетной цены изменениям количественных показателей биржевого индекса «Индекс МосБиржи полной доходности «брутто».

Паи фонда можно приобрести на Московской Бирже. Стандартный лот - 1 ценная бумага.

Сравнение с конкурентами, плюсы и минусы

В списке всех ETF и БПИФ на Московской бирже можно найти пять инструментов аналогичных рассматриваемому. Они могут иметь немного разное наполнение, ориентироваться на другие индексы, проводить отличающуюся дивидендную политику, но все дают возможность розничному инвестору вложиться в акции крупнейших российских эмитентов.

Таблица отсортирована по прибыльности за последние три месяца. Дело в том что, более продолжительную историю, имеют не все фонды.

| Фонд | Тип | УК | Бенчмарк | Комиссия | Доходность за 3 месяца |

| RCMX | БПИФ | Райффайзен | Мосбиржи 15 | 1,00% | 3,38% |

| SBMX | БПИФ | Сбер | Мосбиржи полной доходности Брутто | 1,00% | 3,13% |

| RUSE | ETF | ITI | РТС полной доходности | 0,65% | 2,83% |

| VTBX | БПИФ | ВТБ | Мосбиржи полной доходности Нетто | 0,78% | 2,75% |

| FXRL | ETF | FinEx | РТС полной доходности Нетто по налогом для иностранных организаций | 0,90% | 2,50% |

| TMOS | БПИФ | Тинькофф | Мосбиржи полной доходности | 0,79% | Запущен в августе |

Как видим, сберовский фонд проигрывает конкурентам по размеру комиссии. На доходности это сказывается не значительно.Важные особенности, которые нужно понимать о конкурентах:

- FinEx и ITI Funds ориентируется на долларовый РТС. Получаемые ими дивиденды облагаются налогом для иностранных организаций.

- ETF действуют в том числе и под зарубежной юрисдикцией.

- RUSE не реинвестирует дивиденды, а выплачивает их “пайщикам” раз в год.

- Фонд Райффайзен капитала вкладывается в другой список российских акций. В нем 15 крупнейших компаний, доля каждой в портфеле не может превышать 9%

В глубокой исторической перспективе SBMX можно сравнивать только с финэксовским FXRL, работающим с марта 2016 года. Двухлетний период оба закончили практически с одинаковым результатом. Похоже высокая ошибка слежения и разница в комиссиях нивелированы преимуществом российской бумаги в налогообложении.

К плюсам SBMX можно отнести:

- Размер и надежность управляющего

- Историческую проверенность (естественно, по российским меркам)

- Налоговые льготы

- Доходность выше, чем у конкурентов

- Купить можно через любого брокера. Цена одного пая не высока. На октябрь 2020 года это примерно 1300-1400 рублей.

Самым большим минусом стоит признать большую ошибку слежения за индексом-бенчмарком. Ну и комиссия выше, чем у аналогов.

Индекс S&P500

Любой, кто сейчас читает эти строки, с вероятностью 99% пользовался услугами или продуктами таких компаний, как Apple, Microsoft, Visa, MasterCard, Google, McDonald’s. А вы знали, что вы могли бы на 4000 рублей купить долю в фонде, который владеет акциями самых крупных по капитализации компаний в США, в том числе теми, которые я перечислил выше?

Да, ваши 4000 рублей не превратятся завтра и даже через год в 4 миллиона. Но очень вероятно, что это окажется лучшим вложением средств из всех возможных. Индекс компаний S&P500 на промежутке 100 лет дает доходность 8-10% годовых в долларах! Это вам не Кэшбери, конечно, где на словах 600% годовых, а на деле кукиш, да ещё и без масла. Но если вы, как и я загорелись идеей раннего пенсионерства, то вариант инвестиций в индекс S&P500 — один из наиболее оптимальных вариантов.

Собрать самостоятельно портфель акций, который бы соответствовал индексу очень сложно. Для этого нужно обладать достаточно внушительной суммой денег и регулярно проводить ребалансировку портфеля. А это уже не очень то и пассивное инвестирование — скажу я вам.

На 50.000 — 100.000 рублей вы даже не сможете купить одну акцию компании Google или Amazon. Но вы сможете купить 12 — 25 акций ETF на S&P500 (куда входит и Google с Amazon’ом и ещё 498 крупнейших компаний). При таком раскладе доходность ваших вложений в ETF будет повторять доходность индекса за вычетом комиссии фонда. Итак, рассмотрим какие же варианты ETF на S&P500 есть на Московской бирже.

Результаты сравнения

Значения показателей для сравнения SBMX и FXRL сформулируем в таблице:

| Валюта | RUR | RUR, USD |

| Комиссия | 1% | 0,9% |

| Изменение стоимости пая за год (с мая 2020 по апрель 2021) | +48,06% | +46,95% |

| Разница слежения | -2,45% | -0,97% |

| Ошибка слежения | 1,28% | 0,53% |

| Дивиденды | Реинвестируются | |

| Налоги на дивиденды | 0 | 10% |

| Налоговые льготы | При инвестировании от трех лет | |

| Порог входа | 1000 руб. | 2 р. |

Как видим, результаты примерно одинаковые, но FXRL немного проигрывает по доходности и критерию налогообложения. В то же время у SBMX показатель ошибки слежения существенно выше.

Если сравнить SBMX и FXRL с фондом RUSE, то у последнего прирост стоимости пая за тот же период составит 41,17%. Однако RUSE выплачивает дивиденды раз в год, а комиссия за управление составляет 0,65%.

Стоит ли покупать

В чем преимущества индексного фонда?

- За небольшие деньги (несколько тысяч), вы получаете полностью диверсифицированный портфель акций.

- Фонд отслеживает индекс Московской биржи (ранее назывался ММВБ). И повторяет его динамику.

- Полностью пассивное инвестирование - покупаем весь рынок в целом, а не отдельные акции.

В индекс Московской биржи бумаги включаются и получают долю по определенному признаку: капитализация, фри-флоат и многое другое. В итоге получаем пул из самых-самых лучших компаний.

Ребята с биржи, следящие за индексом, отслеживают положение дел в компаний по финансовым показателям. У кого дела идут получше - могут получить увеличение доли. У плохих компаний вес в индексе понижается. Вплоть до полного изгнания. И заменом на другие перспективные компании.

В этом плане - индексная стратегия очень хорошая штука. Мы имеем в портфеле акции, согласно их доли в индексе. Хороших и стабильных побольше. Мелких и с высокими рисками - поменьше.Взамен платим комиссию в 1% в год. Можно рассматривать это как плату за то, что мы имеем самые лучшие компании в портфеле.

Так-то это дорого. По международным критериям, общая доля годовых расходов на комиссии и прочие поборы, возникающие при инвестировании, не должна превышать 0,5%.

Но у нас пока нет более дешевой альтернативы.

Стоимость "самостоятельной сборки" индекса дорогое удовольствие. Обойдется примерно в 3-5 миллиона рублей. Просто, чтобы купить акций 42 компаний в необходимой пропорции.

Плюс ежеквартально, состав индекса и долей пересматривается. И потребует от инвестора новых движений: что-то продавать-покупать.

Попытки выбирать отдельные акции (вместо индекса) как правило тоже к ничему хорошему не приводят.По статистике, львиная часть игроков, проигрывает индексам на длительных интервалах времени. Даже профессионалы.Если взять частных любителей-инвесторов, то доля проигравших стремится к 98%.

Для примера, доходность паевых фондов, управляемых профессионалами за последние 3 года. Имеющих, аналогичную индексную стратегию.

Индекс полной доходности за этот период подрос на 64%. Даже если вычесть 3% комиссий за владение паями, которые будет взимать Сбербанк. Останется 61%. Никто не смог победить. А почему?

Быстрый ответ: ВЫСОКИЕ КОМИССИИ.

Обычные ПИФ берут за управление 3-5% ежегодно. В этом плане ETF от Сбербанка в разы выгоднее.

Если вы хотите инвестировать в российский фондовый рынок, не имеете знаний и опыта. И не горите желанием тратить время на обучение и отслеживание ситуаций на рынке, то выбор индексного ETF (в нашем случае SBMX от Сбербанка) будет хорошим решением.

Важно!Рынок акций является высокорискованным. И на коротких сроках вкладывать деньги не рекомендуется. Оптимально-минимальным периодом инвестиций будет срок от 3-5 лет.

Состав SBMX ETF

Инвестиционная цель рассматриваемого инструмента — обеспечение соответствия изменений расчетной цены пая изменениям «Индекса Мосбиржи полной доходности брутто» (MCFTR). Это ценовой, взвешенный по рыночной капитализации композитный фондовый индекс. В отличие от привычного IMOEX он учитывает реинвестирование дивидендных выплат без налогообложения.

В настоящий момент в состав индекса включены 42 акции и депозитарные расписки крупнейших российских компаний. При этом топ-5 бумаг по весу на 14 октября 2020 года занимали в нем более 50%. Это:

- «Сбербанк России» (SBER) — 13,2%

- “Газпром” (GAZP) — 12,16%

- «ЛУКОЙЛ» (LKOH) — 10,16%

- “Яндекс” (YNDX) — 9,14%

- «Норильский никель» (GMKN) — 7,32%

Минимальные веса варьируются в районе нескольких десятых процента. Например 0,19% у “Аэрофлота” (AFLT). Список эмитентов пересматривается биржей каждый квартал. Вес бумаг меняется в режиме онлайн в зависимости от капитализации. Актуальный доступен на сайте Московской биржи.Назвать портфель, состоящий из бумаг из индекса Мосбиржи, глубоко диверсифицированным нельзя. Ни по отдельным компаниям, ни по секторам.

Но для желающих вложиться в российские акции индексный ETF можно назвать простым и удобным решением. Самостоятельное составление аналогичного портфеля для частного инвестора фактически невозможно. Его цена была бы около 30 млн рублей. Самая дорогая бумага — привилегированная акция Транснефти (TRNFP) — стоит около 145 тыс. рублей, но имеет долю в индексе около 0,6%. Реинвестирование дивидендов и ребалансировка такого портфеля видится нелегкой задачей.

Стоит отметить, что SBMX — это не классический западный ETF, а управляемый по российскому законодательству биржевой ПИФ. У УК нет обязанности держать в портфеле исключительно входящие в бенчмарк бумаги и в точных пропорциях. В правилах доверительного управления можно найти нюансы:

- В состав активов могут входить производные финансовые инструменты — фьючерсные и опционные договоры (контракты), а также деньги на счетах;

- Динамика цены пая может отличаться от движения индекса на 3%;

- Точный баланс БПИФ раскрывается только на “отчетную дату”, а именно ежеквартально.

Что лучше: SBMX от Сбербанка или FXRL от FinEx?

FXRL от FinEx’а присутствует на Московской бирже с 2016, а SBMX от Сбербанка появился только в 2018 году. Но несмотря на это активов в обращении у SBMX находится более чем в 2 раза больше, чем у FXRL. Это и не удивительно, ведь наш родной Сбербанк предлагает БПИФ, который освобождается от уплаты налогов с дивидендов, в отличие от ирландского FinEx. Однозначно SBMX является лучшим вариантом для инвестиций в индекс МосБиржи через ETF.

Есть ещё 2 варианта ETF на индекс: RUSE и VTBX. К сожалению или к счастью, они оба проигрывают SBMX от Сбербанка.

Фонд RUSE раз в год выплачивает дивиденды в долларах. При этом он платит налог с полученных дивидендов по ставке 15%, затем с полученных дивидендов инвестор должен заплатить ещё 13%, так что получается двойное налогообложение дивидендов. Если вам очень важно ежегодно получать дивиденды на руки, а инвестировать в индекс, покупая акции отдельных компаний вы не хотите, то RUSE — ваш вариант.

VTBX довольно молодой фонд (дата запуска: 02.03.2020), который отслеживает динамику Индекса МосБиржи полной доходности «нетто» (MCFTRR). Это означает, что он, в отличие от SBMX, не освобождается от уплаты налогов на дивиденды. Зачем он нужен и чем он лучше существующих ETF’ов можно только догадываться.

Сравнение с бенчмарком

В правилах фонда заложено возможность отклонения на 3%.

Что это значит?

График доходности ETF от Сбера на акции может отставать от своего бенчмарка на искомые 3%.На практике мы можем получить неприятную картину по ожидаемой прибыли и убыткам. Прибыль будет меньше, убыток больше.

Индекс полной доходности за год возрастет на 15%. Сберовский фонд будет ниже. За счет годовой комиссии в 1% (вычитается из стоимости пая ежедневно). И рост составит 14%. Это в идеале.

Принимая во внимание ошибку слежения в 3% мы можем получить результат и 13%. И 12. И даже 11%.При скромном росте индекса или даже снижении, эта разница будет особенно заметна.

Рост индекса за год 4%. Реально вы можете получить ноль процентов прибыли.Справедливости ради отметим, что ошибка слежения может работать и в другую сторону. То есть фонд ETF может обгонять индекс по доходности. Но это бывает в редких случаях.Специалисты Сбербанка тестировали и проверяли отклонения в первые месяцы обращения. И бодро отрапортовали, что их ETF практически идеален. Ошибка слежения составила всего 0,1%.Прошло еще несколько месяцев. Можно самостоятельно посмотреть, есть ли отклонения в котировках.

Индекс МосБиржи

Если вы патриот, или недолюбливаете «загнивающий» запад, или вам по должности не позволено иметь иностранные активы, то вы можете инвестировать в Россию-матушку путем покупки индекса МосБиржи. Можно покупать акции самостоятельно, копируя веса в индексе и проводя время от времени ребалансировку портфеля. А можно не париться и купить ETF на индекс с комиссией за управление. Со 100.000 рублей вы заплатите 900 рублей за год! Много это или мало — каждый решает для себя сам. Итак, рассмотрим какие же варианты ETF на индекс IMOEX есть на Московской бирже.

Доходность

Выгодно ли инвестировать в фонд Индекса МосБиржи полной доходности «брутто?

Оценивая выгодность вложений в фонд акций от Сбербанка, нужно представлять общую картину движения фондового рынка в целом.График индекса Московской биржи с 2014 года.

Доходность индекса IMOEX за последние 5 лет составила 70%.Среднегодовая доходность - около 11%.

Разочарованы?

Спокойно. Мы посмотрели общий индекс Мосбиржи (MOEX). Наш Сберовский БПИФ SBMX ориентируется на индекс полной доходности брутто (MCFTR).В этом случае мы получаем дополнительную прибыль, в виде реинвестирования получаемых дивидендов.

За тот же период времени дивиденды принесли дополнительную прибыль более 50%. Увеличив доходность с 70% до 123% за 5 лет.

Разница и ошибка слежения

Итак, основные отличия SBMX и FXRL мы обрисовали. Стоит еще упомянуть два термина – разница слежения и ошибка слежения. Ошибка слежения (tracking error) – это отклонение расчетной цены пая от средневзвешенной стоимости индекса (бенчмарка).

Есть еще разница слежения (tracking difference). Это дельта значений доходности бумаги фонда и самого индекса. Вот сравнительная таблица с данными за период с августа 2018 г. по январь 2020 г.:

| SBMX | -2,45% | 1,28% |

| FXRL | -0,97% | 0,53% |

Как видим, FXRL лучше отслеживает динамику индекса. Впрочем, следует отметить, что SBMX – более «молодой» фонд, и поэтому история отслеживания получена за короткий период. Что касается полных исторических данных по FXRL, то общая ошибка слежения за весь период составила 2,42%.Читайте также Коэффициент износа основных средств: что показывает

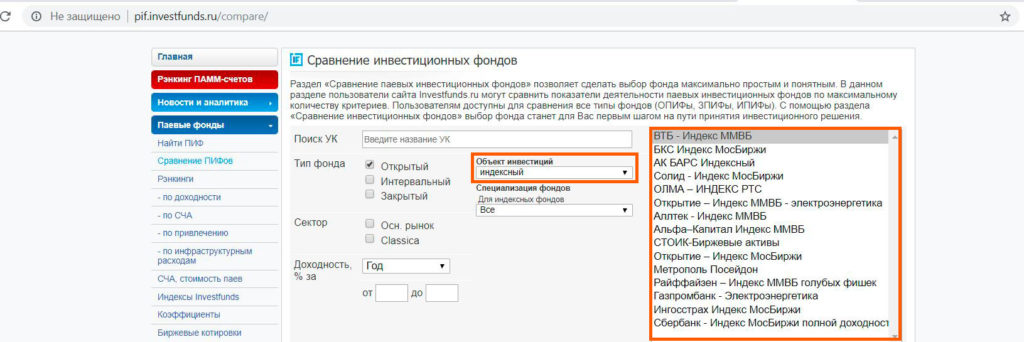

Сравнение БПИФ и традиционных ПИФов

Сравнивать ПИФы и БПИФ между собой удобно на сайте pif.investfunds.ru , там можно устанавливать свои критерии поиска. В графе «Объект инвестиций» я выбрал «Индексные». Как видим, ПИФы, повторяющие индекс МосБиржи, есть и у «ВТБ», и у «БКС», и у «Альфа Капитал», и у «Открытия», и у «Ак Барса» и т.д.

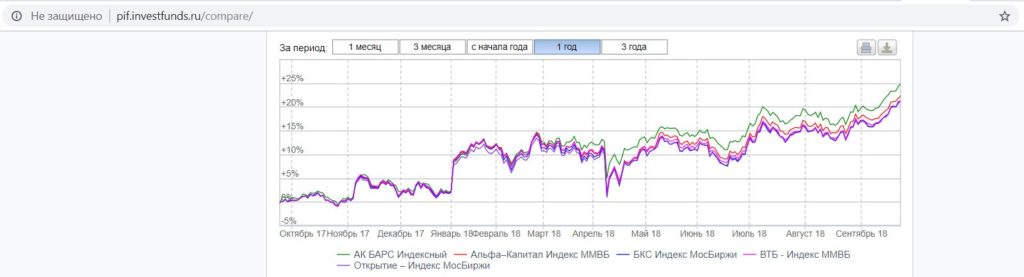

Большинство из них, как и новый БПИФ Сбербанка, идут за индексом МосБиржи довольно точно (на этом сайте можно одновременно добавить к сравнению не более 5 ПИФов):

А вот разница в комиссиях между ПИФами и новым БПИФом Сбербанка огромная, у «ВТБ» итоговая комиссия составляет 3,7% (1,2%+1%+1,5%), у «БКС» вообще 5,4% (1,5%+0,9%+3%) против 1,1% у Сбербанка:

К тому же при операциях с открытыми ПИФами предусмотрены ещё различные надбавки при покупке и скидки при продаже паев. Например, помимо стандартной комиссии на содержание фонда в 1,55%, при покупке паев «Открытия» в офисе управляющей компании на сумму до 3 млн руб. предусмотрена надбавка в 1,3%, при покупке у агентов на сумму менее 50 000 руб. – 1,5%.

Если продать такой пай раньше чем через год после приобретения, то придётся раскошелиться ещё на 3% от расчетной цены пая:

К тому же покупка/продажа паев обычных ПИФов происходит далеко не моментально.Купить/продать биржевой ПИФ можно по реальной рыночной цене на бирже, никакие надбавки и скидки не предусмотрены. Благодаря наличию маркетмейкера сделка пройдёт по цене, которая соответствует расчетной стоимости пая в каждый конкретный период времени. Правда, присутствуют всё-таки небольшие потери из-за спреда, а также из-за комиссий брокера за сделку.

На сайте Сбербанка есть удобная табличка, в которой сравниваются основные характеристики ПИФов и БПИФов, из которой наглядно видно, что единственным достоинством ПИФов является возможность обмена паев одного фонда на другие внутри одной управляющей компании без комиссии. Хотя я и не вижу большого смысла в метаниях между фондами:

В общем, на мой взгляд, биржевые ПИФы переигрывают обычные открытые ПИФы из-за прозрачной структуры, большей мобильности и низких комиссий.

Что лучше: FXUS от FinEx или SBSP от Сбербанка?

Нельзя однозначно сказать что лучше. В пользу FinEx’а можно отнести чуть меньшую комиссию за управление и более солидный возраст самого фонда. Но стоит помнить, что FXUS копирует немного другой индекс, не сильно отличающийся от S&P500. Кстати, если наложить графики данных ETF за прошедший год, то FXUS незначительно выигрывает у SBSP.

На Московской бирже есть ещё парочка ETF, которые копируют индекс S&P500. Это VTBA (фонд от ВТБ) и AKSP (фонд от Альфа-капитала). Если FXUS и SBSP в качестве активов держат в фонде акции компаний, то VTBA и AKSP держат доли американского ETF iShares Core S&P 500. То есть данные фонды выступают посредниками, которые платят комиссию американскому ETF в размере 0,07%, а с вас удерживают 0,9% (это почти в 13 раз больше!).

Это можно сравнить с покупкой квартиры в Америке через российского риелтора, работа которого заключается в том, чтобы обратиться к риелтору в Америке для поиска квартиры. Российский риелтор заплатит своему коллеге из Америки 10.000 рублей, а с вам возьмет 130.000 руб за свои услуги. Вот и думайте — хотите ли вы таким образом «инвестировать в индекс»? Лично я — нет.

- https://investfunds.ru/funds/5247/

- https://retireearly.ru/investment/sbmx-ili-fxrl

- https://etfbaza.ru/sbmx/

- https://vc.ru/finance/125815-luchshie-indeksnye-etf-na-moskovskoy-birzhe

- https://vse-dengy.ru/fondovyiy-ryinok/birzha/etf-sbmx-ot-sberbanka.html

- https://hranidengi.ru/birzhevoj-pif-sberbanka-sbmx-pervyj-rossijskij-etf/