Полная стоимость кредита (ПСК) что это такое, как считается, что включает в себя, формула расчета

Что такое полная стоимость кредита?

Полная стоимость кредита (ПСК) – информационный показатель для сравнения кредитных предложений в разных банках, с помощью которого можно определить какой кредит обойдется дороже. ПСК считают в процентах, но порядок расчета отличается от процентной ставки. И помимо процентов, показатель учитывает другие платежи заемщика.

Важно. В декабре 2017 г. были внесены поправки в Закон о потребительском кредите. После вступления в силу которых (летом 2018 г.), полная стоимость будет рассчитываться не только в процентах, но и в денежном выражении.Когда мне понадобились деньги, подала заявки в несколько банков. По факту два одобренных варианта: под 25% и 22,5. Не надо быть великим математиком, чтоб сделать выбор. Только 22,5%!

Договор подписала, под суфлирование любезной девушки «Подпишите здесь, и здесь, и вот там…». Оформила кредит, радовалась, что сэкономила. Уже дома увидела крупными буквами 26,4% полная стоимость кредита. Это как же так? Я отказалась от 25, чтоб взять 22,5 и получила 26,4%. Как такое возможно? На следующий день побежала в банк. Та самая приветливая девушка объясняла, что здесь учтены все мои платежи, не только по процентам. Но в моем случае нет других платежей!!! Девушка развела руками и сказала, не знаю, этот показатель считает система! Вот так приехали!!! И что мне теперь делать? В суд идти? Почему ставка 22,5 а стоимость 26,4. Как вообще такое возможно?

Что банк должен включать в ПСК?

Полная стоимость включает кредитные платежи, которые известны на момент подписания договора (запланированы им).

В расчет ПСК кредитор должен включать:

- Основной долг. Он задействован в формуле, но под стоимостью понимают переплату: то, что было возвращено сверх основного долга.

- Проценты.

- Другие платежи банку, если от них зависит выдача кредита.Например, при оформлении кредита на покупку квартиры, может быть предусмотрено открытие аккредитива в пользу продавца недвижимости или размещение средств в индивидуальном сейфе, арендуемом у банка. Если эти услуги предусмотрены кредитным договором и осуществляются за плату, их стоимость учитывают при расчете ПСК.

- Стоимость выпуска банковской карты – если кредитные средства будут зачислены на ее счет.

- Платежи третьим лицам, если выдача кредита зависит от договора с ними. Эти лица предусматриваются банковским договором.

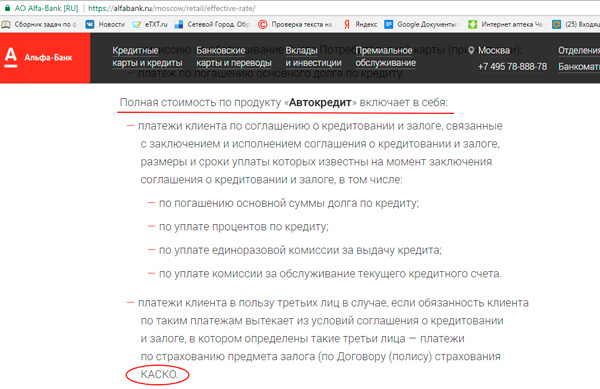

Третьим лицом может быть страховщик, оценщик или нотариус. Платой могут быть страховые взносы, платежи за оценку стоимости залога, за перевод средств через другие банки или отделения связи.Эти платежи не распространяются на залоговое страхование. Например, состав ПСК не учитывает КАСКО при автокредите.

Но декабрьские поправки к закону добавляют к расчету ПСК страхование недвижимости в ипотеке.Если в договоре прописано название организации (например, оценочной конторы), то расчет сделают по тарифам этой организации.Бывает, договор предусматривает несколько третьих лиц. Например, страховщиков с возможностью выбора. Тогда расчет будет основан на тарифах одного из них.

Если же круг страховщиков не ограничивается банком, то используют тарифы ЛЮБОЙ страховой организации, известной на момент расчета.То есть значение показателя, написанного в договоре, будет примерным!

Важно! Банк должен раскрыть информацию о страховой организации, по тарифам которой сделан расчет. Также банк обязан указать, что при оформлении договора с другим страховщиком, значение ПСК будет иным.

При учете страховых взносов в показателе ПСК неточность может быть связана и с другими особенностями расчета.

Закон позволяет (п. 5 ст. 4 в комментариях Консультант) рассчитывать стоимость услуг третьих лиц по тарифам компании без учета личных особенностей заемщика.

Например, при автостраховании без учета возраста или водительского стажа и особенностей автомобиля (производительность, марка, год выпуска).Тогда банк обязан уведомить об этом заемщика.

При определении значения ПСК используют тарифы, действующие на момент расчета. В будущем они могут измениться. Тогда ПСК в договоре будет отличаться от фактического.

Цена страховки, когда возмещение по страховому случаю получит НЕ заемщик и НЕ его родственник.Например, в состав ПСК включат страховку жизни и здоровья на сумму кредита, если при наступлении страхового случая, деньги получит не заемщик, а банк для погашения кредита.

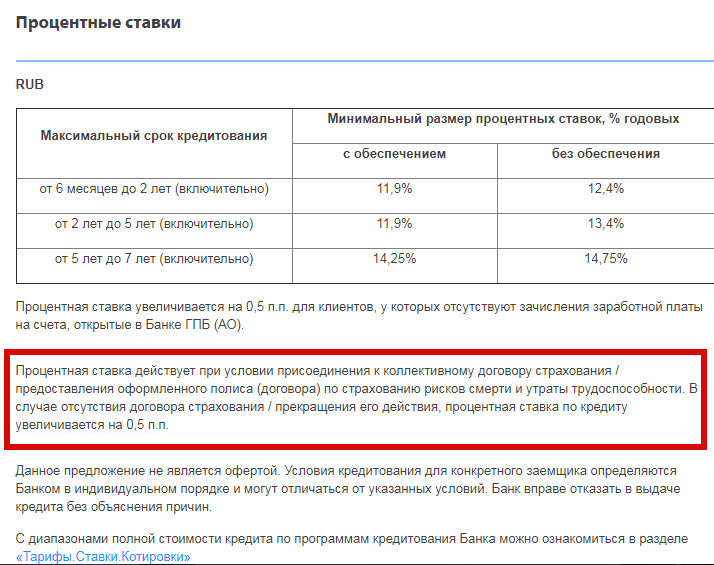

Страховка, если она определяет условия кредита. В том числе сроки, ставки и суммы.Например, Газпромбанк по потребкредитам указывает, что процентная ставка увеличивается на 0,5 п. п. если нет договора страхования или его действие прекращено. Эту страховку банк обязан учесть.

Что банк не учитывает при расчете ПСК?

Платежи обязательные по закону.Например, ОСАГО не учитывают при расчете.

Платежи при нарушении заемщиком договора.Например, штраф за просрочку платежа. Тем более, невозможно заранее определить будет заемщик платить своевременно или с опозданием.

Платежи, зависящие от решений заемщика. Они должны быть связаны с кредитом и предусмотрены договором.Например, комиссия при обналичивании средств или плата за досрочный платеж.

Цена страхования залога, например, КАСКО.

Страховки с условиями:

- оформление страхования не влияет на кредитное решение банка и на цену займа;

- заемщик получает дополнительную выгоду по этим услугам (например, при автокредите ставка тарифа по страхованию жизни отличается от такой ставки без оформления кредита);

- в течение 14 дней заемщик может отказаться от этих услуг.

Например: если страхование жизни и здоровья заемщика при автокредите соответствует этим условиям, банк МОЖЕТ не добавлять страховку к расчету.

Важно. Эти исключения, дают возможность банкам варьировать условия кредитов, чтоб не учитывать страховку.Читайте также: Куда и кому платить кредит, если у банка отозвали лицензию или он обанкротился

Как расчитывается полная стоимость кредита

Арифметическая формула расчета ПСК определена на законодательном уровне ч.2 ст.6 закона №353-ФЗ от 21.12.2013 года:

ПСК, рассчитываемая в процентах годовых = %-ная ставка базового периода(I) * Количество базовых периодов в году * 100 (для перевода в проценты)

Процентная ставка определяется по громоздкой формуле, представляющей арифметический ряд, как наименьшее положительное решение уравнения:

Данное уравнение вряд ли под силу для решения вручную не только для обычного гражданина, но и для человека с высшим техническим образованием. Банки используют для определения показателя разработанные самостоятельно программы.

Формула полной стоимости кредита:

В упрощенном варианте:

- S – полная сумма всех выплат, обусловленных процессом кредитования;

- S нулевое – общая сумма полученных заемных средств;

- n – период кредитования, выраженный в годах.

В качестве условного числового примера рассматривается следующий вариант:

Заемщик получил кредит на 4 месяца в размере 100 000 рублей с ежемесячным погашением равными частями с учетом всех комиссий по 26 100 рублей. Подставив числовые значения в формулу, в результате получится искомая величина:

ПСК = (26 100 Х 4 / 100 000 – 1)/0,33(перевод месяцев в год) Х 100 = 13,333 %.

Что происходит на самом деле? Что учитывают в составе ПСК Сбербанк и Альфабанк?

Закон предусматривает общие положения и не дает указаний по включению в расчет каждой конкретной страховки или другого дополнительного платежа. Это порождает различные трактовки и позволяет кредиторам считать так, как им выгоднее.В законе предусмотрено много исключений, что также на руку банкирам.Кроме того, банкиры порой не знают, как правильно трактовать статью закона. Об этом свидетельствуют запросы в Центробанк с их стороны с просьбой разъяснения.

Центробанк устанавливает ограничение на ПСК. Например, потребительский кредит, выданный в январе – марте 2018 г. в сумме 400 тыс. руб., сроком на 3 года не может иметь полную стоимость более 22,169%.

Банк – коммерческая организация и его цель заработать больше. Что делать банку, если ПСК выше требуемой? Такой кредит выдавать нельзя!Банку придется снизить процент, либо не учитывать дополнительные платежи.Уменьшение ставки банку не интересно, поэтому он стремится оформить кредит так, чтоб часть платежей убрать из расчета.

Сбербанк

При расчете ПСК по ипотеке, Сбербанк учитывает основной долг и уплаченные проценты. Страховки к стоимости не добавляются. Цена оценки залога (покупаемой недвижимости) тоже не учитывается, так как ее считают расходами по сопутствующей операции.Исключение составляет страхование жизни, потому что при его оформлении ставка ипотеки снижается на 1%.

При расчете потребкредитов Сбербанка возможны варианты. Банк также стремится всячески избежать учета дополнительных платежей и страховок. Но, если цена страховки включается в сумму кредита, тогда она учитывается при расчете ПСК.

Например, кредит в размере 100 тыс. руб. предполагает страховку 7 тыс. и она включается в сумму кредита. То есть фактически заемщик получает не 100, а только 93 тыс., тогда страховка учитывается в расчете.

Альфабанк

ПСК потребкредитов в Альфабанке считают исходя по основному долгу и процентам. Учитывают комиссии за выдачу и обслуживание, с оговоркой «при наличии». В карточных кредитах дополнительно учитывают стоимость выпуска карты и ее обслуживание. Страховки не учитываются.

В автокредитах Альфабанка расчет также основан на основном долге, процентах и комиссиях. Кроме того, включается КАСКО. Хотя закон позволяет этого не делать.

Отдельно указано, что в стоимость автокредита не включают:

- комиссию при досрочном погашении;

- комиссию за кассовое обслуживание, если кредит получается или погашается наличными;

- штрафы и пени;

- страхование жизни;

- ОСАГО.

ПСК по ипотеке Альфабанк также включает сам кредит, проценты, комиссии. И дополнительно:

- комиссию за открытие аккредитива;

- цену оценки залога;

- услуги по регистрации Договора и Закладной;

- услуги нотариуса;

- страховки. На сайте не расписано, какие именно включают в расчет.

Важно. Закон един для всех, но каждый банк читает его по своему, с выгодой для себя. Это отчетливо просматривается на примере Альфабанка и Сбербанка. Часть платежей банки не показывают в расчете.

Законно ли это? Банки стараются действовать в рамках закона, подгоняя кредит и связанные с ним страховки под его условия. Что позволяет исключить платеж из расчета.

Действия банка могут быть незаконны, и расчет неверный. Что делать заемщику?

Во-первых, убедиться в незаконности. А это не всегда просто, сами банкиры путаются в трактовках, имея штатных юристов.

Во-вторых, написать письменное заявление в банк с требованием перерасчета и с просьбой разъяснить порядок расчета, обосновать исключение из расчета части платежей (например, страхования жизни).

Заявление нужно писать в двух экземплярах, второй оставить себе. Заявление – юридический документ, который может понадобиться в дальнейшем. На нем обязательно должен стоять штамп входящей корреспонденции – это гарантия того что, Ваше заявление не затеряется.

В третьих, жаловаться в Центробанк.Если действия банка законны, но не все платежи учтены при расчете – жаловаться и писать заявления нет смысла. Важно понять, что Ваш кредит связан с определенными тратами. Они могут не включаться в расчет стоимости, но будут предусмотрены договором – прочтите его внимательно.

Сделайте самостоятельный расчет с учетом всех возможных платежей. Тогда неожиданностей не случится и Вы сможете грамотно управлять собственными деньгами, планируя предстоящие траты.

Как узнать полную стоимость кредита?

ПСК рассчитывает банк и заемщик самостоятельно.Банк делает расчет и уведомляет заемщика:

При размещении на официальном сайте предложений по кредитам. Банк обязан раскрыть информацию об условиях кредита. Диапазон ПСК указывается по каждому продукту. Этим способом стоит воспользоваться на этапе анализа и отбора кредитных предложений.

Например, Газпромбанк, характеризуя условия кредитов, в самом конце дает ссылку на раздел «Тарифы.Ставки.Котировки», где можно найти диапазон ПСК. Но и здесь сначала нужно выбрать определенный раздел, затем открыть файл в формате «pdf».

При оформлении кредитного договора. Или при изменении условий по нему. Здесь вы смотрите ПСК в момент оформления договора. Можно сверить со своими расчетами, взятыми из первого пункта.

Значение ПСК указывают на первой странице договора в правом верхнем углу в квадратной рамке. Показатель печатается прописными буквами крупным шрифтом черного цвета.

При досрочном погашении части долга.

Что влияет на полную стоимость кредита

Поскольку расчет ПСК осуществляется предварительно, то банк не может учесть поведение заемщика. Самые простые примеры, увеличивающие и уменьшаемые рассчитанную цифру – досрочное погашение кредита и финансовые санкции, начисляемые при просрочках. На размер влияют следующие факторы при оценке в совокупности:

Вид платежа:

- биллинговый – выплата процентов за пользование с погашением основного долга по завершении периода;

- аннуитетный – равномерное погашение на протяжении всего срока;

- дифференцированный – постепенное снижение платежа по мере приближения к окончанию периода.

Дополнительная информация! Величина ПСК, рассчитанная на основании данного единичного фактора не будет свидетельствовать о сумме реальной переплаты, поскольку максимум составит при буллитном виде, а минимум при дифференцированном. Этот результат получится вследствие начисления процентов на остаток долга по кредиту, что может способствовать выбору не самой актуальной программы.

Срок кредитования

Понятно, что фактический размер переплаты при прочих равных условиях за год будет ниже, чем за пять лет. Однако при расчете ПСК ввиду распределения затрат на меньший интервал получится увеличение на единицу времени.

Банковский инструмент

Дополнительные нюансы связаны с использованием кредитной карты, когда клиент фактически определяет самостоятельно сумму и срок кредитования.

Поскольку банк не имеет возможности просчитать данные показатели, то сумма ПСК рассчитывается на основании предельно допустимых значений.

Важно! Помимо основных на ПСК влияют дополнительные факторы – общая сумма заемных средств, периодичность погашения, размер первоначального взноса и кредитная политика конкретного финансового учреждения.

Как по закону в России регулируется в 2021 году максимальная ставка по кредиту

Ограничение касается полной стоимости, а не только ставки. То есть лимит переплаты охватывает все затраты должника. Важно отметить, что процент за пользование заемными средствами – только одна из составляющих всех расходов. Нередко к ним относятся такие статьи как обслуживание счета, страховка и т.д.

Сам факт регулировки ПСК, а также правила его определения прописаны в статье 6 Федерального закона № 353-ФЗ от 21.12.2013 года. Там же отмечено, что эта процедура возлагается на регулятора рынка – ЦБ РФ. Он, в свою очередь, каждый квартал устанавливает ограничения.

Расчет предельных уровней выполняется на основе средних уровней ПСК, которые применялись банками кварталом ранее. Максимальная стоимость кредитов не может превышать среднерыночную, увеличенную на одну треть. Например, если займы на рынке в январе-марте выдавались под 30% годовых, то ограничение на июль-сентябрь составит 40% годовых.

Важно отметить, что все по тому же закону кредиторы обязаны указывать индивидуальную ПСК для каждого заемщика. Выполняется это в договоре. Причем на первой странице. Перед детальным описанием индивидуальных условий соглашения. То есть узнать эту информацию не составляет труда.

Отдельно важно учитывать, что предельный уровень ПСК для разных рынков определяется отдельно. В текущем материале представлена информация по банкам. В случае с МФО максимальная переплата будет больше. Причем не только на основе ограничений ЦБ РФ, но и по закону. Если говорить о замах, например, на 10 000 рублей, то ставка может достигать 1% в день. То есть 364% годовых.

Значимость показателя для заемщика

Важность полной стоимости кредита для заемщика определяется предварительным вычислением сумм требуемой переплаты с возможностью сопоставления с размерами «собственного кошелька». Величина математически показывает, во сколько обойдется использование кредитных средств. Клиент, рассчитавший значение, может оценить целесообразность кредитования на конкретных условиях, отказаться от займа или внести желаемые корректировки.

Обратить внимание! Получить информацию можно на официальном сайте банка, однако при длительном сотрудничестве целесообразно для выбора организации посетить учреждение лично. Ведь в процессе кредитования наряду с клиентом заинтересовано и финансовое учреждение, поскольку для коммерческих банков – это первостепенный источник дохода.

Интернет предлагает множество кредитных калькуляторов с возможностью подбора кредита с максимально удобными условиями для перспективного клиента. Для быстрого поиска существует сортировка по трем параметрам:

- годовой процентной ставке;

- среднемесячному платежу;

- сумме переплаты в денежном измерении за год.

Полная стоимость кредита – важнейший показатель для выбора банка и программы кредитования, поскольку учитывает влияние факторов в комплексе. Это позволяет избежать излишних переплат, поскольку зачастую меньшая процентная ставка не оправдывает себя экономически за счет условий, невыгодных для клиента.

Как рассчитать полную стоимость кредита самостоятельно?

Зачем считать ПСК самому?

Заемщику придется посчитать ПСК самому, если:

- требуется получить точное значение до оформления договора.На сайте банка указан диапазон значений ПСК, так как ставка и другие условия кредита отличаются для разных заемщиков;

- если нужно сопоставить разные варианты кредитов;

- если нет доверия банку, который не все учитывает в расчете. Например, стоимость оценки залога при ипотеке Альфабанк учитывает, Сбербанк – нет.

Как рассчитать ПСК без знаний финансовой математики?

Расчет полной стоимости отличается от расчета процентной ставки по кредиту. Формула расчета приводится в статье 6 закона.

Формула сложная, и не всегда даже банковский специалист понимает смысл и порядок ее расчета. Давайте в ней разберемся.Полная стоимость кредита, соответствует показателю внутренняя норма доходности. В финансовой математике его обозначают IRR (англ. internal rate of return).Значение соответствует процентной ставке, при которой чистый дисконтированный доход (NPV) равен нулю.

Что такое чистый дисконтированный доход? Сначала определимся, что такое доход, расход и чистый доход.Проиллюстрируем денежные потоки по кредиту в сумме 120 000 руб., сроком на 12 месяцев по ставке 28%.

При условии, что платеж аннуитетный (все платежи в погашение кредита имеют одну сумму), величина каждого платежа составит 11 581,72 руб. Эти платежи показаны голубым цветом и являются доходами по кредиту. Доходы с точки зрения банка, который эти суммы получит.Красным цветом показан расход по кредиту для банка – это сама сумма кредита 120 000 руб.

| Дата платежа | номер платежа | вид платежа | сумма, руб. |

| 10.янв.18 | 0 | расход | -120000 |

| 10.фев.18 | 1 | доход | 11580,72 |

| 10.мар.18 | 2 | доход | 11580,72 |

| 10.апр.18 | 3 | доход | 11580,72 |

| 10.май.18 | 4 | доход | 11580,72 |

| 10.июн.18 | 5 | доход | 11580,72 |

| 10.июл.18 | 6 | доход | 11580,72 |

| 10.авг.18 | 7 | доход | 11580,72 |

| 10.сен.18 | 8 | доход | 11580,72 |

| 10.окт.18 | 9 | доход | 11580,72 |

| 10.ноя.18 | 10 | доход | 11580,72 |

| 10.дек.18 | 11 | доход | 11580,72 |

| 10.янв.19 | 12 | доход | 11580,72 |

| Итого | 18968,64 |

Чистый доход банка (переплата для клиента) – это разница между всеми доходами и расходами. В нашем случае получилось 18 968,68 – в таблице выделено жирным.

Теперь разберемся с чистым дисконтированным доходом. Все платежи по кредиту совершаются в разное время (в таблице указаны даты). Дата выдачи – красная. Все остальные – синие – платежи с интервалом 1 месяц.

Деньги со временем теряют свою ценность. Сегодня я куплю на 100 рублей большую шоколадку, а через год она будет стоить 120. То есть через год на покупку шоколадки 100 рублей не хватит. Значит 100 руб. сегодня и через год разные суммы. В нашем примере 100 руб. сегодня соответствуют 120 рублям через год.

Дисконтирование – это приведение будущих денег к сегодняшней стоимости. То есть, если привести к сегодняшнему моменту (дисконтировать) стоимость шоколадки в следующем году (120 руб.), то получится 100 руб.

Все платежи по кредиту должны быть дисконтированы к дате выдачи кредита. Чистый дисконтированный доход – это сумма всех дисконтированных платежей.

Нам нужно определить ставку дисконтирования, при которой чистый дисконтированный доход будет равен нулю. То есть сегодняшние 100 руб. будут равны 120 рублям через год. Эта ставка IRR. Она и будет соответствовать значению полной стоимости кредита.

В примере с кредитом это ставка, при которой переплата будет равна нулю. То есть кредит 120 000 руб. будет равен сумме всех дисконтированных платежей клиента в пользу банка.Для самостоятельного расчета понадобится программа EXEL.

В колонку «В» вбиты даты. Первая дата (вернее, нулевая) – 10 января 2018 года – дата одобрения кредита. На эту дату и делаем расчет (дисконтируем) и определяем IRR или полную стоимость кредита.

В колонке «С» указываем суммы. Первая сумма отрицательная – одобренный кредит. Остальные положительные – все платежи по графику.

В EXEL встроена функция определения IRR (в нашем случае ПСК), она называется «ЧИСТВНДОХ».

Для расчета в ячейку «С15» вводим знак равенства и название формулы «ЧИСТВНДОХ». На рисунке формула показана в строке формул – подчеркнуто красным.

Затем в скобках вводим сначала все значения (синий шрифт в формуле и синий диапазон в таблице), затем даты (зеленый шрифт в формуле и зеленый диапазон в таблице).

Нажимаем «ввод» и видим в ячейке «С15» значение 0,3204(нижний рисунок). Это и есть полная стоимость кредита. Только она выражена, не в процентах, а в долях единицы. Чтоб выразить в процентах, значение умножаем на 100. Результат видим в ячейке «С16». Получилось 32,04.

Итак, при кредите сроком 12 месяцев, в сумме 120 тыс. по ставке 28% годовых, что соответствует ежемесячному платежу 11 580,72 руб., ПСК составит 32,04.

Важно. В данном примере платежи по кредиту рассмотрены в качестве исходных данных. Как и где их взять заемщику?

В кредитном договоре в графике платежей. Если договора пока нет. Нужно сделать расчет платежей самостоятельно. Для этого можно воспользоваться любым кредитным онлайн-калькулятором.

Вводим в форму все известные параметры кредита, нажимаем «Рассчитать» и видим результат. Сумма ежемесячного платежа на рисунке обведена красным.

Как рассчитать ПСК с использованием калькулятора?

Выбираем калькулятор для расчета ПСК. Например, этот: www.ipotek.ru/calc2n/results.php?matr=4

Указываем параметры кредита (возьмем предыдущий пример):

- срок 12 месяцев;

- сумма 120 000;

- ставка 28;

- дата одобрения 10 января 2018 г.

При необходимости вносим данные о страховке и других дополнительных платежах в форму. Пока будем считать без страховки.

Нажимаем рассчитать. Обратите внимание, в данном варианте можно не только считать, но и сравнивать варианты.Получаем 32,04%, что соответствует значению, рассчитанному в EXEL.

Влияет ли на расчет срок кредита и досрочное погашение

Для ответа на вопрос сравним кредит в сумме 120 000 по ставке 28% сроком на 1 и 2 года.Для кредита сроком год, ПСК получилось 32,04%, при увеличении срока в 2 раза – значение снизится до 31,97%. На рисунке эти значения показаны белым цветом.

С ростом срока происходит уменьшение полной стоимости, правда незначительное.Теперь определим влияние досрочного погашения на размер ПСК. Для кредита сроком 1 год запланируем досрочно погасить остаток задолженности (основной долг) вместе с 10-м очередным платежом.Для кредита сроком 2 года – вместе с 14-м.

По рисунку видно, что изменение ПСК неоднозначно. При сроке кредита 2 года, досрочное погашение увеличивает ПСК, при сроке год – уменьшает.

Случай из жизниМаксим: «Проблема возникала такая – была ипотека. Изначально в договоре указали ПСК 14,3%. После каждого досрочного погашения, график пересчитывался. Давали новое значение ПСК. В итоге после второго досрочного платежа полная стоимость выросла до 16,4%??? С чем это связано – не ясно. Написал претензию. Дали ответ, но там что-то невразумительное со ссылкой на какие-то формулы, расчеты и т.п.»

Сложность расчета и трактовки делает показатель неудобным для личного использования.Сравним те же варианты по размеру переплаты.

За кредит сроком 2 года заемщик переплатит банку 38 079 руб., что гораздо больше, чем за год – 18 969. Досрочное погашение однозначно уменьшает переплату, вне зависимости от срока кредита. Показатель понятный. Поэтому в случае досрочного гашения лучше ориентироваться на итоговую переплату, а не на показатель ПСК.

Снова сошлемся на поправки к закону. В соответствии с чем, банки дополнительно будут рассчитывать, и доводить до заемщика ПСК в денежном выражении. Оно соответствует переплате (если не вникать в вопрос о ее составе с учетом комиссий и страховок).

Влияет ли на ПСК способ расчета?

Банки могут считать проценты по-разному. В программу кредитного калькулятора могут быть заложены разные способы расчета. Это неизбежно отразится на результате.

Платежи в погашение кредита могут быть аннуитетными (одинаковыми) и дифференцированными (уменьшающимися за счет снижения суммы процентов).Сделаем расчет для того же примера.

| Показатель | Дата | Дифференцированные платежи | Аннуитетные платежи |

| дата утверждения | 10.янв.18 | -120 000,00 | -120 000,00 |

| платеж 1 | 10.фев.18 | 12 853,70 | 11 580,72 |

| платеж 2 | 10.мар.18 | 12 362,74 | 11 580,72 |

| платеж 3 | 10.апр.18 | 12 378,08 | 11 580,72 |

| платеж 4 | 10.май.18 | 12 071,23 | 11 580,72 |

| платеж 5 | 10.июн.18 | 11 902,47 | 11 580,72 |

| платеж 6 | 10.июл.18 | 11 610,96 | 11 580,72 |

| платеж 7 | 10.авг.18 | 11 426,85 | 11 580,72 |

| платеж 8 | 10.сен.18 | 11 189,04 | 11 580,72 |

| платеж 9 | 10.окт.18 | 10 920,55 | 11 580,72 |

| платеж 10 | 10.ноя.18 | 10 713,42 | 11 580,72 |

| платеж 11 | 10.дек.18 | 10 460,27 | 11 580,72 |

| платеж 12 | 10.янв.19 | 10 237,81 | 11 580,72 |

| ПЕРЕПЛАТА | 18 127,12 | 18 968,64 | |

| ПСК | 0,3189 | 0,3204 | |

| ПСК, % | 31,89 | 32,04 |

Дифференцированные платежи выгоднее заемщику. В них сумма переплаты и значение ПСК меньше.Точный и приближенный способ расчета.При точном учитывают точное количество дней в каждом месяце и в году. То есть в месяце 30 или 31, а в феврале 28 или 29. В году 365 или 366.

В приближенном способе каждый месяц состоит из 30 дней.Сделаем расчет кредита на прежних условиях с дифференцированным платежом.

| Показатель | Дата | Точные платежи | Приближенные платежи |

| дата утверждения | 10.янв.18 | -120 000,00 | -120 000,00 |

| платеж 1 | 10.фев.18 | 12 853,70 | 12 800,00 |

| платеж 2 | 10.мар.18 | 12 362,74 | 12 566,67 |

| платеж 3 | 10.апр.18 | 12 378,08 | 12 333,33 |

| платеж 4 | 10.май.18 | 12 071,23 | 12 100,00 |

| платеж 5 | 10.июн.18 | 11 902,47 | 11 866,67 |

| платеж 6 | 10.июл.18 | 11 610,96 | 11 633,33 |

| платеж 7 | 10.авг.18 | 11 426,85 | 11 400,00 |

| платеж 8 | 10.сен.18 | 11 189,04 | 11 166,67 |

| платеж 9 | 10.окт.18 | 10 920,55 | 10 933,33 |

| платеж 10 | 10.ноя.18 | 10 713,42 | 10 700,00 |

| платеж 11 | 10.дек.18 | 10 460,27 | 10 466,67 |

| платеж 12 | 10.янв.19 | 10 237,81 | 10 233,33 |

| ПЕРЕПЛАТА | 18 127,12 | 18 200,00 | |

| ПСК | 0,3189 | 0,3205 | |

| ПСК, % | 31,89 | 32,05 |

Затраты, которые не входят в стоимость кредита

При определении расходов, которые не включаются в расчет ПСК, но могут оплачиваться дополнительно заемщиком, следует руководствоваться не законодательными актами, а договорными условиями. В расчете показателя не участвуют:

- начисляемые финансовые санкции за просрочку;

- платежи по обязательному страхованию на основании закона (например, гражданская ответственность владельцев транспортных средств);

- комиссии за операции с использованием наличных денежных средств или осуществление расчетов в валюте, отличной от валюты кредитования;

- премии по договорам со страховыми компаниями, если выгодоприобретателем является заемщик (например, страхование жизни или на случай возникновения сложной жизненной ситуации, включая потерю источника получения дохода);

- изменение условий кредитного договора, включая реструктуризацию и отсрочку окончательного расчета.

Обратить внимание! Правительственную инициативу о предоставлении кредитных каникул в связи с коронавирусом заемщику можно использовать при условии падения доходов не менее чем на 30 %. Согласно закону №106-ФЗ от 03.04.2020 года отсрочка по платежам не грозит начислением финансовых санкций и предоставляется на полгода.

Пример расчета полной стоимости

Полная стоимость потребительского кредита

Полную стоимость потребительского кредита рассчитали выше. Здесь дополним расчет страховкой. Условия те же для кредита в сумме 120000. Цена страховки 12 400. Сумма кредита составит 107 600 руб. (заемщик на руки получит кредит 120 000 за минусом страховки 12 400). Все ежемесячные платежи сохраняются.

| Показатель | Дата | Без страховки | С учетом страховки |

| дата утверждения | 10.янв.18 | -120 000,00 | -107 600,00 |

| платеж 1 | 10.фев.18 | 11 580,72 | 11 580,72 |

| платеж 2 | 10.мар.18 | 11 580,72 | 11 580,72 |

| платеж 3 | 10.апр.18 | 11 580,72 | 11 580,72 |

| платеж 4 | 10.май.18 | 11 580,72 | 11 580,72 |

| платеж 5 | 10.июн.18 | 11 580,72 | 11 580,72 |

| платеж 6 | 10.июл.18 | 11 580,72 | 11 580,72 |

| платеж 7 | 10.авг.18 | 11 580,72 | 11 580,72 |

| платеж 8 | 10.сен.18 | 11 580,72 | 11 580,72 |

| платеж 9 | 10.окт.18 | 11 580,72 | 11 580,72 |

| платеж 10 | 10.ноя.18 | 11 580,72 | 11 580,72 |

| платеж 11 | 10.дек.18 | 11 580,72 | 11 580,72 |

| платеж 12 | 10.янв.19 | 11 580,72 | 11 580,72 |

| ПЕРЕПЛАТА | 18 968,64 | 31 368,64 | |

| ПСК | 0,3204 | 0,6370 | |

| ПСК, % | 32,04 | 63,70 |

Переплата и ПСК возрастают существенно: 63,7% против 32,04. Становится ясно, почему банки не хотят включать страховку в расчет.

Цена кредита при покупке автомобиля

Сумма автокредита 450 000 руб. на покупку нового авто стоимостью 500 000 руб. Сроком 3 года. Ставка без КАСКО 25%, с КАСКО 15%. Комиссии не предусмотрены.

Без КАСКО по ставке 25%.

Кредит с КАСКО по ставке 15%. Стоимость страховки в расчет не включаем, что соответствует закону.

Кредит с КАСКО по ставке 15%.

Сделаем для сравнения расчет с учетом стоимости КАСКО в размере 7% стоимости залогового авто, что составит 35 тыс. руб. в первый год. Добавим КАСКО к параметрам кредита и сделаем расчет. Данный калькулятор не дает возможности учесть уплату КАСКО ежегодно в разных суммах (стоимость КАСКО будет снижаться за счет обесценения авто). Поэтому в примере учтем только платеж за первый год.

Кредит с КАСКО по ставке 15%.Вариант уплаты КАСКО ежемесячно с каждым платежом в сумме 1600 руб., что за 3 года составит 57600 руб.

Сравним результаты

| Показатель | Кредит без КАСКО по ставке 25% | Кредит с КАСКО по ставке 15% (не учитывается в расчете ПСК) | Кредит с КАСКО по ставке 15% (платеж 35 тыс. учитывается в расчете ПСК) | Кредит с КАСКО по ставке 15% (страховка 1600 руб. добавляется к каждому платежу) |

| Аннуитетный платеж (включает возврат кредита и процентов), руб. | 17 891,92 | 15 599,40 | 15 599,40 | 15 599,40 |

| Переплата, руб. | 193 264,28 | 111 208,10 | 146 208,10 | 170 408,10 |

| Переплата, % от суммы кредита | 42,95 | 24,71 | 32,49 | 37,87 |

| ПСК, % | 24,99 | 14,99 | 20,84 | 22,34 |

В нашем случае наиболее выгодный вариант с КАСКО, даже если его стоимость учитывать в расчете. Это связано с разницей в процентной ставке с учетом страховки и без нее.Если предполагается страхование жизни и иные платежи, их следует просчитать самостоятельно, даже если банк учитывать не станет.

Стоимость ипотечного кредитования

ПСК ипотеки рассчитаем исходя из суммы 1 млн. руб., ставки 12%, срока 10 лет.

Учтем только процентные платежи. Ставку повысим на 1% по примеру Сбербанка за отказ от страхования жизни.

Учтем процентные платежи и стоимость страхования жизни 0,2% ежегодно от остатка задолженности, увеличенной на 10%.

Учтем процентные платежи и стоимость страхования жизни. А также, страхование залоговой квартиры, что вынуждены будут делать банки, при вступлении в силу поправок к закону. Цена страховки 0,3% в год от остатка задолженности, увеличенного на 10%.

Учтем все платежи варианта 3 и добавим:

- страхование титула в размере 0,3% в год от остатка задолженности, увеличенного на 10%;

- стоимость оценки недвижимости независимым оценщиком в сумме 5 000 руб. разово.

| Показатель | Вариант 1 (учтены только проценты, ставка увеличена на 1%) | Вариант 2 (добавлено страхование жизни) | Вариант 3 (добавлено страхование жизни и залога) | Вариант 4 (добавлено страхование жизни, залога, титула и стоимость оценки) |

| Аннуитетный платеж, руб. | 14 931,07 | 14 347,09 | 14 347,09 | 14 347,09 |

| Переплата, руб. | 790 025,54 | 734 622,45 | 756 213,50 | 782 804,55 |

| Переплата, % от суммы кредита | 79,00 | 73,46 | 75,62 | 78,28 |

| ПСК, % | 13,79 | 12,95 | 13,38 | 13,52 |

В расчете использованы усредненные цены страхования и услуг оценщика.

Вариант с отказом от страхования жизни неприемлем – он самый дорогой. Это связано с уменьшением ставки на 1% при оформлении страховки.

Банки идут на снижение ставки намеренно. Это позволяет обезопасить кредит и существенно повысить вероятность его возврата.

Дополнительным аргументом является то, что в варианте 1 с повышенной ставкой не учтена стоимость оценки и страхования недвижимости. А этих затрат не избежать. Так что реальная стоимость варианта 1 будет еще выше.

Как снизить стоимость кредита?

Снизить стоимость кредита можно разными способами:

- выбрать кредит с минимальной ставкой процентов;

- сразу или после заключения кредитного договора отказаться от страховки, если она не уменьшает ставку процента. Если уменьшает – сравнить что выгоднее. При невозможности отказа, сознательно выбрать страховщика с учетом его надежности, цены и варианта услуг;

Важно. Отказываясь от страховки, нельзя ориентироваться только на стоимость кредита. Важно учесть риски, которые она покрывает.

- выбрать дифференцированную схему погашения, если есть возможность;

- выбрать кредит, где нет комиссии за досрочное погашение;

- не допускать просрочек;

- выбирать кредиты меньшего срока. В них переплата меньше;

- оформить кредит в банке, где имеется зарплатная карта. Банки часто предлагают льготные условия для зарплатников.

- выбрать кредит с обеспечением (например, под поручительство или с залогом), он дешевле;

- иметь хороший подтвержденный доход.

- https://myrouble.ru/polnaya-stoimost-kredita/

- https://Unicom24.ru/articles/polnaya-stoimost-kredita-chto-eto-dlya-chego-nuzhna-i-kak-rasschityvaetsya

- https://brobank.ru/maksimalnaya-stavka-po-kreditu-2021/