Что делать, если много кредитов платить, но нечем платить

Что грозит должнику по кредитам

Если человек столкнулся с потерей работы, временной или постоянной нетрудоспособностью, или тяжелой финансовой и жизненной ситуацией, то ему оставаться «один на один» с кредитом в сто раз сложней. Рассчитывать, что банк забудет про вас и добровольно простит долги, увы, не приходится. Банк точно не будет ждать, когда заемщик справится с финансовыми проблемами.

Многие проблемы и риски можно предусмотреть еще при принятии решения о получении кредитов. Например, если вы уже получили уведомление о сокращении, а новую работу пока не успели найти, то лучше повременить с подачей заявок в банки.

Также желательно оценить, сможете ли вы платить по предложенному графику, сравнив сумму ежемесячного платежа с вашей имеющейся на сегодняшний день зарплатой.

К сожалению, заранее предусмотреть все неожиданные повороты в жизни и изменение финансовой ситуации невозможно. Если уже образовалась просрочка по кредитам или вы понимаете, что в ближайшее время не сможете платить банку, то вам может грозить:

- судебное взыскание в приказном или исковом производстве;

- передача документов в ФССП, после чего удержанием займутся приставы;

- арест и продажа имущества на торгах;

- введение запретов и ограничений: от поездок за границу до водительских прав;

- привлечение к ответственности, если вы злостно и умышленно не платите по кредитам, а банку причинен крупный ущерб;

- передача задолженности на взыскание коллекторам.

Только в редких случаях банк выдаст новый кредит, если вы уже нарушали обязательства и допускали просрочку. С плохой кредитной историей можно получить микрозаймы в некоторых МФО, но большие проценты, скорее всего, еще дальше загонят вас в долговую кабалу.

От нарастающих долгов заемщика могут пострадать и другие люди. Например, если по кредитному договору были поручители и созаемщики, банк начнет взыскание с них. Задолженность могут взыскать и с наследников, если на момент смерти у заемщика образовалась просрочка.

Когда нужно начинать действовать

В большинстве случаев финансовые проблемы возникают и накапливаются постепенно. Например, если ваше предприятие закрылось, то гарантированные выплаты от работодателя и пособие по безработице — если вы встали на учет в службу занятости — перестанут поступать уже через несколько месяцев.

Этот период можно использовать не только для поиска выгодной работы, но и для решения вопросов с банком и кредитами.Вот несколько признаков, которые явно свидетельствуют о текущих или будущих проблемах по вашим кредитам:

- вашего заработка и доходов семьи с трудом хватает на погашение ежемесячных платежей по всем взятым кредитам;

- вам постоянно приходится перезанимать, чтобы платить строго по графику;

- вы регулярно допускаете незначительные просрочки, хотя и не рассматриваетесь банком как злостный неплательщик;

- вы уже просрочили платежи по части кредитов, хотя по некоторым обязательствам все еще платите;

- у вас в ближайшее время существенно ухудшится финансовое или имущественное положение. Например, это предстоящая потеря работы, направление на длительное лечение, рождение ребенка и т.д.

Если нечем платить кредиты, можно просить каникулы у банка или пройти банкротствоНе имеет смысла скрываться от банка, приставов или коллекторов, так как найти любого должника достаточно просто. Обратитесь за помощью к юристу, если хотите использовать все варианты защиты.

Естественно, если вы уже давно не платите по кредитам и пытаетесь скрываться от банков, приставов и коллекторов, ситуация со временем будет еще хуже. Когда много долгов и нечем платить, кажется, что проще всего спрятать голову в песок и ничего не делать.

Но есть множество способов, как решить эти проблемы, восстановить платежеспособность, списать долги или получить более выгодные условия для оплаты кредитов. О них расскажем ниже.

10 вариантов действий, если нечем платить по кредиту

Если нет возможности платить по кредитам, не затягивайте решение проблем. С каждым месяцем просрочка будет расти, а погасить долги будет все сложнее. Можно перейти на режим жесткой экономии и урезать все расходы. Но это поможет справиться только с незначительной просрочкой.

Занимать у родственников, знакомых, друзей, коллег

Эффективность этого метода — очень сомнительна, так как отдавать долги родным и друзьям еще сложнее, чем банку.

У родных, коллег и друзей можно «перехватить» до зарплаты или недостающую часть по кредитному платежу. Но занять таким способом действительно крупную сумму достаточно сложно. Родственники и близкие наверняка найдут множество уважительных причин, чтобы вежливо отказать в решении серьезных финансовых проблем.

Если вы все же решили действовать таким способом, рекомендуем:

- просить деньги на небольшой период времени (1-2 месяца), так как это повышает шанс найти понимание у родных и близких;

- четко оговаривайте срок возврата, чтобы не столкнуться с неожиданным требованием вернуть деньги;

- по возможности, оформляйте расписки, точно укажите в них размер процентов (если вам дают деньги на таких условиях).

Естественно, свои обязательства нужно исполнять точно в срок и на оговоренных условиях. Проще всего «забыть» о дате возврата денег и не отвечать на звонки, смс-ки, сообщения в социальных сетях. Деньги с вас все равно взыщут, а отношения с родственниками, друзьями и коллегами будут навсегда испорчены.

Получить страховку и рассчитаться с банком

Эффективность — до 100%, если у вас есть полис добровольного страхования и компания подтверждает, что ваша ситуация — страховой случай.

Большинство банков добровольно-принудительно требуют от заемщиков оформить страховку жизни и здоровья на большие по суммам кредиты. Это позволяет снизить процентную ставку и дает определенную гарантию на случай финансовых проблем заемщика и его же сложных жизненных ситуаций.

Например, в зависимости от условий добровольного страхования, можно получить компенсацию:

- в случае потери работы по независящим от вас причинам;

- в случае временной нетрудоспособности, травмы, тяжелого заболевания;

- в случае инвалидности.

Если внимательно отнестись к оформлению полиса и заранее определить перечень страховых случаев, можно закрыть страховкой весь кредит или его часть. Страховая компания наверняка постарается отказать в выплатах, в том числе по причине несоответствия страховому случаю.

Но в этом случае можно добиться компенсации через суд, через финансового омбудсмена. Помощь в таких вопросах могут оказать наши юристы.

Оформить новые кредиты и микрозаймы для погашения долгов

Эффективность — 50/50, в зависимости от ваших действий и кредитной истории.Как погасить кредит, если нет денег, но кредитная история еще не испорчена? Можно взять новый кредит или микрозайм, чтобы закрыть долг перед другим банком.

Такой вариант будет эффективен при следующих условиях:

- если вы сможете закрыть новым кредитом свою общую сумму задолженности, так как иначе финансовые проблемы будут расти в геометрической прогрессии;

- если по новому кредиту выгоднее процентная ставка или условия выплат;

- если у вас есть реальная возможность платить по новому кредитному договору.

Если по действующему кредиту просрочка превышает 1-2 месяца, сведения о ней уже наверняка отражены в кредитной истории. Это существенно снижает шансы на одобрение заявки. Но в некоторых банках можно оформить кредитные карты на упрощенных условиях.

Например, Тинькофф банк выдает кредитки по онлайн-заявке, и по картам действует льготный период погашения, а для добросовестных заемщиков лимит еще и будет увеличиваться. Сбербанк практикует выдачу кредиток в рамках зарплатных проектов или при оформлении дебетовых карт.

Но помните, что кредитная карта — это не кредит в чистом виде. По лимиту нет строгих платежей раз в месяц, в расчетный период надо будет гасить лишь прописанный в договоре минимальный платеж. А если клиент гасит минимальный платеж, то банк восстанавливает всю сумму кредита в полном объеме. И так может продолжаться до полугода. Так легко увлечься и влезть к кабалу еще глубже.

Пройти рефинансирование кредитов

Эффективность — 50/50, так как заявку на рефинансирование будут рассматривать по общим правилам.Суть рефинансирования — закрыть все действующие кредитные обязательства путем оформления нового кредита. Этот вариант подходит, если:

- у вас хорошая кредитная история;

- у вас есть официально подтвержденный источник дохода, стабильная работа;

- если по кредитам, которые вы планируете рефинансировать, практически нет просрочки.

Нередко банки практикуют рефинансирование для привлечения клиентов из других кредитных организаций. Это может дать дополнительные преимущества в виде сниженной процентной ставки или удобного графика выплат. Также отметим, что при рефинансировании деньги не выдаются заемщику, направляются напрямую в банки для погашения ранее выданных кредитов.

Пройти реструктуризацию задолженности

Эффективность — 50/50, так как все зависит от решения банка.Если не можешь платить кредиты банкам на текущих условиях, можно попробовать пересмотреть договор и график. Это возможно путем реструктуризации кредита.

Она эффективна в следующих случаях:

- если будет снижена процентная ставка по кредиту;

- если будет пересмотрен график платежей, что снизит размер ежемесячного платежа;

- если банк даст отсрочку по платежам на несколько месяцев.

Желательно обращаться за реструктуризацией до того, как возникнет просрочка. Поскольку банк заинтересован в возврате денег, у добросовестного заемщика больше шансов реструктурировать кредит.

Получить кредитные каникулы

Эффективность — от 0 до 100%, в зависимости от оснований обращения за кредитными каникулами.Кредитные каникулы — это рассрочка по платежам на определенный срок. К сожалению, в большинстве случаев банк сам решает, стоит ли ему давать заемщику каникулы или отказать в них. У многих кредитных организаций есть свои программы кредитных каникул.

Получить рассрочку можно при снижении доходов ввиду уважительных причин, при тяжелой жизненной ситуации, в случае временной нетрудоспособности. Срок каникул обычно не превышает 6 месяцев.

Заемщики могут гарантировано получить ипотечные каникулы на срок до 6 месяцев, так как это предусмотрено законом № 353-ФЗ. Для этого нужно документами подтвердить трудную жизненную ситуацию (например, постановку на учет по безработице, инвалидность 1 или 2 группы, снижение заработка более чем на 30% за два последних месяца).

Каникулы даются только один раз. Невыплаченные за период каникул суммы переносятся на конец кредитного графика, что увеличивает общую стоимость кредита.

Дождаться судебного взыскания

Эффективность — от 0 до 100%, в зависимости от условий взыскания.Что делать, если нечем платить кредит, а добиться реструктуризации или рефинансирования не получилось? Можно дождаться, пока банк обратиться в суд за взысканием, чтобы использовать следующие варианты защиты:

- попробовать уменьшить общую сумму взыскания, если банк пропустит какие-то из сроков давности внесения платежей по кредиту;

- попросить суд уменьшить неустойку, если она несоразмерна основной кредитной задолженности;

- просить отсрочить или рассрочить платежи по долгу, если суд его взыскал.

Шансы на успех повышаются, если действовать при поддержке юриста. Например, от перечня доказательств, представленных в суд, зависит возможность получить рассрочку или отсрочку, а также увеличить срок этих мер. Если на вас подали в суд, сразу обращайтесь к нашим юристам, чтобы выбрать оптимальную тактику защиты.

Получить исполнительные каникулы, рассрочки и отсрочки у приставов

Эффективность для пенсионеров с низким доходом до 100%, для остальных должников — 0%.Приставы не могут сами давать отсрочки или рассрочки должникам, так как это прерогатива суда. Но для пенсионеров-должников сделано исключение. Если доход пенсионера не превышает двух прожиточных минимумов, а сумма долга по кредиту не более 1 млн. руб., то пристав может дать исполнительные каникулы.

Это рассрочка на срок до двух лет, в течение которых гасить задолженность можно равными частями. Увы, другие категории должников под эту льготу не попадает.

Пройти банкротство физических лиц и списать долги

Эффективность — до 100%, если действовать добросовестно и соблюсти требования закона о банкротстве.Как выплатить долги по кредитам, если нет денег, постоянной работы и стабильного дохода? Можно рассмотреть вариант с банкротством через арбитраж или МФЦ.

Вот некоторые нюансы этой процедуры:

- обязанность пройти банкротство возникает при сумме долгов от 500 тыс. руб.;

- добровольно банкротиться через суд можно при любом размере задолженности, но нужно подтвердить добросовестность действий при оформлении кредита, обязательные признаки неплатежеспособности;

- в МФЦ можно обанкротиться, если есть долги в сумме от 50 до 500 тыс. руб., а в ФССП окончено производство по причине отсутствия у должника имущества.

Автоматически долги по банкротству не спишут. В ходе судебного дела будет проверяться наличие имущества, отсутствие сомнительных сделок со стороны должника. Если есть активы, их продадут на торгах для погашения задолженностей.

У судебного банкротства есть несколько минусов — от высокой стоимости процедуры до возможной потери имущества. Но в ситуации, когда вы не имеете имущества и средств на погашение долгов, такой вариант может оказаться оптимальным. В МФЦ не проводится реализация, так как подразумевается, что отсутствие имущества уже проверили и подтвердили приставы.

Чтобы эффективно использовать все права, которые должнику дает закон о банкротстве, обратитесь к нашим юристам. Добиться списания долгов можно, если правильно оформить документы, отстаивать свои интересы в судебных заседаниях, на этапе конкурсного производства. Этим займется юрист на основании доверенности.

Ничего не предпринимать

Эффективность минус 100%.Можно сказать себе «ну не могу я оплатить кредит», не искать варианты взаимодействия с банками, не защищаться в судах и при взыскании приставами. Можно переехать в глухую деревню в Сибири, скрываться от приставов и коллекторов в тайге. Это только усложнит жизнь, приведет к увеличению долгов.

У банка, приставов и коллекторов есть достаточно полномочий и средств, чтобы найти любого должника.

Учтите, что при умышленном уклонении от погашения долгов вас могут привлечь к уголовной ответственности. Приставы могут ввести розыск должников с привлечением полиции, получения данных у мобильных операторов. У коллекторов тоже есть свои методики работы с должниками, которые уклоняются от выплат.

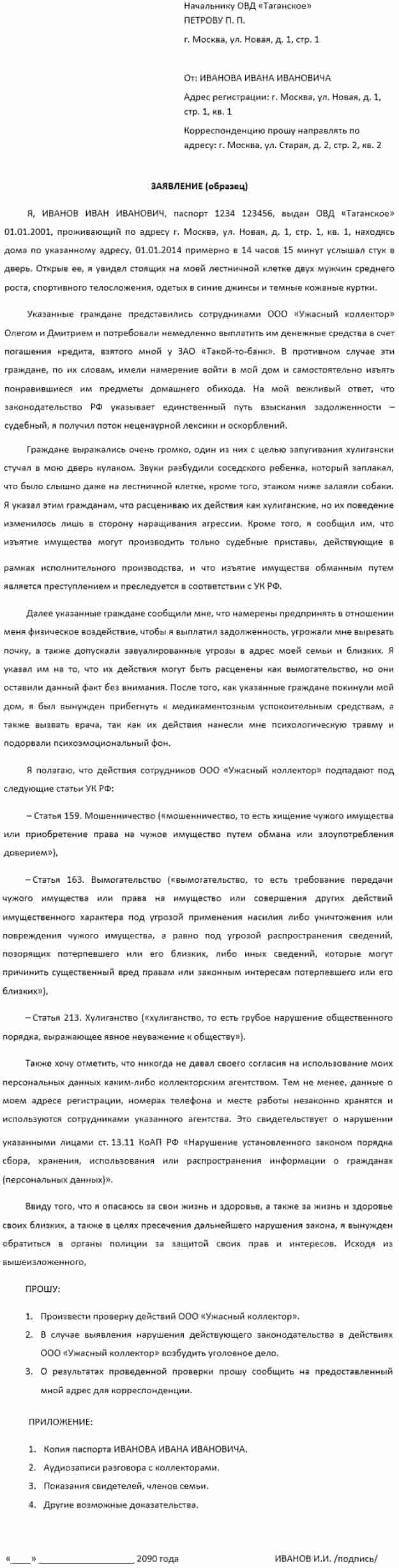

Что делать, если представители банка оказывают давление при взыскании долга?

В подобных ситуациях необходимо зафиксировать факт неправомерных действий сотрудников.

- Записывайте на диктофон разговоры с работником банка и сохраняйте переписку. При этом попросите человека представиться и уточнить, сотрудником какой организации он является. Пусть укажет контактные данные организации и реквизиты для оплаты. Узнайте, откуда у него появились ваши личные данные.

- Возьмите у оператора связи распечатку детализации телефонных звонков.

- При порче имущества или причинении вреда здоровью вызывайте сотрудников правоохранительных органов. Во втором случае обязательно обратитесь в медицинское учреждение. Нужно будет сделать фотографии, чтобы зафиксировать причиненный ущерб.

- При попытке проникновения в жилище звоните в полицию. Постарайтесь произвести видеосъемку.

После фиксации факта правонарушения и его последствий следует обратиться в ЦБ РФ, правоохранительные органы, прокуратуру, Роспотребнадзор. При этом нужно будет предоставить копию кредитного договора и документы, фиксирующие факт правонарушения (распечатки звонков и сообщений, фотографии, акты правоохранительных органов, аудио- и видеозаписи).

Помните: привлечение к ответственности банка и его представителей зависит от сбора доказательств и установления связи непосредственного нарушителя с кредитной организацией.

Судебный приказ о взыскании задолженности по кредиту

Банк при выдаче кредита сильно рискует. Несколько просроченных платежа это еще не повод для беспокойства. Банк начинает «бить тревогу» если просрочки больше 6 месяцев. Сначала он пытается решить вопрос мирно и может пойти навстречу должнику, предложит реструктурировать задолженность и списать сумму штрафов и пеней, начисленных сверх основного долга.

Если ничего не помогает, банк обращается в суд. Судебный процесс может затянуться и банку это невыгодно, поэтому вместо обычного искового заявления он подается заявление о выдаче судебного приказа о взыскании задолженности по займу с должника.

Судебного приказ - это акт правосудия, принятый в единоличном порядке на основании бесспорного требования одной из сторон при условии, что цена вопроса не превышает 500 тысяч рублей. В противном случае все вопросы о взыскании долгов, размер которых превышает полмиллиона рублей, регулируются судом на основании иска.

Приказ издается быстрее, чем в случае с исковым производством. На рассмотрение заявления и выдачу приказа уходит в среднем 7 дней. Получения приказа приравнивается к судебному решению и является обязательным для исполнения.

Согласно закону на издание приказа с момента получения заявления у судьи есть 5 рабочих дней. Документ издается в двух экземплярах на специальных бланках.

Судебный приказ состоит из:

- порядкового номера дела;

- даты оформления документа;

- полного наименования судебной инстанции;

- ФИО судьи, ведущего производство;

- личные данные истца (взыскателя) и ответчика (должника);

- название и номер нормативно-законодательного акта, на который ссылается судья в принятии соответствующего решения;

- конкретные цифры (сумма основного долга, размер начисленных штрафов и неустойки за просрочку, сумма госпошлины и т.д.).

После подписания документа копия отправляется ответчику в течении 10 дней. В случае его несогласия, у него есть 10 дней с момента получения копии приказа, чтобы его оспорить.

Способы взыскания долга

Взыскание через приставов

В случае положительного решения суда по возврату задолженности исполнительный иск поступит в Федеральную службу судебных приставов (ФССП), сотрудники которой направят должнику повестку. Также можно обратиться в ФССП по месту прописки заемщика и заявить об исполнительном производстве (ИП). Для этого нужно узнать место работы должника и банк, которым он пользуется. Служба через трое суток откроет ИП, после чего может приступить к принудительному изъятию средств — аресту счетов, описи имущества и т.д. Задолженность разрешается взыскивать в течение трех лет после предъявления исполнительного листа, выданного судом.

Обращение к коллекторам

Согласно закону "О микрофинансовой деятельности и микрофинансовых организациях" кредитор может воспользоваться услугами коллекторов из государственного реестра, который ведет ФССП. Только они имеют право заниматься взысканием задолженности. Также по закону каждому займодателю доступна продажа долгов, если у него есть правильно составленный договор, подтверждающий факт одалживания денег.

Взыскание с помощью юристов

Юристы оказывают услуги по взысканию долгов с физических лиц, давая консультации, помогая досудебно урегулировать спор. К ним можно обратиться за грамотным оформлением документов и составлением иска. Как правило, специалист оказывает полный набор услуг, необходимый для фактического получения долга. В него также входят:

- —сбор доказательной базы;

- —выработка правовой позиции;

- —проведение переговоров по возврату долга;

- —представительство в суде и т.д.

Как самостоятельно вернуть долг

Для начала следует начать переговоры с должником и выяснить, почему человек не возвращает деньги. Также можно попросить его отдавать долг частями. Если это не сработало, и должник перестал выходить на связь, а расписки нет, то надо обратиться в полицию, где ему придется писать объяснительную с признанием факта займа денег. Далее нужно идти в суд. Так же следует поступить при задолженности по договору займа.

Официальное банкротство физического лица

Это единственный вариант, при котором ждать суда не обязательно. Но это и самый сложный путь. К тому же, затратный, как бы это странно ни казалось. Вопрос банкротства гражданина решается в арбитражном суде, куда и нужно подать исковое заявление.

Процедура непростая, имеет много юридических нюансов, поэтому часто должники обращаются к помощи фирм, занимающихся сопровождением таких дел. Понятно, что делают это они не на бесплатной основе, а берут за свои услуги плату.

Кроме этого придется заплатить 25 000 финансовому управляющему, госпошлину в 300 рублей, почтовые расходы, за публикацию в СМИ информации о банкротстве и пр. Расходы только на это — минимум 50 000. А еще нужно заплатить сопровождающей фирме.

Как видно, процедура совсем недешевая, да и небыстрая, поэтому к ней прибегают не так часто. Банкротство физического лица актуально в том случае, если сумма долгов гражданина большая, тогда есть смысл заняться этим делом.

Как не платить кредит законно и начать спокойно жить:

- Собрать пакет документов, оплатить госпошлину в 300 рублей и подать иск в Арбитражный суд. Если необходимо, привлечь компанию-помощника.

Дождаться первого судебного заседания, на котором суд примет решение, возможно ли данному гражданину провести банкротство, соответствуют ли его долги нормам закона об этой процедуре. - Если да, то суд организовывает назначение финансового управляющего и указывает дату следующего заседания.

- Управляющий собирает информацию об имуществе должника, о его финансовом положении, информирует кредиторов, ведет с ними переговоры, составляет план действий.

- На заседании управляющий предоставляет свой отчет и план дальнейших действий: реструктуризация или реальное банкротство (чаще всего это именно банкротство).

- Суд изучает предоставленные данные и выносит решение.

При признании гражданина банкротом все кредитные и иные виды долгов полностью списываются. Но при этом может быть инициировано изъятие имущества (кроме единственного жилья), причем должник еще и будет платить за это финансовому управляющему.

Если у должника есть доход, позволяющий выплачивать долг, ему вместо банкротства могут составить план реструктуризации. Тогда платить придется.

Методы взыскания задолженности

Когда речь заходит о коллекторах и судебных приставах, то многие заемщики вспоминают ужасы, которые регулярно показывают по телевидению. Действительно, некоторые коллекторские агентства действуют незаконными методами, а это повод заявить на них в суд.

Законные методы

Закон разрешает следующие методы взыскания задолженности:

- Личные встречи с заемщиком, переговоры с ним;

- Телефонные звонки, SMS-сообщения;

- Электронные письма;

- Телеграммы и письма, отправленные по почте;

Незаконные методы

Сейчас вы узнаете, когда и сколько раз в день могут звонить коллекторы, сотрудники банка и другие уполномоченные люди.

К незаконным методам относятся:

- Любые контакты коллекторов или сотрудников банка с 22:00 до 8:00;

- Любые контакты в праздничные дни до 09:00 и после 23:00;

- Личные встречи с должником больше 1 раза в неделю;

- Угрозы и оскорбления;

- Давление на близких заемщика, его родственников и детей;

- Распространение неправдивой информации о заемщике в социальных сетях или других информационных источниках;

- Нанесение вреда имуществу.

Внимание! Если вы столкнулись хотя бы с одним видом незаконного взыскания долга со стороны коллекторов, немедленно обращайтесь в полицию с соответствующим заявлением. Не ждите, что коллекторы одумаются и прекратят терроризировать вашу семью и вас.

Списание долгов по кредитам

В результате проверки обнаружена задолженность. Важно понимать, что долги просто так не списываются – потребуются значимые основания.

Не редкость, когда кредиторы используют неправомерные методы. В таком случае для доказательства совершения махинаций должнику придется обращаться в суд, заранее подготовив базу доказательств для защиты собственной позиции.

Бывает, когда договорные положения таковы, что банк «выводит» себя из сферы влияния суда, тем самым заемщик не сможет добиться справедливости через обращение в судебные инстанции.

Однако чаще выходит так, что гражданин сам виноват в возникновении долгов. Чтобы легальным способом списать задолженности, необходимо воспользоваться одним из вариантов – инициация процедуры банкротства. Она имеет немало нюансов и последствий, поэтому требует отдельного рассмотрения, так как далеко не всегда необходимость в использовании обоснована в достаточной степени.

Также в отдельных ситуациях можно воспользоваться поддержкой государства в рамках специальных программ для отдельных категорий населения.

Переговоры с кредитором

Должник может договориться с кредитором о пересмотре условий договора, попросить об отсрочке, рассрочке платежей (реструктуризация). Или взять новый кредит на более выгодных основаниях (рефинансирование), закрыть старый.

Кредитные специалисты советуют, при первых же возникших финансовых затруднениях:

- посетить организацию, выдавшую заем;

- обрисовать сложившееся положение;

- документально подтвердить причину материальных проблем (приказ об увольнении, справка о болезни, потере кормильца);

- совместно с сотрудником банка определить вариант погашения долга;

- написать заявление о предоставлении иных условий договора;

- если заемщик получит одобрение, необходимо обратиться в банк и подписать дополнительное соглашение или новый договор.

Предложение кредитора:

- Уменьшить размер регулярных выплат, увеличив срок кредитования. Такой вариант позволит снизить ежемесячную финансовую нагрузку на заемщика.

- Не погашать основной долг в течение определенного времени (от 1 мес. до 1 года). За это время должник найдет работу, решит возникшие проблемы с деньгами и спокойно выплатит долг. Правда, эксперты считают, что такой способ — невыгоден. Потому что за период каникул продолжает начисляться процент.

- Уменьшить процент по кредиту. Такое предложение поступает ипотечным заемщикам. При этом выдается новый кредит, деньги переводятся в счет погашения старого. Если срок кредитования большой, а разница процентов составляет более 2 единиц, то такой вариант, оказывается выгодным. Он экономит деньги и снижает размер ежемесячных выплат.

Банк охотно пойдет навстречу клиентам с хорошей кредитной историей. Поэтому важно не затягивать обращение в финансовую организацию. Если у заемщика будет просрочка, кредитор потребует ее погасить, и затем примет заявление к рассмотрению.

В случае отказа в пересмотре договора, предоставлении нового займа на более выгодных условиях, должник может попытать счастья в другом банке. Однако, если кредитная история испорчена, имеется просрочка — шанс невелик.

В любом случае человеку необходимо попытаться договориться с кредитором. Даже если банк откажет, у неплательщика на руках останется документ, подтверждающий стремление выполнить обязательства (заявление). Документальное доказательство поможет добиться положительного решения в суде.

Судебное решение

Люди боятся судебного разбирательства. И напрасно.

В суде можно:

- отсрочить, рассрочить выплату долга;

- получить оптимальный график платежей;

- отменить, снизить размер штрафных санкций (ст. 333 ГК); остановить рост пени, неустойки (начисления фиксируются, как только будет подан иск);

- уменьшить величину долга, если кредит брался в МФО и начисление процентов, пени осуществлялось с нарушениями требований ст. 12 п. 1 ч.9; ст. 12.1 ФЗ 151.

Учитывая вышеописанное, становится очевидно, заемщику выгодно инициировать судебное разбирательство. Конечно, чтобы правильно выбрать и применить стратегию защиты, увеличить вероятность победы в суде, лучше воспользоваться услугами кредитного юриста.

Избегать общения с сотрудниками взыскания

В ряде случаев игнорирование требований кредитора помогает не выплачивать долг или погасить его впоследствии с дисконтом.

При небольшой задолженности банк не стремится обращаться в суд и пытается урегулировать проблему самостоятельно. Если взыскать деньги не получается, передает долг коллекторскому агентству.

Коллекторы, как правило, в суд не идут. А вот объявить акцию прощения (предложить погасить только тело кредита) или продать долг должнику за меньшую сумму могут. Неплательщику остается только воспользоваться образовавшейся возможностью, и таким образом, избавиться от накопленной задолженности.

Если долг крупный или давался под залог, вариант избегать общения с кредитором окажется неэффективным. Ответчика ждет суд и принудительное взыскание. В случае отсутствия возможен арест, изъятие имущества. Человека с семьей могут даже выселить из единственного жилья, если кредит был ипотечный.

Исковая давность

Есть надежда, что долг аннулируется после истечения срока исковой давности. Согласно ст. 196 ГК он составляет три года. Исчисление начинается с момента нарушения должником прав кредитора (ст. 200 п. 1 ГК). Но на самом деле в этом вопросе много нюансов. Например, срок начинает течь от даты последнего просроченного платежа (нарушен договор). Но если, клиент распишется в получении требования из банка о необходимости уплатить задолженность к определённой дате, то исчисление начнется уже от нее.

Наступление срока давности не означает, что банк не может обратиться в суд с иском о возврате средств. В случае судебного разбирательства ответчик должен ходатайствовать о применении срока давности.

Под воздействие срока давности не попадают следующие виды долгов:

- При защите права неимущественного вида.

- Меры по взысканию вложенных денег в банковскую организацию.

- Возмещение денежных средств, потраченных на восстановление здоровья после ДТП.

- Материальное возмещение за нанесенное увечий ответчиком.

- При восстановлении права собственности.

Обратиться к кредитному юристу

Кредитным юристом, как правило, становится бывший сотрудник банка, ФССП или коллекторского агентства. Поэтому он хорошо разбирается в кредитном законодательстве, банковском деле. Знает особенности и тонкости системы. Такой юрист внимательно изучит конкретную ситуацию, просчитает риски и выгоды, подскажет выход из положения. Грамотно представит интересы заемщика в суде, при общении с сотрудниками банка, коллекторами и приставами.

Первые консультации у кредитных юристов часто бесплатны. Должнику нужно воспользоваться этим, побывав на консультации, желательно не на одной. Выслушав советы, получив информацию можно попытаться выгодно избавиться от долгов. Главное, не опускать руки, изучать, узнавать, спрашивать и действовать.

Стать банкротом

Если гражданин признается банкротом, он освобождается от выполнения кредитных обязательств. Однако для инициации процедуры придется подтвердить наличие признаков несостоятельности. Для физических лиц это задолженность более полумиллиона и просрочка выплат более 3 месяцев.

Рассмотрение дела происходит в арбитражном суде с обязательным привлечением заинтересованных лиц и финансового управляющего – специалиста, который назначается ответственным за выполнение всех этапов и реализацию требований кредиторов.

Несмотря на избавление от долгов, необходимо готовиться к последствиям, вызванным присвоением статуса банкрота:

- При наличии имущества оно будет арестовано и реализовано с публичных торгов. Вырученные средства направляются на покрытие требований кредиторов.

- В течение нескольких лет банкрот не имеет права заниматься предпринимательской деятельностью или претендовать на руководящие должности.

- Нельзя повторно инициировать процедуру банкротства на протяжении 5 лет.

При этом придется потратиться на процесс – в среднем сумма затрат составляет 80-120 тысяч рублей.

Воспользоваться государственной поддержкой

Государственная программа используется для покрытия долгов в определенных обстоятельствах. То есть должник не может запросить поддержку государства. Так, погашение обязательств актуально в ситуациях, когда гражданин приобрел стандартное жилье на ипотеку, но в итоге не смог правильно оценить силы и утратил платежеспособность. В данном случае программа помогает списать до 1 миллиона рублей долга.

Важно при этом учитывать особенности государственной поддержки:

- Инициатива подходит не всем – предусмотрено немало ограничений и дополнительных условий.

- Покрыть обязательства на госсредства можно только в отношении ипотечного кредита.

- Для получения помощи понадобится собрать огромное количество бумаг.

- Программа не освобождает от выплат для погашения остатка и оплаты страховки.

Для адекватной оценки возможности получения поддержки от государства следует изучить условия и требования к соискателям на сайте программы. Также на стороннюю помощь можно рассчитывать и от местных властей – в этом случае особенности получения определяются регионом.

Списание с помощью дебиторской задолженности

Дебиторская задолженность (ДЗ) — это ликвидное имущество первого уровня. При наличии судебного решения, пристав в первую очередь обратит взыскание на данный актив в соответствии со ст. 75 ФЗ-229.

Дебиторку можно приобрести целенаправленно для погашения займа. Важным фактором станет поиск, анализ и приобретение.

Что делать после покупки:

- Идете в отделение ФСПП, в котором возбуждено исполнительное производство.

- Предъявляйте дебиторку к взысканию.

- Пристав арестовывает ДЗ.

- Уведомляет банк. При взятии ДЗ на баланс кредитора производство завершается. При отказе принятия актива, пристав оканчивает производство в связи с несогласием истца к принятию выплаты.

Так или иначе, сотрудник взыскания закроет заведенное дело. Банк может еще раз подать иск, должник повторно предъявить дебиторку. Повторять процедуру можно до бесконечности, но как показывает практика достаточно одного раза, т. к. при повторе ситуации нужно заново оплачивать пошлины.

Реструктуризация долга

Чтобы облегчить жизнь клиенту, кредитор может предложить снизить размер ежемесячного платежа за счет увеличения срока исполнения денежного обязательства. Но рассчитывать на подобную преференцию могут те, у кого ухудшилось материальное положение в связи с:

- потерей трудоспособности;

- тяжелым заболеванием;

- увольнением с работы;

- потерей кормильца в семье.

Указанные обстоятельства подтверждаются документально (свидетельства, справки, приказы и прочее). Как правило, в соглашении по кредитованию они фиксируются как «форс-мажорные».

Руководство кредитной структуры может пойти навстречу закредитованному лицу, избавив его от бремени погашать задолженность (как правило, он варьируется в диапазоне от 90 до 365 дней). Причем в указанное время заемщик может или вовсе ничего не платить банку или погашать только проценты. Но и в этом случае необходимо доказывать ухудшение материального положения путем представления соответствующих документов.

Однако банк имеет право предложить и альтернативные варианты решения проблемы. Нагрузка по платежам может переноситься на последние месяцы графика. Также финансовая структура может перевести сумму кредита с иностранной валюты на рубли.

Рефинансирование

Смысл процедуры заключается в том, чтобы оформить новый кредит и погасить старый. Естественно, если второй заем оформляется на более выгодных условиях, чем первый (низкая процентная ставка, длительный льготный период). Но шансы на рефинансирование имеют те, у кого все в порядке с кредитной историей.

Прежде чем приступать к указанной процедуре, важно детально изучить предложения от банковских учреждений.

Выгодно ли платить кредиты через суд?

Не выгодно платить кредиты через суд. К тому времени, когда банк решит обратиться в суд, то сумма взыскания будет огромной, поскольку кроме основного долга и договорных процентов, банк будет взыскивать проценты на невыплаченные проценты, неустойки, штрафы, расходы по оплате государственной пошлины и т.д.

Сумма набежит приличная. Поэтому, как ни парадоксально это звучит, с банком лучше договариваться. Наивно думать, что если не общаться с банком, то банк о вас забудет. Не забудет. Банку нужно вернуть свои деньги, и он сделает все возможное, чтобы получить свое.

Поэтому старайтесь поддерживать контакт, сообщайте о своих проблемах и общайтесь. Сотрудники банка, если с ними вежливо общаться, постараются предложить вам варианты решения проблемы.

Что делать, если инициировано разбирательство

Судебные разбирательства нередко пугают людей. Если они выясняют, что им пришло письмо о начале процесса, частая первая реакция — паника. Но поспешные действия не изменят ситуации и не помогут делу. Оптимальный вариант — успокоиться и попробовать найти пути решения. Как правило, с кредитором можно договориться: убегать не лучшая тактика, так как задолженность от этого никуда не денется. ЭОС предпочитает предлагать клиентам разнообразные варианты решения проблемы, а не обращаться в суд. Если же речь идет о банке, постарайтесь не переживать и попробуйте связаться с представителями кредитора, чтобы уточнить ситуацию. Активное участие в процессе и готовность выплачивать обязательства сыграют на руку даже в сложных обстоятельствах.

- https://fcbg.ru/nechem-platit-kredit

- https://www.advgazeta.ru/ag-expert/advices/kak-dolzhniku-zashchititsya-ot-grubogo-proizvola-predstaviteley-banka/

- https://kol.bg63.ru/o-nas/poleznaya-informacziya/vzyiskanie-zadolzhennosti-po-kreditu/

- https://ria.ru/20210225/vzyskanie-1599007423.html

- https://brobank.ru/kak-zakonno-ne-platit-kredit/

- https://CreditZnatok.ru/article/lichnye-finansy/pravila-vzyskaniya-zadolzhennostej-kto-i-kak-mozhet-trebovat-ot-vas-vozvrat-dolga/

- https://procollection.ru/dolg-banku-po-kreditu/

- https://katsaylidi.ru/sudebnyie-dela-po-kreditu

- https://oooeos.ru/customers/faq/vzyskanie-dolga-v-sudebnom-poryadke/