Аккредитивная форма расчетов: что это такое

Что такое аккредитивная форма расчетов

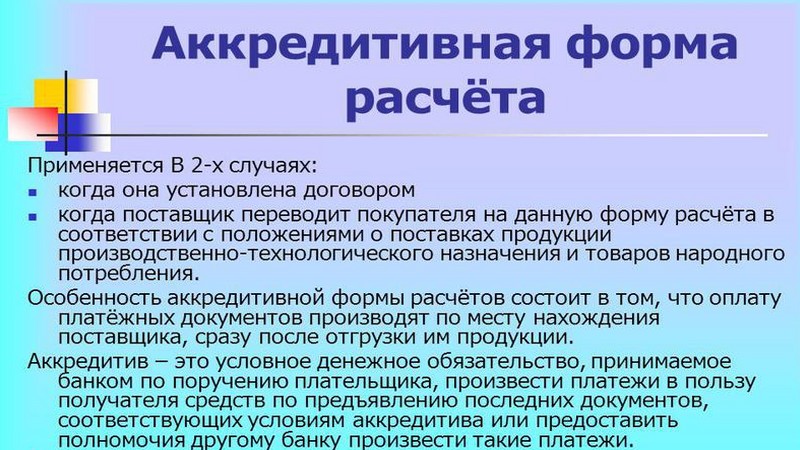

Сформированное договором поручения обязательство банковского заведения по проведению денежной операции, целью которой является погашение задолженности клиента после получения им товара от продавца, называется аккредитивом. Основанием для проведения транзакции является предоставление подтверждающих отгрузку продукции бумаг. Она будет реализована только в случае выполнения условий поставки, отраженных в соглашении, которые связаны со сроками выполнения обязательств и с объемом продукции.

Взаиморасчеты по схеме аккредитива оформляются отдельным договором, являющимся приложением к основному контракту купли-продажи. Все участники такой договоренности работают только с документами, которые являются основанием для формирования задолженности и ее погашения.

Достоинством аккредитивной формы расчетов является обеспечение гарантий безопасности сделки.

Они выражены в защите финансовых и имущественных интересов сторон. Чтобы получить оплату за поставку товара, продавцу необходимо ее обеспечить в строго регламентированные договором сроки. Продукция должна соответствовать качественным и количественным показателем. Сотрудничество с применением схемы аккредитива позволяет работать без предварительной оплаты услуг, а также гарантирует возврат денежных средств в случае, если продукция была недопоставлена.

Недостатком аккредитивной формы расчетов являются сложности в оформлении процедуры, временные затраты и определенная нормами закона и положениями договора ответственность. Поскольку банк по факту берет на себя обязательства по проведению финансовых расчетов между участниками соглашения, то перед подписанием соглашения, его представители проводят тщательную проверку контрагентов, что может длиться несколько недель. Еще одной отрицательной стороной схемы взаимоотношений является возложение финансовых расходов по хранению, перевозке и продаже груза на продавца.

Ситуация актуальна в случае, если покупатель откажется оплачивать товар по причине несоблюдения условий договоренности, которые могут быть выражены в несоответствующем качестве продукции или в нарушении сроков ее поставки. Чтобы предупредить неприятную схему взаимоотношений, следует заранее предусмотреть все нюансы и обстоятельства, обусловленные возможными форс-мажорами.

Виды

Поскольку аккредитивная форма расчетов – это популярный вид проведения финансовых операций между партнерами, то было сформировано несколько схем их реализации, применение каждой из которых удобно, выгодно и актуально при определенных обстоятельствах. При их выборе необходимо учитывать интересы обеих участников, которые должны быть уверены в выполнении обязательств контрагентами в соответствии с заявленными в договоре параметрами.

Если партнеры доверяют друг другу, то они могут оформить аккредитивную форму расчета отзывного типа. Она может быть аннулирована в любой момент без необходимости согласования сторон. Преимущество схемы заключается в возможности оперативного проведения финансовых операций. При оформлении безотзывного аккредитива, покупатель не может самостоятельно внести коррективы в условия соглашения и не вправе его отозвать.

Резервный или гарантийный способ взаиморасчетов подразумевает обязательства покупателя перевести продавцу полную сумму сформированной задолженности даже в случае, если он откажется от приобретения предмета договора. Возобновляемый аккредитив актуален в ситуации, если в условиях договора предусмотрена поэтапная оплата. При сотрудничестве по такой схеме средства автоматически перечисляются на счет продавца по итогам выполнения части работы до момента погашения долга в полном объеме.

При оформлении покрытого аккредитива, долг продавцу возмещается банком, в котором открыт расчетный счет покупателя. При работе по непокрытой схеме, денежные средства выплачиваются финансовым учреждением, в котором ранее был оформлен соответствующий займ. Использование трансферабельного способа расчета подразумевает участие в сделке третьей стороны. Ей продавец передает часть средств, полученных от покупателя в фонд погашения своей задолженности.

Альтернативный вариант

Аккредитивная форма расчетов используется также для пост-импортного финансирования. Иностранный банк осуществляет платеж в адрес продавца, предоставляя отсрочку российскому финансовому учреждению, который также откладывает дату оплаты своему клиенту. Такие операции могут быть выгодны организациям, которые нуждаются в заемных средствах при осуществлении ВЭД,

Порядок расчетов:

- клиент открывает текущий и валютный счета;

- подписывается импортный контракт, который предусматривает использование аккредитивной формы расчетов;

- оформляется паспорт сделки, в соответствии с требованиями законодательства РФ;

- клиент обращается с заявлением на открытие аккредитива;

- импортный банк оплачивает поставку продавцу после отгрузки товара, предоставляет отсрочку российскому финансовому учреждению, которое также откладывает дату оплаты для своего клиента.

Преимущества такой схемы для покупателей:

- возможность выполнить обязательства без привлечения собственных средств;

- более низкая стоимость финансирования (по сравнению с кредитом), так как транзакция оплачивается иностранной валютой;

- при заключении кредитного договора устанавливается единая процентная ставка;

- минимальные валютные риски;

- возможность работы с поставщиками из любых стран;

- снижение коммерческих рисков;

- гибкий график погашения кредита.

Такая схема используется для оплаты закупок:

- сырья;

- потребительских товаров;

- техники, производственного оборудования;

- запасных частей, комплектующих;

- результатов интеллектуальной деятельности и т. д.

Импортер оплачивает:

- стоимость отсрочки в иностранном банке;

- маржу российского кредитного учреждения;

- комиссию банка за аккредитив.

| Расчет стоимости финансирования для покупателя | |

| Показатель | Значение |

| Финансирования в иностранном банке | EURIBOR 3m + 1 % |

| Кредитная маржа | 3 % |

| Комиссия за открытие аккредитива (единовременно) | 0,5 % |

| Итого | EURIBOR 3m + 1 % + 3 % + 0,5 % |

Даже без учета EURIBOR 3m, импортеру придется заплатить минимум 4,5 % за международный кредит. Хотя плата за использование заемных средств меньше, чем в стандартных схемах, не каждая организация согласится отдать такие деньги. Если сумма поставки небольшая, то есть смысл накопить собственные средства. Такая схема также не подойдет, если товар покупателю нужен срочно. Подтверждающая сторона может проверять документы несколько недель. Эти недостатки аккредитивной формы расчетов сужают круг потенциальных потребителей услуги.

Какие бывают виды аккредитивов

Отзывной и безотзывный

Отзывной аккредитив дает полную свободу действий для покупателя. Он может по своему усмотрению дать поручение отменить аккредитив или изменить какие-нибудь из его условий. При этом у продавца нет обязательства давать свое согласие на эти действия и он может узнать о них уже по факту отзыва/изменения аккредитива. Это рискованная для продавца форма сделки, поэтому применяется крайне редко. Открытие отзывного аккредитива оправданно при доверительных и долгосрочных отношениях между продавцом и покупателем.

Безотзывный аккредитив, наоборот, полностью защищает интересы продавца. Все изменения в условия, включая отмену и возврат средств покупателю, обязательно согласовываются между сторонами. Пересылкой уведомлений об отзыве или изменении и получением согласий сторон занимаются банки-участники сделки. Также при согласовании должно учитываться мнение банка, который подтвердил открытие аккредитива (если аккредитив является подтвержденным) – ему дано право отклонить предложенные изменения.

Важно отметить, что по законодательству РФ и международным правилам все аккредитивы по умолчанию являются безотзывными. При желании сторон оформить именно отзывный нужно делать соответствующую оговорку в тексте договора.

Подтвержденный и неподтвержденный

Подтвержденный аккредитив – это сделка при которой банк-эмитент привлекает сторонний или исполняющий банк для подтверждения части или всей суммы аккредитива. Банк-эмитент и подтверждающий банк в этом случае совместно несут обязательства по выплате продавцу. Такая схема снижает для покупателя и продавца риск невыполнения банками-участниками сделки своих обязательств – если один из банков не сможет по каким-либо причинами выполнить расчеты по аккредитиву, то продавец получит хотя бы часть суммы от другого банка. По неподтвержденному аккредитиву обязательства по оплате несет только банк-эмитент.

Необходимость в подтверждении аккредитива может возникать при нестабильной политической или экономической обстановке в стране покупателя. Кроме того, оформление подтвержденного аккредитива может потребовать продавец, если у него есть сомнения в платежеспособности банка-эмитента.

Покрытый и непокрытый

Депонированный или покрытый аккредитив – это сделка, при которой банк-эмитент заблаговременно перечисляет (депонирует) сумму аккредитива на счета исполняющего банка. Тем самым покрываются обязательства исполняющего банка по выплате денег за товар. Это удобно для продавца, поскольку позволяет быстро получить свои деньги. Но от покупателя при этом требуется предварительное внесение всей суммы аккредитива на счета банка-эмитента – за счет собственных или кредитных средств. Применяется на территории РФ, для международной практики характерно оформление аккредитивов без покрытия.

В случае с непокрытым аккредитивом (или гарантированным) банк-эмитент предоставляет исполняющему банку право списать нужную сумму со своего корреспондентского счета, открытого в этом же банке. Эта схема аккредитива выгоднее для покупателя и банка-эмитента, потому что деньги остаются на его счетах до исполнения аккредитива. Недостаток для продавца заключается в том, что фактически он может получить деньги только через несколько дней после подачи документов – после завершения взаиморасчетов между банками.

ПримерКомпания-продавец бытовой техники обратилась в банк для открытия внутрироссийского аккредитива под сделку с новым поставщиком. Банк при рассмотрении заявления оценил риски сделки и репутацию компании. Если бы предельный уровень риска соблюдался (есть расчетный счет или размещен вклад в банке, положительная кредитная история и т.п.), то компания смогла бы открыть непокрытый аккредитив и не держать свои деньги на счетах банка. Но банк посчитал, что риски для него слишком высоки и предложил компании оформить покрытый аккредитив с внесением на аккредитивный счет 100% от суммы сделки.

Кумулятивный и некумулятивный

Условиями кумулятивного аккредитива предусмотрена возможность присоединения неизрасходованной суммы денежных средств к новому аккредитиву – это удобно, если покупатель постоянно открывает аккредитивы в одном и том же банке. У некумулятивного аккредитива остаток перечисляется обратно на банковский счет покупателя.

ПримерКомпания-импортер потребительских товаров работает с несколькими десятками китайских поставщиков по аккредитивной форме расчетов и постоянно привлекает новых партнеров. Не все сделки заканчиваются успешно и некоторые аккредитивы остаются неизрасходованными. В случае с обычным аккредитивом по каждой сделке пришлось бы оформлять возврат, ждать зачисления на текущий счет и затем снова вносить возвращенные деньги на новый аккредитив. И все это время деньги по сути «не работают» и не приносят компании прибыль. Кумулятивные аккредитивы позволяют не «замораживать» деньги и сразу вовлекать их в новую сделку, тем самым экономя оборотные средства и облегчая работу бухгалтерии компании.

Переводной (трансферабельный)

Оформляется, если нужно произвести выплату другому получателю, не являющемуся продавцом. В этом случае продавец подает в исполняющий банк заявление с указанием одного или нескольких вторых получателей средств. Также он может определить перечень дополнительных документов для подтверждения их прав. Удобство переводного аккредитива заключается в возможности сокращения количества взаиморасчетов продавца со своими контрагентами.

ПримерДве компании договорились о поставке партии запчастей для автомобилей. Покупатель оформил безотзывный аккредитив в пользу продавца на сумму договора поставки (100 000 евро). Пока происходила отгрузка, продавец заключил договор с поставщиком стали на такую же сумму. Чтобы рассчитаться по сделке, продавец оформил поставщика как второго получателя денежных средств. Таким образом он не отвлечет 100 000 евро из оборотных средств, а поставщик гарантированно получит причитающиеся ему деньги, пусть и с отсрочкой (до исполнения аккредитива).

Револьверный

Револьверный аккредитив работает по аналогии с кредитной линией и открывается для оплаты регулярных поставок – автоматически возобновляется по мере осуществления расчетов.

Циркулярный

Функции исполняющего банка может выполнять любой контрагент банка-эмитента. Такой вариант удобен для продавца, потому что он сможет выбрать финансовое учреждение исходя из своих предпочтений, например, по месту открытия своего текущего счета, с удобно расположенными отделениями, с выгодными тарифами и т. д.

С красной оговоркой

Содержит в условиях обязательство перечислить продавцу авансовый платеж в определенном размере до момента предоставления полного пакета подтверждающих документов.

Резервный (Stand-By)

Банк-эмитент выступает гарантом выплаты денежных средств продавцу, независимо от того, будут ли в полном объеме исполнены договорные отношения между продавцом и покупателем. Это специфический вид аккредитива, который служит альтернативой банковской гарантии в тех странах, где запрещено использование такого банковского инструмента.

Казначейский

Казначейский аккредитив (казначейское обеспечение обязательств) – платежный документ, который выдается Федеральным казначейством в качестве гарантии исполнения получателями бюджетных средств своих финансовых обязательств по государственным контрактам. Применяется для направления средств юрлицам при выполнении следующих видов госконтрактов и связанных с ними договоров:

- на строительство (реконструкцию) объектов, принадлежащих государству;

- заключенных с главными распорядителями бюджетных средств;

- на предоставление субсидий по решению Правительства РФ.

Иные виды

По территориальному признаку аккредитивы подразделяются на:

- внутрироссийские – все расчеты осуществляются в банковских учреждениях на территории России;

- международные – одна из сторон сделки (продавец или покупатель) находится за рубежом и сделке привлекается иностранный банк.

Также в интернете можно встретить понятие безакцептный аккредитив – это не отдельный вид, поскольку схема аккредитива изначально не предполагает акцепта (подтверждения) выплаты со стороны покупателя. В российских и международных правовых документах такое понятие отсутствует.

Применение и регулирование расчетов по аккредитиву

Чаще аккредитив открывается для расчетов при внешнеторговых операциях, но не только. Подобная схема проведения платежей используется:

- при проведении сделок с ценными бумагами, объектами недвижимости, земельными участками;

- при продаже долей в акционерных обществах;

- при заключении договоров купли-продажи дорогостоящих товаров и услуг.

Зачастую расчеты через аккредитив применяется тогда, когда продавец и покупатель впервые заключают контракт и не до конца уверены в надлежащем исполнении его условий со стороны друг друга.

Если речь идет о расчетах между предприятиями на территории нашей страны, аккредитив должен соответствовать нормам, установленным Гражданским кодексом (глава 46, часть II) и главой 6 «Положения о правилах осуществления перевода денежных средств» № 383-П от .

В международных сделках операции регламентируются «унифицированными правилами и обычаями для документарных аккредитивов», выпущенными Международной торговой палатой в 1984 году. Актуальной на сегодня является редакция 2007 года.

Заявление

Чтобы открыть аккредитив в банке, клиент должен посетить учреждение и составить заявление. Оно оформляется в письменной форме. Чтобы компания приняла заявление и выполнила просьбу клиента, в документе должна присутствовать следующая информация:

- номер договора для оплаты обязательств, по которому клиент хочет открыть аккредитив;

- сведения о поставщике;

- основные особенности, присущие аккредитиву;

- способ реализации;

- информация о товарах или услугах, из-за которых был составлен первичный договор;

- название банка, который будет исполнять аккредитив;

- перечень документации, которая будет выступать подтверждением выполнения обязательств получателя денежных средств.

Если заявление составлено правильно, банк согласится принять бумагу, и предложит клиенту перейти к заключению договора. Если же в документе обнаружатся ошибки, его придется заполнить повторно.

Договор: составление, условия, форма

Грамотно составленный договор включает в себя следующие пункты:

- наименования банков, сотрудничающих организаций или ФИО и паспортные данные физических лиц;

- сумма аккредитивной выплаты за предоставленные услуги или продукцию;

- аккредитивная форма расчетов – безналичная или использование наличных средств не допускается;

- способы извещения участников договора;

- срок, в течение которого действует договор. В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы;

- ответственность сторон, которая последует в результате невыполнения обязательств в соответствии с настоящим законодательством.

Стандартный перечень условий, указанный выше, может быть дополнен дополнениями по поводу порядка проведения расчетов. Например, могут быть использованы не полный платеж, а долевые выплаты. Аккредитив может быть оформлен для оплаты одному физическому лицу или организации. Однако, лицо, с помощью средств которого будет осуществлена выплата может быть изменено, если это указано в договоре – возможность акцепта.

Аккредитив: схема, расчеты, плюсы и минусы

В этой статье поговорим о такой форме расчетов, как аккредитив. Вместе разберемся, что это такое, как выглядит схема расчетов в случае использования аккредитивов. Выясним, какие виды аккредитивов существуют, где и как используются.

Для того чтобы вы точно поняли схему и принцип, приведем пример расчета платежей по аккредитиву, расскажем о плюсах и минусах такой формы расчетов.

Определение аккредитива

Аккредитив широко распространен в практике международных расчетов. Это простая и надежная схема, при которой банк выступает гарантом полной и своевременной оплаты услуг, товаров, недвижимости и так далее. То есть именно банк берет на себя обязательства обеспечить перевод денег за заказанную услугу или товар.

Обычно аккредитив применяется, если речь идет об экспорте услуг и товаров, продавец находится за рубежом. Покупатель открывает в банке аккредитив, после поставки, выполнения обязательств продавца, средства переводятся на его счет. Покупателю придется вернуть средства банку, причем с процентами, как по обычному кредитному договору.

У аккредитива есть много общего с факторингом, однако в последнем случае инициатором такой схемы расчетов выступает продавец. Инициатор же аккредитива — всегда покупатель, именно он кредитуется банком.

Схема расчетов с использованием аккредитива

Представим вам самую простую и распространенную схему расчетов по аккредитиву:

- Продавец и покупатель заключают сделку, оговаривают все детали, подписывают соответствующий договор.

- Обязательно подписываются приложения к договору с указанием всех условий, в том числе сроков поставки, перечня товаров, особенностей предоставления услуги.

- Покупатель не намерен самостоятельно и сразу платить за товар или услугу. Вместо этого он идет в банк, чтобы открыть аккредитив. Покупатель предоставляет в банк приложения с условиями поставки и выполнения обязанностей поставщика.

- Банковское учреждение открывает аккредитив своему клиенту, становится гарантом полной оплаты в указанные сроки после выполнения всех обязательств продавца.

- Данные о новом аккредитиве попадают в SWIFT, международную систему, объединяющую практически все банки.

- Продавец получает данные о том, что аккредитив по интересующей его сделке открыт, то есть средства забронированы банком. После этого он проводит поставку, выполняет свои обязательства.

- Продавец передает своему банку инвойс или другие документы, подтверждающие поставку.

- Банк покупателя производит оплату. Возможно, произойдет открытие аккредитива, то есть средства продавцу передаст иностранный банк-партнер.

- Покупатель после совершения сделки начинает погашать аккредитив, возвращать деньги банку по заранее установленному графику.

Какие виды аккредитивов существуют

Перечислим все существующие на практике виды аккредитивов:

- Безотзывные и отзывные. Здесь все понятно. Отзывной аккредитив можно изменить, отменить в любой момент. Поэтому на практике, с целью увеличения надежности платежа, чаще используются безотзывные аккредитивы.

- Покрытые и непокрытые. В случае непокрытого аккредитива деньги будут перечислены банком продавца по поручению банка покупателя. В случае покрытого аккредитива деньги перечисляет сам банк-эмитент. Непокрытые аккредитивы намного популярней.

- Подтвержденный. Банк продавца получает возможность перечислить средства бенефициару, независимо от наличия или отсутствия поручения со стороны банка-эмитента.

- Револьверный. Открывается сразу на всю сумму сделки, но раскрывается по частям, в зависимости от поступления партий товаров.

- Резервный. Собственно говоря, это банковская гарантия в форме документа. Используется, если законы страны одного из участников сделки не разрешают применять гарантии.

В большинстве случаев, как показывает российская практика, аккредитив бывает сразу нескольких видов. Например, подтвержденный безотзывной аккредитив. Или револьверный непокрытый и подтвержденный аккредитив.

Покупка квартиры с аккредитивом

Если покупка квартиры в новострое проводится с использованием аккредитива, это станет дополнительной гарантией для владельца, продавца жилья. Клиент подписывает договор с банковским учреждением, открывает аккредитив. Застройщик, продавец, убеждается, что деньги на квартиру есть, сделку можно оформлять.

Все стороны довольны, квартира продана, продавец получил деньги на свой счет. Покупатель, разумеется, передает банку полную стоимость квартиры. Плюс проценты по аккредитиву.

Преимущества и недостатки использования аккредитива

Напомним, что у аккредитивов много общего с гарантиями и факторингом. Соответственно, перечень преимуществ и недостатков будет схожим.

Плюсы применения аккредитива:

- Для продавца существенно снижается риск неполучения денег. Или задержки платежа. Или получения средств не в полном объеме.

- Покупатель, в свою очередь, получает уверенность в том, что банк перечислит все средств только в том случае, если продавец четко выполнит все свои обязательства.

- Сделка получает юридическое сопровождение.

- Проценты по аккредитиву ниже, чем в случае оформления обычного кредита.

- На средства покупателя, отправленные за поставку, можно получить дополнительную прибыль.

Минусы применения аккредитивов:

- Очень важно корректно оформить все документы на поставку, ведь от этого будет зависеть возможность платежа.

- Сильно увеличивается объем документов, оформление сделки затягивается.

- Иногда возникают законодательные ограничения.

- Покупатель не всегда может открыть аккредитив на нужную ему сумму. Это зависит от его финансового состояния, банк должен убедиться в платежеспособности своего клиента.

Способы оплаты

При аккредитивной форме расчетов продукция оплачивается по предъявлении документов. После их проверки, банк обязан провести финансовую операцию в указанные в договоре сроки.

Аккредитив считается покрытым в случае, если после оформленного заявления для активации опции, банк бронирует сумму задолженности в полном ее объеме. В такой ситуации сразу же оформляется платежное поручение. При непокрытом аккредитиве банк может предоставить покупателю недостающую для проведения расчетов сумму в кредит.

Если оплата по условиям договора проводится поэтапно, то лучше оформлять делимый аккредитив. Сумма, указанная при оформлении контракта с банком должна соответствовать величине обязательств по договору с контрагентами.

В положениях правовых актов не предусмотрено ограничений по использованию аккредитивов, однако они могут быть установлены локальной банковской документацией в отношении валюты сделки и суммы. Все остальные параметры сотрудничества определяются договорными отношениями.

Пример

Руководство предприятия, которое занимается продажей европейской одежды на отечественном рынке, приняло решение купить партию товара у нового иностранного поставщика. Цена контракта – 1 млн руб. Для подтверждения заказа нужно внести аванс в размере 30 %. Собственных средств у предприятия не хватает.

Поэтому руководство заключило контракт на аккредитивную форму расчетов и обратилось в банк с соответствующим заявлением. В качестве обеспечения оплаты использовался депозит, открытый в российском банке. Комиссия финансового учреждения - 0,7 % от суммы сделки. Поставщик отгрузил товары и предъявил документы для оплаты в финучреждение. Затем ТТН были направлены в отечественный банк, который списал средства с депозита клиента и возместил платеж.

Последовательность расчетов с помощью аккредитива

Аккредитив для расчетов открывается в банке, обслуживающем плательщика денежных средств, на основании его заявления, в котором должны быть указаны:

- номер основного договора, который заключили между собой хозяйствующие субъекты, срок действия, место исполнения и вид аккредитива.

- наименование поставщика и банка, исполняющего аккредитив;

- перечень и характеристика документов, которые получатель денежных средств должен будет предоставить для подтверждения выполненных работ;

- перечень товаров и услуг, для оплаты которых открывается аккредитив;

- сумма аккредитива и другие необходимые по усмотрению заявителя детали.

Порядок расчетов по аккредитиву задействует следующих участников:

- Покупатель, или плательщик (организация, по поручению которой банк-эмитент размещает средства на специальном счету, чтобы впоследствии перевести их другому банку).

- Банк, действующий по распоряжению плательщика денежных средств (банк-эмитент, который открывает аккредитив).

- Продавец, или получатель денежных средств (организация-поставщик, которая предоставляет товары и услуги и получает деньги после проверки документов).

- Исполняющий банк (банк, который обслуживает поставщика и осуществляет денежные перечисления своему клиенту после проверки документов, соответствующих условиям аккредитива).

В расчетах через аккредитив может участвовать гораздо большее количество банков, чем указано в списке выше. Более того, в подобных операциях могут быть задействованы и другие, нефинансовые институты: транспортные и страховые компании, таможенный брокер и так далее.

Примерная последовательность действий может выглядеть так:

- Продавец и покупатель заключают договор, в котором указывается аккредитивная форма расчетов.

- Покупатель, то есть плательщик денежных средств открывает в своем банке специальный депозитный счет, на который перечисляется оговоренная в платежном поручении сумма.

- Средства списываются со счета плательщика и перечисляются в банк, обслуживающий продавца.

- Продавец получает уведомление о зачислении средств на счет своего банка, что является сигналом к исполнению своей части договорных обязательств (например, к отгрузке товаров).

- Предоставление товаров и услуг продавцом, а также передача в исполняющий банк всех подтверждающих документов, которые были указанных в условиях аккредитива.

- Проверка банком предоставленных документов.

- Зачисление денежных средств на счет поставщика.

- Уведомление сторон об использовании аккредитива.

Ввоз товара

Для международного партнерства выгодно оформление импортного аккредитива, при котором минимизируются риски, обусловленные недобросовестностью выполнения обязательств контрагентами.

Еще одним преимуществом схемы является финансирование контракта по низким ставкам. Платежная операция по сделке выглядит как кредитование импортера для покрытия долга и фондирование этих средств российским банком в иностранные компании. Дополнительными расходами клиента становятся комиссия за оформление бумаг и проведение переводов, а также проценты за пользование заемными средствами, в случае оформления кредитных отношений с банком.

При аккредитивной форме международных расчетов задолженность покупателя формируется только после отгрузки товара и оформления бумаг, подтверждающих этот факт. У него отсутствует необходимость внесения предоплаты, что связано с рисками, особенно актуальными в случае сотрудничества с новым или непроверенным продавцом. Вся документация и порядок ее оформления проверяется банковскими сотрудниками. Если на счету у клиента недостаточно средств для финансирования сделки, то он может оформить кредит по низким ставкам, применяемым для международных партнеров. При его покрытии отсутствуют риски, обусловленные курсовыми колебаниями, поскольку все выплаты производятся в национальной валюте.

Пошаговое выполнение схемы

Аккредитивную форму расчетов применяют для расчетов между продавцом и покупателем. Она несколько сложнее классической передачи капитала. Чтобы совершить операцию, стороны выполняют следующие действия:

На примере банка

- Продавец и покупатель заключают между собой договор. В документе в обязательном порядке указывается, что оплата сделки будет осуществляться с помощью банковского аккредитива.

- Покупатель приходит в банк, где заполняет и подает заявление на оформление аккредитива. Чтобы кредитное учреждение согласилось выполнить манипуляцию, у лица должен быть открыт счет в компании. Если он отсутствует, оформление и открытие счета осуществляется перед принятием заявления.

- Банк открывает на имя продавца специальный счет, именуемый «аккредитивы». При этом лицо, которое будет являться владельцем счета, в обязательном порядке уведомляется. Сюда будут перечисляться средства, полученные от покупателя.

- Стороны продолжают взаимодействовать между собой в привычном режиме. Когда продавец выполнил все взятые на себя обязательства, он направляется в банк и предоставляет все необходимые документы. Кредитное учреждение проверяет бумаги. Если сомнения в их правдивости и правильности оформления не возникает, банк списывает средства со счета покупателя и переводит их продавцу.

После перечисления капитала, продавец получает возможность распоряжаться денежными средствами по собственному усмотрению. Обязательства же покупателя по оплате сделки считаются выполненными.

Счета продавца и покупателя могут быть открыты в разных банках. В этой ситуации цепочка расчетов будет сложнее. Однако это обстоятельство не уменьшает надежность или действенность схемы.

Основные особенности

Аккредитив – сравнительно новая форма расчетов на российском рынке. Не все ею пользуются, что вызвано, зачастую, непониманием механизма подобных сделок. Объяснить его проще на примере поэтапной работы аккредитива:

- Заключение договора между партнерами. В документе должны быть оговорены условия, при которых деньги будут переведены от одного лица к другому.

- Одна из сторон сделки обращается в банковское учреждение и открывает счет. На нем резервируется сумма, прописанная в договоре. К примеру, если поставщику нужно заплатить 500 000 рублей, то вносимая на счет сумма будет аналогичной.

- Поставщик также обращается в банк-исполнитель. В учреждение относятся ценные бумаги.

- Банк-эмитент предоставляет банку-исполнителю сведения о том, что был открыт счет.

- Банк-исполнитель сообщает поставщику информацию об открытии счета.

- Поставщик выполняет все условия по договору, после чего предоставляет в банк-исполнитель документы, подтверждающие исполнение всех обязательств.

- Предоставленные бумаги проверяются на предмет соответствия поставленным условиям.

- Поставщик может получить средства по договору. Выдача их может проводиться любым из двух банков.

Вопрос: Как отразить в учете покупателя открытие покрытого (депонированного) аккредитива в целях оплаты приобретаемого товара и плату за открытие этого аккредитива?

Стоимость товара, установленная договором купли-продажи, составила 600 000 руб. (в том числе НДС 100 000 руб.). Иных затрат, связанных с приобретением товара, организация не несет. Аккредитив открыт за счет собственных средств организации на всю цену договора. Плата за открытие аккредитива (комиссия банка), безакцептно списываемая с расчетного счета организации в день открытия аккредитива, составила 1 000 руб. (НДС не предъявлен). Для целей налогообложения прибыли применяется метод начисления.

Посмотреть ответ

В рамках одной сделки можно выделить четырех участников: отправитель средств, получатель (поставщик), а также два банковских учреждения: исполнитель и эмитент.

Аккредитивы для физических лиц

Аккредитивная форма расчетов используется и при сделках физических лиц. В отличие от субъектов бизнеса, простые люди в своем большинстве не имеют представления о том, что такое аккредитив и как эту форму расчетов можно использовать с выгодой для себя.

Сущность аккредитива не меняется – он выступает в качестве гарантии безопасности при расчетах между определенными субъектами. Потому используется в качестве защиты от мошенников, при покупке дорогостоящих товаров, чаще всего недвижимости.

Многие банки предлагают своим клиентам использовать банковскую ячейку для таких операций. В этом случае покупатель вносит в присутствии продавца деньги в ячейку, проверяется сумма, затем производится передача товара.

При поступлении необходимых документов, банк предоставляет возможность продавцу получить средства из ячейки. Эта процедура уменьшает риск мошеннических операций, но является довольно сложной и емкой.

Упрощенной формой этих расчетов является аккредитив. Для использования его при расчетах, необходимо посетить банк, оговорить условия, подписать договор. Но все дальнейшие действия по контролю документов, свидетельствующих о завершении сделки и осуществлении оплаты, производятся непосредственно банками.

Преимущества и недостатки аккредитива

Аккредитив является тем инструментом, который делает любую сделку безопасной. Но не всё так однозначно. Перед его использованием следует ознакомиться со всеми плюсами и минусами. К преимуществам инструмента относятся:

- гарант получения средств за оказанные услуги поставщиком;

- обеспечение соблюдения всех пунктов договора;

- если партнер не исполнит условия договора или сделка будет отменена, лицо может вернуть свои средства в полном объеме;

- ответственность за исполнение сделки несет банк, который является незаинтересованной стороной;

- возможность осуществлять безопасные сделки с новым партнером, уверенности в добросовестности которого нет;

- надежные операции с большими суммами средств, что особенно важно для физических лиц. Для выплаты не потребуется думать над тем, как перевозить такое количество наличных без риска для себя.

Услугу аккредитации предоставляют большинство банковских учреждений, а потому с поиском исполнителя никаких проблем не возникнет. Но рассматриваемый инструмент не лишен недостатков:

- необходимость в многоэтапном документальном оформлении сделки;

- оплата банковской комиссии;

- лица, ранее не пользовавшиеся услугой, могут потратить много времени на изучение ее механизма.

Перевод средств таким образом может быть длительным, так как требуется подготавливать документы. В исполнение сделки может вмешаться государство. Риск этого невелик, но он присутствует.

Работа схемы при приобретении недвижимости

Метод применяется не только для осуществления расчетов между поставщиком товаров и их приобретателем. Аналогичным способом можно осуществлять погашение обязательств при покупке недвижимости. Однако манипуляция будет иметь ряд отличий от классической.

Стандартная операция, выполняемая без аккредитива, имеет следующий вид: покупатель передает денежные средства, а продавец – квартиру. Однако, согласно действующему законодательству, все сделки, совершаемые с недвижимостью, в обязательном порядке должны быть зарегистрированы в Росреестре. На практике случались ситуации, когда стороны, заключившие сделку, подавали заявление в государственный орган, однако, затем продавец возвращался и забирал бумагу, написанную от своего имени. В этом случае покупателю, который уже передал денежные средства, оставалось восстанавливать свои права только в судебном порядке.

Использование аккредитивной схемы расчета способно обезопасить во время совершения сделок с повышенными рисками. Воспользовавшись методом, продавец получит гарантию, что средства будут переведены, а покупатель – что квартира передана в соответствии с установленными правилами.

Во время использования аккредитивной схемы расчетов при совершении сделок с недвижимостью, покупатель приходит в банк, подписывает соответствующий договор для совершения манипуляции и передает кредитному учреждению количество денежных средств, равное полной стоимости квартиры. Получив капитал, банк уведомляет об этом застройщика.

Продавец, узнав, что средства зачислены, не боясь обмана, проводит регистрацию квартиры в соответствии с порядком, установленным действующим законодательством. Затем представитель компании приходит в банк и приносит документы, подтверждающие выполнение обязательств. Если все пункты договора выполнены, а бумаги оформлены правильно, кредитное учреждение перечисляет капитал продавцу. Аккредитивная схема расчетов применяется аналогичным образом и в случае, если сторонами сделки выступают физические лица.

Авизование

Когда участники сделки работают с особо крупными суммами, им нужны дополнительные гарантии. Чтобы предоставить их, банк-эмитент привлекает авизующий банк – финансовое учреждение с безупречной репутацией, в прозрачности которого не сомневается ни плательщик не бенефициар.

Задача авизирующего банка – следить за тем, чтобы стороны честно выполняли обязательства друг перед другом, а банк-эмитент своевременно реагировал на их обращения. При этом авизирующий банк не берет на себя никаких обязательств по выплатам аккредитивов.

Такой контроль предотвратит ситуации, когда, например, плательщик отозвал аккредитив, а бенефициар все равно получил выплату – из-за того, что банк-эмитент несвоевременно проинформировал последнего об изменении условий аккредитива.

Все траты за привлечение дополнительного гаранта плательщик берет на себя.

Нормативная база

Ни одна банковская услуга не может оказываться в отрыве от действующего законодательства. Применение аккредитивной схемы расчетов исключением из правила не является. Предоставляя подобную услугу, банки руководствуются нормативными документами ЦБ РФ.

Чтобы знать все нюансы проведения манипуляции, необходимо изучить положения документов. Кроме того, перед визитом в банк, эксперты советуют открыть Гражданский Кодекс РФ и изучить статьи 867—873.

Если сделка заключается на международном уровне, банки будут использовать формы аккредитивов, которые закреплены в унифицированных правилах для документальных аккредитивов. Они были разработаны Международной торговой палатой. Особенности проведения манипуляции на таком уровне будут отличаться от действия, осуществляемого внутри страны.

Вывоз товара

При оформлении аккредитива в ракурсе экспортных отношений максимально снижаются риски, обусловленные неисполнением условий контракта. Продавец может не бояться отсрочить платеж, поскольку банк ему гарантирует погашение задолженности контрагентом при выполнении условий договора. Дополнительными расходами станет начисленная за оформление бумаг комиссия.

Проведение платежа за произведенную экспортером поставку продукции гарантируется банковским учреждением. Экспортеру не нужно предоставлять товарный кредит. Он имеет возможность получить оплату за оказанные услуги в максимально сжатые временные рамки, что позволяет ему использовать денежные средства для обеспечения производственного процесса и для привлечения к сотрудничеству новых партнеров.

- http://101biznesplan.ru/spravochnik-predprinimatelya/terminy-i-ponyatiya/chto-takoe-akkreditivnaya-forma-raschetov-dostoinstva-i-nedostatki.html

- https://BusinessMan.ru/new-akkreditivnaya-forma-raschetov.html

- https://myrouble.ru/akkreditiv/

- https://zoloto-zlato.ru/terminy/akkreditivnaya-forma-raschetov-chto-eto-takoe.html

- http://znatokdeneg.ru/terminologiya/shema-akkreditivnoj-formy-raschetov.html

- https://moneymakerfactory.ru/spravochnik/akkreditiv/

- https://advokatnow.ru/spravochnik-predprinimatelya/sposoby-raschetov/akkreditiv-chto-eto-prostym-yazykom-vidy-shema-raschetov-po-akkreditivu

- https://assistentus.ru/buhuchet/akkreditiv/

- https://CashGain.ru/akkreditiv-chto-eto-prostym-yazykom-vidy-akkreditivov.html

- https://kapital.expert/banks/chto-takoe-akkreditiv.html