Что будет, если не платить кредит вообще – последствия, риски, советы юристов

Мифы

Мифы на тему того, что будет если совсем или временно не отдавать кредит, довольно распространены. Большая их часть является страшилками для должников. Поэтому, оказавшись в сложной ситуации, стоит четко отличать выдумку от реальных мер воздействия на заемщика.

Самые распространенные мифы собраны ниже:

- разовая просрочка приведет к потере жилья – банки не применяют подобную меру к добросовестным клиентам, единожды попавшим в затруднительную финансовую ситуацию;

- коллекторы заберут все имущество – коллекторские агентства не обладают такими полномочиями;

- просрочка приводит к угрозам в адрес заемщика – банки выступают за то, чтобы решить вопросы без конфликтов;

- к должнику применят уголовную ответственность – для долгов менее полутора миллионов рублей это не актуально;

- техническая просрочка ухудшает КИ – сведения в БКИ подает сам банк и только спустя 2 недели от даты просроченного платежа, а техническая просрочка так долго не длится;

- суд однозначно встанет на сторону финансовой организации – в судебном процессе рассматриваются аргументы двух сторон;

- единственным способом решить финансовый вопрос является распродажа имущества с молотка – банковские учреждения очень лояльно относятся к клиентам и предлагают им массу вариантов исправить ситуацию.

И, пожалуй, самый широко растиражированный миф – если не оплатить кредит вовремя, будет запущена процедура принудительного взыскания.

На самом деле, даже для передачи дела в суд, требуется от 3 месяцев до 1,5 лет. Поэтому разовая проблема не приведет к описи имущества клиента.

Юридический аспект вопроса

Защита прав должника – дело рук самого должника, а также привлеченных им адвокатов и антиколлекторов. Безвозмездно помогать заемщикам никто не будет, но в их силах – изучить юридические стороны неплатежеспособности и умело воспользоваться полученными знаниями.

Закон о банкротстве частных лиц в РФ вступил в действие в конце 2015. До этого все конфликты между банками и получателями кредитов решались в индивидуальном порядке в рамках общего федерального законодательства.

Потребность в признании банкротства физлиц (к ним относятся и индивидуальные предприниматели) назрела в связи с развитием в стране института кредитования. Потребительские кредиты доступны сегодня всем желающим, и миллионы граждан уже воспользовались данной возможностью.

Покупательская способность выросла, но далеко не все получатели кредитов способны реально оценить свой денежный потенциал. Отчасти это связано с низким уровнем финансовой грамотности населения.

За рубежом система кредитования работает добрую сотню лет; жители нашей страны ещё не выработали надлежащего отношения к долговым вопросам. В середине нулевых граждане брали кредиты, что называется, «пачками», почти не думая, как они будут их отдавать.

Итоги такого подхода к займам неутешительны:

- почти треть населения РФ (около 40 млн.) имеет долги перед банками или МФО;

- из этого числа 5-6 млн. имеют статус неплательщиков – то есть постоянно или периодически нарушают взятые на себя долговые обязательства.

Отношения с банком после образования просроченных выплат развиваются обычно по следующему сценарию:

- Досудебная стадия. На этом этапе должник подвергается психологическому давлению, а иногда и угрозам со стороны кредиторов. Юристы советуют по возможности документировать все действия банковских сотрудников, чтобы в случае чего вам было с чем обращаться в правоохранительные организации.

- Судебная стадия. Банк имеет законное право взыскать деньги через суд. На время процесса имущество должника (материальные ценности и счета) подвергаются аресту.

- Послесудебная стадия. В зависимости от вынесенного на суде решения должник подвергается определенным санкциям.

Если должник поведёт себя грамотно на всех этапах, последствия невыплат по кредитам будут минимальными. Если же выбрать неправильную линию поведения, банкротство отнимет у вас изрядное количество сил и нервной энергии.

Читайте развернутую статью по смежной теме – процедура банкротства.

Уважительные и неуважительные причины

Важно понимать, что банку все равно, почему заемщик не возвращает задолженность. Если же говорить с точки зрения законодательства, то к уважительным причинам можно отнести:

- смерть заемщика, получение инвалидности 1-й или 2-й группы;

- потеря работы не по своей инициативе (закрытие предприятия, сокращение штатов и т. д.).

Но перечисленные выше пункт будут принят к рассмотрению в одном случае — есть страховка, покрывающая эти риски.

Все иные причины невыплаты (нехватка денег, уменьшение дохода и т. д.) не будут сочтены уважительными. Предполагается, что заемщик, обращаясь за кредитом, оценивает свою платежеспособность, осознает, сколько можно ежемесячно отдавать. Даже в случае отзыва лицензии у кредитора заемщик не имеет права приостанавливать платежи. Новые реквизиты для внесения денег обязано предоставить агентство по страхованию вкладов. Оно же сообщит, каким банкам кредит перепродан.

Последствия

Ответ на вопрос о том, чем грозит неуплата кредита, зависит от нескольких обстоятельств, в частности от суммы долга, условий кредитного договора, наличия/отсутствия залога и поручительства.

Важно понимать, что нельзя просто взять и перестать платить взносы по кредиту. В этом случае банк обязательно предпримет те или иные меры воздействия с целью получить как сумму основного долга, так и проценты по нему.

Рассмотрим основные меры, принимаемые кредитными организациями при невозврате долга:

- Начисление пени и штрафа за просрочку уплаты ежемесячного взноса. Начисление пени начинается уже на следующий день после наступления даты очередного платежа и продолжается по день погашения долга включительно. Пеня начисляется автоматически во всех случаях просрочки, а вот штрафные санкции при негрубом нарушении могут отсутствовать — все зависит от условий договора с банком. Конкретные размеры этих санкций также определяются условиями договора.

- Направление должнику писем с требованием погасить долг и приглашением в банк для обсуждения возникшей ситуации.

- Продажа долга коллекторам. В этом случае кредитором по заемному обязательству становится коллекторское агентство. В таком случае вам стоит ожидать не только писем от коллекторов, но и попыток вступить с вами в личные переговоры. Нужно иметь в виду, что закон не наделяет коллекторов правом применять к должникам меры принуждения. В частности, они не вправе проникать в жилище против воли жильцов, изымать имущество, арестовывать счета и т. п., однако серьезно подпортить жизнь своими настойчивыми требованиями вполне способны. Кроме того, коллекторы, получившие кредитный долг с соблюдением норм закона об уступке долга, могут предъявить иск должнику.

- Обращение банка в суд. На этом вопросе остановимся подробнее.

Виды

Рассмотрим, чем обернется ситуация неплатежеспособности того, кто берет деньги в долг. Причем не важно, с какой финансовой организацией заключает договор о сотрудничестве. Если взять кредит и не платить за него, грозит:

- Испортится кредитная история;

- Временно лишат водительских прав;

- Запрет на выезд за пределы России;

- Начисление штрафных санкций с повышенными процентами;

- Конфискация собственности;

- Уголовная ответственность.

Если взять кредит и не платить, у вас изымут то, что будет удовлетворять требованиям формирования конкурсной массы (имущества, подлежащего распродаже). В том случае, если способ изъять долг не найдут, его спишут в убыток. Для авторитетного финансового учреждения это не будет проблемой.

I. Порча кредитной истории

Финансовую репутацию конкретного человека формирует его кредитная история. Она содержит информацию о заемщике, как плательщика по кредитам и займам, собирается с разных источников. В ней зафиксированы суммы, период, порядок погашения долгов, начисленные штрафы. Наличие просрочек и невыплат негативно отражается на истории. Это снижает шансы на получение финансовой поддержки от учреждений, обладающих данной способностью.

Как только в банк поступает запрос о предоставлении кредита, первое, что он делает, это проверяет кредитную историю заемщика через базу БИК. Узнает об его прошлых неприятных ситуациях и в большинстве случаев отказывает. Если соглашается на сотрудничество, то под очень высокий процент, чтобы себя обезопасить.

II. Запрет на поездки в другие страны

В большинстве случаев суд выносит решение о том, что должник не может покидать пределы страны. Оно носит временный характер, поэтому снимается после возврата денег банку. Данное ограничение применяется к лицам, в отношении которых возбуждено дело, содержащее требования неимущественного характера. При наличии собственности размер долга превышает 10000 рублей.

Поводом для применения подобной меры наказания является отказ гражданина погасить долг в установленный срок судом. Государственный орган предоставляет период для добровольного исполнения обязательств. Допускается их невыполнение только по уважительной причине.

III. Временное лишение права водить транспорт

Несоблюдение кредитных обязательств станет поводом для временного лишения специального права. Данная мера предусмотрена законодательством РФ и активно применяется в последнее время. Избежать ее можно только в том случае, если автомобиль жизненно необходим и помогает в заработке, подтвердив это документом о трудоустройстве.

Установить временный запрет на вождение автомобилем имеет право судебный пристав в отношении лиц, которые отказываются в добровольном порядке выполнять финансовые обязательства. Должника об этом информируют лично или в письменном виде. Даже если он захотел получать уведомление, не пришел в отделение службы, переехал, не забрал на почте, то считается извещенным.

IV. Начисление штрафов

Неплательщик долгов понесет финансовые издержки. Как только зафиксируется просрочка, банк начисляет штраф и пени. В итоге размер долга каждый день увеличивается и получится кругленькая сумма. В данном случае не удивительно, если вместо 50 придется вернуть больше 100 тысяч рублей.

Размер штрафов во всех банках разный. Нет фиксированного значения, поэтому организации самостоятельно выбирают меру наказания нарушителей. Если долг по кредиту в сбербанке, последствия – штраф составит плюс двадцать процентов годовых. Берется он от суммы, которая просрочена.

V. Конфискация собственности

На основании судебного решения вся собственность неплательщика описывается. После чего ее продают, а полученные деньги отдают финансовой организации, чтобы погасить кредит. Часть средств идет на судебные издержки.

Если у должника есть счета, то их арестовывают. На их использование не требуется разрешение владельца. Государственный орган, осуществляющий правосудие, частью средств компенсирует понесенные банком убытки.

VI. Уголовная ответственность

Если заемщик умышленно избегает исполнения условий договора, заключенного с банком, то он рискует понести за это уголовную ответственность. Данная проблема находиться под контролем УК РФ. В федеральном законе согласно статье 177 нарушитель обязательств будет заключен под стражу на срок, определенный судом. Чтобы заемщик получил такую меру наказания, обвинение должно предъявить доказательства, которые подтвердят, что заемщик имеет задолженность по кредиту, на протяжении нескольких месяцев уклонялся от взносов. При этом его заработок стабильный и был скрыт от банка. Если эти факты передать в суд, то кредитор может рассчитывать на положительный исход дела. Неплательщик понесет наказание:

- Назначат штраф. Его размер составит от 10 до 250 тысяч рублей. Он может быть погашен за один раз или удерживаться из официального заработка на протяжении нескольких лет;

- Исправительные работы продолжительностью от 50 до 500 часов;

- Принудительный труд от 60 дней до 2 лет;

- Заключение под стражу сроком от месяца до полугода;

- Помещение в колонию на 3-24 месяца.

Что будет, если не платить кредит вообще, ни во время суда, ни после

Почти без последствий это обойдется в том случае, если у вас нет собственности и официального дохода. Тогда вас не смогут лишить имущества, а половину заработанного не конфискуют в счет уплаты долга.

Почему россияне не возвращают кредиты

Банковское сообщество ведет неофициальную статистику, насчитывающую десятки причин, которыми граждане объясняют отказ вносить платежи. Выделим две главные из них.

Снижение доходов населения

Только за первые 7 месяцев 2017-го реальные располагаемые доходы граждан РФ снизились на 1,4%. А всего за последние 3 года, по данным Высшей школы экономики, средний россиянин потерял около 20% доходов.

В наибольшей степени этот фактор сказался на тех, кто брал ипотеку либо автокредит с большим ежемесячным платежом. Особенно тяжело тем, кто внезапно потерял работу – из-за сокращения, банкротства предприятия, по причине конфликта с руководством, болезни или других столь же внезапных обстоятельств.

То же касается сокращения доходов из-за ухода в декретный отпуск или на пенсию. Если у человека не было накоплений, но имелись кредиты, неожиданная потеря источника доходов сразу приводит к просрочкам. Либо к новым долгам.

По информации Национального бюро кредитных историй (НБКИ), каждый второй потребительский кредит берется для погашения предыдущих займов.

Проблему отсутствия постоянных денежных поступлений это никак не решает, и заемщик погружается в еще большую долговую трясину.

Аналитики Объединенного кредитного бюро утверждают, что у 21% хронических неплательщиков по 2 кредита, у 19% – по 3. Средняя задолженность у людей, которые перестают вносить ежемесячные платежи, – 750 тысяч рублей. Каждый десятый потенциальный банкрот – обладатель автокредита на сумму свыше 980 тысяч рублей.

Большинство должников, потерявших часть доходов, относятся к добросовестным: как только у них появляются деньги, они сразу же возобновляют платежи. Такие люди сами инициируют реструктуризацию своего долга и пытаются договориться с банком, менеджеры которого часто идут навстречу.

Сознательное уклонение от уплаты

Конечно, ходящая по соцсетям история о том, как жители то ли Якутии, то ли Челябинска отказались возвращать кредит банку на том основании, что его учредители – иностранные компании, и якобы оплата займа будет финансовой помощью иностранному государству, – фейк.

На самом деле кредит возвращается юрлицу, зарегистрированному в РФ (иностранные банки в нашей стране не имеют права кредитовать физлиц). Но этот пример хорошо иллюстрирует, как изобретательны могут быть те, кто заведомо не собирался отдавать взятые в долг средства.

Вот еще одна типичная история: предприниматель из Томска с 12-летней хорошей кредитной историей летом 2013 года решил выкупить у мэрии местную водонапорную башню и реконструировать ее под жилой дом. Взял несколько потребительских кредитов под высокие проценты. Искренне считал, что башня после проведенных работ станет хорошим объектом залога, и процентные ставки получится снизить.

Прошло полтора года. Выяснилось, что первоначальные расчеты ошибочны, и денег нужно много больше. Взял еще пару займов – как раз в начале 2015-го, после свистопляски с курсом доллара и последовавшим за ней скачком ставок по рублевым кредитам. Когда не стало хватать средств на ежемесячные взносы, мужчина решил залезть в долги к знакомым и даже набрал микрозаймов – лишь бы не испортить свою кредитную историю.

В итоге он оказался обладателем одновременно восьми кредитов, выплачивать которые было совершенно нечем. Банки отказались принимать архитектурный раритет в качестве залога и снижать процентные ставки. И предприниматель перестал платить.

Сейчас он уверен, что сделать это нужно было раньше – тогда не было бы суеты с микрофинансовыми организациями и связанных с этим проблем. Потихоньку начал возвращать долги МФО, подобраться к банковским кредитам рассчитывает самое раннее через пару лет. При этом сам он ни в чем себе не отказывает, и башню реконструировать продолжает.

Будет ли уголовное дело

Ко мне, как к кредитному адвокату, часто на юридической консультации, поступает вопрос: «если я не плачу кредит – будет ли уголовное дело»? Даю ли я однозначный ответ на такой вопрос? Нет, так как в данном случае последствия могут развиваться по-разному.

Если, к примеру, гражданин взял кредит, планировал его погашать, но у него изменились жизненные обстоятельства и платить стало нечем (заболел, потерял работу, стал просто беднее), то, естественно, об уголовном деле речи быть не может! В данной случае у гражданина не было умысла получить заранее невозвратный кредит. Да, банк может что-то там инициировать в плане уголовного преследования должника, подать заявление в полицию и т.д. Но, перспектив у такого дела не будет. Ведь за бедность, у нас, слава Богу, не сажают!

Очень часто отличительной особенностью добросовестного невозвратного кредита от уголовно наказуемого мошенничества является то, что добросовестный гражданин обычно платит один или несколько ежемесячных платежей по погашению долга до момента ухудшения жизненной ситуации. Мошенник же обычно после получения кредита пропадает сразу и более не имеет контактов с кредитором.

Также следует быть всегда аккуратными при оформлении кредита и предоставлении кредитору информации о себе, как заемщике. Такая информация должна быть достоверной! Если, например, Вы при оформлении договора сообщили, что якобы Вы директор фирмы с доходом в 100 тысяч рублей, а впоследствии перестали платить по кредиту и банк вдруг выяснил, что на момент оформления договора Вы были безработным – основания для уголовного преследования в этом случае имеется. Ведь Вы предоставили заведомо ложную информацию с целью извлечения прибыли.

Не забывайте об этом, и не ведитесь на уловки кредитного менеджера, который при оформлении договора Вам расскажет, мол все сведения, полученные от Вас формальны и в анкете или заявлении можно написать всё что угодно. Такая лояльность от банка будет длиться ровно столько, сколько Вы будете исправно возвращать деньги. Как только Вы перестанете платить кредит – Вас обвинят в мошенничестве при его получении и попытаются возбудить уголовное дело!

Часто я слышу от граждан такую байку, мол если вместо положенного ежемесячного платежа в 10 000 рублей платить хоть что-то, например, 1000 рублей – банк не сможет обвинить должника в мошенничестве. Конечно же всё это - народные сказания от кредитных должников. Просто помните, что, если изначально Вы брали кредит с целью его возврата и у Вас действительно произошли изменения в жизни в худшую сторону, платить стало нечем – носить каждый месяц в банк какую-то подтверждающую Ваши добрые намерения сумму совершенно не обязательно.

Так что подведем итог: если не платить кредит - уголовные проблемы могут возникнуть только у реального мошенника, который изначально брал деньги без цели их возврата.

Могут ли посадить за неуплату

Да, могут. Законодательством РФ предусмотрена такая мера наказания за неуплату кредита, как лишение свободы. Однако на практике применить ее трудно: чтобы дело дошло до тюрьмы, плательщик должен задолжать большие суммы, а уклонение от выплат — носить злостный характер. В случае невыплаты потребительских кредитов, сажают в тюрьму редко.

Чем чревато игнорирование звонков

Если должник не реагирует на звонки кредитора, возможно несколько вариантов развития событий:

- Попытка сотрудников отдела претензий банка связаться с заемщиком через контакты, указанные в анкете – телефон и адрес места работы, телефон контактных лиц, адрес проживания и регистрации самого клиента. Кредитор будет искать рычаги воздействия на клиента через его работу и знакомых.

- Привлечение коллекторской компании для взыскания долга. Посредники будут связываться с клиентом и требовать внести оплату, но уже более в грубой форме. Кредитором при этом продолжает выступать банк.

- Переуступка права требования или иными словами перепродажа кредита коллекторским агентствам. Полноправным собственником долга становится финансовая организация. Клиента извещают о смене кредитора и реквизитов для оплаты.

- Обращение банка в суд. Дело затратное для кредитора и не всегда выигрышное. Если открыто судебное производство, не рекомендуется продолжать прятаться от кредитора, нужно выступить с ответом.

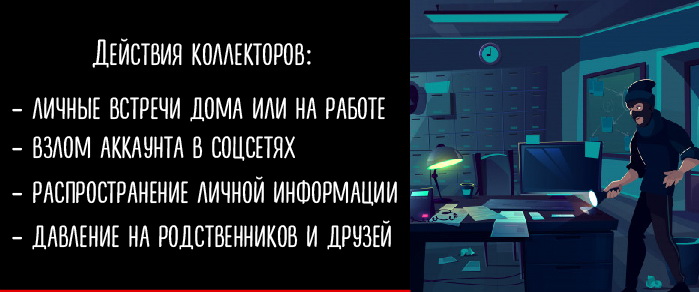

Наиболее неприятные последствия игнорирование звонков – это противоправные действия коллекторских компаний.

Представители фирм могут взломать аккаунт в социальных сетях, и распространять о должнике личную информацию среди его друзей и подписчиков.

Еще один популярный ход – прозвание родственников и знакомых с требованием вернуть деньги за должника. Часто основанием этого заявления служит указание близких людей третьими лицами в кредитном договоре.

ЭТО ВАЖНО! Если родственники или друзья не давали письменное согласие на использование их данных, можно написать заявление на изъятие их контактов из базы данных банка и коллекторов. Заявление пишется на имя дирекции финансовой компании со ссылкой на Закон о персональных данных.

И последний, но не менее известный, способ воздействия на должников – личные встречи дома или на работе. Заемщик может не открыть двери и проигнорировать приход коллекторов. Но тогда высока вероятность, что о долге узнают соседи или коллеги.

Фирмы по взысканию задолженности не стесняются обклеивать подъезды и целые дома с унизительными надписями про заемщиков.

Коллекторы

Есть два сценария, когда коллекторы берутся за взыскание долга:

- Кредитор пользуется услугами коллекторских агентств для взыскания долгов. В этом случае владелец долга — всё ещё кредитор, а взысканиями занимается сторонняя служба.

- Кредитор продаёт долг коллекторскому агентству. Владельцем и взыскателем становится сторонняя организация, которая выкупила долг. Обычно в этом случае коллекторы сразу обращаются в суд или пытаются заключить соглашение за счёт погашения небольшой части долга.

Судебное взыскание задолженности

Обычно люди очень боятся ходить в суд и отстаивать свои интересы, особенно пожилого возраста. Хочу заверить, что ничего страшного в судах нет. Наоборот, можно затянуть сроки взыскания долга и существенно снизить проценты штраф, неустойку. Взыскать долг банк может двумя способами: получение судебного приказа и обращение в суд с исковым заявлением о взыскании задолженности. О каждом по порядку.

Я не рассматриваю ситуацию при которых займ обеспечен залогом (ипотека или автокредит). Риск потерять залог при неуплате очень высок. По необеспеченным займам все гораздо проще.

Вынесение судебного приказа. В 90 процентов случаев банки используют судебный приказ как первоначальный инструмент взыскания задолженности. Он помогает экономить время и средства. Особенности заключаются в том, что стороны в суд не вызываются, а приказ (который одновременно является исполнительным документом) выдается сразу после рассмотрения заявления. Следовательно, кредитору не нужно ждать месяц для вступления судебного акта в законную силу, равно нет необходимости участвовать в заседаниях. Большой минус заключается в том, что должнику достаточно просто отменить приказ. Основанием может явиться несогласие с суммой задолженности. При поступлении, мировой судья обязан отменить приказ, о чем вынести соответствующее определение.

Направление искового заявление. Стадия искового производства предполагает извещение и вызов всех участников производства по делу. Если банк все сделал правильно, то заявление будет принято к производству с назначением даты заседания. При рассмотрении дела заемщику может повлиять на ход принятия решения: предоставлять доказательства, возражения, давать пояснения. По итогу слушания будет выдано решение и исполнительный лист. Напоминаю, решение вступает в силу в течение месяца.

Стадия исполнительного производства. Коварная система принудительного взыскания задолженности при которой в дело вступают судебные приставы. Они смогут арестовать счета, имущества, направить постановление об удержании 50 процентов из дохода должника.

Не стоит расстраиваться, поскольку полномочия судебных приставов серьезно ограничены Федеральным законом «Об исполнительном производстве». Если у должника нет дохода и имущества, то исполнительное производство с большой долей вероятности будет окончено.

Да, вы не ослышались. Пристав сможет окончить производство и вернуть исполнительный документ взыскателю с указанием на тот факт, что требования невозможно исполнить (образно говоря с должника нечего взять).

Теперь Вы знаете какие последствия могут ожидать должника по кредиту при неуплате ежемесячных платежей. Я думаю, главное не бездействовать и искать выход. Хороша поговорка: «Под лежачий камень вода не течет» Теперь давайте посмотрим, что можно сделать заемщику для стабилизации ситуации или полного списания долга. Предлагаю идти от более простого к сложному.

Что будет с имуществом должника

После обращения кредитора в службу судебных приставов с заявлением о возбуждении исполнительного производства на основании судебного приказа или исполнительного листа, наступает самая неприятная часть из того, что будет, если не платить кредиты банкам.

Судебный пристав-исполнитель выносит постановление, где предлагает должнику сообщить сведения о доходах (см. ст. 101 ФЗ «Об исполнительном производстве») и имуществе, на которое может быть обращено взыскание, в том числе о банковских вкладах и заложенном имуществе (к нему относится, например, ипотечная квартира). Подтверждение доходов позволит избежать ситуаций, когда удержание производится из доходов, которые приставы не вправе трогать, или когда происходит превышение допустимого процента удержаний из зарплаты, пенсии.

Также с целью разыскания имущества приставы направляют запросы в органы ГИБДД и Росреестра. Помимо этого гражданина с задолженностью более 30 000 рублей, не погашенной добровольно, могут по заявлению взыскателя ограничить в поездках за границу. По своей инициативе пристав может установить такое ограничение через два месяца после окончания срока для добровольного удовлетворения требований взыскателя (5 дней), сумма которых более 10 000 рублей (ст. 67 Закона). Помимо взыскиваемого с помощью службы приставов долга, гражданину будет необходимо уплатить исполнительский сбор в размере 7% от суммы долга.

Что делать и кто поможет, если нечем платить

Здесь я привожу юридические компании и сервисы, которые помогут вам в борьбе с коллекторами и законно помогут снизить долговую нагрузку.

1). Доброкасса. Компания предоставляет юридическую помощь должникам по кредиту и помогает списать просроченную задолженность. Воспользовавшись ее услугами вы получите новый график комфортных для вас платежей от финансовой организации, в которой брали деньги. Специалисты Доброкассы проконсультируют вас и подскажут, что именно делать в вашей ситуации и как с минимальными и имиджевыми потерями выйти из нее.

2). Правовед. Надежный юридический сервис, обратившись в который юристы дадут вам развернутый ответ на ваш вопрос и помогут оформить документы, чтобы минимизировать платежи по кредиту. Сюда вы можете обратиться по широкому кругу вопросов. Консультация юриста начинается от нуля рублей. Мои знакомые также периодически пользуются Правоведом в самых разных ситуациях.

3). Антиколлектор. Этот интернет-сервис позволяет проверить телефон, с которого вам звонят коллекторы и внести их в четный список. На сайте есть ссылки на прокуратуру, МВД и Роскомнадзор. Перейдя по ним, вы сможете составить жалобу на злостных коллекторов, действия которых выходят за рамки закона.

Как не платить проценты

В соответствии со ст. 809 ГК РФ кредитор обладает полным правом на получение процентов, так как договор кредитования заключается сторонами на возмездных условиях.

В случае просрочки помимо процентов банки часто требуют также оплатить неустойку в виде:

- разового фиксированного штрафа за просрочку;

- штрафа, начисленного в виде процента на остаток суммы непогашенного кредита;

- пени, начисляемой за каждый день просрочки.

Иногда размер неустойки растет неоправданно быстро и может превысить даже сумму самого займа. В случае если неустойка несоразмерно велика, то ее можно законно уменьшить через суд. Это право прописано в статье 333 ГК РФ.

Заключение

Время подвести итоги. Долговые обязательства – сложный и многогранный вопрос, для решения которого требуется специальная юридическая подготовка.

Уклоняться от выплат или скрываться от приставов и коллекторов – ошибочная линия поведения, которая заводит должников в тупик.

Если вы не в силах погасить имеющуюся задолженность самостоятельно, стоит воспользоваться помощью профессиональных антиколлекторских компаний.

- https://zarabotatdoma.ru/chto-budet-esli-ne-platit-kredit/

- https://hiterbober.ru/personal-money/chto-budet-esli-ne-platit-kredit.html

- https://www.vsemvzaimy.ru/o-mikrozaymakh/chto-budet-esli-ne-platit-kredit-chem-grozit/

- https://sposob-zarabotat.ru/chto-budet-esli-ne-platit-kredit/

- https://banki-dolgi.ru/articles/dolgi/chto-budet-esli-ne-platit-kredit.html

- https://myrouble.ru/chto-budet-esli-ne-platit-kredit/

- https://zen.yandex.ru/media/soveti_advokata/esli-ne-platit-kredit--chto-budet-5fa27e35f278637dd4d1e4eb

- https://bankiros.ru/wiki/term/cem-grozit-neuplata-kredita

- https://easymoneyinfo.ru/chto-budet-esli-ne-platit-kredit-voobshhe/

- https://journal.credit.club/chto-budet-esli-ne-platit-kredit

- https://www.uk-vertum.ru/2019/11/25/nabral-kreditov/

- https://www.9111.ru/questions/777777777356298/

- https://papapomog.com/loans/chto-budet-esli-ne-platit-kredit

- https://urstart.ru/chto-budet-esli-ne-platit-kredit/