20 лучших дивидендных акций российских компаний на сегодняшний день

Критерии отбора дивидендных акций в портфель

В самом начале должна предупредить, что информация не является инвестиционной рекомендацией и не должна рассматриваться в этом качестве. Представленный ниже список акций представляет собой субъективный взгляд частного инвестора (автора статьи), один из портфелей которого формируется с целью получения пассивного дохода через 10–15 лет за счет дивидендов российских компаний.

Мой топ-20 дивидендных акций может отличаться от списка других инвесторов, потому что мы при формировании стратегии закладываем разный горизонт инвестирования, уровень риска и критерии отбора ценных бумаг. Но могу сказать, что в мой портфель попадают бумаги не по красивому названию или только с наибольшей дивидендной доходностью. Я провожу анализ по нескольким критериям, о которых кратко расскажу до того, как представлю список отобранных дивидендных акций.

Дивидендная доходность

Мне как долгосрочному инвестору хотелось бы получать максимальную доходность от своих вложений при минимальном риске. Этого невозможно достичь без проведения анализа конкретной акции. И одним из параметров, который надо изучить, является дивидендная доходность.

Ее можно рассчитать самостоятельно путем деления размера дивиденда на текущую котировку акции. Но удобнее пользоваться агрегаторами.

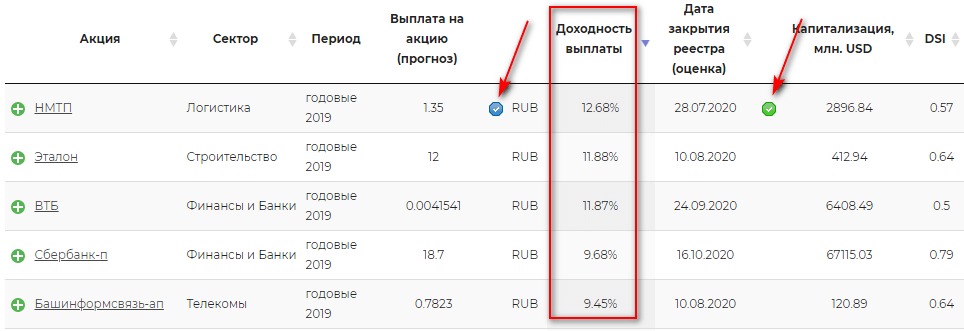

Например, управляющая компания “Доходъ” разработала и регулярно обновляет таблицы с показателями по всем дивидендным акциям российских компаний. Галочки означают рекомендации Совета директоров, где галочек нет – рекомендаций пока тоже нет.

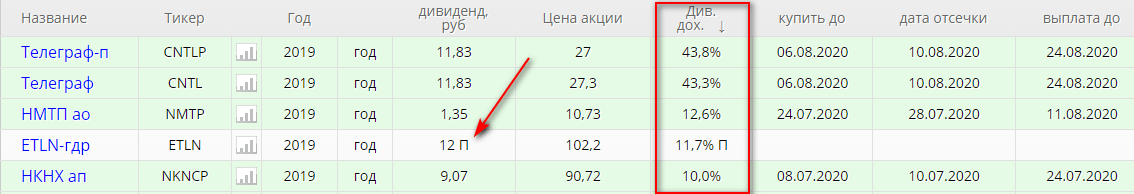

Еще более удобная таблица с дивидендами, датами отсечки, покупки и выплатами находится на портале Smart-lab. Буква П означает, что дивиденды пока прогнозные.

Ориентироваться только на высокий показатель дивидендной доходности ни в коем случае нельзя, если вы инвестируете на долгосрок. Например, такие привлекательные выплаты у компании “Телеграф” сложились совсем не от того, что она бурно развивается и наращивает прибыль, а за счет продажи дорогих объектов недвижимости в центре Москвы в 2019 г. Больше таких зданий не осталось, а значит, рассчитывать на высокие дивиденды в будущем не приходится.

Возникает вопрос: “А какую доходность следует считать приемлемой?” Я ориентируюсь на среднюю ставку по депозитам 10 крупнейших банков РФ (можно взять на сайте Центробанка). Например, на январь 2020 г. она составляла 5,927 %, к июлю снизилась до 4,629 %. Учитывают налог 13 %, который инвестор должен уплатить с полученных дивидендов, и прибавляют премию за риск 2 %.

Минимальная доходность, которая может устроить, = (4,629 + 2) / 0,87 = 7,62 %

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам Скачать книгу

Стабильность выплат

Следующий показатель поможет ответить на вопрос, насколько стабильно компания выплачивала дивиденды в прошлом. Это в какой-то степени позволит предположить, что выплаты продолжатся и в будущем. Из возможного списка сразу отсеются те, для кого дивиденды были единоразовой акцией. Добавлять их в долгосрочный портфель не стоит.

Историю выплат я изучаю на графиках, которые дает сайт BlackTerminal. У него платная подписка, но после регистрации в течение 14 дней можно опробовать весь функционал ресурса бесплатно. Этого времени вполне хватит, чтобы провести анализ акций и отобрать наиболее привлекательные в свой инвестиционный портфель.

Аналитика доступна с 2007 года. 12-летняя история выплат Сбербанка вселяет надежду, что и в следующие десятилетия компания продолжит делиться прибылью со своими акционерами. А вот компания “Нижнекамскнефтехим” такой стабильностью похвастаться не может, поэтому включение ее акций в портфель связано с большим риском неполучения дивидендов в будущем.

Инвестиционная компания “Доходъ” рассчитывает индекс стабильности дивидендов (DSI), который позволяет определить, насколько регулярно компания делится с акционерами прибылью и повышает их размер. Его размеры изменяются от 0 до 1. Значения, превышающие 0,6, свидетельствуют о высокой вероятности выплат в дальнейшем. Я рассматриваю для портфеля DSI от 0,5.

Мультипликаторы

Мультипликаторы – это показатели, которые позволяют сравнивать между собой акции различных компаний. Они рассчитываются на основе финансовой отчетности. Любители бухгалтерии и математики определяют значения самостоятельно. Времени на расчет всех мультипликаторов, пусть даже по 10 компаниям, может уйти очень много. Не у всех инвесторов оно есть. В помощь агрегаторы, которые оперативно делятся уже готовыми цифрами. Я пользуюсь smart-lab.ru, Investing.com, Conomy, BlackTerminal, “Доходъ”.

Тема мультипликаторов заслуживает отдельной статьи. Показателей довольно много. Я для анализа выбираю:

- EV/EBITDA;

- ND/EBITDA;

- L/A – коэффициент левериджа;

- P/E;

- ROE – рентабельность капитала;

- ROA – рентабельность активов;

- P/B.

Диверсификация портфеля

Необходимость диверсификации – важнейший критерий для меня. Включение в портфель акций, например, только нефтегазовой отрасли, не самое мудрое решение. Поэтому после формирования списка достойных кандидатов я начинаю отсеивать часть из них. При этом стараюсь сохранить распределение активов по разным отраслям.

Мой текущий портфель включает акции 20 компаний из 9 отраслей:

Желание мажоритария выплачивать дивиденды

Интересный подход предлагает Лариса Морозова – легенда российского фондового рынка в части дивидендной стратегии. Она включает в свой портфель только акции компаний, которые имеют веские причины платить высокие дивиденды. Выделяет 3 самые популярные причины:

- Пополнение федерального бюджета (например, Газпром, Транснефть, Аэрофлот, ВТБ и др.).

- Пополнение бюджетов субъектов РФ (например, Башнефть, Татнефть, НКНХ и др.).

- Контроль за внешнеэкономической деятельностью (например, Энел Россия, Юнипро и др.).

Я стараюсь по возможности учитывать этот фактор, но полностью не строю на нем свой окончательный выбор.

Мнения экспертов

По мнению представителя Промсвязьбанка Богдана Зварича, российским инвесторам следует обратить внимание на ликвидные акции, показывающие высокую доходность. Он считает ценные бумаги потребительского и финансового сектора, электроэнергетических, газовых и сталелитейных предприятий привлекательными с точки зрения показателей прибыли и риска.

Отчасти с ним согласен и Евгений Миронюк из «Фридом Финанс» — специалист видит существенный потенциал роста в областях, наиболее пострадавших от пандемии, — авиаперевозках, энергетике. С его точки зрения наблюдаются хорошие перспективы для технологического сектора, фармацевтической промышленности, розничной торговли, индустрии компьютерных игр и мультимедийных услуг.

А вот Эдуард Харин, стратегический управляющий «Альфа-Капитал», считает, что покупки бумаг компаний, связанных с электроэнергетикой, телекомом и ретейлом, лучше избегать, поскольку их доходность сейчас падает. С его точки зрения, особое внимание следует обратить на банковский сектор, металлургическую, газовую и нефтяную отрасли.

Какие российские акции платят дивиденды каждый месяц

На Московской ФБ акции с выплатой дивидендной доходности раз в месяц отсутствуют. Стратегия работы с подобными ценными бумагами считается неэффективной среди инвесторов.

Для получения ежемесячной прибыли следует обратить внимание на акции фондов недвижимости. Торги по ним проходят на американской бирже. Уровень доходов равен десятым долям процента, поэтому работать с ними невыгодно. К подобным популярным фондам американские аналитики относят:

- LTC Properties;

- Realty Income.

В России можно работать с акциями, начисление дивидендов по которым осуществляется ежеквартально. В таблице представлены наименования топ-10 компаний с выплатами раз в 3 месяца.

| Наименование компании | Тикер акции |

| АЛРОСА | ALRS |

| НЛМК | NLMK |

| Детский мир | DSKY |

| ЛУКОЙЛ | LKOH |

| МТС | MTSS |

| ФосАгро | PHOR |

| Татнефть | TATN |

| Газпромнефть | SIBN |

| Селигдар | SELG |

| Юнипро | UPRO |

Внимание! Для ознакомления с периодичностью выплат компанией процентов по акциям следует изучить ее дивидендную политику. Подобный документ всегда находится на официальном сайте предприятия.

ФСК ЕЭС

- Федеральная сетевая энергетическая компания. Управляет единой национальной электрической сетью. Передаёт и продаёт электроэнергию, подключает к сети абонентов. Обслуживает линии электропередач.

Как собрать портфель для долгосрочного инвестирования?

Перед тем, как впервые приступить к формированию инвестиционного портфеля важно учесть несколько моментов:

- первое время совершать дивидендные инвестиции рекомендуется в знакомые виды бизнеса;

- если целью служит отдельная отрасль, фокус направляется на ее лидеров;

- при инвестировании в аутсайдеров разбор причин их падения и выявления будущих катализаторов роста обязательны.

Надежный и доходный портфель инвестора содержит акции нескольких компаний. Но в этом случае эксперты рекомендуют придерживаться оптимального баланса, способного принести прибыль. Неперегруженный инвестпортфель состоит из активов 15-20 предприятий с 5-6 % бумаг на каждое из них.

Диверсификация портфеля, то есть выбор дивидендных акций компаний из разных отраслей защищает вложения от возможного воздействия валютных и политических рисков. Здесь 2-3 эмитентов из сектора достаточно. Для наибольшего соотношения инструментов в общий состав добавляется до 50 % иностранных активов.

Голубые фишки обладают высокой ликвидностью, поэтому включение этих активов в инвестиционный портфель позволяет быстро избавиться от них в случае необходимости.

При отборе эмитентов обращается внимание на доходность дивидендов и их рост в течение последних лет. Информация для ознакомления размещена на официальном портале закрытия реестров РФ.

Компании, выплачивающие квартальные дивиденды:

- Северсталь;

- НЛМК;

- ММК;

- ФосАгро;

- Татнефть;

- QIWI.

Предприятия с выплатами раз в полгода:

- Акрон;

- ВСМПО-АВИСМА;

- Лукойл;

- Газпром;

- Новатэк;

- Роснефть;

- Магнит;

- Алроса;

- Норникель;

- МТС;

- Русагро.

Любимый Западом Лукойл распределяет часть прибыли между акционерами дважды в год с индексацией на коэффициент инфляции. Подобная дивидендная политика компании позволяет привлекать акционеров, ведь в этих условиях не самая высокая доходность по сравнению с другими представителями сектора компенсируется покрытием инфляции.

Компании, планирующие перейти на промежуточные выплаты:

- ТМК;

- Сбербанк;

- Россети.

Председатель правления «Сбербанка» Герман Греф высказался о планах перехода к полугодовым или поквартальным выплатам дивидендов. С учетом того, что Герман Оскарович неуклонно придерживается стратегии вести финансовое учреждение к европейскому формату, его слова воспринялись всерьез.

«РусГидро»

- Крупный энергетический холдинг. Производит энергию из возобновляемых источников: солнца, ветра, воды. В состав группы «РусГидро» входят гидроэлектростанции, тепловые электростанции, научно-исследовательские институты, инжиниринговые организации.

Российские бумаги с высокими дивидендами

В таблице представлены российские компании, акции которых способны принести доход выше среднерыночных значений. Условно их можно разделить на 2 категории: ценные бумаги с высокой вероятностью получения значительных дивидендов и акции, которые обеспечат хороший доход при наступлении определенных условий.

| Компания | Ожидаемая доходность по дивидендам, % | Ожидаемые дивиденды за 12 мес., рублей |

| Первая категория | ||

| Магнит | 8,2-9,1 | 450-500 |

| МТС | 8,7 | 28 |

| ММК | 8,7-12,5 | 4,5-6,5 |

| Энел Россия | 9,4 | 0,085 |

| Северсталь | 9,5-13 | 120-165 |

| Юнипро | 11,1 | 0,317 |

| Норникель | 11,4-13,9 | 2 700-3 300 |

| НЛМК | 11,4-16,6 | 24-35 |

| Сургутнефтегаз-ап | 15-17,4 | 6-7 |

| Вторая категория | ||

| ФСК ЕЭС | 7,3-8,7 | 0,015-0,018 |

| ФосАгро | 8-9,6 | 250-300 |

| АЛРОСА | 8,5-14,4 | 7,8-13,2 |

| ЛСР | 8,8 | 78 |

| Ленэнерго-ап | 9,2-10,5 | 14-16 |

Дивидендная рентабельность инвестиционного портфеля, состоящего из 9 самых доходных акций российских компаний по росту и дивидендам, может превысить среднюю рыночную прибыль в 2021 году. При выборе бумаг учитывались:

- перспективы роста стоимости;

- ожидаемая доходность по выплатам;

- баланс между предприятиями, работающими на внутреннем и внешнем рынке;

- принципы отраслевой диверсификации;

- коэффициент ликвидности активов.

Наиболее устойчивой к воздействию эпидемии коронавируса стала розничная торговля продуктами питания, где лидирующие позиции по рентабельности занимает сеть супермаркетов «Магнит».

Еще несколько наблюдений экспертов:

- Компания МТС планирует выплатить по итогам 2021 года от 28 рублей за акцию.

- Ведущими предприятиями в сфере черной металлургии в последнее время стали НЛМК, ММК и «Северсталь». Если рассматривать отрасль в целом, то этим компаниям удалось не только восстановиться после весеннего падения, но и высоко подняться. Это дает основания полагать, что их акции имеют неплохой потенциал роста.

- «Сбербанк» продолжает активно развиваться, создавая большое количество сервисов, что превращает компанию в одну мощную систему. Акции банка показывают спокойный и уверенный рост, но пиков их цена еще не достигла. Эксперты видят неплохую перспективу развития всего банковского сектора и рекомендуют покупать бумаги, в частности, этого крупнейшего российского банка.

- «Норильский никель» занимает лидирующие позиции на рынке, поскольку стоимость платины, палладия и никеля находится сейчас на локальных максимумах.

- Высокая доходность ожидается по акциям «Сургутнефтегаза». Компания готова выплатить инвесторам 10 % от чистой годовой прибыли.

- «Юнипро» планирует запустить новый энергоблок на Березовской ГРЭС, что позволит увеличить выплаты.

- «Энел Россия» зафиксировала размер дивидендов во избежание его снижения в период строительства ветряных электростанций.

- «Татнефть» занимает 6 место по объемам добычи черного золота. В 2020 году из-за кризиса компания снизила периодичность выплат до одного раза в год (ранее было 4), но с точки зрения аналитиков, восстановление спроса на энергоресурсы повысит платежеспособность холдинга и позволит увеличить дивиденды.

Обзор отраслей на примере российских компаний с наибольшим размером дивидендов

Перед приобретением акций рекомендуется обратить внимание на отрасли и эмитенты в соответствии с прогнозами аналитиков, выделяющихся наибольшей финансовой привлекательностью.

Ритейл сектор

ТОП компаний РФ в области ритейл с высокими дивидендами по данным российского сообщества инвесторов и трейдеров Смартлаб на 2019 год.

| Компания | Тикер | Дивидендная доходность |

| МТС | MTSS | 10,6 % |

| Детский мир | DSKY | 9,3 % |

| М.видео | MVID | 5,6 % |

| QIWI | QIWI | 5,5 % |

| Магнит | MGNT | 5,1 % |

| X5 Retail Group | FIVE | 4,9 % |

Нефтегазовый сектор

ТОП компаний РФ нефтегазового сектора с высокими дивидендами по данным отечественного брокера Доходъ на 2020 год.

| Компания | Тикер | Дивидендная доходность |

| Сургутнефтегаз | SNGS | 12,3 % |

| СаратНПЗ | KRKNP | 9,9 % |

| Татнефть | TATN | 7,1 % |

| Лукойл | LKON | 6,9 % |

| Газпром | GAZP | 6,5 % |

| Башнефть | BANE | 5,8 % |

Металлургический сектор

ТОП компаний РФ металлургического сектора с высокими дивидендами по данным информационного портала Московской биржи на 2019 год.

| Компания | Тикер | Дивидендная доходность |

| ММК | MAGN | 13,5 % |

| Северсталь | CHMF | 12,1 % |

| Норникель | GMKN | 11,4 % |

| НЛМК | NLMK | 10,4 % |

| АЛРОСА | ALRS | 8,8 % |

| Евраз | EVR | 7,5 % |

Внешняя торговля

ТОП компаний РФ во внешнеторговой отрасли с высокими дивидендами по данным информационного портала Московской биржи на 2019 год.

| Компания | Тикер | Дивидендная доходность |

| Татнефть | TATN | 12,6 % |

| Норникель | GMKN | 11,4 % |

| МТС | MTSS | 10,6 % |

| Акрон | AKRN | 8,8 % |

| QIWI | QIWI | 5,5 % |

| Газпром | GAZP | 5,5 % |

Отечественные предприятия предпочитают выплачивать финальные дивиденды по итогам года. Квартальные выплаты практикуются редко.

Дивидендным сезоном считается весенне-летний период. Именно в это время российские компании проводят выплату дивидендного дохода акционерам за прошлый год.

На российском рынке ценных бумаг отсутствуют активы с ежемесячными условиями выплат дивидендов.

Сколько можно заработать на дивидендах

Итак, предположим, вы сформировали портфель из бумаг, входящих в ТОП российских и зарубежных дивидендных акций. Сколько можно на этом заработать?

При грамотной диверсификации ваша доходность может составить от 10 до 20%, что намного опережает прибыль от размещения средств на вкладах и доход по консервативным инструментам (например, облигациям).

А если вы примете решение реинвестировать полученные дивиденды – ваша прибыль будет расти еще быстрее. Это даст вам и другие преимущества:

- экономию на комиссии за транзакции (при покупке дробных акций);

- увеличение доли в управлении акционерным обществом.

Подборки

В качестве подборки покупки дивидендных акций вы можете использовать идеи, обозначенные в этой статье. Второй способ — сформировать самостоятельно. Третий путь — воспользоваться идеями формирования дивидендного портфеля профессиональных участников рынка/брокеров, которые они публикуют в открытом доступе.

Топ недооцененных российских компаний с потенциалом роста

По версии экспертов БКС Экспресс, к недооцененным дивидендным акциям с хорошей перспективой роста на конец 2018 года можно отнести следующие компании:

- Нефтегазовый сектор. Новатэк, Лукойл.

- Металлургия, добыча, переработка. Русал, Алроса, Полюс.

- Телекоммуникации. МТС.

- Энергетика. Ленэнерго-АП, ФСК ЕЭС, МРСК ЦП.

- IT. Яндекс.

- Финансы. Сбербанк, ВТБ.

- Транспорт. Аэрофлот.

Топ недооцененных американских акций с потенциалом

- Технологический сектор. Micron Technology, Applied Materials, Advanced Micro Devices. Потенциал роста до 80%.

- Биотехнологии. Celgene, GileadSciences.

- Платежные системы. Square, PayPal.

- Быстрое питание. Starbucks.

- Авиаперевозки. AmericanAirlines.

ФосАгро

Это компания, которую аристократом точно назвать нельзя.

Не такая уж у неё и большая история выплат. И нет большой стабильности. Средняя дивидендная доходность компании за последние 5 лет составила 6,4%.

Даты закрытия реестров, даты отсечки

| 17.08.2021 | AFL: дивиденды $0.33; Выплата 01.09.2021 | |

| 17.08.2021 | ED: дивиденды $0.775; Выплата 15.09.2021 | |

| 17.08.2021 | HRZN: дивиденды $0.1; Выплата 15.09.2021 | |

| 17.08.2021 | MPC: дивиденды $0.58; Выплата 10.09.2021 | |

| 17.08.2021 | MRO: дивиденды $0.05; Выплата 10.09.2021 | |

| 17.08.2021 | PCAR: дивиденды $0.34; Выплата 08.09.2021 | |

| 17.08.2021 | PSX: дивиденды $0.9; Выплата 01.09.2021 | |

| 17.08.2021 | TGT: дивиденды $0.9; Выплата 10.09.2021 | |

| 17.08.2021 | VMC: дивиденды $0.37; Выплата 03.09.2021 | |

| 17.08.2021 | L: дивиденды $0.0625; Выплата 31.08.2021 | |

| Полный календарь |

В нижеследующих таблицах указаны дивидендные доходности, которые рассчитаны как отношение суммы всех полностью выплаченных дивидендов за прошлый год к текущей рыночной цене акции. Фактически, эта таблица показывает, на какую годовую доходность могут рассчитывать инвесторы в случае, если компания за этот год выплатит такие же дивиденды как и в прошлый раз. Но поскольку ситуация с прибылью компаний из года в год меняется, прошлые доходности не могут быть гарантированы в будущем.

Дивидендные акции против акций роста. Куда лучше инвестировать

Преимущества дивидендных акций перед акциями роста:

- Меньшая волатильность и риск.

- Стабильный доход.

- Уверенность в надежности компании, в которую вы инвестируете.

- Дивидендные акции меньше подвержены негативному влиянию колебаний рынка.

А в чем дивидендные акции проигрывают?

- Прибыль не инвестируется, а идет на выплату доходов.

- При повышении процентных ставок по облигациям последние становятся серьезным конкурентом дивидендных акций.

- Для получения существенного дохода требуется крупный капитал.

Как вы понимаете, с акциями роста все наоборот: дивиденды по ним не выплачиваются, поскольку прибыль идет на развитие бизнеса. Но такие бумаги более волатильны и характеризуются повышенным риском.

Некоторые акции роста позволяют получать доход, намного превышающий дивиденды. Первым делом приходит в голову компания TESLA, бумаги которой подорожали почти на 500% за один только 2020 год.

Таким образом, акции роста подходят молодым инвесторам, не имеющим крупного капитала, но располагающим стабильным заработком. А дивидендные акции – хороший источник пассивного дохода для людей старшего возраста.

ГМК «Норникель»

Данную компанию тоже нередко относят к дивидендным аристократам, хотя это не совсем корректная формулировка.

С 2007 по 2012 гг. компания платила максимально низкие дивиденды. Но сейчас в составе акционеров можно увидеть расхождение позиций. Часть выступает за урезание дивидендов, а часть, наоборот, заинтересована в том, чтобы выводить дивиденды. Именно поэтому в последние несколько лет Норникель показывал весьма приличные дивиденды. Радует здесь именно высокий темп роста выплат в последние годы.

Компания не является типичным аристократом, несмотря на то, что средняя дивидендная доходность за последние 5 лет составила 9,45%. Сейчас Норникель находится в довольно непростом положении, связанном с авариями. Понятно, что там будут расходы на компенсацию ущерба. Пока непонятно, какими эти расходы окажутся, но очень вероятно, что всё-таки дивиденды будут как минимум сокращены. С другой стороны, сейчас ГМК торгуется по не самой плохой цене. Если покупать акции с расчётом на долгий срок, то, возможно, это может стать довольно выгодной дивидендной ставкой.

Недооцененные акции российских компаний 2021 года с потенциалом роста

В 2021 году аналитики, составляя рейтинги лучших российских компаний для инвестирования, забывают указать ряд перспективных. В таблице представлены предприятия, которые с наибольшей вероятностью займут лидирующие позиции на рынке по уровню доходности ценных бумаг в ближайшие 1,5-2 года.

| Наименование компании | Прогнозная цена 1 акции, руб. | Краткое описание |

| Сургутнефтегаз | 100-140 | Переоценка стоимости акций компании может произойти в любое время, поскольку рынок не учитывает объем вкладов предприятия, существенно превышающих размер капитализации. |

| Русал | 100-150 | У предприятия имеется доля в Норникеле почти 30%. Повышение стоимости алюминия приведет к росту стоимости компании и цен ее акций. |

| АФК Система | 70-100 | У компании достаточное количество нерыночных активов, не учитываемых в стоимости. В ближайшем будущем предприятие планирует увеличить объем дивидендов 1 акции. |

| Интер РАО | 9-10 | Предприятие имеет стабильный уровень выручки и дохода. Объем сбережений составляет 220 млрд. руб. В будущем планируется повышение уровня дивидендов. |

| Банк СПб | 90-100 | Компания выплачивает высокие дивиденды держателям акций. Значения показателей P/E и P/BV не превышает 3 и 0,5 соответственно. |

| ММК | 70-80 | В 2021 году наблюдается тенденция к росту цен на сталь. Это положительно скажется на стоимости акций. Модернизация предприятия подходит к завершению. ММК ведет прозрачный менеджмент, инвесторы могут в любое время узнать об изменениях в деятельности. |

| ВТБ | 0,07-0,08 | Компания активно работает над повышением уровня дивидендов по акциям. Недавно предприятие осуществило покупку привилегированных акций Минфина. |

| Мосэнерго | 3-4 | Предприятие имеет стабильную прибыль. Коэффициент P/B не превышает уровня 0,3. |

Внимание! Аналитики рекомендуют включить в инвестиционный портфель акции 2-3 представленных компаний для получения повышенных дивидендов в недалеком будущем.

Советы начинающему инвестору

- Минимальная рекомендуемая сумма для формирования долгосрочного дивидендного портфеля составляет 50 000 рублей. С меньшей суммой достаточно проблематично диверсифицировать риски и перетряхивать полноценно портфель. Плюс высокие сопутствующие издержки (комиссии брокеру и т. п.).

- Начните инвестирование в дивидендные акции с низкими рисками. Исключите на начальном этапе покупки малоликвидных акций и бумаг третьего эшелона, даже если были обещаны высокие дивидендные выплаты. Покупки дивидендных акций с доходностью выше 10% на американском рынке и 20% на российском несут дополнительные риски, которые начинающему инвестору желательно избегать.

- Повышайте свой профессиональный уровень как инвестор. В открытом доступе много обучающих и информационных материалов для самостоятельного изучения.

- Если у вас сумма, достаточная, чтобы сформировать портфель дивидендных акций из американских ценных бумаг, — начните с них. Из списка торгуемых на Санкт-Петербургской бирже. Сформируйте простой портфель из голубых фишек индекса дивидендных аристократов S&P 500. Рекомендуемая сумма вложений в таком случае — не менее 200 тысяч рублей, срок инвестирования — 2 года и более. Количество акций в портфеле — не менее 20. В этом случае будет сформирован портфель из высоколиквидных бумаг американских компаний с минимальными рисками. Риски на российском рынке априори выше в силу разных причин — как недавней историей самого российского фондового рынка, так и более низкой ликвидностью и более слабой законодательной базой относительного мирового опыта.

Управление рисками

Простые подходы в управлении рисками позволят вам сохранить ваши вложения. Несколько общих принципов:

- Диверсификация вложений. В этой статье уже рассмотрен такой подход. Разбивайте деньги по разным инструментам с разными суммами инвестирования. Надежные акции с меньшей дивидендной доходностью получают большую долю в портфеле. Рискованные активы с высокими дивидендами должны составлять не более 20-25% вложений, если портфель формируется как консервативный — не более 15%.

- Отслеживайте текущую историю компании. При резких изменениях в деятельности в худшую сторону, уменьшайте долю таких акций в дивидендном портфеле вплоть до полного исключения ценной бумаги из него. И наоборот — хорошие новости, которые интересны инвесторам. Например, увеличение дивидендных выплат в Газпроме — повод для увеличения доли этой бумаги.

- Следите за графиком движения цены и фундаментальными показателями. Обновление исторических минимумов цены дивидендной акции с одновременным ухудшением фундаментальных показателей на плохой отчетности — повод для уменьшения рисков по такой дивидендной бумаге и уменьшения ее доли в портфеле.

Лучшие российские дивидендные акции 2020

Средняя дивидендная доходность по итогам 2019 года на российском рынке акций превысила 6%. Это относительно высокая дивидендная доходность сравнительно с другими рынками, в том числе и развивающимися.

Ниже я представляю таблицу с полным списком акций российских компаний и их прогнозом дивидендной доходности на 2020 год. Также вы можете ознакомится с более свежими данными в календаре дивидендов.

Российские дивидендные акции на 2020 год

| Химпром | HIMC | 36,05 | Химическое производство | 0,68 | - |

| Химпром (прив.) | HIMC_p | 36,05 | Химическое производство | 4,15 | - |

| Центральный телеграф | CNTL | 34,15 | Услуги связи | 3,65 | - |

| Центральный телеграф (прив.) | CNTL_p | 34,15 | Услуги связи | 2,66 | - |

| Нижнекамскнефтехим | NKNC | 19,46 | Химия - пластик и резина | 184,31 | 6,72 |

| Нижнекамскнефтехим (прив.) | NKNC_p | 19,46 | Химия - пластик и резина | 154,62 | 6,72 |

| АЛРОСА-Нюрба | ALNU | 19,39 | Нерудная промышленность | 42,08 | 2,10 |

| АЭСК | ASSB | 17,70 | Электроэнергетика | 0,53 | 18,38 |

| НЛМК ОАО | NLMK | 15,85 | Металлургия | 735,49 | 8,28 |

| Энел Россия ОАО | ENRU | 14,58 | Электроэнергетика | 34,59 | 12,22 |

| Татнефть | TATN | 14,19 | Нефтегазовая промышленность | 1540 | 7,30 |

| Татнефть (прив.) | TATN_p | 14,19 | Нефтегазовая промышленность | 1520 | 7,30 |

| Северсталь | CHMF | 14,12 | Металлодобывающая промышленность | 679,98 | 5,92 |

| НМТП ОАО | NMTP | 13,86 | Разный Транспорт | 170,97 | 3,01 |

| ММК ОАО | MAGN | 13,42 | Разные промышленные товары | 442,5 | 7,74 |

| МРСК Центр. и Привол. | MRKP | 13,00 | Электроэнергетика | 22,71 | 3,25 |

| МРСК Юга ОАО | MRKY | 11,89 | Электроэнергетика | 4 | 5,03 |

| АК АЛРОСА | ALRS | 10,84 | Нерудная промышленность | 511,9 | 8,88 |

| МРСК Волги ОАО | MRKV | 10,61 | Электроэнергетика | 15,33 | 4,19 |

| МОСТОТРЕСТ | MSTT | 10,43 | Строительные услуги | 30,65 | 9,51 |

| Магнит | MGNT | 9,97 | Розничная торговля (бакалея) | 306,75 | 15,65 |

| ФосАгро | PHOR | 9,95 | Химическое производство | 295,91 | 5,94 |

| МТС | MTSS | 9,72 | Услуги связи | 577,41 | 9,82 |

| Башинформсвязь | BISV | 9,13 | Услуги связи | 8,23 | - |

| Башинформсвязь (прив.) | BISV_p | 9,13 | Услуги связи | 6,93 | - |

| Норильский никель | GMKN | 9,10 | Металлодобывающая промышленность | 3280 | 8,73 |

| МРСК Центра ОАО | MRKC | 9,08 | Электроэнергетика | 11,47 | 4,10 |

| Мосэнерго | MSNG | 9,07 | Электроэнергетика | 91,3 | 4,59 |

| Группа ЛСР | LSRG | 9,02 | Строительные услуги | 85,13 | 6,10 |

| Пермэнергосбыт | PMSB | 8,89 | Электроэнергетика | 5,06 | 9,35 |

| Пермэнергосбыт (прив.) | PMSB_p | 8,89 | Электроэнергетика | 5 | 9,35 |

| РЭСК | RZSB | 8,80 | Электроэнергетика | 1,26 | 11,26 |

| Детский мир | DSKY | 8,45 | Розничная торговля (одежда) | 80,04 | 12,66 |

| ДИОД OAO | DIOD | 8,30 | Основные лекарства | 0,49 | 9,85 |

| Башнефть (прив.) | BANE_p | 8,29 | Нефтегазовая промышленность | 289,42 | 4,25 |

| Башнефть | BANE | 8,29 | Нефтегазовая промышленность | 324,82 | 4,25 |

| Газпром | GAZP | 8,24 | Газоснабжение | 4630 | 3,00 |

| Газпром нефть | SIBN | 8,21 | Интегрированная нефтегазовая промышленность | 1900 | 4,80 |

| ВСМПО-АВИСМА ОАО | VSMO | 7,94 | Металлодобывающая промышленность | 257,67 | 13,27 |

| Московская биржа | MOEX | 7,85 | Инвестиционные услуги | 218,62 | 11,11 |

| Казаньоргсинтез (прив.) | KZOS_p | 7,80 | Химия - пластик и резина | 24,42 | 9,58 |

| Казаньоргсинтез | KZOS | 7,80 | Химия - пластик и резина | 181,37 | 9,58 |

| Юнипро | UPRO | 7,51 | Электроэнергетика | 186,37 | 9,75 |

| МГТС ОАО (прив.) | MGTS_p | 7,48 | Услуги связи | 188,91 | 20,31 |

| МГТС | MGTS | 7,48 | Услуги связи | 239,92 | 20,31 |

| Красноярскэнергосбыт | KRSB | 7,46 | Электроэнергетика | 4,79 | 9,25 |

| Красноярскэнергосбыт Прив | KRSB_p | 7,46 | Электроэнергетика | 4,8 | 9,25 |

| Yuzhural-Asko | ACKO | 7,26 | Страхование (имущества и несчастных случаев) | 2,46 | 3,93 |

| Мариэнергосбыт (прив.) | MISB_p | 7,19 | Электроэнергетика | 1,27 | 10,74 |

| Мариэнергосбыт | MISB | 7,19 | Электроэнергетика | 1,34 | 10,74 |

| Транснефть (прив.) | TRNF_p | 7,06% | Обслуживание и оборудование нефтяных скважин | 1090 | 4,36 |

| Сбербанк | SBER | 6,76% | Региональные банки | 5050 | 5,66 |

| Сбербанк (прив.) | SBER_p | 6,76% | Региональные банки | 4730 | 5,66 |

| Таттелеком | TTLK | 6,71% | Услуги связи | 5,74 | 9,26 |

| КТК ОАО | KBTK | 6,59% | Угледобывающая промышленность | 16,07 | 49,12 |

| М.видео | MVID | 6,58% | Розничная торговля (техника) | 89,96 | 16,74 |

| Роснефть | ROSN | 6,57% | Интегрированная нефтегазовая промышленность | 4330 | 6,08 |

| MVZ im Milya | MVZMI_p | 6,35% | Аэрокосмическая и оборонная промышленность | 0,01 | - |

| MMTsB | GEMA | 6,15% | 1,15 | 8,95 | |

| ПРОТЕК | PRTK | 6,12% | Основные лекарства | 52,29 | 9,65 |

| ФСК ЕЭС ОАО | FEES | 6,06% | Электроэнергетика | 263,54 | 2,53 |

| ЛУКОЙЛ | LKOH | 6,00% | Интегрированная нефтегазовая промышленность | 3700 | 5,87 |

| QIWI | QIWIDR | 5,81% | Деловые услуги | 72,59 | - |

| Банк Авангард | AVAN | 5,81% | Региональные банки | 52,05 | 9,16 |

| Наука НПО | NAUK | 5,8% | Аэрокосмическая и оборонная промышленность | 2,21 | 8,73 |

| Ростелеком | RTKM | 5,79% | Услуги связи | 255,91 | 13,69 |

| Группа Черкизово | GCHE | 5,78% | Рыбная промышленность / животноводство | 77,35 | 11,55 |

| ЦМТ ОАО | WTCM | 5,7% | Операции с недвижимостью | 9 | 9,16 |

| Центр международной торговли (прив.) | WTCM_p | 5,7% | Операции с недвижимостью | 8,45 | 9,16 |

| НКХП ПАО | NKHP | 5,55% | Пищевая промышленность | 16,16 | 6,96 |

| Группа Компаний ПИК | PIKK | 5,53% | Строительные услуги | 265,26 | 9,75 |

| МРСК Севера-Запада | MRKZ | 5,51% | Электроэнергетика | 5,14 | 4,52 |

| РусГидро | HYDR | 5,4% | Электроэнергетика | 296,3 | 11,92 |

| ОГК-2 ОАО | OGKB | 5,37% | Электроэнергетика | 75,21 | 5,84 |

| ГИТ ПАО | GRNT | 5,28% | Строительные услуги | 0,65 | 18,75 |

| OR PAO | OBUV | 5,25% | Обувная промышленность | 5,11 | 3,79 |

| Селигдар | SELG | 5,18% | Золото и серебро | 10,5 | - |

| Селигдар (прив.) | SELG_p | 5,18% | Золото и серебро | 17,67 | - |

| Банк Кузнецкий | KUZB | 5,08% | Региональные банки | 0,38 | 3,55 |

| МОЭСК ОАО | MSRS | 5,03% | Электроэнергетика | 54,55 | 6,72 |

| ТМК ОАО | TRMK | 4,86% | Строительство - снабжение | 54,85 | 10,84 |

| Энергосбыт Ростовэнерго (прив.) | RTSB_p | 4,81% | Электроэнергетика | 1,97 | - |

| Энергосбыт Ростовэнерго | RTSB | 4,81% | Электроэнергетика | 2,72 | - |

| ЧТПЗ ОАО | CHEP | 4,65% | Строительство - снабжение | 68,63 | 6,87 |

| ТрансКонтейнер ОАО | TRCN | 4,58% | Железнодорожный транспорт | 119,56 | 8,97 |

| КуйбышевАзот | KAZT | 4,5% | Химическое производство | 28,35 | 4,06 |

| КуйбышевАзот (прив.) | KAZT_p | 4,5% | Химическое производство | 28,35 | 4,06 |

| УК Арсагера | ARSA | 4,32% | Инвестиционные услуги | 0,45 | 10,22 |

| ЧКПЗ | CHKZ | 4,18% | Автозапчасти | 3,15 | 10,02 |

| КГК | KGKC | 4,17% | Электроэнергетика | 6,48 | 11,48 |

| КГК (прив.) | KGKC_p | 4,17% | Электроэнергетика | 7,22 | 11,48 |

| ТГК №1 ОАО | TGKA | 4,08% | Электроэнергетика | 60,13 | 4,85 |

| Мордовэнергосбыт | MRSB | 4,06% | Электроэнергетика | 0,49 | 8,89 |

| Globaltrak | GTRK | 3,59% | Деловые услуги | 2,77 | 8,07 |

| Полюс | PLZL | 3,57% | Золото и серебро | 1130 | 9,24 |

| Бест Эффортс Банк | ALBK | 3,56% | Региональные банки | 2,99 | 16,11 |

| Соликамский магниевый | MGNZ | 3,41% | Металлодобывающая промышленность | 1,82 | - |

| РосДорБанк | RDRB | 3,23% | Региональные банки | 3,11 | 11,64 |

| Банк Санкт-Петербург | BSPB | 3,19% | Региональные банки | 25,46 | 3,24 |

| Кубанская энергосбытовая | KBSB | 3,14% | Электроэнергетика | 2,26 | 8,14 |

| НОВАТЭК | NVTK | 3,08% | Интегрированная нефтегазовая промышленность | 2990 | 3,51 |

| Интер РАО ЕЭС ОАО | IRAO | 3,03% | Электроэнергетика | 416,24 | 5,11 |

| Банк Приморье | PRMB | 3,01% | Региональные банки | 4,8 | 13,86 |

| Иркут | IRKT | 2,98% | Аэрокосмическая и оборонная промышленность | 42,7 | - |

| Safmar Fin | SFIN | 2,88% | Сдача в аренду и лизинг | 57,05 | 6,04 |

| Аэрофлот | AFLT | 2,86% | Воздушные перевозки | 97,95 | 92,4 |

| ОКС | UCSS | 2,74% | Региональные банки | 33,68 | 47,56 |

| ТРК | TORS | 2,71% | Электроэнергетика | 1,58 | 8,77 |

| ТРК ОАО (прив.) | TORS_p | 2,71% | Электроэнергетика | 1,1 | 8,77 |

| Акрон | AKRN | 2,65% | Химическое производство | 197,13 | 7,03 |

| Распадская | RASP | 2,55% | Угледобывающая промышленность | 67,08 | 2,37 |

| Банк ВТБ | VTBR | 2,54% | Региональные банки | 563,61 | 2,98 |

| МРСК Урала | MRKU | 2,48% | Электроэнергетика | 13,8 | 6,76 |

| Абрау-Дюрсо | ABRD | 2,17% | Напитки (алкогольные) | 12,99 | 15,21 |

| Воронежская ЭСК (прив.) | VRSB_p | 2,08% | Электроэнергетика | 1,35 | 44,6 |

| Воронежская ЭСК | VRSB | 2,08% | Электроэнергетика | 2,7 | 44,6 |

| МКБ | CBOM | 1,92% | Региональные банки | 155,98 | 7,38 |

| МРСК Сибири ОАО | MRKS | 1,81% | Электроэнергетика | 22,97 | 188,43 |

| Сургутнефтегаз | SNGS | 1,66% | Нефтегазовая промышленность | 1380 | 3,61 |

| Сургутнефтегаз (прив.) | SNGS_p | 1,66% | Нефтегазовая промышленность | 1190 | 3,61 |

| Россети (прив.) | RSTI_p | 1,61% | Электроэнергетика | 348,94 | 3,06 |

| Россети | RSTI | 1,61% | Электроэнергетика | 298,04 | 3,06 |

| Система | AFKS | 0,67% | Услуги связи | 152,14 | - |

| Кубаньэнерго | KUBE | 0,65% | Электроэнергетика | 22,24 | 32,1 |

| Ленэнерго (прив.) | LSNG_p | 0,53% | Электроэнергетика | 1250 | 4,44 |

| Ленэнерго | LSNG | 0,53% | Электроэнергетика | 56,36 | 4,44 |

| Левенгук OAO | LVHK | 0,5% | Научно-техническое приборостроение | 0,43 | 12,83 |

| Банк Возрождение (прив.) | VZRZ_p | 0,11% | Региональные банки | 8,48 | 2 |

| Банк Возрождение | VZRZ | 0,11% | Региональные банки | 12,05 | 2 |

| Yevropeyskaya Elektrotekhnika | EELT | 0,01% | Строительные услуги | 5,8 | 15,11 |

Отдельно стоит выделить следующие голубые фишки и ликвидные акции крупных компаний с прогнозом высокой доходности на 2020 год:

- НЛМК (NLMK) — 15.85%

- Северсталь (CHMF) — 14.12%

- Татнефть (TATN) — 14.19%

- Татнефть-п (TATN_p) — 14.19%

- АЛРОСА (ALRS) — 10.84%

- Норильский никель (GMKN) — 9.1%

- МТС (MTSS) — 9.72%

- Газпром (GAZP) — 8.24%

- Газпром нефть (SIBN) — 8.21%

- Транснефть-п (TRNF_p) — 7.06%

- Сбербанк (SBER) — 6.76%

- Сбербанк прив. (SBER_p) — 6.76%

- Роснефть (ROSN) — 6.57%

- Лукойл (LKOH) — 6%

Лучшая дивидендная доходность на 2020 год ожидается в бумагах компаний Химпром (36.05%) и Центральный Телеграф (34.15%), однако эти бумаги гораздо более рискованные для покупки, чем покупка голубых фишек.

Что касается стабильности повышения дивидендной доходности, то наиболее стабильными бумагами являются Лукойл (19 лет) и Новатэк (16 лет). Ближайшим преследователями является Алроса — 7 лет и Московская биржа — 6 лет. Относительно стабильны ТГК-1 (5 лет), НЛМК и Татнефть (по 4 года). У остальных компаний все еще хуже.

- https://iklife.ru/investirovanie/dividendnye-akcii-rossijskih-kompanij.html

- https://luchshie-akcii.ru/dohodnye-aktsii-roskompaniy-2021/

- https://finans-gid.ru/samye-dohodnye-akczii-2021/

- https://invlab.ru/investicii/rossiyskie-dividendnye-akcii/

- https://a2-finance.com/ru/posts/po-kakim-aktsiyam-samye-bolshie-dividendy-v-rossii

- https://smart-lab.ru/dividends/index?year=2020

- https://retireearly.ru/financial-literacy/dividendnye-aktsii

- http://capitalgains.ru/investitsii/tsennye-bumagi/dividendnye-aktsii.html

- https://hakon-invest.ru/dividendnye-aristokraty-rossii-luchshie-dividendnye-akcii-na-moskovskoj-birzhe-2020/

- https://Tyulyagin.ru/investicii/luchshie-dividendnye-akcii-kompanij-iz-rossii-i-ssha.html