Что такое кредитное плечо на Forex – ответ + видео

Когда происходит Margin Calll (маржин колл) ?

В случае Ивана, для открытия позиции с его счета берется залог в 1000$. Давайте предположим, что рынок идет против позиции Ивана(которая изначально стоит 100000$) и незакрытый(плавающий) убыток достигает 4000$.

Итак, средства (equity) на счету Ивана сейчас равны: 5000-4000=1000$. Когда средства на счету равны или меньше требуемого для поддержания позиции залога, происходит Margin Call. У разных брокеров и на разных типах счетов уровень маржин колла отличается, но как правило это 20-50% от требуемого залога. Т.е. когда средства на счету уменьшаются, до, скажем 30%(уровень может быть другим на разных типах счетов) от требуемого залога, происходит автоматическое закрытие позиций трейдера.

Допустим, на счету Ивана сработал Margin Call. В этом случае, когда позиция закрылась(скажем с убытком 4500$), ее стоимость составит: 1000$ (изначальный залог со счета Ивана)+99000$ (которые добавил брокер в качестве кредита)-4500$(убыток)=95500$.

Брокер возьмет все эти деньги, плюс заберет недостающие 3500$, чтобы вернуть 99000$, которые он одолжил трейдеру. Таким образом, весь убыток по позиции целиком и полностью ложится на счет Ивана, на котором, после срабатывания Маржин Колла остается всего лишь 500$.

Аналогично, если позиция выходит в прибыль, то весь профит получает Иван, после того как закроет позицию.

Например, Иван одалживает у брокера 99000$ и 1000$ залога берутся с его счета, эта позиция приносит прибыль в 8000$. И, когда позиция закрывается, у Ивана остается 99000$+1000$+8000$=108000$.

По закрытии позиции, 99000$ будут возвращены брокеру, 1000$ залога вернутся на счет Ивана и прибыль в размере 8000$ также перейдет на его счет.

Это и есть кредитное плечо – обоюдоострый меч, который может превратить небольшой депозит в кучу денег или прикончить ваш счет в мгновение ока .

Миф о вреде большого кредитного плеча

Есть два счета: один с плечом 1:100, другой с плечом 1:500. На обоих счетах мы открыли по одинаковой позиции, скажем покупка eurusd с лотом 0.01. Вопрос: на каком счете больше риск? Ответ: риск одинаков. Допустим мы проиграли 100 пунктов, что при лоте 0.01 составит 10$, разве сумма проигрыша увеличится или уменьшится от уровня кредитного плеча? Никоим образом.

Вообще, большое кредитное плечо позволяет открывать позиции большого размера при наличии маленьких средств на счету. Не более. Если вы используете адекватный уровень риска, осуществляя разумное управление капиталом, то хоть у вас кредитное плечо 1:100, хоть 1:500 – это ничего не меняет.

А вот если вы хотите поиграть в рулетку, установив на счет какой-нибудь мартингейл-советник, или открывая огромные лоты, тогда да – большое кредитное плечо позволит вам немного продлить веселье, до наступления маржин колла.

Подведем итог – размер кредитного плеча никак не влияет на уровень риска в торговле. На уровень риска влияет размер позиций, которые открывает трейдер, и больше ничего.

Нужен ли максимальный лот

Вернемся к понятию «лот». Представим, что у трейдера есть возможность внести на торговый счет 500$. Этих средств недостаточно, чтобы открыть минимальную сделку размером 0.01 лот, что в пересчете равно 1000$ (1 лот = 100 000$, а 0.01 лот = 1000$). Однако он выбирает плечо 1:100 и в таком случае у него появляется возможность заключать сделки на сумму уже не 500$, а 50 000$. Но не больше. Если бы плечо было 1:200, тогда бы он мог торговать суммой, равной 100 000$.

Следовательно, кредитное плечо показывает, каким максимальным объемом может работать трейдер, но не обязывает его делать это.

Трейдер сам выбирает, каким лотом ему торговать. Под большим лотом подразумевается большая маржинальная прибыль и убытки, а малый лот предполагает размеренную и спокойную торговлю с более продолжительной жизнью депозита. Кроме убытков и прибыли трейдеру необходимо помнить также о комиссиях форекс брокерам — спреде.

По одной и той же валютной паре разные брокеры дают разные спреды (разница между ценой покупки и продажи, куда часто входит и комиссия брокера). Например для GBP/USD значение может колебаться на уровне 2-4 пункта. При 1 лоте по прямой котировке трейдеру придется сразу же заплатить за сделку от 20 до 40$ по этой паре, а при лоте 0.1 — лишь от 1 до 4$. Нетрудно понять, что брокерам очень выгодно, чтобы клиенты торговали максимально возможным лотом.

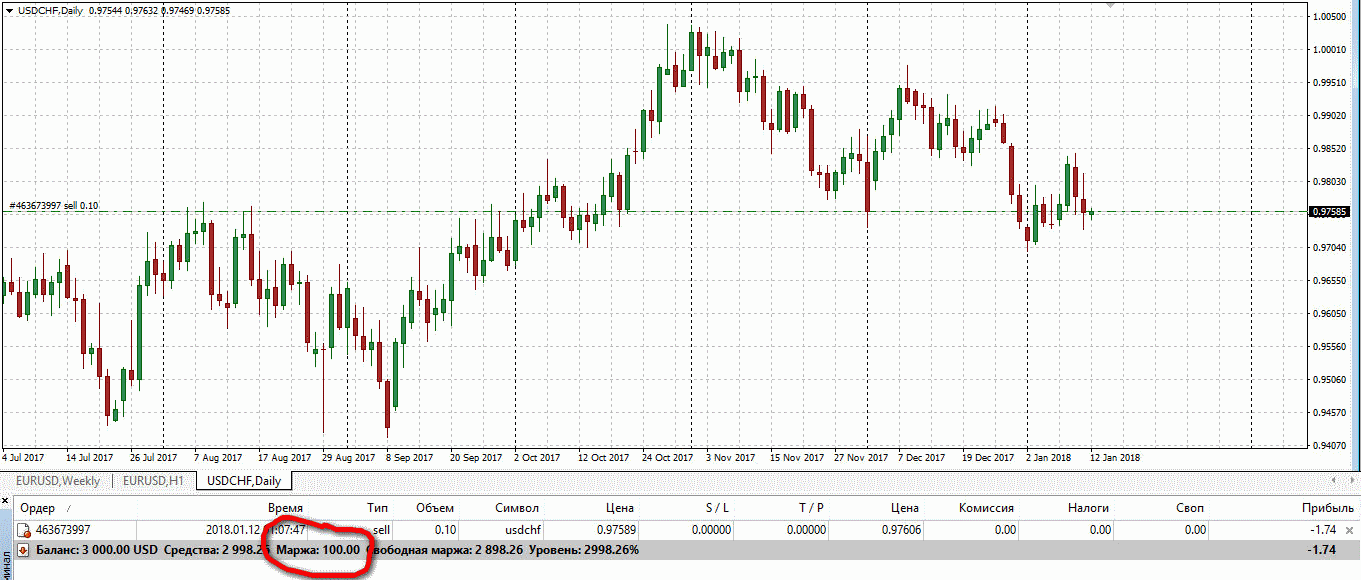

На рисунке выше открыта сделка объемом 0.1 лот (10 000 долларов), однако уровень замороженных средств на сделку при плече 1:100 равен 100 долларов и указан в графе «маржа». При общем депозите в 100 долларов это было бы крайне рискованно — но у нас на балансе в 30 раз больше (3 000$). А значит, трейдер может позволить себе потерять больше 100 долларов в расчете на разворот цены.

Как работает экстремальное кредитное плечо?

В поисках Форекс брокера, трейдер может обнаружить, что есть брокерские дома, которые предлагают максимальные кредитные плечи. Отдельные брокеры даже предлагают вам маржу 1:2000. Это позволит вам открыть счет на 100 долларов США и получить под управление сумму до $200 тыс.

Средний размер пипса, при сделке в 200 тысяч долларов — составляет 20 долларов. Если ваша сделка потеряла 25 пунктов, весь ваш счет будет уничтожен. Беря во внимание, что обычно валютные пары могут двигаться на 25 пипсов менее чем за 10 секунд, это сомнительная перспектива, не так ли? Поэтому никогда не стоит пренебрегать законом риск-менеджмента.

Проще говоря, инвестор может открыть не целый лот, а его часть. Ведь большое кредитное плечо у Форекс брокера, позволяет дробить его мини и даже микро лоты, что соответствует значениям 0.1 и 0.01.

Один лот равняется порядка 100 000 единиц в базовой валюте. Допустим открыли сделку с лотом 1.0, то один пипс в положительную для прогноза сторону принесет инвестору $10. Если же цена актива переместится на 20 пунктов трейдер заработает $2000. Но проблема заключается в том, что не у каждого инвестора имеется в распоряжении свободные 100 000 USD. Именно для таких целей брокер даёт маржу.

Использование кредитного плеча: перспективы и риски

Об опасностях при использовании внушительно большого кредитного плеча редко упоминают, но они ведь очевидны, если задуматься. Это не означает, что трейдер обязан использовать плечо по максимуму только потому, что оно есть. Фактически, есть способы использовать маржинальный трейдинг грамотными способами, которые дадут инвестору преимущество перед теми, кто его не использует.

Хорошее время для использования маржи — при добавлении к выигрышной сделке. Если у трейдера есть сделка, которая вышла в плюс, и есть желание заработать ещё больше, это хорошее использование плеча. Это называется усилением прибыли инвестора. В целом, лучше всего использовать маржу при позиционной торговле. Соблазнительно использовать экстремальное значение маржи, чтобы получить быструю прибыль на отдельных сделках, но риски совершенно не стоят этого, так как стоит учитывать — будущее неопределенно.

К примеру, если плечо будет 1:1, и трейдер заработал, скажем, 10% в месяц, то с маржой на Форекс 1:100, его заработок будет 100%.

Эффективное использование высокого кредитного плеча

Когда речь заходит о том, какое кредитное плечо вам стоит использовать, самое главное, чтобы вы смогли использовать его эффективно.

Крайне важно, чтобы вы неуклонно соблюдали стандартные принципы управления рисками. А именно: никогда не рискуйте более чем 2% своего счета в каждой сделке, при этом потенциальная прибыль должна быть больше риска.

Не нужно применять кредитное плечо везде и всегда только потому, что оно вам доступно. Меняя размеры лотов и не выходя за пределы параметров риска в 2% на сделку, вы можете эффективно использовать ваше высокое кредитное плечо, а не слепо применять его к каждой сделке.

Имейте в виду, что многие брокеры, предлагающие высокое кредитное плечо, например 1:1000, часто работают как нерегулируемые по модели B-book. Суть этой модели заключается в том, что когда трейдеры теряют деньги, брокеры на этом зарабатывают. Если главная цель брокера — предоставить высокое кредитное плечо, и при этом его не волнуют риски клиента, знайте: его интересует только прибыль.

B-book-брокеры предоставляют высокое кредитное плечо с целью заработать на неопытности своих клиентов. Чтобы избежать этого конфликта интересов — используйте ECN-брокеров.

Как в терминале MetaTrader установить кредитное плечо

Терминал MetaTrader позволяет установить кредитное плечо при открытии демо счета. Для этого нужно нажать в верхнем левом углу терминала на графу “файл”, где выбрать открыть счет.

Далее система запросит выбрать тип торгового счета.

В форме открытия счета у вас и появится возможность выбрать желаемое кредитное плечо. По умолчанию большинство брокеров предлагают плечо 1 к 100. Но вы можете выбрать любое плечо, которое поддерживает ваш брокер.

Обратите внимание, что торговое плечо можно изменить у некоторых брокеров в личном кабинете. В этом случае часть брокеров попросят закрыть все существующие сделки.

А вот другая часть брокеров просто выдаст простое предупреждение о том, что при уменьшении кредитного плеча будут увеличен залог по открытым сделкам.

После изменения плеча через личный кабинет, вы получите уведомление о его изменении.

Некоторые брокеры еще не добавили возможность изменение кредитного плеча в личном кабинете. Но вы всегда можете сделать запрос на его изменение через доступные средства связи с компанией. В ответ вы получите примерно вот такое уведомление.

Как ЦБ относится к большому рычагу

Центральный Банк России — главный форекс-регулятор в РФ.

По состоянию на октябрь 2018 года максимально допустимое плечо, предоставляемое компаний с лицензией ЦБ РФ — 1:50. Однако в середине осени 2018 Ольга Шишлянникова, заместитель директора департамента рынка ценных бумаг и товарного рынка ЦБ рассказала информационному агентству Reuters о планах снизить максимальный рычаг до 1:30.

Главная причина — жалобы российских трейдеров на убытки. Средний срок существования счета — 30–180 дней. Доход трейдеров составил менее 90 млн. руб. Убыток — 300 млн.

18 октября в Сочи стартовал Форум инновационных фин. технологий FINOPOLIS 2018. На мероприятии обсуждалось более жесткое требование к маржинальной торговле — полный запрет для неквалифицированных инвесторов.

Дилеры выразили недовольство подобным планам регулятора. В РФ через брокеров российских компаний работают около 8 тыс. трейдеров. Введя более жесткие ограничения по работе с маржей, прирост клиентов уменьшится – многие новички будут выбирать офшорные компании.

Какое кредитное плечо лучше выбрать

В зависимости от счёта у каждого брокера плечи будут разные. Как мы уже отметили чуть выше, чаще всего это значение 1 к 500.

По факту торговля на Форексе идёт всегда с установленным плечом. Например, покупая 0.01 лота (пусть это будет сумма $1200) и имея собственных средств только $600, будет всё равно взято максимальное плечо. Пусть для примера оно будет 500.

Как так происходит? Все дело в том, что в залог будет взята лишь маленькая часть ваших средств $2,4, остальные средства $1197,6 будут взяты у брокера. Хотя кажется, что по факту мы взяли плечо 2.

Вдаваться в такие подробности необязательно. Главное, чтобы трейдер понимал, на какое количество денег он реально купил и сколько у него было на балансе. Тем самым определяя плечо без калькуляторов и сложных расчётов.

Так что какой бы счёт вы не открыли, плечо будет браться всегда максимальное.

Преимущество и недостаток работы с КП

Плюс маржинальной торговли — возможность оперировать большими объемами с минимальным капиталом. Пополнив счет на $100, можете управлять 10 000, 100 000 USD или больше. Соответственно и прибыль не как со 100, а 10 000 или $100 000.

Поэтому при правильном управлении капиталом и успешной торговле валютный рынок способен приносить профит в десятки или сотни процентов годовых.

Минус — высокие риски. Допустим, ваш депозит 1000 долларов – хватит, чтобы открыть ордер объемом 0,01 лота без КП. На паре USDRUB стоимость 1 пункта – 0,01527 USD. С плечом 1:1000 откроете позицию объемом 10 лотов, а цена пункта вырастет до $152.

Получается, при работе без плеча каждый убыточный пункт стоит полтора цента. А с КП 1:1000 — 152 доллара.

Выгодные брокеры для торговли на рынке Форекс

Из работающих на российском рынке компаний выделю:

- Exness – отличается максимальным диапазоном левериджа. По счетам для МТ4 и вовсе предлагаются варианты с бесконечным кредитным плечом. Правда, это понятие условное, есть привязка к объему, чем он выше, тем ниже допустимый леверидж. Еще один плюс – очень низкий спред, по отрасли один из самых низких, а исполнение близко к идеальному, есть ECN аккаунты.

- FxPro – из особенностей отмечу рекордно низкий спред при условии торговли через cTrader. Правда, там есть комиссия в $45 с каждого миллиона оборота. Для стратегий с высокой интенсивностью торговли этот вариант подходит идеально. Спред при работе в МТ4 немного выше по сравнению с Exness.

С надежностью у обеих компаний проблем нет. Ранее выходил обзор на брокеров с минимальным спредом – в нем перечислено больше компаний с неплохими торговыми условиями.

На кого ложатся риски

А теперь представьте, что ваш сон про подъем акций «СМК 18» оказался неверным. Или просто подвела интуиция, которая шептала: «Купи, ну, купи же эти акции». И тут рынок двинулся против вас.

Акции пошли вниз и теперь стоят 99 $, вместо полновесной сотни. Вы тут же продали их, чтобы не влететь в крупные убытки.

Вспомним наш первый вариант, в котором в операцию было вложено только 300 долларов с нашего депозита. Мы купили 3 акции по 100 долларов, рынок пошел против нас, и мы успели продать акции по 99 долларов.

Убыток составил 3 доллара, но мы вернули 297 долларов на депозит.

Такая картинка складывается при работе без кредитного плеча.

Вариант второй – мы использовали кредитное плечо и купили 300 акций по 100 долларов. Цена пошла вниз, и мы тут же сбросили все акции. На каждой акции мы потеряли по доллару и общие убытки составили 300 долларов.

А если мы проспали, не было интернета или девушка пришла не вовремя? Рынок двинулся вниз, мы не успели среагировать и стоимость акции упала до 85 долларов? Теперь одна акция стоит на 15 долларов меньше. Что будет в этом случае?

В первом случае, когда мы работали с тремя акциями, убыток составит 45 долларов.

Во втором случае потери будут намного больше. 15 баксов, умноженные на 300 акций, составят 4 500 долларов убытка.

Но ведь наш депозит составляет всего тысячу долларов. Как вы думаете, брокер согласится взять на себя часть убытка? Разумеется, нет.

В этом случае включатся в работу защитные механизмы. Есть специальные программы, которые отслеживают движение цен по сделкам, которые заключены с использованием кредитного плеча.

Если рынок пошел против трейдера, то эти программы следят за тем, чтобы объем убытков не превысил суммы депозита. В нашем случае программы стали бы следить за тем, чтобы убыток не превысил тысячи долларов, лежащей на депозите.

И как только убытки доходят до границы депозита, брокер автоматически закрывает сделку, сбрасывая убыточные акции, чтобы вернуть первоначальную сумму. А вся тяжесть денежных потерь ложится на плечи трейдера, т.е. на ваш депозит.

Такая страховка брокера называется Margin Call или «предел риска». На деле такой предел редко составляет весь размер депозита. Его объем зависит от размеров депозита, от представляемого плеча и ряда других условий, с которыми нужно обязательно ознакомиться при выборе брокера.

Как определить, какое кредитное плечо вам подходит?

Кредитное плечо позволяет управлять счетом, который гораздо крупнее вашего первоначального депозита, а его размер зависит от того, что предлагает ваш брокер.

Мы выделили два наиболее популярных уровня кредитного плеча, которые трейдеры применяют к своим счетам, начиная с самого маленького — 100:1.

Кредитное плечо 100:1

Если вы используете уровень кредитного плеча 100:1 в качестве стандартного, это означает, что каждый $1 на вашем счете позволит вам открыть сделку объемом в $100.

Благодаря плечу для входа в сделку в размере до 100 000 долларов, вам достаточно будет иметь лишь 1 000 долларов на вашем счете.

Применив кредитное плечо 100:1 на депозите в 1 000 долларов, вы можете заработать столько же прибыли, если бы открыли сделку на депозите в 100 000 долларов.

Если счет деноминирован в долларах США и использует кредитное плечо 100:1, то при движении курса EUR/USD на 100 пунктов ваша прибыль составит 1 000 долларов.

Кредитное плечо 200:1

Давайте теперь выясним, какими средствами на счете вы можете управлять, выбрав кредитное плечо 200:1.В этом случае ваши 1 000 долларов могут управлять суммой в 200 000 долларов. Это значит, что вы можете увеличить размер вашей сделки для каждой занимаемой позиции.

Если счет деноминирован в долларах США и использует кредитное плечо 200:1, то при движении курса EUR/USD на 100 пунктов ваша прибыль составит 2 000 долларов – в два раза больше, чем в приведенном выше примере.Если применить это кредитное плечо, ваши потенциальные прибыли значительно вырастут.Однако не стоит забывать, что не только прибыль может вырасти, но и привести к убыткам, если цена пойдет не в вашу сторону.

Именно поэтому вы должны четко понимать, как работает кредитное плечо на рынке Форекс.

Оно может стать мощным инструментом в ваших руках. Но если вы не будете анализировать свои действия, то вскоре можете обнаружить, что получили маржин-колл от своего брокера, когда лимит доступной вам маржи подойдет к концу.Для более полной картины давайте рассмотрим еще несколько терминов.

Уровень маржин-колла — это уровень, на котором ваша маржа достигает своего лимита, после чего ваш брокер отправляет вам уведомление, чтобы вы приняли меры еще до того, как это сделает он.Маржин-колл — это событие, когда ваши позиции принудительно закрываются вашим брокером, когда ваша маржа достигла лимита.

Зачем брокеры предоставляют трейдерам торговое плечо

Честному брокеру кредитное плечо, выданное трейдеру, позволяет многократно увеличить заработок за счет спреда и комиссий, которые взимаются с трейдера при открытии и удержании сделки (вы можете выбрать брокера, ознакомившись с нашими рейтингами лучших).

Кроме того, высокое кредитное плечо используется в рекламных целях, так как большинство трейдеров не обладают капиталом, который позволит зарабатывать ощутимую прибыль без кредитного плеча. Вспомните про волатильность, которая по валютным парам не превышает и 1% в месяц (за редким исключением). Без торгового плеча доходность менее 1% от капитала вряд ли заинтересует даже инвестора среднего уровня - что говорить об основной массе начинающих трейдеров. Даже с капиталом $10 000 1% прибыли - это всего $100.

Форекс кухня может использовать высокое торговое плечо как эффективный инструмент против заработка трейдера. Если конечно трейдер попытается задействовать его по максимуму при выборе лота для торговли. Искусственное увеличение спреда в самый неподходящий момент, чем часто промышляют кухни, в сочетании с завышенным уровнем Stop Out, бонусом на пополнение, не участвующим в просадке, и так называемыми не рыночными котировками - все это приводит к быстрой потере депозита.

Трейдер фактически не имеет шансов выиграть у кухни, если попытается использовать высокое плечо для многократного увеличения депозита за короткий промежуток времени. Вывод - старайтесь не торговать на форекс-кухнях.

Честный брокер не будет давать трейдеру плечо 1:500 или к 1000, особенно если идет речь о трейдере с депозитом от 10 000.У честного брокера, чем больше ваш капитал, тем меньше кредитное плечо.

Ведь большинство брокеров предлагают 100% защиту от отрицательного баланса, а кому хочется погашать огромный минус на счете трейдера, который может сформироваться на депозите в $10 000 с торговым плечом 1:500 и выше?

Преимущества маржинальной торговли

Инвестор зарабатывает больше. Инвестор может совершать сделки на заемные деньги и получать прибыль больше, чем при торговле на собственные средства.

Инвестор зарабатывает на снижении цены. Инвестор может взять заем деньгами или ценными бумагами. Во втором случае он получает прибыль на падающем рынке.

Брокер предоставляет плечо автоматически после открытия брокерского счета. Дополнительно подписывать и оформлять какие-либо документы не требуется.

Брокер предоставляет кредитное плечо бесплатно. Если использовать заемные средства в рамках одного торгового дня, то брокер не берет комиссию за маржинальную торговлю. Комиссия за заем начисляется, только если оставить позицию открытой на конец торгового дня.

Пример:

Текущая стоимость акции 100 ₽, на счете инвестора — 1000 ₽. В понедельник утром с плечом 1:3 он покупает 30 акций на 3000 ₽. К 16 часам того же дня цена одной акции выросла до 105 ₽. Инвестор продал 30 акций, вернул брокеру 2000 ₽ и заработал 150 ₽. Если инвестор не закрыл позицию в понедельник, а оставил до среды — заем придется возвращать с процентами. Рассчитаем прибыль инвестора, если он в среду продал акции по 105 ₽:

- 105 × 30 = 3150 ₽ — получил инвестор после продажи акций

- 2000 × 14,97% ÷ 365 × 2 (календарные дни) = 1,64 ₽ — комиссия за заем

- 3150 — 2000 — 1,64 = 148,36 ₽ — прибыль инвестора

Как вернуть долг за кредитное плечо

Очевидно, что если брокер предоставляет кредитное плечо, клиент рано или поздно должен рассчитаться за него. Однако на самом деле плечо – это не классический кредит («взял – верни с процентом»), и возвращать его как таковое совсем не нужно. Причина проста – по правилам брокера клиент рискует только суммой, которая не больше его текущего депозита.

Например, пользователь открывает сделку USD/JPY объемом 1 лот, причем у него на балансе только $1000. Тогда он берет кредитное плечо 1:100, поскольку 1 лот – это $100000. Затем возможны 2 варианта:

- Прогноз оказался правильным, позиция закрылась в плюсе, в итоге пользователь не только ничего не платить брокеру, но и получает профит – например, 100 пунктов.

- Прогноз оказался неправильным, позиция закрылась в минусе. При этом убытки клиента – это только убытки клиента, но не брокера. Как только сумма достигнет определенного значения (конкретный уровень зависит от торговых условий), ордер будет закрыт автоматически (принудительно). Этот инструмент называется Стоп Аут (Stop Out).

Но даже во втором случае трейдеру не придется возвращать брокеру некий «долг», поскольку его и не было. Кредитное плечо нужно было только для того, чтобы войти на рынок объемом 1 или, к примеру, 2 лота. Однако пользователь рискует только в пределах суммы на собственном депозите, а не деньгами брокера.

Тогда возникает логичный вопрос: зачем брокеру нужно кредитное плечо? Выгода компании в том, что она взимает комиссию за предоставление этой опции. Как правило, если кредитование ведется в течение дня, услуга оказывается бесплатно. Но если пользователь открыл позицию и держит ее несколько дней или тем более недель, с него удерживается, к примеру, по 0,04-0,05% в день.

Причем процент рассчитывается от общей суммы сделки, а это достаточно большая величина. Например, пользователь воспользовался соотношением 1:100, т.е. открыл ордер на $100000. Следовательно, комиссия 0,04% от $100000 составит $40 в день.

Кредитное плечо для трейдера и инвестора: в чем разница

Трейдер и инвестор - разные понятия. Они торгуют на одних и тех же рынках, но используют разные стратегии, а значит, нуждаются в различных финансовых инструментах. Услуга предоставления кредитного плеча будет иметь особенности в обоих случаях.

СПРАВКА: Трейдер - это физическое или юридическое лицо, которое совершает сделки на бирже, ориентируясь на состояние рынка и рассчитывая краткосрочную перспективу. Трейдер совершает сделки быстро и часто, постоянно отслеживая колебания цен.

Инвестор - это физическое (или юридическое) лицо, которое распоряжается собственными средствами и покупает на бирже активы с целью получения прибыли в виде процентов или за счет увеличения их стоимости. Инвестор оценивает показатели компании, ее развитие и только после этого вкладывает средства в акции, рассчитывая получить прибыль в долгосрочной перспективе.

Для успешной деятельности трейдеру нужно большое кредитное плечо. Поскольку он чаще совершает сделки на коротких промежутках времени, то прибыль, как правило, составляет несколько пунктов. Значит, чем дороже будет стоимость одного пункта, тем больший доход сможет получить трейдер. Понятно, что и риски в данном случае выше. Но опытный трейдер может оперировать большим размером займа, и это не повлияет на риски, но сделает операции во много раз прибыльнее.

Инвестор чаще распоряжается большими суммами, которые имеются на его депозите. При заключении сделок он не использует займы (либо делает это очень редко), потому что покупает акции на длительный период и оплачивать кредитное плечо всё это время ему невыгодно.

Рекомендации по выбору левериджа

Советы по тому, какое лучше выбрать плечо, справедливы и для новичков, и для профи:

- Если не уверены в способности контролировать себя, подбирайте варианты с минимальным левериджем;

- Стратегии, предполагающие высокую загрузку депозита, требуют максимального плеча. За счет этого снижается нагрузка на депозит (меньше залог и больше свободная маржа), значит можно заключать больше сделок. Пример – мартингейловые ТС, в них строится сетка ордеров, и высокое плечо повышает выживаемость стратегии;

- Если проблем с самоконтролем нет, а стратегия предполагает обычный трейдинг, без мартингейла и усреднения, подойдет любой вариант.

По фондовому рынку рекомендации те же, учитывайте и прочие условия торговли. Брокеры предлагают разные размеры плеча для счетов.

Рекомендую также подумать об обеспечении пассивного дохода за счет трейдинга. Один из вариантов этого – перенос позиций других трейдеров на свой счет. Статья о копировании сделок прибыльных трейдеров подробнее рассматривает этот вопрос.

Ограничение кредитного плеча регуляторами

В связи с рисками использования высокого уровня кредитного плеча некоторые регуляторы вводят ограничение на его максимальный размер для розничных клиентов.

- В российских форекс-брокерах кредитное плечо ограничивается уровнем 1:50.

- В Европейском союзе кредитное плечо для розничных клиентов форекс-брокеров ограничено уровнем 1:30.

Оффшорные форекс-брокеры не ограничены никакими рамками и устанавливают максимальный размер кредитного плеча в соответствии со своими нормами и/или возможностями.

Комиссии за пользования кредитным плечом

Крупные Форекс брокеры обычно не берут комиссии за сделки, а вместо этого используют спреды (разница между ценой покупки и продажа). Комиссия уже заложена в нем. За пользование кредитным плечом у Форекс брокеров нет комиссий. Но есть другое понятие, как своп.

Своп — это комиссия за перенос позиции на следующий день. Значение свопа может быть даже отрицательным, т.е. вам платят деньги за удержание позиции. Начинающим трейдерам сложно в это поверить. Вы держите открытой позицию и получаете ещё деньги за это. Такая ситуация возникает из-за сильной разницы в базовых процентных ставках разных центробанков.

В среднем своп равен 0.0033% за один день (1.217% годовых). Это тот случай, когда берётся 4 пункта за каждый день по EURUSD при открытии длинных позиций.

На фондовом рынке и биржах криптовалют свопов нет. Есть реальный кредит. При игре в лонг ставка равна 14% годовых, при игре в шорт 12% годовых. Как видно разница огромная по сравнению с Форексом. Поэтому, торгуя на акциях редко берут акции с плечами на долгосрок.

Кредитное плечо: плюсы и минусы

Для многих трейдеров, которые не имеют собственного значимого капитала, кредитное плечо стало своеобразной палочкой-выручалочкой. Ведь с его помощью можно получить доступ к серьезным сделкам и заработать хорошие деньги.

На первый взгляд, данный финансовый инструмент имеет одни только преимущества:

- позволяет заключать крупные сделки и получать хорошую прибыль;

- предоставляет новичкам возможность в короткие сроки увеличить собственный депозит в несколько раз;

- позволяет делать ставки, которые превышают финансовые возможности.

Но есть при использовании заемных средств и подводные камни:

- высокие потенциальные доходы прямо пропорциональны таким же высоким рискам;

- воспринимая кредит как реальные деньги, трейдер не учится управлять капиталом, а ориентируется только на размер сделки.

Рассмотрим преимущества и недостатки кредитного плеча на примере расчета.

Допустим, на счете трейдера лежит 500 долларов США, и он решил купить акции стоимостью по 100 долларов. Без использования займа он сможет приобрести только 5 акций, на большее количество ему просто не хватит денег. Но если он воспользуется кредитом брокера в размере 1:100, то сможет позволить себе приобрести в 100 раз больше акций, т. е. 500 штук.

Если сделка пойдет в желаемом направлении, то стоимость акций увеличится. Предположим, она выросла на 1 доллар - тогда это будет означать, что при продаже трейдер получит доход в 1 доллар с каждой акции. Несложно посчитать, что без использования заемных средств доход трейдера составил бы всего 5 долларов, а вместе с ними - 500 долларов. Неплохой результат.

Но ситуация может быть и обратной. Если сделка окажется неудачной и стоимость акций упадет на 1 доллар, то без кредита убыток составит 5 долларов - по 1 доллару с каждой акции, а с использованием кредитных средств убыток будет равен 500 долларам, т. е. трейдер потеряет весь свой депозит.

ВНИМАНИЕ! Если трейдер не умеет управлять капиталом и прогнозировать наиболее вероятный исход сделки, то большое кредитное плечо может лишь навредить ему. Именно поэтому опытные инвесторы советуют новичкам использовать небольшие суммы займа (1:50, 1:20), чтобы иметь возможность получать прибыль, но при этом реально оценивать свои возможности и не потерять весь капитал сразу.

Плюсы и минусы: стоит ли использовать

С одной стороны, кажется, что у кредитного плеча есть много преимуществ, поскольку оно позволяет:

- Торговать лотом на классическом счете, а не на мини- или микродепозитах;

- заходить на «большой» рынок даже с мелкими суммами – $200, $500;

- быстро увеличить депозит за счет буквально 2-3 удачных сделок.

Например, трейдер открывает сделку с плечом 1:100. Поэтому в случае правильного прогноза он получит в 100 раз больше денег, чем получил бы без плеча (1:1). Но с другой стороны, и потенциальный убыток тоже может быть в 100 раз больше, чем если бы торговля велась без этого инструмента. Получается, что даже небольшая просадка депозита (например, на 5%) приведет к автоматическому закрытию сделки, поскольку, как уже говорилось, трейдер может рисковать только собственной суммой, а не деньгами брокера.

Поэтому основной минус плеча даже не в комиссии, а в том, что из-за него можно очень быстро (буквально за 1 сделку) потерять все вложенные деньги. Получается, что эта опция увеличивает не только размер возможного профита, но и сумму потенциальных убытков.

Как менять леверидж и заключать сделки

Непосредственно через торговый терминал менять кредитное плечо нельзя. Если по счету допускается его смена, то делается это через личный кабинет. На примере брокера Forex4You:

- В левой части выбираем пункт Управление счетом;

- В меню переходим по ссылке Смена плеча;

- Здесь указывается текущий леверидж. Для смены достаточно ввести пароль для входа в МТ4 и указать нужное плечо.

У F4Y плечо Forex по обычным счетам варьируется в диапазоне 1:10 — 1:1000. Выбирайте любое, перезапускайте терминал и торгуйте с новым левериджем. Единственное условие для смены этого параметра – на счете не должно быть открытых ордеров.

Что касается непосредственно торговли, то в МТ4 ничего дополнительно настраивать не нужно.В окне задания параметров сделки указывается:

- Объем;

- Стоп-лосс и тейк-профит;

- Тип исполнения – по рынку или лимитным/стоповым ордером.

После этого остается только нажать на кнопку Sell либо Buy, и сделка будет заключена.

Расчет маржи для USDCHF

Давайте представим, что у трейдера есть торговый счет в долларах США с кредитным плечом 1:500. Это означает, что при открытии сделки у трейдера удержат маржу в размере 1 / 500 от ее объема, а остальные средства предоставит брокер. Откроем сделку на продажу по валютной паре USDCHF величиной 1 лот (100 000 единиц базовой валюты). Поскольку в паре USDCHF базовой валютой является американский доллар, то мы продаем 100 000 USD.

Так как счет у трейдера был открыт в долларах, то ему ничего не нужно пересчитывать с помощью валютного курса пары — продали 1 лот, счет в долларах США, маржу удержали также в американских долларах:

Маржа = Лот / Кредитное плечо = 100 000 USD / 500 = 200 USD.Именно 200 USD и удержал у трейдера брокер во время продажи 1 лота.

Если бы у трейдера было кредитное плечо 1:100, то аналогичный расчет показал бы, что в этом случае маржа составила бы 1 000 USD. При таком кредитном плече трейдер мог бы открыть сделки в 5 раз меньше по объему. Давайте теперь разберем, как рассчитывается маржа для тех валютных пар, где американский доллар не является базовой валютой.

Кредитное плечо на форексе и операция своп (SWAP)

Использование кредитного плеча подразумевает определенную оплату за эту услугу. Оплата производится в рамках процедуры переноса торговой позиции на следующий день, которая называется cвоп.

Сумма списываемая или начисляемая в рамках этой процедуры тоже называется «cвоп». Своп может быть как положительным так и отрицательным, размер свопа зависит от объема торговой позиции, её направления и торгового инструмента по которой позиция открыта.

Используемое плечо: загрузка депозита

Торгуя на Форекс, трейдеры предпочитают использовать часть доступного кредитного плеча, чтобы не рисковать всеми имеющимися средствами. Чтобы оценить уровень рискованности торговли с использованием кредитного плеча, применяют термин «загрузка депозита».

Он рассчитывается по формуле:

Маржей называется сумма залога, который должен быть на счету трейдера по открытой сделке. Средства – это сумма на счету торговца с учетом текущего результата открытых позиций.

Загрузку депозита определяют в процентах, значение демонстрирует уровень агрессивности торговли. Когда показатель доходит до 100%, это говорит о том, что трейдер использует все свои средства в виде залога и открывать сделки более не может. И если уже открытые сделки окажутся убыточными, торговец просто сольет весь депозит.

Загрузка депозита и стиль торговли:

- Менее 10% — консервативный стиль.

- 10%-30% — риск умеренный.

- Более 30% — риск высокий.

Не актуальны такие расчеты лишь для скальперских стратегий – там даже 100% загрузка не означает большие убытки, так как на расстоянии в 10-20 пунктов расставляются стопы.

Исследуемый показатель обладает одним недостатком – для одной и той же сделки при условии разного кредитного плеча маржа сильно отличается: так, для 1:20 загрузка в 50% означает то же самое, что для 1:500 показатель в 2.5% возможного плеча.

В связи с этим часто применяют термин «используемое кредитное плечо» — чем оно выше, тем больше открытых сделок в отношении суммы депозита есть на счете.Формула расчета:

Стоимость ордеров представляет собой сумму купленной/проданной валюты (к примеру, стоимость ордера 1 лот по EUR/USD равна 100000 евро). И рассчитанное используемое кредитное плечо получится одинаковым при разном размере плеча – так считать удобнее.

Так, у компании Alpari можно найти интересный график – тут зеленые столбцы обозначают увеличение ИКП, а красные – уменьшение. Длинные столбцы демонстрируют открытия/закрытия сделок. Какую информацию можно увидеть: количество открытых позиций, длительность их удерживания, вероятность использования токсичных торговых техник.

Получается, что чем более активно использует трейдер кредитное плечо, тем более высокими будут торговые риски и соответствующе повышаются потери.

На что влияет размер плеча

Плечо применяется автоматически в зависимости от того, с каким лотом вы будете торговать. Имея на депозите $1000, вы можете открыть сделку объемом в $10 000 - при этом кредитное плечо будет 1:10. Если вы откроете сделку объемом в $50 000 и депозитом в $1000, то плечо составит 1:50.

Кредитное плечо - плавающая величина. Предоставляя его трейдеру, брокер показывает максимум, который сможет дать. Но в процессе торговли ваше плечо будет зависеть от объема совершаемой вами в данный момент сделки.

При этом, не имеет значение, торгует трейдер с кредитным плечом 1:10 или 1:1000 - на его риски это не влияет. По сути размер кредитного плеча влияет на то, какие лоты доступны трейдеру, и поддержание позиции - то есть насколько большую плавающую просадку (убыток по открытым сделкам) выдержит счет.

Чем выше кредитное плечо, тем больше можно потерять до наступления стоп-аута (принудительного закрытия сделок брокером).

Без кредитного плеча сделка выдержит большую просадку. А с плечом при минимальном движении цены против сделки убыток будет большим, и сделка закроется при достижении стоп-аута.

- https://tlap.com/vsya-pravda-o-kreditnom-pleche/

- https://investprofit.info/leverage/

- https://infofx.ru/trejding/kreditnoe-plecho-u-foreks-brokera-kak-ono-rabotaet-i-kakoe-luchshe-vybrat/

- https://ru.fxssi.com/kak-rabotaet-kreditnoe-plecho-na-foreks

- https://ru.brokers.best/schools/chto-takoe-kreditnoe-plecho-na-foreks.html

- https://binium.ru/kreditnoe-plecho/

- https://vsdelke.ru/slovar-forex/kreditnoe-plecho.html

- https://guide-investor.com/foreks/leverage/

- https://investbro.ru/chto-takoe-kreditnoe-plecho-na-foreks-i-kak-ego-gramotno-ispolzovat/

- https://life.akbars.ru/pf/kak-torgovat-s-kreditnim-plechom/1

- https://ForexMq.ru/nachinayushhim-trejderam/chto-takoe-kreditnoe-plecho-na-foreks-i-stoit-li-ego-primenyat

- https://www.Finam.ru/education/likbez/kreditnoe-plecho-chto-eto-takoe-vozmozhnosti-i-opasnosti-20190605-15250/

- https://www.hib.ru/chto-takoe-kreditnoe-plecho-na-forex/

- https://alpari.finance/ru/beginner/articles/margin-leverage-simple/

- https://strategy4you.ru/osnovy-forex-nachinayushchim/kreditnoe-plecho.html