Что такое маржа на форекс, уровень маржи

Что такое Маржа ?

На сегодняшний день, большинство сделок на бирже совершается с целью получить прибыль в краткосрочной перспективе, а целью любого спекулянта, как мы знаем, всегда был заработок на разнице.

Но чтобы произвести достаточно большой оборот нам понадобится немалый начальный капитал. Тут нас выручает принцип маржинальной торговли, то есть торговли на заемные средства, взятые под определенный залог (или маржу). На тот случай, когда средств для открытия позиции достаточного размера не хватает, или вы целенаправленно хотите увеличить торговый оборот, брокеры предлагают услугу краткосрочного кредитования, что позволяет вам открывать позиции во много раз превышающие по размеру ваш изначальный капитал.

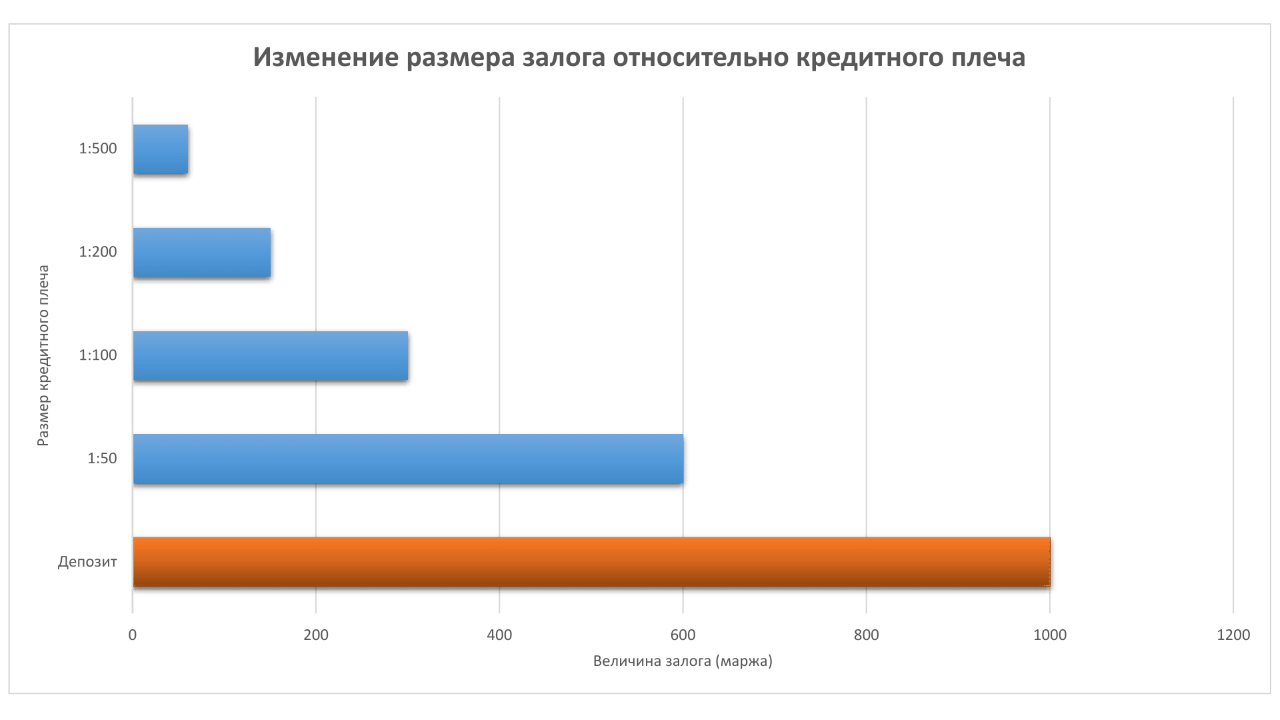

В отличие от простого кредита, сумма маржинального кредита может в десятки и сотни раз превышать размер залога. Кредитное плечо, в данном случае, отражает отношение реального объема сделки к сумме залога. В зависимости от рынка и предполагаемых рисков разные компании могут предлагать свои условия кредитования. Как правило, кредитное плечо на Форекс составляет от 1:50 до 1:500. Соответственно, чем большие значение кредитного плеча, тем меньший залог требуется на открытие позиции одного и того же размера.

Маржа на фондовой бирже

В отличие от свободной маржи на Форекс маржа на фондовом рынке встречается более редко и означает заемный капитал, который выдает брокерская компания для открытия позиций на коротких таймфреймах либо для покупки ценных бумаг. Используется вышеуказанный займ одновременно с начислением комиссии брокера. Такая комиссия в случае длительной отсрочки в закрытии сделки может быть в очень крупном размере.

В случае торговли с фьючерсными контрактами маржа является гарантийным залогом. Брокерская компания с него не взимает никаких комиссионных.

Недостатки маржинальной торговли

Основным недостатком проведения маржинальной торговли является ее высокая рискованность. Если трейдер имеет небольшой стартовый капитал, то ему будет нелегко подняться к высокому торговому уровню, потому как придется перекрывать спред, комиссию и так далее. Это, конечно, усложняет работу, придется брать большое плечо и рисковать. Но перед тем, как начать работу, определите свои реальные возможности, хорошо просчитайте доступные варианты и подберите подходящие инструменты. В настоящее время маржинальная торговля с использованием «дилингового рычага» (кредитного плеча), является самым популярным способом проведения торговли для трейдеров валютного рынка Форекс. Расширение торговых возможностей благодаря заемным средствам и разумно подобранным стратегиям значительно увеличивают ваш потенциал для получения хороших доходов.

Перспективы и возможности маржинальной торговли

- торговля крупными лотами с возможным получением больших доходов без наличия серьёзного начального капитала;

- покупка и продажа любых валют вне зависимости, в какой денежной единице открыт депозит;

Не стоит забывать и о рисках – чем больше заёмная сумма, тем больше будет потерь при неудачной сделке. Одновременно стоит учитывать и величину спрэда – комиссии брокера.

Чтобы минимизировать риски брокеры обычно устанавливают максимально допустимый низший уровень маржи для заключения сделок на Форекс. Маржа в интерфейсе пользователя отображается в разделе «Торговля».

Почему нельзя открывать сделку на весь размер депозита

Ошибка многих начинающих трейдеров заключается в незнании как рассчитать маржу на Форекс.Как правило, это приводит к открытию слишком больших контрактов. Если прогноз оправдается, депозит начнет стремительно увеличиваться, но при обратном раскладе он также быстро испарится.Рассмотрим ситуацию с максимальным входом в рынок, то есть при использовании всех депозитных средств. Вводные следующие: 1000 долларов на счете и плечо 1:100. Переводя заемные средства в реальные цифры, получаем 100 тысяч долларов. Как известно, один лот на Форекс стоит 100 тысяч.

1 лот = 100 000 единиц базовой валюты

Открываем сделку размером в один лот, и для ее обеспечения брокер блокирует маржу, которая как раз и составляет 1000 наших реальных средств.

То есть весь депозит заблокирован!

Теперь, колебание цены на один пункт в обратном прогнозу направлении приводит к тому, что на счете не хватает средств для обеспечения залога, и брокер автоматически закрывается сделку, так как напомним, терять свои деньги он не будет ни при каких обстоятельствах.

Конечно, если цена двинется в правильном направлении, это быстро разгонит депозит, но риски от такой торговли непомерно высокие и вероятность срабатывания неблагоприятного сценария куда больше.

Расчет маржи для обратной котировки

М=СС/КП х КВ

- Где М – маржа;

- СС – сумма сделки;

- КП – кредитное плечо;

- КВ – курс валюты.

Для примера возьмем пару GBR/USD.

- М =СС/КП х КВ

- М = 100 000/200 х 1, 5074

- М= 753,7 $

Не получаются круглые суммы, зато стоимость одного пункта всегда будет выражена круглыми числами. А для прямых котировок некоторое неудобство составляет расчет пункта.

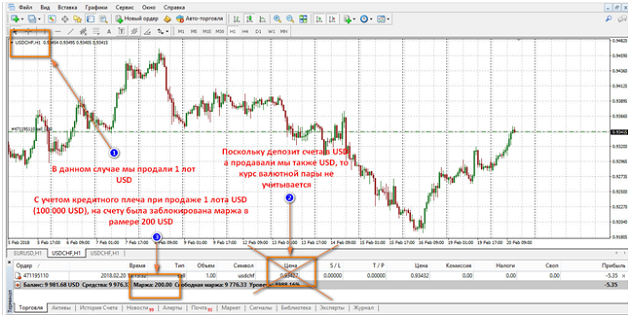

Расчет маржи для USDCHF

Давайте представим, что у трейдера есть торговый счет в долларах США с кредитным плечом 1:500. Это означает, что при открытии сделки у трейдера удержат маржу в размере 1 / 500 от ее объема, а остальные средства предоставит брокер. Откроем сделку на продажу по валютной паре USDCHF величиной 1 лот (100 000 единиц базовой валюты). Поскольку в паре USDCHF базовой валютой является американский доллар, то мы продаем 100 000 USD.

Так как счет у трейдера был открыт в долларах, то ему ничего не нужно пересчитывать с помощью валютного курса пары — продали 1 лот, счет в долларах США, маржу удержали также в американских долларах:

Маржа = Лот / Кредитное плечо = 100 000 USD / 500 = 200 USD.

Именно 200 USD и удержал у трейдера брокер во время продажи 1 лота.

Если бы у трейдера было кредитное плечо 1:100, то аналогичный расчет показал бы, что в этом случае маржа составила бы 1 000 USD. При таком кредитном плече трейдер мог бы открыть сделки в 5 раз меньше по объему. Давайте теперь разберем, как рассчитывается маржа для тех валютных пар, где американский доллар не является базовой валютой.

Чтобы понять, что такое свободная маржа на мт4,

Достаточно посмотреть на терминал, где отображаются такие значения:

- Маржа – залог, который удерживается со счета при открытых позициях, что значит, трейдер не может им распоряжаться

- Баланс – все свободные средства, сумма которых меняется в соответствии с изменениями показателей текущих открытых позиций

- Свободная маржа – сумма, что может принимать участие в дальнейшей торговле: увеличивается, если по сделкам наблюдается прибыль, меньше – если убыток

- Средства – полная сумма депозита, которая останется на счету при закрытии позиций в данный момент (баланс + Free Margin)

- Уровень маржи – соотношение средств на счету к Free Margin в процентах. Чем более высокое значение, тем меньшие риски

Формула для расчета маржи при прямой котировке

М=СС/КП

- Где М – маржа,

- СС – сумма сделки,

- КП – кредитное плечо.

Например, чтобы совершить сделку объемом 1 стандартный лот (100 000 единиц) по валютной паре USD/CAD, с кредитным плечом 1:200, необходимо внести маржу:

- М=СС/КП

- М=100 000/200

- М=500

То есть, сумма маржи составит 500 $. А при кредитном плече 1:500 маржа будет всего лишь 100 000/500=200 $. Но при КП 1:500 вы сможете приобрести 10 лотов объемом 1 миллион долларов, и совершать сделки при марже 100 000/500=2 000 $.

Что такое Stop Out?

Еще один инструмент защиты брокера – ордер Stop Out. Это крайняя мера, наступающая вслед за маржин коллом. Если уровень маржи упал ниже безопасного значения, и средства на депозите не пополняются, а сделки остаются открытыми, брокер начинает их автоматическое закрытие.

Если позиций несколько, первой закрывается та, которая имеет наибольшую просадку. Если после ее обнуления уровень маржи вырос до нормальных значений, торговля продолжается. В противном случае закрывается следующий контракт.Данный инструмент не позволяет трейдеру уйти в минус. Теряются только те средства, что были изначально на счете, и никаких долговых обязательств не появляется.

Пример функционирования маржи

Для примера возьмем другие данные: на счету $100 000. Трейдер совершает покупку по паре EUR/USD по курсу 1.1020 на сумму 1 000 евро. Покупка 1 000 единиц базовой валюты – это 0,01 лота. В соответствии с курсом за 1 000 евро нужно заплатить $1102. Это и будет маржа, которая будет заблокирована и останется доступный баланс $98 898.

Допустим, к моменту завершения сделки курс поднялся до 1.1112. Трейдер продает евро и получает прибыль в $1112. Из нее вычитается маржа в $1102. Прибыль составит 1112-1102=$10. На баланс возвращается маржа $1102 и прибыль $10. Баланс будет равен 98 898+1102+10=100010.

При убыточной сделки потери вычитаются из маржи, и сумма возвращается на счет. Например, курс при закрытии сделки был 1092. В этом случае баланс станет равным 98 898+1102-10=90990.

На сегодня маржинальная торговля достаточно распространена, так как имеет массу преимуществ:

- Несмотря на небольшой депозит можно торговал большими объемами за счет КП;

- Высокое КП предоставляет возможность получать большие прибыли;

- Автоматическая конвертация в валюту депозита, при торговле иными валютами;

- Невозможно потерять больше, чем депозит;

- Простота и доступность проведения операций.

Дополнительная информация о рынке Форекс:

Stop loss и Take profit. Ликвидность рынка Форекс Как анализировать форекс Ралли на бирже Была ли статья полезной?: Выберите оценкуGive Как рассчитать маржу на форекс 1/5Give Как рассчитать маржу на форекс 2/5Give Как рассчитать маржу на форекс 3/5Give Как рассчитать маржу на форекс 4/5Give Как рассчитать маржу на форекс 5/5Ваша оценка: НетСредняя: 3.3(4 оценок)Рейтинг

- Tradexperts

- Форекс для начинающих

Как самостоятельно рассчитать маржу

Существует несколько формул. Для расчетов маржи в первую очередь определяют сумму сделки, размер КП и курс валют.КП определяется суммой займа на каждый доллар, находящийся на балансе трейдера. Стандартное плечо – 1:100. Но это значение может быть и 1 к 200 или к 500 и даже к 2000. При стандартном плече 1 к 100, трейдер имеет возможность совершать сделки в 100 раз, превышающие баланс на счету, оставляя залог брокеру. При балансе в 100 долларов и КП 1:100 можно совершить сделки на сумму $10 000. При КП 1:200 на $20 000 и так далее. Чем выше КП, тем больше сумма возможной сделки.

Сумму сделки трейдер определяет сам в зависимости от своего баланса. Если с этим все понятно, то можно перейти к расчетам. Маржа при прямо котировки рассчитывается следующим образом:

Для вычисления необходимо знать сумму сделки и размер КП. Формула такова: M=CC/КП (М – маржа, СС – сумма сделки, КП – кредитное плечо). Для примера возьмем следующие значения:

- Депозит на счету трейдера – $50 000;

- КП – 1:100.

Вычисляем сумму сделки, при которой не будет большого риска потерять все деньги (10% от депозита). Для этого нужно узнать допустимый размер маржи. Для этого разделим стандартный лот (100 000 единиц) на КП – 100. Получим размер маржи в $1000. Эта сумма будет недоступна на время проведения сделки. А после возвращена на счет за вычетом потерь, если сделка была убыточной. $1000 – это менее 10% от баланса на счету, значит такие условия нас устраивают. При марже в $1000 трейдер будет иметь возможность совершить сделку на сумму в 100 раз превышающую маржу. Итого, оставив в залог $1000, совершит сделки на $100 000. И, как следствие, получить высокий доход. Именно поэтому нужно знать, как рассчитывать маржу на форекс, чтобы увеличить свой доход и минимизировать потери.

Расчет маржи при обратной катировке похож на предыдущий способ. Но необходимо учитывать курс валют. Формула: М=СС/КП х КВ

- М – маржа;

- СС – сумма сделки;

- КП – кредитное плечо;

- КВ – курс валюты.

Примеры маржи на фондовом рынке

В отличие от торгов на рынке Форекс маржинальная торговля на фондовых биржах используется гораздо реже. Маржа в этом случае обозначат кредитные средства, выдаваемые брокером для заключения сделок на коротких позициях или для покупки акций. Использование такого кредита сопровождается начислением брокерской комиссии, которая в случае продолжительной отсрочки в закрытии контрактов может составить весьма значительную сумму.

Если речь идёт о торговле фьючерсами, то в этом случае маржа представляет собой гарантийный залог, с которого брокер не получает никакой комиссии.

Отслеживание маржи в MT4

Увидеть размер маржи можно в МТ4, зайдя в директорию «Терминал/Торговля». Также там отображается эквити, общий баланс и уровень маржи.

Свободна маржа – это объем денежных средств, который можно использовать для открытия новых позиций. Свободная маржа – это разница между денежной суммой на счету и заблокированными брокером средствами.

Уровень маржи является соотношением средств на счете трейдера к марже, он выражается в процентах.

Мониторинг значений в терминале

В торговом терминале (будь это metatrader 4 или metatrader 5), наряду со значениями баланса, эквити (средств) и совокупной маржи по открытым позициям, вы также найдете значение свободной маржи и текущего уровня.

Свободная маржа – это свободные средства, доступные для открытия новых позиций. По сути, это разница между реальными средствами на счету и размером уже зарезервированных средств.Уровень – это отношение средств (эквити счета) к используемой марже, выраженное в процентах.

Отличия обычной и свободной Margin, отображение в МТ4

Если говорить простыми словами о том, чем отличается обычная от свободной маржи, то речь идет о двух абсолютно разных величинах: первая показывает, сколько денег у трейдера нет на счету (вернутся лишь после прибыльного закрытия позиции), вторая демонстрирует наличие свободных инвестиций, которые можно использовать для дальнейшего открытия сделок.

В некоторых случаях брокер может предлагать клиентам бонусы или торговые кредиты – средства, которые отображаются на счету, могут брать участие в залоге, но не могут быть сняты с текущего счета, так как являются виртуальными. В таких случаях уровень Free Margin может увеличиваться и быть равным Free Margin = (Equity+Bonus) – Margin.

Что такое Margin Call?

Как я уже говорил выше, брокер не намерен терять свои деньги от неудачной торговли трейдера. Он предоставляет залог в виде маржи, но постоянно его контролирует, используя для этого специальные инструменты. Один из таких инструментов называется Margin Call.

До появления интернета, сделки заключались через телефон. Трейдер звонил своему брокеру и отдавал торговый приказ, а тот, в свою очередь, отчитывался о состоянии дел на рынке. В тех случаях, когда счет трейдера находится в просадке, но сделка не закрывается, рано или поздно наступает момент, когда свободные средства, необходимые для поддержания позиции, приближаются к концу.

В этот момент брокер должен известить клиента (Margin Call — Позвонить по марже) о невозможности дальнейшей торговли и необходимости принимать решение. Их может быть два:

- Закрыть наиболее убыточные позиции или полностью покинуть рынок,

- Или увеличь депозит, тем самым обеспечив маржинальный залог.

В интернет трейдинге также существует маржин колл — с английского маржинальный звонок.

Как только средства заканчиваются, информационная строка во вкладке «торговля» окрашивается красным цветом. Как правило, это происходит при достижении уровня маржи порога 20% — 100%, этот показатель разный у разных брокеров, а так же зависит от типа счета.Обязательно посмотрите описание вашего торгового счета на сайте брокера!

Уровень маржи

Важно запомнить два ключевых лимита по уровню маржи – Margin Call (Маржин Колл) и Stop Out. Достигнув уровня Margin Call, вы больше не сможете открывать новые позиции, поскольку свободных средств будет недостаточно для покрытия еще одного залога. Обычно, брокеры устанавливают это значение на уровне 100%.

Если уровень маржи опускается еще ниже, и достигает значения Stop Out, брокер начнет принудительно закрывать ваши позиции, начиная с самой убыточной. Здесь и проявляется опасность торговли на залоговые средства. Брокер не намерен терять свои средства, и закроет ваши позиции до того, как вы успеете войти в минус.

Как правило, при грамотном управлении капиталом такого происходить не должно. Типичная ошибка начинающих трейдеров – открытие слишком большого лота при большом кредитном плечо. Из-за этого, даже незначительное изменение курса почти сразу приводит к Margin Call. Также новички часто забывают выставлять стопы, из-за чего далеко зашедшие в минус позиции имеют шанс закрыться по Stop Out.

Критические уровни маржи

При правильном расчете маржи, и разумном ее отношении к собственным способностям, можно реально увеличить прибыльность торговли на валютном рынке. В противном случае, риски возрастают, а маржа подходит к критическому уровню. Следующей ступенькой могут стать Margin Call и Stop Out.

Причинами понижения маржи до критического уровня могут быть:

- Сильное изменение цены актива (понижение либо повышение), что не совпадает с проводимой торговой стратегией трейдера;

- Увеличение минимального уровня маржи;

- Усиленный рост активности рынка, в связи с какими-либо непредвиденными событиями и тому подобное.

Если баланс падает ниже критического уровня маржи,трейдеру отправляется запрос на ее увеличение. Наступает Margin Call, и трейдер получает возможность добавить денег на депозите, или самостоятельно закрыть заведомо убыточные позиции. Иначе, при наступлении ситуации Stop Out (критический уровень маржи достигнет 10%), брокер автоматически начнет закрывать ваши ордера, начиная с самых убыточных. Таким образом повышается уровень маржи в среднем на 10% при закрытии одной позиции.

Критические уровни убытка Margin Call и Stop Out являются регуляторами при проведении маржинальной торговли. Они служат для того, чтобы предупредить трейдера о недостаче средств для продолжения торговли и защищают участника рынка от полной потери капитала.

Основные преимущества маржинальной торговли:

- Предоставляется возможность вести торговлю с увеличенным объемом, даже при небольшом депозите.

- Возможность получения большой прибыли с применением высокого кредитного плеча.

- Трейдер может получить заем на любую валюту, независимо от той, которая имеется на его депозите. Осуществляется автоматическая конвертация, причем, прибыль зачисляется в валюте депозита.

- Невозможно потерять больше, чем сумма депозита, потому что убыточные сделки закроются автоматически.

- Торговые операции заключаются доступным, простым способом. Вся торговля проводится в виртуальном режиме.

Расчет максимального лота

Размер кредитного плеча напрямую влияет на максимальный размер позиции, доступной для открытия. Предположим, что вы хотите открыть новую позицию по USDCHF. Так как стандартный лот на форекс равняется 100 000 единиц базовой валюты, то имея кредитное плечо 1:100, залоговые средства для открытия одного лота по паре USD/CHF будут составлять 1000 долларов. Имея на счету 10000 долларов, максимально вы сможете открыть до 10 лотов. При этом, с плечом 1:200 вы сможете открыть уже в два раза больше, то есть 20 лотов.

Уровень маржи. Что показывает уровень маржи в процентах в metatrader?

Маржа – залоговая сумма, под которую брокер предоставляет кредит на осуществления торговых операций.Еще одним важным показателем является отношение средств к залогу, которое называется уровнем маржи или просто уровнем. Он выражается в процентах. Этот уровень отражает, достаточно ли у нас остается средств, чтобы выполнять наши залоговые обязательства, и когда он уменьшается до определенного предела (у разных брокеров эти уровни отличаются) наступает сначала маржин кол (margin call), - требование немедленно пополнить депозит для поддержания залоговых обязательств, - а потом стоп аут (stop out) - это когда ваши убыточные сделки закрываются автоматически и ваш ущерб из плавающего превращается в фактический. В народе часто именно стоп аут называют маржин колом.

Уровень маржи автоматически отображается в торговом терминале. Если у вас нет открытых сделок, ваш уровень маржи будет нулевым.

Следить за уровнем маржи важно. Форекс-брокеры используют уровни маржи, чтобы определить, можете ли вы открывать дополнительные позиции. Как уже было сказано, разные брокеры устанавливают разные лимиты уровня маржи, но большинство - на уровне 100% .

Это означает, что когда ваш Эквити (свободные денежные средства на депозите трейдера) равен или меньше вашей использованной маржи, вы НЕ сможете открывать новые позиции. Если вы хотите открыть новые позиции, вам придется сначала закрыть существующие.

Чтобы этого с вами не происходило никогда, не спешите начинать торговлю реальными деньгами, сначала учитесь, тренируйтесь на демо-счетах.

Пример. Допустим, мы хотим открыть длинную позицию по USD/JPY с 1 мини лотом

Баланс нашего торгового счета - 1000 долларов .

Шаг 1: Рассчитаем необходимую маржу (сумму залога)

Если мы хотим открыть длинную позицию по паре USD/JPY размером 1 мини-лот (10 000 единиц), то требование маржи составляет 4% .

Какой размер маржи (Required Margin) нам понадобится для открытия позиции? Так как доллар США является базовой валютой, этот мини-лот стоит 10 000 долларов, что означает номинальную стоимость позиции в 10 000 долларов .

Требуемая маржа = условная стоимость x маржинальное требование 400 долл. США = 10 000 долл. США x .04

При условии, что ваш торговый счет деноминирован в долларах США и поскольку маржинальное требование составляет 4%, необходимая сумма залога составит 400 долларов США.

Шаг 2: Рассчитаем использованную маржу

Кроме сделки, в которую мы только что вошли, других открытых сделок нет. Поскольку у нас открыта только одна позиция, поле «Используемая маржа» будет таким же, как «сумма залога».

Шаг 3: Рассчитаем эквити

Предположим, что цена немного изменилась в вашу пользу, и ваша позиция теперь торгуется в безубыточности.

Давайте посчитаем эквити:

Собственный капитал = баланс счета + плавающая прибыль (или убытки) 1000 долларов США = 1000 долларов США + 0 долларов США

Эквити на вашем счету теперь составляет 1000 долларов .

Как использовать маржу трейдеру

Теперь, разобравшись, что такое уровень маржи на форекс, необходимо поговорить о том, как это использовать в торговле.

Уровень маржи определяет степень риска. Чем ниже процент, полученный при расчетах, тем выше риск от открытых позиций.

В приведенном выше примере мы получили 8795%. Так как по условиям у нас открыта всего одна позиция, можем сказать, что размер нашего депозита более чем в 87 раз превышает залог.

Согласно правилам мани менеджмента, суммарный процент от всех открытых сделок не должен превышать пять процентов, то есть уровень маржи не должен опускаться ниже отметки 500%

Как рассчитывается по формуле уровень маржи (Margin Level) и кредитное плечо в процентах?

Понятие «уровень маржи» невозможно без понятия «кредитное плечо» в трейдинге.

Кредитное плечо или Leverage, является соотношением суммы залога (нашей маржи) к сумме операции торгов.

Например, размер данного соотношения 1:100 говорит, что для открытия сделок на депозите трейдера должна быть сумма, скажем 100 раз менее от непосредственно самой суммы ордеров. В отличие от простого кредита, маржинальной, обладает наивысшим кредитным плечом. И здесь, суммы займа реально превышают суммы по залоговым средствам, что позволит проводить сделки купли / продажи увеличенными объемами.

Но при этом, возрастают и риски потерять средства, так как с увеличением объемов увеличиваются объемы залога, и как следствие – нагрузка на депозит. Формула расчета кредитного плеча, выглядит следующим образом:

Теперь рассмотрим, как рассчитать в процентах наш уровень маржи.

Итак, уровень маржи выражается в виде отношения трейдерских средств (Equity) к используемой им марже.

У каждого брокера свой минимально допустимый маржинальный уровень. При этом, когда на трейдерском счете нехватка средств для совершения операций, то брокерская компания оповещает клиента о приближении к допустимому минимуму на депозите. Данное явление на рынке Форекс называют «Margin Call». Формула расчета уровня маржи выглядит так:

Другими словами, Margin Level рассчитывается путем деления текущего Equity на сумму залога (текущего объема используемой маржи) и умножения результата на 100%. То есть после деления Equity на маржу, вправо будет перенесено два десятичных разряда.

Например, торговец использующий средства в количестве 2 тысяч евро и маржу в размере 1 тысячи евро, делит 2000 на 1000 и получает число 2. После того, как осуществится передвижение на 2 десятичных раздела, текущий маржинальный уровень составит 200%.

Как уже говорилось выше, при значении маржинального уровня равного 100%, рыночный участник использует изначально допустимый размер маржи. Но с целью предотвратить дальнейшие потери, любые заключенные трейдером сделки, будут закрыты брокером принудительно, когда Margin Level достигнет определенного значения. Если такое случается, то для продолжения торговли, трейдер должен пополнить свой депозит.

Работа с маржинальным уровнем в терминале MetaTrader

Уровень маржи постоянно отображается в MetaTrader4 в статусной строке. Увидеть маржинальный размер вы можете, посетив директорию «Терминал» → «Торговля». Здесь же будет отображаться уровень маржи, Equity и общий баланс.

Напомним, что уровень маржи указывает трейдеру на размер текущих рисков, тем самым давая возможность их предотвратить. Зная показатели уровня маржи, вы будете понимать, достаточно ли Ваших средств на счету для открытия новых ордеров либо поддержания уже открытых сделок.

При маржинальных торгах, брокерская компания выступает в роли поставщика ликвидности, так как именно она позволяет вести операции на Форекс посредством MetaTrader. При этом сами брокерские компании, как правило, пользуются услугами поставщиков более высокого порядка (банковские учреждения и тому подобное).

По этой причине, чем крупнее будет поставщик ликвидности, тем выше будут у него требования к размеру средств залога при открытии торговой позиции.

Так, рядовой трейдер, не может получить прямой доступ к реальному поставщику ликвидности, поэтому вынужден делать это посредством брокерской компании с использованием маржи.

Пример расчета уровня маржи при торговле на Форекс

Чтобы было более понятно рассмотрим пример. Предположим, что торговля ведется с кредитным плечом размером 1:100. Такое соотношение означает, что маржинальные требования для открытия ордера будут равны 1%. Другими словами, соотношение Equity и маржи будет = 1:100.

Допустим, что при таких условиях размер депозита – 4 000 условных единиц. Вы при помощи МТ4 открываете позицию объемом 100 тысяч условных единиц, хотя ваш депозит составляет всего 4 000. Возможно это благодаря тому, что брокер посредством кредитных денег автоматически купит вам 100 тысяч этих условных единиц и заморозит 1% от них (1 000 у.е.) на счете, а остальные оставит свободными для использования.

Так, маржинальная торговля является видом получения прибыли с использованием плеча, увеличивающего размер дохода. При этом, подобный метод заработка позволит получать прибыли, имея на депозите всего 1% от размера заключаемого контракта.

Как взаимосвязаны кредитное плечо и маржа

Теперь разберем, как рассчитывается маржа и кредитное плечо влияет на ее размер. Пропорция кредитного плеча показывает, какую часть от объема сделки покрывает трейдер за счет своих средств (это и есть маржа), а какую часть покрывает брокер. Например, кредитное плечо 1:100 означает, что одну сотую часть сделки оплачивает трейдер, а все остальное ему предоставляет брокер в качестве кредита.

Подтвердим это расчетами, однако предварительно необходимо запомнить, что для валютных пар, где американский доллар (USD) является основной валютой (USDJPY, USDCHF), расчет идет без участия текущего курса, а для валют, где доллар является второстепенной валютой, принимается во внимание также текущий курс. Почему так происходит, читайте ниже.

Что такое свободная маржа на Форекс в Metatrader 4 (5)

Практически в любой торговой платформе, включая Metatrader 4 и MetaTrader 5, есть специальная строка, показывающая свободную маржу. Простыми словами, свободная маржа на Форекс показывает доступные средства на счете, которые можно передать в качестве маржи для открытия новых позиций. Свободная маржа в торговле имеет основное значение, так как именно этот показатель позволит понять, какой объем сделок можно заключить в данный момент.

Графа Свободная маржа в МетаТрейдер 4 находится рядом с графой Маржа. Кстати, свободная маржа легко рассчитывается самостоятельно. Для этого нужно от графы «Средства» отнять использованную маржу.

Что такое свободная маржа на МТ4 можно более наглядно рассмотреть на примере:

Для открытия сделки понадобилась маржа $22,94. Значит, свободная маржа составит 470,73-22,94 =447,79.Допустим, сделка приносит нам $5 прибыли. В таком случае, графа «Средства» подрастет на 5 долларов, до 475,73, а свободная маржа составит 475,73-22,94=452,79.

Как можно увидеть, расчеты довольно просты и не поставят никого в тупик.

Если поговорить о том, что такое свободная маржа на Форекс, в практическом аспекте, то в первую очередь – это маневренность. Ведь свободные денежные средства, которые можно пустить в оборот, могут спасти ситуацию с убыточной позицией, или помочь быстро среагировать на изменения рынка не фиксируя результат по убыточным сделкам.

Что будет, если свободная маржа в минусе?

Дело в том, что при достижении определенного отношения средств к марже, брокер принудительно закроет все открытые позиции. Поэтому очень важно следить за показателем свободной маржи, чтобы не открыть слишком много сделок или сделки на большие объемы, не позволив себе шага назад. Любая сделка может временно уйти в минус, именно для этого нужны свободные средства, если их не будет, то все сделки закроются автоматически в убытке, а вы потеряете все средства.

Что такое уровень маржи в открытой сделке

Наряду со свободной маржой, важным показателем является уровень маржи. Он показывает отношение средств к марже. Многих трейдеров интересует, какой рекомендуемый уровень маржи стоит поддерживать. На самом деле универсального рецепта не существует, каждый трейдер поддерживает такой уровень маржи, какой он считает безопасным.

Есть общее правило денежного менеджмента, следуя которому сумма всех открытых позиций не должна превышать 10 % от депозита, то есть уровень маржи должен составлять 1 000%.

В то же время, у каждого брокера есть определенные условия по поддержанию уровня маржи, то есть, при определенном уровне (зачастую он равен 50 %) брокер принудительно закроет позицию трейдера и зафиксирует результат.

Уровень маржи считается в процентах. Расчет осуществляется по формуле:

Средства/маржа*100 %.

Например, если средства составляют 1 000 долларов и открыта сделка с маржой 100 долларов, уровень маржи составит 1 000 %. Чем выше данный показатель, тем более депозит защищен от принудительного закрытия сделок брокером.Если открытые позиции становятся убыточными, то сумма в поле «Средства» снижается, следовательно, уровень маржи падает.

Зачем вообще торговать на Forex, используя маржу?

Итак, мы разобрались, что такое маржа в торговле на Форекс и пришло время поговорить о целесообразности ее использования.

Стоит отметить, что никто не принуждает трейдера к использованию маржи. Вы вполне можете торговать без кредитного плеча, и никаких залоговых требований не будет.

Но тут необходимо вспомнить несколько интересных цифр:

- Один лот – 100000,

- Мини лот (0,1) 10000,

- Микро лот (0,01) 1000.

Если мы допускаем максимальный риск даже 10%, а сделки открываем самым маленьким лотом, размер депозита однозначно должен превышать 100 тысяч долларов.

Сумма огромная для большинства трейдеров, и если бы не существовало маржинальной торговли, трейдинг так и оставался бы прерогативой узкого круга людей, как было еще не так давно.

Общая формула выглядит так

Стоит учитывать, что стоимость лота у разных инструментов разная. На Форекс, для расчета стоимости одного лота достаточно привести базовую валюту пары к валюте депозита.

Рассмотрим еще один пример. Допустим, на момент открытия позиции, курс EURUSD был равен 1.09992. Значит, при плече 1:100, один стандартный лот по EURUSD будет стоить 1099.92$ доллара. То есть, на те же $10 000 депозита мы смогли бы открыть 9.09 лота по EURUSD.

Отображение примера по паре EUR/USD в торговом терминале.

Чтобы не считать все вручную, можете воспользоваться калькулятором маржи.

Крайне не рекомендуется использовать для открытия позиций все имеющиеся в наличии свободные средства. Хорошей практикой считается торговля на определенный процент от депозита (рекомендуется 2-3%), чтобы оставалась некоторая “подушка безопасности”. Иначе, в случае ошибки, средства на счету могут неожиданно закончиться и счет будет слит по Stop Out. Поэтому, при открытии позиции важно точно просчитать размер максимально возможного убытка и по возможности использовать ограничители потерь, а именно стоп-лосс.

«Подводные камни»

Одним из таких подводных камней является кредитное плечо. Возможность использования leverage часто идет не на пользу начинающему участнику биржевой торговли. Трейдинг с привлечением заемного капитала очень расслабляющее действует на трейдера, а это может способствовать опустошению депозитного счета, что вызовет потребность в новом его пополнении. Это может вызвать определенные затруднения, причем замкнутый круг постоянных кредитов не способствует успешной торговле.

Чтобы минимизировать риски потерь собственного капитала в брокерских компаниях существует инструмент, который называется Margin Call. Он представляет собой момент, когда для участника биржевой торговли существует необходимость срочного пополнения депозита, иначе текущие сделки аннулируются.

В среднем Margin Call равен приблизительно 25 процентов от трейдерского счета. Таким образом, если на счету игрока находятся 1000 долларов, то при остатке в 250 долларов брокерская компания выставляет Stop Out – принудительное закрытие сделок по причине превышения допустимого уровня убытков по открытым сделкам. Причем остаток на депозитном счете составит 250 долларов, что влечет за собой неизбежные убытки.

Это свидетельствует о том, что торговля на Forex с привлечением маржи должна быть очень осторожной. При этом должен использоваться лишь тот капитал, который можно тратить без значительного ущерба финансовому состоянию трейдера. Маржинальная торговля – это один из важнейших элементов на рынке Forex, которая оказывает непосредственное влияние на величину сделок и размер прибыли, поэтому учитывать его, производить его оценку и расчет нужно с самого начала обучения трейдингу.

- https://tlap.com/znachenie-marzhi-na-foreks/

- https://tradexperts.ru/foreks-dlya-nachinayushhih/raschet-marzhi-i-kak-rasschitat-marzhu-na-foreks

- https://masterfutures.ru/chto-takoe-marzha-na-foreks/

- https://TraderHelp.info/forex/kak-rasschitat-marzhu-foreks/

- https://www.avatrade.ru/education/trading-for-beginners/chto-takoe-marzha-na-foreks

- https://proFXtrader.ru/marja-na-forex/

- https://alpari.finance/ru/beginner/articles/margin-leverage-simple/

- https://strategy4you.ru/osnovy-forex-nachinayushchim/free-margin-forex-what-is-it.html

- https://WomanForex.ru/foreks-dlya-novichkov/uroven-marzhi.html

- https://forex-method.ru/chto-pokazyvaet-uroven-marzhi-v-procentah-v-metatrader

- https://infofx.ru/osobennosti-torgovli/uroven-marzhi-margin-level-na-foreks-kak-rasschitat-pri-torgovle-ee-urovni-v-procentax/

- https://equity.today/marzha-na-foreks.html