Что такое опционы: стратегии торговли и хеджирование рисков

Что такое опцион

Опцион, как и фьючерс, является производным финансовым инструментом и обращается на срочной секции фондового рынка.

Если говорить простыми словами, то опцион – это контракт, заключающийся на определенный срок, по условиям которого покупатель имеет право купить либо продать базовый актив (БА) по заранее определенной цене (цене страйк). За это право покупатель платит опционную премию продавцу (коэффициент премии обычно 5-10% от цены базового актива).

Если дата действия контракта наступила (она называется дата экспирации или дата исполнения опциона), то покупатель может исполнить свое право на покупку / продажу актива (а может и не исполнить). Продавец обязан исполнить опцион, если его предъявили к исполнению.

Допустим, вы нашли отличную квартиру, которую хотите купить. Но вам нужно время, чтобы собрать документы и оформить ипотеку на 2 млн рублей. Поэтому вы платите продавцу задаток в размере 5% от стоимости квартиры (100 тысяч рублей) с условием, что тот не продаст ее никому в ближайшие 2 месяца, а также не изменит цену сделки, чтобы ни случилось на рынке. Т.е. по сути вы покупаете опцион call с гарантийным обеспечением в 5% и с датой экспирации через 2 месяца.

Что может произойти дальше? Квартира подорожала с 2 млн до 2,5 млн. Вы реализуете свое право на покупку квартиры за 2 млн рублей. Вы – в плюсе, продавец – в минусе (он может бы получить за квартиру на 500 тысяч больше). Фактически вы застраховали (захеджировали) свой риск от роста стоимости квартиры.

Второй вариант – квартира подешевела до 1,5 млн рублей. У вас было право, а не обязанность покупать квартиру, поэтому вы отказались от исполнения своего обязательства. В результате вы потеряли уплаченные ранее 100 тысяч рублей (опционную премию), но смогли купить аналогичную квартиру за 1,5 млн рублей, сэкономив в итоге 400 тысяч рублей. Продавец заработал 100 тысяч рублей, но упустил возможность продать дешевую квартиру за повышенную цену.

По сути дела, каждый раз, когда вы вносите предоплату за что-то, вы заключаете опционный контракт. Вы приобретаете право купить какое-то имущество (актив) за оговоренную цену в течение определенного срока. Если отказываетесь – теряете опционную премию.

Реальные опционы следует отличать от бинарных опционов – последние казино и обдираловка. Настоящие опционы обращаются на срочной секции Мосбиржи (ФОРТС – фьюрчесы и опционы РСТ) и с ними всё не так просто.

Конечно, реальные бинарные опционы тоже есть. Они обращаются на CBOE (Чикагской бирже опционов), их базовый актив – индекс волатильности VIX и индекс S&P500 и доступны они для покупки только квалифицированным инвесторам из США. Т.е. у простых смертных доступа к ним точно нет.

В основе опционов лежит базовый актив. Абстрактно опциона нет – есть опцион на акции, индекс, золото, фьючерсы, свопы и даже другие опционы. На Мосбирже обращаются опционы с базовым активом на фьючерс, а базовым активом фьючерса выступают акции, индекс, золото, волатильность и т.д. Да, звучит сложновато: опцион на фьючерс на акцию Газпрома. Но всё так и есть =)

Понятие внутренней и временной стоимости

Внутренней стоимостью обладают опционы “в деньгах”, когда разница между текущей ценой товара и ценой выполнения контракта есть положительная величина для колл и отрицательная для пут. Это выгодная позиция для держателя. Временная стоимость представляет собой разницу между премией и внутренней стоимостью. Она уменьшается по мере приближения к окончанию действия контракта и стремится к нулю. Опционы без внутренней стоимости, а обладающие только временной называют “вне денег”.

Как появились опционы

Первые опционы появились во время Римской империи, когда торговцы из Рима заключали договоры с финикийцами о поставке товара в определенный срок по определенной цене. Это позволяло застраховаться от риска изменения погодных условий, очередной войны с Карфагеном или пиратских набегов. Более того, опционный контракт представлял собой документ, который заключался в одном месте одними торговцами, а исполнялся (или не исполнялся) в другом – фактическом месте отгрузки и погрузки товара.

Но тогда это опционом не называлось. Непосредственно термин «опцион» появился в Голландии по время тюльпановой лихорадки – известном финансовом пузыре 17-го века. Садовники (поставщики товара) покупали у продавцов на рынке опционы put, позволявшие им продавать тюльпаны по оговоренной цене в определенную дату, например, по 100 гульденов в июне.

Покупатели (спекулянты) покупали опционы call, который позволяли застраховаться от риска повышения цены. Например, они приобретали право купить тюльпаны в мае по 80 гульденов. За счет разницы между ценой продажи в июне и мае и проводились многочисленные спекуляции, да так, что поставки реального товара не происходило – на рынке обращались ничем не обеспеченные бумажки.

В итоге всё вылилось в кризис похлеще нынешнего, экономика Голландии обратилась в руины, и весь цивилизованный мир решил, что нафиг это опционы, и они были запрещены как биржевой инструмент.

Запрет был снят только в 1872 году, когда США по просьбе многочисленных капиталистов разрешила торговлю произвольными опционами на специальной секции Чикагской биржи.

После Великой депрессии 1929-1939 годов опционы стали широко использоваться промышленниками для хеджирования их рисков, так что Комиссия США по торгам и ценным бумагам (SEC) вынуждена была ввести контроль за опционами.

В результате в 1973 году все опционы были приведены к единому стандарту и выведены на отдельные секции биржи для торгов. Также была назначена «главная» биржа для торгов опционами – Чикагская (CBOE) Теперь сторонам не нужно было договариваться об объемах, суммах и сроках сделках – всё уже заложено в спецификацию (описание опциона). Достаточно купить (или продать) подходящий опцион.

Опционы было разрешено продавать не только частным лицами, но и инвестиционным банкам, хедж-фондам, страховым компаниям, что значительно расширило сферу их применения.

Сейчас рынок опционов по объему превышает капитализацию фондового рынка раз так в 1500 и даже более – точный объем всех заключаемых срочных контрактов подсчитать не представляется возможным ну никак вообще.

Как работают опционы пут и колл

Какие бывают опционы? Выделяют два крупных класса: пут (put) и колл (call). Чем они отличаются?

Опцион колл дает право покупателю опциона приобрести базовый актив по определенной цене. Например, сейчас Газпром стоит 220 рублей и покупатель боится, что Газпром подорожает еще сильнее. Но деньги на покупку Газпрома будут только через 2 месяца. Поэтому инвестор покупает опцион колл за 10 рублей и закрепляет за собой право купить Газпром через 2 месяца за 220 рублей. В реальности цифры по операциям будут другие, но здесь я всё упрощаю для понимания сути сделки с опционами.

Дальше возможные три сценария:

- Газпром подорожал до 250 рублей. Инвестор реализует свой опцион колл и покупает нужный объем акций за 220 рублей.

- Газпром оказался дешевле 220 рублей и рухнул до 180. Инвестор не исполняет опцион, теряет опционную премию в 10 рублей, но покупает нужный объем акций по более дешевой цене.

- Газпром остался на уровне 220-230 рублей, например, подорожал до 225 рублей. Здесь покупатель в минусе, но может действовать на свое усмотрение. Опционная премия – это была страховка на случай резкого роста стоимости актива. Продавец опциона в любом случае останется в плюсе: он либо сохранит за собой опционную премию в 10 рублей, либо реализует акции Газпрома по рыночной цене и всё равно оставит себе премию опциона.

Теперь рассмотрим пример опциона пут. Он дает покупателю право продать актив по определенной цене. Например, инвестор ждет, что акции Газпрома, которые сейчас стоят 220 рублей, могут подешеветь. Но продавать их дешевле не входит в его планы, поэтому он страхуется от понижения цены, покупая опцион пут, в соответствии с которым имеет право продать свои акции за 230 рублей (т.е. текущая цена + премия опциона в 10 рублей).

Дальше возможны три сценария:

- Цена акций Газпрома уходит ниже 220 рублей, например, падает до 180 рублей. Инвестор использует свой опцион и продает свои акции за 220 рублей. Продавец опциона оказывается в минусе: он вынужден купить актив за большую цену, нежели рыночная.

- Цена акций Газпрома уходит выше 220 рублей, например, до 250. Инвестор просто не реализует опцион, теряя 10 рублей премии, а продает акции по рыночной цене, имея профит 30 – 10 = 20 рублей с каждой акции.

- Цена акций Газпрома осталась в коридоре 210-220 рублей. Тогда покупатель опциона может реализовать опцион, если цена ниже 220 рублей, или не исполнять его. Продавец опциона окажется в плюсе в любой случае. Он либо сохранит за собой опционную премию в 10 рублей, либо купит акции Газпрома по рыночной цене и всё равно оставит себе премию опциона.

Исполнение опциона обычно (но не всегда) производится путем денежных расчетов, т.е. покупатель получает прибыль с разницы между рыночной (спотовой) ценой и договорной ценой (ценой страйк). В этом плане опцион колл соответствует длинной позиции по базовому активу (лонг), а опцион пут – короткой (шорт).

Риски опционов

Несмотря на то, что внешне торговля опционами выглядит как безопасная и исключительно прибыльная, на самом деле здесь заложены риски. Причем заложены они, главным образом, для продавца, т.е. того, кто продает опцион. Убытки покупателя опциона ограничены размером премии – т.е. он может не покупать опцион, если тот убыточен.

Для продавца же исполнение опциона обязательно – если покупатель предъявил такое требование. Поэтому его прибыль ограничена опционной премией, а вот убыток – не ограничен.

Например, инвестор продал опцион пут с такими условиями: спотовая (рыночная) цена акции Газпрома равна 220 рублям, цена страйк – также 220 рублям, а опционная премия – 10 рублям. Для инвестора важно, чтобы цена актива ушла как можно выше 220 рублей: тогда опцион исполнен не будет, а инвестор заработает опционную премию.

Однако Газпром падает до 160 рублей, и покупатель опциона решил его исполнить, т.е. он вынуждает продавца опциона купить у него акции Газпрома по 220 рублей. Убыток продавца опциона: 160 – 220 + 10 = –50 рублей.

Таким образом, чем ниже цена базового актива, тем выше убытки продавца опциона пут.

Следовательно, лучше не заниматься короткими продажами опционов, даже если вы уверены в росте актива – по крайней мере, на первых порах, пока нет достаточного опыта.

Что такое опционы простыми словами

Опцион это производный финансовый инструмент, по условиям исполнения которого покупатель получает право приобрести или продать актив, являющийся базисным для контракта, в определённое время в будущем по ранее оговоренной цене. Вместе с тем продавец получает обязательство продать или выкупить этот актив у покупателя.

Вот цитата из книги «A Random Walk Down Wall Street», где на примере упомянутых выше луковиц очень доступно объясняется как суть опциона, так и его преимущество при спекуляциях:

Опцион предоставлял право купить луковицы по фиксированным ценам (обычно соответствующим среднерыночным на данный момент) в течение какого-то определенного промежутка времени. За право участвовать в опционе приходилось заплатить 15–20 процентов от договорной цены. Таким образом, приобретение опциона на покупку луковицы, стоившей 100 гульденов, обходилось покупателю всего в 20 гульденов.

Если цена на эту луковицу впоследствии возрастала, допустим, до 200 гульденов, то владелец опциона пользовался своим правом приобрести ее за 100 гульденов и тут же вернуть торговцу, но уже за 200. В этом случае его прибыль составляла 80 гульденов (100 гульденов разницы в цене минус 20 гульденов, уплаченных за опцион). Для него эта прибыль оказывалась четырехкратной. Если бы этот человек просто купил, а затем перепродал луковицу, то увеличил бы свои вложения всего в два раза.

Из-за существования двух типов опционов термины «покупатель» и «продавец» становятся весьма условными, из-за чего нередко можно встретить названия держатель и подписчик (выписыватель). Кроме того, согласно биржевой терминологии, покупатель опциона во время сделки открывает длинную позицию по инструменту, а продавец – короткую. Сходу выглядит не очень понятно, но ниже будут реальные примеры опционов.

Важно! Опционный контракт позволяет держателю продать или купить базисный актив, но не обязывает его делать это, в то время как подписчик обязан совершить сделку, если занимающий длинную позицию решит своё право реализовать. Именно это отличает опцион от фьючерса.

Другое отличие в том, что за получение такого права держатель опциона выплачивает премию подписчику независимо от исполнения контракта – именно она считается ценой инструмента. Ещё одним моментом, вызывающим недопонимание, является наличие у актива, являющегося базисным для опциона, двух цен:

- Спот. Это фактическая рыночная цена, которую имеет базисный актив в реальном времени.

- Страйк. Это сумма, за которую покупатель имеет право, а продавец обязан приобрести или продать актив. Ее также называют ценой исполнения опциона.

Прибыль покупателя классических опционов составляет разница между спот ценой актива на дату исполнения и страйком, за вычетом размера премии. Для лучшего понимания рассмотрим два примера: бытовой и рыночный.

Как это работает?

В быту примером опциона может быть небольшая сумма за резервирование услуги или товара. Например, вы покупаете билет на самолет, но не уверены, что сможете полететь — вы срочно за день до вылета понадобитесь работодателю. В таком случае вы немного доплачиваете и затем используете опцию возврата билета, получая назад его стоимость. Можно сказать, что вы исполнили опцион, а переплата была ценой опциона.

Рыночный пример. Трейдер 1 мая приобрёл опцион пут, дающий ему право продать 1 акцию Apple. Спот цена акций на момент покупки составила 210 $, страйк – также 210 $. Дата исполнения – 3 июня. Премия, она же цена опциона – 5 долларов. На 3 июня цена акций составила 173 доллара, и трейдер принял решение исполнить опцион. За это право он и уплатил премию. Он покупает акцию на спот рынке за 173 $ и продаёт её по цене, зафиксированной в опционном контракте (страйк) – 210 $. При этом он уплатил продавцу премию в 5 долларов. Таким образом, его доход составит 210-173-5=35 долларов.

Предположим, что цена акции на 3 июня поднялась и составила 230 долларов. Тогда инвестор (держатель) примет решение не исполнять опционный контракт, по которому у него получается убыток 210-230-5= -25 долларов. Использовав свое право не исполнять опцион, его убыток составит только 5 долларов – размер премии. Она же будет прибылью контрагента.

Существует много активов, на которые выпускаются опционы. Ими могут быть как товарные активы (нефть, газ, золото), так и ценные бумаги, индексы, и даже другие ПФИ.

Основные понятия

Опцион — предварительный договор, который оговаривает право продать или купить базовый актив по установленной цене в течение определенного периода времени.

Легко представить торговлю этими параметрами по примеру лотереи. Вы покупаете билет и рискуете потерять только те деньги, которые за него заплатили. А в случае выигрыша получить можете в несколько раз больше.

Так и при заключении опционного соглашения возможная прибыль не ограничена. Лишитесь же вы при любом раскладе только тех средств, которые вносили за опцион.

Небольшое уточнение – в примере с лотереей человек может быть лишь приобретателем, а биржевой игрок – еще и продавцом.

Виды опционов на Московской бирже

Биржевые опционы по типу погашения бывают:

- американские – погашение производится в любой момент до экспирации по желанию покупателя;

- европейские – погашение производится исключительно в дату экспирации.

Также есть еще азиатские опционы – погашение производится в любой момент времени, но расчет производится на основании средней цены базового актива за оговоренный период времени.

По типу расчета выделяются такие опционы:

- с уплатой премии – окончательный расчет производится в день исполнения опциона;

- маржируемые – премия опциона постепенно списывается в виде маржи со счета покупателя / продавца опциона.

Все опционы, обращающиеся на срочной секции Мосбиржи – американские и маржируемые.

Базовыми активами выступают:

- нефть;

- золото;

- серебро;

- индекс РТС;

- доллар США;

- волатильность;

- отдельные акции.

При этом большинство опционов не «доживают» до дня экспирации, а исполняются ранее. Большинство являются безпоставочными, т.е. трейдер получает только деньги в качестве своего вознаграждения.

Премии

За приобретение контракта продавец платит премию. При продаже вознаграждение получает продавец.

С одной стороны, премиальные - это плата за потенциальные шансы для покупателя, с другой стороны — вознаграждение за риски для продавца. Размер поощрения зависит от того, насколько выгодна на этот момент времени покупка данного соглашения.

На растущем рынке, существует интерес к покупкам колл, соответственно его ценность также растет. Когда достоинство актива снижается, достоинство колла падает.

При падении ставок риски покупателя ограничиваются лишь величиной поощрения.

Риск продавца практически неограничен, так как он должен исполнить договор, если этого потребует покупатель, прибыль ограничена только премиальными выплатами.

В противовес — приобретение пут. Купив его на 100 акций по расценке $70, держатель получает право продать ценные бумаги по данной стоимости и заинтересован в ее снижении до окончания контракта. Награда в данной сделке будет расти по мере падения курса бумаг.

Чем опцион отличается от фьючерса

Фьючерс — это договор купли-продажи точного количества биржевого актива по договорной цене в точную дату в будущем. Покупатель и продавец имеют взаимные обязательства. До момента истечения этих обязательств обе стороны могут продавать и докупать фьючерсы. Активами по фьючерсным контрактам могут являться:

- сырьевые ресурсы;

- валюты;

- фондовые индексы;

- акции;

- облигации;

- процентные ставки.

Фьючерсы, как и опционы, относятся к производным финансовым инструментам — деривативам.

При заключении фьючерсного контракта продавец и покупатель уплачивают бирже 10% стоимости в качестве гарантийного обеспечения. При исполнении сделки эти средства возвращаются.

Большинство трейдеров торгуют фьючерсами, хеджируя риски по базовым товарам или со спекулятивными целями.

Отличие опционных контрактов от фьючерсов заключается в том, что первые дают право, но не обязывают держателя покупать базовый товар, а вторые требуют обязательной поставки актива от продавца и выкупа его от покупателя.

При покупке опциона колл и пут продавец получает премию и профит при движении стоимости товара в нужную сторону, а покупатель имеет прибыль только в случае изменения цены в благоприятную для него сторону. Покупатель и продавец фьючерсных контрактов получают прибыль при колебаниях курса актива.

Фьючерсы и опционные контракты являются наиболее ликвидными финансовыми инструментами.

Доска опционов на Мосбирже

Вот как выглядит доска опционов на сайте Мосбиржи. Она находится по адресу: https://www.moex.com/ru/derivatives/optionsdesk.aspx.

Давайте в ней разбираться. Для примера рассмотрим опцион на привилегированные акции Сбербанка, дата истечения которого приходится на сентябрь 2020 года.

Слева у нас находятся опционы колл – на покупку, справа пут – на продажу.

Центральный столбец – это цена страйк, т.е. цена, по которой пройдет сделка по базовому активу, когда наступит срок экспирации опциона.

Если вы обратите внимание, то увидите, что цена страйк отличается от цен на префы Сбербанка: одна акция Сбера стоит 170 рублей с копейками. Это объясняется просто: базовый актив опциона на Мосбирже – это фьючерс, а в одном фьючерсе находится 100 привилегированных акций Сбербанка.

Теоретическая цена – это цена, которая рассчитывается Мосбиржей по специальной замороченной формуле. Это некая справедливая цена, которая учитывает срок до окончания действия опциона, его ставку, безрисковую ставку и другие занятные факторы.

Расчетная цена – еще один ориентир. Эта цена – производная от теоретической цены с поправкой на волатильность. Чем больше разница, тем выше волатильность.

IV – это внутренняя стоимость опциона. Это значение необходимо для расчета премии опциона, которая складывается из внутренней и временной стоимости. Внутренняя стоимость определяется как разница между текущей ценой базового актива и ценой страйк:

- для опциона колл – цена актива минус страйк;

- для опциона пут – страйк минус цена актива.

Чем ближе к дате экспирации опциона, тем ниже внутренняя стоимость опциона. В дату экспирации она равна нулю.

Пример заработка на опционе

Покупка Call-контракта

Этот тип опциона трейдер покупает тогда, когда прогнозирует рост актива. Например, сейчас акция компании стоит $50 и трейдер ожидает роста до $100. В этом случае трейдер покупает опционы на акции (оплачивает держателю 10-15% от стоимости акции в качестве гарантии) и ждет повышения цены. Если цена вырастет до прогнозируемого значения, трейдер покупает его по оговоренной цене ($50) на момент заключения договора и выставляет тут же опцион на продажу, чтобы зафиксировать прибыль.

Продажа Call-контракта

Если трейдер ошибся с прогнозом и цена на акции не растет, а падает, он может продать данный контракт. И трейдер будет надеяться на дальнейшее снижение, чтобы тот, кто купит данный контракт, не обратился к его исполнению и залог бы остался и покрыл убытки по первому контракту.

Покупка put-контракта

Это зеркальная сделка: если сейчас акция стоит $50 (страйк-цена), а трейдер прогнозирует снижение до $25, то он оформляет контракт. По нему вторая сторона обязуется купить у трейдера акции за $50 в случае падения стоимости до $25.

Историческая справка

Сначала эти механизмы применяли как способ защиты, хеджирования и страховки. Такого рода договоренности требовались фермерам и покупателям сельскохозяйственной продукции, чтобы предотвратить убытки от неблагоприятных изменений стоимости.

Этот вариант эффективно отличается от других торговых методов, потому что позволяет его владельцу не исполнять процедуру, если условия станут ему невыгодными.

Выгоды и все потенциалы этих соглашений были оценены участниками торговых операций.

Для этого инструмента основными факторами для построения всех стратегий являются зафиксированная ценностная величина и время.

Со временем появились опционные сделки на другие товары - нефть, металлы, акции.

На бирже эти инструменты торгуются с 1973 года после открытия Чикагской специализированной биржи. Разные виды опциона позволяют трейдерам маневрировать на рынке.

Коды опционов

Все опционы, обращающиеся на секции ФОРТС, стандартизированы. Глядя на код опциона, можно получить ключевое представление о том, что за опцион перед нами. В таблице опционов код – это две крайние колонки.

Итак, как расшифровать код? Нам поможет эта шпаргалка.

Код базового актива (2 латинские буквы). Это условное обозначение базового актива, которое лежит в основе опциона. Наиболее популярные инструменты в работе спекулянтов:

- MX – индекс Мосбиржи;

- RI – индекс РТС;

- RS – индекс «голубых фишек»;

- VI – индекс волатильности;

- AF – Аэрофлот;

- GZ – Газпром;

- LK – Лукойл;

- ME – Московская биржа;

- NK – Новатэк;

- SP – Сбербанк (привилегированные акции);

- SR – Сбербанк (обыкновенные акции);

- TT – Татнефть;

- YN – Яндекс;

- BW – BMW;

- VW – Volkswagen;

- TC – Тинькофф;

- DB – Deutsche Bank;

- SM – Siemens;

- OX – 10-летние ОФЗ;

- О2 – 2-летние ОФЗ;

- RR – ставка RUONIA;

- BR – нефть марки Brent;

- GD – золото;

- PT – платина;

- SA – сахар-сырец;

- NI – никель;

- NG – природный газ.

Цена страйк (переменное количество цифр). Это закрепленная цена базового актива на дату истечения опциона.

Тип расчетов (1 латинская буква). А – это американский опцион с уплатой премии в день экспирации. В – это американский маржируемый опцион, т.е. опцион, который может быть исполнен в любой день. На Мосбирже торгуются только маржируемые опционы.

Месяц и тип опциона (1 латинская буква). Каждый месяц обозначается определенной буквой опциона. Сам опцион истекает, как правило, в первый четверг обозначенного месяца. Для опционов колл используются буквы от A до L, для путов – от M до X. На сайте Мосбиржи есть шпаргалка, объясняющая, какая буква за что отвечает.

Год исполнения (одна цифра). Здесь всё просто: 0 – 2020, 1 – 2021, 2 – 2022, 3 – 2023. Когда десятилетие истекает, всё повторяется.Еще иногда в конце спецификации опциона находится буква W. Это означает, что перед вами – недельный опцион. Его срок жизни – 2 недели, и торгуется он только на индекс РТС.

Как работать с Колл и Пут опционами?

Теперь давайте разберемся как с ними работать. Итак Колл опционы (Call) и Пут опционы (Put), это определяющие виды опционов, дающие право покупать и продавать базовые активы.

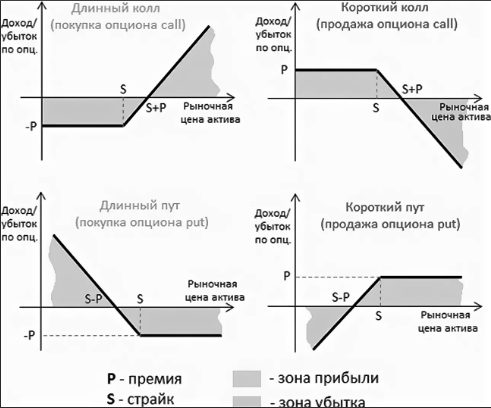

Рассмотрим на графике ниже, как происходит покупка Call опциона. Графически, по оси «X» откладывают цену базовых активов (слева на право по возрастанию). По оси «У» отмечается прибыль или убыток (выше нулевой отметки – прибыль, ниже – убыток). Для получения прибылей, опционы необходимо продавать за премию, размер которой больше от уплаченной продавцу. Если Вы точно уверены, что стоимость актива в период исполнения контракта именно на спотовом рынке будет намного выгоднее, чем рыночная, то можно использовать право приобретения либо продажи актива, дождавшись срока экспирации данного опциона.

На графике выше – приобретая Колл опционы (Call), Вы сразу получаете убытки (линия доходов расположена ниже нулевой отметки). Данный убыток равен выплаченной премии продавцу опциона. Если во время экспирации данного опциона, на рынке цена актива будет выше той самой цены исполнения (страйк), то, как видно на том же графике, убыток начнет снижаться и постепенно перейдет в прибыль.

Отсюда для покупателей опционов формулируется одно общее правило – Колл опционы (Call) будут исполняться тогда, когда цена активов на рынке (соответственно в момент экспирации контрактов) будут выше цены исполнения, либо будет находиться на том же уровне или ниже.

Продавцам Call опционов, может принести большие потери такая ситуация, когда курс акции стремительно вырастет при том, что он их не купил по наименьшей цене. Здесь, ему придется приобретать базовый актив (акции) по ценам спотового рынка, а продавать по ценам исполнения опционов. Чтобы застраховаться от возникновения подобных ситуаций, продавцы могут покупать базовые активы параллельно с продажей опционов. Так при возрастании стоимости актива, они не понесут дополнительных потерь, поставляя уже имеющиеся у них активы. В случаях создания продавцами Call опционов без страховки позиций, опционы называются непокрытыми. При обратной ситуации, опционы являются покрытыми.

Порядок приобретения и продажи Пут и Колл опционов

Для этого, используем график ниже. Здесь мы видим, что приобретая Пут опционы (Put), убытки формируются в размерах премий за опционы. В зону прибыльности, мы начнем входить по мере того, как цены исполнения контрактов начнут становиться выше, нежели цены на рынке.

Другими словами, по мере того, как наша спотовая цена по активу будет снижаться. Пут опционы (Put) дадут возможность при исполнении нами сделок продавать активы по ценам выше их стоимости на рынке спот.

Из вышеизложенного можно вывести для тех, кто покупает Пут опционы (Put) общее правило: – опционы (Put) не будут исполнены в том случае, когда ко времени экспирации рыночная цена активов будет выше или равной цене по исполнению опционов. А исполняются такие опционы, когда стоимость активов ко времени экспирации будет меньше, чем цена исполнения.

Результаты сделок для продавцов и покупателей противоположны. Продавцы могут получить максимальный доход в виде премии, а их убытки полностью зависят от курсовой цены базовых активов.

Простыми словами о call и put опционных контрактах

Опционы бывают двух видов:

- Put-контракт (от английского «положил») – контракт но продаже.

- Call-контракт (от английского «вызвать») – контракт на покупку.

Легко привести аналогию – положить товар на стол перед покупателем (продать ему): put-опцион. И «вызвать» контракт или заказать товар – купить его (call-опцион).

Call-контракт определяет право покупателя завладеть активом за определенную сумму, в течение оговоренного срока. Это является аналогом длинной позиции на покупку на бирже. Трейдер, который приобрел call-опцион ждет повышения стоимости актива в течение установленного срока контракта. Поэтому перед заключением опционного контракта он тщательно анализирует рынок. Здесь покупатель имеет право прибрести актив.

Put-опцион противоположен по смыслу call-опциону. Этот контракт дает своему держателю право на продажу актива до оговоренной даты. Это аналогично коротким позициям на рынке, на которых трейдеры стремятся получить максимум прибыли за короткое время. В зависимости от поведения рынка держатель put-контракта имеет право либо продать актив, либо отказаться от его продажи.

Т.к. покупатель не обязан приобрети или продать опционный контракт, поэтому он может расторгнуть договор раньше установленного срока, если рынок не идет в его пользу. Это и заложено в названии контракта: с латинского «optio» переводится как свободный, желаемый (выбор), вольный.

А вот на продавца опциона возложена обязанность продать покупателю контракт по его требованию (или купить в случае put-контракта). В случае, если последний воспользовался своим правом не приобретать контракт, продавец может найти другого покупателя.

Но почему же такое неравенство покупателей и продавцов? Некоторые имеют право распоряжаться активом как хотят, а другие обязаны купить или продать по первому требованию.

Обязательство второй стороны компенсируется получением им безотзывной премии на момент заключения опционного контракта. Она составляет примерно 10% от стоимости актива. И если первая сторона воспользовалась своим правом и отозвала контракт, вторая сторона остается в выигрыше и ищет другого покупателя (или продавца).

Особенности Колл и Пут опционов. Что тут важно знать?

Рынок опционов сегодня считается наиболее сложным, скрытым и неконтролируемым сегментом, поэтому чтобы в нем разобраться необходимо знать некоторые основные понятия.

Итак тех, кто приобретают Колл и Пут опционы, называют держателями опционов (иначе: покупателями опционов, holder или buyer).

Они не обязаны продавать, или же выкупать базовые активы. У них всегда имеется выбор – можно воспользоваться или не воспользоваться правом на предоставление активов. При этом те, кто продает Колл опционы (Call) и Пут опционы (Put) обязаны продать или выкупить базовые активы, если того будут требовать держатели опционов. Другими словами, продавцы опционов могут быть обязаны (при требовании покупателей) держать свои обещания, то есть продавать или выкупать базовые активы по предварительно установленным ценам.

Держатели опционов заключают с продавцами контракты (writer, seller). Во время заключения контрактов, держатели выплачивают продавцам стоимость опционов (премию). И это является своеобразной платой за возможность права на покупку / продажу активов в будущем.

- Сделки в которых держатель опциона покупает или же продает активы, в обиходе называются ИСПОЛНЕНИЕМ ОПЦИОНОВ.

- А суммы, по которым наши они же покупают / продают активы, названы ЦЕНАМИ ИСПОЛНЕНИЯ.

Почему торговля опционами, это заранее ограниченный риск?

По мнению инвесторов, приобретение опционов, это вложение капитала с заранее известным, ограниченным риском. Этот риск, а точнее плата за уход от него и является для покупателей ценой опциона. Другими словами инвесторы оплачивают стоимость опционов и тем самым передают все риски на их продавцов. При этом, от намерений покупателя опционы подразделяются на виды. Рассмотрим подробнее.

Опционы Колл (Call) и Пут (Put), сроки их исполнения и типы

Итак, какие же виды опционов существуют и как с ними работать? Опционы различаются по действиям, то есть по намерениям их покупателей и подразделяются на Колл опционы (Call) и Пут опционы (Put).

Также, есть такое понятие для Call опциона, как «актив находящийся в деньгах» – когда стоимость нашего базового актива располагается выше стоимости исполнения, а также «опцион находящийся вне денег», в таких случаях стоимость базовых активов располагается ниже, чем цена исполнения.

Put опционы, также могут быть «опционами находящимися вне денег», когда цена активов находятся ниже стоимости исполнения и out-the-money, когда наблюдается обратная ситуация – цены базовых активов расположены выше стоимости исполнения.

Также, имеется такое понятие, как «опцион находящийся около денег». В таких случаях стоимость базовых активов располагаются вблизи стоимости исполнения. А вот внутренняя стоимость опционов (она же: intrinsic value), это та сумма в которой опционы еще находится в деньгах.

Европейский вид опционов, они же европейские опционы. Этот вид опционов дает возможность совершать сделки исключительно в последний день, в котором еще действует опцион;Американский вид опционов, или американские опционы. Данный вид опционов, позволяет как покупать их так и продавать в любое время действия контракта.

По типу активов, Колл и Пут опционы различают на:

- Фондовые опционы. Здесь, покупатель данных опционов либо продает либо покупает акции;

- Валютные опционы. Данный вид, позволяет продавать либо покупать иностранные валюты;

- Товарные опционы. Эти опционы, дают право на приобретение продавать и покупать определенное количество товарных активов (драг. металлы, энергоносители и тому подобное).

Для чего нужны опционы?

В целом вы уже, наверно, поняли, для чего нужны опционы. Основная задача – это хеджирование рисков при торговле. Как это работает, я уже объяснял, но напишу еще раз.

Допустим, вы купили акцию Норникеля за 21000 рублей и хотите их продать через 3 месяца. Но боитесь, что за это время цена акции упадет ниже – какая-нибудь авария или господа Дерипаска с Потаниным что-нибудь не поделят. Поэтому вы покупаете опцион пут, который закрепляет за вами право продать ваши акции за 21000 рублей через 3 месяца. Взамен платите опционную премию – например, 1000 рублей.

Теперь, если Норникель, действительно, упадет ниже 20000 рублей, то вы можете исполнить опцион и продать свои акции за 21000. Если же Норникель подорожает сильнее, чем на 21000 рублей, то вы просто не исполните опцион и потеряете свою премию, но заработаете на росте актива.

Другой вариант хеджа – застраховаться от повышения цены. Например, вам нужны позарез акции Сбербанка и цена в 220 рублей вас устраивают, но деньги будут только через месяц. Но вы боитесь, что цены вырастут. Поэтому вы покупаете опцион колл, закрепляя текущую цену Сбербанка за собой. Теперь, если акции Сбербанка подорожают, то вы купите их за 220 рублей. Если же подешевеют – откажитесь от опциона и закупитесь по рыночным ценам.

Параметры контракта

Опцион имеет четко установленные стандартные параметры, которые отражаются в спецификации.

Традиционно указываются:

- код контракта — сокращенное по определенным правилам название с обозначением базового актива, даты экспирации

- количество товара — унции золота, баррели нефти, куб. метры газа и другие

- шаг цены, показательминимального изменения цены

- последний день торгов — это дата накануне истечения и день исполнения, (контракт либо будет исполнен, либо истечет без исполнения).

Срок действия соглашения имеет ограничение, и по его истечении договоренность становится недействительной. Последний день торгов и дата выполнения обязательств прописываются в спецификации.

В договорах указывается стандартная величина - количество торгуемого базового актива.

Нефтяной фьючерс имеет объем 1000 баррелей нефти.

В одном контракте на фьючерс золота содержит 100 тройских унций.

Для меди на СМЕ установлено количество 25 000 фунтов.

Фьючерсы на акции могут содержать разное количество бумаг. Например, фьючерс ценных бумаг Газпрома включает 100 акций. В составе фьючерса Лукойла 10 акций.

- https://alfainvestor.ru/chto-takoe-opciony-kak-ih-ispolzovat-dlja-hedzhirovanija-riskov-i-torgovli/

- https://gerchik.ru/stati/call-opcion-i-put-opcion-kak-torgovat

- https://investprofit.info/options/

- https://strategy4you.ru/finansovaya-gramotnost/opcion-put-i-koll-prostymi-slovami-chto-eto-takoe.html

- https://dividendoff.net/torgovlya-na-birzhe/fyuchersy-i-optsiony/call-i-put.html

- https://infofx.ru/trejding/koll-call-i-put-opciony-put-chto-eto-takoe-i-kak-s-nimi-rabotat/