Индикатор ATR

Индикатор волатильности Average True Range

Average True Range или чаще всего встречающееся его сокращённое название в различных торговых платформах ATR, является простейшим индикатором волатильности, который рассчитывает свои данные путем нахождения разности между ценами минимума и максимума, ценой закрытия предыдущего бара и ценой минимума, а также ценой максимума.

Сам индикатор был создан еще в далеком 1978 году гениальным на то время трейдером-технарем Уэллсом Уайлдером, который стал знаменит благодаря публикации его книги «Новые концепции технических торговых систем».

Между прочим, благодаря этому гению мы знакомимся не только с ATR, но и с такими его разработками, как трендовый индикатор Parabolic SAR и осциллятор RSI...

ATR не нуждается в дополнительной установке в вашу торговую платформу, поскольку во всех более-менее профессиональных терминалах таких например, как МТ4 и МТ5, он присутствует по умолчанию.

Описание индикатора Average True Range

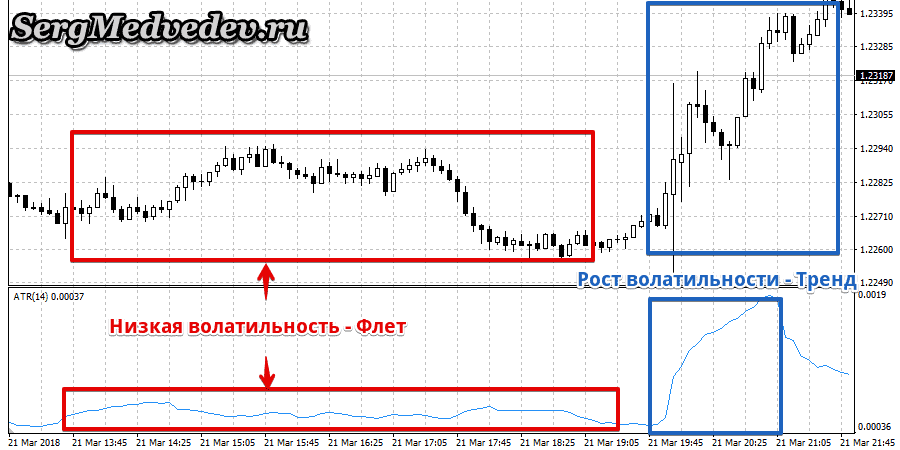

Average True Range, в отличие от многих других индикаторов отображает только волатильность на рынке, а не направление тренда и его изменение. Таким образом, вы не увидите никаких рыночных сигналов для открытия сделки. Кроме того, и направление линии, не имеет ничего общего с трендом.

На самом деле, при росте волатильности вы сможете наблюдать соответствующий рост линии, а при падении волатильности — снижение линии ATR. Под волатильностью подразумевается активность рынка (см. ссылку выше).

Наверняка вы зададите вопрос, а какой же смысл тогда от этого индикатора?

Во-первых, ATR – это отличный фильтр, который позволит вам отсеять сигналы на вялом и бесперспективном участке движение цены. Более того, если вы видите резкое снижение волатильности, вероятней всего цена заходит в боковик (флет).

Таким образом, опираясь на данные индикатора волатильности, вы сможете подобрать правильную тактику торговли. Так, во время низкой волатильности будет эффективна стратегия для флета или канала, а для активного — трендовая или пробойная.

Сигналы по индикатору ATR

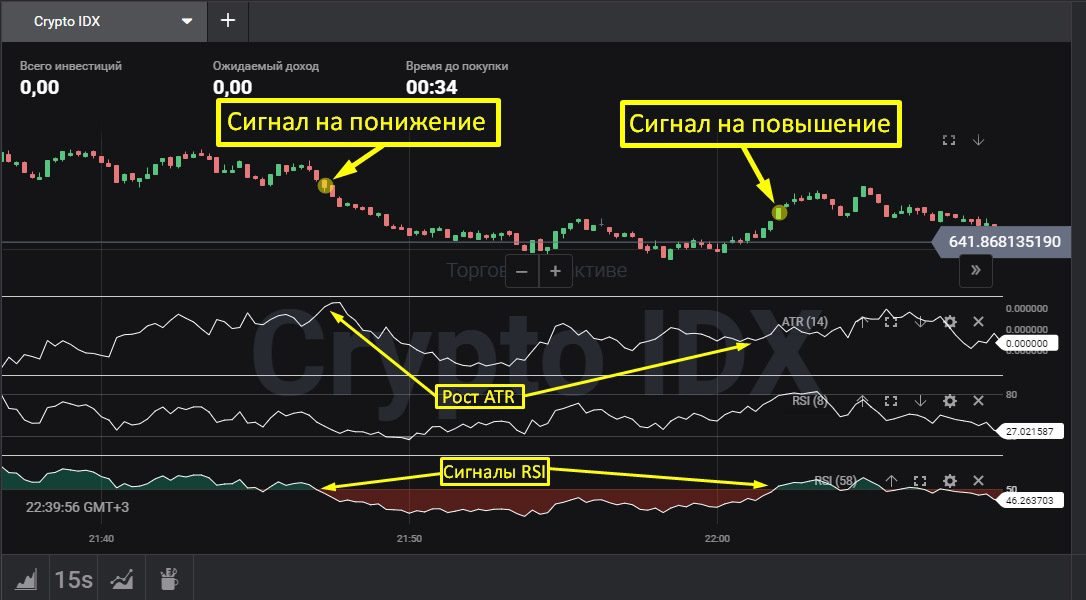

Сам по себе ATR не используется как торговый сигнал, но он может подтверждать точки входа на рынок. Трейдеры в большинстве приобретают криптовалюту, когда ее цена снижается, а затем движется выше нисходящей линии тренда. Это уже служит сигналом для покупки. ATR можно использовать для подтверждения сигнала. Если ATR в этот период также движется выше собственной линии сопротивления, это указывает на мощное восходящее движение.

Простой пример сигнала для лонг-покупки с ATR:

- Цена биткоина и ATR снижаются.

- Цена биткоина на дневном графике начинает резко прорываться выше нисходящей линии тренда.

- ATR также прорывается выше — это подтверждает установление нового, восходящего тренда.

С помощью ATR также можно определить то, как скоро наступит смена тренда. Если цена актива прошла более 70% от дневного ATR, то стоит ожидать разворота. В остальных случаях высока вероятность продолжения текущего тренда.

Методы применения в торговле Average True Range (ATR)

Прежде чем использовать индикатор, следует отчетливо осознавать, что Average True Range (ATR) - это индикатор волатильности, поэтому ни о каких трендах говорить не приходится. С другой стороны, при помощи ATR можно определять моменты активного включения в игру, крупных игроков.

Идея здесь простая, пока индикатор волатильности ATR находится в условно нижней части, на рынке движения нет, а это ни что иное как флет. Как мы все знаем, флет или по другому консолидация, это ни что иное как набор позиции "умными" деньгами. Постоянно в состоянии флета, рынок находиться не может, а значит, рано или поздно состоится прорыв волатильности и движение.

Так же как рынок не может быть в вечном флете, рынок не может постоянно расти, на сильной волатильности.

Исходя из этой логики, Дж. Уэллсон Уайлдер считал, что в моменты затухания волатильности, необходимо искать места для открытия позиций, закрывать сделку следует при аномально завышенном показателе ATR. Кстати, в книге "Долгосрочные секреты краткосрочной торговли", Ларри Вильямс придерживался той же логики принятия торговых решений. Книгу можно прочитать здесь.

В книге Куртиса Фейса "Путь Черепах", ATR использовали иначе. При помощи индикатора, черепашки рассчитывали свой StopLoss, который равнялся 2ATR, у некоторых 1,5ATR.

Пока я подготавливался к статье прочитал тонну информации про правильность использования ATR и многие трейдеры сходятся во мнении, что в некоторых случаях, можно использовать ATR как есть, без умножения на коэффициенты, другими словами, если ATR = 50 пп, значит StopLoss нужно ставить 50 пп.

Кроме стопов, значение индикатора можно применить для установки TakeProfit`a. Хотя в этом случае вопрос спорный, ведь как гласит трейдерская мудрость "Режь убытки, прибыли дай течь".

Поэтому с тейками подумайте сами, но идея та же, от точки входа откладываем значение индикатора и устанавливаем TakeProfit.

ВАЖНО!!! По правилам профитного трейдинга, считается, что TakeProfit должен быть в 2, а то и 3 раза больше StopLoss`a. Поэтому, для тейка, ATR можно умножить на 2, а то и на 3, или перейти на таймфрейм выше и взять значение ATR оттуда.

Правила использования индикатора

Давайте теперь рассмотрим практическую часть. Чтобы торговля была максимально результативной, необходимо изменить несколько аспектов, которые будут рассмотрены на следующих примерах.

Среднее скользящее и ATR

Данная торговая система одна из новейших. Разумеется, это не Грааль, но для начинающих инвесторов эта тактика будет очень интересно.

Вспомним принципы средней скользящей. Инструмент демонстрирует текущее направление движения стоимости. Этого может не хватать инвестору для анализа колебаний рынка.

Средняя экспоненциальная или даже простая, демонстрирует текущее направление тенденции рынка, а индикатор волатильности дает информацию про интенсивность изменения стоимости базового актива. Перейдем к определению точки входа.

В работе к графику была приложена средняя скользящая экспоненциальная с настройкой 10 баров. Потом мы ожидали пробоя данного индикатора, чтобы подтвердить разворот тенденции стоимости. Разумеется, это не гарантия, что в текущий момент осуществится сильный трендовый разворот.

Для получения прибыли с цифровых опционов необходимо, чтобы стоимость прошла в вашу сторону всего пару пунктов. Главное, чтобы итоговая стоимость на момент закрытия опциона была ниже, чем при приобретении цифрового опциона ПУТ.

После пробоя нужно посмотреть на значения осциллятора волатильности. Вверх направлена полоса инструмента, значить растет волатильность, а при этом увеличиваются шансы на разворот тенденции. Шанс на переход в боковой тренд существенно понижается.

Категорически не рекомендуется применять более низкие временные интервалы, так как на графиках с небольшими таймфреймами существенно больше ложных сигналов для покупки опциона. Финансовые контракты заключать лучше всего после того, как закроется пробойный бар. Значение экспирации должно быть не больше 3 – 5 свечей.

Установка и настройка индикатора

В Average True Range индикаторе только один параметр «Период», который отвечает за число свечей, применяемых алгоритмом при вычислении текущего значения волатильности. Стандартным показателем для ведения торгов является временной интервал D1, но данный инструмент лучше всего применять с 17 периодом.

Оптимальный показатель алгоритмического периода зависит напрямую от выбранной временной пары и валютного интервала, при которых трейдер предпочитает работать. Если используются валютные пары, которые имеют высокий уровень волатильности, то желательно сделать инструмент менее чувствительным, увеличивая его период. По ходу применения пар, у которых низкий уровень волатильности, нужно повышать алгоритмическую чувствительность, уменьшая его период.

Сигналы ATR

Существует два типа сигналов ATR индикатора:

- Рост мувинга ATR говорит про повышение волатильности, на графике размер свечей увеличивают. Пиковые индикаторные показатели могут сопровождаться на рынке сильным движением.

- Понижение мувинга ATR сигнализирует про понижение волатильности, на графике размер свечей уменьшается. Зачастую это говорит про отсутствие явного тренда – слабое движение или флет.

Важно помнить, что в трейдинге ATR выполняет только задачу по расчету средней волатильности.

Как применять Average true range indicator на практике

Инструкция по использованию алгоритма такая:

- Определить направление тренда на графике.

- Определить с помощью ATR степень волатильности.

- Если волатильность начинает расти, открыть ордер в соответствующем направлении, например, на продажу, как показано на схеме.

- Если волатильность, наоборот, уменьшается, воздержаться от открытия ордеров и переключиться на другую валютную пару. Можно просто дождаться более выгодной ситуации.

Важно отметить, что ATR применяется не только для получения торговых сигналов, но и для размещения стоп-лосса. Его нужно поставить в тех местах, где линия индикатора сформировала пик. Он же совпадает с локальным минимумом или максимумом. Тейк-профит ставят в зависимости от стратегии. Обычно он должен превышать стоп в 2 или 3 раза.

При этом если цена пошла в сторону ранее размещенного стопа, и ATR показывает увеличение волатильности, это говорит о зарождении противотренда либо о сильном откате. Поэтому сделку нужно закрыть вручную, даже не дожидаясь, когда сработает стоп-приказ. Таким образом, индикатор позволяет минимизировать убытки.

Примеры использования индикатора

Инструмент можно использовать не только на валютных парах, н и на других активах. В качестве пример рассмотрим фьючерс Сбербанка, т.е. котировки его акций. С помощью ATR можно определить, что каждый день актив проходит порядка 540 пунктов.

Это очень важная информация, которая поможет в торговле. Теперь можно переключиться, например, на фрейм Н1 (часовой) и отметить 540 пунктов вверх и вниз от текущего значения цены либо от начала торговых суток, проведя соответствующие уровни (по горизонтали). Далее можно зайти на младший интервал, например, на М5 и открыть позицию:

- при достижении верхнего уровня – на продажу;

- при достижении нижнего – на покупку.

Причем если вход сделан у самого уровня, тейк-профит можно поставить на расстоянии минимум 150 пунктов. А при более рискованном подходе к торговле – 300-400 пунктов. Это достаточно хорошая прибыль, которая позволит быстро увеличить депозит даже за короткое время.

Что представляет собой Moving Average?

Moving Average (скользящее среднее) представляет собой универсальный индикатор, который пользуется огромной популярностью среди различных инструментов, используемых в тех. анализе Форекс. Он служит определением средней цены актива за конкретный отрезок времени, который устанавливается непосредственно участником биржевой торговли. Положительные стороны торговли на основании Moving Average и индикаторов, созданных на основе скользящего среднего, заключаются в возможности торговли по направлению тенденции, поскольку любое ценовое изменение пробивает кривую и дает сигнал об этом.

Форекс индикатор ATR, как правило, позиционирует себя, как самый простейший вариант вычисления среднего ценового диапазона. Для этой цели сразу рассчитывается истинный диапазон, формула которого включает в себя следующие составляющие:

- От максимального значения цены за какой-либо период вычитается минимальное значение такого же периода.

- От абсолютного максимального значения вычитается цена закрытия предшествующего периода.

- От абсолютного минимального значения вычитается цена закрытия предшествующего периода.

Затем выполняется усреднение результатов расчета, а далее вычисляется среднее значение непосредственно диапазона ATR-индикатора. Полученные результаты предоставляют данные о моменте, оптимальном для покупки или продажи актива. Следует заметить, что рассматриваемый индикатор не предсказывает приближающийся разворот тренда. Он важен тем, что показывает насколько волатильным является рынок в данный момент времени.

После того, как вычислено среднее значение истинного диапазона, происходит построение индикатора на графике. Он демонстрирует скользящее среднее для этого диапазона.

Построение его происходит автоматически. Основная задача участника торговли – правильно проанализировать полученную информацию. Average True Range демонстрирует усредненный показатель между максимальным и минимальным значениями цены за определенный период. С помощью этого значения участник торговли может рассчитать степень волатильности рынка.

Как работает индикатор ATR?

Инструмент «Average Daily Range» можно найти во многих платформах для ведения торговли, в частности, он является базовым индикатором для МТ4. Создатель данного советника Уэллс Уайлдер представил его широкой общественности в далеком 1978 году. И хотя в первое время ATR вызывал недоверие среди трейдеров, в наше время он заслужил широкое общественное признание на рынке Форекс и используется во многих популярных торговых системах.

Какие показания дает индикатор?

Благодаря анализу, проводимому данным индикатором, трейдер может четко предсказывать ближайшее ценовое движение и определять уровни для установки стоп-приказов для ограничения возможных убытков и Tale-Profit для фиксирования прибыли. Однако следует помнить, что данный осциллятор не показывает направление тренда, в отличие от классических осцилляторов, а лишь сигнализирует о повышении/понижении волатильности рынка.

Инструмент показывает усредненные данные трех скользящих линий с разными периодами. Поэтому он и был назван «средним диапазоном». Сигналы индикатора выводятся в отдельном окошке, расположенном под основным рабочим графиком. ATR присутствует в стандартном наборе индикаторов терминала MT4 и MT5, а также на многих веб-платформах.

Использование скользящих линий при расчете показаний ATR

Скользящие средние линии (мувинги) очень популярны и применяются практически каждым трейдером при техническом анализе рыночной ситуации. Они рассчитывают значение средней цены валютной пары за выбранный временной отрезок. При этом период временного отрезка трейдер всегда может настроить вручную. Такой метод анализа часто применятся при торговле по трендовым стратегиям. Как правило, смена тренда намечается в том случае, если линия цены пробьет данный мувинг.

Индикатор ATR основан на показаниях таких мувингов. Для более точных сигналов в алгоритме используются данные сразу трех скользящих средних. На основе их показаний инструмент высчитывает средние значения и дает сигнал о повышении/понижении волатильности рынка.

ATR является одним из лучших инструментов для определения истинного среднего диапазона цены актива. Для расчета показаний (True Range) суммируются 3 параметра:

- Разница между максимальным и минимальным значением цены за выбранный период изменения стоимости актива.

- Разница между абсолютным максимумом цены и ценой закрытия свечи предыдущего периода.

- Также за выбранный временной период необходимо найти разницу между абсолютным минимумом цены и Close-ценой свечи предыдущего периода.

Среднее значение этих вычислений позволяет вывести истинный средний диапазон для инструмента ATR. Полученные данные дают трейдеру возможность вовремя принимать решения о совершении коротких и длинных сделок на рынке Форекс.

Важно понимать, что торговый индикатор ATR не подает разворотных сигналов поведения ценового актива, а указывает на волатильность валютной пары в выбранный временной промежуток.

Как только инструмент Average True Range завершит полный расчет, он сформирует под графиком кривую линию, обозначающую средний диапазон цены актива за указанный временной период.

Отображение линии индикатора происходит в автоматическом режиме. Все, что требуется от трейдера – это грамотно распознать полученные данные. Так как инструмент нацелен на вычисление усредненного значения цены между ее экстремумами за определенный временной интервал, то игроку не составит труда определить рыночную волатильность.

Что показывает индикатор ATR?

Данный инструмент относится к группе осцилляторов, поэтому читать его сигналы очень просто. Кривая линия движется относительно двух уровней – верхнего и нижнего. Чем ближе индикатор к верхней линии – тем сильнее волатильность. И наоборот, чем ближе кривая ATR к нижней линии – тем слабее волатильность рынка.

По умолчанию значение периода для вычислений индикатора равно 14-ти единицам. Однако эти настройки можно изменить, задав нужное вам значение. В отличие от остальных осцилляторов, Average True Range не имеет зон перекупленности и перепроданности, а его верхний и нижний уровни являются лишь границами волатильности рынка.

Любое сильное ценовое изменение, независимо от направления движения наверх или вниз, заставляет линию осциллятора устремляться вверх. Если цена актива стремительно падает — линия индикатора идет наверх, если цена актива резко растет — линия индикатора все равно идет наверх.

Линия ATR показывает силу волатильность рынка. Чем она выше – тем волатильнее рынок, при этом не имеет значения, в сторону быков или медведей смещается цена. И наоборот, если значения ATR упали, то это говорит о том, что волатильность снизилась и рынок переходит во флэт. При этом такое затишье обычно является предвестником нового ценового рывка. Стоит еще раз подчеркнуть, что осциллятор ATR не указывает на направление тренда рынка, а говорит лишь о силе волатильности.

Для точного определения тренда можно использовать индикатор Gann Hilo. В комбинации с ATR он может стать основой для трендовой стратегии. Gann Hilo будет показывать направление тенденции, а ATR — ее силу.

Как рассчитывается

Расчет ATR состоит из нескольких шагов:

1. Сначала находится разница между:

- текущей максимальной и минимальной ценой;

- текущей минимальной ценой и ценой закрытия предыдущего дня;

- ценой закрытия предыдущего дня и текущей максимальной ценой.

2. Из трех полученных значений выбирается наибольшее, на основе которого затем строится скользящая средняя.

Сегодня строить графики ATR вручную нет необходимости — все расчеты по индикатору на биржах и в популярных приложениях, подобных MetaTrader, производятся автоматически.

Разновидности

Как и другие популярные индикаторы, ATR получил ряд модификаций.

LWMA ATR

LWMA ATR представляет собой сглаженную версию стандартного ATR.

Для стандартного индикатора, который мы рассматривали, на временной шкале берется ATR для каждой из свечей, а затем рассчитывается их общее среднее значение.

Принцип LWMA ATR немного отличается: показатели по свечам, которые на временной шкале находятся ближе к текущей цене получают больший коэффициент, поскольку считается, что они сильнее влияют на индикатор. Соответственно, данные по свечам, которые расположены дальше, в конце периода, имеют меньший коэффициент, так как их влияние на индикатор считается незначительным.

Японские свечи — распространенный на биржах вид графиков, отображающих изменения цен на активы, включая криптовалюту. Каждая «свеча» на графике состоит из тела (его границы — цена открытия и закрытия) и тени (ее границы — минимальная и максимальная цена за тот же период).

ATR Up and Down

ATR Up and Down близок к оригинальному ATR, но с одной поправкой:

- стандартный ATR показывает средние минимальные и максимальные значения цен за определенный период;

- ATR Up and Down вместо средних максимальных и минимальных цен использует среднюю разницу роста и падения.

ATR в бинарных опционах

Имеет смысл использовать Average True Range как дополнение при работе по тренду.

Нарисовали линию тренда. Тренд (на следующем примере) отчетливо восходящий.

- Дождались, пока волатильность по ATR уперлась в пол.

- Вошли по тренду вверх, на волчке или доджи.

За низкой волатильностью предсказуемо последовало дальнейшее резкое движение цены по тренду (длинная зеленая свеча). Другими словами, с помощью ATR можно подтверждать наличие откатов по тренду. Как вы должны уже знать с теории теханализа, любой тренд состоит из микроволн.

И вот ATR поможет идентифицировать эти откатные микроволны (2 и 4), с которых удобно входить по тренду. Если он, разумеется, есть.

Ищем минимальные значения ATR, подтверждаем их обычными инструментами теханализа и дело в шляпе.

Например:

- Тренд вниз. ATR уперся в пол – низкая волатильность, ожидаем последующее движение по тренду.

- Рисуем канал. Свеча его пробивает – пошло движение по нисходящему тренду, входим в Put.

- А вот здесь внимание. ATR на пике, волатильность уменьшается после сильного движения.

- Здесь нам делать нечего – цена никуда не торопится, что и показывает ATR.

Абсолютные значения

Значения ATR, что показываются справа – абсолютные, и привязаны к цене актива. Именно поэтому шкала ATR всегда разная, так что переживать не нужно.Скажем, ATR для акций APPL (вверху) и Ford (внизу). Как видите, значения отличаются кардинально, но никакой роли это не играет.

ATR индикатор как пользоваться

При использовании АТР мы должны понимать, что он не является индикатором тренда. Поэтому первое, что нужно сделать – это определить наличие тренда на рынке. Если он присутствует, то переходим к выявлению волатильности и поиска точек входа.

Программы, использующие ATR

Сегодня индикатор срединного истинного диапазона представлен практически на всех торговых порталах и в соответствующих приложениях — советниках, терминалах, биржах.

Советники

Практически все современные советники используют индикатор ATR. Изучая данные советников по индикатору, следует помнить несколько моментов:

- рост ATR указывает на усиление волатильности рынка и высокую вероятность смены тренда;

- снижение значений ATR указывает на спад движения;

- достижение ATR точек экстремума может указывать на разворот тренда. Однако, некоторые трейдеры считают это лишь указанием на усиление интенсивности торговли.

Данный индикатор сильно привязан к временным рамкам, и наиболее корректно он отображает сигналы при периоде в 14 дней. Такой период по умолчанию установлен во всех специализированных программах.

TradingView

Графики от сервиса TradingView интегрированы с большинством бирж, поэтому так или иначе криптотрейдеры сталкиваются с ними регулярно.

Рассмотрим «с нуля» использование графиков TradingView с ATR для установки стоп-лоссов для криптобирж:

- Заходим в торговое окно и выбираем нужную торговую пару.

- Нажимаем Technical Ind/Indicator (на разных платформах название этого меню немного отличается) и в выпадающем меню находим Average True Range. По умолчанию выставлен 14-дневный период — ATR(14). Если период необходимо изменить, то правее ATR(14) достаточно нажать значок шестеренки и в открывшемся окне изменить параметры.

- Далее смотрим текущий ATR. Если играем в лонг, то умножаем его на два — тот самый 2xATR.

- Теперь остается создать ордер Trailing Stop, где в значение Distance нужно подставить цифру, которая будет отстоять от текущей цены криптовалюты на 2xATR.

Стоит отметить, что пока трейлинг-стоп доступен лишь на нескольких крупных биржах, среди которых — Bitfinex.

Как правильно использовать данный инструмент

После установки средней отметки диапазона, Average True Range сигнализирует об открытии сделки на покупку в момент пробития им этого диапазона по направлению вверх. При этом должно быть совпадения полученного результата с младшими и старшими торговыми периодами. При желании получения дополнительных импульсов, стоит использовать рассматриваемый осциллятор с индексом торгового канала Commodity Channel Index (CCI).

Как упоминалось ранее, используется осциллятор для получения сведений о предстоящем ценовом изменении для того, чтобы позже установить необходимые ордера Stop Loss и Take Profit. После получения нужной информации от осциллятора следует открыть сделку.

Затем необходимо выставить все ордера Stop Loss на уровне экстремальных значений цен, представленных на графике. Ордера Take Profit выставляются на линиях ПС. Информация, предоставленная ATR-индикатором, позволяет избежать излишних «шумов» рынка, то есть кратковременных ценовых колебаний.

Когда цена дойдет до установленного Stop Loss, это свидетельствует о повышении ценового диапазона, после чего следует закрыть все убыточные позиции. Таким образом рассматриваемый Average True Range способствует выставлению приказа Stop Loss на максимально допустимом расстоянии, исключая появление рыночных «шумов». Инструмент позволяет выполнить отчетливый анализ текущей волатильности актива и определить размер открытия позиции.

Осциллятор отличается высокой чувствительностью к изменениям торговых периодов. Как уже упоминалось, оптимальный период – это 14-дневный. При выставлении данного параметра меньше 14-ти дней, осциллятор получить меньше информации для качественной работы. Отсюда следует, что осциллятор ATR становится более чувствительным ко всем движениям цены.

Описание рассматриваемого инструмента тех. анализа позволяет прийти к выводу о существовании некоторых его минусов, одним из которых является свойство запаздывать. Это взаимосвязано с использованием Moving Average. При выставлении большего периода, осциллятор может сигнализировать о прошедшей волатильности, а не текущей. По этой причине стоит применять в торговле данный индикатор в связке с другими торговыми инструментами, к примеру, паттернами британский фунт/японская иена.

Можно прийти к заключению, что Average True Range не является помощником в составлении прогноза. Его главное предназначение заключается в измерении волатильности. Применяя данный индикатор, трейдер не сможет узнать направление цены, но все же, он поможет вести успешную торговлю и даст подсказку оптимальной отметки для выставления приказов Stop Loss и Take Profit.

Также не стоит забывать о том, что, несмотря на значимость технического анализа, он все же является дополнительным инструментом. Получение крупной прибыли невозможно без знания основ фундаментального анализа, который изучает факторы, создающие движение цены. К ним относятся денежные потоки, взаимосвязь рынков между собой и настроение публики.

Основы

Индикатор отображается, как и почти все осцилляторы, в отдельном окне под графиком. Читать ATR просто – чем больше его значение, тем больше уровень волатильности.

По умолчанию для вычисления ATR используется значение, равное 14 дням. Его можно изменять, но, как правило, используют базовое.

ATR можно применять на любых таймфреймах, хотя обычно применяют на 1-дневном или 4-часовом. Впрочем, никто не накажет и за 1-часовой/15-минутный.

В примере выше суть использования индикатора. Линия тренда, вход (красный прямоугольник) по тренду (Call) после низкой волатильности (ATR внизу).

Кроме случая, где цена шла вверх с откатом вниз, против тренда. Как известно, против тренда входить нежелательно, что мы и наблюдаем (синий прямоугольник).

Сила движения

Как мы помним, Average True Range не показывает направление движения – только его силу. Когда цена идет в явном медвежьем или бычьем тренде ATR тоже стремится вверх.

Это ключевой момент. ATR всегда идет вверх при сильном движении цены вверх либо вниз. То есть, цена идет в сильном нисходящем тренде – ATR вверх. Цена в сильном восходящем тренде – снова вверх.

При этом:

- ATR падает – волатильность снижается.

- ATR совсем низко – волатильности почти нет и цена готовится к следующему рывку.

Смотрим пример.

- Цена в боковом движении, ATR подметает пол.

- Резкая бычья свеча, тренд восходящий – ATR демонстрирует пик.

- Нервная медвежья свеча – ATR нарисовала новый пик.

- Волатильность снизилась – ATR стремится вниз.

- Тренд вниз – волатильность движения увеличивается — ATR вверх.

Так что самое главное – не путать ATR с направлением движения цены. Вверх ATR идет только с ростом волатильности – а не цены.

Что такое скользящее среднее?

Индикатор скользящая средняя является одним из наиболее популярных торговых инструментов, предназначенных для технического анализа рынка Forex. Данное значение определяет среднюю стоимость торгового инструмента за определенный период. Период выбирается непосредственно трейдером. Преимуществом такого трейдинга, как и основанных на скользящей средней индикаторов (каким и является наш ATR), является то, что она позволяет торговать в направлении тренда, так как любое изменение цены сделает прорыв в кривой, сигнализируя нам об этом.

Индикатор Average True Range всегда характеризовался как наиболее простой способ выявления среднего диапазона цены. Для это сразу вычисляется True Range(истинный диапазон), который складывается из трех величин, представленных ниже:

- От максимума цены за определенный период отнимается минимальная цена за этот же период.

- От абсолютного значения максимума цены отнимается цена закрытия за предыдущий период.

- От абсолютного значения минимума цены отнимается цена закрытия за предыдущий период.

Далее происходит усреднение полученных значений, после чего мы выводим среднее значение самого диапазона индикатора ATR. Значения, которые мы получили, дадут нам информацию о том, когда нужно покупать, а когда лучше выставить на продажу. Стоит отметить то, что Форекс индикатор ATR не предупреждает Вас о скором развороте цены. Он только показывает степень волатильности рынка на текущий момент – это важно!

После расчета «истинного среднего диапазона» индикатор ATR вырисовывается на графике, представляя нам скользящее среднее для данного диапазона.

Рисуется индикатор автоматически. Задача трейдера заключается только в правильном анализе полученным данных. Индикатор ATR показывает нам среднее значение между максимумом и минимумом цены за выбранный промежуток времени, благодаря чему трейдер и вычисляет значение волатильности рынка.

- https://sergmedvedev.ru/binarnye-opciony/signaly-i-indikatory/atr/

- https://cryptotradestocks.com/atr

- http://www.tevola.ru/trading/avtomatizatsiya-torgovli/indikatory/atr.html

- https://binarn.ru/indikator/atr-average-true-range.html

- https://pammfix.ru/forex-strategy/indicator-atr/

- https://masterfutures.ru/indikator-atr/

- https://binaryfox.ru/instrumenty/indikatory/indikator-atr-kak-polzovatsya-nastroyki.html

- https://binguru.net/average-true-range-2705

- https://livetouring.org/indikator-atr/

- https://academyfx.ru/indikator-atr