Инвестиции в МФК: доходность, риски, рейтинг надежных компаний

Требования к МФК для инвестиций

Для того, чтобы микрофинансовая компания могла привлекать инвестиции, она должна соответствовать базовым требованиям:

- наличие лицензии от ЦБ РФ на ведение деятельности;

- собственный капитал – не менее 70 млн рублей.

При этом компании находятся под повышенным контролем со стороны надзорных органов.

В общем, всё сделано для повышения уровня надежности. Но, как показывает пример «Домашних денег», это возможно не всегда (спойлер: «Домашние деньги» допустили технический дефолт по облигациям).

ДОКУМЕНТЫ

Микрофинансовые организации делятся на МФК (микрофинансовые компании) и МКК (микрокредитные компании). Разница между ними заключается в размере собственных денежных средств. Например, для открытия МФК, нужен собственный капитал 70 млн рублей. Физическим лицам доступны только инвестиции в МФК, а минимальная сумма инвестиций должна составлять 1,5 млн рублей.

Особенности инвестиций в МФО:

- Высокая доходность. Вложение средств в микрофинансовые компании имеет высокий процент годовых (до 20%) и будет гораздо выгоднее чем вклад в банке, процентная ставка здесь превысит банковскую в среднем на 10%.

- Безопасность инвестиций. Деятельность МФО регулируется ФЗ-151. Банк России ведет официальный реестр лицензированных микрофинансовых компаний, поэтому выбирая из этого списка, вы исключаете риск нарваться на мошенников.

Плюсы и минусы вложений в микрофинансовые организации

Рассмотрим преимущества и отрицательные стороны инвестирования в микрофинансовые организации. К плюсам отнесём высокий доход. В среднем по рынку он в два раза превышает величину процента по вкладам.

Однако минусы весьма существенны. Во-первых, это риск. Причина риска чаще всего скрывается за доступностью микрозаймов, которые предоставляются если и не всем подряд, то как минимум подавляющему большинству обратившихся. Участились случаи банкротства МФО, в случае которого вернуть свои деньги довольно сложно. Усугубляет ситуацию отсутствие господдержки – инвестиции в отличие от вкладов не застрахованы.

Во-вторых, доходы от инвестирования в МФО налогооблагаемые. Инвестор должен отчислять государству НДФЛ в размере 13% от полученных денег. При минимальной сумме вложений в 1,5 млн руб. и ставке 19% годовых сумма налога составит 37 050 руб. (285 000 руб. дохода х 13%). Отчисления в налоговую можно провести через МФО. Инвестор предоставляет ИНН и больше не занимается никакими процедурами, связанными с оплатой налога на доходы. При этом для физических лиц довольно большой порог для входа – 1,5 млн руб. Меньше вложить нельзя.

Страхование, как гарантия безопасности

Вложения в микрофинансовую организацию не страхуются государством. Значит, у потенциального инвестора нет гарантии возврата инвестированных средств в случае банкротства МФО. Однако микрофинансовые организации борются за своего клиента. Многие из них подписывают соответствующие соглашения с различными страховыми компаниями, которые в ответ на это предоставляют услуги по страхованию инвестиций всем клиентам компании.

Таким образом, человек, пожелавший вложить в МФО свои сбережения, получает достаточно адекватную гарантию, серьезность которой напрямую определяется надежностью страховой компании. Естественно, доходность инвестиций будет от этого страдать.

Однако некоторые микрофинансовые организации готовы самостоятельно оплатить страховщику стоимость страхового полиса. Следовательно, они автоматически готовы застраховать риски потенциального инвестора.

Что выбрать вклад в банк или инвестирование в микрозаймы?

Чтобы определить в выборе выгодного места вложения денежных средств, нужно провести сравнительный анализ процентных ставок по вкладам. Период инвестирования 12 месяцев.

| Название МФО | Размер процентной ставки % |

| Быстро Деньги | 26,5 |

| Финтерра | 18 |

| Максимум возможностей | 60 |

| Мани Фанни | 30 |

| Микрофинанс | 17 |

| Центр займов | 26 |

| Юнион Финанс | 25 |

К другим отличительным свойствам вложения денег в МФО относится:

- отсутствие государственного страхования, в то время как банк страхует вклады до 1400000 млн. рублей через АСВ в обязательном порядке;

- может взиматься процент от суммы вложений;

- минимальная сумма инвестирования для физических лиц 1,5 млн. рублей, для юридических лиц от 100000 рублей;

- налогообложение вкладов: для физических лиц 13%, для организаций – 6%;

- высокая доходность за счет величины процентных ставок в пределах 15-60%;

- отсутствие штрафа за досрочный возврат всей суммы вклада.

Если физическое лицо может позволить себе инвестировать 1,5 млн. рублей, то риск минимален, так как можно забрать деньги в любое время. Если МФО работает на протяжении нескольких лет, исправно платит налоги, то ему можно доверять.

Доходность от вложения денег в микрофинансовые организации велика. Однако нужно четко понимать, что риски здесь гораздо выше. Отсутствие обязательного страхования и нестабильность работы самой компании вынуждают инвестора тщательней подходить к выбору конкретной МФО.

Инвестиции в МФО – главные отличия от банковских вкладов

- Минимальная сумма инвестиции в микрофинансовые организации. Банк принимает любую сумму для вклада. При обращении в МФК физические лица должны вложить не меньше 1 500 000 (полутора миллионов) рублей.

- Нет обязательного страхования вложенных денежных средств. Банковские депозиты страхуются государством через Агентство страхования вкладов (АСВ), инвестиции в МФК могут быть этого лишены (при банкротстве возврат средств не предусмотрен). Но некоторые микрофинансовые организации работают со страховщиками и защищают деньги вкладчиков.

- Высокая доходность вклада в МФК. Депозит в микрофинансовой компании имеет высокий процент годовых и будет гораздо выгоднее, чем в банке. Процентная ставка здесь превысит банковскую в среднем на 10%. Это весомый плюс в пользу инвестиций в МФК.

Особенности различий между банковскими и МФО инвестициями

Специфика здесь интересная, так как определяется перспектива финансовой прибыли. Детали тут помогают разрешить ключевые вопросы.

1. Прибыльность

Существенный уровень доходности инвестиции в МФО по сравнению с вкладами в срочные банковские депозиты. Обычно здесь минимум тройная разница.

Так, сегодня Альфа-Банка предлагает способ для заработка онлайн-депозит «Победа+». Уровень доходности 4,58% за год при минимальной сумме 10 000 на срок от 92 суток.

Тут же открываем условия инвестиции МФО «Быстроденьги». Вкладывая деньги в микрокредитную компанию, здесь клиент получает 14–17% годовых (рублёвый депозит) или до 5% (евро-, долларовый депозит). Нетрудно сделать калькуляцию, чтобы понять значительную разницу.

Лучшие микрокредитные организации, предлагающие доход в МФО, выгоднее, чем срочные банковские депозиты. В рассмотренном случае – разница в 3,4 раза.

Подобные сравнения сейчас дают ощутимо искажённые значения, ведь пандемия COVID и мировой финансовый кризис инициировали колоссальные изменения. Банки пока снижают ставки, а микрокредитные компании наращивают процент. Они привлекают деньги в свою систему из-за роста спроса на быстрые займы МФО.

Использовать срочные банковские депозиты или иные продукты этих финансовых структур невыгодно. Даже стандартные ставки, величиной в 5–8% никак не дают доход, перекрывающий темпы инфляции. Для России её показатель за январь равен 5,19%.

2. Риск

Значительная степень риска, которая всецело соответствует классическому закону – большая прибыль = крупные риски. Иными словами, перспектива финансовой прибыли тем больше, чем значительнее опасность убытков. Важно, что инвестиции в МФО никак не защищены системой государственного страхования вкладов.

Пояснение! В РФ все инвестиции размером до ₽1 400 000 подлежат страхованию. Когда организация банкротится, государство возвращает эти потери!

Инвестор, вкладывающий деньги в микрокредитную компанию, не имеет гарантированных условий компенсации потери. Любые микрофинансовые организации, старающиеся зарабатывать на выдаче кредитов, могут обанкротиться.

Сегодня они собой представляют инструмент финансового рынка, через который доступен пассивный доход без интернета. Завтра владелец закроется и уже минимальная сумма инвестиции в МФО не будет возвращена.

К остальным факторам риска относятся:

- микрокредитные компании, при ликвидации могут частично возвратить долги инвесторам, но это редкость. Они продают долговые контракты другим структурам, умеющим зарабатывать на выдаче кредитов. Этих денег, естественно, недостаточно, поэму сегодня в МФО вкладывать рисково;

- сложные политико-экономические обстоятельства сокращают прибыль и даже лучшие микрокредитные организации сокращают выплаты вкладчикам;

- в МФО пытаются зарабатывать на выдаче кредитов, принимая почти все заявки от потенциальных должников. Кредитная история проверяется поверхностно, а скоринг вообще зачастую не используется. Отсюда возрастает процент невозвращённых кредитов, сокращающий доход МФО и инвесторов.

Отмеченные факторы весьма серьёзные, поэтому решаться на инвестиции в МФО нужно с полной серьёзностью. Есть менее рискованные способы организовать пассивный доход без интернета либо с ним. Людям удаётся неплохо зарабатывать на инвестициях в драгоценные металлы или делая вложения в облигации и акции.

3. Отличающиеся условия при досрочном расторжении контракта

Когда в банке клиенты разрывают договор, забирая средства, они утрачивают только проценты, которые накопились за прошедшее время. Начальная сумма полностью возвращается – это по закону гарантировано вкладчикам.

В ситуациях, где инвестиции в МФО досрочно прерываются, итог для клиента значительно благоприятнее. Ему отдаются обратно деньги в первоначальном объёме, а также накопленные комиссионные. Никаких наказаний в форме ликвидации процентов или других штрафов нет.

Но досрочное снятие средств необходимо планировать заранее. Микрокредитные компании нужно предупреждать и заблаговременно писать заявление. Счёт закрывается онлайн в личном кабинете либо непосредственно в офисе.

Любые микрофинансовые организации устанавливают собственные системы работы, поэтому возможно где-то присутствие штрафов. Стоит сразу уточнять подобные аспекты и видеть их в договоре. Удобно общаться через чат на сайте, где выдаются быстрые займы МФО и есть способ для заработка онлайн посредством инвестиций.

4. Доходы в РФ облагаются налогом

Не все срочные банковские депозиты либо другие варианты вкладов в этих организациях подлежат обязательному налогообложению. Но прибыль, полученная от инвестиции в МФО, всегда сокращается на 13% из-за НДФЛ.

Принося деньги в микрокредитную компанию, инвестор избавляет себя от бюрократической волокиты и расчётов. Специалисты фирмы сами занимаются вопросами, связанными с налогами клиентов.

5. Минимальная сумма инвестиции в МФО и банках различается

Чтобы заработать на банковском вкладе, достаточно иметь от 1 005 до 10 000 рублей – везде лимиты различаются. Однако, микрокредитные компании на 95% ориентированы на работу с займами и привлечение крупных инвесторов.

Поэтому пассивный доход без интернета возможен, когда имеется ₽1 млн 500 тысяч – такова минимальная сумма инвестиции в МФО.

Как начисляются проценты

Есть ряд нюансов, которые стоит учитывать при открытии депозита:

- ставка по проценту в МФО — растущая. Она увеличивается каждые полгода. Даже если клиент будет оформлять вклад на два года, то ставка не будет 20% сразу. Начальный ее показатель – 14,5%. Через полгода она вырастет до 18% и так далее;

- со вклада, открытом в микрофинансовой организации, придется платить налоги в размере 13%. Тогда получится, что реальная ставка депозита, который оформлен на 2 года, составит 15,5%, но все равно она больше, чем в учреждениях банков, например, в Сбербанке – это 6,5%, а в Альфа-Банке – 9,3%.

Сколько можно заработать

Инвестировать в МФК можно двумя способами:

- выдать компании заем на сумму от 1,5 млн рублей;

- приобрести облигации номиналом в 1000 рублей (минимум не ограничен).

В каждой микрофинансовой компании предлагают свои условия привлечения средств. В большинстве доходность находится на уровне 14-20% годовых, что намного выше депозитов или же купонного дохода по облигациям.

Выплаты могут осуществляться:

- раз в год;

- раз в полгода;

- раз в квартал;

- чаще всего – в конце срока (МФК дают максимальную прибыль).

Обычно МФК просто переводит прибыль на указанный инвестором расчетный счет. Но есть и вариант с капитализацией.

Что касается сроков, то всё зависит от политики компании. Обычно заключается договор на 3 года, но есть относительно краткосрочные вложения – на 1 год или даже 6 месяцев.

Отозвать свою инвестицию обычно бывает невозможно – либо со значительными штрафами. О накопленном доходе вообще можно в этом случае просто забыть.

Но в целом инвестиции в МФК – один из отличных способов приумножить капитал. Только надо учитывать возможные риски.

Работа с МФО в плане инвестирования в займы

Деятельность компаний микрокредитной сферы заключается в следующем:

- формируется капитал (собственный, привлеченный с минимальными потерями);

- организуется банк данных потребителей;

- предлагается финансирование на любые нужды;

- выставляются обязательные условия возврата.

При этом средства привлекаются из банков, от граждан, из других источников, желающих разместить инвестиции. Со стороны первоначального кредитора, являющегося источником финансов, нелишним будет провести ряд подготовительных мероприятий относительно будущих вложений:

- проверка МФО в государственном реестре;

- изучение правил работы и предоставления средств;

- наличие правильно оформленных финансовых документов;

- отзывы реальных клиентов.

Все это составит достаточно ясную картину будущих отношений. Нелишним будет проведение мероприятий, относительно проверки устойчивости компании. Такие инструменты как норматив достаточности средств собственного характера и ликвидности должны показывать характеристики цели будущих инвестиций в займы. Риски вложений при этом снижаются до минимальных, при том, что многие крупные микрокредитные компании на постоянной основе размещают подобные сведения у себя на официальных сайтах и в других ресурсах общедоступного назначения.

ТОП-3 предложений для инвесторов

МаниМен

Инвестировать в МФО можно в рублях или валюте. В первом случае ставки 13-16%, во втором – 7-11%. Срок инвестирования – от 6 месяцев до 2-х лет. У компании хороший рейтинг надежности ruBB+.mfi. Проценты выплачивают ежемесячно.

Ставка зависит от срока. Рассмотрим проценты для рублёвых инвестиций: 6 мес. – 11%, 12 мес. – 14%, 24 мес. – 15%. Ставки выше при вложении от 5 млн руб.

Быстроденьги

Эта МФО предлагает для инвесторов от 14% до 17% годовых. Проценты можно получить в конце срока или ежемесячно получать на расчётный счёт. Компания заявляет, что готова по первому требованию предоставить финансовую отчётность или рассказать о бизнес-результатах при личной встрече. К каждому инвестору прикрепляют персонального менеджера. Инвестировать можно на срок от 6 месяцев до 3 лет.

В какие микрофинансовые организации лучше инвестировать

Инвестировать можно только в микрофинансовые компании (МФК). Микрокредитные компании (МКК) имеют право привлекать деньги только от учредителей и акционеров.

Нужно понимать, что инвестирование в МФО сопряжено с риском. Чтобы перестраховаться, рекомендуем тщательно подойти к выбору микрофинансовой организации:

- проверьте наличие компании в государственном реестре;

- соберите информацию о компании: срок работы на рынке (в идеале он должен быть больше 2 лет), объём активов, наличие филиалов, отзывы;

- изучите показатели деятельности компании, в том числе объём выдачи займов, привлечения средств;

- просмотрите рейтинг микрофинансовых организаций;

- проверьте участие компании в саморегулируемой организации;

- внимательно изучите условия инвестирования.

Не стоит ориентироваться только на доходность. Чем выше процент, тем значительнее бывает риск.

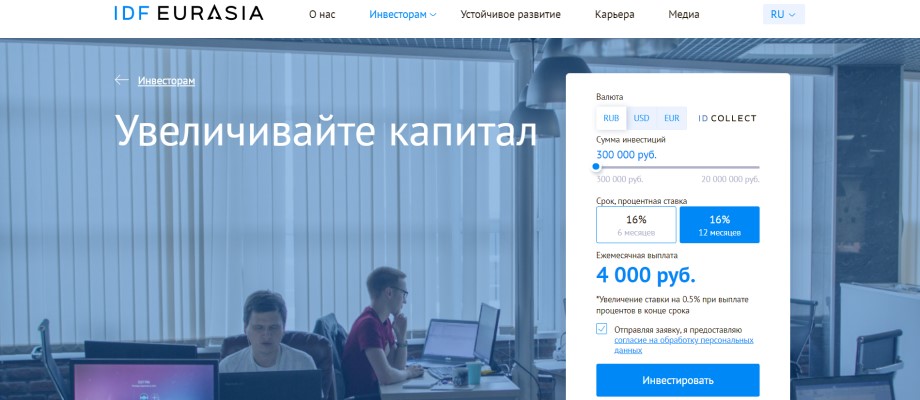

IDF Eurasia — инвестиции в онлайн-кредитование

IDF Eurasia — крупнейший сервис онлайн-кредитования в России и Казахстане, работающий в этих странах под брендами Moneyman и Solva соответственно.

По состоянию на конец 2019 года, суммарный объем финансирования, выданного за все время деятельности IDF Eurasia, достиг отметки в $651 млн. Прирост чистого кредитного портфеля только за прошлый год составил 28% или $238 млн в денежном выражении, чистая прибыль превысила $11 млн.

На сегодняшний день численность клиентской базы компании составляет 7,5 млн человек — это на 2 млн больше, чем на момент окончания 2018 года. База отличается высоким уровнем качества заемщиков — показатель NPL90d+ составляет <4,6% и продолжает активно уменьшаться (на 0,9% за последние 12 месяцев).

Компания заинтересована в привлечении финансирования с целью расширения деятельности в 2020 году.

- Официальный сайт:idfeurasia.com

- Объекты инвестирования: микрофинансовые компании (МФК) MoneyMan RU, MoneyMan KZ и Solva KZ; компания по работе с просроченными задолженностями ID Collect.

- Сумма инвестиций: 300 000 — 20 000 000 рублей; 30 000 — 2 000 000 $; 30 000 — 1 500 000 €.

- Сроки и процентная ставка (российский рубль): 6 и 12 месяцев — 16% (увеличение ставки на 0.5% при выплате процентов в конце срока).

- Сроки и процентные ставки (доллар США): 6 месяцев — 7%; 12 месяцев — 9%; 24 месяца — 10%; 36 месяцев — 11%.

- Сроки и процентные ставки (евро): 6 месяцев — 6%; 12 месяцев — 8%; 24 месяца — 9%; 36 месяцев — 10%.

- Выплата процентного дохода: ежемесячно.

- Необходимые документы для оформления: скан паспорта, реквизиты счета для получения процентов.

Рекомендации инвестору

Если вы считаете, что плюсы инвестирования в микрофинансовые организации перевешивают минусы, то при выборе конкретной МФО соблюдайте следующие практические рекомендации.

- Необходимо собрать и внимательно изучить все доступные сведения о деятельности микрофинансовой организации.

- Принимать во внимание следует продолжительность работы, существующие активы, предоставляемые гарантии.

- Следует найти данные по учредителям МФО. Как правило, их могут предоставить в самой компании. Известные и серьезные учредители чаще всего говорят и о надежности организации.

- Проанализируйте прибыльность инвестиционной программы или продукта, который предлагает МФО. Неоправданно высокий процент, должен автоматически вызывать у инвестора подозрения.

- Проанализируйте предложение по займам, предоставляемым микрофинансовой организацией. Чем они привлекательнее, тем больше у компании клиентуры. Следовательно, выше уровень ее финансовой устойчивости.

- Оцените рейтинг микрофинансовых компаний. Воспользуйтесь для этого несколькими интернет-ресурсами. Соотнесите результаты. Выведите средние значения.

- Внимательно изучите отзывы про интересующую МФО. При этом помните, что в условиях серьезной конкурентности данного рынка зачастую они не будут носить объективного характера. Происки и черный PR от конкурентов никто не отменял.

На основании собранной и проанализированной информации потенциальный инвестор всегда сможет сделать взвешенный и обдуманный выбор.

Возможные риски

Какие бы хвалебные отзывы об инвестициях в МФК вы не встречали, не нужно забывать о рисках. Их великое множество:

- банкротство – компания просто может разориться;

- технический дефолт – деньги у фирмы есть, и она продолжает функционировать, вот только наличного капитала для выплаты инвесторам не хватает;

- мошенничество – фирма может сделать финт ушами и красиво срулить в закат, как заправская МММ.

В любом случае риски не страхуются государством – вся ответственность за инвестиции лежит на вас. Помните: чем больше потенциальная доходность, тем выше риски.Если вам нужны вложения с гарантиями – выбирайте вклады или ОФЗ.

Вспоминается история с МФК «Домашние деньги», которые уже во второй раз допустили технический дефолт, обвинив, впрочем, во всех бедах спекулянтов, а не собственную политику.

Почему возникают такие риски? Судите сами. Кого кредитуют микрофинансовые компании? Заемщиков с плохой кредитной историей, должников, мелких бизнесменов. Понятно, что процент невозврата средств будет высокий. МФК могут получать доход только за счет большой маржи и страхования. Ну, или продажи франшиз.

Поэтому, прежде чем вкладывать деньги в МФК, следует тщательно изучить ее бизнес, оценить потенциал роста и перспективы развития. Если окажется, что компания уперлась «в потолок» в плане масштабирования или слишком увлеклась кредитования ненадежных клиентов, то инвестировать в такую микрофинансовую компанию не следует.

А что если сделать ход конём?

Пользоваться услугами таких организаций себе дороже и я никому бы не советовал кредитоваться у них. Однако, с другой стороны, почему бы не выступить в другой, совершенно противоположной роли и не стать кредитором для МФО? То есть не взять у них кредит, а наоборот — выдать кредит им самим.

Идея эта, сразу скажу, не нова и инвестирование в МФО это уже довольно хорошо отлаженный процесс зачатки которого появились ещё на самой заре образования организаций такого рода. Только раньше это дело практически никак не регулировалось, а в настоящее время все легальные МФО числятся в специальном реестре Банка России и их деятельность регламентирована федеральным законом ФЗ-151.

Занятие это относительно рискованное, но зато и барыши от него можно получить довольно высокие. За инвестированные в них деньги, МФО готовы платить проценты в 2-3 раза превышающие доходность по банковским депозитам.

Взгляните на эту таблицу:

| МФК | Ставка, % годовых | Срок, мес | Сумма, млн.руб | Выплата процентов | Рейтинг надежности, RAEX |

| МФК “МИР КАПИТАЛА” | 16-20% в рублях | 6-36 | >1,5 | Ежемесячно/ в конце срока | – |

| “Домашние деньги” | 13-21% в рублях; 5-10% в долларах; 4-8% в евро |

3-24 | >1,5 | Ежемесячно/Ежеквартально/ в конце срока | – |

| “СМСфинанс” | 10-20% в рублях | 1-12 | 1,5-30 | В конце срока | |

| “Быстроденьги” | 15-18% в рублях; 7-9% в долларах и евро |

6-36 | 1,5-150 | Ежемесячно/ в конце срока | А++ |

| MoneyMan | 15-17% в рублях; 8-12% в долларах и евро |

6-24 | 1,5-100 | Ежемесячно | А+ |

| “Кредитех Рус” | 13-21% в рублях | 6-36 | >1,5 | Ежемесячно |

По информации сайта Banki.ru

Чем они привлекательны

К основным преимуществам данного вида вложения денежных средств можно отнести:

- быстрота оформления документов;

- возможность выбрать индивидуальные условия инвестирования;

- дистанционное управление депозитным счетом;

- высокая доходность.

Заработать здесь можно хорошо, однако риски тоже имеют место быть. Тщательный анализ работы микрофинансовых фирм позволит выбрать надежную компанию для инвестирования.

Налоги и прочие расходы

Обязанность по уплате подходного налога лежит на самом инвесторе. Ему необходимо уплатить 13% от полученной прибыли.

Например, вы инвестировали в МФК 2 000 000 рублей и за два года заработали плюс 50% дохода, т.е. еще 1 000 000 рублей. Из них 13%, т.е. 130 000 рублей нужно уплатить в казну государства.

Вам нужно будет заполнить налоговую декларацию до 31 апреля следующего года и до 31 июля погасить долг. Иначе – штраф и очень стыдно.

К числу прочих расходов могут относиться:

- банковская комиссия за перевод средств;

- страховка;

- оформление выписок и справок.

Но, как правило, их можно избежать, и самые главный расход – это налог.

Два способа инвестирования в МФК

Компании по выдаче займов практикуют не только прямое оформление займов у граждан. Они также предлагают покупку своих облигаций на бирже. Такой вариант используют некоторые участники рынка.

Например, Андрей Клейменов выделил такой путь: «Есть два варианта инвестирования в МФК «Быстроденьги» — классический инвестиционный займ и покупка облигаций компании на Московской Бирже. Размещение облигаций в декабре 2019 года позволило нам расширить базу инвесторов за счет новой, более консервативной аудитории».

О нем же сообщил и Александр Афанасьев, предоставив следующую статистику: «В марте 2019 года мы зарегистрировали 10-летнюю программу корпоративных биржевых облигаций на 5 млрд рублей. А в июне сделали дебютный выпуск на 450 млн рублей. Сейчас готовится вторая эмиссия».

Статистика инвестиций в МФО

По последней статистике ЦБ РФ, интерес к инвестициям в компании по выдаче займов не снижается. Даже располагает положительной динамикой. Как со стороны юридических лиц, так и физических.

Именно гражданам посвящен материал. В связи с этим и стоит рассматривать их сегмент. Тем более – условия вложения денег в МФК для физических лиц и представителей бизнеса отличаются.

Объемы инвестиций

На конец 2018 года зафиксирован объем инвестиций физических лиц в размере 20 млрд рублей. На конец III квартала 2019 года он достиг 22 млрд. То есть наблюдается прирост вложенных денег.

О положительной динамике заявил Андрей Пономарев, Генеральный директор финансовой онлайн-платформы Webbankir: «За последние полгода портфель инвестиционных займов вырос на 20%.

Причины повышения интереса к Вэббанкир, по его мнению, следующие: «Компания показывает прибыль и увеличение объема выданных займов. Мы работаем с 2012 года и являемся пионером рынка онлайн-кредитования, что подтверждает нашу надежность».

Немалая доля всех инвестиций физлиц, по предоставленной информации Директором по развитию партнерских продуктов МФК «МигКредит» Александром Афанасьевым, концентрируется у лидера отечественного рынка по объему портфеля микрозаймов:

«Для «МигКредит» привлечение частных инвестиций лежит в русле общей стратегии диверсификации фондирования. По состоянию на конец 2019 года, по этой линии было получено более 1 млрд рублей». Напомним, что общий объем денег граждан во всех МФО в III квартале составлял 22 млрд рублей.

О значительном приросте инвестиций сообщил Роман Макаров, генеральный директор МФК «Займер»: «Количество частных инвесторов, желавших разместить средства в МФК «Займер» в 2019 году, выросло примерно вдвое по сравнению с аналогичным показателем 2018 года. Размер вложений некоторых физлиц достигает десяти миллионов рублей».

Причем Романом Макаровым выделяется еще один достаточно интересный факт. В частности, сезонность активности граждан, желающих инвестировать деньги в компанию: «Максимальный интерес к вложениям в МФК «Займер» инвесторы проявляют в сентябре, ноябре, январе и феврале».

Невзирая на уменьшающиеся проценты, неснижаемую востребованность вложения денег в МФК выделяет Андрей Клейменов, Генеральный директор группы компаний Eqvanta: «Доходность инвестиций в МФО в два раза выше по сравнению с банковскими инструментами, поэтому спрос на инвестиционный продукт остается постоянным и высоким, даже не смотря на снижение рыночных ставок».

Доходность инвестиций в МФК

Если рассматривать в целом все предложения, то средний процент, предлагаемый МФО, составляет 15,86% годовых. То есть подтверждаются заявления участников микрофинансового рынка. Например, Александра Афанасьева: «Наши ставки держаться на уровне чуть ниже средних по рынку и составляют 12-13%».

Андрей Пономарев, в свою очередь, уведомил о еще одном немаловажном факте, повлекшем прирост на 20% вложений денег физлицами в Webbankir: «Людей привлекает высокая доходность инвестиций – до 18% годовых».

Стоит выделить, что на фоне значительного объема денег граждан в МигКредит, принимает средства компания далеко не на самых выгодных условиях. Основной причиной невысоких ставок Александр Афанасьев называет следующую:

«Мы постоянно мониторим рынок и стремимся к удешевлению источников привлечения средств для роста общей маржинальности бизнеса. Этим объясняется отсутствие агрессивной политики по привлечению займов».

Роман Макаров в целом оценил динамику доходности вложения денег в МФО в последние годы: «Снижение средних ставок по инвестициям с 20% и более до 15-16% годовых». Это связано с уменьшением рисков вложения средств в компании по выдаче займов.

Кто и сколько инвестирует в МФК

Минимальное ограничение по сумме вложений в МФО для физлиц и ИП – 1,5 млн рублей. Такое правило внедрено для исключения вовлечения в этот бизнес граждан с низким уровнем финансовой грамотности.

По информации от Андрея Пономарева, эта цель полностью достигнута: «За последние несколько лет сложилось хорошо развитое комьюнити инвесторов в МФО. 90% средств вкладывают профессиональные инвесторы – люди, которые прекрасно разбираются в финансах и продукте МФО. Многие из них сами работают в финансовой сфере».

Практически идентично охарактеризовал инвесторов МигКредит Александр Афанасьев: «Можно отметить, что наши займодавцы – финансово подкованные люди, они не забирают деньги досрочно по причине недоверия или высокого риска микрофинансового рынка, а исключительно в целях решения своих инвестиционных задач».

Он же отметил и фиксированную среднюю сумму вложений в последнее время: «Средний чек не изменился и остается на уровне 3 млн рублей. Объем пролонгации среди наших клиентов превышает 80%».

Об устоявшихся объемах инвестирования, как и среднестатистическом инвесторе, невзирая на общее увеличение притока вложений за последнее время на 20%, заявил Андрей Пономарев: «Средний чек также не меняется».

В то же время Роман Макаров сообщил об изменениях в структуре вложений: «В целом становится заметным рост среднего чека инвестиций физлиц — за год он увеличился на 30%». Параллельно, более конкретизировано описав среднестатистического вкладчика:

«Портрет типичного инвестора за прошедший год не изменился — в 75% случаев это мужчина 40 лет и старше. Как правило, он проживает в Москве, имеет высшее образование и занятость в сфере экономики и финансов».

У некоторых компаний средний объем вложений все же уменьшился. Правда, не за счет снижения активности инвесторов. Причина – применение второго способа привлечения денег. В частности, речь идет о продаже облигаций.

О таком нюансе проинформировал Андрей Клейменов: «В сравнении с инвестиционными займами в компанию, которые имеют минимально установленную законом сумму в 1 500 000 рублей, стать держателем облигаций можно имея на руках сумму от 1 000 рублей».

Стоит ли страховать вклад, открытый в МФО

При открытии депозитного счета клиент МФО может его застраховать. Но выбрать страховую компанию у него не будет возможности. Каждая микрофинансовая организация имеет договор с определенной страховой компанией. Если клиент будет застраховывать свой вклад, то он потеряет еще 2% по депозиту.

Например, у микрофинансовой организации «Финотдел» заключен договор со страховой фирмой «Держава». Если зайти на их официальный сайт, то можно найти стандартную информацию о их работе. С какого периода начали они свою деятельность, какие услуги они предоставляют. Но есть другой нюанс: стоит ли доверять этому страховщику. Если рассматривать официальные рейтинги страховых организаций, то «Держава» там находиться на низших уровнях.

Из этого следует, что у организации маленький финансовый оборот за год. Если МФО обанкротится, то вряд ли страховая компания с таким бюджетом сможет выплатить 1,5 млн. рублей вкладчику. Рейтинг страховых компаний можно посмотреть на официальном сайте РИА или РБК. Из этого следует вывод, что застрахован депозит или нет, риск утраты денег большой.

Оформление страховки

Для того, чтобы сделать свои вложения в микрофинансовые организации более надежными, лучше всего оформить на них страховку. Это обойдется еще в 2-3% от дохода, но в случае какие-то непредвиденных страхование инвестиций в МФК поможет сохранить деньги. Если не все, то хоть какую-то часть.

Страховка возможно при классическом инвестировании в МФК. Т.е. вы заключаете договор займа и передаете деньги компании под обещанный процент. Затем страхуете сумму возврата. Обращаться можно в любую страховую компанию, но чаще МФК работают с 2-3 компаниями, в которых вашу заявку примут без всяких проблем.

Что касается покупки облигаций, то тут страховки не предусмотрено. Облиги обращаются на Московской бирже, и все риски по дефолту эмитента вы берете на себя. Максимум, что можно – рассчитывать на реструктуризацию.

Сколько можно в МФО вкладывать денег

Чтобы заработать, вкладывая деньги в микрокредитную компанию, нужно оценить актуальные параметры. Точнее, узнать изначально следует, какая минимальная сумма инвестиции в МФО.

Текущие условия предусматривают критерий доступа, чтобы получать профит, используя финансовый инструмент кредитного рынка:

- физические лица – от 1 500 000 рублей;

- юридические агенты – без ограничений.

Инвесторы-частники, располагающие капиталом менее ₽1,5 млн, не сумеют организовать пассивный доход в МФО.

Сравнение МФО с другими инвест-инструментами

Главное преимущество МФО — хорошая доходность, которая превышает депозиты в банках и сопоставима с прибылью на торговле акциями. Ниже сравним инвестиции в микрозаймы с другими способами увеличения капитала.

Отсутствие страховой защиты

В отличие от банковских депозитов, которые до 1,4 млн рублей защищены Агентством по страхованию вкладов, инвестиции в МФО не имеют никаких гарантий. Все, что может сделать инвестор, самостоятельно купить страховой полис – это чревато снижением доходности и дополнительными расходами.

Высокая доходность и взнос

В сравнении с другими известными инвестиционными инструментами, если вложить деньги в МФО, можно рассчитывать на значительный прирост капитала. Согласно данным, уровень доходности может составлять до 36 % в год. Другие продукты демонстрируют следующие показатели:

- Депозит – 1–1 1%.

- Инвестиционное страхование жизни – до 25 %.

- Индивидуальный инвестиционный счет – от 10 до 20 %.

- Торговля акциями на бирже – около 20 %.

Но не стоит забывать и о размере вложений. Если некоторые брокеры предоставляют доступ к финансовым рынкам уже с тысячи рублей, то с МФО сотрудничество начинается с полумиллиона.

Как инвестировать в МФО — пошаговая инструкция

Предоставление капитала МФО, как и любая инвестиционная деятельность, сопровождается рисками. Но если выбор уже сделан, существует несколько способов вложить деньги. Самый простой вариант инвестирования в микрозаймы – привлечение брокера. Но за предоставление своих услуг он возьмет комиссию. Чтобы не переплачивать посреднику, ниже приведена пошаговая инструкция, которая поможет правильно оформить необходимую документацию и получить максимальную прибыль.

Подписание договора

Перед тем как поставить свою подпись под договором о вложении в МФО, тщательно изучите условия. Все вопросы уточняйте непосредственно в офисе. Можно запросить копию договора, чтобы без спешки изучить его в комфортных условиях или показать юристам. Это поможет избежать недоразумений и защитит ваши интересы в будущем.

Перечисление денег

После подписания документов МФО выставит счет для оплаты. Инвестор обязан перечислить средства по указанным реквизитам. Тщательно проверяйте вводимые данные, чтобы средства точно дошли до получателя.

Выплата процентов

Каждый клиент сам решает, как он будет получать проценты. Наиболее распространенные способы:

- ежемесячно;

- ежеквартально;

- по итогам года.

Видео: МФО становятся реальной альтернативой банкам

- https://alfainvestor.ru/kak-investirovat-v-mfk-dohodnost-riski-rejting-kompanij/

- https://avtokapital.ru/investoram/

- https://finuslugi.ru/mikrozajmy/stat_investicii_v_mfo

- https://InvestorIQ.ru/praktika/investicii-v-mfo.html

- https://VseZaimyOnline.ru/ratings/investicii-mfo.html

- http://biznes-delo.ru/zajmy/investicii-v-mikrozajmy.html

- https://1000bankov.ru/investicii-v-mfo/

- https://vc.ru/finance/250140-investicii-v-mfo-kak-sposob-zarabotka-osobennosti-nyuansy-instrukciya

- https://finansy.name/investicii/vklady-v-mfo.html

- https://snowcredit.ru/investicii-v-zajmy/

- https://investfuture.ru/edu/articles/investitsii-pod-vysokij-protsent-mozhno-li-doverjat-mfo-i-kpk

- https://www.AzbukaTreydera.ru/investicii-v-mfo.html

- https://brobank.ru/investicii-v-mfo-2020/

- https://Delen.ru/investicii/investicii-v-mfo.html