Инвестиционный портфель для начинающих

Инвестиционный портфель — что это?

Инвестиционный портфель – это набор финансовых инструментов (акции, облигации, фонды и другие активы), образованный по определенному принципу на основе соотношения риска и доходности. В идеале он должен быть максимально диверсифицирован по различным категориям:

- виду актива;

- отрасли, к которой принадлежит эмитент;

- стране;

- валюте и другим основным характеристикам.

Для справки. Понятие “диверсификация” означает распределение рисков в портфеле между различными активами.

В общем виде, чем более диверсифицирован портфель, тем менее рискованным он является. Многие считают, что портфель обычно состоит из акций и облигаций, но его можно более глубоко диверсифицировать по видам инструментов, добавив в него такие активы, как:

- недвижимость;

- золото;

- сберегательные сертификаты и т.д.

Сущность

Понятие экономической сущности кейса очень значимо для инвестора, так как обозначает придание компиляции входящих в пул фондовых активов определенных рыночных показателей, которые не работают отдельно, только вкупе.

Основные задачи кейса активов:

- Гарантировать стабильный, заданный уровень дохода;

- Минимизировать или удержать риск на определенном уровне;

- Решить проблематичные специфические инвестиционные задачи;

- Существенно уменьшить или полностью исключить операционные издержки.

Исходя из типа дохода, на который ориентирован пул активов, последние часто оказываются либо портфелем роста, либо дохода и комбинацией. Портфель роста формируют ценные бумаги, цена по рынку на которые практически постоянно растёт. Цель данного пула — увеличить совокупность капиталовложений инвестора, усмотревшего выгоду в инвестиционных проектах с получением дохода от приобретенных ценных бумаг.

Инвесторам, предпочитающим кейс роста, интересно купить акции Tesla Motors, AMD, Google и других компаний, входящих в индекс NASDAQ Composite (IXIC).

Наряду с этим, инвесторам, следующим агрессивной стратегии, интересны активы из области энергетики и отрасли здравоохранения. Среди моих коллег есть инвесторы, вкладывающие деньги в биотехнологические компании с сильной волатильностью, цены на акции по которым варьируются от 4 до 7 процентов за сутки.

Основные характеристики (ожидаемая доходность и степень риска)

Инвестпортфель составляется таким образом, чтобы обеспечить оптимальное сочетание доходности и риска для инвестора. Здесь действует главное правило рынка — чем выше риск, тем выше и доходность. Соотношение этих категорий позволяет выделить несколько типов портфелей.

Из чего составляется портфель

Инвестиционный портфель (иногда еще используют другое название — портфель дохода, не очень точный, но выразительный термин) составляется из набора ценных бумаг, показывающих положительную динамику в данный момент или в перспективе. При формировании портфеля ценных бумаг могут быть использованы любые инструменты:

- ОФЗ (облигации федеральных займов). Это надежный способ сохранить и увеличить средства. Доходность по облигациям сравнительно низкая, но прибыль не облагается НДФЛ, а потерь при использовании ОФЗ не бывает;

- облигации компаний. Это долговые обязательства частных или государственных компаний. Доход по ним выше, чем по ОФЗ, но есть риск потери средств из-за банкротства компании во время срока действия облигаций;

- акции. Инвестор, приобретая их, становится владельцем части компании, имеющим право участвовать в управлении, получать дивиденды. Здесь можно получать высокую прибыль, но и риск выше, чем при использовании других инструментов;

- банковские депозиты. Это вклады, размещенные на заранее определенный срок под фиксированный процент прибыли. Преимуществом этого способа считается защита вкладов — они страхуются на сумму не более 1,4 млн. руб. Если необходимо положить на депозит сумму, превышающую страховой максимум, следует разделить деньги и положить их на депозит в разные банки;

- опционы, фьючерсы. Это документы, подтверждающие право на покупку активов в назначенный срок или на неопределенное время. Такие бумаги пользуются высоким спросом и ликвидностью, но риск потери средств при действиях с ними достаточно высок. Для неопытных инвесторов действия с опционами или фьючерсами не рекомендованы, так как велика возможность потери средств;

- драгоценные металлы. Это традиционный способ сохранить или приумножить капитал;

- недвижимость, прочие активы.

Необходимо понимать, что формирование портфеля ценных бумаг требует точного знания динамики роста или падения каждого инструмента. Отсутствие подробной информации может стать причиной серьезных, иногда — фатальных ошибок. Действовать наугад нельзя, здесь не бывает случайных удач. Важно грамотно выбрать инструменты, пропорционально распределить их по степени риска, доходности.

Перед тем, как сформировать инвестиционный портфель, надо изучить тенденции движения цен на активы разного типа, выделить наиболее перспективные инструменты. Это сложная задача, с которой не всегда успешно справляются даже опытные биржевые игроки. Поэтому, для начинающего инвестора правильным решением станет поручить формирование портфеля ценных бумаг опытным, профессиональным участникам — доверительным управляющим, или брокерам.

Виды и типы портфелей

Стандартная классификация включает в себя инвестиционные портфели следующих типов:

- По отношению к риску: агрессивный, умеренный, консервативный.

- По горизонту инвестирования: краткосрочный, среднесрочный, долгосрочный.

- По стратегии инвестирования: портфель роста, дивидендный, стоимостный, гибридный, защитный.

Наиболее распространенный вариант классификации связан с психологическим типом инвестора. Он определяется тем, насколько он склонен к азарту.

- Наиболее рискованный, но и максимально доходный портфель – агрессивный. Он состоит преимущественно из акций. Они обычно занимают в нем до 85%. Оставшаяся часть идет на облигации. Особая доля в нем может принадлежать акциям венчурных предприятий. Это компании, специализирующиеся на инновациях. Их бумаги являются максимально рискованными, но и потенциально высокодоходными. Даже такой агрессивный инвестпортфель должен быть диверсифицирован. Диверсификация достигается за счет включения в него облигаций, которые несколько уменьшают риски.

- Умеренный инвестпортфель является наиболее сбалансированным и включает в себя акции и облигации примерно в равном соотношении, однако первые все же занимают в нем более высокий удельный вес (60% против 40%).

- Наконец, рассмотрим, из чего состоит консервативный портфель. Он включает практически одни облигации и акции голубых фишек, а потому является наименее рисковым.

Для справки. “Голубыми фишками” называют наиболее успешные и прибыльные компании, акции которых являются высоколиквидными и стабильными. Примеры “голубых фишек”: Сбербанк, Apple, ВТБ.

Удельный вес облигаций в таком портфеле составляет до 70%, на акции приходятся оставшиеся 30%. Однако такое распределение весьма условно. Некоторые специалисты рекомендуют другое соотношение активов: 50 % облигаций, 20% акций, 30% краткосрочных финансовых вложений. К последним относятся такие ликвидные инструменты, как депозиты и их эквиваленты, наличные деньги.

Однако портфели не должны состоять только из акций и облигаций. В них могут входить и другие активы, но указанные выше ценные бумаги являются наиболее распространенными, остальные вложения занимают обычно меньший удельный вес.

Начинающим инвесторам обычно рекомендуется выбирать консервативную или умеренную стратегию. Агрессивная подойдет для более опытных игроков.

По горизонту инвестирования портфели делятся на краткосрочные, среднесрочные и долгосрочные.

- Краткосрочными обычно называются портфели, активы которых инвестируются на срок менее 1 года. Как правило, они являются спекулятивными и наиболее рискованными и состоят преимущественно из акций, производных финансовых инструментов (например, фьючерсов), иностранной валюты. Они диверсифицируются за счет вложений в срочные банковские депозиты, драгоценные металлы.

- Долгосрочные портфели могут оказаться менее доходными, однако и менее рискованными: ведь в перспективе рынок всегда растет. Кроме того, инвестор освобождается от уплаты налогов после трехлетнего владения ценными бумагами, поскольку они становятся его собственностью. Преимущественно эти инвестиции являются консервативными, однако и они дают возможность получения дохода. Срок их вложения обычно составляет от 3 до 5 лет. Долгосрочные инвестиции предполагают отвлечение внушительных сумм капитала.

- Наиболее распространенной группой вложений являются среднесрочные. Их срок составляет от 1 года до 3-5 лет. Их главное преимущество — сбалансированность между доходностью и риском.

Примеры:

- облигации со сроком погашения от 1 года;

- акции, приобретаемые для получения дивидендов или создания ликвидного портфеля;

- структурированные продукты;

- депозиты;

- ПИФы.

По стратегии инвестирования

- Портфель роста. Это одна из наиболее рискованных, но и доходных стратегий (средний годовой рост — 20%). Она базируется на том, что инвестор ищет наиболее доходные акции растущих компаний, ориентируясь на статистику прошедших периодов. Часто в него включаются акции компаний, имеющих наибольшую капитализацию, например Apple, Microsoft.

- Дивидендный портфель предполагает, что инвестор выбирает акции компаний, которые наиболее стабильно выплачивают дивиденды. В итоге деньги будут регулярно поступать инвестору на счет независимо от движения рынка. Стратегия подойдет консервативным инвесторам, у которых нет времени и желания следить за новостями. Это скорее пассивная тактика.

- Стоимостная стратегия предполагает вложение средств преимущественно в недооцененные акции. Наиболее известный инвестор, чья философия базируется на этой концепции, — Уоррен Баффет.

- Гибридная стратегия предполагает широкую диверсификацию по классам активов, странам и другим характеристикам. Поэтому она является одной из наиболее сбалансированных. В этом случае трейдер приобретает не только в акции и облигации, но и в недвижимость, товары и даже произведения искусства.

- Защитная стратегия предполагает инвестирование в наиболее надежные корпоративные облигации, а также в государственные бонды. Она является наиболее консервативной из рассмотренных выше, а следовательно, наименее доходной.

Как сформировать портфель инвестиций

Грамотное формирование портфеля ценных бумаг — это залог успеха, получения прибыли или, как минимум, сохранения средств от колебаний экономической ситуации.

Фондовый рынок предлагает массу инструментов, дающих нужные результаты. Однако, если действия окажутся ошибочными, следствием станет частичная или полная потеря вложенных денег или иных активов. Инвестирование — это процесс, рассчитанный на долговременное действие, где возможны колебания доходности и временные изменения ситуации. Полностью исключить ошибки невозможно, но можно уменьшить их последствия.

Формирование портфеля ценных бумаг требует от участника правильного выбора стратегии. Надо определиться в характере операций, выбрать способ получения дохода. В первую очередь необходимо решить, заниматься инвесторскими или трейдерскими действиями. Это важный момент, определяющий характер и длительность производимых операций. Если инвестор рассчитывает на долговременную и стабильную прибыль от получения дивидендов, то трейдер зарабатывает на локальных колебаниях курса, производя массу операций за короткий отрезок времени.

Следующим шагом станет выбор инструментов. Неопытным участникам не рекомендуется сразу рассматривать рискованные или малознакомые позиции. Это опасно, поскольку на подобные бумаги воздействует масса внешних факторов. Их сложно просчитать, возрастает риск допустить ошибки. Даже опытные инвесторы часто теряют средства вследствие непредвиденных обстоятельств — политических событий или природных катастроф, вызывающих падение стоимости акций, облигаций или иных ценных бумаг.

Если принимается решение о покупке рискованных активов, следует уравновесить их более надежными и стабильными бумагами. Здесь важно определить величину просадки портфеля (допустимых потерь) и его горизонт (длительность инвестирования). Для того, чтобы получить возможность вывода денег с индивидуального инвестиционного счета (ИИС), требуется 3 года. Для начинающего инвестора рекомендуется выбирать горизонт, соответствующий этому сроку. Он считается средним, не слишком длительным, но и не маленьким.

Чем короче горизонт, тем выше может быть агрессивность портфеля. С увеличением длительности возрастает количество вероятных потерь, что делает формирование портфеля ценных бумаг с повышенными рисками нецелесообразным. Важно провести грамотную диверсификацию и максимально снизить риски. Надо использовать несколько позиций, уравновешивающих друг друга по степени надежности и прибыльности. Одни бумаги должны приносить доход, другие — обеспечивать компенсацию в случае резких просадок отдельных секторов.

По каждому инструменту следует провести тщательный анализ. Рассматривают все позиции, влияющие на доходную часть:

- маржинальность (прибыль, полученную после продажи продукции с вычетом переменных расходов);

- дивидендную доходность (величина дивидендов;

- FCF, или свободный денежный поток;

- чистый долг компании, определяющий размеры отчислений;

- капекс, или капитальные затраты (показатель расходов компании на улучшение, строительство инфраструктуры).

Сочетание этих показателей подлежит глубокому анализу, по результатам которого делается выбор.

Готовый портфель необходимо постоянно проверять и усиливать слабые позиции. Если обнаруживаются убыточные активы, их продают и заменяют более надежными, прибыльными бумагами. Даже если портфель создан для хранения капитала ил защиты средств от обесценивания, его придется регулярно мониторить и оптимизировать. В противном случае можно оказаться в крупном проигрыше.

Портфель дохода и роста

Портфель дохода формируют из нескольких ценных бумаг, которые обеспечивают получение высокого уровня текущих доходов, в том числе процентных и дивидендных выплат. Целью такого портфеля является систематическое получение доходов на тот капитал, который был инвестирован в эти ценные бумаги. Выделяют несколько его основных разновидностей:

- Портфель с регулярным доходом, который был ориентирован на то, чтобы получать средний уровень дохода на ограниченный капитал при минимальном риске.

- Портфель с доходными бумагами, в состав которого входят, как правило, высокодоходные облигации корпораций или вообще ценные бумаги, который приносят высокий уровень дохода при наличии риска на среднем уровне.

Портфель роста и дохода – это портфель, который комбинирует свойства как портфеля роста, так и портфеля дохода. Одна часть активов, которые входят в состав этого портфеля, способна приносить своему владельцу рост капитала, вторая – приносит достаточной доход исходя из размеров этого капитала. Если произойдет потеря стоимости одной из частей портфеля, возрастание другой части способно компенсировать ее. Стоит охарактеризовать виды данного типа портфеля. Вид активов, которые входят в портфель ценных бумаг, способен сформировать разные виды портфелей.

Здесь перечислены несколько возможных видов портфелей:

- Портфель денежного рынка. Целью такого портфеля являлось полное сохранение капитала благодаря тому, что он включал в свой состав быстрореализуемые активы, которые сочетались с денежной наличностью.

- Портфель ценных бумаг, которые были освобождены от налоговых обложений. Они включают в себя в большинстве своем государственные долговые обязательства и предполагают сохранение объема капитала при наличии высокого уровня ликвидности.

- Портфель ценных бумаг государственных структур. Чаще всего он включает несколько государственных и муниципальных ценных бумаг и обязательств. Он способен обеспечить инвесторам доход от обладания наличными ценными бумагами, которые, как правило, не облагаются налогами, к тому же вложение капитала в подобные активы обладают минимальным риском.

- Портфель ценных бумаг из различных областей промышленных отраслей. Такие портфели включают совокупность ценных бумаг, которые были выпущены коммерческими организациями разных отраслей промышленного производства, которые являются связанными между собой технологически или в среде одной из отраслей.

- Портфель иностранных ценных бумаг. В частности, включает в себя процесс инвестирования в ценные бумаги компаний других государств.

- Конвертируемый портфель. Включает в себя список нескольких ценных бумаг, способных к конвертации (привилегированные акции, конвертируемые облигации), которые можно обменять на заранее установленное количество акций по установленной цене, начав с оговоренного момента времени. Этот вид портфеля дает много возможностей получить дополнительный доход от конвертаций на довольно выгодных для каждого инвестора условиях.

Анализ эффективности инвестиционного портфеля

Простой анализ портфеля подразумевает под собой изучение этого портфеля с целью ответа на вопрос, в какой мере портфель соответствует нуждам, предпочтениям и ресурсам инвестора. Также анализ портфеля позволяет спрогнозировать вероятность достижения целей инвестора. Для этого нужно сперва оценить ликвидность и волатильность активов, входящих в состав портфеля, а также возможность монетизации инвестиций.

- Прежде всего необходимо составить четкое представление о компонентах портфеля, сопоставить стоимость каждого из активов с его доходностью, посчитать потенциальные дивиденды.

- Далее следует разобраться в том, каким образом различные компоненты портфеля соотносятся друг с другом: например, если один из активов дорожает, не потеряет ли в цене другой?

- Затем рассмотрите каждый из активов по отдельности: почему вы его приобрели, какова будет ваша прибыль относительно стоимости, по которой актив был приобретен, на каких условиях вы можете продолжать владеть активом.

Более сложным является институциональный анализ портфеля. Одним из методов данного анализа является стресс-тестирование, благодаря которому можно смоделировать, как бы изменился портфель в разных обстоятельствах: например, в случае финансового кризиса, Великой Депрессии, дефолта и пр. Стресс-тестирование является формализованной процедурой, в ходе которой оценивается, как изменения риск-факторов, соответствующих вероятным событиям, повлияют на курсы ценных бумаг, входящих в состав портфеля.

Перечислим ключевые этапы стресс-тестирования:

- определение возможных факторов риска;

- моделирование возможных сценариев;

- расчет возможных убытков;

- определение необходимости дополнительной ликвидности;

- анализ проблемных портфелей и проблемных активов;

- анализ участников рынка.

В ходе технического анализа портфеля изучается, как изменяются цены, при помощи ценовых графиков с различными таймфреймами при помощи индикаторов технического анализа. То есть, в зависимости от анализа графиков специалисты могут спрогнозировать дальнейшие колебания цены компонентов портфеля.

Для проведения фундаментального анализа нужно изучить экономическую ситуацию в целом, а затем полностью проанализировать текущее состояние дел того предприятия, в ценные бумаги которого инвестор хочет вложить деньги. Для этого нужно ознакомиться с максимально возможным число финансовых отчетов (прошедшие IPO публичные акционерные компании обязаны размещать такие документы в открытом доступе). Фундаментальный анализ предполагает установление причинно-следственных связей различных экономических факторов между собой, а также то, как данные экономические факторы могут повлиять на стоимость финансовых инструментов, выступающих в качестве объекта анализа.

Если портфель показал меньшую эффективность, чем ожидал инвестор (то есть, по крайней мере два года портфель приносит на 8 — 10% меньше прибыли, чем планировалось), следует произвести переоценку активов и скорректировать портфель. Анализировать портфель нужно не менее раза в год.

Вечный портфель ценных бумаг — насколько это реально

Наверняка многие задавались вопросом составления вечного портфеля ценных бумаг. Цель элементарная: один раз составил и забыл. Больше ничего не делаешь, инвестиции работают и приносят прибыль.

Уже несколько инвесторов пытались составить вечные портфели. В принципе результат получается неплохой. Главная их проблема небольшая доходность. То есть, если бы просто вложить все деньги в рынок акций, то инвестор бы получал больше денег.

Самым известным вариантом считается вечный портфель Рэя Далио:

- 30% — акции;

- 40% — долгосрочные облигации;

- 15% — среднесрочные облигации;

- 7.5% — золото;

- 7.5% — товары (commodities): нефть, металлы, пищевые товары;

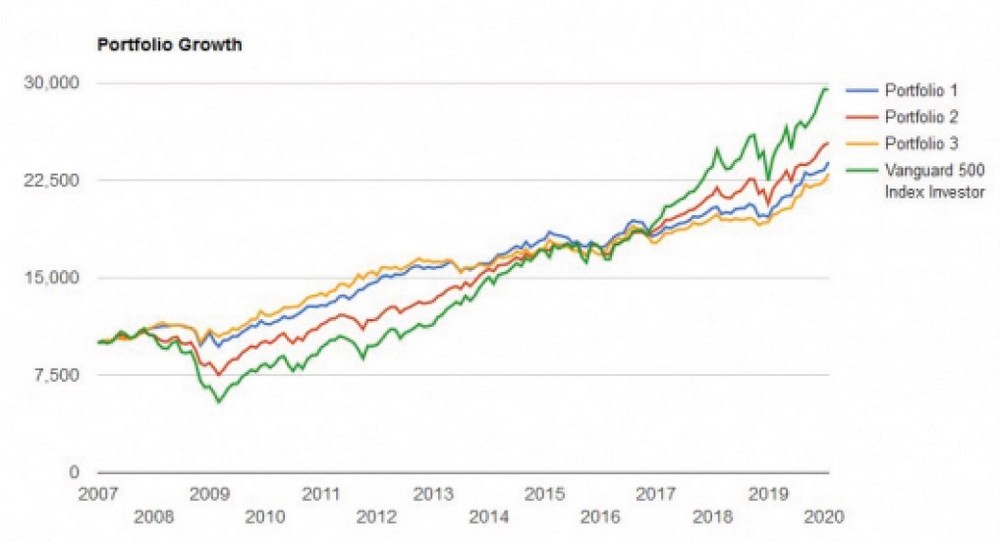

Сравнение доходностей:

- 1 — Рэй Дало;

- 2 — 60/40 (60% акций, 40% облигаций);

- 3 — Гарри Браун;

Выводы

1. Вечный портфель это хорошая идея, но сложно реализуемая. Покупать отдельные акции точно не получится, поскольку сегодняшние голубые фишки через 30 лет могут стать небольшими компаниями. Лидеры постоянно меняются, поэтому самым логичным вариантом является копирование индекса через ETF.

2. Доходность будет проигрывать рынку акций (данные из статистики), но зато волатильность капитала будет не такая большая.

3. В разные периоды времени целесообразнее изменять портфель то в большую часть в ETF на акции, то в ETF на облигации. Но для этого нужно иметь опыт инвестирования и чувствовать тенденции рынка. Угадать всегда не получится, но если удастся таким образом в год заработать по 3-5%, то в долгосрочной перспективе это даст супер эффект.

Вот только такая ребалансировка уже не делает вечный портфель таким уж вечным.

Основные выводы модели портфеля ценных бумаг Г. Марковитца

Один их американских экономистов по имени Г. Марковитц в начале 1950-х годов первый догадался до разработки научной модели, которая описывала процесс формирования диверсифицированного портфеля списка ценных бумаг основываясь на совершенно новом подходе к понятию рыночного риска. Ниже приведены несколько основных выводов, которые несут следующий смысл:

- Рыночный риск стоит измерять в среднеквадратическом отклонении. Марковитц предложил использовать в качестве показателя риска среднеквадратическое отклонение показателей доходности ценных бумаг от их средних значений, которые определяют за четко определенный промежуток времени. В экономическом значении это значит, что понятие рискованности включает не только вероятность потерь от перемен в ценовой политике ценных бумаг в сравнении с прогнозами по уровню его цены, но и расчеты по возможному дополнительному доходу. Основанием для подобного понимания понятия риска является тот факт, что в рыночной системе убыток у одного продавца означает наличие прибыли у другого. Невозможна ситуация, когда все участники рыночных отношений могли бы одновременно получить прибыль или одновременно столкнуться с убытком.

- Минимальным уровнем риска от применения диверсифицированных портфелей ценных бумаг является показатель, который зависит от минимального уровня всех рисков по каждому из видов ценных бумаг, которые входят в его состав. Смысл этого положения состоит в том, что если в один и тот же портфель собрать ценные бумаги с самым высоким уровнем риска, то и весь портфель будет крайне рисковым, несмотря на то, какие меры будет предпринимать инвестор.

- Понятие диверсифицированного портфеля раскрывается как портфель ценных бумаг, ценовая политика на рынке по которым относительно слабо коррелирует друг между другом. Смысл диверсификации портфеля состоит не только в том, чтобы вкладывать их в такой тип бумаг, изменение ценовой политики на которые мало между собой связаны, но лучше всего, если динамика их цен будет прямо противоположна одна другой. В таком случае убытки и потери по одной их ценных бумаг не будут сопровождаться убытками и потерями по другим, которые находятся в том же портфеле инвестора, но более того, могут сопровождаться прибылью от вышеупомянутых изменений ценовой политики на последние.

- Эффективным портфелем ценных бумаг является такой портфель, который имеет минимальный риск при условном уровне доходности портфеля, или такой портфель, обладающий максимальным уровнем доходности при наличии заданного уровня риска. Смысл приведенного вывода состоит в том, что увеличить доходность своего портфеля и уменьшить его риск одновременно не представляется возможным. Максимизировать или минимизировать хотя бы один из показателей можно будет только строго зафиксировав один из критериев, в данном случае риск либо доходность.

- Риск, который присутствует на фондовом рынке, и который является присущим ценным бумагам, состоит из двух типов рисков: диверсифицируемого и недиверсифицируемого. Первый вид риска – это риск, наличия которого можно было бы избежать проведя диверсификацию портфеля ценных бумаг, который также называют рыночным риском или систематическим рынком. Второй вид риска – риск, которого нельзя избежать ни разными видами проведения рыночной диверсификации, это риск, который невозможно снизить по портфелю ценных бумаг. Также он называется специфическим или несистематическим.

Пропорции акций и облигаций — обзор вариантов

Автор книги "Разумны инвестор" и стоимостного инвестирования Бенджамин Грэм советовал всегда иметь в своём портфеле от 25% до 75% высококачественных облигаций. Под этим он подразумевал прежде всего ценные бумаги государства и крупных компаний. Оставшийся процент должен быть в стоимостных акциях.

Стоит ли придерживаться такого принципа? Ответ на этот вопрос скорее да, чем нет, но в разные периоды на рынках эффективно будут работать разные подходы. Например, зачем держать большую часть денег в облигациях долгосрочному инвестору? Особого смысла в этом нету. Если только продать на обвале рынка и откупить дешёвые акции.

Советы и варианты пропорций:

Если инвестор не планирует снимать деньги длительный срок, то доходнее будет заняться пассивным индексным инвестированием. То есть просто самостоятельно покупать акции входящие в индекс или инвестировать в ETF фонд на индекс. Например, можно купить следующие ETF на индекс Московской биржи:

- TMOS;

- VTBX;

- SBMX;

- FXRL;

С января 2021 г. появился новый интересный фонд с тикером «DIVD». Он представляет активный управляемый БПИФ, копирующий индекс «IRDIVTR» ("ДОХОДЪ Индекс дивидендных акций РФ"). В этом ПБИФ содержатся только дивидендные акции. Все дивиденды реинвестируются, увеличивая стоимость ПАЯ. Для тех, кто не хочет разбираться в акциях это будет идеальным вариантом.

ПБИФ не платит налоги на дивиденды, поскольку имеет льготу. Поэтому держатели таких фондов немного, но улучшают доходность.

Кто боится рисковать своим стартовым капиталом может держать большую часть в облигациях. На полученные купоны покупать акции. Это тоже хороший вариант для тех, кто не может спокойно смотреть на рыночную волатильность биржевых котировок, свойственных всем фондовым рынкам.

Единственный минус этого способа в том, что вряд ли удастся много заработать, поскольку большая часть портфеля занимают облигации.

Портфель 50/50. Такой вариант подойдёт для многих разумных инвесторов. Проще некуда: 50% в акции, 50% в облигации. Чтобы не заниматься выбором отдельных эмитентов можно покупать 2 типа ETF на акции и облигации. Это упростит задачу. Минусом такой пропорции является низкая доходность облигаций и наличие комиссии за управление фонда.

Например, в среднем облигации приносят 5-6% годовых, а комиссия фонда 1%. Т.е. фактически 20% всего дохода забирает фонд в виде комиссии. Возможно, что стоит уделить немного усилий и самостоятельно отбирать надёжные компании и инвестировать в их долговые ценные бумаги.

Как собрать инвестпортфель новичку?

Наибольшие сложности при формировании инвестиционного портфеля возникают у новичков. Они могут обратиться за консультацией к профессионалам или же попробовать составить его самостоятельно. В первом случае помощь не всегда является платной. Так, некоторые брокеры бесплатно составляют стратегии управления для новичков.

Если же вы решили действовать самостоятельно, то следуйте основным правилам инвестирования:

- Максимальная диверсификация.

- Вложение денег только в те инструменты, которые вы понимаете. Некоторые гуру инвестирования даже полагают, что лучше покупать акции только тех компаний, которые вам нравятся. Например, если вы без ума от смартфонов Apple, то можно рассмотреть вариант инвестирования в эту сферу. Однако этот метод не следует использовать самостоятельно без других видов анализа.

- Не идти против рынка.

- Инвестирование лишь той суммы, которой вы готовы рискнуть.

Составление портфелей на основе целей

С простотой открытия брокерского счёта стало модно создавать множество портфелей ценных бумаг под разные цели инвесторов. Рассмотрим популярные варианты.

1. Пенсионный портфель

Самый долгосрочный из всех возможных. Предполагает простое накопление для дополнения к пенсии. Никто не знает будет ли она вообще. Вполне вероятно, что через 30 лет пенсионный возраст могут поднять ещё не раз. Например, в Европе на пенсию идут с 70 лет. Но очевидно, что в 69 лет ходить на работу далеко не всем возможно.

Какие активы включить в пенсионный портфель? Ответ на этот вопрос зависит от возраста. Если сейчас вам 30 лет, то можно вкладывать 100% денег в акции, поскольку до пенсии ещё очень долго. Если вам уже 50 лет, то здесь стоит задуматься более подробно над пропорциями. Существует простая формула:

Процент акций в портфеле = 100 - возраст

Например, для пятидесятилетнего инвестора пропорция будет 50/50.

Эта формула неплохо работает. Есть только нюанс, что в период низких процентных ставок облигации практически не приносят дохода. Инфляция опережает её. Поэтому в такой период разумнее держать деньги в стабильных акциях дивидендных аристократов. Главное вовремя успеть продать их перед подъёмом ключевых ставок. Хотя если даже их оставить, то инвестор будет удовлетворен поступающими дивидендами.

Для рядовых инвесторов лучше формировать пенсионный портфель из ETF фонды, поскольку их можно купить и ничего больше не делать.

- Как накопить на пенсию самостоятельно;

- Реально ли жить на дивиденды;

- Как понять, что стоит продавать активы;

Если активно торговать (купил дешевле, продал дороже), то лучше открыть ИИС, чтобы воспользоваться налоговой льготой типа-Б или хотя бы как минимум отложить налоги до закрытия счёта.

- ИИС — ответы на вопросы

- Что лучше ИИС или брокерский счёт

- Как оформить налоговый вычет по ИИС

Большинство пенсионных портфелей копят деньги на ИИС, поскольку он позволяет не платит налог на прибыль до закрытия счёта или же воспользоваться вычетом типа-Б, чтобы освободиться от налога полностью.

2. Накопительный портфель

Вторым часто используемым вариантом является «накопительный портфель ценных бумаг». Инвестор копит деньги, но без конкретной цели для чего. Возможно, он использует их для покупки недвижимости, потратит на путешествие, автомобиль и прочее. Срок инвестирования не известен. Чаще всего эта часть занимает самую большую долю среди других портфелей ценных бумаг. В такой портфель стоит включить как минимум 40-60% облигаций, поскольку деньги могут понадобиться в любой момент.

3. Детский портфель

Портфель ценных бумаг для детей. Такие варианты создаются инвесторами до 45-50 лет, когда их дети ещё маленькие. Идея на что потратить эти деньги много:

- Оплата образования;

- Покупка недвижимости;

- Передача ценных бумаг или денег для старта в жизни;

В него лучше включать больший процент акций, поскольку вложения долгосрочные.

4. Пассивный доход

Портфель ценных бумаг для получения пассивного дохода. Предполагает регулярные снятие денежных средств со счёта.

Пассивный доход — это денежные средства, заработанные на инвестициях. Они регулярно поступают на счёт инвестора и не требуют никакого его участия.

Большую часть занимают дивидендные акции. Это позволяет снимать полученные проценты, не продавая основные активы. Это поможет избежать налога на прибыль.

Чтобы можно было полноценно жить только на пассивный доход потребуется крупная сумма на фондовой бирже. Например, с учётом средних дивидендов 6% годовых, можно посчитать примерную сумму, которую получить инвестор. Вот примерные расчёты:

- 30 тыс. в месяц — 6 млн;

- 50 тыс. в месяц — 10 млн;

- 100 тыс. в месяц — 20 млн;

- 150 тыс. в месяц — 30 млн;

По факту прибыль будет больше, поскольку фондовый рынок с учётом дивидендов в среднем растёт более 6%.

5. Портфель для путешествий

Экзотический и приятный вариант для инвестора. Сюда инвестируются деньги для того, чтобы потом на доходы с них поехать в путешествие. Главная идея в том, чтобы туризм обходился бесплатно.

Чаще всего используется долларовый вариант накопления, поскольку стоимость путешествий для наших граждан напрямую связана с долларами.

В этот портфель логично включать дивидендные акции США. Полученные дивиденды вкладывать в какие-то иностранные облигации или еврооблигации, чтобы потом можно было легко эти деньги снять. Есть ETF фонды на еврооблигации (FXRU, SBCB) и даже на трежерис (FXTB).

Плюсы и минусы инвестиционного портфеля

Инвестиционный портфель обладает массой достоинств и недостатков. К плюсам следует отнести:

- возможность получить высокую прибыль. Доходность инвестиционного портфеля, при грамотном формировании и удачном стечении обстоятельств не ограничена никакими факторами;

- ликвидность ценных бумаг, собранных в портфеле, позволяет без затруднений реализовать их или обменять на другие активы;

- надежность, защита средств от внешних воздействий. Ценные бумаги в портфеле диверсифицированы, что увеличивает их устойчивость к колебаниям курса или биржевым проблемам. Это отличает набор от одиночного пакета бумаг;

- простота в управлении. Это условное достоинство, поскольку для начинающих инвесторов не существует простых моментов. Однако, при наработке опыта, действия и контроль за портфелем значительно упрощаются;

- полезный опыт обращения с ценными бумагами. Навыки использования фондового рынка для решения финансовых вопросов нередко становятся более ценными, нежели сами активы. Выгоднее научиться увеличивать капитал, чем сохранять полученную сумму.

Большинство начинающих инвесторов ценят надежность, сохранность активов. Однако, при появлении опыта одного хранения становится недостаточно, требуется увеличение, рост активов. Инвесторы начинают усиливать использование рискованных высокодоходных бумаг. На этом этапе проявляются недостатки:

- высокий риск вложений. Здесь недостатки присутствуют изначально, так как полной гарантии от потерь не существует;

- необходимость тщательного анализа рыночной ситуации, изучения конъюнктуры, изучения динамики. Сформировать оптимальный инвестиционный портфель можно только после всестороннего изучения всех аспектов фондового рынка. Это требует времени, усидчивости и способностей к анализу ситуации;

- нужны способности к прогнозированию, предвидению рыночной ситуации. Здесь не всегда бывает достаточно трудолюбия и старания. Опытные инвесторы часто утверждают, что их действиями руководит особое чутье, наработанное годами работы на бирже.

Важно! Достоинства и недостатки инвестиционного портфеля — категории относительные. С появлением опыта отношение ко многим аспектам меняется, кажущиеся минусы воспринимаются лишь как специфические особенности.

Принципы формирования структуры портфеля

На фондовой бирже обращается огромное количество финансовых инструментов, существует к тому же и внебиржевой рынок. Как новичку не запутаться в их многообразии? Для начала рекомендуется попробовать себя в торговле классическими видами ценных бумаг. Это акции и облигации. На практике большинство трейдеров имеют дело с акциями.

Акция – это долевая ценная бумаги, удостоверяющая долю ее владельца в фирме. Но для рядового инвестора эта доля не имеет никакого значения, поскольку акции покупаются не для получения контроля над компанией, а преимущественно для спекулятивной торговли. Правила здесь предельно понятные — купил подешевле, продал подороже. Главный вопрос — как найти лучший для этого момент? В этом и заключается мастерство трейдера.

Чтобы как можно более правильно выбрать акции, необходимо провести технический и фундаментальный анализ.

Облигации – это долговая ценная бумага. В общем случае это менее рискованный инструмент, чем акции, а значит и менее доходный. Облигации делятся на три вида: государственные – самые надежные (но все помнят, что случилось с российскими ОФЗ и ГКО), муниципальные и корпоративные.

Еще одна основная составляющая инвестпортфеля – это альтернативные инвестиции. Они способствуют еще более глубокой диверсификации. К ним относятся:

- банковские вклады;

- золото;

- недвижимость;

- коллекционные монеты;

- предметы искусства;

- нефть и т.д.

Что такое ядро инвестпортфеля?

Ядро — это основная часть инвестпортфеля. Это примерно 5-6 компаний, которые занимают в нем наибольший удельный вес. Именно на их рост и рассчитывает инвестор в наибольшей степени. Она составляет примерно 70-75%.

- https://misterrich.ru/investicionnyj-portfel-dlya-novichkov/

- https://guide-investor.com/fondovyj-rynok/portfel-cennyh-bumag/

- https://FinZav.ru/finansi/investitsionnyj-portfel-chto-eto-takoe-osobennosti-i-printsipy-formirovaniya

- https://biznes-prost.ru/portfel-cennyx-bumag.html

- https://Unicom24.ru/articles/investicionnyj-portfel

- https://vsdelke.ru/investicii/princip-formirovaniya-portfelya-cennyx-bumag.html