Куда инвестировать 1000–5000 рублей, чтобы получить прибыль: ТОП-5 инструментов для начинающих инвесторов

Возможно ли стать инвестором, если в кармане чуть больше 1000 рублей

Распространен миф, что для инвестирования необходим огромный капитал. Возможно, лет 20–30 назад это и было правдой, поскольку существовали ограничения на взносы даже по вкладам. Фондовый рынок в России и вовсе появился после дефолта в 1992 году, а для покупки ценных бумаг тогда нужна была приличная сумма. При этом в регионах данные возможности отсутствовали совсем.

В XXI веке с ростом конкуренции на рынке финансовых услуг и появлением интернета вышеуказанные проблемы исчезли. Купить акции или открыть вклад с высоким процентом можно в режиме онлайн, имея на руках 1000 рублей. Остается только определиться с желаемым результатом и составить план, а дальше дело за временем и дисциплиной.

Постановка цели инвестирования

Инвестиции от 1000 рублей могут преследовать несколько целей:

- формирование привычки откладывать деньги;

- постепенный переход к более крупным суммам;

- изучение инвестиционных стратегий с минимальным риском.

Не стоит ставить целью разбогатеть в ближайший год, вложив лишь тысячу — это неразумно. Будьте реалистами. Мы рекомендуем пользоваться технологией SMART:

- Specific — конкретный. Только одна цель без расплывчатых формулировок, например, откладывать по 1000 руб. на вклад в день зарплаты, каждый месяц, в течение года.

- Measurable — измеримый. Результат должен быть конечным и иметь численное выражение.

- Achievable — достижимый. Не нужно строить иллюзии и пытаться стать героем, откладывая по 90 % дохода. Такой темп вы не выдержите.

- Relevant — значимый. Цель должна иметь смысл. Если для вас итоговые 12000 рублей за год ничего не значат, то не стоит над этим работать.

- Time bound — ограниченный во времени. Обязательно наличие строгого дедлайна. В вышеуказанном примере — это один год. Не забывайте, срок тоже должен быть достижимым. Маловероятно, что кто-либо сможет продержаться 10 лет, скрупулезно откладывая деньги на депозит.

Разработка инвестиционного плана

После определения цели нужно составить план, который будет содержать шаги до получения результата. Например, можно включить в него следующие пункты:

- Изучить различные варианты, куда инвестировать 1000 рублей.

- Предположим, что вы выбрали вклад. Тогда следующий шаг — открыть депозит в банке с лучшими условиями.

- Регулярно переводить на него нужную сумму.

- В перспективе постепенно подключать другие виды вложений, например, ПИФы, покупку акций и т. д.

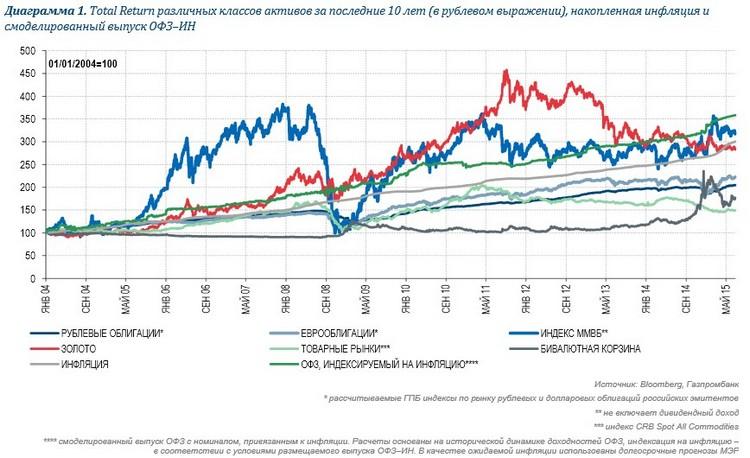

Ваш план должен быть максимально подробным и понятным для вас. Главное, помните, что инвестировать лучше, чем копить наличные «под матрасом». Мир подвержен инфляции, и цены постоянно растут, как следствие, ваш капитал будет постепенно иссякать. Чтобы вам было проще выбрать между несколькими вариантами вложений, обратим внимание на наглядное сравнение их эффективности.

Вывод из вышеуказанного графика — стабильно превосходят инфляцию только облигации федерального займа (ОФЗ), золото и индекс ММВБ.

Куда вложить деньги 1000 рублей: консервативные инструменты

Далее мы рассмотрим перечень самых консервативных инструментов, которые отличаются повышенной надежностью, и пользуются популярностью у большинства опытных инвесторов.

Облигации

Этот вид пассивного дохода работает аналогично вкладам с фиксированной доходностью.

В этом случае бизнес или государство с помощью облигаций берет у вас деньги в долг. За это вы можете получать проценты по долгу — купоны, которые компании платят раз в квартал или полгода. Обычно условия зависят от облигации и оговариваются заранее — на сколько лет компания берет деньги в долг, под какой процент и как часто будет их выплачивать.

Продать облигации можно в любое время, даже раньше оговоренного срока. Но по рыночной цене, которая может измениться. Иногда это даже «на руку» — можно выиграть на разнице покупок и продаж.

Порог входа. От 1000 рублей.

Доходность. Обычно доход по облигациям немного выше, чем по вкладам, — до 10% годовых. Бывают ставки и выше, но в этом случае высокий риск дефолта эмитента — можно как заработать, так и потерять вложенные средства.

Риски. Можно потерять как проценты так и тело инвестиции в случае банкротства компании, выпустившей ценные бумаги. Также если облигация непопулярна, ее будет сложно купить или продать по рыночной цене. Более того, большинство классических облигаций также как и вклады никак не защищены от инфляции.

Как подстраховаться. Чтобы избежать указанных рисков, лучше вложиться сразу в несколько облигаций и сформировать диверсифицированный портфель из ценных бумаг разных компаний в разных валютах. Лучше обращать внимание на облигации крупных компаний как российских, так и иностранных. И не гнаться за высокой доходностью — она может привести к потере денег.

Вложение в ICO и IPO

Первичное размещение всегда имеет массу преимуществ – и в криптовалюте , и в обычных акциях .

Самое интересное в таких вложениях – потенциальная доходность, которая измеряется сотнями, а то и тысячами процентов. Всё, что нужно – мониторить первичные размещения (для криптовалют — это ICO , а для акций — IPO ), которые запланированы, искать информацию и проекте, пытаться объективно оценить потенциал из описания. Можно даже не инвестировать тысячу рублей всю сразу, а раскидать по разным, если есть такая возможность.

Плюсы:

- Большие возможности. На старте монеты стоят копейки, зато по мере развития проекта сильно вырастают в цене.

- С IPO потенциал дохода меньше, но зато надёжно, всё-таки это ценные бумаги.

Минусы:

- Главный минус – возможность остаться вообще без инвестиции, особенно, если вложиться в одну единственную монету.

- Есть некоторые сложности с обменом на фиатные деньги . Проходит какое-то время, прежде, чем комиссии становятся адекватными и можно спокойно продать купленные монеты, не теряя при этом до 30% на комиссиях и плохом курсе.

Прекращайте дурить

В своём большинстве мы с вами не Илоны Маски, и наша жизнь достаточно скучная. Я прекрасно понимаю порыв сделать что-нибудь эдакое, чтобы вырваться из рутины, и просто взять и заработать денег. Вот почему бы не разбогатеть? Вот ещё разок, и получится.

Вся эта индустрия способов вложения денег, которые я только что перечислил, нацелены именно на эмоции. В процессе вы действительно получите эмоции, которые выбьют вас из привычного ритма жизни. Скорее всего, вы кайфанёте в процессе. Другое дело, что деньги все потеряете.

Если уж и тестировать такие гиперрискованные способы вложения средств, которые с ОГРОМНОЙ вероятностью заберут вашу первую тысячу рублей, то, наверное, их лучшие тестировать как раз на небольшие суммы денег – 1000 рублей. Убедитесь, что вам это не нужно, и перейдите к поиску более консервативных инструментов.

StartUp и как начать капиталовложение с 1000 рублей

Любой стартап – это проект, находящийся на стадии развития. Преимущественно стартапами называются компании, работающие в IT-сфере. Венчурные фонды финансируют подобные компании, однако розничным инвесторам также стоит обратить внимание на это направление. Куда инвестировать 1000 рублей, чтобы заработать на рынке стартапов — есть несколько вариантов реализации. Рассмотрим каждый из них.

Краудинвестинг

Перспективная компания нуждается в финансировании для разработки продукта или предоставления услуги. Оглашается старт сбора средств. Вкладчики становятся совладельцами компании. По мере развития проекта, можно продать свою долю, стоимость которой значительно возросла. Разница между покупкой и продажей – чистая прибыль.

Биржи долевых инвестиций

Специальные площадки, организующие продажу долей в развивающихся проектах.

Варианты заработка на подобных биржах:

- первичное приобретение доли стартапа;

- покупка части компании и других инвесторов.

Купленная доля приносит регулярные дивиденды. Чтобы инвестировать тысячу или выше, нужно принять участие в торгах.

Плюсы и минусы

Достоинства:

- заработок с минимальным стартовым капиталом;

- диверсификация риска путем финансирования нескольких стартапов;

- широкий выбор перспективных направлений.

Изъяны:

- риск закрытия проекта из-за недостаточного финансирования;

- не рентабельность продукта или услуги стартапа;

- велика вероятность сотрудничества с мошенниками.

Безопасней зарабатывать на стартапах через биржи, которые обеспечивают юридическую поддержку инвесторам.

ПАММ-счета

Доходность ПАММ-счетов существенно ниже, чем у хайпов. Как правило, при удачном вложении инвестор может рассчитывать на 6–17% за месяц. Они представляют собой механизм передачи собственных сбережений в доверительное управление биржевому трейдеру.

Сложность состоит в том, что чаще всего проверенные и доходные ПАММ-счета готовы принять деньги эквивалентные на данный момент 100 американским долларам. Как вы понимаете, в такой ситуации наших 1000–3000 рублей будет недостаточно для участия. В то же самое время из каждого правила существуют и исключения. Нужно их только поискать.

Облачный майнинг

Для добычи криптовалюты не обязательно покупать специальное дорогостоящее оборудование (видеокарты, asic), майнить можно и на домашнем компьютере или даже на телефоне. Доход будет от 0,5$ до 5$ в месяц или больше, в зависимости от мощности вашего «железа». Поэтому, если хотите зарабатывать больше, нужно будет купить, как минимум, мощную видеокарту или процессор. За 1 000 рублей это не получиться, но получиться арендовать мощности в «облаке».

За 16,5$ удастся арендовать на год 110Gh/s, через 5-7 месяцев (в зависимости от курса Биткойна) вы возвращаете вложенную сумму, а затем получаете прибыль. Простыми словами, при неизменном курсе Биткойна доходность составляет 100% в год.

Три проверенных лично облачных майнера:

- HashFlare;

- Genesis Mining;

- MinerGate.

Внимание! В сети существую сервисы маскирующиеся под облачные майнеры (Хайпы). Такие проекты обещают высокий процент дохода, но в любой момент могут закрыться и вернуть вложенные деньги не получиться.

P2P-кредитование, как вариант инвестировать 1000 рублей

Это самый оригинальный и малоизвестный способ, куда инвестировать тысячу рублей. Сегодня успешно функционирует большое количество порталов, пользователи которых предоставляют краткосрочные и небольшие денежные займы с определенной комиссией. Кредитуя проверенных заемщиков, получайте пассивный доход эквивалентный установленной процентной ставке.

Зарегистрируйтесь на одном из сайтов P2P-кредитования. Установите сумму и сроки погашения кредита. Выберите заемщика с лучшей кредитной историей. В месяц можно стабильно зарабатывать от 15% до 40%, а инвестировать можно минимальный капитал.

Достоинства и недостатки

Преимущества:

- стабильная прибыль;

- оперативный разгон капитала;

- не требуется опыт или обучение.

Нельзя умалчивать также об определенных минусах такой работы:

- присутствует риск, что заемщик не выплатит кредит;

- для взыскания долга придется вступать в судебные разбирательства.

Р2Р-кредитование

На наш взгляд самый интересный способ вложения 1000 рублей в Интернете! Существуют финансовые онлайн-порталы, на которых пользователи предоставляют друг другу краткосрочные займы небольших сумм под проценты. Примеры ресурсов для Р2Р-кредитования:

- WebMoney Debt;

- БезБанка;

- Лонбери.

После регистрации на портале, кредитор может самостоятельно назначать сумму займа, процент и сроки выплаты, выбирать заёмщика, предварительно проверив его кредитную историю. Кредитование приносит, в среднем, от 15 до 36% прибыли ежемесячно.

Достоинства метода:

- стабильный доход;

- быстрый рост основного капитала;

- нет потребности в специальном обучении и опыте.

Недостатки:

- риск неуплаты долга заёмщиком;

- судебные издержки для взыскания долга.

Р2Р-кредитование считается одним из самых пассивных и безопасных методов инвестиций.

Открыть депозит в банке

Традиционный способ сбережений, который дает небольшой, но гарантированный, предсказуемый доход – это банковский депозит. На сегодняшний день минимальная сумма, которую можно вкладывать при открытии счета, составляет 10000, 50000 и даже 100000 рублей. Однако до сих пор в нескольких банках действуют предложения, которые дают возможность открыть депозит с минимальной суммой 1000 рублей:

- Вклад «Накопительный», предлагаемый Уральским банком реконструкции и развития, предлагает вложить на счет 1000 р под 6,72% годовых на общий срок чуть более года – 390 дней. В результате вкладчик получит доход от своей инвестиции в размере 72 рублей (в сумме 1072 р). Это вложение полностью перекроет инфляцию (сегодня она составляет около 2,5-4,0%), поэтому по крайней мере деньги не потеряют в цене.

- Вклад «МТС Активный online» можно открыть не выходя из дома. Клиент заходит в личный кабинет или в мобильное приложение, переводит на счет 1000 р, после чего инвестиция начинает приносить прибыль по ставке 6,49% годовых. Через год можно получить заработок 65 рублей.

- «Накопительный счет» в банке Home Credit открывается всего на 2 месяца, причем годовая ставка составляет 6%. Таким образом, буквально через 50 дней вкладчик забирает сумму и получает сверх нее 10 рублей. Такой счет можно открыть начинающим вкладчикам – он может стать символическим началом их инвестиционной деятельности.

Классические инвестиции

Это то, куда инвестируют люди по всему миру. В течение столетий. От миллионеров-миллиардеров до нищебродов с 1 тысячей рублей. Куда отнести (вложить) свой небольшой капитал?

Банк

Первое что приходит на ум - это конечно же банковские депозиты. Практически у каждого банка есть возможность открыть вклад с 1 000 рублей. Прибыль будет небольшая. Но и рисков практически никаких.

Вам заранее будет известно, сколько вы точно заработаете к конкретной дате.

Плюсы. Гарантированная доходность.

Минусы. Низкая доходность. Больше подходит для защиты от инфляции.

ОМС или обезличенные счета - возможность вложиться в драгоценные металлы.

Великолепная четверка, которую предлагают банки:

- золото;

- серебро;

- платина;

- палладий.

Торговля идет в граммах. Золото купить не удастся (стоит несколько тысяч за грамм). На нашу несчастную тысячу доступно только серебро.

Как это работает?

Очень похоже на вклад в банке. Вы покупаете кусочек металла. За вами закрепляется определенное количество грамм. Стоимость зависит от мировых котировок. Если они увеличиваются, вы получаете доход. Падают - убыток. В отличии от вкладов, здесь нет никакой гарантированной доходности. Никаких начислений процентов за использование капитала. Представьте, что вы просто отдали в банк на бесплатное хранение золотой слиток.

Доходно ли это? Обычно драгоценные металлы (в первую очередь золото) растут в кризисные и неспокойные времена. Плюс дорожают в среднем на величину инфляции.

Золото хорошо защищает от обесценивания национальной валюты. Это хорошо ощутили на себе люди, купившие граммы до 2013 года и заработавшие более 100% прибыли (когда доллар улетел с 30 до 70 рублей).

Плюсы: Легко купить и продать по курсу банка. Защита от инфляции и обесценивания рубля. Потенциальный доход - средний.

Минусы.Нет гарантированной доходности. Высокие спреды (комиссии за покупку-продажу) у банков.

Фондовый рынок

Начинающим инвесторам доступны акции, облигации и ETF. Чтобы получить возможность покупки ценных бумаг, нужен доступ на биржу. Ее предоставляют брокеры.

Нам нужны брокеры у которых отсутствует минимальная плата за вход (может составлять от нескольких десятков тысяч рублей) и нет обязательной месячной платы за ведение счета (100-300 рублей).

Сам брокерский счет открывается в течение 2-3 дней. Некоторые брокеры разрешают открывать счет онлайн. Без посещения офиса.

После всех процедур открытия и пополнения счета можно вкладывать деньги и покупать ценные бумаги.

Облигации. Инструмент с фиксированной доходностью, в виде купонов.

Стандартная стоимость одной облигации (совпадение?) - 1 тысяча рублей.

Есть бумаги за меньшие деньги: 300-500 рублей. В том числе облигации с амортизацией долга.

Доходность повыше банковских вкладов. А надежность ... если брать бумаги государственных и крупных компаний, однозначно да.

Если сравнить проценты по вкладу и облигации Сбербанка, то у последних доходность будет выше процентов так на 20-30%.

Плюсы. стабильная доходность превышающая инфляцию. Требуемые знания минимальные.

Минусы. Необходимо учитывать риски, присущие облигациям.

Акции. В пределах 1 000 рублей список будет невелик. Акции обычно торгуются лотами (пакет из 10-100 бумаг стоит в среднем 3-5 тысяч). Но что-то будет доступно. Например, акции ВТБ.

Доходность формируется за счет роста стоимости акций и дивидендов.

Инвестиции в акции считаются одним из самых прибыльных.

Как купить акции и получать дивиденды

Плюсы. Высокая потенциальная доходность. Получение денег в виде дивидендов.

Минусы.Риски просадок. Требуются знания по отбору ценных бумаг.

ETF. Пул из акций различных компаний упакованных в одну ценную бумагу. Обычно ETF повторяют какой-нибудь фондовый индекс: Московской биржи, S&P 500. Покупая один ETF вы одновременно получаете несколько десятков и даже сотен компаний.

Ценник составляет в пределах 1-5 тысячи рублей.

Подходит как альтернатива покупки отдельных акций для начинающих инвесторов.

Кстати, на бирже можно купить ETF на золото. 1 000 рублей точно хватит.

ETF есть не только на акции, но и на облигации, фонды денежного рынка (аналог вкладов).

Плюсы. За небольшие деньги можно вложиться в различные экономики мира. Либо купить несколько облигаций в одном флаконе. Нет необходимости разбираться и анализировать отдельные ценные бумаги.

Минусы. Большое количество ценных бумаг в составе ETF дает среднерыночную доходность. Не рассчитывайте на баснословные десятки процентов прибыли в год. Хорошей доходностью будет считаться результат в 10-15% в год. Инвестиции в акции относятся к долгосрочным. Минимальный рекомендованный срок от 3-5 лет.

ПИФ

Паевые инвестиционные фонды или ПИФ работают по принципу близкому к ETF.

Собираются деньги пайщиков. Капитал вкладывается в активы, согласно стратегии управляющего. Каждому члену ПИФ выделяется доля (пай) пропорционально внесенными деньгам.

И все. Если управление будет успешным, стоимость пая (и ваша прибыль) будет увеличиваться.

Потенциальная доходность зависит от стратегии фонда, умения и опыта управляющих и ... комиссий ПИФ.

Купить можно напрямую в управляющей компании. Некоторые фонды (БПИФ) торгуются на бирже.

Плюсы. Деньгами управляют профессионалы. Широкий выбор стратегий инвестирования.

Минусы. Высокие издержки. Зависимость от человеческого фактора (ошибок управляющего).

Куда вложить деньги для пассивного дохода

Инвестировать и богатеть, «лежа на диване» — идея привлекательная, но не осуществимая. Один из популярных современных трендов — вложение в сетевой бизнес, по мнению эксперта, не поможет защитить деньги и тем более их приумножить.

«Обещания, что продукт будут покупать, а вы только получать деньги и ничего не делать — неправда», — отмечает Анна Штуккерт.

Стабильный пассивный доход может обеспечить только аренда недвижимости, но она, к сожалению, тоже зависит от многих факторов. Должен быть арендатор, с объектом ничего не должно произойти, нужно поддерживать его техническое состояние. Но если речь идет о подписании договора с управляющей компанией, которая возьмет на себя все риски, тогда этот вариант выгодный.

10 вариантов вложения капитала

Выбор способа инвестирования в первую очередь зависит от избранной стратегии. Существует три варианта:

- консервативный – доходность в пределах 20% годовых с низкими рисками;

- умеренный – до 50% годовых со средними рисками;

- агрессивный – свыше 50% годовых с высокими рисками.

Если основная цель вложений – накопление и получение пассивного дохода, отдайте предпочтение двум первым путям. Это поможет постепенно нарастить капитал без изменения текущего финансового положения. Последнюю альтернативу стоит выбирать при активном управлении денежными средствами.

Опытные инвесторы рекомендую распределять имеющийся бюджет. На консервативные инструменты направлять 55-60% вложений, на умеренные – 30-35%, на высокорисковые – 5-10%.

Банковские вклады

Открыть вклад можно в любом банке страны. Однако в России с учетом инфляции подобные вложения не обеспечат адекватной доходности. В частности, если выбирать депозиты с выводом.

В 2021 году крупные финансовые организации предлагают следующие процентные ставки:

| Минимальная сумма | Доходность | |

| Райффайзен Банк | 1 рубль | 4% |

| Сбербанк | 1000 рублей | до 3,5% |

| Банк Открытие | 1 рубль | 6% |

| Альфа Банк | 1 рубль | до 6% |

| ВТБ | 1 рубль | 4–5% |

| Почта Банк | 1 рубль | до 4,25% |

Сегодня для создания банковского вклада не требуется посещать офисы обслуживания. Необходимые действия можно выполнить онлайн на сайте или в мобильном приложении. Дополнительным преимуществом депозита является страхование государством до 1,4 млн. рублей.

ОМС (обезличенные металлические счета)

Вложить собственные деньги без высоких рисков доступно также в драгоценные металлы – золото, серебро, платину. Обезличенные металлические счета по ожидаемой прибыли приближены к вкладам. Клиенту достаточно внести имеющуюся сумму и ожидать изменения стоимость.

Минимальная сумма вложений в ОМС на май 2021 год следующая:

- серебро – 66,37 рублей;

- золото – 449,4 рубля;

- платина – 309,5 рублей;

- палладий – 736,7 рублей.

Средняя годовая доходность по ОМС составляет 8-10%. Однако значение может значительно отличаться в зависимости от текущей экономической ситуации в мире. Так, за 2019 год только палладий продемонстрировал положительную динамику. За 2020 год, напротив, показатель прироста в среднем составил 35% по всем счетам.

ПИФы

Наиболее популярной альтернативой действующим инструментам инвестирования являются инвестиционные фонды. Привлекательность варианта заключается в том, что клиент избавляется от необходимости вручную анализировать компании и формировать портфель. Аналитику и выбор доходных вариантов осуществляет управляющая компания.

Инвестору достаточно выбрать перспективный ПИФ и приобрести желаемое количество паев на сайте финансовой организации. Стать участником фонда можно даже с маленькой суммой – от 1000 рублей. Представленный инструмент можно рассматривать в качестве «умеренной» части портфеля.

За управление денежными средствами управляющая компания взимает комиссию. Платеж в среднем составляет 3-5% годовых.

ETF-фонды и БПИФы

По принципу работу ETF и ПИФ являются аналогами. Однако между представленными альтернативами есть два весомых различия. Первое из них – ETF котируется на бирже, второе – следование выбранному индексу (бенчмарку).

Современные ETF позволяют при минимальных вложениях вкладывать в крупнейших эмитентов. Существуют разные типы фондов – направленные на определенный сектор или конкретный тип ценных бумаг, на отдельную страну, на мировые компании с лучшей капитализацией. Большая часть биржевых фондов сегодня представлена следующими управляющими компаниями:

- FinEx;

- Тинькофф;

- Сбербанк;

- ВТБ;

- Альфа-Капитал.

Приобретать ETF и БПИФ лучше на длительный срок, привлекательную доходность компании демонстрируют спустя три и более года – порядка 30% годовых и более. При владении паями аналогичный период инвестор также освобождается от уплаты налога.

ОФЗ (облигации федерального займа)

Для менее рисковых вложений выгодно выбирать государственные облигации, уровень надежности которых находится наряду с банковскими вкладами, а годовая ставка варьируется в пределах 10%. Самым надежным вариантом считаются облигации Министерства финансов РФ. Большую доходность могут принести муниципальные займы, однако в данном случае возрастают и риски.

Чтобы заработать большую сумму с ОФЗ, рекомендуется зарегистрировать индивидуальный инвестиционный счет. При покупке облигаций через ИИС доступно ежегодно получать налоговый вычет в размере 13% от дохода.

5 оптимальных инструментов для старта

Существует несколько способов инвестирования 1000 рублей, чтобы заработать с минимальным риском:

- банковские вклады;

- акции;

- ПИФы;

- криптовалюты;

- интернет-сайты.

Обратим внимание на каждый из них по отдельности.

Банковский вклад со сложным процентом

Самый простой и популярный вариант, куда можно вложить 1000 рублей и гарантированно получить прибыль — это депозит в банке. К сожалению, его доходность очень небольшая и в среднем лишь на 1-2 % превосходит инфляцию.

Посчитаем, сколько можно накопить, откладывая раз в месяц на депозит со ставкой 7 % вышеуказанную сумму.

| Период в годах | Капитал (руб.) | Начисленные проценты (руб.) |

| 1 | 13 463 | 463 |

| 2 | 26 826 | 1826 |

| 3 | 41 156 | 4156 |

| 4 | 56 522 | 7522 |

| 5 | 73 005 | 12 005 |

| 6 | 90 666 | 17 666 |

| 7 | 109 611 | 24 611 |

| 8 | 129 926 | 32 926 |

| 9 | 151 723 | 42 723 |

| 10 | 175 067 | 54 067 |

Плюсы:

- стабильность;

- наличие страховки и надежность.

Единственный минус — банковский вклад с такими маленькими пополнениями не принесет много прибыли. Лучше использовать его для формирования привычки откладывать деньги, о чем мы упоминали выше.

Вложения в акции

Выбор становится шире, если у вас есть более крупная сумма. Например, можно вложить 5 тысяч рублей в акции. Покупка ценных бумаг ассоциируется с инвестированием. На слуху такие имена, как: Уоррен Баффетт, Джордж Сорос и Питер Линч. Эти люди за несколько десятилетий сколотили таким образом состояния, практически с нуля.

Помните, покупать акции нужно у лицензированного брокера. В сети есть множество оффшорных компаний, предлагающих подобные услуги. Они не отличаются надежностью, а покупка ценных бумаг у них не приводит к передаче права собственности, а является лишь фикцией.

К сожалению, на 1000 рублей вы практически ничего не сможете купить. Если у вас на руках в 5 раз больше, тогда выбор есть. Например, можно приобрести сотню акций Магнитогорского металлургического комбината — это минимальный объем сделки. На момент написания статьи они стоят по 44,8 рубля за единицу, график ниже.

Доход от инвестирования на фондовом рынке возможен в двух видах:

- От изменения цены. Акции из вышеуказанного примера начали торговаться в 2010 на отметке 28 руб., а в 2014 году показали существенный убыток — котировки упали до 4 руб. за бумагу. При этом, спустя 5 лет, они восстановились и показали существенный рост почти до 52 руб.

- От начисления дивидендов. Вышеуказанный Магнитогорский комбинат в 2018 заплатил инвесторам 5,31 руб. за акцию, что составило около 11 % годовых. Некоторые периоды компания может пропускать, такое право за ней закреплено законом.

В среднем, с инвестиций в акции, при наличии опыта, можно зарабатывать 30–50 % годовых.

Плюсы:

- большой доход;

- возможность получить долю в компании.

Основной их недостаток — высокий уровень риска. Организации могут банкротиться, а котировки сильно падать.

ПИФы

Для вложений небольших сумм в ценные бумаги, гораздо эффективнее паевые инвестиционные фонды. Порог входа в них за годы существенно сократился и как раз составляет 1000 рублей.

ПИФ — это вариант коллективных инвестиций. Участники покупают паи, формируя капитал фонда, которым управляет профессиональная команда финансистов. Доход распределяется по долям равномерно, а за услуги компания берет лишь небольшую комиссию. Рейтинг лучших фондов представлен в этой статье.

В качестве примера сравним доходность по двум ПИФам Сбербанка: «Илья Муромец» и «Добрыня Никитич».

Синяя линия, отображающая прибыль фонда акций, находится на отметке 55,15 %. Таков результат был достигнут в течение 3 лет, в среднем выходит около 18,3 % годовых.

Черная линия связана с фондом облигаций, ее рост остановился на отметке в 28,69 %. Это значительно меньше, но динамика прибыли более плавная.

Плюсы ПИФов:

- простота — вложил деньги и забыл;

- низкий порог входа;

- потенциально высокая доходность;

- снижение риска за счет диверсификации портфеля.

Недостатки:

- уплата комиссии фонду при продаже паев;

- возможны убытки в кризисные годы.

Покупка криптовалют

Инвестиции в биткоин — тренд последних лет. Стремительный рост котировок криптовалют поражает воображение. Если бы вы купили на 1000 несколько токенов BTC в 2011, которые на старте стоили по $ 10, то в 2017 году уже имели бы на руках 1 800 000 рублей. График цен ниже.

Единственный плюс данного вида инвестиций — сверхвысокая доходность, но после падения стоимости BTC с $ 19 666 до $ 3 122 меньше, чем за год, перспективы дальнейших вложений остаются под вопросом.

Минусы:

- не поддерживаются государством;

- проблемный вывод крупных сумм с зарубежных бирж;

- огромный риск.

Недвижимость

Инвестировать можно как в жилую недвижимость (квартиры и апартаменты), так и в коммерческую недвижимость вроде торговых помещений, офисов или даже складов. Оба варианта способны приносить доход как от сдачи в аренду, так и от роста стоимости самого объекта.

Жилая недвижимость

Это наиболее популярный способ сберечь свои средства. Наиболее популярных пути два:

- Купить квартиру для сдачи в аренду. Здесь все просто: покупаете жилье (как готовое так и строящееся), при необходимости делаете ремонт, покупаете мебель и затем сдаете в аренду. Чтобы не «прогореть», лучше выбирать небольшие квартиры (студии, однушки), которые располагаются в хорошей локации, рядом с метро. Такие объекты всегда пользуются высоким спросом.

- Вложиться в строительство с надеждой продать готовый объект дороже. В этом случае важно оценивать локацию, надежность застройщика, инфраструктуру и самое главное цену покупки и возможную цену продажи.

Порог входа. Обычно от 2-5 млн рублей в регионах. От 7 млн в Москве.

Доходность. При долгосрочной аренде — около 4-5% годовых за счет арендных платежей плюс постепенный рост стоимости. При продаже после сдачи дома — от 0 до 50% (хотя иногда можно уйти в существенный минус).

Риски. Ключевой риск в жилой недвижимости — купить неликвидный объект, который будет трудно сдать в аренду или продать по выгодной цене. Текущие цены на жилье настолько высоки, что вероятность их дальнейшего роста намного ниже чем риск снижения цены.

Кроме того, вместе с жилой недвижимостью на вас могут обрушится и сопутствующие проблемы. Например, придется делать ремонт, решать конфликты с соседями, покупать новую мебель в замен испорченной и постоянно искать новых арендаторов. И иногда эти расходы могут сильно превышать доходы.

Как подстраховаться. Выбрать локацию возле метро, присматриваться к небольшим объектам (студии и однушки) и всегда смотреть на цены и ставки аренды в конкретном районе, чтобы не купить слишком дорого.

Банковские вклады

Для финансовых структур 1000 рублей — очень маленькая сумма, поэтому положить ее на депозит, кончено, не получится. Но есть и специальные программы, например, «Пополняй» и «Сохраняй» от Сбербанка.

Процентная ставка по таким вкладам значительно ниже. Но, в качестве накопления для более доходных инвестиций — самое то.

У всех крупных банков есть такие вклады, но их мало рекламируют, поэтому информации меньше. Если хотите, что бы я рассказал о самых интересных, пишите об этом в комментариях.

Инвестиции в криптовалюту в 2021 году

Как и в прошлые годы, можно попробовать, но нужно быть готовым к потерям. По словам эксперта, чтобы укрепить свои позиции, можно разделить 10% портфеля на пять или десять трейдеров и поработать с каждым из них, выделяя по чуть-чуть от запланированной суммы. Но как только один из них станет говорить «дай еще денег», ни в коем случае не давать. Понаблюдайте за ситуацией хотя бы полгода, а потом незаметно выведите средства и сделайте для себя выводы, с каким из трейдеров вам понравилось работать больше.

«С ним можете и повторить, — советует Анна Штуккерт, — но относитесь к этим инвестициям, как к рулетке. Я знаю мультимиллионеров и миллиардеров, которые хорошо заработали на криптовалюте, но в большинстве случаев это был заработок на комиссии, а не на самих сделках».

Счет в брокерской компании

Сразу нужно отметить, что пользователь может открыть счет у брокера для практики и опыта, изучения азов трейдинга, а не для работы на биржевой площадке. Это возможность понять в целом как работают инвестиции, что особенно ценно, если ранее пользователь не имел возможности работать с деньгами на рынке.

Открывать счет нужно исключительно у лицензированного брокера, который получил документ от Центрального банка РФ. Кроме этого важно чтобы компания не требовала с клиента ежемесячную оплату за услуги. Поскольку вы работаете итак с небольшой суммой, данный платеж будет для вас очень существенным. Также выбирайте брокера с минимальной комиссионной издержкой. Обязательно изучите критерии выбора компании, прежде чем остановиться на одном претенденте.

Система копирования сделок

Этот вариант куда инвестировать 1000 рублей, чтобы заработать, тоже относится к торговле на форекс . Только теперь у нас будет собственный торговый счёт, на котором ведётся торговля. Самому делать ничего не надо – нам нужно просто подписаться на копирование сделок какого-либо успешного трейдера .

Одним из примеров хорошего и удобного сервиса можно назвать систему CopyFX, связанную с брокером Робофорекс . Главное отличие – возможность установить пропорции между теми сделками, какие открывает трейдер и тем, какой объём будет использоваться на нашем счёте. И не важно, что у нас 16$, а у него 16000$, в процентах получим то же самое. Нужно платить комиссию.

Плюсы:

- Нет ограничений по размеру депозита – открываем центовый счёт и подписываемся на сигналы. Большое количество вариантов ввода и вывода средств.

- Большой выбор трейдеров. Возможность оценки по разным критериям (собственный капитал, капитал инвесторов, максимальная просадка и так далее).

Минусы:

- Как и в случае с ПАММ, нет гарантий, что не будет убытка. Но при правильном выборе поставщика сигналов, всё будет хорошо.

- https://Delen.ru/investicii/kuda-investirovat-1000-5000-rublej.html

- https://investfuture.ru/edu/articles/kuda-vlozhit-1000-rublej-5-variantov-investitsij-na-nebolshie-dengi

- https://rb.ru/opinion/7-passive-income/

- https://internetboss.ru/kuda-vlogit-1000-rubley/

- https://hakon-invest.ru/kuda-vlozhit-ili-investirovat-1000-rublej/

- https://ebius.biz/kuda-investirovat-1000-rublej/

- https://InvestorIQ.ru/praktika/kuda-vlozhit-1000-rublej.html

- https://MonsterMoney.ru/zarabotat/kuda-vlozhit-1000-rublej-chtoby-zarabotat/

- https://finswin.com/vlozheniya/summa/kuda-vlozhit-1000-rublej.html

- https://vse-dengy.ru/pro-investitsii/kuda-vlozhit-1000-rubley.html

- https://riafan.ru/1472513-variantov-nemnogo-ekspert-rasskazal-kuda-vlozhit-dengi-v-2021-godu

- https://misterrich.ru/kuda-investirovat-nebolshuyu-summu-deneg/

- https://investbro.ru/kuda-investirovat-1000-rubley/

- https://ProDengi.alfacapital.ru/kuda-investirovat-100000-rublej/