Методы хеджирования рисков

Что такое хеджирование

Это англоязычный термин (англ. Hedging), происходит от «hedge» – гарантия, страховка. В современной финансовой деятельности хеджирование – комплекс действий, имеющих целью управление денежными рисками путем влияния на возможную динамику стоимости будущих активов. Страхующийся таким образом продавец или покупатель называется хеджер.

Смысл хеджирования в том, чтобы застраховаться от возможных рыночных колебаний путем занятия одновременно двух противоположных позиций по активам. Таким образом, что бы ни произошло с рыночной ситуацией, инвестор, трейдер, продавец или покупатель в результате получит именно то, что он планировал.

ВАЖНО! Хеджирование позволяет гарантированно избежать финансовых потерь, но тем самым нивелирует возможность получить дополнительную прибыль, воспользовавшись благоприятным поворотом ситуации на рынке. Хеджировать – значит обезопасить себя от потенциального риска ценой снижения потенциальной прибыли.

НАПРИМЕР. Компания добывает железную руду. По прогнозам, через квартал цена на этот ресурс значительно упадет. Руководство компании, чтобы не потерять будущую прибыль, может пойти одним из двух путей:

- продать часть контрактов на поставку, тем самым снизив затраты на добычу и несколько уменьшив объем выработки («недобранная» на цене руды прибыль компенсируется средствами, вырученными за контракты);

- зафиксировать цену на свою продукцию на определенный срок, заключив соответствующее соглашение.

Если прогноз окажется неверным (железная руда не подешевеет, а вырастет в цене), компания не сможет воспользоваться этой благоприятной конъюнктурой, получив только запланированную прибыль и ничего сверх нее.Покупатель также может застраховать свои сделки, совершая подобные операции.

Преимущества и недостатки хеджирования

Хеджирование рисков является обязательным условием обеспечения безопасности как для частных, так и для корпоративных инвесторов, которые вложили часть средств в высокорисковые финансовые инструменты.

➕ Основными преимуществами использования рассматриваемой процедуры для страхования являются:

- возможность минимизации курсовых рисков;

- ликвидация неопределённости, увеличение уровня информационной прозрачности, а также прогнозируемости результата;

- повышение гибкости принимаемых при управлении решений благодаря широкому охвату партнёров, инструментов, а также условий сделок;

- сокращение операционных рисков, которые обусловлены деловым циклом (периодичностью поставки, отгрузки и прочими);

- наращивание стабильности и финансовой устойчивости;

- сокращение расходов на привлечение заёмных и капитальных средств.

Несмотря на большое количество плюсов хеджирование рисков нельзя считать спасением от любых рисков. Дело в том, что эта процедура имеет немало недостатков.

➖ Основными недостатками хеджирования являются:

- Увеличение затрат. В расходную часть добавляется плата за оформление и исполнение обязательств по контрактам, используемым для хеджирования.

- Рост количества проводимых сделок, а также усложнение их структуры.

- Сознательный отказ от вероятного дополнительного дохода, который мог бы быть получен на спотовом рынке.

- Различные ограничения со стороны биржи. Это может быть суточное ограничение диапазона изменения стоимости фьючерсного контракта. Подобные лимиты могут привести к серьёзным убыткам при резких изменениях на спотовом рынке.

- Наличие базового риска операций хеджирования. Он связан с вероятностью непараллельного изменения стоимости активов на срочном и спотовом рынках.

- Риск того, что изменятся законы, касающиеся экономической и налоговой политики государства. В первую очередь это касается различных сборов, пошлин и акцизов. При их изменении хеджирующий контракт может не только оказаться неэффективным, но и привести к убыткам.

Тщательное изучение преимуществ и недостатков хеджирования позволяет существенно увеличить эффективность этой процедуры.Прежде чем приступить к использованию производных финансовых инструментов, важно совершить целый ряд действий:

- провести тщательную оценку вероятности наступления внутренних рисков, а также их размеров;

- сравнить результаты оценки с расходами на оформление хеджирующего контракта;

- провести детальное изучение рынка, а также механизма применения конкретного производного финансового инструмента для определённого базового актива;

- подготовить оптимальную стратегию использования хеджа;

- выбрать лучшую торговую площадку, проанализировав и сравнив условия нескольких из них;

- подобрать надёжные брокерскую и клиринговую компании.

История хеджирования рисков

Первые попытки застраховаться от негативных сценариев осуществлялись торговцами еще в средние века, однако тогда это носило хаотичный характер. Настоящее системное применение финансовых страховок стало возможным при появлении первых бирж.

В 1965 году появились первые срочные контракты, которые заключались между производителями и покупателями сельхозтоваров. Продавая фьючерсы, производители фиксировали цены на товар в момент заключения сделки. Поставить товары по таким контрактам производитель обязывался через месяц, квартал или полгода. С производителя таким образом снимался риск возможного снижения стоимости продукции, например из-за крупного урожая.

В 1982 году были зафиксированы первые примеры хеджирования на рынке ценных бумаг. Держатели акций открывали противоположные позиции в индексах и тем самым хеджировали негативные колебания стоимости акций, получая гарантированные дивиденды.Тогда же начали хеджировать валютные риски.

В 1984 году в обращение ввели опционы. Покупатель опциона который платил фиксированную стоимость страховки, получая взамен защиту от негативных рыночных колебаний. В отличие от фьючерсных контрактов, где стоимость определяется биржевым курсом, покупатель опционов самостоятельно выбирал стоимость

Благодаря этой особенности хеджирование опционами стало набирать популярность. По данным Чикагской товарной биржи CME, дневной оборот опционов увеличивается каждый год на 5%, а в 2018 году средний дневной оборот превысил 3,5 миллиона долларов США.

Виды хеджирования рисков

Существует достаточно много видов хеджирования. Их можно объединить в группы по разным признакам. Ниже представлены наиболее популярные классификации.

По типу финансового инструмента, используемого для хеджирования

По типу финансового инструмента, который применяется для хеджирования, выделяют биржевые и внебиржевые хеджи.

Биржевые контракты

Для биржевого хеджирования используются фьючерсные и опционные контракты, открытие которых осуществляется только на биржах. При этом в сделках участвует третья сторона – Расчётная палата. Она выступает гарантом того, что стороны сделки исполнят взятые на себя обязательства.

Биржевые хеджирующие контракты представляют собой самостоятельные производные финансовые инструменты. Они могут выступать предметом приобретения и продажи. К этому типу относятся фьючерсные и опционные контракты.

Фьючерсом называют соглашение, заключаемое на бирже и фиксирующее обязательство совершить в будущем сделку на оговоренных условиях. В таком контракте фиксируется количество приобретаемых стандартных партий биржевого товара, курс и сроки. Обязательным условием участия в сделке является оплата гарантийной маржи.

Опцион представляет собой право, а не обязательство на совершение в будущем сделки с оговоренным количеством партий биржевого товара на зафиксированных условиях.

Выделяют 2 вида опционных контрактов:

- опцион на покупку (call);

- опцион на продажу (put).

Внебиржевые контракты

Внебиржевые контракты представляют собой соглашения, заключение которых осуществляется за пределами биржи.

Можно выделить ряд особенностей таких договоров:

- заключение вне биржи (напрямую или через посредников);

- разовый характер;

- на рынке не обращаются;

- самостоятельными финансовыми инструментами не являются.

Традиционно используется 2 вида внебиржевых контрактов:

- Форвард представляет собой нестандартизированный аналог фьючерсного контракта, для которого присущ разовый характер сделок.

- Внебиржевые опционы.

Для сравнения биржевого и внебиржевого хеджирования стоит рассмотреть их преимущества и недостатки. Основные из них представлены в таблице ниже.

Таблица: "Основные преимущества и недостатки биржевого и внебиржевого хеджирования"

| Виды хеджирующего контракта | Биржевой | Внебиржевой |

| (+) Преимущества |

|

Высокая гибкость при выборе актива и условий соглашения, в том числе срока, стоимости, объёма и прочих характеристик |

| (-) Недостатки |

|

|

По типу контрагента

По типу контрагента контракты можно разделить на 2 группы: хедж покупателя (инвестора) и хедж продавца.

Хедж покупателя (инвестора)

Хедж инвестора – это страхование рисков, которые берёт на себя покупатель. Они могут быть связаны с возможным ростом стоимости либо с ухудшением условий сделки. Последнее может случиться при отсутствии либо недостаточности предложения, неудобными периодами поставки либо условиями.

Покупатель или инвестор с целью хеджирования могут использовать:

- покупку форварда;

- заключение фьючерсного контракта;

- приобретение опциона call;

- продажа опциона put.

Хедж продавца

Этот вид хеджа используется для защиты продавцов от рисков, которые связаны с возможным снижением стоимости актива либо с ухудшением условий сделки, например, в результате недостаточности спроса.

Продавцу для хеджирования подойдут:

- продажа форвардного либо фьючерсного контракта;

- реализация опциона call;

- покупка опциона put.

По объёму рисков, подлежащих страхованию

По объёму рисков хеджирование бывает 2-ух видов:

- полное, при котором страхуется весь объём совершаемой сделки;

- частичное хеджирование – когда страховка относится не ко всему объёму сделки, а лишь к какой-то её части.

Последний вариант подходит для ситуаций, когда уровень риска не слишком высок. При этом расходы на страхование сокращаются.

По времени совершения операции по отношению к моменту заключения сделки с базовым активом

По времени совершения страхующей сделки выделяют 2 вида:

- Классическое хеджирование предполагает заключение соглашения уже после сделки с финансовым инструментом, страхование которого осуществляется. Примером такого хеджа является приобретение опциона на продажу приобретённых ценных бумаг.

- Предвосхищающее хеджирование предполагает заключение срочной сделки ещё до приобретения или реализации страхуемого финансового инструмента. Примером может быть приобретение фьючерсного контракта.

По виду применяемого при хеджировании актива

По виду применяемого в процессе хеджирования актива можно выделить 2 группы:

- Чистое хеджирование – заключение контракта на базовый, то есть тот же самый актив.

- Перекрёстное хеджирование. При этом используются альтернативные финансовые инструменты. В большинстве случаев это дополняющие либо заменяющие базовый активы.

По условиям контракта, используемого для хеджирования

С точки зрения условий используемых для хеджирования контрактов выделяют:

- Одностороннее хеджирование подразумевает принятие всех потенциальных прибылей и убытков, связанных с изменением курса, только на одного контрагента. В качестве последнего может выступать, как покупатель, так и продавец.

- Двустороннее хеджирование – возможные прибыли и убытки от сделки делятся между двумя её сторонами.

Таким образом, существует огромное количество видов хеджирования. Знание их всех позволяет разработать собственный уникальный механизм, который сочетает в себе несколько видов страховки.

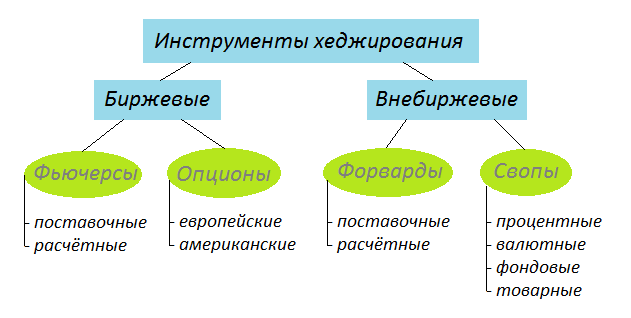

Основные инструменты хеджирования

Как уже упоминалось выше, в качестве хеджирующих инструментов в основном применяются деривативы (производные финансовые инструменты) на базовый финансовый актив (сделка по которому страхуется).

Условно все эти инструменты можно поделить на две основные категории:

- Биржевые инструменты хеджирования

- Внебиржевые инструменты хеджирования

Биржевые инструменты

Биржевые, как уже понятно из названия, торгуются на биржах. К ним относятся такие финансовые инструменты как фьючерсы и опционы. К их достоинствам можно отнести доступность, ликвидность, относительно небольшие комиссионные расходы, надёжность. А основным недостатком является чёткая стандартизованность такого рода контрактов обусловленная правилами биржи (жёстко ограничены сроки поставки, количество и вид товара).

Фьючерсные контракты

Фьючерсы или фьючерсные контракты, как и форварды, представляют собой договорённость между двумя сторонами о поставке базового актива. Здесь также оговариваются цена и срок поставки. Все условия фьючерсных контрактов стандартизированы для каждой биржевой площадки на которой они торгуются.

По сути своей, фьючерс — это тот же форвард, только со стандартизированными условиями контракта и поставленный, что называется, на поток (посредством биржевой торговли).

Фьючерсы также подразделяются на поставочные и расчётные. Однако реальной поставкой товара (базового актива) заканчивается лишь мизерная их часть, большинство же фьючерсов предполагает расчёт в виде разнице цены указанной в контракте и реальной рыночной ценой, т. е. являются расчётными.

Опционы

Опционы представляют собой право купить или продать определённый базовый актив по заранее заданной цене и в определённый срок. Опцион CALL — предоставляет право купить, а опцион PUT — право продать. В отличие от фьючерса, опцион предполагает именно право, а не обязанность совершения сделки (покупки или продажи).

Существует два основных вида опционов:

- Евопейские;

- Американские.

Европейские опционы предполагают исполнение в чётко определённую дату (называемую датой экспирации опциона), а американские — позволяют исполнить опцион в любую дату внутри интервала равного сроку его действия.

Внебиржевые инструменты

Внебиржевые инструменты хеджирования применяются при контакте между сторонами напрямую или при посредничестве дилера. К ним относятся форвардные контракты и свопы. Здесь достоинством является отсутствие ограничений на виды товаров, их объёмы и сроки поставки (всё будет так, как стороны договорятся между собой сами, или через посредничество дилера). Недостатков тут гораздо больше, к основным из них относятся: относительно высокие накладные расходы, низкая ликвидность, риск невыполнения одной из сторон, взятых на себя обязательств.

Форвардные контракты

Форварды или форвардные контракты представляют собой договорённость между двумя сторонами о том, что одна из них поставит другой, базовый актив (являющийся предметом сделки) в определённом количестве, в определённый срок и по определённой цене.

В качестве базового актива по форварду могут выступать биржевые товары, инструменты фондового рынка, инструменты валютного рынка. Наиболее часто используются товарные (в производственно-промышленных целях) и валютные форварды (предполагающие поставку конкретной суммы в иностранной валюте к конкретной дате).

Все форварды подразделяются на поставочные и расчётные. Поставочные — предполагают реальную поставку базового актива, а расчётные предполагают выплату разницы между ценой указанной в форвардном контракте и реальной рыночной ценой на дату исполнения форварда.

Свопы

Свопы это договора, согласно которым происходит продажа базового актива с обязательством последующего его выкупа по заранее определённой цене. Как и форвард, своп является внебиржевым финансовым инструментом, а потому не имеет какой-либо чёткой стандартизации условий. В зависимости о вида хеджируемого базового актива, различают следующие виды свопов:

- Процентный своп;

- Валютный своп;

- Фондовый своп;

- Товарный своп.

Историческая справка: Как появилось хеджирование рисков

Считается, что понятие хеджирование, пришло к нам из средневековой Японии. В те давние времена, когда основой японской экономики были не крупные транснациональные корпорации, а банальные зёрна риса. Те, кто владел большими запасами риса, обладали властью, богатством и всем тем, что могут дать человеку деньги.

В связи с этим, цена на рис имела поистине стратегическое значение. Диктуемая соотношением спроса и предложения, эта цена повышалась при преобладании спроса (при плохом урожае) и понижалась, когда на рынке превалировало предложение (при хорошем урожае риса). Таким образом будущий урожай имел огромное влияние на экономическую (а вместе с ней и на политическую) обстановку в стране.

Продавцы риса боялись прогадать в случае хорошего урожая и снижения цены, а покупатели, наоборот, боялись того, что в случае плохого урожая цены могут оказаться непомерно высокими. Для того чтобы как-то нивелировать влияние урожайности на цену стратегического продукта, японцы придумали заключать договора на поставку риса по заранее оговоренной цене. То есть, ещё до сбора урожая (когда ещё не ясно насколько уродится рис в этом году), стороны договаривались между собой следующим образом:

- Продавец обязывался поставить оговоренную партию риса по определённой цене, в независимости от того каким будет текущий урожай и соответственно рыночная цена на рис;

- Покупатель обязывался приобрести эту партию по оговоренной цене в независимости от того какой в итоге окажется рыночная цена риса.

В итоге, если рыночная цена отличалась от договорной, то одна из сторон оказывалась в прибыли, а другая в убытке (но убыток этот был заранее запланирован и являлся, по сути, страховым взносом за снижение риска).

Так, если, например, вследствие неблагоприятных погодных условий, урожай риса оставлял желать лучшего, то рыночная цена на него возрастала, и выигрывал покупатель, заранее договорившийся о покупке по более низкой цене. Продавец вынужден был продавать ему товар по заранее оговоренной цене, в то время как на рынке сейчас он мог бы выручить за него гораздо большую сумму.

А если, наоборот, урожай риса оказывался очень хорошим, то цена на него снижалась ввиду обилия предложения. В этом случае выигрывал продавец, который заранее договорился о поставке по более высокой цене. Покупателю же это было не выгодно, так как на рынке он мог бы приобрести этот товар гораздо дешевле (но договор есть договор, и его невыполнение в те времена, как минимум грозило потерей репутации, а как максимум – бесчестием).

Хеджирование процентного риска

К защите от изменения процентных ставок стремятся банки и компании, заинтересованные в привлечении заемных средств. Для этого они могут применять:

- Процентный своп. Одна сторона обязуется в установленные даты перечислять другой фиксированную сумму. Вторая сторона будет производить выплаты, размер которых зависит от плавающей ставки, например LIBOR

- Опцион на ставку, регламентирующий верхнюю или нижнюю границы. Одна сторона выплачивает опционную премию, другая перечисляет сумму, которая вычисляется умножением номинала на разницу между зафиксированной и фактической ставками.

- Форвардные соглашения, оговаривающие условия предоставления ссуды. Работают по аналогии с фьючерсом на поставку. Базовый актив — наличные.

Тем, кто не хочет выходить за пределы биржи, доступны фьючерсы на ставки. Наибольшее распространение инструменты хеджирования процентного риска получили на Западе. На Московской бирже можно торговать только тремя позициями:

- на ставку MosPrime

- на ставку RUONIA

- на ставку RUSFAR

Хеджирование валютных рисков

Валютное хеджирование на рынке форекс в целом аналогично примерам выше, но имеет свои особенности. Как было показано, обычно основная и хеджирующая сделка происходят на разных рынках, например на фондовом и на срочном. При хеджировании валютных рисков есть вариант сделать все внутри одного рынка.

Реализовать страховку можно с помощью метода хеджирования рисков, называемого замок. Его суть сводится к тому, что игрок открывает две позиции с одной парой, скажем EUR/USD, в противоположных направлениях: убыток первой сделки компенсируется за счет прибыли от второй. Когда характер изменения цены станет по мнению трейдера очевидным, одна из сделок закрывается.

Для того, чтобы хеджировать валюту таким способом, требуется:

- Выбрать брокера, который разрешает использовать стратегию замков. Или открыть счет у двух разных брокеров

- Следует учитывать, что при открытии двух сделок в разных направлениях деньги будут заморожены в двойном объеме

В чем недостаток метода? На обычных валютных счетах есть так называемый валютный своп. Если по-простому, то работая с валютными парами, мы берем одну валюту в кредит, помещая другую на депозитный счет. В зависимости от направления сделки, валютный своп может быть положительным или отрицательным, внося вклад в результат трейдера. Однако отрицательный своп практически всегда дает больший убыток, чем прибыль по положительному свопу. А значит, при разнонаправленных сделках итог будет отрицательным и медленно убивать депозит.

Данный прием любят новички-трейдеры, однако ни к чему хорошему он как правило не приводит. Впрочем, некоторые брокеры имеют безсвоповые счета, что позволяет «сидеть в замке» очень долгое время. Есть целые стратегии, которые ставят главной целью прибыль не от изменения котировок валют, а от валютного свопа. Наиболее известной является керри трейд.

Хедж-фонды, которые обычно имеют валютные позиции, нередко решают проблему с хеджированием валют проще: у них просто есть активы в разных валютах – долларах, евро, фунтах. При необходимости застраховаться от ненужного изменения по определенной валюте можно использовать хеджирующую сделку с валютным фьючерсом. Например, открыли на валютном рынке длинную позицию по EUR/USD и одновременно продали валютный фьючерс по этой же паре на срочном рынке.

Замечание: валютные риски хеджирует большинство импортеров и экспортеров. Практически все хедж-фонды также хеджируют свои валютные риски, но почти никто не делает основной стратегией заработок на изменении курсов валют.

Где чаще всего используется хеджирование

Применение хеджирования популярно при торговле товарами мирового спроса, как на биржах, так и вне их. Активами могут выступать:

- ценные бумаги;

- металлы;

- энергоносители;

- зерно;

- валюта и т.п.

Методы хеджирования

- Классическое. Самый старый вид инвестиционной страховки, им пользовались еще фермеры, желающие защитить свою прибыль в отложенных сделках (например, при договоренностях на поставку невыращенной пока сельскохозяйственной продукции). Заключался в том, что одномоментно с контрактом заключается опционный договор на то, что товар будет продан по конкретной, документально зафиксированной цене. Иными словами, это страхование стоимости актива.

- Прямое. Самый простой вид страхования. Если есть опасения, что у актива может измениться стоимость в невыгодную для инвестора сторону, заключается срочный контракт на продажу. Таким образом, цена актива фиксируется на время действия документа.

- Предвосхищающее. Используется для защиты от валютных рисков на этапе планирования сделки и задолго до ее фактического свершения. Если планируется в будущем купить актив, и сейчас его стоимость оптимальна, инвестор приобретает срочный контракт, в котором закрепляется текущая цена, которая будет действовать в момент подписания документов на сделку через какое-то время. Такой контракт можно заключить как на покупку, так и на продажу.

- Перекрестное. Метод традиционно применяется для того, чтобы застраховать ценные бумаги. Этот вид хеджирования заключается в том, что фьючерсный или опционный контракты заключаются не на те бумаги, которые уже находятся в собственности и колебания чьей стоимости вызывают опасение, а на другие, схожие поведением на рынке. В первом случае это будут акции какой-нибудь компании, а, к примеру, во втором – срочный контракт на биржевой индекс.

- Хеджирование направлением. Метод применим, если имеется некоторое количество длинных позиций и есть опасение уменьшения их цены. Инвестор может по ряду более слабых ценных бумаг приобрести короткие позиции. Таким образом, в случае реального снижения стоимости шорты принесут прибыль и скомпенсируют убытки по длинным позициям.

- Межотраслевое. Такой вид инвестиционного страхования применяется тогда, когда в портфеле есть ценные бумаги конкретной отрасли. С целью застраховать себя от возможных потерь, если снижаются позиции в целом по отрасли, можно приобрести активы из другой смежной отрасли, которая имеет тенденцию расти тогда, когда проседает первая. Например, ценные бумаги внутреннего национального рынка обычно снижаются в цене при росте американского доллара. Возможные убытки можно компенсировать покупкой ценных бумаг экспортеров, поскольку на их показатели укрепление доллара влияет положительно.

Кроме того, инвесторы различают полное и неполное хеджирование. В первом случае цена актива обратно зависит от фьючерса и изменяется на те же показатели, что и стоимость фьючерса. Это гарантирует полную гарантию от убытков, однако и не дает возможность получить какую-либо прибыль. В случае неполного хеджирования стоимость актива и фьючерса оказывается разной: то есть инвестор либо получил прибыль, либо понес расходы.

Какие шаги помогут добиться успеха в хеджировании - 5 простых шагов

Хеджирование – это достаточно сложная процедура. Специалисты уверены: повысить вероятность успеха помогает точное следование представленному ниже алгоритму.

Шаг 1. Анализ возможных потерь

На этом этапе происходит определение вероятности, а также размера предполагаемых убытков. Такие потери могут быть обусловлены неблагоприятным изменением рыночной ситуации.

Шаг 2. Анализ возможности хеджирования

Проанализировав потенциальные потери, необходимо оценить возможность страхования от них при помощи процедуры хеджирования.

Шаг 3. Определение расходов на проведение хеджа

На этом этапе необходимо рассчитать возможные затраты на проведение процедуры хеджирования. Анализ следует проводить для нескольких финансовых инструментов, которые могут быть применены в конкретной ситуации.

3. Кому нужно хеджирование

Как потребители, так и производители реальных товаров стремятся минимизировать ценовые и валютные риски. Заёмщики и кредиторы желают оградить себя от изменения ставок. Инвесторы на фондовой бирже прилагают усилия для страхования от падения курса актива. Получается, что хеджирование имеет принципиальное значение для большинства участников рыночных отношений.

Важно понимать, что хеджирование валютных рисков является обязательным для следующих лиц:

- для экспортёров, которые продают валюту, получаемую в виде выручки с целью обеспечения рублёвых затрат;

- для импортёров, которые периодически проводят конвертацию выручки в валюту, чтобы оплачивать поставляемые из-за рубежа товары;

- для организаций и инвесторов, существенная часть кредитных средств которых номинирована в иностранной валюте.

Чтобы понять, нужно ли хеджирование конкретному участнику рынка, придётся провести анализ следующих показателей:

- Объём и доля в инвестиционном портфеле высокорискованных сделок. Если такие операции занимают более половины, хеджирование следует использовать в обязательном порядке независимо от уровня риска.

- Вероятность наступления, а также размер последствий операционных и инвестиционных рисков. Страховку следует использовать для всех критических рисков.

Прежде чем применять хеджирование, важно соотнести временные и финансовые затраты на него с размером (в денежном выражении) страхуемых рисков. Если предполагаемые убытки невысоки, выгода от хеджирования не покроет расходов на проведение этой процедуры.

Какие инструменты позволяют формировать хедж-портфели?

Для хеджирования рисков используются такие биржевые инструменты:

- фьючерсы,

- опционы,

- cвопы.

Фьючерс, или фьючерсный контракт – это производный финансовый инструмент, который повторяет движение цены основного инструмента (больше информации о фьючерсах – в этой статье). Например, фьючерсный контракт Si повторяет движение валютной пары USD/RUB и может использоваться в качестве хеджирующего инструмента.

Пример графиков Si и USD/RUB:

Опционы – финансовый инструмент, предоставляющий его держателю право покупки или продажи базового актива в будущем по заранее установленной цене.

Стоимость опциона определяется с учетом таких параметров как:

- цена базового актива;

- волатильность инструмента;

- время до экспирации опционов.

В отличие от фьючерсного контракта, у держателя опциона возможный убыток фиксирован и равен стоимости покупки. Другими словами, покупатель опциона заранее знает размер риска и осознанно его принимает. В случае развития негативного сценария, опцион принесет держателю прибыль.

Цена опциона является расчетной величиной, и наглядно ее также можно представить в виде свечного графика. Ниже показан график цены опциона Put 65000 к базовому активу Si.

Опционы – сложные финансовые инструменты, для расчета их стоимости применяются специальные опционные калькуляторы. Хеджирование опционами будет оправдано в ситуациях, когда рынок “штормит” и в будущем ожидаются еще всплески высокой волатильности.

Рассмотрим пример хеджирования опционами.

Ниже представлен график стоимости опционного контракта на индекс РТС. 9 апреля 2018 года на российском рынке акции многих компаний потеряли около 10-15% своей стоимости, курс национальной валюты ослаб на 10%. Опцион Put 90000 на индекс РТС взлетел со стоимости 90 р. до 2500 р. за два дня. Держатели данного опциона смогли получить доход в размере примерно 2700%.

Таким образом, выгода на рынке опционов компенсировала убыток от падения цены акций на фондовом рынке. В этом и есть суть хеджирования опционами.

Этот пример наглядно демонстрирует внушительную доходность по опционам, однако хеджирование опционами чаще не оправдывается, когда на рынке полный штиль. Ведь в такой ситуации инвестор скорее всего теряет уплаченную за опцион премию.

Хеджирование рисков — особенности и суть

Хеджирование рисков и его экономическая суть в их оптимизации, но при этом доходность страдает. То есть, хеджер сам сознательно отказывается от большей доходности, которую он получил бы при благоприятных рыночных тенденциях.

За это он приобретает защиту от потерь. Так техника хеджирования на Форексе довольно проста: обычно открываются встречные позиции к той сделке, что уже была заключена. Они могут быть использованы тогда, когда в тренде происходит разворот, и основная сделка превращается в убыточную.

Финансовый спекулянт может использовать те же инструменты, что и хеджер, и приобретать опционы, фьючерсы (что это?) и форварды. Но цель он при этом преследует другую: сознательно идти на риск для получения дополнительного дохода. Поэтому спекулянт рассматривает сами инструменты как доходные и высокорисковые вложения.

Хеджирование рисков — это обязательные расходы на проведение хеджинговых сделок и, следовательно, отвлечение финансовых ресурсов от основных инвестиций.

Между обычным страхованием и хеджированием есть существенная разница. Приобретение страхового полиса — это прямая защита рисков без вероятных потерь в спотах. Но, конечно, покупка полиса обойдётся дороже.

Принципы хеджирования рисков

Целиком устранить такой риск нельзя, но можно сделать его уровень допустимым. Выбирая финансовые инструменты, следует учитывать возможные потери, соотношение выгод от сделки и затраты на её реализацию.

Механизм хеджирования подбирается индивидуально для инвестора или счёта. В зависимости от условий один и тот же способ может быть как оптимальным, так и неэффективным. Хеджирующие инструменты можно и даже полезно использовать в комплексе или комбинировать.

И этот механизм вовсе не обязательно применять к фондовому или другим спекулятивным рынкам. Обычный рынок, где торгуют обычными товарами (например, покупают в Китае, а продают в России), тоже подпадает под те же законы, когда у многих участников есть желание снизить возможные риски.

Механизм хеджирования

Для обеспечения управления рисками заключается договор не относительно самой сделки, а относительно обязательств по данному активу – дериватив. У дериватива есть ряд особенностей:

- цель дериватива – не реализация актива, а хеджирование риска;

- в отличие от обычного договора, дериватив является формальностью;

- это разновидность ценной бумаги, он может быть реализован сам по себе безотносительно к активу (одной стороной или же обеими);

- цена дериватива необязательно должна быть привязана к цене базового актива, хотя обычно меняется вместе с ней;

- покупатели и продавцы деривативов необязательно могут быть владельцами самого актива;

- можно заключить дериватив не только на базовый актив, но и на другой дериватив (например, опцион на форвардную сделку);

- расчеты по деривативам делаются в будущем времени.

СПРАВКА! Хеджирование происходит тогда, когда участник сделки заключает контракт на рынке актива и одновременно (или раньше) на рынке дериватива.

В Российской Федерации действия, связанные с деривативами, регламентируются Федеральным законом № 39-ФЗ «О рынке ценных бумаг» от 22 апреля 1996 года.

Инструменты для хеджирования

Застраховать возможные финансовые риски можно применением различных экономических инструментов. Их называют производными, поскольку они основаны не на реализации самого актива, а на применении того или иного дериватива.

ВНИМАНИЕ! Производные инструменты, как и сами активы (товары, обязательства, ценные бумаги), реализуются по законам рынка, и участники сделок с ними одни и те же.

Рассмотрим самые распространенные инструменты хеджирования:

- Фьючерс (от английского «future» – «будущее») – инструмент, который оговаривает обязанность сторон уплатить за оговоренный актив или дериватив в обозначенном количестве цену, о которой стороны условились в данном контракте. Это строгое соглашение, обязательное для исполнения обеими сторонами. Фьючерс регулируется биржей, которая за это берет гарантийное обеспечение – небольшой процент от контракта. Самый ликвидный дериватив из всех, но и имеющий наибольшую степень риска.

- Форвард (от англ. «forvard» — «вперед») – аналогичный фьючерсу инструмент, работающий вне биржи. Чаще используется при торгах валютой.

- Опцион (от англ. «option» – «параметр, вариант») – финансовый инструмент, который позволяет пользователю выбирать, воспользоваться или нет правом купить/продать актив по зафиксированной цене в момент, оговоренный в соглашении, в отличие от фьючерса, где такого выбора нет. Могут применяться биржевые (стандартизованные) и внебиржевые опционы. Различают типы опционов:

- рut-опционы – позволяющие продавать или не продавать по зафиксированной цене;

- call-опционы – дающие право купить или не купить по оговоренной цене;

- double-опционы – двусторонние контракты.

Примеры деривативов

Пример фьючерса

Фирма А на бирже заключила с поставщиком фьючерсный контракт по приобретению 1000 т зерна по цене 12 000 руб. за т, причем пшеница только посажена. Специалисты предположили, что вследствие засухи урожай не будет большим и цены поднимутся. Когда подошел срок исполнения фьючерса, если ранее этот контракт не был продан другой фирме, возможны варианты:

- Цена на зерно на рынке не изменилась – при этом и продавец, и покупатель не изменят свой баланс.

- Урожай получился выше, чем ожидали, и цена на зерно просела до 10 000 руб. за т. У фирмы А получатся убытки в размере 2 000 руб. на каждой тонне, которые нужно будет доначислить поставщику в придачу к сумме контракта.

- Цена поднялась, как и рассчитывал покупатель, зерно на дату исполнения фьючерса котируется по 13 000 руб. за т. При этом фирма А получает запланированную прибыль, а у поставщика образуется убыток в 1000 руб. на каждой тонне, то есть баланс уменьшится на эту сумму.

Кроме этих финансовых потоков, фирма А при заключении фьючерса оплатила обязательный биржевой процент – гарантийное обеспечение сделки (от 2 до 10%, в зависимости от правил биржи).

ОБРАТИТЕ ВНИМАНИЕ! Реальное зерно по фьючерсной сделке не передается.

Пример форварда

Фирма «Верум» заключила форвардный контракт с фирмой «Дилогия» на приобретение через полгода 100 ее акций по цене в 200 руб. за акцию. В назначенный срок представители «Верума» перечислят на счет «Дилогии» 20 000 руб., а представители «Дилогии» предоставят «Веруму» 100 акций. Вариантов нет. Если сделка проводилась через посредника, ему полагаются комиссионные, возможны некоторые накладные расходы на оформление.

- https://assistentus.ru/vedenie-biznesa/hedzhirovaniye-riskov/

- https://biznesmenam.com/informatsiya/hedzhirovanie-riskov-jeto-chto-takoe-prostymi-slovami.html

- https://ATAS.net/ru/obemnyj-analiz/teoriya-rynka/khedzhirovanie-riskov/

- https://www.AzbukaTreydera.ru/hegirovanie.html

- https://investprofit.info/hedge-risk/

- https://investfuture.ru/edu/articles/hedzhirovanie-riskov-chto-eto-prostymi-slovami

- https://KtoNaNovenkogo.ru/voprosy-i-otvety/hedzhirovanie-chto-ehto-prostymi-slovami.html