Налог на дивиденды по АДР и ГДР на Мосбирже

Иностранцы на Мосбирже или "псевдороссийские" акции

Мы все привыкли, что российский брокер является налоговым агентом. Инвестору, при покупке отечественных ценных бумаг не нужно заморачиваться с налогами (в большинстве случаев). До инвестора дивиденды доходят уже очищенные от налога. Дополнительно по итогам года брокер сводит по вашему счету окончательный финансовый результат (прибыль от операций купли-продажи) и при наличии свободных денег - сам спишет за вас необходимую сумму. Еще вас и уведомит заранее об этом. Красота.

Но есть на Московской бирже вроде бы как российские компании, ведущие свою деятельность в РФ, но по факту являющиеся иностранными ценными бумагами. Зарегистрированы не в России. Пример таких компаний: Тинькофф, Лента, Mail, Яндекс, X5 (Пятерочка).

Большинство таких иностранных ценных бумаг по факту являются депозитарными расписками. Но я все буду обозначать словом "акции".

Ликбез.

Депозитарная расписка - это право собственности на акции, которые торгуются на иностранной бирже. Простыми словами, депозитарные расписки помогают купить акции, обращающиеся на иностранных площадках через свою родную биржу.

Для примера. На Лондонской бирже торгуются акции компании "Английские рога и копыта". Как их вывести на рынок России? Или других стран.

Российская сторона (депозитарий) оформляет (выкупает) часть акций с Лондонской биржи на себя (получает права на акции) через местный банк-кастодиан ( бумаги остаются на хранении в Англии). А в России продает эти права в виде депозитарных расписок российским инвесторам.Звучит конечно так себе (как мошенническая схема), но по надежности расписки приравниваются к самим акциям. И поводов для беспокойств нет. Это распространенная практика во всем мире.

По "псевдо" российским бумагам российский брокер не удерживает налоги с дивидендов. И если иностранной страной-эмитентом, в которой зарегистрирована компания, при выплате дивидендов не были удержаны налоги, то их нужно будет задекларировать и самостоятельно заплатить в РФ.

Хорошая новость в том, что налог с прибыли от операций купли-продажи по таким бумагам будет рассчитывать и удерживать брокер. Инвестору остается только "разобраться с дивидендами".

И сразу возникает много вопросов? Как все это сделать правильно. Как понять что это иностранная компания? Нужно ли подавать декларацию и платить налоги? И сколько?

Алгоритм действий:

- Определяем принадлежность компании (российская или иностранная).

- Узнаем налоговую ставку страны-эмитента.

- Если налоговая ставка больше 13%, то ничего доплачивать не нужно.

- Если ставка меньше 13%, в РФ нужно заплатить разницу.

Московская биржа направит на дивиденды почти всю прибыль

Наблюдательный совет Московской биржи рекомендовал акционерам выплатить дивиденды по итогам 2020 г. в размере 18,12 млрд руб., или 89% чистой прибыли, сообщила биржа. Эта сумма включает уже выплаченные промежуточные дивиденды в размере 5,67 млрд руб. Таким образом, выплата на акцию может составить 7,96 руб. Акции Мосбиржи к 18.48 мск стоили 115,46 руб. (+1% к закрытию четверга). Капитализация Московской биржи составляет 262,8 млрд руб.

Основные акционеры биржи – Центробанк (11,8%), Сбербанк (10%), ВЭБ (8,4%), Европейский банк реконструкции и развития (6,1%) и «РФПИ Управление инвестициями-6» (5%). Если предложенный размер дивидендов будет утвержден, то ЦБ получит 2,1 млрд руб. , Сбербанк – 1,8 млрд, ВЭБ – 1,5 млрд.

По итогам 2020 г. дивиденды Московской биржи составили 7,68 руб. на акцию, или 69,4% от чистой прибыли.

Чистая прибыль Московской биржи за прошедший год составила 20,26 млрд руб. – почти на 20% меньше, чем с 2020 г. Комиссионные доходы благодаря росту оборотов торгов и введению новых продуктов выросли на 7,1% до 21,21 млрд руб. «Самый высокий рост комиссионного дохода был получен на рынке облигаций (+33,7%) и денежном рынке (+16,8%), а также от расчетно-депозитарных услуг (+17,4%)», – заявил финансовый директор биржи Максим Лапин.

Из-за снижения процентных ставок чистые процентные и прочие финансовые доходы уменьшились на 27,1% до 17,3 млрд руб.

В прошлом году частные инвесторы открыли 250 000 брокерских счетов, благодаря чему общее число счетов физлиц достигло 1,9 млн. Количество индивидуальных инвестиционных счетов (ИИС), открытых частными инвесторами, за год увеличилось на 107 000 до 302 000. «Новички ожидаемо предпочитают инвестировать в менее рисковые долговые продукты; по мере повышения их финансовой эрудиции мы увидим и их более активное участие на рынке акций и деривативов», – отметил предправления Московской биржи Александр Афанасьев.

Определяем принадлежность компании

Каждая ценная бумага имеет свой уникальный идентификатор - ISIN. Для российских бумаг код всегда начинается с RU...

Например, ISIN:

- Сбербанка - RU0009029540

- Газпрома - RU0007661625

- Лукойла - RU0009024277

Если в начале ISIN, стоят отличные от RU буквы, значит компания не российская.Например, Lenta - ISIN US52634T2006, QIWI - US74735M1080.

Как узнать ISIN?

На сайте Мосбиржи через поиск (по тикеру или названию) находите нужные акции. На странице акции смотрим в "Параметры инструмента".

Исторические годовые данные о дивидендах и их росте

Отбирая акции для покупки, инвесторов интересует вопрос отношения управляющих и крупных владельцев компании к выплате дивидендов. Выплачивались ли дивиденды в предыдущие годы, в каком объеме? Какова была дивидендная доходность, т.е. соотношение размера дивиденда и цены акции на момент выплаты? Наблюдается ли тенденция к росту суммы дивиденда как в абсолютном выражении, так и в % год от года? Для инвестора это залог надежности компании, демонстрация ее стабильности. Если компания выплачивает дивиденды на протяжении многих лет, суммы выплат растут, это формирует доверие акционеров, положительно влияет на общий имидж компании.

В таблице ниже показана история выплат и дивидендная доходность по компании Московская биржа:

Скачать Excel файл Исторические годовые данные о дивидендах и их росте, Московская биржа (MOEX)

| 2021 | - | - | 9,45 ₽ | - | - |

| 2020 | - | - | 7,93 ₽ | - | - |

| 2019 | - | - | 7,70 ₽ | - | - |

| 2018 | - | - | 5,47 ₽ | - | - |

| 2017 | - | - | 10,17 ₽ | - | - |

| 2016 | - | - | 7,11 ₽ | - | - |

| 2015 | - | - | 3,87 ₽ | - | - |

| 2014 | - | - | 2,38 ₽ | - | - |

| 2013 | - | - | 1,22 ₽ | - | - |

Индексные ПИФы и ETF

Ещё один вариант инвестирования в индекс, хотя сам по себе индекс торговым инструментом не является, — это покупка биржевого фонда. Он даёт нам возможность инвестировать в акции крупных российских компаний.

На данный момент можно выделить 3 основных инструмента:

- Самый старый фонд FXRL от компании FinEx. Он зарегистрирован в Ирландии. Расходы на управление здесь составляют 0,9% в год от стоимости чистых активов фонда. FXRL не выплачивает дивиденды, он их реинвестирует, использует для докупки ценных бумаг. При этом с полученных дивидендов фонд платит налог по ставке 10%. Фонд торгуется с 2021 года. Его можно купить за рубли и за доллары у некоторых брокеров. За всю историю существования FXRL себя довольно хорошо зарекомендовал, потому что показывает минимальную ошибку слежения.

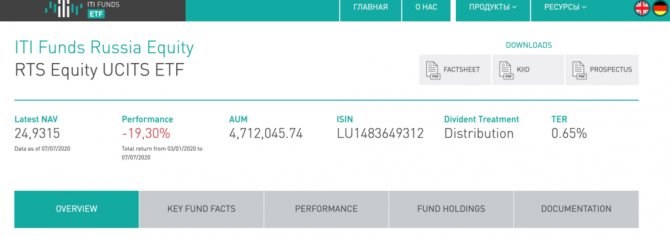

- Фонд Russia Equity от компании ITI Funds. Это люксембургский ETF, который торгуется на Московской Бирже с апреля 2021 года. Это довольно молодой инструмент. Купить можно за рубли, доллары и евро. Расходы на управление составляют 0,65% в год. Он также раз в год выплачивает дивиденды в долларах. Но нужно понимать, что с полученных дивидендов фонд уплачивает налог по ставке 15%. А затем с этих дивидендов инвестор ещё уплачивает 13%. В итоге выходит двойное налогообложение дивидендов.

- Фонд SBMX от . Это не ETF, это биржевой ПИФ. Он появился в сентябре 2021 года. Купить можно только за рубли. Отличительной особенностью фонда является то, что зарегистрирована в России. Расходы на управление здесь будут повыше — до 1,1% в год. Дивиденды не выплачиваются, доход также реинвестируется. Но благодаря тому, что SBMX обладает статусом ПИФа, он не платит налоги с полученных дивидендов, которые потом реинвестируются.

Это 3 довольно разных инструмента. FXRL имеет довольно большую историю. И это тоже важно для такого финансового инструмента. У Russia Equity от ITI Funds пониже расходы на управление. Также он ещё выплачивает дивиденды. Хотя налогообложение по ним получается не такое уж и выгодное. Тут нужно смотреть очень внимательно, насколько эти дивиденды вообще оправданы. А SBMX от имеет льготу по налогам с дивидендов. Кроме того, SBMX — это российский инструмент. Значит, он подходит для госслужащих. И это, кстати говоря, очень важный аргумент.

Сложно сказать, какой фонд из этих трёх привлекательнее, потому что у каждого фонда есть свои плюсы и минусы. Нужно выбирать для себя то, что подходит конкретно вам.

Есть ещё 2 молодых биржевых фонда, которые отслеживают российский рынок. Но сначала нужно посмотреть, как они себя хотя бы на горизонте года будут показывать:

- Биржевой ПИФ VTBX от «ВТБ Капитал». Он запущен в марте 2020 года. Комиссия составляет 0,78%.

- Фонд RCMX от «Райффайзенбанк». Он отслеживает индекс полной доходности. Был запущен в мае 2021 года. Комиссия у нас здесь составляет 1%.

Комиссии биржевых фондов — это главный контраргумент людей, которые фонды не покупают. Ты в любом случае платишь комиссию управляющей компании, которая отъедает часть твоей прибыли. Если смотреть на достаточно длинном временном горизонте, то здесь будет работать метод сложного процента, который будет увеличивать ваши потери. Конечно, ETF и биржевые ПИФы, доступные на российском рынке, стоят намного дороже в обслуживании, чем те же американские аналоги от Vanguard или BlackRock. К сожалению, это пока наша реальность. Я думаю, что постепенно издержки для инвесторов будут снижаться из-за конкуренции. Очень хотелось бы на это надеяться.

Клиенты

Мосбиржа подвела итоги 2020 года: на бирже 1,9 млн частных инвесторов, за год число частных клиентов выросло на 26,7%. На конец декабря 2020 года всего на Мосбирже было 2 млн клиентов. Больше клиентов — больше операций и потенциально больше комиссий.

Количество индивидуальных инвестиционных счетов выросло на 107 тысяч — всего открыто 302 тысячи счетов. Но нужно понимать, что индивидуальный инвестиционный счет — маркетинговый ход государства, а не результат работы Мосбиржи.

Количество клиентов, совершивших хотя бы одну операцию в месяц, за год выросло на 18,2%. Их не так много: 119 тысяч в декабре 2020 года против 101 тысячи человек в декабре 2020 года.

В пресс-релизах Мосбиржа показывает красивые и нужные числа, но лучше пользуйтесь полной статистикой по клиентам: видно всю статистику, а не ее лучшую часть.

Фьючерсы на индекс Московской Биржи

Фьючерсы на Индекс Московской Биржи и на Индекс РТС — это производный финансовый инструмент, который торгуется на срочном рынке Московской Биржи. В качестве базового актива здесь как раз и будут выступать Индекс МосБиржи и Индекс РТС.

Такие инструменты позволяют нам зарабатывать на высоких колебаниях, на высокой волатильности при относительно маленьких оборотах за день. Но нужно понимать, что для работы на срочном рынке:

- Нужно обладать знаниями и опытом.

- Это тот самый трейдинг. С трейдингом нужно быть очень осторожными, потому что это рискованная история. Она будет требовать от вас довольно активного участия в финансовой жизни. Приготовьтесь к тому, что вы будете сидеть у монитора, довольно часто нервничать. Вы будете иметь, конечно же, и потери, потому что никто на 100% не побеждает рынок. 99% трейдеров через 2-3 года по статистике уходят с рынка, потеряв весь свой депозит.

Комиссионные доходы

Основной бизнес Мосбиржи — получать комиссию за размещение ценных бумаг и операции с ними. Компания получила 21,2 млрд комиссионных доходов в 2020 году — это на 7,1% больше, чем в 2020.

Чем больше компаний размещают бумаги на бирже, тем лучше. Поэтому следите за всеми потенциальными IPO и SPO и смотрите, на какую стоимость происходит размещение. И наоборот, когда компании исключают акции с Мосбиржи, комиссионных становится меньше.

Чтобы не давать субъективную оценку событиям, следите за результатами торгов на Московской бирже. В 2020 году объем торгов составил 887,6 трлн рублей против 850,4 трлн в 2020 году — рост на 4,3%. Рост торгов помог росту комиссионных доходов.

Последние три года объемы на Московской бирже растут благодаря облигациям и денежным операциям — следите за ростом этих рынков.

Как узнать страну эмитента?

Для определения страны эмитента используем сайт isin.ru. На примере акций Тинькофф (TCS GROUP).

Вносим ISIN-код в поле поиска. Смотрим колонку "Наименование эмитента; страна эмитента". Последнее слово (вернее аббревиатура) - это как раз страна, в которой зарегистрирована компания Tinkoff.

Определяем страну по ISIN

CY - что это за страна? Как это перевести на русский?CY - это международное обозначение Кипра. Расшифровку значений можно посмотреть здесь или здесь. Или самостоятельно в поисковых системах по фразе "классификатор стран мира".

Классификатор Кипра - CY

КИПР - это офшор. Ставка налога на дивиденды составляет 0%. Следовательно, с полученных от Тинькофф дивидендов нужно будет самостоятельно заплатить 13% налога в РФ.Другой пример - акции компании "Пятерочка" (ISIN - US98387E2054).

Страна регистрации компании - Нидерланды. В стране ставка налога на дивиденды - 15%. При получении дивидендов с инвесторов было удержано 15% налога. Значит в России ничего платить не нужно.

Компании, выплачивающие дивиденды дважды в год

Но всё-таки на российском фондовом рынке больше компаний, выплачивающих промежуточные дивиденды только один раз – по итогам полугода или 9 месяцев, нежели «ежеквартальников». Но все они привлекательны для инвесторов.

Акрон

Химическая компания, производящая множество удобрений и сопутствующих материалов. Акрон показывает хорошие финансовые успехи и наращивает дивиденды. Сейчас компания прошла пик инвестирования, и может направлять на выплаты больше денег.

Согласно своей дивидендной политике, на отчисления направляет не менее 30% от чистой прибыли по МСФО. Пока выплаты осуществляются дважды в год, но периодически вспыхивают разговоры о переходе на поквартальные выплаты. Менеджмент Акрона пока никаких заявлений по смене программы не заявлял.Правда, периодически Акрон выплачивает нераспределенную прибыль, так что можно получить дивиденды и 3 раза в год.

ВСМПО-АВИСМА

Компания – крупнейший в мире производитель титана. Она производит по-настоящему редкие изделия из этого прочнейшего металла. Например, детали для самолетов, которые закупают Boing, Роллс-Ройс, Airbus и Tesla, трубы для атомной промышленности, слитки, биллеты, слябы, поковки, профили для мировой авиакосмической индустрии. Крутая компания, короче.

Акции ее стоят достаточно дорого – например, на момент написания статьи они котировались по 16 800 рублей за штуку. Но и дивиденды тоже крупные – доходность порядка 9-10% с одной выплаты. ВСМПО-АВИСМА платит их стабильно дважды в год.

Газпром нефть

Компания является дочерней компанией Газпрома. Как видно из названия, занимается нефтью. Она не только добывает черное золото, но и перерабатывает его и продает готовые изделия, в том числе бензин, солярку и пластмассу.

Газпром нефть стабильно платит дивиденды, значительная часть которых уходит в материнскую компанию. В последний год компания увеличила размер выплат и будет стремиться продолжать их наращивать.

Лукойл

Одна из любых на Западе российских голубых фишек. Прекрасно чувствует себя при высоких ценах на нефть, да и не при высоких, как оказалось, тоже. Несмотря на высокую стоимость акции на графике, по мультипликаторам Лукойл всё еще недооценен.

Компания стабильно платит дивиденды два раз в год, индексируя их минимум на размер инфляции. Такая дивидендная политика делает акции Лукойла выгодными в плане покупки – несмотря на текущую небольшую дивдоходность из-за индексации прибыль выходит хорошая.

Роснефть

Интереснейшая нефтяная компания России, одна из самых крупных. Обладает не менее интересной дивидендной истории. Как и Лукойл, стремится наращивать размер выплат. И если смотреть на таблицу доходности, то видно, что это у нее хорошо получается.

Новатэк

Компания занимается добычей и продажей сжиженного газа. Почти как Газпром, только калибром чуть поменьше. Среди частных компаний – крупнейшая (Газпром, напомню, государственная компания).Дивиденды стабильно платит два раза в год. Как часы.

Распадская

Распадская в последнее время переживала не самые лучшие времена, но, похоже, все трудности в прошлом. Котировки упорно ползут вверх, уголь добывается, кокс коксится. В начале 2021 года принята новая дивидендная политика, в соответствии с которой дивиденды будут платится. Да, впервые с 2011 года. Да, теперь 2 раза в год – по итогам полугодия и всего финансового года.

Минимальный размер дивидендов – 25 млн долларов за выплату (т.е. 50 млн долларов в год).По прогнозам, ближайшая выплата состоится в ноябре 2021 года, акционеры получат по 4,27 рублей на акцию.

Магнит

Ритейлер чувствует себя не очень хорошо, и это чувствуется даже по дивидендам. Мало того, что их размер несколько сократился (ранее планировалось выплачивать 60-70% чистой прибыли, теперь только 50%), так еще компания сократила количество выплат – с 4 в год до 2.

Однако в 2021 году Магнит всех удивил – и заплатил больше, чем ожидали инвесторы. Так что акция вновь может стать интересным дивитикером.

Алроса

Главный добыватель алмазов вся Руси делится с акционерами прибылью дважды в год с 2021 года. Учитывая, что котировки компании снижаются, дивидендная доходность растет.

Норникель

С Норникелем ситуация интересная. Один из владельцев – Потанин – не хочет платить дивиденды, а планирует направить деньги на инвестиции. Дерипаска – второй крупный акционер – хочет получить чистый кэш. Временно интересы двух владельцев совпадают – Потанин решил тратить дивиденды на увеличение своей доли в компании, а Дерипаска закрывает с их помощью долги Русала.Но как будет дальше – никто не знает. Ну а компания пока продолжает платить дивиденды два раза в год и увеличивать их.

Мосбиржа

С 2021 года Московская биржа перешла на выплату полугодовых дивидендов. Правда, в 2021 году что-то не срослось, и выплата была только одна. Но в этом году Мосбиржа исправилась. 14 мая выплатила дивиденды за 2 полугодие 2021 года, а 20 ноября будет выплата за 1 полугодие этого года. Ориентировочно – 3,65 рублей на акцию.На выплату направляется 55% от чистой прибыли по МСФО.

МТС

Сотовый оператор находится под контролем АФК Системы, которая откровенно тянет из МТС дивиденды. Но для акционеров оператора это хорошо – получится больше заработать.Компания традиционно платит дивиденды дважды: по итогам 9 месяцев и по итогам финансового года. Размер выплат растет. Принята новая политика, в соответствии с которым размер дивидендов не может быть меньше 20 рублей.

Русагро

ГДР-ки Русагро позволяют инвесторам зарабатывать два раза в год. Компания платит дивиденды по итогам года в апреле-мае, а по итогам полугода – в сентябре. Декларируется, что на выплаты направляется 25% чистой прибыли по РСБУ, но по факту платят 35-40%.

Единственный момент – Русагро анонсировала программу масштабного инвестирования, так что в ближайшее время дивиденды снизятся.

VEON

C 2021 года группа VEON, куда входят Вымпелком и Билайн, решила платить дивиденды два раз в год. Подкупает высокая дивидендная доходность – за год получается более 11%. Причем в долларах. Причем при потенциале роста.

Но нужно быть осторожным: компания перекуплена!

Структура индекса Московской Биржи по отраслям

Все эмитенты распределены по секторам экономики. Структура Индекса Московской Биржи намекает нам довольно прозрачно на структуру российской экономики.

На данный момент порядка половины всего индекса занимают именно нефтегазовые компании:

- «Газпром»;

- «Лукойл»;

- «Новатэк»;

- «Сургутнефтегаз».

Меньше 20% занимают финансовые компании:

- «Сбербанк»;

- «ВТБ»;

- «ТКС Групп».

Ещё меньшую долю занимают металлургические компании:

- «Норникель»;

- «НЛМК»;

- «Северсталь»;

- «ММК».

Совсем немножко занимают компании потребительского сектора:

- «Магнит»;

- «МТС»;

- «Детский мир»;

- «X5 Retail Group».

Остальные направления экономики представлены ещё более скромно. Так, например, из IT-компаний у нас в индексе только «Яндекс». Вес «Яндекса» на данный момент — порядка 5%.

Индекс Московской Биржи — тикер IMOEX — рассчитывается в рублях на основании обыкновенных и привилегированных акций, которые находятся в свободном обращении. Для вычисления используется цена закрытия. При этом вес одной компании не должен превышать 10%, а вес 5 компаний в совокупности не должен превышать 55%. Есть и другие правила. Они довольно строгие и соответствуют международным стандартам.

Компании с максимальным весом в составе Индекса МосБиржи

По состоянию на 29 мая 2021 года, когда был последний пересмотр, представлены следующие компании:

- «Газпром» — 15%;

- «Сбербанк» — более 14%;

- «Лукойл» — 12,5%;

- ГМК «Норникель» — более 8%;

- «Яндекс» — 5%;

- «Новатэк» — в районе 5%.

Все остальные компании занимают меньший вес в индексе.

«Мосбиржа» держит высокую планку по дивидендам

Московская биржа – крупнейшая биржевая площадка России. Основные источники прибыли – торговые комиссии и процентные доходы от инвестирования клиентских остатков. Операционные доходы Мосбиржи составили 40 млрд руб. в 2020 г.

Мы сохраняем рекомендацию «покупать» по акциям Мосбиржи и повышаем целевую цену с 115 до 123 руб. Потенциал роста в перспективе 12 мес. 32%.

Прибыль акционеров снизилась в 2020 году на 3% до 19,7 млрд.руб в основном под влиянием создания единовременного резерва. Скорректированная прибыль, по нашим оценкам, составила 20,6 млрд.руб. (+1,56%).

Комиссии выросли на 11,5% с улучшением результата на всех рынках. Чистые процентные и финансовые доходы повысились на 12%.

Менеджмент рекомендовал годовой дивиденд 7,7 руб. (-3%), сохранив норму выплат на уровне прошлого года 89%, что стало положительном сюрпризом после решения не выплачивать промежуточные дивиденды. Доходность 8,3% — одна из самых привлекательных в российском финансовом секторе и превышает среднюю по акциям Мосбиржи DY 2015-2020 6.6%.

Прогнозы на 2020 год благоприятные. Ожидается рост прибыли на 12% после 3-х лет ее снижения. При сохранении высоких норм выплат акция будет привлекательна по дивидендам со средней DY 2020-2020E

Эмитент планирует представить стратегию развития на 5 лет к концу 1-го полугодия, которая также затронет дивидендную политику.По форвардным мультипликаторам акции MOEX недооценены по отношению к аналогам на 32%.Полная версия публикации доступна только зарегистрированным пользователям. Авторизуйтесь или зарегистрируйтесь для доступа.

ETF фонды на Московской бирже — дивиденды, комиссии

Описывая механизмы работы отечественного и иностранного фондовых рынков, стоит отметить, что зарубежная культура несколько отличается. В первую очередь это связано с огромным разрывом во входном пороге для инвестора.

Если в России и странах СНГ любое физическое лицо может стать собственником одной из множества корпораций, имея на своем счете хотя бы 10 000 рублей, то в США и Европе брокерское обслуживание стоит гораздо дороже, и инвесторы предпочитают пользоваться ETF фондами. Такие фонды аккумулируют денежные средства и, в дальнейшем, приобретают акции и другие финансовые инструменты в общую собственность вкладчиков. Ближайшую аналогию можно провести от ETF к отечественным ПИФам.

Московская биржа в 2020: прибыль упала, паниковать рано

Московская биржа — это не только место, где торгуют акциями и облигациями. Это еще и публичная компания, которая продает акции и публикует результаты работы. Мосбиржа опубликовала финансовые результаты и презентацию по итогам 2020 года.

Дивиденды МосБиржи могут составить 7 рублей на акцию

Бумаги МосБиржи находились в негативном тренде практически весь 2020 год.Сегодня постараемся ответить на вопрос, являются ли текущие уровни достаточно привлекательными для набора позиций.

В последние годы компания демонстрирует снижение финансовых результатов. Во многом это связано со снижением процентных доходов. Компания размещает значительную часть средств своего инвестиционного портфеля в инструменты с фиксированной доходностью. Снижение ставок в стране оказало определенное воздействие на данную статью. Также свою роль сыграл факт уменьшения размера инвестиционного портфеля на 9,7% за год и 14,2% за квартал. Тем не менее, на наш взгляд процентные ставки в экономике, вероятно, оттолкнулись от своего дна. Таким образом, давление на данную статью в результатах «Мосбиржи» снизится.

В то же время стоит отметить, что на фоне снижения объемов торгов значение комиссионных доходов продолжает свой умеренный рост. Результаты за 12 месяцев установили свой исторический максимум. Текущие же аналогичные показатели процентных доходов примерно на треть не достигают своего максимального значения.

Положительным образом сказывается увеличение тарифов в совокупности с увеличением объемов в секциях с большей маржой. Комиссионные доходы держатся при уменьшении объема торгов на всей Московской бирже примерно на 7% со своих максимальных значений.

Стоит отметить рост оборота на фондовом рынке на 14,8%, срочном на 5,6% и валютном на 0,2%. В то же время обороты на денежном рынке уменьшились на 3,4%.Структура комиссионных доходов за 9 мес. 2020.

Главным разочарованием для инвесторов МосБиржи стал отказ от выплаты промежуточных дивидендов в связи с резервом на фоне возможного введения санкций. Если данный риск не реализуется, компания может направить данные средства на дивиденды по итогам года.

Коэффициенты рентабельности значительно снизились за последние годы. Компании не удается развернуть тренд в движении данных показателей. Результаты 2020 года не удалось закрепить далее.

В последнее время в список рисков для бумаг Мосбиржи добавилась угроза возможного исключения из индекса «MSCI Russia» в связи с приближением показателем рыночной капитализации уровня в 3 млрд. долларов.

В случае сохранения текущего уровня выплат можно рассчитывать на размер дивидендов около 7 рублей на акцию (около 8% доходности по текущим ценам).

Сравнительный анализ в данном случае представляется нецелесообразным в связи с отсутствием компаний-аналогов. МосБиржа является монополистом, а сравнение с зарубежными аналогами бизнеса с подобной спецификой крайне сомнительно.

Текущие результаты подают надежду на увеличение финансовых показателей в будущем, однако на текущий момент в отношении компании присутствуют значимые риски. Возможное введение санкций, которое наверняка будет сопровождаться падением котировок, в данном случае усугубится вполне вероятным последующим исключением из MSCI Russia, что станет дополнительным ударом по рынку. В то же время компания является монополистом в своей отрасли, результаты по оборотам, в целом, показывают положительную динамику, как и ряд финансовых статей, а ожидаемая дивидендная доходность находится на достаточно высоком уровне.

Мы не рекомендуем кратко- и среднесрочным игрокам присматриваться к данным бумагам по текущим ценам в связи с существующими рисками. Долгосрочные инвесторы, напротив, могут начинать частичное формирование позиций с текущих уровней.

Налоги на дивиденды по странам

Налоговые ставки стран, акции которых обращаются на российских биржах:

- Нидерланды - 15%;

- Люксембург - 15%;

- остров Джерси, КИПР, Виргинские острова - 0%;

- Великобритания - от 0%*.

В Англии дивиденды до 5 000 фунтов стерлингов не облагаются налогом. При превышении - ставка налога 7,5%.

Состав ETF на Московской бирже

Специфика работы ETF весьма разнится. Многие из них вкладываются в сырьевые активы, которые существуют только в виде срочных контрактов. Таким образом, покупка ETF освобождает инвесторов от необходимости выполнять техническую перекладку по фьючерсам в конце срока их обращения. Фактически фонд берет эти затраты на себя.

Другой важной особенностью ETF является открытие доступа к иностранным ценным бумагам на российской бирже.

Приобретение активов, номинированных в долларах, сегодня является актуальной проблемой среди российских инвесторов из-за статуса квалифицированного инвестора, который обязывает иметь 6 млн. рублей на торговом счету, иначе купить акции иностранных эмитентов невозможно, поэтому рассмотрим возможность инвестиции в ETF на Московской бирже более пристально.

ETF FinEx

На нашем рынке торгуются бумаги только одной компании — FinEx, которая выпустила более 10 разных индексных бумаг (ETF).Доступ к этим ценным бумагам был открыт с начала 2013 года и регламентируется российским законом о рынке ценных бумаг 1996 года. Основными эмитентами выступают Funds Plc. и FinEx Physically Backed Funds Plc., которые зарегистрированы в Ирландии. Управление осуществляет FinEx Capital Management LLP, юридически зарегистрированный в Великобритании. Листинг осуществляется британским регулятором FSA (Управление по финансовому регулированию и надзору). В Российской Федерации зарегистрирована дочерняя компания ООО «УК ФИНЭКС-ПЛЮС», которая обладает лицензией ЦБ и является полноценным профессиональным участником рынка.

Административным центром выступает — Bank of New York Mellon, аудитором — Pricewaterhouse-Coopers. Bank of New York Mellon также оказывает услуги депозитария, и хранит средства фонда. Фактически имущество фонда хранится отдельно от имущества управляющей компании, как и в отечественных ПИФах. Регулирующую и надзорную роль играет Национальный Банк Ирландии.

Для организации обращения ETF на Московской бирже бумаги прошли процедуру кросс-листинга, поскольку часть фондов обращается на Еврорынке. Важным аспектом считается ликвидность ETF. Для обеспечения постоянного спроса в биржевом стакане на покупку и продажу используется система маркетмейкинга. Над решением этой задачи работают сразу несколько финансовых компаний. Goldenberg Hehmeyer, Jane Street Financial Limited, Bluefin Europe LLP – ведущие маркет-мейкеры в России, которые работают с ETF.

При этом инвесторы должны понимать, что благодаря кросс-листингу ETF соответствует не только российским, но и европейским стандартам фондового рынка. На текущий момент FinEx имеет 13 ETF фондов.

Как и перед вложением средств в ПИФы, инвестиции в ETF требуют тщательного изучения деятельности фонда и его специфики. В сфере фондовых инвестиций существует такое важное понятие, как репликация индекса. Присутствует 2 типа репликации: физическая и синтетическая.

- Физическая репликация означает, что фонд имеет в своем портфеле акции или другое имущество, которое способно выступать в качестве базисного актива.

- Синтетическая репликация означает, что фонд использует в своем портфеле производные финансовые инструменты, такие как фьючерсы, опцион и форварды.

К примеру, ETF компании FinEx, основанный на золоте, является синтетическим, поскольку использует фьючерсный контракт на золото.

Такие индексные фонды как FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) и FinEx CASH EQUIVALENTS UCITS ETF имеют смешанную структуру фондов, используя, как базовые инструменты, так и деривативы. Полная структура средств может быть раскрыта инвестору непосредственно перед сделкой по приобретению и не публикуется на постоянной основе.

Условия работы на Московской Бирже обязывают управляющую компанию номинировать свои бумаги в российских рублях. При этом активы самого ETF, как правило, рассчитываются в долларах США, евро или британских фунтах. Таким образом, происходит постоянный перерасчет стоимости по рыночному курсу доллара на валютном рынке.

Данный факт может иметь как положительный эффект, в виде дополнительного дохода, сформировавшегося на девальвации рубля, так и негативный, в виде ослабления резервных валют по отношению к рублю.

Впрочем, динамика валют развивающихся государств за последние 20 лет на валютном рынке говорит о том, что такие валюты, как американский доллар и евро имеют преимущество в долгосрочной перспективе.

Дивидендные выплаты по ETF на российском рынке

Некоторые активы, такие как акции и облигации, имеют особенность приносить периодический доход своим собственникам. Такой доход, полученный в рамках ETF, реинвестируется по усмотрению управляющей компании. Таким образом, в момент выплаты купонов или дивидендов рыночная стоимость ETF увеличивается ровно на объем этих выплат. Кроме того, управляющая компания самостоятельно уплачивает налоги с такой прибыли, что избавляет инвесторов от лишних хлопот.

Так как ETF — это зарубежные ценные бумаги, выпущенные зарубежным эмитентом, то российский брокер не играет роли основного налогового агента по данным операциям. Отечественный брокер имеет обязанность вычитать налог только со сделок по купле и продаже ETF.

Комиссии ETF в России

Как и любая коммерческая организация, управляющая компания призвана приносить прибыль. В структуре ETF прибыль генерируется за счет комиссии, которая снимается в размере от 0,5% до 0,9% в зависимости от выбранного инструмента. Несмотря на максимальную оперативность работы трейдеров ETF, всегда существует определенная погрешность, которая делает стоимость самого фонда отличной от стоимости того актива, в который он вкладывается. Это вполне нормальная практика, и отличия в среднем составляют 3-5%.

Бумаги ETF, так же как и акции, торгуются со определенным спредом . Так называется разница между спросом и предложением. Если покупатель выставил заявку по 102, а продавец — по 112, то спред равен 10 пунктам. Чем выше ликвидность, тем меньше спред.

Несмотря на выгодные условия инвестирования, ETF FinEx не имеют такой же ликвидности, как голубые фишки, или фьючерсы на валюты. Тем не менее она выше, чем у ПИФов.

Процесс приобретения ETF сходен с механизмом приобретения обычных акций. Сперва требуется открыть счет у брокера, который позволяет работать с данными инструментами. Далее — уже дело техники. Саму сделку можно будет провести в торговом терминале, который предоставляет брокер. Для этого нужно будет знать точное наименование ETF. Или подать письменную или телефонную заявку на проведение транзакции.

Плюсы работы с ETF FinEx:

- Более низкие комиссионные в сравнении с другими формами коллективных инвестиций.

- Высокая ликвидность позволяет инвестору в любое время, как приобрести ETF, так и избавиться от него.

- Сохраняется невысокий порог входа относительно других валютных активов.

- Упрощенная система уплаты налогов.

- Поскольку ETF номинированы в рублях, то подобная форма инвестирования совмещается с ИИС и может быть освобождена от налогов.

- Нет необходимости заключать договоры брокерского обслуживания на иностранном языке, поскольку ETF ведутся российскими брокерами.

Минусы работы с ETF FinEx:

- Текущие фонды, обращающиеся на Московской Бирже, не отражают всех секторов современного финансового рынка и не позволяют провести полноценную диверсификацию.

- Сложно оценивать качество работы управляющей компании, которая имеет столь небольшую историю существования.

- Валютные риски, которые требуют хэджирования.

- https://vse-dengy.ru/pro-investitsii/nalog-na-dividendy-depozitarnyh-raspisok.html

- https://www.cash-trading.ru/viplata-dividendov-moskovskoj-birzhi-v-2020-godu/

- https://steveblank.ru/forex/dividendy-mosbirzha/

- https://a2-finance.com/ru/issuers/moskovskaya-birzha/dividends

- https://smart-lab.ru/q/MOEX/dividend/

- https://BlogoMir.ru/vlozheniya/mosbirzha-dividendy.html

- https://kogdapridut.ru/moex

- https://finrange.com/ru/company/MOEX/MOEX/dividends

- https://2stocks.ru/2.0/companies/moskovskaya-birzha/dividends