Налоги с форекс в РФ – кто платит, способы

Уплата НДФЛ без регистрации ИП

Объектом налогообложения для физических лиц – налоговых резидентов РФ – признаётся доход, полученный от источников в РФ и (или) за пределами РФ. Основание: пункт 1 статьи 209 НК РФ. В соответствии со статьёй 41 НК РФ доход представляет собой экономическую выгоду в денежной или натуральной форме.

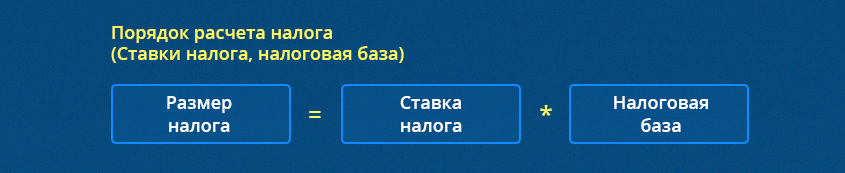

Налоговая база определяется как денежное выражение дохода, подлежащего налогообложению, уменьшенное на сумму налоговых вычетов, предусмотренных статьями 218–221 НК РФ. В частности, при определении размера налоговой базы налогоплательщик имеет право на получение стандартных, социальных, имущественных налоговых вычетов (подробнее в указанных статьях НК РФ).

При получении дохода в денежной форме дата фактического получения дохода в целях уплаты НДФЛ определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц. Основание: пункт 1 статьи 223 НК РФ.

Налоговые ставки установлены статьёй 224 НК РФ, и для лица, получившего доход от торговли на рынке Форекс, ставка составляет 13 %. Основание: статья 210 НК РФ.

Особенности исчисления налога в отношении доходов, полученных от источников, находящихся за пределами территории РФ, установлены статьёй 228 НК РФ: исчислить сумму налога налогоплательщики должны самостоятельно и уплатить её по месту жительства в срок не позднее 15 июля года, следующего за истекшим налоговым периодом, в качестве которого признаётся календарный год. (Статья 216 НК РФ).

Физические лица – резиденты РФ – обязаны самостоятельно декларировать доход, полученный от источников, находящихся за пределами РФ. Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим годом. Бланк декларации можно получить бесплатно в налоговых инспекциях. Или можно бесплатно использовать программу «Декларация», самостоятельно скачав ее с сайта Фискальной налоговой службы Российской Федерации (ФНС РФ) https://www.nalog.ru/rn77/program//5961249/ Обязанность уплаты страховых взносов отсутствует. Основание: статья 420 НК РФ.

Кто платит налоги за трейдера

Привыкшие к работе в офисах граждане не всегда могут свыкнуться с обязанностью самостоятельно отвечать за свои доходы, расходы и уплату налогов. Однако в трейдинге эта проблема выходит на первое место – ведь из-за разнообразия форм заработка и сотрудничества в этой сфере довольно сложно сориентировать, кто самостоятельно будет решать ваши налоговые вопросы, а кто этот момент отдает «на откуп» самим трейдерам. Вместе с тем, как правило, возможность брокерской конторы или центра выступать в качестве налогового агента четко прописана в условиях сотрудничества. Впрочем, редко кто при открытии первого депозита изучает все электронные документы, с которыми соглашается.

Итак, с какими организациями может сотрудничать трейдер, и кто из них имеет право выступать в качестве налогового агента?

- Российские брокерские компании будут уплачивать за вас налоги на доходы, только если имеют право выступать в роли налогового агента, а в вашем соглашении есть соответствующие пункты. В этом случае при выводе средств со счетов брокер самостоятельно рассчитывает сумму налога по ставке 13% и перечисляет ее.

- Иностранные дилинговые центры и брокеры не имеют права выступать в роли налоговых агентов. Однако стоит помнить, что на полученные в них доходы также обязательно уплачиваются налоги – причем делать это придется самому трейдеру.

- Российские дилинговые центры не являются налоговыми агентами, поэтому выплачивают весь доход без удержаний. Трейдер самостоятельно отражает полученные средства в налоговой декларации и делает взносы.

- Банки – дилинговые центры, находящиеся в России, удерживают сумму налога из доходов своих клиентов, и передают данные в налоговую для отражения их в 2-НДФЛ.

Таким образом, хотя принятая в России практика предусматривает удержание налогов с физического лица компанией, которая выплачивает ему доход, в сфере трейдинга ситуация обратная. В большинстве случаев обязанность по уплате налогов возлагается на самого трейдера.

Индивидуальное предпринимательство

Один из неплохих вариантов сократить свои расходы на налоговую составляющую. Если в обычном варианте с физическим лицом нужно отдавать 13%, то в случае с индивидуальным предпринимательством налогообложение идёт по упрощённой схеме и составляет 6%. При регистрации ИП необходимо указывать род деятельности для того, чтобы всё правильно высчитывалось, предоставляется список, из которого нужно выбрать биржевые операции. В банке заводится расчётный счёт и далее всё происходит по обычному сценарию.

Недостатком такого варианта можно назвать необходимость платить взносы в фонд пенсионного страхования и обязательного медицинского страхования. В сумме это около тридцати тысяч в год. Если доход превышает триста тысяч рублей за календарный год, то всё, что сверху облагается ещё дополнительным одним процентом. Но это не так важно, поскольку экономия на сниженной базовой ставке даёт преимущество гораздо большее, чем этот процент.

Актуальность выбора такого вида регистрации своей деятельности стоит оценивать по годовому доходу и суммам выплат в качестве физического лица и индивидуального предпринимателя. Если сумма получается меньше, то тогда имеет смысл заниматься регистрацией, ведь доходы, если они вообще есть, обычно растут. В случае отсутствия доходов, отчётность всё равно необходимо подавать.

Явным плюсом можно назвать возможность списывать часть средств на необходимые траты – офисная техника, автотранспорт и так далее. Можно даже за границу летать, используя средства ИП, главное – обоснование. В таком вопросе лучше не полагаться на себя, а обратиться за помощью к специалисту – бухгалтеру, который поможет грамотно решить все вопросы по минимизации выплаты.

При хорошей доходности и квалифицированном бухгалтере можно сократить общие налоговые траты до нескольких процентов. При этом необходимо помнить, что ответственность за деятельность индивидуального предпринимателя полностью несёт человек, на которого оно зарегистрировано, при этом данная ответственность предполагает использованием всего его имущества в случае возникновения финансовых претензий. Это главный недостаток ИП по сравнению с ООО. Но использовать общество с ограниченной ответственностью крайне невыгодно, поскольку общие отчисления будут просто колоссальными по сравнению с вышеперечисленными простыми способами.

Самостоятельная уплата налогов физическим лицом

Заплатить налоги можно самостоятельно, для этого требуется подать налоговую декларацию 3-НДФЛ в соответствующую службу. Она подаётся за прошлый год, при этом законом установлен срок до конца апреля текущего года. То есть в 2021 году, до мая нужно подать информацию по доходам за 2020 год.

В качестве подтверждения используется выписка по счётам и операциям, при этом она должна подтверждать свою подлинность печатью. Далее по месту жительства приходит платёжная квитанция с реквизитами и данными о сумме. Оплату необходимо произвести до середины июля, в противном случае могут начислить пени. Для упрощения всей процедуры рекомендуется иметь отдельный счёт, с которого перечисляются деньги брокеру на счёт и поступают от брокера.

Ставка стандартная и составляет 13%. Раньше было много разговоров о повышенной ставке в 35%, но она применяется только для дохода с азартных игр, лотерей и так далее. Торговля на форекс относится к инвестированию и биржевым операциям, соответственно, к ней применяется самая обыкновенная величина налога.

Если пытаются вменять большую, нужно оспаривать такое решение, так как оно незаконно. Сейчас не 90-е годы, подобное можно встретить не так часто, но попытаться запутать могут, и даже необязательно со злым умыслом, просто всё, что касается валютной спекуляции, ассоциируется у большинства людей с потерей денег, а никак не с зарабатыванием, поэтому любые успехи, особенно крупные, вызывают интерес.

Платить следует вовремя, так как недоброжелатели могут легко сделать наводку, а далее начнутся “качели” на предмет уклонения, что в итоге может привести к очень большим тратам. Сроки даются вполне приемлемые, поэтому следует уделить внимание этому важному аспекту в своей деятельности.

Редко бывает так, что брокер сам является налоговым агентом клиента. В этом случае никаких действий предпринимать не приходится, так как всю работу берёт на себя организация. Налоги будут автоматически списываться, при этом порядок осуществления этой процедуры у всех разный. Кто-то начисляет с каждой операции, кто-то за определённый период с валового дохода или чистой прибыли. Перед регистрацией счёта лучше проконсультироваться у менеджера.

Но нужно быть внимательным, потому что иногда брокер утверждает, что у него есть лицензия ЦБ и он полноценный российский брокер, как например Альпари. А по факту это совершенно другое юридическое лицо, которое действительно имеет лицензию, но только условия будут разительно отличаться от того, что предлагает всем известная(оффшорная) Альпари на своём сайте.

Уплата налогов форекс-трейдером с регистрацией ИП

Перед началом написания инструкции мы обратились в ФНС РФ с четко поставленным вопросом: может ли трейдер быть ИП?

Ответ ФНС РФ означает, что трейдер, используя ОКВЭД 64.99, может зарегистрироваться как ИП и применять упрощенную систему налогообложения (УСН).

Перед началом регистрации в качестве ИП форекс-трейдеру необходимо выбрать режим налогообложения и вид деятельности. Именно об этом и пойдет речь далее. Мы сделали упор на УСН, однако в приложенной к статье инструкции Вы можете найти информацию и о работе ИП с применением общей системы налогообложения (ОСН).

Регистрация в качестве ИП.

Первый этап: Выбор режима налогообложения.Наиболее подходящим и выгодным для форекс-трейдера вариантом является УСН с объектом налогообложения «доходы» (налог составляет не более 6 % от оборота).Основные ограничения: число сотрудников – не более 100 человек; годовой доход – не более 150 млн. рублей; остаточная стоимость основных средств – не более 150 млн. рублей.Основание: статья 346.12 НК РФ.

Второй этап: Выбор вида деятельности.В 2018 году действует редакция классификатора ОКВЭД-2 (другое название ОКВЭД-2014 или ОК 029-2014 (КДЕС ред. 2)).

Рекомендуемые виды деятельности, которые указываем при регистрации ИП:

- 64.99 – Предоставление прочих финансовых услуг (деятельность, связанная с частным инвестированием). Эта группа включает прочие виды деятельности в сфере финансовых услуг, прежде всего связанные с распределением финансовых средств, кроме предоставления займов, включая, в частности, заключение свопов, опционов и прочих срочных сделок, а также деятельность, связанную с частным инвестированием.

- 74.90 – Деятельность профессиональная, научная и техническая прочая, не включённая в другие группировки (разнообразные виды деятельности по оказанию коммерческих услуг; предоставление прочих технических консультаций; деятельность агентств и агентов, действующих от имени физических лиц и претендующих на долевое вознаграждение от участия своих клиентов).

Основание: Общероссийский классификатор видов экономической деятельности ОК 029-2014 (КДЕК Редакция 2) – http://okved2.ru/.

Дополнительным подтверждением, что именно данные виды экономической деятельности стоит выбирать трейдеру для регистрации как ИП, является скрин письма от ФНС РФ, который размещен выше.

Третий этап: Выбор обслуживающего банка.На сегодня серьёзной проблемой для клиентов стала внезапная блокировка расчётных операций обслуживающим банком, так как РФ продолжает ужесточать надзор за банковской системой.Пока блокировки нельзя назвать массовыми, но в рамках борьбы за налоговые поступления и вступления в силу автоматического обмена налоговой информацией отечественная банковская система более внимательно мониторит транзакции.Основание: Федеральный закон от 07.08.2001 № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путём, и финансированию терроризма»; Методические рекомендации Центробанка РФ от 13.04.2016 № 10-МР «О повышении внимания кредитных организаций к отдельным операциям клиентов».

Из всех представленных на сегодня банков в РФ рекомендовано рассмотреть три из первой пятёрки «народного рейтинга»: ПАО «АКБ «Авангард», АО «Тинькофф Банк», АО «КБ «Модульбанк» (бывший ОАО «КБ «Региональный кредит»). Особенности: дистанционное открытие счёта (кроме ПАО «АКБ «Авангард», т. к. здесь дистанционно проводятся процедуры, необходимые для открытия счёта, но один визит всё-таки требуется); невысокие тарифы на обслуживание; предварительное предупреждение о наличии проблем (внезапно счёт не блокируют); относительная гибкость подхода к снятию наличных денежных средств.

Какие налоги должен уплатить форекс-трейдер в России, имея статус ИП?

Форекс-трейдер в качестве ИП, ведя свою деятельность самостоятельно, без привлечения наёмных работников, обязан платить взносы за себя на обязательное пенсионное и медицинское страхование (как при УСН, так и при ОСН), а также единый налог при УСН либо НДФЛ при ОСН.

Взносы на обязательное медицинское страхование необходимо платить за год в фиксированной сумме независимо от величины полученного дохода. Сумма платежа:

- 2018 год – 5 840 руб.

- 2019 год – 6 884 руб.

- 2020 год – 8 426 руб.

Основание: подпункт 2 пункта 1 статьи 430 НК РФ.

2. Размер взносов на обязательное пенсионное страхование (ОПС) зависит от величины дохода, полученного плательщиком за год.Если доход за год равен или не превышает 300 000 руб., сумма платежа по взносам составит:

- 2018 год – 26 545 руб.

- 2019 год – 29 354 руб.

- 2020 год – 32 448 руб.

Если годовой доход превысит 300 000 руб., то дополнительно уплачивается 1 % от суммы превышения. При этом для взносов на ОПС законодательно предусмотрено следующее ограничение: величина взносов, рассчитанных с дохода как до 300 000 руб., так и свыше 300 000 руб., не может быть более суммы, определяемой по формуле:

Лимит для уплаты взносов на ОПС = 8 * величина фиксированного платежа за соответствующий год.

То есть, если фактически исчисленный платёж по взносам на ОПС превысил данную величину, заплатить в бюджет необходимо сумму, равную лимиту.Для 2018 года лимит составляет 212 360 руб. (8 * 26 545 руб.).

Единый налог при УСН. В рамках УСН можно выбрать объект налогообложения «доходы или доходы, уменьшенные на величину произведённых расходов (иногда говорят «доходы минус расходы»).Основание: статья 346.14 НК РФ. Сменить объект налогообложения возможно только со следующего года, письменно уведомив об этом налоговый орган до 31 декабря.Ставки и порядок расчёта.Расчёт налога производится по следующей формуле:

Для УСН налоговые ставки зависят от выбранного предпринимателем объекта налогообложения.При объекте налогообложения «доходы» ставка составляет 6 %. Налог уплачивается с суммы доходов. Законами субъектов Российской Федерации ставка может быть снижена до 1 %. При расчёте платежа за 1-й квартал берутся доходы за квартал, за полугодие – за полугодие, и так далее. ИП уплачивают налог по месту своего жительства (регистрации).

Налог на доходы физических лиц при ОСН.Общий налоговый режим для ИП предусматривает, что доходы от предпринимательской деятельности будут облагаться налогом по ставке 13 %.Налоговая база в этом случае представляет собой разницу между суммами полученного от предпринимательской деятельности дохода и профессиональными налоговыми вычетами (связанные с предпринимательской деятельностью расходы, которые могут быть документально подтверждены).В случае невозможности документального подтверждения расходов доходы могут быть уменьшены на установленный статьёй 221 НК РФ норматив затрат (20 % от суммы дохода).

Применяя данный налоговый режим, ИП обязан вести Книгу учёта доходов и расходов и хозяйственных операций и представлять в налоговый орган по своему месту жительства налоговую отчётность. В том числе подавать в налоговый орган декларацию о предполагаемом доходе физического лица по форме 4-НДФЛ. Декларация представляется, в случае получения в течение года доходов от предпринимательской деятельности, не позднее пяти дней после окончания месяца, в котором получены такие доходы. Основание: пункт 7 статьи 227 НК РФ.

Порядок и варианты уплаты налога и сдачи отчётности

При уплате налога без регистрации ИП.Исчислить сумму налога налогоплательщики должны самостоятельно и уплатить её по месту жительства в срок не позднее 15 июля года, следующего за истекшим налоговым периодом, в качестве которого признаётся календарный год. (Статья 216 НК РФ).Физические лица – резиденты РФ – обязаны самостоятельно декларировать доход, полученный от источников, находящихся за пределами РФ. Налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим годом. Бланк декларации можно получить бесплатно в налоговых инспекциях. Или можно бесплатно использовать программу «Декларация», самостоятельно скачав ее с сайта ФНС РФ https://www.nalog.ru/rn77/program//5961249/.

При уплате налога ИП.Отчётными периодами являются: 1 квартал, 1 полугодие, 9 месяцев, год. ИП уплачивают налог по месту своего жительства (регистрации).Уплата налога производится авансом не позднее 25 календарных дней со дня окончания отчётного периода. Например, налог за 1-й квартал необходимо уплатить не позднее 25 апреля текущего года. Уплаченные авансовые платежи засчитываются в счёт налога по итогам налогового периода (года). Основание: пункт 5 статьи 346.21 НК РФ.

Не позднее 30 апреля года, следующего за истекшим налоговым периодом, ИП должен заполнить и подать налоговую декларацию по УСН, а также заплатить налог по итогам года.

Способы уплаты налога:

- безналичный со своего расчётного счёта;

- сформировав квитанцию для безналичной оплаты;

- иными способами (например, налог за плательщика может заплатить другое лицо. Способ имеет нюансы, не являющиеся темой рассмотрения в рамках настоящей инструкции).

Форма налоговой декларации и порядок её заполнения утверждены Приказом ФНС РФ от 26.02.2016 № ММВ-7-3/99 «Об утверждении формы налоговой декларации по налогу, уплачиваемому в связи с применением упрощённой системы налогообложения, порядка её заполнения, а также формата представления налоговой декларации по налогу, уплачиваемому в связи с применением упрощённой системы налогообложения в электронной форме».

Как платить налоги форекс-инвесторам?

С форекс-инвесторами ситуация достаточно понятная, но не такая выгодная как для форекс-агентов или форекс-трейдеров.

Инвестор получает свой доход путем пассивного действия, то есть не ведет свою деятельность самостоятельно.

Напомню, что в Гражданском кодексе РФ в статье 2 говорится: «предпринимательской является самостоятельная, осуществляемая на свой риск деятельность, направленная на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг».

В нашем случае форекс-инвестор не подпадает под данную классификацию, а значит, у него только один вариант – это уплата НДФЛ 13 % и подача декларации за прошедший год до 30 апреля.

У форекс-трейдера есть два варианта: оплата НДФЛ со своих доходов или регистрация ИП с возможностью работы по УСН или ОСН. У форекс-инвестора есть только один вариант – подача декларации как физическое лицо и уплата НДФЛ.

Соблюдение требований валютного законодательства РФ

С 1 января 2018 года вступила в силу Инструкция Банка России от 16.08.2017 № 181-И, регулирующая порядок представления резидентами и нерезидентами документов и информации при осуществлении валютных операций. Действие документа распространяется на резидентов, являющихся юридическими лицами, ИП или лицами, занимающимися частной практикой, а также на всех нерезидентов (за исключением физических лиц). Основные нововведения, касающиеся предмета настоящей инструкции:

- вместо оформления паспорта сделки вводится порядок постановки контрактов резидентов на учет в уполномоченных банках с присвоением уникальных номеров;

- отменяются требования о предоставлении резидентами справок о валютных операциях, являющихся формами учета;

- постановка на учет по внешнеторговым экспортным контрактам необходима, только если сумма обязательств по контракту равна или превышает 6 млн. руб. (ранее паспорт сделки оформлялся по контрактам 50 тыс. долл. США или выше);

- исключается необходимость представления резидентами уполномоченным банкам документов, связанных с проведением валютных операций по договорам (контрактам) с нерезидентами, сумма обязательств по которым менее 200 тыс. руб.

Рекомендую: при заключении договора о расчётно-кассовом обслуживании связаться с сотрудником отдела валютного контроля банка и проконсультироваться насчёт требований банка относительно оформления документов при поступлении денежных средств от нерезидента.

На какую сумму накладывается налог от торговли на Форекс?

Рассмотрим самую распространенную схему сотрудничества с зарубежными компаниями, (брокерами или дилинговыми центрами). Например, если Вы переправили 10000 долларов брокеру, а затем решили часть суммы вернуть. Если Вы вывели 5000 долларов, они налогом облагаться не будут. Поскольку это не доход, а возврат собственных средств. Налогом будет облагаться только та часть выведенных Вами денег, которая превышает ранее внесенную.

Естественно, это весьма условна схема работы и описывает весь процесс в общих чертах. В любой стране есть свои особенности системы налогообложения. Но в целом принцип работы понятен.

Форекс в России и налогообложение

В России, рынок Форекс не так давно вышел за пределы крупных корпораций. Поэтому и законодательная база, относящаяся к финансовым отношениям, еще не до конца сформирована. Как такового закона нет, соответствующий акт еще только готовится к выпуску. Регулировать все виды по коммерческой деятельности конечно нужно, но не все к сожалению пока к этому готовы.

Торговать на валютных рынках сегодня россиянам предлагают банки, брокерские фирмы. Причем не только российские, но и европейские. Естественно, деятельность всех подобных организаций должна кем-то регулироваться.

То есть должен быть какой-то надзорный орган, который бы следил за легальностью и законностью всех сделок. Это, например, такие некоммерческие организации, как КРОУФР и ЦРФИН.

Платить налоги, нужно с легальных доходов. То есть, для того чтобы сохранить честно заработанное, нужно убедиться в том, что доход легальный.

Легальность доходов от Форекс — трейдинга

Доходов в сети сегодня множество. Биржа – место где можно приумножить то, что есть. Но важно еще и сохранять. Иначе, какой же это доход. А еще, важно правильно выбрать брокера. Хороший брокер никогда не присвоит себе Ваши деньги.

Но где такого честного брокера отыскать? На форумах много написано о том, как брокеры не выплачивают положенные деньги, якобы ссылаясь на нарушенные правила работы, торговли. А главное, ведут себя подозрительно странно, когда речь заходит о выплатах.

Самое страшное, что в такой ситуации Вам не сможет помочь ни суд, ни полиция. Дело в том, что брокеры часто регистрируются в европейских странах. Тогда как в России у них есть только представительства и филиалы, которые никакими полномочиями не наделены.

Выяснять как можно больше подробностей о брокере – ваша первостепенная задача. Даже если вы собираетесь начинать с малых сумм депозитов, все равно рисковать не стоит. Узнать о надежных брокерах можно на форумах, у коллег, в также друзей и знакомых. Но не очень-то полагайтесь на социальные сети, там можно найти не самую достоверную информацию.

А еще важно самому играть по правилам. Ведь если будете мухлевать вы, рано или поздно кто-нибудь захочет обмануть и Вас.

Легализация доходов получаемых от торговли на Форексе

Легализация дохода – вопрос, которым должны бы озадачиться все. Но к чему такие сложности, спросите Вы? Ведь сегодня можно легко вывести деньги за границу, использовать электронные кошельки. Да и вообще способов масса. Так можно скрыть от государства сам факт заработка. Но это нарушение налогового законодательства.

Одно дело, если Вы зарабатываете несколько тысяч $-ов в месяц. И совсем другое, если в ваших планах доходы куда большие. Если на вашем счету будут регулярно появляться суммы с пятью-шестью нолями, это непременно вызовет вопросы налоговой службы. И даже в западных банках или при покупке движимого имущества или недвижимости у Вас обязательно спросят, откуда деньги. Это будет тем более вызывать подозрения, если у Вас нету официального дохода, и Вы вообще не платите налоги. Справка о доходах – важный документ в таких сделках.

Особенности налоговых обязательств

Учтите, что налог начисляется не на бумажную прибыль, а на ту, которая была получена от закрытия сделки. Если клиент держит ценную бумагу, и в торговом терминале, личном кабинете отображается доход, но он не зафиксирован, сделка открыта – данная прибыль является не бумажной, поэтому налогом не облагается.

Когда снимается налог? Существует три варианта:

- в момент, когда инвестор выводит деньги;

- при закрытии счета;

- по итогам года, брокер подводит результат вкладчика и осуществляется выплата.

По какой ставке исчисляется налог

Если необходимость оплачивать налоги на доход, полученный от трейдерских заработков, законодательством определена достаточно ясно, то с налоговыми ставками дело обстоит не так прозрачно. Дело в том, что российские законы недостаточно гибко реагируют на изменяющийся рынок – как итог, трейдерская деятельность до сих пор не отнесена ни к одной из существующих категорий бизнеса.

В результате на данный момент существует три точки зрения на то, как начислять налоги на доход от торговли на валютных биржах:

- Форекс рассматривается как разновидность игрового бизнеса. По мнению приверженцев этой теории, ставки налога должны быть очень высокими(35%).

- Трейдинг представляется как ФИСС (фин. инструмент срочных сделок).

- Трейдинг (вне зависимости от его специфики и сути) – это один из видов дохода физических лиц, а значит, должен облагаться налогами как любая другая работа.

Так и не придя к окончательному мнению, к какой категории деятельности относить трейдинг, налоговая инспекция, тем не менее, довольно четко определила порядок налогообложения доходов, полученных на Форексе и в других системах.

Согласно письму МИНФИНа от 4 февраля 2009 г. N 03-04-05-01/41 доход, полученный физическими лицами от трейдерской деятельности, облагается налогом на общих основаниях. На сегодняшний день ставка НДФЛ составляет 13%.

Многие трейдеры, получающие стабильно высокий доход, со временем регистрируются в качестве ИП, чтобы снизить налоговые ставки. Как правило, они выбирают для себя упрощенную систему налогообложения со ставкой 6% на доход.

Когда точно нужно ПЛАТИТЬ НАЛОГИ

Следует УЖЕ платить налоги в том случаи, если деньги вы выводите из интернет! То есть получаете их как реальные деньги на руки или банковский счет банка вашей страны (в любой валюте).Если вы получаете их как наличные (в обменнике webmoney, например, или делаете взаимный обмен с знакомым), то это уже ваше право, платить или нет.В данном вопросе очень важна формулировка поступления платежа и форма получения денег!Если деньги все-таки поступают в банк и формулировка «форекс», «Финансовый рынок» в платежах не фигурирует, то ставка налога может быть другой, например ниже (если вы этого захотите конечно).

Варианты следующие:

1) Вы можете платить ежемесячный единый минимальный налог, как налог с деятельности в интернет (но для этого вам нужно зарегистрироваться как ИП или ЧП): фриланс, информационный бизнес и тп, но не зависимо от того получили вы прибыль в этом месяце или нет! Так как проверить чем вы действительно занимаетесь в интернет не так просто (если не проверить электронные кошельки). И если деньги поступили с вашего электронного кошелька и это просто снятие денег и «форекса» нет нигде, то доказать трудно что это не так.

2) лучше конечно проконсультироваться с бухгалтерами по этому вопросу и они думаю точно что-то вам подскажут, как уменьшить ставку налога.

Если вы уже являетесь Индивидуальный предприниматель или Частный предприниматель (в Украине), то налоги лучше платить!Хотя бы единый налог на любого рода деятельность, связанную с интернет и спать спокойно — подробно описал в пункте (1)…Не забывайте про формулировку платежей и варианта обналичивания денег (например обналичивание через обменные пункты).

Выводите прибыль на банковский счет: получаете ПРИБЫЛЬ с финансовых операций на форекс или любом другом финансовом рынке (формулировка платежа именно с таким акцентом и платеж поступает от юридического лица).Если будет фигурировать формулировка «Форекс», и тп, то вы уже подпадаете под уплату налога 13-15% с прибыли!!!

Прибыль снимаете постоянно — увеличивается шанс быть проконтролированным и лучше в таком случаи не шутить с налоговой.

Выводите крупные суммы и снова же — постоянно (то же самое).

Если ваш банк подает отчеты в контролирующие органы по движению денег на вашем счету или карте.

Варианты уплаты НДФЛ, порядок действий

Если брокер является налоговым агентом в вашей стране, то он уплачивает налог на прибыль с Форекс автоматически. Трейдеру не нужно подавать декларацию, заполнять ее и иметь дело с налоговиками.

Обычно информация о том является ли брокер налоговым агентом указывается на сайте компании. Если этих данных нет, можно уточнить это в техподдержке. Могут быть ситуации, когда две компании принадлежат к одному глобальному бренду, но одна из них является налоговым агентом, а вторая – нет.

Если речь идет о брокере с офшорной регистрацией , то он со 100%-ной вероятностью не является налоговым агентом. Все заработанные деньги при выводе отправляются на его реквизиты и вопросы с налоговиками он решает сам.

Что касается непосредственно уплаты подоходного налога, то схема выглядит так:

- до 30 апреля следующего года в налоговую подается декларация. То есть при уплате НДФЛ за 2020 г. документ нужно подать до 30 апреля 2021 г.;

- непосредственно уплата НДФЛ производится в срок до 15 июля того же года. За нарушение этих сроков предусмотрены штрафы.

В случае с Форексом трейдер не обязан платить подоходный налог ежемесячно или с каждой сделки. Эта обязанность возникает только после вывода средств с брокерского счета на банковский и только при условии, что трейдер заработал деньги, а не сработал в убыток. Если компания является налоговым агентом, то НДФЛ удерживается либо при выводе, либо при завершении налогового периода.

Особенности подсчета налогооблагаемой базы

В вопросе как платить налоги с Форекс все расчеты ведутся в рублях, а счета у брокеров, как правило, открываются в долларах, евро или иной валюте. Это нужно учитывать при расчетах, из-за падения российской нацвалюты при убытке в валюте трейдер может получить доход в рублях, в таком случае возникает обязанность уплаты НДФЛ.

Предположим, в начале года трейдер пополнил счет на $5000, на тот момент доллар стоил 63 руб., то есть на покупку валюты он потратил 315000 руб. Торговля велась неудачно, он потерял $500, решил закрыть счет и вывести оставшиеся $4500. В валюте он потерпел убыток, но за счет падения нацвалюты РФ до 78 рублей за доллар при выводе остатка с брокерского счета трейдер получает 351000 руб.

Налогооблагаемой базой будет разница между введенной на счет и выведенной суммой, то есть 351000 – 315000 = 36000 руб. Трейдер обязан уплатить 36000 х 0,13 = 4680 руб. в качестве НДФЛ.

При расчете базы, с которой взимается НДФЛ, всегда учитывается сальдо по банковскому счету. До тех пор, пока деньги находятся на брокерском счете налоги платить не нужно. Если на счет брокера трейдер внес 100000 руб., заработал 200000 руб., но вывел лишь 90000 руб., то сальдо окажется отрицательным (выведено меньше, чем затрачено на пополнение счета) и НДФЛ не взимается.

Какие ещё есть возможности

В России появилась возможность зарегистрироваться в налоговой инспекции в качестве самозанятого налогоплательщика. Такая возможность появилась относительно недавно и на данный момент времени (январь 2020) распространяется она только на четыре региона нашей страны (для Москвы, Московской и Калужской областей, и республики Татарстан).

Зарегистрировавшись самозанятым можно было бы платить налог на профессиональный доход (НПД) в размере от 4-х до 6%. При этом не было бы необходимости в других обязательных платежах (в ПФР и ФОМС), как при оформлении ИП.

Но, к сожалению, на трейдеров эта возможность не распространяется, поскольку по новому законодательству доход от торговли ценными бумагами и другими финансовыми инструментами под налог для самозанятых не подпадает.

Что же получается, у законопослушного гражданина есть всего два варианта: либо платить 13% как физлицу, либо платить 6% как ИП, но вместе с обязаловкой в виде платежей в ФОМС и ПФР?

К счастью нет, у трейдера есть ещё возможность торговать через индивидуальный инвестиционный счёт (ИИС). Торгуя таким образом он получает возможность возвращать уплаченные государству налоги в виде налогового вычета. То есть, по сути получается, что в данном случае его расходы на уплату налогов в итоге сводятся минимуму (если вообще не к нулю).

Торгуя через ИИС можно будет возвращать из уплаченных налогов до 52000 рублей ежегодно. Это означает, что если ваша суммарная прибыль от трейдинга за год не превышает 400000 рублей, то вы сможете вернуть все свои налоговые отчисления. Если вы зарабатываете больше (чего я вам искренне желаю), то сумма уплаченных налогов будет уменьшаться на 52000 рублей ежегодно.

Что это даст вам в процентах? Например при годовом заработке в 800 тысяч рублей итоговая сумма налоговых платежей (с учётом возврата) составит 6.5%. Считайте сами:

- Сначала вы заплатите налог 13% с 800000 рублей равный 104000 рублей;

- После этого, на следующий год, вам вернут 52000 рублей в качестве налогового вычета;

- В итоге получится, что вы заплатили налогов на сумму 104000 и 52000 = 52000 рублей. Или 6.5% от 800 т.р.

- http://black.finance/kak-platit-nalogi-s-foreks-v-rossii/

- https://bankstoday.net/last-articles/platit-li-trejder-nalogi

- https://rognowsky.ru/forex2/kak-platit-nalogi-na-foreks-i-dlya-chego/

- https://investfuture.ru/edu/articles/kak-platit-nalogi-s-investitsij-na-birzhe

- https://infofx.ru/vsya-pravda-o-rynke-foreks/nalogooblozhenie-doxodov-ot-torgovli-na-foreks-v-rossii-i-evrope/

- https://strategy4you.ru/faq-strategy-forex/nalogi-forex.html

- https://internetboss.ru/nalogi-na-forex/

- https://www.AzbukaTreydera.ru/nuzhno-li-platit-nalogi-s-foreks.html