ПИФ: что это такое и как на нем заработать

Что такое паевый инвестиционный фонд

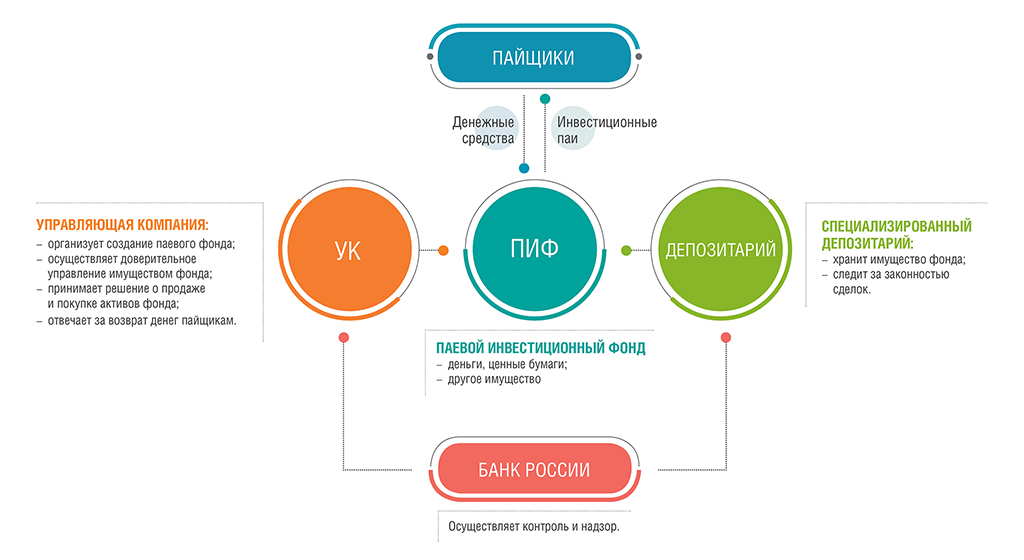

Паевый инвестиционный фонд — это инструмент инвестирования, который объединяет деньги вкладчиков. На них фонд формирует общий инвестиционный портфель, например, покупает акции, облигации или недвижимость. В обмен на вложенные деньги фонд выдает каждому вкладчику пай — его долю в портфеле. Величина доли зависит от количества вложенных денег: чем больше вложили, тем больше доля в портфеле. Если, например, стоимость одного пая 1000 ₽, а вы вкладываете 100 000 ₽, то получаете 100 паев.

Если фонд хорошо работает и покупает качественные активы, то ваш пай растет в цене. И вы можете продать его дороже, чем купили. Пай не приносит процентов или дивидендов, когда просто находится у вас. Чтобы получить деньги, пай нужно продать. Ваш доход — разница между ценой покупки и ценой продажи. Стоимость пая зависит от стоимости активов, которые в него входят. Поэтому У К устанавливает прогнозный процент дохода. Если ценные бумаги, входящие в стоимость пая, падают в цене, то его стоимость уменьшается, и вы можете уйти в минус.

Например, вы купили пай за 1500 ₽ в декабре 2018 года. В 2019 году компания покупала ценные бумаги и сработала в убыток. В итоге в декабре 2019 года цена пая опустилась до 1300 ₽, и вы потеряли 200 ₽. В работе инвестиционного фонда задействованы несколько участников.

Инвестор. Это частное лицо, которое отдает фонду свои деньги и взамен получает определенное количество паев.

Управляющая компания. Именно она управляет деньгами фонда и решает, в какие ценные бумаги вкладываться. За свою работу компания берет процент, который определяется правилами фонда.

Если компания купила выгодные активы, значит, портфель вырос в цене, и она получит большую комиссию за управление. Поэтому в интересах УК вкладываться в те активы, которые принесут больше денег. Для работы управляющая компания получает лицензию в департаменте допуска и прекращения деятельности финансовых организаций — это структурное подразделение Центрального банка РФ. Именно Ц Б контролирует работу управляющих компаний.

Агент. Компания, через которую также можно покупать паи. В роли агентов часто выступают банки.

Регистратор. Компания, которая ведет реестр паевого инвестиционного фонда, и фиксирует поступления денег. Для работы она получает лицензию у Центробанка. Аудитор. Компания, которая проверяет достоверность отчетности и насколько соответствуют закону операции УК. Брокер. Посредник между управляющей компанией и биржей, где торгуют разными ценными бумагами. На бирже брокер покупает активы по заказу УК. Также брокер может быть у клиента, если клиент покупает паи на брокерский счёт.

Специализированный депозитарий. Электронное хранилище ценных бумаг, в котором фиксируют все сделки. Каждая бумага находится в нем под уникальным цифровым кодом.

Какими бывают ПИФы

Существует несколько классификаций паевых инвестиционных фондов, они различаются сроками покупки и продажи паев.

Открытый ПИФ. Самый удобный фонд для розничного инвестора. В открытом фонде нет никаких ограничений по срокам — вы покупаете и продаете паи, когда вам удобно. Например, можете купить пай 10 декабря и продать 20 декабря. Деньги придут на ваш счет в течение 10 дней после погашения. Этот срок установлен ФЗ «Об инвестиционных фондах».

На рынке много открытых фондов, в том числе специализированных. Например, открытый паевый инвестиционный фонд «Лалэ» приобретает акции компаний, чья сфера работы соответствует канонам ислама.

В открытых фондах паи часто покупают и продают, поэтому управляющие вкладывают деньги в наиболее ликвидные инструменты. Их можно быстро продать и получить доход.

Пример

В ноябре 2018 года Борис купил пай открытого ПИФа «Максвелл капитал» под управлением Ак Барс Капитал, он стоил 1 214,90 ₽. Спустя год Борис продал пай за 1 431,49 ₽. Значит, доход с одного пая составил 17,83% или 216,5 ₽.

Закрытый ПИФ. В закрытом ПИФе вы можете купить пай только во время формирования фонда. Например, фонд формируется для определенной цели: вложить 10 млн рублей в акции конкретной компании. Паи продаются, пока фонд собирает нужную сумму. Как только набирается 10 млн рублей, купить пай уже нельзя. Сроки продажи паев прописаны в правилах доверительного соглашения, его инвесторы подписывают заранее.

Интервальный ПИФ. Купить или продать паи в таком фонде можно только в определенное время, оно прописано в правилах.Например, покупать паи можно в январе 2020 года, а продавать — в июне 2020 года. В остальные месяцы сделки совершать нельзя. По другой классификации ПИФы различаются по рискам: консервативные, смешанные и рискованные. Например, консервативный ПИФ состоит только из облигаций, смешанный включает в себя разные активы, а рискованный состоит из акций.

Как работают ПИФы простыми словами

Разберем работу паевого фонда более подробно и наглядно. ПИФ представляет собой объединение инвестора (пайщика) и управляющей компании. Пайщик дает управляющему деньги по условиям договора доверительного управления, а тот, взамен на небольшую комиссию, инвестирует их на свое усмотрение. Прибыль, появившаяся в результате таких инвестиций, принадлежит пайщику; управляющий берет с нее комиссию. В результате в выигрыше оказываются оба участника фонда. В крупных открытых фондах пайщиков может быть и сто, и тысяча.

Пайщики несут коллективную материальную ответственность за решения управляющей компании. Так, если купленные акции упадут в цене, их вклады уменьшатся пропорционально своим размерам. Рассмотрим это на том же примере с ПИФом с миллионным капиталом. У вас в этом фонде есть 10 000 рублей. Если бы акции Сбербанка не подорожали, а подешевели на 10 рублей, а ПИФ потерял бы 200 000 рублей, то ваш капитал не вырос, а уменьшился на 2 000 рублей (пропорционально вашему вкладу).

Итак, говоря простыми словами, паевой инвестиционный фонд — это такая форма управления капиталом, где вашими деньгами распоряжаются более опытные инвесторы. В этом плане ПИФ похож на покупку советов от профессиональных инвесторов — вы не принимаете решения самостоятельно, но полагаетесь на более опытных специалистов. Только при покупке советов у вас есть выбор, придерживаться их или нет, а при вложениях в ПИФ — нет.

Что значит пай, и сколько он стоит

Пай — это ценная бумага, удостоверяющая долю в общем имуществе фонда. Цена пая зависит от стоимости активов, которые входят в паевой фонд.

Возьмем для примера ПИФ, в который входят акции технологических компаний. За период пандемии они выросли в цене, значит, и паи инвесторов соответственно увеличили стоимость.

Как работает ПИФ? Принцип оборота денег

Общая концепция оборота средств, инвестированных в паевые инвестиционные фонды, практически идентична системе, встречающейся в прямых операциях у брокера или в доверительном управлении. Хотя, для ПИФов она более понятная и доступная для простого отображения в виде этапов.

Предусмотрены такие пункты движения средств:

- участник, вступая в фонд, приобретает пай;

- средства за купленный актив уходят на общий банковский счёт ПИФа;

- агент УК самостоятельно либо через указание брокеру приобретает набор перспективных финансовых инструментов и формирует портфель;

- брокер на свой счёт получает деньги;

- совершаются сделки, после которых ценные бумаги передаются под контроль депозитария. Здесь они хранятся;

- котировки растут либо начисляются дивиденды;

- выросшие в цене активы продаются агентом через брокера;

- средства направляются на центральный счёт паевого фонда;

- управляющий делает погашение паёв, а также перенаправляет часть средств в следующий оборот.

Здесь пайщики вознаграждаются полностью пассивным доходом, поскольку никаких операций с финансовыми инструментами они не совершают. Участник лишь предоставляет средства (в офисе или через интернет) и дальше весь комплекс действий осуществляется без его активного присутствия.

Комиссии ПИФов, доход, стоимость паев

Цена инвестиционного пая изменяется каждый день и рассчитывается путем деления чистых активов фонда на количество выпущенных активов. Задача УК — вложить средства таким образом, чтобы их стоимость неуклонно увеличивалась. Именно этот фактор обеспечит доход при продаже.

Изменение цены активов на сайте УК позволит оценить, эффективность инвестирования в различные паевые фонды. Сделать это просто, ведь стоимость фондов открытого вида публикуется ежедневно, в закрытых и интервальных – раз в месяц. По сути вы действуете так же, как при покупке акций.

Приобретая паи, вкладчик платит комиссию, размер которой ограничен государством и не должен быть выше 1,5 %. Этот показатель зависит от агента, через которого вкладчик приобретает активы и размера вложений. При реализации стоимость пая рассчитывают со скидкой, однако ее размер не должен быть выше 3% от общей цены в соответствии с установленными государством ограничениями.

Налог с дохода ПИФов

Важно понимать, что при получении дохода, как и с других активов, вы обязаны оплатить с него подоходный налог. Уменьшить его вы можете за счёт использования ИИС или же за счёт получения налогового вычета. Его размер зависит от периода владения паями, сроков реализации и величины полученного дохода. Так, в РФ инвесторы-россияне, вложившие средства в открытые паевые фонды после 2014 года, а также владеющие активами более трех лет и получившие доход менее 3 млн. руб. в год освобождаются от уплаты НДФЛ. Обратите внимание, что УК является налоговым агентом, поэтому именно она занимается расчётом налогов и их удержанием с инвестора.

Помните! Ставка налога зависит от общего дохода инвестора за год. Сумма заработка до 5 млн. рублей, облагается НДФЛ в размере 13%. Процент налога на доход свыше этой суммы повышается до 15%.

Стоимость пая

Как происходит определение стоимости активов того или иного ПИФа? Стоимость одного инвестиционного пая рассчитывается как результат деления чистых активов фонда на число всех выпущенных паев.

Чистые активы — это все имущество паевого фонда на расчетный период за минусом долговых обязательств.

Таким образом, цена одного — это динамическая величина, которая может ежедневно увеличиваться или уменьшаться при удорожании/удешевлении стоимости портфеля.

Инвестиционный пай в отличие от акций:

- не является эмиссионной ценной бумагой;

- выпускается только в бездокументарной форме;

- не имеет номинальной стоимости;

- не допускает выпуск деривативов;

- вкладчик может обладать дробным количеством паев.

Но при этом нужно учитывать, что инвестиции в ПИФы сопряжены с рядом косвенных финансовых издержек, которые нужно вычитать из дохода.

Надбавка — комиссия при покупке пая. Ее размер определяется суммой сделки: чем больше инвестиции, тем меньше комиссия. Надбавка может достигать 1,5%.

Скидка — комиссия при погашении, величина которой может зависеть как от суммы сделки, так и от срока владения паем. Скидка достигает уже 3%.

Затраты на управление включают в себя вознаграждение управляющей компании и плату за услуги инфраструктурных участников. Считаются самой неприятной частью издержек, поскольку взимаются с инвестора даже в случае отрицательной доходности фонда. Затраты на управление составляют до 5% от размера чистых активов фонда.

Налоги. При погашении пая или его вторичной продаже вкладчик платит 13% с разницы цен продажи и покупки с учетом связанных с этим издержек. Есть различные способы минимизировать налоги. Например, обмен паев в пределах одной управляющей компании, налоговый вычет, зачет убытков прошлых лет и тд.

Квалифицированные и неквалифицированные инвесторы

Для квалифицированные инвесторов целесообразно использование квальных фондов. Существует теория, что такие пайщики, вкладывая в рисковые инструменты, способны получать более высокий размер прибыли.

Квальный фонд предлагает широкий спектр функциональных возможностей и инвестиционных инструментов. Если речь идет о сфере недвижимости, можно включать имущественные права из реконструкционных договоров, а в фонды финансов: произвольный инструментарий, например фьючерсы на покупку биржевых ценных бумаг.

Не требуется инвесткомитет, если фонд неквальный. Управляющая компания самостоятельно может решать вопросы, касающиеся всех сделок без опроса участников паевого фонда. Второй вариант фондов предполагает меньше рисков и функционирует без участия инвесторов.

Как заработать на ПИФе

Вы приносите деньги в фонд лично или перечисляете онлайн. Перевести деньги можно напрямую управляющей компании, через агента или брокера. Чтобы фонд вас не обманул, все данные хранят в регистраторе и специализированном депозитарии. Процесс контролирует Центральный банк. Получить прибыль с пая вы можете только в одном случае, если цена продажи будет выше цены покупки. При этом нужно учитывать дополнительные расходы.

Покупая или продавая паи, вы платите комиссию, которая не входит в стоимость пая. Ее размер устанавливает управляющая компания или брокер, если инвестиционные паи покупаются на брокерский счет. Еще один вид комиссии вы платите ежегодно за то, что профессионалы управляют вашим инвестиционным портфелем, а депозитарий, аудитор и регистратор следят за работой фонда. Эта комиссия входит в стоимость пая. Комиссии, входящие в стоимость пая, зафиксированы в правилах фонда.

Другая строка расходов — налоги. Если вы владели паем менее трех лет, то платите еще и налог на доходы физических лиц. Для налоговых резидентов России он составляет 13%, для нерезидентов — 30%.

Пример (паи покупаются на брокерский счет)

Владимир купил паи открытого ПИФа «АК БАРС — Консервативный» на 100 000 ₽. Цена одного пая — 1000 ₽. Комиссия за сделку — 0,1%, но не менее 150 ₽. Итого с учетом комиссии Владимир потратил 100 150 ₽ на покупку ста паев. Через год пай вырос в цене и теперь стоит 1100 ₽. Значит, стоимость ста паев составляет 110 000 ₽.

Владимир решил продать паи и вернуть вложенные деньги. Теперь он должен заплатить комиссию за погашение. Она составляет 1% от всей стоимости и равна 1100 ₽. С учетом комиссии остается 108 900 ₽. Управляющая компания удерживает 13% НДФЛ только с прибыли, то есть с 8900 ₽. Значит, размер НДФЛ — 1157 ₽, а после продажи паев Владимир получает на счет 107 743 ₽. За год он заработал 7 743 ₽.

С дохода от продажи можно не платить НДФЛ, если вы владеете паями больше трех лет. Но есть ограничение по размеру дохода, который подпадает под налогообложение. Чтобы рассчитать необлагаемый доход, используют формулу:

количество лет владения умножают на 3 млн ₽.

Пример

Александр купил паи открытого ПИФ «АК БАРС — Индексный» на 15 млн ₽. И через четыре года продал их за 35 млн ₽. Итого он заработал 20 млн ₽. Чтобы рассчитать предельную сумму необлагаемого дохода, умножаем четыре года на 3 млн ₽. Получается, что НДФЛ не облагается 12 млн ₽. Значит, Александр платит НДФЛ с 8 млн ₽.

Какие есть варианты инвестирования у ПИФов

Паевые инвестиционные фонды есть у каждого брокера и у многих банков. Почти у каждого фонда есть несколько направлений для инвестиций. Обычно это следующие варианты:

- Индексные (ценные бумаги). Состоит только из акций. Доход идет за счёт дивидендов и спекуляции на их курсе. У этого вида есть обычно ещё два подвида портфелей. Первый состоит из голубых фишек (надёжный), а второй из акций второго эшелона (более рискованный).

- Консервативный. Портфель включающий в себя два класса ценных бумаг: акции и облигации. За счёт разбавки облигациями получается более стабильный доход при меньшем риске. На большом промежутке времени доходность такого ПИФа меньше, чем у первого варианта.

- Стабильный. Портфель, который состоит лишь из облигаций. При этом могут быть ещё два подвида. В портфель могут входит исключительно ОФЗ (облигации МинФина) или же второй вариант: разбавка их ещё с корпоративными облигациями. Есть также варианты более рисковых портфелей, где входят пред дефолтные бумаги. Лишь маленькая часть из них закрывается, поэтому в целом покупка таких облигаций оказывается прибыльной.

- Зарубежные акции. Покупка иностранных акций считается рискованным вариантом, но за счёт того, что акции куплены за доллары считается более надёжными. С 2014 года рубль девальвировался в 2 раза, поэтому инвесторы которые держали деньги в таких фондах заработали только на ослаблении рубля 100%.

- Недвижимость. Покупка недвижимости с целью дальнейшее перепродажи. Обычно в таком фонде требуются большие вложения и сроки инвестирования фиксированы.

- Валютный. Спекуляция на валюте.

- Товарные. Покупка и продажа товаров на бирже (в основном это фьючерсы).

- Венчурные. Инвестиции в стартапы. Самый рискованный, но с другой стороны доходный вариант.

- ПИФы. Фонд может вкладывать деньги в другие фонды. Это интересный вариант. Получается двойная диверсификация риска. Но образуется двойная комиссия.

Из названий портфелей сразу становится понятно их суть. Самыми популярными являются первые два: консервативный и индексный. Большинство хотят получать максимальную прибыль, поэтому не идут на компромисс получить чуть меньше, но зато стабильный доход с минимальными рисками. Фондовый рынок ценных бумаг показывает высокую доходность и поэтому многие граждане стремятся вложить деньги именно в него.

Управляют этими фондами опытные финансисты и трейдеры. По крайней мере так заявляет фонд. Хотя зачастую кажется, что многие фонды далеки от успешных. Например, если взять индекс Московской биржи и график доходности ПИФа состоящий из акций, то можно заметить то, что он фактически повторяет на 100% график IMOEX. А это говорит о том, что эффективность стратегии выбранная фондом крайне маленькая.

Каждый может реализовать стратегию пассивного индексного инвестирования через биржевые фонды ETF. Купить и продавать их можно прямо на бирже. Плюс в том, что они имеют минимальные издержки в отличии от ПИФов и являются копией движения всего рынка акций. Купленные ETF хранятся на брокерском счету.

Пифы бывают следующих типов

- Открытые. Каждый инвестор может вложиться в любое время. При этом так же в любой день может забрать свои средства из фонда. Самый популярный.

- Интервальные. Устанавливается оговоренные интервалы времени, когда можно забрать свои деньги. Например, каждый первый день месяца. Аналогично и с пополнением.

- Закрытые. Деньги лежат под управлением до момента окончания договора. Например, срок может быть разным: 1, 2, 3 года.

Как выбрать ПИФ — советы и нюансы

На рынке представлено очень много инвестиционных компаний, у каждой есть свои варианты портфелей ПИФов. Как мы уже отмечали выше, большинство из них ориентированы на ценные бумаги.

У каждого ПИФа своя специфика и стартовой суммы. Большинство фондов для привлечения клиентов принимает в управление суммы, начиная от 1000 рублей. Есть даже те компании, у которых минимальная сумма начинается со 100 рублей.

По факту даже сумма 10 тыс. рублей будет мала, чтобы ощутить хоть какую-то прибыль. Я рекомендую начинать вкладываться в ПИФы с суммой хотя бы от 100 тыс. рублей. Иначе проще положить деньги в банк или на дебетовую карту Тинькофф или Польза под проценты. При этом можно забрать деньги с процентами в любой момент.

Перечислим советы, которые помогут выбрать подходящий тип ПИФа. Ниже представлены вопросы, на что следует обратить внимание и на какие вопросы нужно дать ответ. В зависимости от ответов на эти вопросы будет понятно, какой тип лучше выбрать именно вам.

- Срок инвестирования. Например, если цель инвестирования пару месяцев, то лучше выбирать облигации, потому что инвестирование на маленькие промежутки времени в акции равносильны подбрасыванию монеты (орел/решка). То есть можно выиграть пару процентов или наоборот потерять. На мой взгляд, чтобы не играть в подобные игры лучше с гарантией получить пару процентов. Поэтому лучше класть деньги в фонды хотя бы на год, иначе издержки компании могут забрать всю прибыль за пару месяцев.

- Какие риски готовы взять. Помните о простом правиле: "чем выше доходность, тем выше риск". Большинство выбирают сбалансированный портфель: небольшая доходность при небольшом риске.

- Удобство снятия в дальнейшем. Прочтите условия снятия средств. Возможно, за какое-то раннее снятие будут штрафы или комиссии.

- Выбирайте крупный фонд. Это позволит сократить риски касаемо в целом с существованием фонда. Да и филиалов у крупных компаний куда больше.

Самые крупные и известные российские управляющие компании

- УК Сбербанк управление активами

- УК Открытие

- ВТБ Капитал управление инвестициями

- УК Уралсиб

- Райффайзен Капитал

- УК БКС

- Альфа Капитал

- Апрель Капитал

- МТС Инвестиции

- ТКБ Инвестмент Партнерс

- ГК Регион

У этих компаний хорошая репутация и большой опыт. Но при выборе смотрите на разницу в комиссиях. Даже 1% упущенной прибыли за 5 лет вырастает в приличную сумму.

Вознаграждение УК, депозитария и прочих голодных парней

Главный минус ПИФов – это огромные вознаграждения, которые приходится выплачивать управляющей компании, депозитарию и прочим голодным парням. Причем это вознаграждение выплачивается вне зависимости от поставленных целей и достигнутых результатов.

Комиссий бывает очень много:

- за покупку пая (надбавка);

- за погашения пая (скидка);

- за управление средствами.

В итоге вознаграждение может достигать 3-5% от СЧА в год. Подчеркну: вне зависимости от результата.Например, у ПИФа Сбербанка «Илья Муромец» комиссии такие:

- надбавка – от 0% до 1%;

- скидка – от 0% до 2%;

- за управление – 3,2%;

- оплата услуг депозитария, регистратора, аудитора и прочих – до 0,65% в год.

А вот еще интересная статья: Обзор сервиса МТС Инвестиции: как инвестировать в ПИФы МТС

Т.е. в данном случае максимальный размер комиссии, которую заплатит инвестор, может запросто достигать 6,85% в год! Там, конечно, есть способы сэкономить – но сам факт =)

Важно: комиссия за управление уже включена в стоимость пая (т.е. она взимается каждый день по чуть-чуть) и отображается в цене пая – отдельно ее платить не надо. А вот надбавка и скидка взимаются непосредственно из средств инвестора.

В общем, обращайте внимание на комиссии. В данном случае при росте базового актива на 10% выгода инвестора составит всего 3,25%.

Как выбрать правильный ПИФ и зарабатывать на нем?

Перед выбором паевого фонда инвестор должен определиться, на какой период времени он планирует инвестировать деньги, а также какой размер убытков не вызовет у него беспокойства. Если есть вероятность, что деньги потребуются в любой момент, лучше отдать предпочтение фондам открытого вида или бПИФам, в этом случае вкладчик сможет реализовать активы, когда возникнет в этом необходимость. Закрытые фонды подойдут для тех, кто планирует вложить средства на пять и более лет и доверяет этим управляющим компаниям.

Определившись с надежной компанией, можно выбрать ПИФ, уделяя внимание следующим важным критериям:

- Один из самых важных показателей при выборе – срок работы ПИФа. Фонды с многолетней деятельностью имеют преимущество: можно оценить доходность и стабильность. Высокий уровень доходов фонда, работающего много лет, указывает на его надежность.

- Нельзя полагаться на высокие показатели доходности, которые фонд демонстрирует на данный момент. Оценивать деятельность ПИФа необходимо, проанализировав этот критерий за несколько лет. Помните, даже в этом случае нет гарантий, что фонд будет показывать такую же доходность и далее.

- Отдавать предпочтение рекомендуем тому паевому фонду, который приносит инвесторам стабильный доход, а также занимает лидирующие позиции в рейтингах.

- Перед заключением договора с ПИФом, необходимо выяснить, какие платежи предусмотрены и сколько УК берет за свои услуги. Рассчитайте с учетом доходности прошлых периодов и всех комиссий, выгодно ли вам инвестировать в этот фонд или же выбрать другой актив?

- Необходимо изучить правила ДУФ, где прописаны все нюансы и условия его деятельности.

Если фонд вас устроил по всем этим параметрам, тогда инвестируйте.

Вознаграждения УК

Управляющая компания управляет имуществом не бесплатно. Зарабатывать помогают пайщики, поэтому чем их больше, тем богаче компания:

- Надбавка – комиссия, которую берет УК при покупке инвестором пая. Ее размер может быть до 1,5 % от суммы сделки. Например, цена пая 1 000 руб. Но вы его купите за 1 015 руб.

- Скидка – комиссия при погашении пая, может быть до 3 %. Конкретный размер зависит от срока владения ценной бумагой.

- Расходы на управление – вознаграждение самой УК, оплата услуг депозитария, регистратора, аудитора, оценщика (до 5 % от СЧА).

Критерии выбора фонда

Разберемся, с чего начать выбор фонда.

Шаг 1. Определите срок, на какой вы хотите вложить деньги. Если они могут вам понадобиться в любой момент, тогда лучше выбирать открытые или биржевые фонды. Если в течение 5 и более лет вы не планируете погашать паи, тогда можете вложить в интервальные или закрытые. Риски выше, но и доходность больше.

Шаг 2. Изучите рейтинги УК и конкретных фондов по СЧА, доходности, размеру комиссий. Я предлагаю для анализа несколько рейтингов по состоянию на август – сентябрь 2019 года. Еще больше информации на сайте НАУФОР (Национальная ассоциация участников фондового рынка). Сравнение нескольких фондов между собой можно провести с помощью фильтра.

Важно! Разница в комиссии даже в 1 – 2 % может серьезно сказаться на ваших доходах.

Шаг 3. Изучите активы, которые приобретает УК на деньги пайщиков. Оцените свою готовность к риску и выберите консервативные, умеренные или агрессивные фонды.

Шаг 4. Проверьте лицензию УК на сайте Центробанка.

Как не ошибиться с выбором ПИФа

Чтобы не прогадать с выбором, рекомендуется обращать внимание на следующие параметры:

- Какая сумма вкладывается в фонд

- На какой срок размещаются инвестиции

- Степень возможного риска

- Какой доход ожидается

Каждый пункт важно учитывать при выборе паевого фонда. Если инвестиции планируются на открытый срок, лучше выбирать открытый паевой инвестиционный фонд: с минимальным риском и невысокой доходностью.

Закрытый или интервальный ПИФ актуален, если планируется сумма инвестирования свыше 100 000 рублей. При больших рисках и сроках ожидается более высокий уровень доходности.

Благодаря улучшению экономической ситуации, у граждан появились новые стимулы и денежные средства для инвестирования в выгодные проекты и получение пассивного дохода. Чтобы не прогадать с выбором, важно учитывать характерные особенности для паев и проанализировать, какой вид пая подойдет лучше всего.

Подводные камни и другие скрытые моменты

Ко всему вышеперечисленному можно дополнительно добавить пару скрытых моментов.Покупка "собственных" активов. Обычно это касается фондов облигаций. Банк выпускает долговые бумаги. А управляющая компания, работающая в связке с банком, вкладывает деньги инвесторов в эти "свои" облигации. Даже если это не прописано в стратегии управления.

Выгоду получают все (кроме конечных пайщиков). Банк успешно разместил бумаги. УК получила определенный бонус за выкуп "нужных" банку активов.

Рекламные буклеты. В офисах любят показывать различные картинки (графики и показатели доходности) в брошюрах. Смысл примерно у них одинаковый. При вложении в ПИФ (название фонда) такого-то числа года и до ........ была получена прибыль 50 (100, 200%).

Здесь все просто. Выбирается благоприятный период, за который фонд показал максимальную доходность (год-два, и даже всего несколько месяцев). И вот эту информацию "скармливают" клиентам. Посмотрите, какие возможности, какие прибыли. Все у нас хорошо и замечательно.

Нет полного раскрытия информации. Клиенты практически никогда не знают, куда реально фонд вкладывает деньги. УК предоставляет информацию раз в квартал. В остальное время для простых пайщиков все окутано завесой тайны.

Сравнение доходности

Но пусть вас не обнадеживает высокая доходность. Рынки нестабильны. И сегодняшние прибыли, никак не гарантируются в будущем. Но мы не об этом.Для того, чтобы понять, насколько эффективно работают ваши денежки, нужно сравнить результат с каким-нибудь эталоном.Проще всего это сделать сравнивая индексные ПИФы. Все УК покупают акции в той же пропорции, в какой они находятся в индексе.Например, ПИФ Сбербанк-Америка полностью копирует индекс S&P 500, в который входят 500 крупнейших компаний США.Сравнивая графики с другими компаниями, инвестирующие аналогичным способом, можно увидеть любопытную картину.

На длительных интервалах доходность сильно различается.

Минусы вложений в паевые инвестиционные фонды

В солидных компаниях с отрицательными моментами участники паевых фондов практически не сталкиваются. Но всё равно ключевые недостатки знать необходимо:

- закрытые высокодоходные фонды устанавливают значительный порог входа;

- постепенный рост издержек косвенного характера – комиссии, налоги, надбавки, затраты на управляющего, скидки и проч.;

- доходность паевых вкладов всецело определяется профессионализмом управляющего;

- в фондах нет индивидуальной материальной ответственности, а действуют только коллективные обязательства;

- госпрограмма страхования вкладов в РФ не обеспечивает защиту денег пайщиков в ПИФах;

- деятельность ПИФов регулируется государством. С одной стороны это хорошо, меньше шансов столкнуться с недобросовестными управленцами. С другой стороны, согласно действующему законодательству часть денег резервируется и не участвует в инвестировании. Они необходимы для выплаты инвестору при продаже пая. Таким образом, фактическая доходность меньше, чем могла бы быть, если в сделках участвовали все деньги фонда;

- за деятельностью фондов следит и Центробанк. Например, при падении стоимости определенной группы ценных бумаг ЦБ РФ запрещается ПИФам сбрасывать их все, обязательно часть должна остаться, что автоматически снижает стоимость имущества фонда и паев в частности;

- возможен сговор между УК и банками-эмитентами. Согласно ему управляющая компания приобретает определенные облигации и иные бумаги у заинтересованных финансовых организаций, причем далеко не всегда выгодных пайщикам. За нужные сделки банки дают УК определенные бонусы. В результате выигрывают все, крове инвесторов.

История возникновения ПИФов

Первый паевой инвестиционный фонд появились в США в 1924 году. Тогда инвестиционные компании поняли, что работать с небольшими капиталами клиентов становится все сложнее. В какой-то момент крупные инвестора стали повышать минимальный депозит, и это стало серьезной преградой для мелких и средних игроков рынка.

Чтобы решить эту ситуацию выигрышно для всех, крупные инвестиционные фонды Америки стали предлагать своим клиентам паевые фонды как новый инструмент для заработка на бирже.

Однако, ожидаемого энтузиазма со стороны клиентов они не увидели. Для американцев на тот момент гораздо понятнее и безопаснее было хранить бумажные акции у себя дома, поэтому они с недоверием отнеслись к инновационному способу инвестиций.

Однако, в середине 1950-х возможности паевых фондов были переосмыслены и оценены по достоинству. Они стали массово популярными среди американцев.

Новые паевые фонды стали появляться буквально как грибы после дождя, также быстро развиваться и богатеть, принося своим клиентам хорошую прибыль.

Поначалу неизвестные и пугающие, ПИФы стали популярным и прибыльным инвестиционным инструментом не только в США, но и во всем остальном мире. В России паевые фонды впервые появились в 1996 году. Правда широкое применение получили только в 2001 после принятия закона “Об инвестиционных фондах”.

Итого

- Паевой инвестиционный фонд — это когда вы и другие инвесторы передаете сбережения управляющей компании, чтобы инвестировать в различные типы активов.

- Существует три типа ПИФов, отличающихся по сроку погашения: ОПИФ, ИПИФ, ЗПИФ, и два, которые торгуются на бирже: ETF, БПИФ.

- За управление ПИФом платят комиссию вне зависимости от результата инвестирования —до 3% от среднегодовой стоимости чистых активов.

- Чаще всего ПИФы покупают онлайн либо в офисе продаж.

- Доход между пайщиками распределяется пропорционально количеству паев.

- Если купить и держать паи больше трех лет, то возникает право на инвестиционный налоговый вычет.

- Система страхования вкладов не распространяется на ПИФы, но пайщики чувствуют себя вполне защищенно, так как их средствами управляет команда профессионалов, а Банк России контролирует деятельность участников рынка.

- https://life.akbars.ru/kak-ustroeny-paevye-investicionnye-fondy

- https://bayturin.ru/kak-rabotaet-paevoj-investitsionnyj-fond/

- https://iklife.ru/investirovanie/chto-takoe-pify-i-kak-oni-rabotayut.html

- https://www.gpb-am.ru/press-center/journal/31-chto-takoe-paevye-fondy-i-kakie-oni-byvaiut

- https://investikus.com/chto-takoe-pif/

- https://persfinance.ru/pif-etf-prosto/

- https://cryptonisation.com/chto-takoe-paevoj-investicionnyj-fond-pif-prostymi-slovami/

- https://Unicom24.ru/articles/paevye-investicionnye-fondy-pify-kak-rabotayut-i-kakoj-dohod-mogut-prinosit

- https://vsdelke.ru/finansy/pif-chto-eto-takoe.html

- https://invlab.ru/investicii/chto-takoe-pif/

- https://alfainvestor.ru/chto-takoe-pify-kak-oni-ustroeny-i-stoit-li-v-nih-investirovat/

- https://vse-dengy.ru/upravlenie-finansami/pifyi/pif-nedostatok-sryityie-komissii.html