ПИФы Альфа-Капитал — инструмент заработка на фондовом рынке от Альфа-Банка

Куда вложить деньги

Управляющая компания Альфа-Капитал — одна из лидирующих организаций на рынке инвестиций. Она успешно работает в данной сфере с 1996 года. Основными направлениями ее деятельности являются ПИФы и доверительное управление. Ниже мы подробно рассмотрим ее услуги, актуальные паевые фонды и их особенности.

Общая информация

- Управляющая компания Альфа-Капитал

- Номер регистрации0699-94121833

- Валюта фондаRUB

- Формирование с 25.12.2006 до 27.12.2006

- Пайщики на 31.03.202165 548

- ТикерRU000A0JRXG8

- ISINRU000A0JRXG8

Альфа-Капитал — ведущая компания по управлению активами

Кратко о достижениях Альфа-Капитал:

- наивысший рейтинг надежности А++ и стабильный прогноз по версии агентства Эксперт РА;

- звание «Управляющая компания года» в рамках НАУФОР 2018;

- награда за лучшее приложение для инвесторов Investfunds Awards 2018.

Общая сумма активов организации, включая ПИФы Альфа-Банка, на начало 2019 года составила 350 млрд рублей. Кроме того, ей присвоена максимальная надежность AAA по версии Национального рейтингового агентства.

Официальный сайт компании — alfacapital.ru. Услуги для частных клиентов:

- Паевые фонды Альфа-Капитал — коллективные вложения под контролем профессиональной команды управляющих.

- Инвестиционный счет — подразумевает открытие ИИС с автоматической покупкой акций по одной из трех стратегий.

- Доверительное управление активами от Альфа-Банка — услуга, в рамках которой капитал находится под контролем профессионалов.

- Мультивалютные инвестиции — вложения в ценные бумаги иностранных компаний по девяти доступным стратегиям.

Для состоятельных физических лиц (владельцев крупного капитала) предусмотрена уникальная программа привилегий Alfa Capital Wealth. Кроме того, компания предлагает свои услуги и корпоративным клиентам. Они включают в себя закрытые паевые инвестиционные фонды и структурные продукты. В отдельную категорию входят депозиты и доверительное управление.

Условия вложения в паевые инвестиционные фонды

Альфа-Банк предлагает оформление договора на приобретение паев ПИФов в региональном отделении либо онлайн. Условия для вкладов в разных фондах отличаются сроками, размерами минимальных взносов, правилами досрочного расторжения соглашения с банковской организацией в зависимости от программы.Необходимо уточнять размер комиссии управляющей компании, т.к. за руководство средствами списывается небольшая процентная ставка.

Минимальная сумма

Стандартно установленный минимум для вложений в ПИФы в Альфа-Банке составляет 100 руб. Однако для некоторых программ взносы могут быть повышенными. Для довложений на счет установлена сумма от 100 руб.

Структура фонда на 30.06.2021

ТОП-5

| Facebook, акция, [US30303M1027] | 7.33 |

| Amazon.com, акция, [US0231351067] | 6.67 |

| Alphabet, акция, [US02079K1079] | 6.26 |

| Microsoft, акция, [US5949181045] | 5.62 |

| Apple, акция, [US0378331005] | 4.97 |

Полная структура доступна через сервис DATABASE INVESTFUNDS.

Достоинства и недостатки

Как у любого финансового продукта у инвестирования в ПИФы есть свои достоинства и недостатки. Рассмотрим подробнее плюсы и минусы вложений в паевые инвестиционные фонды УК Альфа-Капитал.

Достоинства

- Доходность. При инвестиции в ПИФы главная цель каждого клиента получить прибыль. На сегодняшний день граждане убедились в том, что такие вложения являются более выгодными, нежели обычный банковский вклад. Да и процентная ставка существенно выше.

- Высокий уровень надежности. Крупнейшее рейтинговое агентство в России «Эксперт РА» присвоила Управляющей компании Альфа-Капитал максимальный уровень надежности класса А++. Также национальное рейтинговое агентство оценило надежность УК на уровне ААА, а это высокая оценка и далеко не каждая компания ее получает.

- Доступные и понятные способы покупки. Вкладчик может вложить свои сбережения в любой ПИФ УК Альфа-Капитал в режиме онлайн.

- Квалификация специалистов компании. Крайне важное преимущество, особенно для новичков. От правильной стратегии УК и профессионализма ее сотрудников зависит прибыль или убыток инвестора.

- Небольшая сумма для инвестиций. Далеко не каждый готов вкладывать в паи крупные вложения. Минимальный порог инвестируемых средств в ПИФы УК Альфа-Капитал составляет всего 100 рублей.

- Несмотря на рекомендации по срокам инвестирования, клиент имеет возможность самостоятельно выбирать период своих инвестиций.

- Получение налоговых льгот, в виде вычетов, при условии, что срок инвестирования средств более 3 лет.

Отраслевые ПИФы Альфа-Капитал

ОПИФ «Альфа-Капитал Ресурсы»

Фонд образовался 27 декабря 2006-го года с целью долгосрочного инвестирования преимущественно в акции российских корпораций из горнодобывающей, нефтегазовой и металлургической отраслей, так, чтобы прибыль ПИФа превосходила или, как минимум, соответствовала таковой у отдельных компаний, а риски оставались на уровне фондового рынка.

Для подстраховки УК разделила все активы фонда между акциями (85,7%), депозитарными расписками (8,8%) и денежными средствами (5,5%), а в отраслевом выражении структура портфеля представлена:

- нефтью и газом – 51,65%;

- металлургией и добычей – 35,94%;

- прочим – 5,51%;

- электроэнергетикой – 3,8%;

- химическим производством – 3,1%.

Наибольшее количество акций, которые фонд держит в активе, относятся к ГАЗПРОМу (13,66%), Лукойлу (13,16%), ГМК Норильский никель (12,46%), Сургутнефтегазу (10,55%) и др. Динамика доходности фонда положительная, но довольно слабая – 2,25% за 12 месяцев и 37,47% за 36. В состав ПИФа входят 5807 инвесторов, 410 млн руб. которых составляют СЧА на данный момент.

УК взимает за свою работу 3,5% комиссии, остальные условия как в фонде «Акции роста».

Альфа-Капитал Торговля

Начал действовать с 28-го августа 2007-го года и по своей направленности соответствует ПИФам «Потребительский сектор» у других управляющих фирм России. Фонд специализируется на вложениях в компании (преимущественно отечественные), связанные с производством потребительских товаров и оказанием услуг широким слоям населения.

Сейчас активы разделены между тремя типами инструментов: акциями (66,4%), депозитарными расписками (24,6%) и денежными средствами (9%). В отраслевом выражении инвестиции распределены между:

- розничными магазинами – 31,27%;

- прочими компаниями – 21,18%;

- производителями продуктов питания – 15,28%;

- магазинами электроники – 14,59%;

- телекоммуникациями и связью – 10,29%;

- интернет компаниями – 7,39%.

Среди ценных бумаг ПИФа наибольший процент имеют акции М.Видео (15,03%), группы «Черкизово» (12,47%), АФК Система (10,27%), а также депозитарные расписки РОС АГРО ПЛС (8,95%) и др. Прибыли за последний год фонд не заработал (доходность -3,43%), а вот за 3 года что-то уже есть (+58,28%). СЧА 99,31 млн руб., количество пайщиков – 870 человек. Тарифы и комиссии как в предыдущем фонде.

ОПИФ «Альфа-Капитал Технологии»

Фонд открылся в конце 2006-го года, вкладывает на долгосрочной основе главным образом в акции иностранных телекоммуникационных, софтверных и IT компаний. Главным типом инструментов во владении ПИФа являются акции, составляющие 81,12%, но также для диверсификации имеются депозитарные расписки – 15,48%, паи других фондов – 2,5% и денежные средства – 0,9%. Структура портфеля имеет следующий вид:

- интернет – 24,82%;

- полупроводники – 23,82%;

- прочее – 17,62%;

- софт – 15,12%;

- биотехнологии – 11,51%;

- компьютеры – 7,11%.

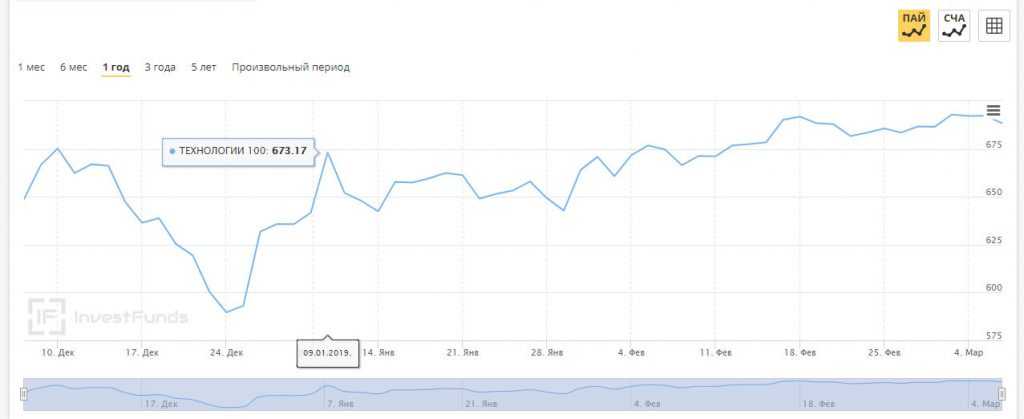

ПИФ держит акции Alphabet (7,65%), Cisco (6,24%), Micron Technology (6,01%), Adobe (4,50%) и др., что за год увеличило стоимость пая ПИФа Альфа Капитал на 11,77%, а за последние 36 месяцев она выросла на 61,94%. Фонд включает 2456 участников общие средства которых (СЧА фонда), составляют 603,63 млн руб.

За свою работу Альфа Капитал берет 3,5%, остальные условия стандартны.

ОПИФ «Альфа-Капитал Бренды»

Появился в то же время, что и фонд «Торговля», но вкладывает в акции финансовых компаний с целью выжать максимум прибыли при стандартных рисках фондового рынка. Как и в большинстве ПИФов подобного типа, но другой специализации, вложение в акции происходит практически полностью на долгосрочной основе.

Портфель сформирован так:

- потребительский сектор – 39,84%;

- IT – 19,92%;

- финансовый сектор – 12,81%;

- прочее – 11,11%;

- нефть и газ – 8,61%;

- транспорт – 7,71%.

В целом на акции приходится 90,4% всех средств фонда, на депозитарные расписки – 5,8% и на денежные средства – 3,8%. Наибольшие доли среди акций приходятся на Лукойл (9,06%), Apple (8,38%), DEUTSCHE LUFTHANSA (7,13%), Сбербанк (7,02%), BAYER (6,76%) и другие.

Если взглянуть на таблицы и графики доходности, то годовой результат пока не впечатляет (всего 2,83%), трехлетний также довольно скромен – +38,65%. Пайщиков фонда только 325, а СЧА 18,89 млн руб. Купить паи можно на общих условиях для большинства фондов, а все комиссии такие же, как и у предыдущего.

ОПИФ «Альфа-Капитал Инфраструктура»

Начал работать с конца 2006-го года и специализируется на вложениях в акции инфраструктурных и энергетических отечественных и зарубежных компаний и биржевых фондов, связанных не только с привычной энергетикой, но и с альтернативной. Для диверсификации часть инвестиций ПИФ держит в бондах (11,8%) и денежных средствах (1,2%), остальное приходится на акции (87%). По отраслям структура портфеля имеет следующий вид:

- электроэнергетика – 45,05%;

- связь и телекоммуникации – 14,39%;

- нефть и газ – 13,49%;

- гособлигации – 11,79%;

- прочее – 7,69%;

- недвижимость – 7,59%.

Наибольшая доля акций приходится на ГАЗПРОМ (10,93%), РусГидро (9,43%), Юнипро (8,44%), ТГК-1 (8,23%), АФК Система (7,58%). Показатели доходности ПИФа Альфа Капитал за год демонстрируют значение в 3,92%, за 3 года – 40,29%. СЧА 87,54 млн руб., количество инвесторов – 2008. Остальное как у предыдущего.

Налог на доходы инвесторов

С прибыли от вложений в ПИФы взимается налог на доходы физических лиц. Комиссия отчисляется от доходных фондов. Пайщик при реализации своей доли должен выплатить налог 13% от разницы между стоимостью продажи и цены приобретения. От отчислений освобождаются вкладчики, владеющие долей ПИФа не меньше 3 лет.

Доходность AKNX, сравнение с бенчмарком, ошибка слежения

Инвестиции в высокие технологии считаются одними из самых прибыльных. С момента создания в 1985 году Nasdaq-100 показал доходность почти в 9000%. Если говорить о более близких отсечках, то за последние 5 лет индекс вырос на 140%, за последний год — на 38%.

Риск таких вложений повышенный. Практически каждый слышал о пузыре доткомов в начале 2000-х годов. Случались не столь катастрофические, но сильные падения. За примерами не надо далеко ходить. В марте 2020 года NDX рухнул на 7,7%, в сентябре — на 5,7%.При этом инвестиции в сектор Hi-Tech как правило обыгрывают индекс широкого рынка.

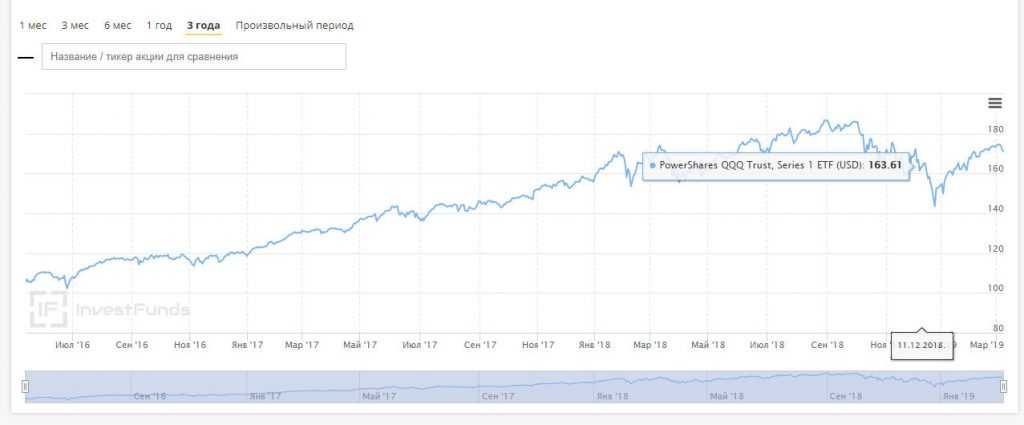

Но это скорее теория и история. Помним, что рассматриваемый нами БПИФ от Альфы не обязан повторять динамику американского индекса. А история его котировок начинается с декабря 2018 года, а не с 80-х годов прошлого столетия. Но и на столь коротком сравнении кое-что видно.

Как видим, американский ETF практически идеально повторял свой бенчмарк. Российский биржевой фонд за это время отстал от индекса и своего базового актива на 4,3%.Менее чем за два года. Это слишком большая ошибка слежения. Такие потери нельзя списать даже на немаленькую комиссию управляющего.

Не забываем также про ликвидность и спреды при торговле паями нашего фонда на Московской бирже. Маркет-мейкером AKNX является компания «Атон». Это нетипично для российского рынка и однозначно положительно характеризует Альфу. Обычно у БПИФов маркет-мейкерами выступают родственные управляющей компании структуры.

Обязанности «Антона» как маркет-мейкера не очень тяжелые. Величина максимального отклонения цены покупки-продажи инвестиционных паев составляет 5% от расчетной (iNAV). Обязанность подлежит исполнению в течение 250 минут (около четырех часов) в течение торгового дня и считается исполненной, если маркет-мейкер совершил сделки со 100 тысячами паев.

QQQ Trust не платит дивиденды своим владельцам, а реинвестирует их. Это скорее положительный факт, так как у «Альфа-Капитала» не возникает налоговых обязанностей. У самого AKNX как у всех российских БПИФов также нет дивидендных выплат. Заработок инвестора возможен только за счет увеличения цены пая.

Отметим также, что рассматриваемый фонд является валютным активом и торгуется на MOEX только за доллары. При росте курса американской валюты инвестор будет получать дополнительную рублевую прибыль. Но это также и несет некоторые ограничения. Не все брокеры допускают торговлю долларовыми паями. Например, AKNX нельзя купить через одно из самых популярных на рынке приложений «Сбербанк Инвестор».

С начала торгов на Мосбирже (с декабря 2018 года до ноября 2020 года) стоимость одного пая БПИФ «Технологии 100» выросла с $10 до $17. Минимальная цена в $8,69 была зафиксирована в декабре 2018 года. Максимальная в $17,94 в сентябре 2020 года.

Советы и рекомендации

Пайщик может продать свои доли самостоятельно либо с помощью посредников (брокеров, инвестиционных предприятий либо агентов). Для повышения прибыли специалисты советуют привлекать посреднические организации и искать потенциальных покупателей.

Доступно оформление заявки на погашение паев в управляющей компании. В данном случае активы погасят по текущей цене, которая зафиксирована в документации. Недостаток способа расчетов заключается в отсутствии возможности торгов и потенциального повышения прибыли.

Куда вкладывает деньги БПИФ?

В правилах фонда прописано следующее ..."23. Целью инвестиционной политики управляющей компании является обеспечение соответствия изменений расчетной цены изменениям количественных показателей изменения цен на паи иностранного инвестиционного фонда Invesco QQQ Trust, Series 1, ISIN US46090E1038."

То есть, мы имеем простое перекладывание привлеченных средств пайщиков в иностранный ETF QQQ от провайдера Invesco.Ок. Пусть будет так.

Сравнение с конкурентами: ETF на технологии на Мосбирже

На MOEX сейчас котируются еще четыре фонда, инвестирующие в сектор высоких технологий:

- FXIT (USA Information Technology UCITS ETF) провайдера FinEx покупает напрямую акции порядка 90 эмитентов из индекса Solactive US Large & Mid Cap Technology Index NTR;

- MTEK (Фридом – Лидеры технологий) УК «Восток-Запад» вкладывает в бумаги десяти глобальных IT-компаний;

- SCIP (Система Капитал – Информатика+) УК Система Капитал держит в активах акции иностранного ETF iShares Expanded Tech-Software Sector;

- TECH (Тинькофф NASDAQ-100 Technology sector Index) УК Тинькофф Капитал напрямую вкладывается в Топ–40 компаний отрасли.

В таблице приведены их основные показатели.

| Фонд | Как наполняется | Бумаг в портфеле* | Комиссия | Доход за 3 м. |

| AKNX | покупка иностранного ETF | 103 | 1,00% | 9,88% |

| FXIT | покупка акций | 90 | 0,90% | 8,99% |

| TECH | покупка акций | 40 | 0,79% | н/д |

| SCIP | покупка иностранного ETF | 100 | 1,05% | 10,97% |

| MTEK | покупка акций | 10 | 2,50% | 13,82% |

*при вложении в иностранные етф приводится количество бумаг в них. Н/Д — недостаточно данных

Как видим, абсолютно похожих и соответственно сравнимых фондов нет. Все они наполняются разными методами и разными активами. Объединяет представленные на Мосбирже фонды только одно. Это большие по мировым меркам комиссии. Для сравнения, бенчмарк для «Технологий-100» QQQ берет с инвесторов 0,2% в год.

Покупка паев

Приобретение паев осуществляется дистанционно через Личный кабинет на сайте компании либо в региональном отделении банка, офисе агента финансового предприятия либо в управляющей компании «Альфа-Капитал».

Клиенту необходимо заполнить бланк заявки, перевести денежные средства с личного счета на транзитный.

В течение 5 рабочих дней будет выполнено перечисление денег в фонд. Статус пайщика клиент приобретает в дату зачисления средств на счет ПИФа, обязательна запись в системе ведения реестра.

При покупке долей фонда клиент заключает соглашение о купле-продаже, которое не потребуется визировать у нотариуса. Договор предъявляют регистратору для внесения гражданина в перечень собственников паев ПИФа.

Необходимые документы

Для регистрации финансовой сделки физлицам необходимо предоставить следующий пакет документов:

- паспорт или другое свидетельство, удостоверяющее личность;

- заполненную анкету;

- реквизиты счета в банке;

- нотариально заверенную доверенность (при оформлении заявки другим лицом) и т.д.

Юридическим лицам необходимо предъявить следующие документы:

- паспорт или иные бумаги, удостоверяющие личность;

- регистрационные и учредительные бумаги юрлица (копии, заверенные у нотариуса);

- выписку из общего реестра;

- полные реквизиты банковского счета клиента;

- доверенность с отметкой нотариуса (при подаче бумаг представителем);

- заполненную анкету;

- заверенный нотариально образец подписи юрлица и т.д.

Доходность и стоимость пая

Пока еще фонд работает мало – всего 4 месяца на момент написания статьи. Однако динамику посмотреть уже можно. Она на графике.

Как видно, цена пая выросла на 6%. Неплохой результат для 4 месяцев.Прогнозировать будущее не берусь, так как акции – это более рисковый и менее предсказуемый инструмент, чем облигации, и поэтому предсказать (или хотя бы примерно запланировать) доходность нельзя.Но если посмотреть на график доходности ETF QQQ, то видно, что картина – хорошая. За 3 года прирост составил порядка 70%.

За управление фонд AKNX берет комиссию:

- 0,69% от СЧА – вознаграждение управляющей компании;

- 0,21% от СЧА – выплаты депозитарию, регистратору, аудитору и прочим инфраструктурами.

Кроме того, БПИФ AKNX может брать дополнительную комиссию за выполнение других действий – например, нотариальное заверение документов, открытие счетов, хранение средств, клиринг и т.д. Всего эти расходы могут составлять 0,1-0,5% в год.

Следовательно, итоговая комиссия AKNX за управление – от 1% до 1,5% в год.

Комиссия уже заложена в цену пая, инвестору отдельно ничего оплачивать не требуется.С полученной прибыли нужно будет заплатить налог в размере 13%. Например, купили паи за 1000 рублей, продали за 1500 – с 500 рублей платите налог. Избежать его уплаты можно, если продержать паи фонда AKNX в собственности больше 3 лет либо если купить паи AKNX на ИИС и использовать налоговый вычет типа Б.

Плюсы и минусы инвестирования в AKNX

Положительными сторонами покупки «Технологий-100» можно назвать:

- Простоту и удобство инвестиций в американский IT-сектор с небольшим капиталом;

- Высокая историческая доходность отслеживаемого индекса;

- Относительно надежный базовый актив в виде проверенного американского ETF QQQ;

- Долларовые активы защищают от девальвации рубля;

- БПИФ имеет в составе зарубежные активы, но его можно приобретать на ИИС и в случае законодательных ограничений.

Особенности, о которых нужно помнить при принятии решения об инвестировании:

- Относительно высокая комиссия, к которой стоит прибавить и стоимость владения зарубежным ETF;

- Повышенный риск вложений в один сектор и портфель всего лишь из сотни компаний;

- Низкая точность следования как за индексом-бенчмарком, так и за котировками базового актива;

- Размытая инвестиционная декларация, допускающая довольно вольное наполнение портфеля.

Полные комиссии за управление

Управляющая компания обещает нам возможность инвестиций с низкой платой за управление. Всего 0,69% в год (инфа с главной страницы сайта).

Но если покопаться в тарифах, то расходы инвестора будут немного выше.

- плата за управление - 0,69%;

- вознаграждение депозитарию - 0,21% (без НДС);

- прочие расходы - 0,5% (без НД).

То есть нам подкинули в совокупности еще скрытых комиссий на 0,71%. Добавляем НДС (платить же будем мы) и получаем 0,852% сверху.

Итого РЕАЛЬНАЯ сумма всех комиссий БПИФ "Технологии 100" - 1,54% в год.

Много это или мало?

Дабы понять нужно рассмотреть доступные альтернативные инвестиции.Суммарная комиссия БПИФ AKNX снижена до 1% (уменьшена графа прочие расходы с 0,5 до 0.1%).В совокупности со скрытыми комиссиями (покупка ETF QQQ с комиссией в 0,2%) - реальные расходы инвестора при владении фондом AKNX будут составлять 1,2% в год.

Альтернативные варианты

Варианты размещения средств:

- вклады в банке с высоким процентом;

- центовый счет на «Форексе»;

- в других видах ценных бумаг и т.д.

Какие активы входят в состав AKNX

Как уже я писал выше, AKNX инвестирует в ETF QQQ, поэтому можно сказать, что в состав БПИФа входит только один актив – этот самый ETF. Поэтому целесообразнее смотреть, какие активы входят в состав ETF QQQ. В свою очередь, этот биржевой фонд полностью повторяет индекс NASDAQ-100. Хорошо, смотрим, какие компании входят в состав этого индекса – Microsoft, Apple, Amazon, Facebook, Alphabet, Intel, Cisco, Netflix, Adobe, Nvidia, Tesla, eBay и множество других.

Таким образом, можно с большой оговоркой утверждать, что AKNX вкладывает средства в акции 100 высокотехничных компаний, котирующихся на бирже NASDAQ.

Условия вложения в ПИФ Альфа-Банк

Стать инвестором и вложить свои сбережения в паевые инвестиционные фонды УК Альфа-Капитал может гражданин, достигший 18-летнего возраста. Управляющая компания предлагает следующие условия для своих потенциальных инвесторов:

- Минимальная сумма инвестирования от 100 рублей. Оптимальная сумма вложений составляет ₽3000 — ₽5000. Это позволит вкладчику собрать свой инвестиционный портфель из нескольких фондов, что снизит уровень риска и увеличит доходность.

- Размер докупки – не менее 100 рублей.

- Срок вложений на усмотрение вкладчика. Специалисты рекомендуют инвестировать денежные средства в ПИФы хотя бы на 1 год. Обратите внимание, при инвестициях более 3 лет клиент имеет право на налоговые льготы.

- Приобретать паи фондов инвестор может, не выходя из дома, на alfacapital.ru или через мобильное приложение.

- Надбавка за приобретение паев любого из ПИФ Альфа-Капитал напрямую зависит от суммы инвестиций:

- До ₽500000 – 1,4%;

- От ₽500000 до ₽2999999 – 0,9%;

- Свыше ₽3000000 – 0,5%

- Надбавка за продажу зависит от срока инвестирования:

- Менее года – 1,5%;

- От года до двух лет – 1%;

- Более двух лет – 0%.

Комиссионное вознаграждение УК не может превышать 3,8% от среднегодовой стоимости чистых активов (СЧА) фонда. Прочая комиссия, оплачиваемая депозитарию и др., но не более 0,68% от СЧА. Размер расходов за счет владения пая – 0,5% от СЧА.

Обзор паевых фондов Альфа-Капитал

Всего в Альфа-Капитал есть 14 различных ПИФов. Обратим внимание на каждый из них, по отдельности.

Индекс МосБиржи

Данный фонд по структуре портфеля копирует индекс Московской биржи, который включает 50 наиболее ликвидных акций российских эмитентов. При этом 96,10% активов ПИФа хранится в ценных бумагах, а остальные 3,9%, в денежных средствах, чтобы обеспечивать его функционирование.

Наиболее крупные сегменты в портфеле:

- 49,14% — нефтегазовые компании;

- 19,23% — банки и финансовые организации;

- 15,58% — поставщики сырья и материалов.

Ключевые преимущества ПИФа «Альфа-Капитал Индекс МосБиржи»:

- полноценное участие в развитии российского фондового рынка;

- минимальный риск отклонений от динамики индекса Московской биржи;

- отсутствие влияния человеческого фактора.

За 5 лет стоимость паев данного фонда выросла на 123,81%.

Сильнейшей проверкой на прочность для ПИФа стал кризис 2008 года. Тогда всего лишь за 5 месяцев цены упали на 65%.

В этом и заключается основной риск вложений в паевые фонды акций. При наступлении экономического кризиса падения не избежать, срок выхода из убытков может занять более 10 лет.В периоды без глобальных потрясений данный ПИФ приносит, в среднем, по 25% в год.

Ликвидные акции

Следующий паевой фонд связан с приобретением акций компаний только с самыми сильными финансовыми показателями. Эти ценные бумаги всегда пользуются спросом, поэтому и считаются ликвидными, ведь их можно продать или купить в любой момент.

Структура фонда включает активы из следующих секторов экономики:

- нефтегазовый — 40,61%;

- финансовый — 28,96%;

- сырье и материалы — 9,36%;

- информационные технологии — 4,25%;

- потребительский сектор — 3,28%.

При этом часть активов (3,06%) хранится в денежных средствах и государственных облигациях (2,69%).

Основные преимущества фонда:

- акцент на компаниях с лучшими финансовыми показателями;

- высокая ликвидность активов, позволяющая быстро адаптироваться к рыночным изменениям;

- гибкая структура портфеля, зависящая от экономической ситуации.

Рост стоимости на паи фонда за 5 лет составил 208,15%.

Кризис 2008 данный ПИФ пережил очень удачно, поскольку быстро восстановился в течение 2 лет и продолжил показывать положительную динамику. Для инвестирования в ценные бумаги это отличный результат, если сравнивать с 10 годами реабилитации Индекса ММВБ.

В удачные годы ПИФ «Ликвидные акции» приносит прибыль в диапазоне от 20 до 30%.

Возможные риски

При размещении средств в ПИФы необходимо учитывать следующие риски:

- изменения курсов валют;

- колебания цен ПИФов могут снизить доходность;

- риск ликвидности – продать активы некоторых фондов может быть сложно по выгодной стоимости;

- сбои в настройках программы, ошибки в деятельности банковского персонала;

- кредитный риск – возможность невыполнения обязательств по выплате процентов и т.д.

Что сделать для снижения рисков

Снизить возможность финансовых потерь можно посредством размещения накоплений в разных ПИФах, оформления некоторых вкладов в иностранной валюте и т.д. При грамотном вложении средств доходность от одних фондов превысит возможные убытки.

Доходность и динамика

На доходность и динамику ПИФов оказывают влияние ряд факторов, среди которых можно выделить:

- Общее экономическое состояние рынков, как российского, так и мирового;

- Уровень прибыльности инвестиций;

- Профессиональную квалификацию УК.

Перед тем, как выбрать тот или иной паевой инвестиционный фонд инвестору следует ознакомиться с показателем его доходности за прошедший период. Анализировать динамику рекомендуется за последние несколько лет.

Внимание!Положительный показатель прибыли фонда в прошлом, не является гарантией перспективного будущего.

Показатель доходности некоторых ПИФов Альфа-Капитал за 2019 год выглядит следующим образом:

- Индекс Мосбиржи – 16%;

- Баланс – 16%;

- Драгоценные металлы – 15%;

- Альфа-Капитал – 14%;

- Ликвидные акции – 14%;

- Облигации плюс – 12%;

- Резерв – 11%;

- Еврооблигации – 11%;

- Ресурсы – 11%;

- Глобальный баланс – 10%;

- Технологии – 8%.

Внимание.Аналитики рекомендуют новичкам-инвесторам сначала вкладывать небольшие суммы, так как некоторые вложения могут оказаться нерентабельными.

В таблице ниже указана динамика действующих паевых инвестиционных фондов Альфа-Капитал за определенный промежуток времени по состоянию на 1.03.2020 г:

| Наименование ПИФ | Доходность (процентов) | |||||

| За 1 месяц | За 3 месяца | За 6 месяцев | За 1 год | За 3 года | Со дня образования фонда | |

| «Ликвидные акции» | -9,8% | -4,5% | +0,5% | +13,7% | +57,8% | +485,5% |

| «Индекс Мосбиржи» | -9,9% | -4,9% | +2,5% | +16,5% | +54,4% | +48,2% |

| «Баланс» | -6,7% | -1,8% | +4,3% | +16,5% | +55,3% | +149,8% |

| «Облигации плюс» | -0,6% | +1,8% | +5,5% | +12,5% | +31,4% | +353,6% |

| «Резерв» | -0,6% | +1,6% | +5,4% | +10,8% | +29,6% | +303,5% |

| «Еврооблигации (рубль)» | +2,1% | +5,9% | +6,3% | +11,1% | +35,7% | +405,3% |

| «Еврооблигации (доллар)» | -1,9% | +3,5% | +8,1% | +11,3% | +19,8% | +119,5% |

| «Ресурсы» | -11,6% | -7,5% | +1,3% | +10,8% | +67,9% | +215,9% |

| «Глобальный баланс» | -4,1% | -1,3% | -1% | +10,2% | -2,7% | +59,7% |

| «Технологии (рубль)» | -4,9% | +0,8% | +5,7% | +7,9% | +51,9% | +241% |

| «Технологии (доллар)» | -8,6% | -1,6% | +7,5% | +8,2% | +34,1% | +37% |

| «Золото» | +3,1% | +8,8% | +0,9% | +15,4% | +25,7% | +8,1% |

| «Альфа-Капитал» | -7,1% | -2,4% | +2,8% | +14,2% | +32,6% | +443,4% |

- https://Delen.ru/investicii/pif-alfa-kapital.html

- https://investfunds.ru/funds/743/

- https://alfabankpro.ru/pify/

- https://probankira.ru/finansy/pif/paevyj-investiczionnyj-fond-alfa-bank.html

- https://equity.today/investicii-v-pify-alfa-kapital.html

- https://etfbaza.ru/aknx/

- https://vse-dengy.ru/upravlenie-finansami/pifyi/bpif-tehnologii-100.html

- https://alfainvestor.ru/bpif-aknx-ot-alfa-kapital/