Почему недвижимость – плохая инвестиция?

Покупка квартиры для сдачи в аренду

Существуют два основных способа заработать на недвижимости. Первый — купить квартиру на этапе стройки и продать дороже после сдачи дома. И второй — купить квартиру и сдавать ее в аренду.

Первый способ несет в себе основной риск — это банкротство или мошенничество застройщика. Сегодня в России насчитывается несколько десятков тысяч обманутых дольщиков. И зачастую восстановить справедливость и защитить свои права им бывает очень трудно. В 2018 году вступили в силу изменения, которые призваны улучшить защиту дольщиков, но как они будут работать, пока не ясно. Выбор застройщика, дома и прием готовой квартиры имеет такое количество нюансов, что материала хватит на отдельную статью, но сейчас на этом заострять внимание не будем.

Второй способ — сдачу недвижимости в аренду, разберем более подробно. Если вы покупаете квартиру на этапе стройки, то как я уже писал выше, рискуете столкнуться с долгостроем или мошенничеством. Поэтому нужно очень ответственно подходить к выбору застройщика. Избежать этой проблемы можно, купив квартиру на вторичном рынке или в готовом доме, но готовое жилье стоит дороже.

При выборе квартиры есть три главных правила — место, место и еще раз место. Мало кто захочет снимать квартиру в районе без развитой инфраструктуры, без транспорта, метро, магазинов, поликлиник, школ и садиков. Поэтому очень важно выбрать правильное расположение квартиры.

После того как квартира куплена, необходимо сделать ремонт. Хороший и качественный ремонт безусловно привлечет внимание арендаторов и позволит назначить цену аренды чуть выше рыночной. Но такой ремонт дорого обойдется, что снизит рентабельность инвестиций, а неаккуратные арендаторы быстро испортят внешний вид. С другой стороны дешевый ремонт и скудная мебельная обстановка не будут привлекать квартиросъемщиков. В общем, ремонт потребует дополнительных вложений в квартиру и вашего времени.

После этого этапа наступает поиск арендаторов. Квест состоит в том, чтобы найти идеального арендатора, который будет регулярно платить деньги, не съедет через пару месяцев, будет аккуратен, законопослушен и вежлив с соседями. Но найти такого квартиросъемщика получается не всегда и не сразу.

Так же желательно заключить с арендатором договор, в котором прописать все условия и ответственность сторон. Так сказать, договориться на берегу. Это поможет избежать некоторых неприятных споров в будущем.

Сдать квартиру в аренду и забыть об этом не получится. Всегда будут возникать различные вопросы. Периодически нужно контролировать состояние квартиры, что-то подремонтировать, сменить устаревшую мебель, починить технику, сделать косметический ремонт, найти новых съемщиков и так далее.

Не стоит так же забывать, что все кто сдают квартиру, обязаны платить налоги (налог на имущество и на доход от сдачи в аренду), которые будут повышаться. Все это будет отнимать часть вашей прибыли.

Как видно, инвестиции в недвижимость могут быть хлопотным делом. И если вы не хотите оказаться у разбитого корыта, вам потребуется изучить множество вопросов, начиная с выбора района и застройщика, заканчивая поиском арендаторов и обстановкой жилья.

Что нужно учитывать?

Основные факторы, на которые следует обратить внимание при выборе объекта инвестирования, — перспективность локации проекта (что могут открыть в районе в ближайшее время), его транспортная доступность, обеспеченность объектами инфраструктуры и сами характеристики комплекса (архитектура, дизайн общественных пространств, благоустройство придомовой территории и т. д.). И если последние могут быть рассмотрены по остаточному принципу, то та же близость к метро/остановкам общественного транспорта, наличие магазинов, школ и детских садов в районе всегда подкупают и будут востребованными.

Важную роль также играет и планировка квартиры. «Для сдачи в аренду, к примеру, наиболее оптимальным вариантом может быть студия, функциональная однокомнатная квартира или одно- и двухкомнатные квартиры евроформата с объединенными зонами кухни и гостиной», — рассказывает Игорь Сибренков.

Как повысить доходность инвестиций

Цель инвестора — максимально увеличить прибыль. Чтобы добиться этого, можно воспользоваться нижеперечисленными способами.

Разделение большой квартиры на студии

По оценкам экспертов, аренда однокомнатной квартиры в России может принести собственнику порядка 20 тысяч рублей.Владельцу недвижимости выгоднее сдавать жилье нескольким арендаторам. Если в собственности имеется квартира с большой площадью, можно обустроить в ней две функциональные студии и заселить двух человек. Получится заработать с каждого по 15 тысяч рублей.

Если собственнику принадлежит недвижимость большой площади (от 100 кв.м) можно организовать собственный бизнес (например, хостел).

Перепланировка

Перепланировка делает объект недвижимости более функциональной без изменения общей площади. Как показывает статистика, можно добиться увеличения стоимости квартиры на 15-30%.

Перед перепланировкой жилого помещения необходимо изучить требования законодательства. Запрещено сносить несущие конструкции или производить расширение кухни за счет жилых помещений более чем на 25%.

Перепланировка должна быть согласована в районной администрации, архитектурном подразделении БТИ. Если этого не сделать, собственник недвижимости будет оштрафован. Продать объект станет сложнее, цена упадет, затраты не окупятся.

Расширение помещения за счет достройки

Способ подходит для частных домов, коттеджей, частично первых этажей многоквартирных домов. При переустройстве загородной недвижимости допускается надстройка дополнительных этажей, переоборудование чердачных помещений в мансарду, надстройка балкона или веранды.

Расширить жилплощадь на первых этажах многоэтажных домов можно за счет балкона и только после получения разрешения от БТИ и муниципальных властей.

Перевод помещения из жилого в нежилое и обратно

Этот способ целесообразно использовать, если предварительно изучить спрос на недвижимость в конкретном районе и параметры жилплощади. Если квартира расположена на первом этаже многоэтажного дома, ее можно использовать в коммерческих целях. Уровень дохода возрастет, если помещение находится в районе с высокой деловой активностью, проходимых зонах.

Получение прибыли от перепрофилирования недвижимости характерно для крупных городов. В небольших населенных пунктах возможность увеличения прибыли минимальная.

Качественный ремонт

Один из факторов роста стоимости квартиры — качественный и дорогой ремонт. Многие арендаторы готовы платить больше за эксклюзивный ремонт из дорогостоящих материалов.

По оценкам экспертов, в зависимости от качества ремонта, стоимость квартиры может вырасти на 15-20%. Если все ремонтные работы выполнены собственноручно владельцем без наемных работников, прибыль будет выше.

Куда вложить деньги для пассивного дохода

Инвестировать и богатеть, «лежа на диване» — идея привлекательная, но не осуществимая. Один из популярных современных трендов — вложение в сетевой бизнес, по мнению эксперта, не поможет защитить деньги и тем более их приумножить.

«Обещания, что продукт будут покупать, а вы только получать деньги и ничего не делать — неправда», — отмечает Анна Штуккерт.

Стабильный пассивный доход может обеспечить только аренда недвижимости, но она, к сожалению, тоже зависит от многих факторов. Должен быть арендатор, с объектом ничего не должно произойти, нужно поддерживать его техническое состояние. Но если речь идет о подписании договора с управляющей компанией, которая возьмет на себя все риски, тогда этот вариант выгодный.

Вторичное жилье

Сценарий вложения средств во вторичное жилье похож на историю с первичным рынком. Здесь также нужно выбрать стратегию инвестирования, учитывать расположение объекта, находящуюся рядом инфраструктуру и имеющийся ремонт. Покупать же тот или иной доходный объект, по мнению основателя платформы по управлению арендной недвижимостью Doubleyourrentalprofit.com Фарида Газизова, стоит именно сейчас: «В связи с пандемией коронавируса повсеместно наблюдаются волнения и стресс. А на вторичном рынке много мелких и разрозненных игроков, которые могут неправильно интерпретировать ситуацию и продавать свои объекты по заниженной стоимости. Это дает больше возможностей для выгодной покупки. Поэтому здесь важно тщательно отслеживать предложения».

Что касается рисков при покупке квартиры на вторичном рынке, то основные из них — недееспособность продавца, продажа жилья по доверенности, многократная перепродажа, незаконная приватизация, несогласованная продажа (в случае, если у квартиры несколько собственников), долги по взносам на капремонт. Вне зависимости от того, покупаете ли вы жилье для собственного проживания или в качестве вложения капитала, все эти моменты нужно проверить перед заключением сделки.

Итак, инвестируем…?

Вкладываться в недвижимость сегодня хотят многие, но могут отнюдь не все. Стоимость входа высока, а вместе с ней высока и цена ошибки. Чем доходнее объект, тем больше риски. Решение, в какую сторону сместить чашу весов риск/доходность, остается за инвестором.

При инвестициях в элитную недвижимость речь обычно идет о миллионах, поэтому нужно не только обладать солидным капиталом, но хорошо знать рынок и конкурентную среду. Жилье элит-класса является противоречивым активом. Дорогие квартиры, как правило, низколиквидны – покупателя для них можно искать годами. Зато перспективным оказывается сравнительно новый формат апарт-отелей, приносящих максимальную прибыль при сдаче в аренду посуточно.

Рынок коммерческой недвижимости, до недавнего времени не слишком популярный у инвесторов, напротив, быстро начинает набирать обороты. Здесь широкий выбор объектов, зачастую более высокодоходных, чем жилые.

Вклады в закрытые паевые инвестиционные фонды (ПИФы)

Это наименее рискованный инструмент для вложений в коммерческую недвижимость: стабильная доходность, минимальный порог входа и возможность инвестировать почти в любые (в том числе крупные) объекты – ТЦ, офисы, МФК и т.д. Инвесторы покупают паи — условные доли имущества ПИФа, а портфельные управляющие выбирают актив для инвестирования, оценивают риски, вкладывают средства и занимаются управлением объекта.

Для инвестора такая схема экономит время, силы и средства (оплата налогов и эксплуатационных расходов). Покупку паев в ПИФе могу себе позволить большинство инвесторов: сумма инвестирования в большинстве фондов начинается от 1-2 млн рублей. Доходность таких проектов может достигать 10-13% годовых.

Риски. В паевых фондах нет гарантий на получение прибыли: пайщик может не только не заработать, но и потерять деньги. Все зависит от опыта тех, кто управляет капиталом, их знания рынка и экономической ситуации, сезонности, макроэкономических факторов (кризисов, курса валют, цен на нефть и т.д.).

Торги по банкротству

Еще один возможный вариант приобретения жилой недвижимости в качестве инвестиций — залоговые объекты или арестованное имущество, имущество банкротов. «В основном в эту категорию входит жилье, ипотечные обязательства по которому не смогли погасить. Продажа данной недвижимости осуществляется по ценам ниже рыночных, что уже изначально дает шанс заработать на перепродаже. Ликвидность у таких объектов высокая, а срок окупаемости составляет менее года», — рассказывает Евгений Гудков.

Выгодно ли инвестировать в недвижимость?

Попробуем оценить выгодность вложений в недвижимость. Сейчас в Москве стоимость 1-комнатной квартиры составляет около 5-6 млн. рублей. Сдать такую квартиру можно от 30 000 в месяц. В итоге доходность от аренды составит около 5-6% годовых.

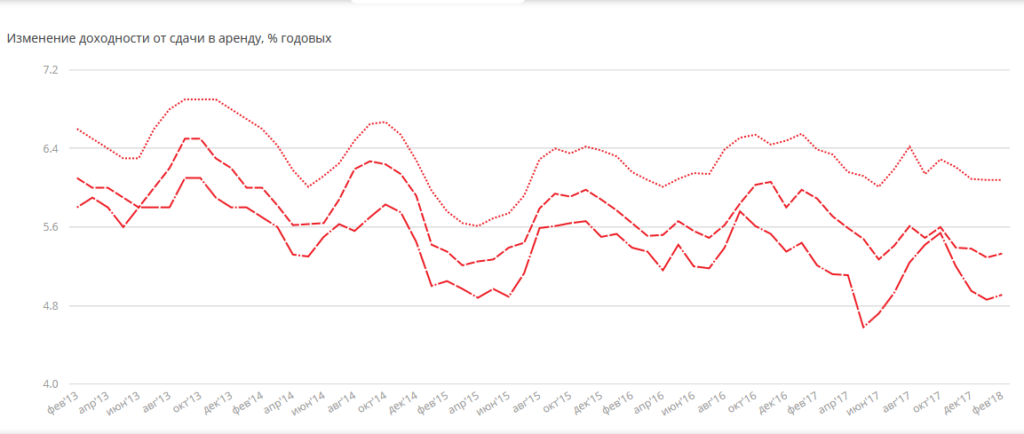

Если учесть расходы на ремонт, простои, налоги, то доходность может снизиться до 4%. На рынке Санкт-Петербурга доходность от аренды составляет те же 5-6% по данным портала bn.ru. Причем, последние пять лет она снижается. Самая высокая рентабельность у 1-комнатных квартир, следом идут 2-комнатные и 3-комнатные.

Доходность недвижимости от сдачи в аренду 1,2,3- комнатные кв. СПб. Источник bn.ru

Рентабельность 4% означает, что инвестиция будет окупать себя 16 лет. В то же время сегодня можно открыть вклад в банке с доходностью 7% годовых.

Вложения в недвижимость становятся выгодны только в случае роста цен и последующей продажи квартиры. А динамика цен зависит от спроса и предложения в конкретном районе/регионе/стране. И если вы выбрали неудачное место или время, то скорее всего вас ждут разочарования. Например, последние 5 лет цены на недвижимость а Москве не растут.

По сути недвижимость — это бетонная коробка, которая сама по себе не приносит дохода. Если ее кто-то снимает, она приносит доход. Если место, где она построена, растет и развивается, идет приток населения, растут доходы и спрос, то цена недвижимости тоже будет расти. Если этого нет и не предвидится — это будет плохая инвестиция.

Не многие знают, но фондовый рынок может приносить доходность как минимум не меньше недвижимости. В отличие от последней за акциями стоит бизнес, который зарабатывает деньги трудом.

Ниже на графике показана динамика 100 рублей, вложенных в недвижимость (цена квадратного метра в Москве + 4% дохода от аренды), и в инвестиционный портфель, состоящий из 70% российских акций, 20% гособлигаций и 10% золота.

К концу 2017 года сумма, вложенная в квадратные метры, выросла бы до 856 рублей, а в фондовый рынок до 1076 руб. В реальности доход от недвижимости был бы еще меньше, так как доход от аренды нельзя сразу реинвестировать, его просто не хватит на покупку квартиры.

В какую недвижимость выгодно вкладывать деньги

Выгода инвестирования непосредственно зависит от выбранного способа. Следует проанализировать рынок и определить перспективные направления для вложений.

Жилая недвижимость

Покупка жилой недвижимости — вариант для частных инвесторов, характеризующийся низким уровнем риска. Заработать можно несколькими способами:

- покупка недвижимости для перепродажи по завышенной цене;

- покупка для сдачи в аренду (долгосрочную или краткосрочную).

Вкладываться можно, как во вторичку, так и в покупку квартиры в новостройке. Для подбора выгодных вариантов в новостройках, вы можете воспользоваться базой новостроек Москвы и Санкт-Петербурга

Коммерческая недвижимость

Какие критерии сказываются на инвестиционной привлекательности объекта:

- Местонахождение. Спросом пользуются квартиры в тихих районах с благоприятной экологической обстановкой. Дорогие помещения расположены ближе к центру города, на окраинах представлены более экономичные предложения.

- Инфраструктура. Поблизости должны находиться школы, детские сады, больницы, остановки общественного транспорта, объекты торговли. В противном случае привлекательность недвижимости снижается, что отрицательно сказывается на ее стоимости.

- Состояние квартиры. Помещения с качественным ремонтом пользуются большим спросом. Это позволит увеличить стоимость квартиры при перепродаже или сдаче в аренду на 15-25%.

- Социальная и криминогенная обстановка. Если объект расположен в неблагополучном районе, цены естественным образом снижаются.

Подходит для опытных инвесторов. К коммерческой недвижимости относятся проекты для супермаркетов, складов и производственных цехов, торговые зоны и офисные помещения. Они пользуется большим спросом у бизнесменов, готовых платить аренду.

Ключевое преимущество коммерческих проектов — получение пассивного дохода. Прибыль инвестора не зависит от затраченного времени. А единственный минус — высокая цена объектов. Для инвестирования в этом направлении потребуется крупная сумма.

Земельные участки

Вариант подходит начинающим инвесторам и тем, у кого ограничены средства.Преимущества инвестиций в землю:

- минимальный риск столкнуться с мошенниками;

- небольшой налог;

- простота оформления сделки (можно обойтись без риелторов);

- отсутствие дополнительных расходов (коммунальные платежи и содержание).

При покупке земельных участков следует учитывать цель использования. По закону на землях, предусмотренных для ИЖС, невозможно организовать бизнес.

Для получения прибыли рекомендуют вкладываться в землю под частное строительство. Долгосрочные вложения предназначены для использования в промышленных и сельскохозяйственных целях.

Загородная недвижимость

Это одно из перспективных направлений инвестирования. Получить прибыль можно тремя способами:

- покупка недвижимости для перепродажи по завышенной цене;

- покупка земли под ИЖС, последующее строительство и продажа;

- сдача в аренду.

Принимая решение о вложениях в этот сегмент, проанализируйте месторасположение, наличие инфраструктуры и коммуникаций.

Строительство недвижимости

Этот способ подходит для опытных инвесторов с крупными денежными накоплениями. Чтобы построить недвижимость «с нуля», потребуется много времени и средств. Получить прибыль можно, если заверить покупателей в благонадежности, качестве застройки. В противном случае проект рискует не окупиться.

Вложения в парковочные места

С каждым годом ужесточают санкции за парковку в неподходящих местах. Поэтому организация парковочных зон становится перспективным направлением для инвесторов. Единственный минус — способ доступен исключительно в городах с плотной застройкой.Несмотря на то, что парковочные зоны пользуются спросом, проект имеет немалую долю риска, предугадать доход невозможно.

Участие в фондах недвижимости

Паевой инвестиционный фонд представляет собой траст недвижимого имущества. Вложение средств в ПИФ подходит для инвесторов с небольшим капиталом, которые не хотят заниматься управлением недвижимостью.

Фонд работает по такой схеме:

- Инвесторы вкладывают в развитие компании собственные накопления.

- Организация назначает на управленческую должность опытных профессионалов.

- Используя полученные средства, фонд проводит операции с недвижимостью.

- Прибыль делится между инвесторами пропорционально вложениям (перед этим уплачивается комиссия инвестиционного траста).

Риск в том, что можно натолкнуться на компании-однодневки. Следует изучить информацию о фонде, проанализировать деятельность организации, пообщаться с лицами, участвующими в управлении недвижимостью.

Инвестиции в зарубежную недвижимость

Зарубежная недвижимость приобретается для сдачи в аренду или последующей перепродажи. Важно изучить законодательные акты государства, где планируется покупка. В некоторых странах для иностранцев выгодные условия для приобретения квадратных метров, в то время как в других — требования ужесточены.

Идеальный вариант — покупка недвижимости в популярных туристических зонах, курортных городах. Такая недвижимость приносит дивиденды и редко теряет в цене.

С чего начать инвестиции новичку

Даже понимая правильное направление, инвестировать, не обладая ни опытом, ни знаниями, рискованно и сложно. Шансы получить прибыль, конечно, есть, но куда более высока вероятность остаться вообще без всего. Поэтому прежде Анна Штуккерт советует попытаться разобраться в вопросе, а уже потом доставать кровные сбережения. Тогда инвестирование будет меньше напоминать рулетку.

«Я рекомендую, как минимум, читать открытые источники, работы специалистов в области инвестиций, — комментирует эксперт. — В отличие от педагогов-теоретиков, которые преподают в экономических университетах, эксперты — это люди, которые много покупали и продавали в реальной жизни. Они не учат теории, они передают опыт. А вот на платные курсы идти я не советую. Сама записывалась на них неоднократно, но не получила ничего ценного. Лишь общие фразы, сплошная вода».

Найти полезную информацию можно самостоятельно. Да, придется постараться: перелопатить немало сайтов, прочитать большое количество статей, и не просто пробежаться глазами, а разобраться в них, вникнуть. Важно нарабатывать опыт, пробовать доводить до сделки разные предложения.

Лучший способ вникнуть в тонкости операций с недвижимостью — самому попробовать поработать агентом. Общаться с продавцами и покупателями, прислушиваться к рекомендациям и аргументам, участвовать в переговорах и сделках. И даже если сделка не состоится, у вас останется бесценный практический опыт, и вы априори окажетесь на голову выше других начинающих инвесторов.

Инвестиции в недвижимость — плюсы и минусы

Как правило, квартиры покупают, чтобы улучшить жилищные условия семьи. Например, съехать от родителей или иметь возможность родить еще одного ребенка. Но для некоторых покупателей недвижимость — это еще и способ получения прибыли. С одной стороны, инвестиция в недвижимость может оказаться очень удачной. Например, для защиты накопленного капитала от инфляции или получения прибыли от сдачи. Но «правила игры» неодинаковы и могут сильно отличаться в зависимости от типа недвижимости, рынка и даже региона.

Прежде чем инвестировать деньги в покупку, стоит тщательно взвесить ситуацию и оценить риски такого вложения капитала. Разберем преимущества и недостатки инвестиций крупными мазками, а потом перейдем к частным случаям.

ПЛЮСЫ:

- Как правило, недвижимость всегда (или почти всегда) ликвидна.

- Недвижимость можно сдать в аренду для получения прибыли.

- Покупка недвижимости стала доступнее благодаря кредитам и ипотеке.

- Большой выбор объектов для различных целей и в разных ценовых категориях.

МИНУСЫ:

- Спрос на недвижимость и цены могут значительно меняться под влиянием внешних факторов. Например, экономической или эпидемиологической ситуации в регионе.

- Чем меньше город, тем ниже спрос на недвижимость.

- Нужны дополнительные расходы на обслуживание недвижимости — ремонт, налоги, коммуналка.

- Форс-мажоры, от которых объекты недвижимости могут сильно пострадать. Например, пожар или затопление.

Инвестиции в недвижимость в 2021 году: варианты

В 2020-м и 2021-м году есть тенденция к росту цен на жильё. Это связано, в том числе, и с программой льготной ипотеки под 6,5%, которая действует с 2020 года и периодически продлевается.

С учётом роста цен, инвестиции в недвижимость в 2021 году становятся ещё более выгодными. В широком смысле, возможностей заработать на недвижимости всего две.

Первый вариант — это покупка для перепродажи.Второй — покупка для сдачи в аренду.Звучит элементарно. Но, все дело в деталях. Их мы и рассмотрим далее.

Сдача жилой недвижимости в аренду

Этим делом я сам занимаюсь уже несколько лет. Зарабатывать на арендных платежах — это, пожалуй, самый простой и универсальный вариант заработка на недвижимости. Купили объект. И, сдаете его до тех пор пока не решили продать. Особенностей при этом совсем не много:

- Средняя цена аренды 1 кв.м. жилья в России составила 323 рубля (данные на 2021 год). Рекомендую всегда заключать договор аренды. Оптимально, если срок договора составит 11 месяцев или меньше. Во-первых, такой срок даст возможность ежегодно повышать арендную плату исходя из ситуации на рынке недвижимости. Во-вторых — так можно оптимизировать налоги.

- Желательно включать перечень наиболее ценного имущества (с оценочной стоимостью) в договор аренды. Вдруг арендаторы спалят 80 дюймовый ТВ? Если имущество есть в договоре, то арендаторы несут за него ответственность. Буду относится бережнее. Или компенсируют в случае чего.

- Старайтесь навещать арендаторов по меньшей мере два-три раза в квартал. Конечно, нужно доверять людям. Но вдруг они там нарко-притон устроили?

- Рекомендуется перекладывать на арендаторов платежи за воду и свет. Пусть не выключают кран хоть сутки напролет. Но, пусть и платят за это сами.

- Рекомендуется выбирать в качестве арендаторов семейные пары. цОни, как правило, более спокойные и хозяйственные.

Ок. Хорошо. А как быстро окупается недвижимость при сдаче в аренду? Не быстро. Средний срок окупаемости недвижимости за счет арендных платежей сейчас равен 13,5 годам. Такая цифра получена с допущениями, что арендные платежи постоянны и не увеличиваются.

Покупка для последующей перепродажи

Важно понимать, что инвестиции в недвижимость — это всерьез и на долго. «Срубить» легкие деньги за пару месяцев тут не выйдет. Ведь, для того, чтобы не платить 13% налог после продажи — надо владеть недвижимостью минимум пять лет. Поэтому стоит все как следует рассчитать. В первую очередь, нужно определить в какое жилье Вы хотели бы инвестировать. В строящееся, в новостройки или во вторичное?

Инвестиции в строящиеся дома

Строящиеся дома — это самый выгодный вариант. Причем чем более ранний этап строительства — тем меньшую цену запрашивает застройщик. Покупку жилья на этапе строительства в многоквартирных домах еще называется долевым участием. Я сам проходил через долевое участие. Успешно.

Сейчас действует закон, по которому дольщики на 100% защищены от недобросовестных застройщиков. Либо квартиру сдадут, либо сразу вернут деньги (при возникновении проблем со строительством). Так что, тема безопасная.

Группа «ЛСР» и «ПИК» являются крупнейшими застройщиками жилья в России. За прошлый год они сдали более 2,5 миллионов кв. м. жилья.

В добавок к низкой цене, у покупки по договору долевого участия есть и другие преимущества. На этапе строительства можно договориться об особенной планировке, выбрать этаж и подъезд. Кстати, этажность — это очень важный фактор. Она напрямую влияет на цену.

Квартиры на первом и последнем этажах традиционно оцениваются дешевле. Считается, что на первом этаже больше шума и пыли. На последний добираться долго, и больше шанс быть обворованными.

Однако, здесь не все так очевидно. В некоторых случаях, квартиры на первом этаже выкупают под офисы и магазины. И тогда цена, конечно, растет. Ну, а на последних этажах часто делают пентхаусы. Вряд ли пентхаус будет стоить дешевле обычной квартиры, согласитесь?

Минус покупки жилья на этапе строительства — это сроки и риски. Со сроками все просто: нужно ждать пока дом построят. Учитывайте, что строительство очень часто задерживается на 1-3 месяца. А под рисками я понимаю шанс банкротства застройщика (деньги вернут, но время и нервы — нет). И, некачественное строительство (непоправимые недочеты конструкции).

Инвестиции в новострой

Новостройки. Что вообще считать новостройкой? Например, в команде mail.ru на эту тему развернулись нешуточные дебаты. На мой взгляд, новостройкой можно считать жилье моложе 3-х лет.

Жилье в новостройках, обычно, самое дорогое. По-сути, вы переплачиваете приставку «ново». По-правде, у новых домов нет ни каких преимуществ над старыми. Вы наверняка замечали, что многие дома (и старые и новые) содержаться в идеальной чистоте, люди создают уют во дворах и подъездах. С другой стороны, можно ушатать новый дом за полгода. Тут все зависит от жильцов, от собственников.

Неприятная особенность новостроек — возможные проявления строительного брака. И ещё, повсеместный шум электро-перфораторов у соседей, которые делают ремонт. Пишу эти строки и сам понимаю, что инвестиции в недвижимость в новостройках — не лучший вариант.

Покупка вторичного жилья

Вторичное жилье. Этот вариант не подходит лишь тем, кто любит все новое. Для всех остальных есть масса плюсов:

- Низкие цены. Вторичное жилье по статистике на 10-20% дешевле, чем аналогичное в новостройках.

- Нет риска, что произойдет усадка дома, или перекос стен как в новостройке. При покупке можно сразу же делать ремонт, если это необходимо. Или можно использовать квартиру в том состоянии, в котором она была куплена.

- Кредит под ипотеку вторично жилья взять гораздо проще, чем для новостройки, и, тем более долевого участия.

Из минусов — возрастные проблемы. Чем старее жилье, тем больше затрат потребуется на капитальный ремонт. Трубы, провода и прочие коммуникации тоже имеют свой срок службы.

Инвестиции в недвижимость за рубежом

Цена квадратного метра в Мадриде — от 1 700 евро. Это как в Москве, но доходность будет выше.Иностранная недвижимость. Зарубежные рынки недвижимости развиваются не хуже наших. На фоне нестабильности в России, заморская недвижимость выглядит особенно привлекательно. А что? Хороший вариант выгодно вложиться, а заодно и заграницу съездить.

Здесь следует оценить потенциал страны. Как правило, высокие темпы роста экономики подстегивают спрос на жилье, а значит и рост цен. Другими словами, нужно инвестировать в недвижимость наиболее активно развивающегося сейчас государства.

Так, например, средняя цена на жилье в ирландском Дублине только за прошлый год подскочила на 22%. Все дело было в том, что ВВП Ирландии возрос аж на 6% за тот же период. Похожие показатели роста цен наблюдаются в Берлине, Мадриде и Гамбурге. В Париже, кстати, тоже. Но там спрос на жилье растет по другой причине. Мигранты.

Покупка готового арендного бизнеса (ГАБ)

ГАБ (готовый арендный бизнес) – это покупка ликвидных помещений с договорами аренды и устойчивыми денежными потоками. Это удобная и высокодоходная форма инвестиций.

Так, средняя по рынку ставка капитализации офисной недвижимости сегодня достигает 10% (в отдельных случаях может быть ниже 10%). Для сравнения, средневзвешенная ставка по депозитам на вторую декаду декабря составляет 6,17%. Кроме офисного сегмента покупка ГАБов распространена в сегменте торговой недвижимости: в стрит-ритейле доля подобных сделок составляет 90-95%.

Офисная недвижимость

Сегодня на рынке многие крупные девелоперы занимаются продажей ГАБов, например, Stone Hedge, Sminex, «Колди» и т.д. Они формируют готовый продукт: инвестируют в офисные помещения, заполняют их надежными арендаторами, заключая долгосрочные договоры аренды (3-7 лет), и продают объекты инвесторам.

Иногда это происходит на этапе строительства БЦ; яркий пример – бизнес-центр DM Tower (девелопер – KR Properties) рядом с территорией «Даниловской мануфактуры», где офисные помещения продаются этажами и компактными блоками от 70 до 1 050 кв. м.

На данный момент в DM Tower реализовано уже около 40% площадей, хотя монолитные работы еще не закончены.

Риски. Заявленный период окупаемости при продаже готового арендного бизнеса – 8-9 лет. При этом в договорах аренды прописывается ставка арендной платы на весь период действия договора, включая индексацию. Однако инвесторам нужно оценивать чистый операционный доход за этот период: ведь на практике ставка не всегда индексируется.

Рынок – явление подвижное: спрос и предложение меняются, рынок арендодателя может превратиться в рынок арендатора, и тогда собственнику придется идти на уступки, оптимизируя условия аренды.

Поэтому реальные сроки окупаемости варьируются в районе 10-10,5 (иногда до 12) лет. Также нужно понимать, что чем более «сформированный» продукт вы приобретаете и меньше рисков берете на себя – тем меньше будет доходность.

Стрит-ритейл

Пустое здание «под себя» в стрит-ритейле покупают крайне редко. Как правило, помещения продаются с действующими долгосрочными договорами аренды, что позволяет инвестору прогнозировать окупаемость инвестиций.

Продажей ГАБов в торговой недвижимости занимаются очень многие компании на рынке. Доходность таких объектов варьируется от 5% до 15%. В топовых центральных локациях доходность меньше (за счет высокой стоимости), зато и риск остаться без арендаторов намного ниже.

Риски. Наличие арендатора порой может стать обременением. Другие подводные камни: сложность управления крупным объектом, непростое структурирование сделки приобретения и риски при покупке помещения. Например, за последние два года многие собственники сталкивались с тем, что купленное здание попадало под постановление 8№ 819-ПП, согласно которому расценивалось как самострой и подлежало сносу.

- https://activeinvestor.pro/pochemu-nedvizhimost-plohaya-investitsiya/

- https://www.domofond.ru/statya/dengi_v_betone_chto_nuzhno_znat_pro_investitsii_v_nedvizhimost/100989

- https://www.Restate.ru/material/guide-kak-investirovat-v-nedvizhimost-plyusy-i-minusy-riski-sovety-172448.html

- https://riafan.ru/1472513-variantov-nemnogo-ekspert-rasskazal-kuda-vlozhit-dengi-v-2021-godu

- https://rb.ru/opinion/investicii-v-kommercheskuyu-nedvizhimost/

- https://domrfbank.ru/mortgage/articles/estate_investments/

- https://kinvestor.ru/investicii-v-nedvizhimost/