Привилегированные акции: полный обзор, плюсы и минусы, стоит ли покупать

Чем отличаются привилегированные акции от обычных

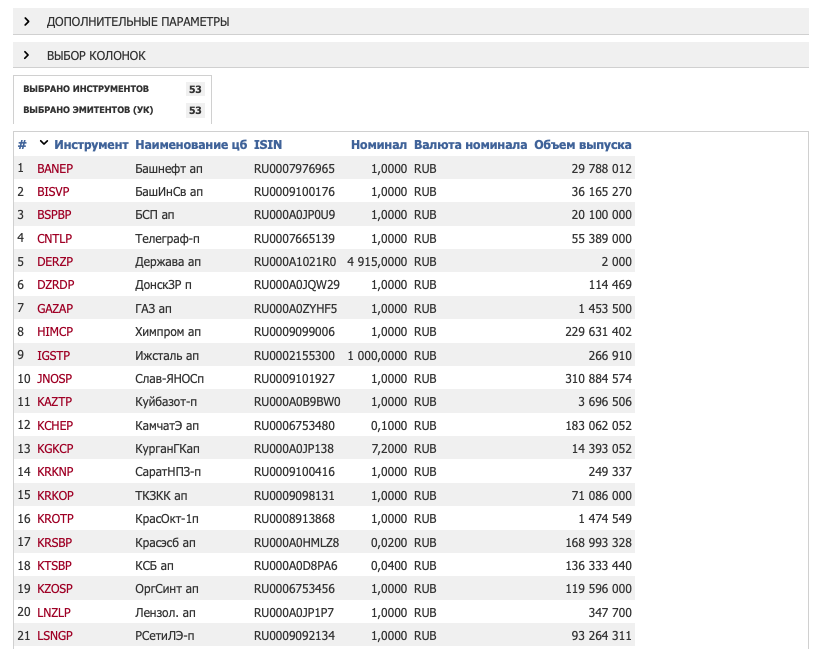

Привилегированные акции часто называют «префами», а привычные нам обычные — «обычками». Для краткости мы в будущем будем иногда их так называть. И те, и другие входят в уставной капитал организации. Одна и та же компания имеет право выпускать одновременно оба типа акций. На бирже привилегированные акции обозначаются буквой P в конце кода (например, SBERP). В России этот финансовый инструмент широко распространен. Так, на Московской бирже торгуются более 50 привилегированных акций российских эмитентов.

Чем же префы отличаются от обычных акций? Ключевое отличие привилегированных акций состоит в том, что они дают более гарантированный доход. Посудите сами: владельцы обычных акций могут рассчитывать на дивиденд, но они почти никогда не могут рассчитать его точный объем. Да и сам факт выплаты дивидендов никогда точно спрогнозировать нельзя. Размер дивидендов, выплачиваемых по обыкновенным акциям, всегда зависит от финансовых результатов. А привилегированные акции дают право на фиксированный доход. Эта сумма может измениться со временем, но она не будет прямо зависеть от финансовой отчетности. Выплачиваемые по привилегированным акциям дивиденды определяет руководство фирмы. Это может быть фиксированная сумма (например, по 3 рубля за каждую акцию в портфеле), фиксированный процент от капитала и так далее.

Как вы знаете, компания не всегда выплачивает дивиденды по акциям. Если настал неблагоприятный период, совет директоров может решить не выплачивать дивиденды в этом периоде, и это будет абсолютно законное решение. По привилегированным акциям доход тоже не всегда выплачивается. Однако, какая схема выплат ни была бы выбрана, руководство компании обязано сначала обеспечить выплаты по префам, а только после этого — по обычкам. Как это работает на практике? Предположим, что у компании был тяжелый год, но все не так уж и плохо. Она решает поднять свой престиж и выплатить дивиденды. Сначала она обязана отложить в бюджете деньги на дивиденды по привилегированным акциям. Если после этого остались еще свободные средства, они могут пойти на выплаты по «обычкам» (а могут и не пойти). Вот какие права предоставляют привилегированные акции своим владельцам — если компания способна что-то выплачивать, в первую очередь она выплатит именно им.

Еще одна особенность — порядок банкротства. Если компания ликвидируется, то владельцы обыкновенных акций могут не получить ни копейки (несмотря на то, что юридически они являются совладельцами фирмы), и это абсолютно законно, то есть в суд на компанию-банкрота за отсутствие выплат не подать. Другое дело — префы. Привилегированные акции, в отличие от обыкновенных, предоставляют своим держателям приоритет при возврате инвестиций. На практике это обычно выливается в выкуп акций компанией перед банкротством, но об этом мы поговорим чуть ниже.

Права владельцев привилегированных акций

Какие права есть у владельцев привилегированных акций? Их точный набор зависит от решения руководства компании. Но есть и общий, наиболее распространенный перечень прав. Рассмотрим его:

- право голосовать по некоторым вопросам (об этом подробнее читайте в следующем подразделе статьи);

- получение фиксированного дивиденда;

- получение дивидендов в приоритетном порядке;

- получение ликвидационной стоимости акций в случае банкротства компании. Ликвидационная стоимость префа будет составлять 100% от его номинальной стоимости.

Допуск к голосованию

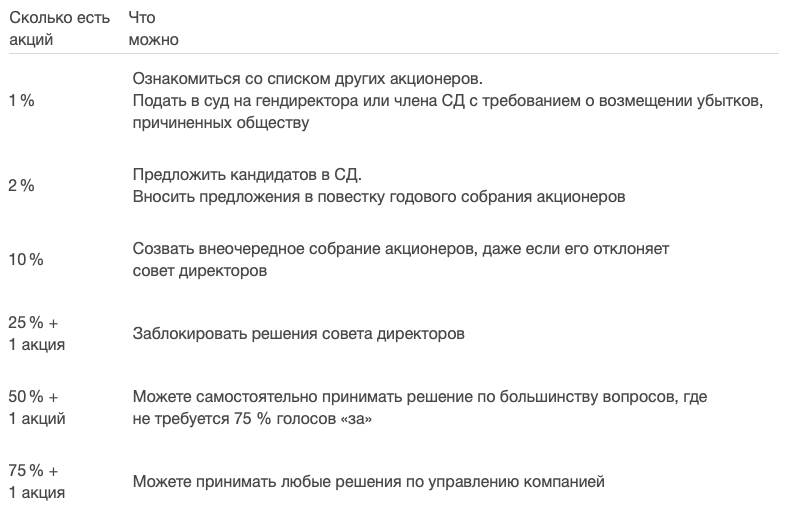

Владение обычными акциями фактически дает человеку часть прав на имущество компанией и, соответственно, управлением им. В большинстве крупных компаний контрольный пакет акций держит в руках совет директоров или государство, но даже там у владельцев акций есть какие-никакие права (например, если у вас в руках 1% акций, вы вправе познакомиться со списком других акционеров, подать в суд на члена совета директоров за причиненные убытки и так далее). В небольших фирмах инвестор и вовсе может получить реальную власть, выкупив большую долю выпущенных акций. Относится ли это все к привилегированным акциям? Как правило, нет.

По умолчанию префы не дают права голосовать на собраниях акционеров. К правам владельцев привилегированных акций относится только обсуждение следующих вопросов:

- ликвидация или реорганизация компании;

- изменение устава;

- размещение новых акций на бирже или изъятие уже обращающихся.

Впрочем, некоторые компании специально прописывают в уставе, что префы дают владельцам такие же права голоса, как и обычки. Но, во-первых, это редкость, а во-вторых, такие привилегированные акции стоят гораздо дороже на бирже.

Как инвестировать

Инвестирование — это простой процесс,известный как торговля. Как и в случае любого инвестирования,начните с исследования компании или компаний,в которые вы,возможно,захотите инвестировать. Также настройте метод торговли. Это может быть инвестиционный менеджер,специалист по финансовому планированию или платформа для онлайн-трейдинга.

После того,как вы решите,какие активы вы хотите купить,сделайте заказ через своего брокера или онлайн-терминал,который вы используете. Вы будете покупать активы у других инвесторов на рынке,которые заинтересованы в продаже по цене,по которой вы готовы их купить. Цена на обыкновенные бумаги меняется каждую секунду и может быстро расти,и падать,поэтому торговля — это мгновенный бизнес.

Отличия от обыкновенных акций

Купив привилегированные акции, владелец становится обладателем особого статуса, дающего ряд дополнительных возможностей и прав. Одной из таких льгот считается гарантия выплаты дивидендов. Это значит, что держателю такой ценной бумаги выплатят дивиденды независимо от состояния дел компании-эмитента: получила она доход или убытки.

Ещё одним отличием является право получения владельцем привилегированной акции части имущества предприятия в случае ликвидации, то есть он получит от АО заранее установленную сумму. За эти льготы привилегированный акционер теряет возможность участия в голосовании и влияния на решения, принимаемые акционерным обществом. Следовательно, держатель префов – безучастный инвестор, который не является совладельцем бизнеса, чего не скажешь о владельцах обыкновенных акций.

Хотя некоторые привилегии как раз предусматривают влияние на деятельность фирмы. Уставом АО предусматривается соотношение голосов держателей простых и привилегированных ценных бумаг, к примеру, 1:2. Получается, что один привилегированный акционер имеет два голоса. В определённых случаях предусмотрено право влияния на деятельность компании и участия в собраниях акционерам без права голоса.

Подобные случаи предусматриваются законодательством, чтобы защитить интересы владельцев. Держатели всех ценных бумаг, выпущенных АО, имеют возможность влиять на принятие решений при ликвидации или реорганизации компании. Кроме того, есть вопросы, которые касаются акционеров и не решаются без их участия. К примеру, в случае уменьшения гарантированной суммы дивидендов.

Когда АО перестаёт выплачивать дивиденды по привилегированным акциям, их владелец может принимать участие в собраниях АО по любым вопросам.

Виды привилегированных акций

Префы подразделяются в зависимости от прав, которые они дают своему владельцу. Существует два их основных вида:

- Кумулятивные. Если свободных средств у компании нет, фирма может не выплачивать дивиденды по таким акциям. Впрочем, акционерное собрание (в котором владелец привилегированной акции участвовать не будет) может принять решение о выплате дивидендов. Однако обязательство выплаты недополученных доходов сохраняется в полном объёме. Как только финансовое положение организации стабилизируется, все накопленные дивиденды выплачиваются. В накоплении и заключается основная особенность кумулятивных префов. Приведем пример — в 2019 году у компании был неблагоприятный период, и поэтому она не выплатила дивиденды по префам. У вас в портфеле 100 префов, каждый из которых дает право на 30 рублей дивидендов. Таким образом, компания недоплатила вам 3000 рублей. В 2020 году финансовое состояние фирмы стабилизировалось, и вы докупили еще 10 префов. Теперь компания обязана выплатить вам 3 300 рублей дивидендов за 2020 год и еще 3 000 — за 2019. Если же акции некумулятивные, инвестор не может получить невыплаченные дивиденды за предыдущие периоды — они «сгорают». Фактически кумулятивные акции — это защита от невыплаты дивидендов.

- Конвертируемые. В течение определённого периода времени могут быть обменяны держателем на обычные или привилегированные ценные бумаги иных разновидностей. В момент выпуска сразу определяется период для обмена, пропорциональность и торговый курс. Неконвертируемые акции, соответственно, нельзя просто обменять ни при каких условиях.

Где находятся привилегированные акции на балансе эмитента?

Вся информация для каждого типа акций находится в открытом доступе — их номинальная стоимость, объявленные акции, выпущенные акции и размещенные акции. Все привилегированные акции отражаются в балансе эмитента первыми перед любыми другими акциями в разделе капитала акционеров.

Как узнать, в чем заключаются конкретные различия

Обычно привилегированные акции стоят дешевле, чем обыкновенные, а дивиденды по обеим типам акций – одинаковые. Но единообразия в этом деле нет.Поэтому, если вы выбираете между привилегированными и обыкновенными акциями, то обязательно читайте дивидендную политику.

Итак, на практике большинство компаний платят одинаковые дивиденды и по обыкновенным акциям, и по привилегированным, например, Сбербанк, Ростелеком, Татнефть, Башнефть, НКНХ, МГТС и многие другие.

Но ряд компаний платят дивиденды исключительно по привилегированным акциям, например, Саратовский НПЗ, Россети, Лензолото, Мечел. Другие компании платят по префам хорошие дивиденды, а по обыкновенным – совсем чуть-чуть.

К примеру, Сургутнефтегаз по привилегированным акциям обязуется выплачивать дивиденды в размере не менее 10% чистой прибыли, разделенной на число акций, которые составляют 25% уставного капитала, при этом не менее дивидендов по обыкновенным акциям. А по обыкновенным – не меньше номинала акции (т.е. 10 копеек). Так, по итогам 2019 года по обыкновенным акциям выплата составила 65 копеек, а по привилегированным – 1,84 рубля. Разница почти в 3 раза.

Ленэнерго платит дивиденды в размере 10% от прибыли по РСБУ по привилегированным акциям. По обыкновенным – остаток от нераспределенной прибыли. В результате по префам дивиденд в 2019 году составил 13,62, а по обычкам – 0,44 рубля.

Однако из этого правила есть исключение. Так, КазаньОргСинтез, напротив, в своей дивидендной политике предусматривает выплату в виде дивидендов не менее 30% от чистой прибыли по МСФО – но только по обыкновенным акциям. По привилегированным выплачивается фиксированный дивиденд в размере 25% их номинальной стоимости (номинальная стоимость составляет 1 рубль), то есть всего 25 копеек.Иногда различия между обыкновенными и другими типами акций могут быть очень существенные.

Например, у Яндекса вообще нет обыкновенных акций и префов. У них три вида акций:

- А – равна 1 голосу, обращается на фондовом рынке (можно купить на Лондонской и Санкт-Петербургской бирже);

- В – равна 10 голосам, принадлежит только основателям Яндекса, ее купить нельзя;

- С – равна 9 голосам, это промежуточный тип акции – когда кто-то из отцов-основателей Яндекса продает акцию В, то временно получает по одной акции А и С, затем акция А уходит новому владельцу, а С – сгорает.

Акции Berkshire Hathaway считаются одними из самых дорогих в мире. К 1995 году акция стоила 22 тысяч долларов, и ее никто не покупал. К тому же Баффетт не платил дивиденды – и инвесторы не понимали, зачем им нужен этот актив.

Тогда старина Уоррен сделал финт ушами. Он объявил старые акции привилегированными и одновременно выпустил новые – Типа В. Одна акция обыкновенных акций (точнее – Type B) стоила 1180 долларов при размещении и давала право на 1 / 10 000 голоса. При этом привилегированные сохранили свою цену и давали 1 голос! То есть тут всё наоборот: привилегированные акции реально оказались привилегированными и давали своим владельцам больше возможностей по управлению компанией.

В 2010 году цена обыкновенной акции достигла 3250 долларов за штуку, и Баффетт устроил дробление акции в отношении 1:50. Это позволило сделать акции более ликвидными и сбросить их цену до 65 долларов. Но они всё равно прут в рост!

Отличия от облигаций

Для развития бизнеса, любой компании нужен капитал, без которого невозможно существование бизнеса в принципе. Когда формируется капитал, он привлекается извне или берётся кредит в банке. Очень крупные суммы кредитными учреждениями, чаще всего, не выдаются, поэтому у компании имеется лишь два способа привлечь деньги: выпустить облигации или акции.

Фактически облигации – это кредитование предприятия, так как выплаты осуществляются определённым процентом в конкретные сроки. Кроме этого, если предприятие ликвидируется, держатель облигации имеет право обратиться в суд и требовать выплаты процентов. Недостатком облигации для инвестора является то, что при владении ею он не имеет право на:

- влияние на работу компании;

- посещение собраний АО;

- принятие бизнес-решений.

Руководителям АО не просто сделать выбор между акциями и облигациями. По сути, компания в любом случае получит денежные средства со стороны. Отличие заключается лишь в условиях при расчётах с вкладчиками, когда фирма-эмитент старается сбалансировать собственный капитал и заёмные средства.

При выпуске акций эта задача решается намного проще. К примеру, в любой момент можно прекратить расширение количества акционеров, имеющих право голоса. Кроме того, сам инвестор может воспользоваться возможностью обменять право голоса на более стабильные дивиденды. Но этот шаг имеет двойное последствие: владелец ценной бумаги, не имеющий голоса, не может влиять на совет директоров и остальные органы управления предприятия.

Сутью привилегированной акции является то, что она – промежуточный актив между обычной акцией и облигацией. Практически это выражено в статусах держателей: владелец акции – собственник АО, держатель облигации – кредитор. В первом случае инвесторам выплачиваются дивиденды, во втором – проценты.

Обязанность компании-эмитента выплачивать владельцу привилегированной акции дивиденды довольно условна. Например, при объявлении фирмы банкротом и недостатке средств для расчёта с акционерами, потребовать выплату денег в суде владелец акций права не имеет. У держателя облигаций такая возможность есть.

Недостатки вложения в привилегированные акции

Ожидаемая доходность ниже, чем у обыкновенных акций

Почему? Поскольку обыкновенные акции получают выгоду от будущего роста дивидендов и стоимости капитала,в среднем обыкновенные акции будут приносить больше денег в долгосрочной перспективе. Однако это не гарантировано,обыкновенные акции также могут приносить меньший доход,чем привилегированные.

Их может быть труднее покупать и продавать

Обычно существует меньший рынок привилегированных акций,а это означает,что бывает сложно продать большое количество активов,не выбрав более низкую цену. Однако это меньшая проблема,если у вас есть небольшое количество префов в разных компаниях.

Инфляция может снизить их ценность

Если дивиденды по привилегированным акциям фиксированы в денежном выражении(другими словами,без поправки на инфляцию), то инфляция,превышающая ожидаемую,снизит реальную стоимость выплачиваемых дивидендов.

Кроме того,если инфляционные ожидания изменятся,то капитальная стоимость привилегированных финансовых инструментов может упасть,поскольку инвесторы требуют более высокой доходности(то есть более низкой цены), чтобы выкупить их у вас.

Мнение

Эксперты полагают,что если у вас есть дополнительный капитал,долгосрочный горизонт и он соответствует вашей инвестиционной цели,то можно рассмотреть такой вид вложений.

Преимущества инвестирования в привилегированные бумаги

В отличие от обыкновенных бумаг той же компании,привилегированные зачастую характеризуются стабильным доходом с дивидендов. Поскольку они не выигрывают от роста дивидендов и стоимости капитала,большая часть дохода должна выплачиваться в виде дивидендов фиксировано и в первую очередь. Это делает их привлекательным вариантом для инвесторов,которые планируют получать стабильные дивиденды и снижать риск от волатильности на рынках.

Возможно,что со временем,если по обыкновенным акциям будет наблюдаться очень высокий рост дивидендов,они станут выгоднее,чем привилегированные,но это не гарантировано и в любом случае займет очень много времени.

Более безопасны, чем обыкновенные

Хотя в порядке выплаты вы владельцы находятся позади держателей облигаций и других кредиторов,дивиденды по привилегированным бумагам должны быть выплачены до выплаты дивидендов по обычным.

Ключевые различия между инвестиционными инструментами

Вот основные различия между этими двумя типами:

- Обыкновенные акции являются более рискованными из двух и,соответственно,с большей вероятностью принесут большую прибыль

- Держатели привилегированных активов получают фиксированные регулярные выплаты дивидендов в течение определенного периода времени,в то время как держатели обыкновенных активов могут получать или не получать эти выплаты,которые,вероятно,будут переменными

- Владельцы обыкновенных финансовых инструментов имеют право голоса пропорционально их доле владения,в то время как держатели префов не имеют права голоса

- Привилегированные собственники имеют больше прав на активы компании,чем держатели обыкновенных

- Префы могут быть отозваны,что вынуждает инвесторов отказаться от своих прав,в то время как обыкновенные не могут быть отозваны.

Как работают акции

Покупку ценных бумаг можно совершить непосредственно у эмитента, на фондовой бирже или в Паевых Инвестиционных фондах (ПИФ). Чтобы определить, в какой тип акций сделать вложение, нужно разобраться, как работают данные ценные бумаги вообще, и как повлияет на результат тот или иной выбор.

Отметим, что главная цель покупки любой акции – получение прибыли. Прибыль можно получить в виде дивидендов или сыграв на разнице курсов при продаже. Дивиденды выплачиваются по итогу отчетного периода, чаще это год, но в некоторых случаях может быть полгода, девять месяцев или квартал. Размер выплат принимается на совете директоров, а затем отдается на рассмотрение акционерами, которые могут предложить его увеличить или уменьшить.

Также доход можно получить от продажи акций при условии, что они выросли в цене. Как было сказано выше, для торговли целесообразнее выбирать обыкновенные акции, так как они более ликвидны, то есть более свободно продаются и покупаются. Операции по продаже осуществляются, когда рынок демонстрирует медвежий тренд. Ниже приведен график роста цен на акции Сбербанка России. В период с марта по середину июня, стоимость росла, максимальную прибыль от продажи можно было поучить, совершая продажу на пике

Преимущества привилегированных акций

Итак, зная, что такое префы и какими они могут быть, давайте суммируем все их плюсы:

- Фиксированный доход, который компания выплачивает в приоритетном порядке. Если владельцы префов не получили выплаты — значит, их не получил никто.

- Низкая волатильность. Эта особенность делает привилегированные акции привлекательными для долгосрочных инвесторов. Стоимость акций привязана к процентным ставкам и слабо колеблется со временем.

- Потенциальная возможность возврата инвестиций при банкротстве компании. Именно эта особенность сделала префы столь популярными.

- Наличие экспертных рейтингов. Инвесторы могут познакомиться с рейтингами от Morningstar, Moody’s, Standart&Poors и знать, какие привилегированные акции сейчас стоит покупать, а от каких лучше отказаться.

- Низкая стоимость на бирже. Благодаря отсутствию права на голосование цены на префы не растут так стремительно, как на обычки.

Недостатки

Впрочем, у префов есть несколько серьезных недостатков:

- Отсутствие права голоса. В большинстве случаев компания прописывает, что префы не дают своим владельцам право голоса в вопросах управления компанией. Это нормальная практика. Исключения были описаны выше.

- Компания может без объяснения причин забрать акции, уплатив вам их рыночную стоимость. Именно это зачастую происходит перед объявлением о банкротстве или во время распределения средств. В подавляющем большинстве случаев при ликвидации владелец привилегированных акций получит хоть какую-то компенсацию. Впрочем, если компания выкупила у вас акции, это еще не значит, что она собирается закрываться.

- Фиксированный доход может быть и недостатком, если доходы компании заметно выросли. В этом случае владельцы обыкновенных акций получают больше прибыли, чем владельцы префов.

В чем разница

Проще говоря, владельцы привилегированных акций не принимают участия в собраниях акционеров и управлении судьбой компании, но у них есть преимущества при выплате дивидендов и компенсаций.

Выходит, у держателей привилегированных акций меньшие риски, т.к. если у компании возникают проблемы с финансами, сначала они выплатят дивиденды и компенсации именно владельцам «префов».

Подводя итоги

Привилегированные акции могут стать привлекательной инвестицией для тех, кто ищет более высокие выплаты, чем они получали бы по облигациям и дивидендами от обычных акций. Купить привилегированные акции можно через лицензированного брокера, например ITI Capital. Откройте брокерский счет, пополните его и начинайте инвестировать уже сегодня!

Стоимость

Как у обыкновенных, так и у привилегированных акций имеются одинаковые виды стоимости. Их отличие в юридической природе этих ценных бумаг, которая накладывает отпечаток на способы оценки стоимости. Стоимость ценных бумаг бывает:

- номинальной;

- рыночной;

- балансовой.

Рекомендуем ознакомиться подробнее с каждой разновидностью стоимости привилегированных акций:

| Разновидность стоимости | Описание |

| Номинальная (Par Value) | Является стоимостью, отпечатанной на самой ценной бумаге (при документарной форме) или заявленной в эмиссионном проспекте (при бездокументарной форме выпуска). В номинале отражается доля (часть) капитала АО, приходящаяся на каждую такую ценную бумагу |

| Рыночная (Market Value) | Это сумма, которую потенциальный акционер готов отдать за покупку привилегированной акции на фондовом рынке. Чаще всего рыночная цена отличается от номинальной и балансовой |

| Балансовая (Balance Value) | Если говорить о балансовой стоимости префов, нужно вспомнить концепции, относящиеся к подобной стоимости простых бумаг. Балансовую (бухгалтерскую) стоимость ценной бумаги, выраженную в цифрах, составляет соотношение количества чистых активов АО и количества обычных акций, находящихся в обращении. Это и является конкретным размером капитала АО, соответствующим одной простой бумаге.

Когда выпускаются привилегированные акции, расчёт их балансовой стоимости осуществляется с учётом доли, которую занимают эти ценные бумаги в капитале компании-эмитента |

Купля/продажа

Привилегированные акции, как и обыкновенные, можно без ограничений купить или продать на фондовом рынке (если АО не предусмотрело какие-либо запрещающие правила). Самым простым способом торговли является обращение к услугам брокерской компании. При помощи брокера каждый инвестор может покупать ценные бумаги на бирже по рыночной стоимости. Это особенно актуально для тех, кто имеет много ценных бумаг и хочет их продать.

Стоимость привилегированных акций на российских фондовых рынках обычно ниже, чем стоимость обыкновенных бумаг. Это объясняется недостаточной степенью ликвидности. Поэтому держатель префов, который решил их продать, может столкнуться с отдельными трудностями. Однако, при рассмотрении ценных бумаг со стороны доходности, привилегированные акции выглядят привлекательнее обыкновенных.

- https://bayturin.ru/chto-takoe-privilegirovannye-aktsii-i-stoit-li-pokupat-ih/

- https://altapress.ru/ekonomika/story/kakie-aktsii-luchshe-pokupat-obichnie-ili-privilegirovannie-277146

- https://VFinansah.com/investment/privilegirovannye-aktsii

- https://iticapital.ru/articles/privilegirovannie-akcii/

- https://alfainvestor.ru/kakie-akcii-vybrat-privilegirovannye-ili-obyknovennye/

- https://www.Finam.ru/education/likbez/privilegirovannye-akcii-v-otlichie-ot-obyknovennyx-20200608-16480/

- https://trendup.pro/articles/privilegirovannye-vs-obyknovennye-akczii/