Уровни (Числа) Фибоначчи на Форекс: Руководство

Что такое Числа Фибоначчи простыми словами

Если поместить пару кроликов в закрытое пространство, сколько кроликов они смогут произвести за определенное время, учитывая, что производят одного в месяц и вновь родившиеся сами могут становиться родителями в возрасте одного месяца?

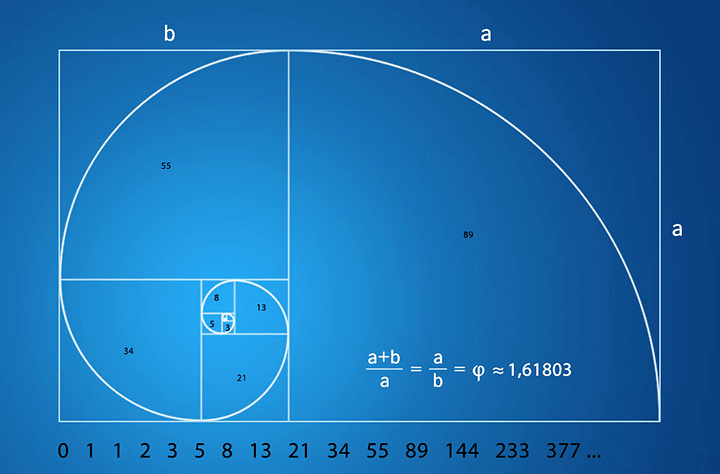

Получившаяся бесконечная прогрессия (сейчас ее называют «числа Фибоначчи») выглядит так: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144…

Вы видите, что числа Фибоначчи последовательно растут. Каждое последующее число равно сумме двух предыдущих: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89 и т. д. Взаимосвязь между этими числами интригует. Во-первых, начиная с числа 5 любое из них примерно в 1,618 раз больше предыдущего. Во-вторых, любое из чисел равно примерно 0,618 следующего.

Уровнями Фибоначчи на Форекс трейдеры начали пользоваться, как только заметили, что колебание цен на активы нередко повторяет эту числовую последовательность. Причем повторение было настолько четким, что индикатор Фибоначчи был встроен в стандартные настройки самого популярного информационно-торгового терминала MetaTrader 4, на котором работает подавляющее большинство трейдеров.

Практика применения Фибо

Так зачем же она нам нужна? Мы наблюдаем, что уровни на линии Фибоначчи – это уровни потенциальной коррекции и возвращения к тренду.У нас произошло окончание коррекции на уровне 50%:

Я думаю, все понимают, что вот эта свеча с очень большим хвостом была всего лишь обманным движением и выступила в качестве “пружины”:

Но даже если рассматривать ее хвост, то он приходится на уровень 61.8% от нашего существующего отрезка. Мы можем рассматривать для потенциального входа на рынок уровни 38.2, 50, 61.8 и 78.6. Сами по себе они не несут какой-то сверхсильной мощности, и просто открывая ордера на покупку, когда цена дошла до 38.2% или до 50%, вы не добьетесь прибыльности в трейдинге.

Эти уровни нужно использовать только в сочетании с другими элементами технического анализа. Допустим, если вы торгуете по графическим паттернам, то образовавшийся паттерн пин-бар может рассматриваться как точка для входа, так как он опирается на уровень 61.8. Таким образом графическая фигура получает точку опоры, и мы можем открыть сделку на покупку, имея основание в виде графического паттерна и уровня Фибоначчи.

А просто потому, что цена достигла уровня Фибо, открывать сделку не стоит.

Представим, что мы вошли в сделку, что-то заработали и цена двинулась выше, достигнув нового максимума. Что мы делаем далее?

Просто перетягиваем сетку выше на новый максимум:

Минимум тренда остаётся тем же.

И опять получаем уровни для потенциального окончания коррекции. Как мы видим у нас цена вначале застопорилась на 38.2%:

А потом достигла уровня 50%, и тренд вверх продолжился. Как только цена достигает отметки 38.2%, это не значит, что нужно сразу же срочно покупать:

Вы должны использовать уровни Фибо только в сочетании с какими-то другими торговыми индикаторами или стратегиями.

Если вы видите, что цена достигает уровня Фибо и возможен отскок, тогда можно закупиться. А если нет никаких сигналов на то, что сейчас произойдёт, кроме того, что цена достигла уровня коррекции, то тогда ничего не делаем. Уровни Фибо являются вспомогательным инструментом, но ни в коем случае не основным.

Разберём ещё один пример, но только с нисходящим трендом.

В самом его начале цена шла вниз, потом замедлилась и началась коррекция. Нам нужно определить, где она может потенциально закончиться, и на каких уровнях нам следует искать точки входа в рынок.

Выбираем инструмент Линии Фибоначчи. Для нисходящего тренда нам нужно отметить мышкой самую верхнюю точку, там, где тренд начался и, не отпуская левой кнопки, довести нашу сетку до уровня, где, по нашему мнению, началась коррекция:

В первый раз цена отбилась от уровня 38.2, нового минимума не нарисовала и пошла вновь вверх вплоть до уровня 61.8. Эти уровни очень примерны, и вы должны понимать, что цена не обязана отталкиваться от линий, которые вы нарисовали, и тут же отскочить. Уровни Фибоначчи – это именно уровни, а не линии.

Цена достигла уровня 61.8% и нарисовала пин-бар:

А потом вновь двинулась вниз и рисовала новые минимумы. При достижении нового минимума мы можем перетягивать нашу сетку ниже:

И как раз можно увидеть, что цена не дотянула до уровня 38.2 и ушла вниз:

Уровни Фибо отрабатываются не всегда. Но так или иначе их следует принимать во внимание, потому что очень часто они играют хорошую вспомогательную роль. Это всё касается уровней коррекции.

История появления фибоначчи в трейдинге

Для того, чтобы понять природу этих соотношений, нужно вернуться на несколько веков назад, к тому моменту, когда итальянскому математику Леонарду Пизанскому (прозвище «Фибоначчи») пришла в голову идея построения последовательности, которую в дальнейшем так назвали – последовательность чисел фибоначчи. Строится она следующим образом: каждый последующий член последовательности представляет собой суммарное значение двух предыдущих. Начинается же этот ряд с 0 и 1, либо же 1 и 1, но суть от этого не меняется. В итоге получаем следующий вид:

Пока что нет никакой видимой связи с трейдингом. Тем не менее, есть два аспекта этой последовательности, которые нашли своё место в торговле. Они оба связаны с волновой теорией Эллиотта, которая описывает рынок как раз с точки зрения шаблонов поведения толпы и делит все движения на два определённых типа. Рассмотрим, как же связана последовательность чисел фибоначчи с торговлей на финансовом рынке.

Связь чисел фибоначчи с торговлей на форекс

Если продолжать последовательность чисел дальше, то получится один любопытный результат – соотношение предыдущего члена последовательности к последующему будет всё ближе подходить к значению 0,618 или же 61,8%. Этот коэффициент называют золотым сечением. В своём классическом понимании такое соотношение говорит о следующем – меньшая часть относится к большей так же, как большая к общему целому. Это соотношение можно много где встретить:

- в строительстве (античные постройки, храмы);

- природе (форма раковины улитки, расположение сучков на ветке дерева);

- анатомии (соотношения между частями тела, ).

Всё это говорит о том, что такой коэффициент является некоторым универсальным с точки зрения гармонии, ведь человеку подсознательно кажется “правильным” какой-либо объект, если в нём прослеживается наше золотое сечение. Также и с последовательностью фибоначчи – она приводит нас к этому эталонному показателю соотношения, которое в итоге является основой для получения остальных уровней фибоначчи, да и вообще всех инструментов фибоначчи в трейдинге.

Как мы знаем из основ волновой теории, всё рыночное движение представляется в виде двух основных фаз цикла – рост и снижение (либо наоборот). Подобная цикличность, в общем-то не является чем-то новым в анализе, это видно и без пристального разглядывания всех колебаний. Но тут дело во фрактальном самоподобии, то есть появлении одних и тех же формаций, но разных по своему как временному, так и ценовому масштабу. Чтобы это понять, рассмотрим следующую ситуацию. На графике можно выделить тренды разных уровней, этом могут быть:

- минутный график с трендами длительностью по несколько минут;

- часовые тренды, которые укладываются в торговый день;

- четырёхчасовые и дневные тренды, которые могут длиться недели и даже месяцы;

- недельный и месячный тайм фреймы, описывающие глобальные тренды и дающие представление об основной тенденции.

Соответственно, подобно тому, как мы выделяли тренды в консолидациях, можно взять график за всю историю и рассмотреть на нём все тренды. Далее, при наложении самого важного и основного постулата волновой теории, получаем разбиение всех движений на участки по 5 волн, которые называются импульсом, и участки по 3 волны – коррекции. И уже здесь мы натыкаемся на первые совпадения – числа 3 и 5 являются членами последовательности фибоначчи. Вместе с этим, это отправные точки в разметке волн, так как 3 и 5 являются минимальными значениям, которые необходимы для отделения одних движений от других. И вот теперь уже связь становится очевидной.

Рассмотрим примеры:

- как уже было сказано, 3 и 5 волн дают 13 в сумме – это числа из последовательности фибоначчи;

- при разбиении каждой волн в составе этих волн на составляющие их такие же элементы по 3 и 5 волн, только меньшего порядка, мы получим уже 21 и 13 субволн, которые в сумме дадут 34, при этом все числа являются членами последовательности;

- при ещё одном увеличении получаем уже 89 и 55 совсем маленьких волн, в сумме – 144 волны, эти числа также продолжают последовательность фибоначчи.

Вот таким удивительным образом переплетаются не только соотношения между волнами, но и их структура, последовательность появления и числовые значения, которые имеют одну и ту же природу, заложенную в общую гармонию. Схожие значения можно встретить и в других инструментах, например в уровнях Мюррея . Далее рассмотрим уже сами уровни, как строить и как пользоваться фибоначчи, а также наиболее популярные методы торговли по ним.

Описание уровней фибоначчи

Чтобы добавить на график линии фибоначчи, нужно нажать соответствующую иконку на панели инструментов. После этого выделяем точку, с которой началось движение и тянем уровни до точки, где это движение закончилось и где мы предполагаем разворот. На графике должны отобразиться горизонтальные линии с процентными значениями. Это и есть наши уровни фибоначчи. В настройках можно изменить цветовую схему, добавить или убрать некоторые значения. Последний момент особенно важен, так как некоторые стратегии подразумевают использование не совсем стандартных и привычных значений фибоначчи в трейдинге. Для того, чтобы открыть меню параметров, нужно кликнуть правой кнопкой мыши на самих уровнях и выбрать их в выпавшем списке.

Все уровни принято делить на неглубокую и глубокую коррекцию. Связано это с тем, что преодоление отметки в 38,2% обычно способствует дальнейшей коррекции и приводит к значительному откату. Итак, рассмотрим основные уровни фибоначчи, их характеристики и особенности:

1. Умеренная коррекция

- 14,6% — уровень, который самым первым оказывает влияние при откате. Очень часто его можно пропустить по одной простой причине: такое небольшое значение можно не заметить в рамках развивающегося тренда. То есть цена откатилась к нему и продолжила тренд, а в общем виде как будто его и не было. Важную роль он начинает играть на трендах, образовавшихся на тайм фреймах от Н4. То есть когда откат в 40-50 пунктов и будет составлять эти 14,6%, тогда уровень станет очевидным. Обычно цена не испытывает никаких сложностей с его прохождение, происходит обычное притормаживание, возможна остановка не некоторое время. В редких случаях бывает серьёзный откат с образованием двойного или тройного основания/вершины .

- 23,6% — первый относительно серьёзный уровень, который может оказать значительное воздействие на цену. Значение образуется при взятии золотого сечения от меньшей части после первого золотого сечения, то есть это 61,8% от 38,2%. Соответственно, предыдущий уровень 14,6% есть ни что иное, как меньшая часть после золотого сечения меньшей части – 38,2% от 38,2%. Также как и с первым уровнем, 23,6% может нередко появляться в трендах, которые развиваются с определённым наклоном и больше похожи на очень узкий канал. Обычно такие ситуации свидетельствует о том, что на рынке происходит закупка актива большими объёмами, это не даёт цене скорректироваться, торговый инструмент попросту выкупают/распродают.

- 38,2% — один из двух основных уровней фибоначчи, который определяет масштабы коррекции. Если цена отбивается от него, то весьма вероятно мощное продолжение тренда. Если же пробивает, то коррекция затягивается. Практически никогда цене не удаётся его пройти вообще без остановки. Такое может быть только на малых периодах и трендах внутри дня. В остальных случаях, чем старше период и масштаб тренда, тем сильнее будет реакция на этот уровень.

2. Значительная коррекция

- 50% — середина диапазона, которая редко когда является разворотной точкой. Тем не менее, именно такой ретрейсмент обозначен ключевым в гармоническом паттерне 5-0.

- 61,8% — второй важнейший из уровней фибоначчи. Практически всегда происходит хотя бы кратковременный отбой, который позволяет использовать отбойные стратегии. Также часто бывает отправной точкой для 3-й волны, которую все стараются поймать в рамках волнового анализа. Однако, нередки случаи, когда цена разворачивается в зоне между 61,8% и следующим уровнем.

- 76,4% — уровень, который часто можно встретить в консолидациях, когда волны очень схожи по амплитуде. Также часто появляется в рамках формирования разнообразных гармонических паттернов.

- 85,4% — ещё один уровень глубокой коррекции. В рамках начала тренда бывает не так и часто, зато в консолидациях наравне с предыдущим встречается нередко. Также присутствует и в гармониках, но с ними всё довольно сложно, так как используются и не совсем стандартные уровни фибоначчи, полученные взятием квадратов и извлечением корней из обычных уровней.

- 93% — не входит в стандартный список, но всё же встречается нередко в паттернах двойное и тройное основание/вершина, плоских коррекциях.

Правила построения расширений Фибоначчи

Графический индикатор «Расширение» доступен в Metatrader через меню «Вставка» и находится рядом с «дугами» в самом низу выпадающего общего списка инструментов Фибоначчи.

Если после вызова функции отображения индикатора просто кликнуть по графику, на нем обозначится лишь один уровень 161,8, как в случае (1). Чтобы получить полноценное отображение расширения, сразу наметьте точку волны I и, зажав левую клавишу мыши, ведите индикатор, растягивая уровни и линии к точке начала волны II. Появится ломаная линия и три отрезка уровней Фибоначчи, как в случае (2), эту фигуру уже проще будет корректировать на графике, чем линию из примера (1).

В идеальном варианте построения находится максимум/минимум (1), линия тянется до вершины/впадины (2), и там клавиша мыши «отжимается», после чего корректируется точка (3).

Толщина, цвет и варианты отображения линий настраиваются в окне индикатора, вызванного через меню правой клавиши мыши, процесс ничем не отличаются от аналогичных опций уровней Фибоначчи.

Владеющим волновой теорией Эллиотта трейдерам выбрать начальную точку отсчета не составит труда, но большинство валютных спекулянтов испытывают с этим проблемы, если не вникали в суть методики поиска волн, поэтому для них подойдут более простые варианты выбора начала прорисовки индикатора:

- В точке разворота тренда, где уже есть две волны, идущие против основного движения.

Например, рынок сильно упал в направлении (1), но коррекция в точке (2) после пробоя вершины (3) представляет собой отрезок восходящего локального тренда. Если трейдер использует вход на этом импульсе или после этого импульса, то первый тейк-профит будет на уровне 61,8%.

Особенностью индикатора расширения Фибоначчи является тот факт, что пробой вышеуказанной линии свидетельствует о возможности движения котировок к следующему уровню 100, а конечной точкой, где следует закрывать все позиции, является отметка 161,8%.

Трейдеры используют тактику частичной фиксации тейк-профита на 61,8, совместно с постановкой стоп-лосса в безубыток на остаток позиции по цене входа. Также возможны варианты выставления отложенных противоположных заявок для создания «лока» (lock-замок), чтобы избежать дробления сделок на первом ордере.

- В точке IV, после третьей волны.

Третью волну может обнаружить почти каждый трейдер – она самая длинная в тренде. В этом случае трейдер «рисует» IV и V волну с целью поиска точки истощения тренда.

При построении расширения Фибоначчи важно помнить, что это вспомогательный индикатор, определяющий точки замедления (не разворота) уже сложившегося двухволнового локального тренда. Как и в случае с уровнями Фибоначчи, основным правилом отображения расширения является совпадение начала линий с экстремумами (максимумами/минимумами) котировок.

Как пользоваться Уровнями Фибоначчи на Форекс

0,1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233, 377, 610, 987, 1597

Трейдеры используют популярные инструменты:

- Линии

- Дуги

- Веерные линии

- Временные зоны

- Расширение

Большинство основных программ для построения графиков включают уровни коррекции Фибоначчи. В некоторых из наиболее «продвинутых» реализованы «дуги», «веерные линии» и временные периоды. Пока мы остановимся на Линиях.

Вот что вам нужно о них знать:

- На шкале 0–100 соотношения Фибоначчи рассчитываются как 23.6, 38.2, 50.0, 61.8 и 76.4%. Эти соотношения считаются основным индикатором (предсказывающим возможное будущее движение цен), цена часто рикошетит от данных уровней.

- Индикатор визуализирует эти уровни на графике цены актива и позволяет получить представление о будущем его движении. Если вам нравится ручной режим, то выберите в программе или на графике цен функцию отображения уровней коррекции. Начните с нижней точки тренда и тяните курсор к его верхней точке. Вы увидите пять горизонтальных линий, отражающих уровни 0, 38,2, 50, 60,8 и 100 % движения цены, или длины тренда (в некоторых программах добавляется линия 23,6 %).

- Эти линии могут действовать в качестве уровней поддержки или сопротивления, в зависимости от того, торгуются ли валютные пары или акции и индексы на фондовом рынке выше или ниже них.

- Чем с большим таймфреймом вы работаете, тем четче будут срабатывать выставленные уровни.

Таким образом, все что требуется от трейдера – это найти затухающий тренд, правильно выставить ряд Фибоначчи, дождаться подтверждения и открывать ордер. Способов использовать этот числовой ряд в торговле существует множество, в нашем материале будет рассмотрен наиболее универсальный, который поможет получать прибыль на большинстве активов, при умеренной волатильности рынка.

Как определить конец движения

С помощью этого инструмента можно определить и окончаниекоррекции, и зоны, в которых вероятнее всего завершится основное движение.

Определение окончания коррекционного движения

Fibo levels используются для поиска окончания коррекции. Трейдер исходит из того, что основное движение не прервётся, и пытается найти точку, из которой продолжится рост или падение графика. Приоритетными считаются линии коррекции 38,2%, 50,0% и 61,8%. Откат до 23,6% незначителен, а до 78,6% – слишком глубокий.

Загонять себя в рамки, ограничивая точку окончания коррекции конкретным уровнем, нет смысла. Логичнее рассматривать диапазон, в котором с высокой долей вероятности завершится откатное движение. В качестве его границ принимают уровни 38,2% и 61,8%, учитывая исследования Граймса, этот диапазон можно расширить до 38,2% – 78,6%.

Простыми словами – не обязательно ждать отбоя от Фибо уровня с точностью до пункта. Разворот может сформироваться с небольшим забросом за линию или с недоходом до нее. Нет 100%-ной гарантии, что после касания, например, уровня коррекции 38,2% откат закончится, и продолжится тренд.

Торговые сигналы: как применять линии Фибоначчи

Анализ фигуры (линий) Фибоначчи достаточно прост – необходимо определить тренд и посмотреть, как реагирует цена криптовалюты при пересечении важных уровней, в особенности 50,0. Однако изначально возникает другой вопрос – как натянуть эти линии (их иногда называют сеткой) на график.Для этого необходимо научиться увидеть текущую тенденцию на рынке, ее начало и завершение.

Как натянуть сетку

Тренд, т. е. направление движения цены – фундаментальное понятие трейдинга. Научиться определять его начало и окончание – главная задача любого трейдера. Однако конкретных способов и тем более расчетных формул для этого не существует, поскольку рынок до конца непредсказуем. К тому же понятие тренда имеет четкую привязку ко времени, например:

- за последний месяц наблюдается восходящий тренд биткойна;

- за последнюю неделю – боковой (флэт);

- за последний день – нисходящий;

- за последние 4 часа – опять восходящий.

Поэтому натягивание сетки Фибоначчи осуществляется по таким правилам:

- Четко определяется точка начала и точка окончания тренда.

- Нулевая линия становится в начало (0,0).

- От этой линии сетка тянется до окончания (100,0).

- Остальные уровни распределяются автоматически.

Обычно для работы с этим инструментом используются достаточно крупные таймфреймы на уровне от часового H1 до недельного W1 и даже месячного Mn. Более мелкие интервалы (минутные, 5-минутные и даже 30-минутные) применять не стоит.

Чаще всего они отражают только незначительные колебания внутри дня, за которыми можно не увидеть общей глобальной картины. В результате трейдер будет думать, что криптовалюта пошла вниз, в то время как на самом деле она идет вверх, но временно скорректировалась в обратном направлении.

Таким образом, стоит следовать принципу: «от общего к частному», т. е. от более глобальной тенденции к локальным трендам. На практике это выглядит так:

- Трейдер заходит на достаточно крупный таймфрейм – например, H.

- Определяет последнюю тенденцию.

- Ставит сетку в начало и тянет до конца (высшая или низшая точка).

- Переходит на более мелкие таймфреймы для анализа ситуации и нахождения возможной точки входа в рынок.

Например, на H4 тренд выглядит так:

Аналогичный график (за то же время) на H1 выглядит так:

В данном случае трейдеру остается ждать развития ситуации, а именно 2 сигналов:

- Дойдет ли цена до одного из важных уровней Фибоначчи (особенно 50,0).

- Если дойдет, то как она отреагирует – пробьет или отскочет и вернется назад.

В данном случае видно, что цена дошла до уровня 38,2, дважды протестировала его и снова пошла вниз. Значит, это уровень сопротивления, благодаря которому можно получить прибыль, открыв ордер на продажу SELL.

Если же посмотреть еще дальше, можно увидеть, что в результате цена пробила уровень 38,2 – движение пошло против тренда.

Следовательно, ранее использованная сетка Фибоначчи уже не действует, поэтому нужно строить новую.

Из этого рисунка видно, что пока ни один уровень не играет особой роли, поскольку цена уверенно пробила все линии сетки и пошла вверх. Поэтому нужно снова ожидать соприкосновения с этими уровнями либо строить сетку Фибоначчи заново. На этом принципе и построено большинство стратегий с использованием этого инструмента.

Обратите внимание! Уровни 0,0 и 100,0 могут располагаться в любом порядке – 0,0 снизу, 100,0 сверху или наоборот. Принципиального значения это не имеет – трейдеру просто стоит иметь в виду, что это границы тренда.

Сигналы для покупки и продажи

После построения сетки можно достаточно легко определить сигналы для открытия ордеров:

- Покупка BUY – развивается восходящий тренд. Цена делает откат (наиболее сильный сигнал – до уровня 50,0) и снова продолжает расти.

- Продажа SELL – наблюдается нисходящий тренд. Цена делает откат в противоположном направлении (наиболее сильный сигнал – до уровня 50,0), затем снова продолжает падать.

Важно! Откат может идти и до других ценовых уровней – 23,6, 38,2 или 63,8. Причем чем больше криптовалюта тестирует тот или иной уровень (и при этом не может пробить его), тем сильнее эта линия, и тем сильнее сигнал для входа в рынок.

Stop-loss и take-profit

Для фиксирования возможного убытка и прибыли в большинстве случаев применяются классические правила:

- Stop-loss необходимо поставить немного выше или ниже точки начала формирования тренда – соответственно нисходящего и восходящего.

- Take-profit можно установить как минимум по ближайшему уровню Фибоначчи либо по следующей линии сетки (более рискованная торговая стратегия).

Например, в этом случае наблюдается восходящий тренд, сетка Фибоначчи соединяет его начало и конец. Вход в рынок произошел после теста уровня 50,0, причем свечи даже немного пробили его, что нормально, потому что идеальных фигур не существует. Далее график опять пошел вверх, поэтому трейдер открывает ордер BUY.

Уровень stop-loss устанавливается ниже локального минимума – наиболее низких значений (по теням свечей). Уровень take-profit – по ближайшему уровню, который еще не прошла цена – в этом примере 23,6. Однако можно зафиксировать прибыль и по достижении уровня 0,0, но этот вариант несет больше рисков.

Важно! В своей стратегии важно придерживаться одинаковых правил. Например, размер максимального убытка не должен превышать 3% от суммы депозита. Прибыль же можно фиксировать после прохождения ценой 20-30 пунктов.

Как строить линии Фибоначчи на графике

Индикаторы входят в число стандартных на МТ4, для его установки необходимо выбрать вкладку «Вставка» – «Фибоначчи» на верхней панели:

Выбираем «Линии» и теперь их нужно растянуть на графике цены. Именно от того, насколько правильно вы это сделаете, зависит то, насколько прибыльной будет ваша работа. Для того, чтобы верно выставить линии коррекции Фибоначчи необходимо:

- определить тренд, изменившийся на противоположный;

- открыть индикатор;

- провести сетку по всей протяженности изменившегося тренда от точки, где он иссяк и начал изменять направление, до точки, где он зародился.

Получившееся поле должно выглядеть следующим образом:

Красная тонкая пунктирная линия отмечает тот тренд, который послужил основой для того чтобы построить уровни Фибоначчи в MT4, желтые горизонтальные линии отмечают как раз уровни поддержки и сопротивления, служащие точками разворота для коррекций и второстепенных трендов, на них подписаны процентные числовые значения.

Многие настаивают на том, что растягивать сетку необходимо исключительно слева направо, но как показывает опыт, особой разницы в этом нет, и если у вас достаточно «набита рука», то свою долю прибыли вы получите в любом случае. На представленном скриншоте уровни коррекции Фибоначчи были растянуты справа налево, и это не мешает выявить рабочие уровни поддержки и сопротивления.

Вот как дальше повел себя график:

Синими кружками были отмечены основные точки, в которых цена отступала для консолидации. Каждый такой кружок мог послужить отметкой для входа в рынок и получения прибыли для трейдера. Этот график показывает движение цены на серебро, таймфрейм графика 1Н.

Чтобы правильно выставить последовательность Фибоначчи для интересующего вас актива, необходимо дождаться смены направления движения цены, и наложить сетку, ориентируясь на иссякший тренд.

Многие трейдеры настаивают, что иссякший тренд должен иметь структуру из 5 волн. Такой метод позволяет устранить ложные сигналы, и линии Фибоначчи в этом случае будут работать с еще большей точностью. Вот пример такого подхода:

Цифрами отмечены 5 волн на тренде, который послужил основой для построения ряда Фибоначчи, а кружки показывают сработавшие уровни. Синяя заливка указывает границы тренда, послужившего базой для построений.

Как работают уровни Фибоначчи и как их использовать в торговле

Рынок Форекс тем и хорош, что здесь нет четких, академических правил для работы. Поэтому, если вы желаете протестировать стратегию, использующую уровни коррекции Фибоначчи, то можете адаптировать ее под свой стиль торговли.

Вот основные пункты, на которых базируется авторская стратегия:

- Сетка строится на четырехчасовом графике, за основу берется глобальный тренд, который может формироваться в срок от месяца до полугода.

- Для повседневной работы используется часовой график, а один раз выстроенная последовательность Фибоначчи служит так же до шести месяцев.

- Средний срок открытого ордера составляет 2-3 дня, но в некоторых случаях может превышать неделю.

- Все сделки заключаются в направлении действующего тренда, и противоположном тому, по которому строился числовой ряд.

- Прекрасно ряд Фибоначчи отрабатывает на золоте и серебре. Из валютных пар очень хорошо себя показывал GBP/USD, и когда ситуация в Британии стабилизируется, он снова себя покажет.

- Не очень хорошо работает эта стратегия с валютой государств, имеющих твердую привязку к нефти, особенно последние два года.

Вам вовсе не обязательно соблюдать эти пункты – каждый человек видит рынок по своему, и главное для успеха – найти ту систему, которая будет соответствовать вашему восприятию и приносить доход. Вполне возможно пользоваться уровнями Фибоначчи на Форекс для скальпинга, но следует учитывать то, что чем меньше таймфрейм графика, тем больше будет ложных сигналов. Поэтому для такой торговли лучше комбинировать эту стратегию с дополнительными индикаторами.

Неплохо показывает себя в этой роли пара стохастических осцилляторов со стандартными настройками 9-3-3 и 21-9-9 или обычная скользящая средняя с периодом 50.

Вот пример такой работы с графиком EUR/USD, таймфрейм 15 минут, что позволяет не отходить от терминала и работать, как и любит подавляющее большинство внутридневных трейдеров. Используется как раз авторский метод, очень простой, но позволяющий получать прибыль.

- Синими точками отмечены моменты, благоприятные для входа в рынок, когда уровень цены находится рядом с уровнем из ряда Фибоначчи, и одновременно происходит пересечение графика и скользящей средней (период 50).

- Красная точка показывает момент, при котором скользящая средняя пересекла график в нужном направлении, но сделку тут открывать было нельзя – уровень из отмеченного ряда уже далеко.

Все сделки заключаются в направлении, противоположном тому тренду, который использовался для построения.

Если тренд, по которому вы строили сетку, был бычьим (на примере он обозначен красной пунктирной линией), то вся последующая работа будет вестись на понижение.

Степень важности

Многие инвесторы считают, что не каждый уровень из ряда отрабатывает график цены одинаково, и выявили такую закономерность:

- 23,6 – уровень считается слабым, для работы с ним требуется четкое подтверждение;

- 38,2 – важное значение, скорее всего цена актива от него срикошетит, для последующей консолидации;

- 50 – нечто среднее между двумя предыдущими, высока вероятность, что уровень сработает как надо;

- 61,8 – сильный уровень, такой же, как 38,2;

- 80,9 – тоже сильный уровень.

Если в своей работе по этим уровням опираться на их силу, работать исключительно в направлении тренда, фильтровать ложные сигналы с помощью какого-либо простого дополнительного индикатора и не опускаться на маленькие таймфреймы, то ваша работа на рынке Форекс будет высокоприбыльной, а торговые риски небольшими. Конечно, при этом нельзя забывать об основных правилах риск-менеджмента и психологии трейдинга.

Уровни Фибоначчи на фондовом рынке

Поскольку уровнями коррекции Фибоначчи руководствуются очень многие трейдеры, некоторые случаи поддержки/сопротивления могут оказываться самореализующимися прогнозами. И все же просто поразительно, насколько часто акции, двигающиеся в рамках восходящего тренда, откатываются до уровня коррекции Фибоначчи, а затем отскакивают от него. Или же, опускаясь во время нисходящего тренда, временно восстанавливаются до уровня коррекции Фибоначчи, а затем продолжают свое падение.

Некоторые трейдеры используют «фибы» в качестве ориентира для определения уровня стоп-ордера. Например, они располагают свои стопы примерно на четверть пункта (или около того – в зависимости от волатильности цен акций) ниже 61,8 %-ного уровня коррекции Фибоначчи от предыдущего максимума.

Индикаторы – вне зависимости от их популярности – это всего лишь индикаторы. Ориентиры. Пожалуйста, не используйте их в качестве оправдания того, что вы остаетесь в длинной позиции.

Изучите недельный график Google, Inc. (GOOG), чтобы понять, как рассмотренный индикатор используется для определения уровней поддержки и сопротивления.

Вот отличный пример того, как линии Фибоначчи работают в качестве и поддержки, и сопротивления. Уровни коррекции в 38,2, 50 и 61,8 % рассчитаны от точки в нижнем левом квадрате графика и до верхней точки тренда. Видно, как пять недель спустя после этого цикла откат заканчивается на уровне 38,2 %. Отсюда начинается ралли почти на 60 пунктов вверх. (Вау! Даже для любителя «американских горок» Google это много…) В этой точке повторное тестирование предыдущего максимума или 100 %-ная коррекция отката к отметке в 38,2 % формирует новый максимум цен акций Google. Снова возвращаясь к более крупному циклу Фибоначчи, мы видим небольшой отскок на уровне 38,2 %, но реальной поддержки акции не находят до тех пор, пока не начинают тестировать более глубокий уровень в 50 %. Отметьте также, что этот мощный уровень совпадает с 40-недельной скользящей средней или, если мы перейдем к дневному графику, 200-дневной МА (40 недель умножить на 5 дней = 200 дней).

Как использовать последовательность Фибоначчи максимально прибыльно

На самом деле в трейдинге не так важно, сколько вы совершили успешных и прибыльных сделок. Намного важнее, сколько раз вы ошибались, и как отнеслись к своим ошибкам. И не так уж важно, используете ли вы уровни Ф. в MT4, или подключили индикатор Ишимоку. Главное – это не максимизировать прибыль, а минимизировать потери. Леонардо Пизанский никогда не пользуйтесь одной торговой стратегией, совмещайте 2-3 простых системы;

- не переторговывайте, не стремитесь как можно чаще открывать ордера, делайте упор на качество, а не на количество;

- старайтесь работать на таймфреймах не менее 1Н, пусть это кажется скучным и неприбыльным – успешные инвестиции чаще вызывают зевоту, а не аплодисменты, как говорил Уоррен Баффетт;

- никогда не забывайте про экономический календарь и время выхода основных новостей торгового дня, чтобы не стать жертвой развернувшегося после публикации тренда;

- ведите статистику сделок – тщательно записывайте все свои действия на рынке, это поможет собрать данные, в чем вы наиболее успешны, а что необходимо подтянуть;

- повышайте свой уровень опыта и знаний – любая замеченная книга о межбанковском рынке должна вызывать у вас интерес.

Помните об этих несложных пунктах и постарайтесь исключить из торговли мешающие эмоции.

Как это работает в техническом анализе

Теханализ предполагает прогнозирование поведения торгового инструмента на основе анализа котировок. Считается, что цена уже учитывает все фундаментальные факторы.

Помимо Фибо расширений и уровней используются каналы, веер, спираль, временныезоны, дугиФибоначчи. Но самыми популярными стали именно линии, они используются и для определения точек окончания коррекции, и для выявления зон фиксации прибыли.

Сетка уровней Фибоначчи работает на любом типе активов (акции, валютные пары, криптовалюты, товарный рынок). Что касается причин их отработки, то свою роль играет самоисполняющийся прогноз. Если большое число трейдеров использует одну и ту же методику, то она начинает работать. Возможно, сказывается принцип «золотого сечения», его находят в природе, музыке. Не исключено, что эта закономерность влияет и на торговлю.

Есть и скептики. Например, Адам Граймс изучал эффективность уровней на фондовом рынке и Форекс. Его исследования показывают, что отдельные линии не особо важны, а роль играет скорее зона 40%-80%. Объяснить его результат можно тем, что не вводились дополнительные правила для идентификации движений, к которым применялись Фибо линии. Примеры реальных трейдеров доказывают, что этот инструмент работает только в умелых руках.

Как добавить линии в терминале: 5 видов индикатора

Сетка Фибоначчи используется чаще всего, поскольку это полноценный и вполне понятный инструмент анализа рынка. Добавить ее в терминале очень просто:

- Необходимо зайти в раздел «Вставка».

- Затем – «Объекты».

- И выбрать «Линии Фибоначчи».

Но наряду с ними применяются и другие разновидности этого инструмента – веер, дуги, канал, расширение и временные зоны.

Веер

Инструкция по добавлению веера следующая:

- Зайти в раздел «Вставка».

- Выбрать «Объекты».

- Перейти в меню «Фибоначчи».

- Нажать «Веер».

Он наносится точно так же – от начальной точки тренда до конечной. В результате действительно получается фигура, похожая на веер. В этом случае в основе будут те же уровни, кроме 0,0 и 100,0. Однако они идут не горизонтально, а по направлению тренда.

Благодаря этому наглядно можно увидеть, что как только свечи пробивают все 3 линии, это явно говорит о смене тенденции на противоположную.

Дуги

Инструмент добавляется по аналогичной схеме.

В результате линии Фибоначчи превращаются в дуги. Зачастую они очень близки к прямым. Поэтому чтобы убедиться в том, что это действительно дуги, необходимо значительно уменьшить масштаб графика.

Трактовка индикатора точно такая же: необходимо дождаться, когда цена коснется важного уровня и посмотреть, как пробьет ли она его либо отскочит назад.

Важно! Поскольку дуги примерно совпадают с уровнями сетки, особого практического значения они не имеют. Начинающим трейдерам рекомендуется начать тренироваться именно с сетки – классических прямых линий.

Канал

По такой же схеме в терминал можно добавить канал.

В результате на графике появятся те же линии, но они будут направлены под углом и идти параллельно друг другу, показывая направление тренда.

Правила применения этого инструмента точно такие же, как, например, у веера или классической сетки. Но в отличие от веера, этот вид индикатора показывает каналы, в границах которых идет цена. При достижении верхней линии можно открыть краткосрочную позицию SELL, нижней – BUY.

Расширение

Еще один вид – расширение.

Расширение четко показывает трендовую линию, определяет начало и окончание развития тенденции. Также по углу между красной и черной линиями можно судить о скорости движения: чем острее угол, тем медленнее развивается тренд. И наоборот: чем ближе угол к прямому (90о), тем резче идет движение.

- https://equity.today/chto-takoe-urovni-korrekcii-fibonachchi-i-kak-imi-polzovatsya.html

- https://bayturin.ru/linejka-fibonachchi/

- https://tlap.com/urovni-fibonachchi/

- https://internetboss.ru/urovni-fibonachi/

- https://guide-investor.com/foreks/fibo-levels/

- https://cryptotradestocks.com/fibonachchi