Зачем трейдеры используют криптовалютные деривативы

Введение в деривативы

Деривативы — финансовые инструменты, которые основаны на другом активе. Еще их называют производными. Самый простой пример — договор на покупку биткоина в определенную дату и по конкретной цене. Он основан на стоимости монеты в момент заключения договора. Такой дериватив называют фьючерс и это производный инструмент от биткоина. Помимо криптовалют, активом могут быть товары, валюты, кредиты, акции и другие ценные бумаги.

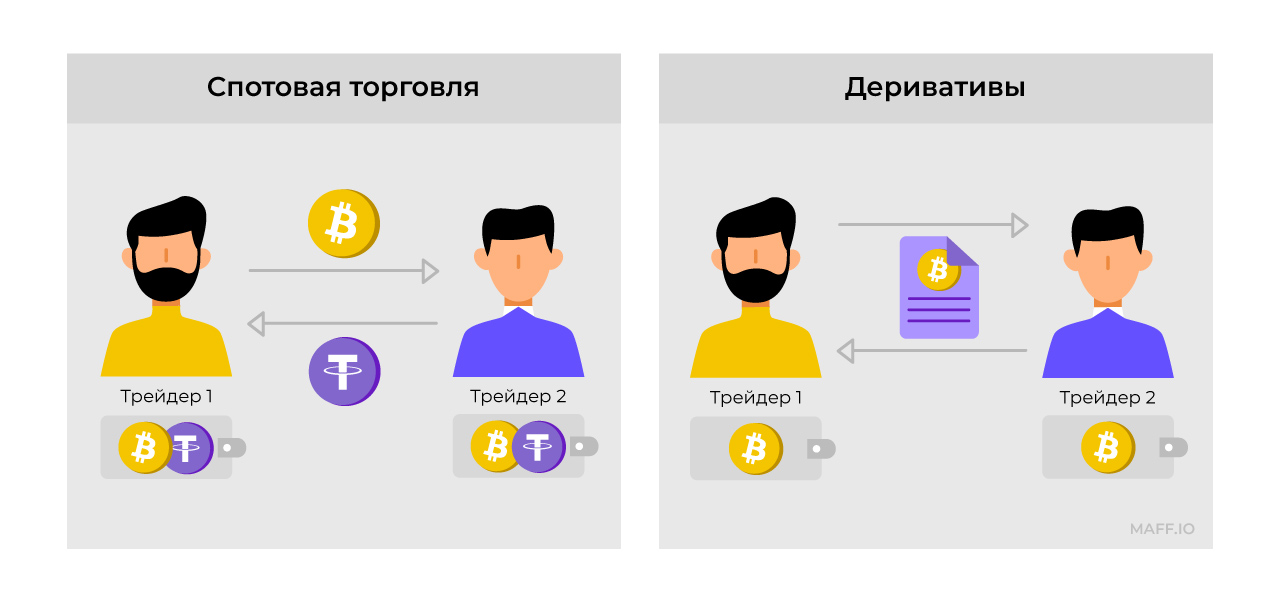

На биржах существует разделение на спотовую торговлю и торговлю деривативами. В первом случае, трейдер покупает или продает одну монету за другую. Например, обменивает биткоин на стейблкоин USDT. То есть он взаимодействует с двумя монетами.

Во втором случае, он пополняет счет биткоином или другой криптовалютой. При заключении договора — дериватива — часть этих монет биржа блокирует в качестве залога. Чтобы его вернуть, нужно выполнить обязательства по договору. Если сделка прошла успешно, трейдер получает обратно залог и прибыль. То есть, на его счету становится больше биткоинов. Если сделка прошла неудачно — он не получает залог обратно и монет становится меньше.

Симметричные и несимметричные производные

По виду дохода деривативы можно разделить на симметричные и несимметричные. В случае симметричных инструментов обе стороны контракта несут одинаковый риск. Простой способ проиллюстрировать это – фьючерсный контракт на акции. В этой ситуации одна из сторон сделки обязуется приобрести определенное количество акций по условной цене в 100 долларов, вторая сторона должна по этой цене их продать. Если цена на момент исполнения фьючерса составила 120 долларов, то покупатель получил прибыль в размере 20 долл. за контракт, а продавец понес такой же убыток. Он и будет перечислен покупателю.

Легко догадаться, что асимметричные инструменты налагают обязательство на определенное поведение только одной из сторон. Другая сторона получает право, которое она может использовать или не использовать. Покупатель может в любое время отказаться от совершения сделки по приобретению актива.

Допустим, базовый актив стоил 150 долларов и за право купить его в будущем по этой цене была уплачена премия в 20$. В будущем актив стал стоить 250 долларов — покупатель реализует право купить его за 150 и зарабатывает 100$. Вторая сторона осталась в убытке, но получила премию, сделав распределение несимметричным.

Хеджирование рисков

Деривативы появились несколько веков назад. Их использовали производители и покупатели разных товаров. Например, риса в Японии, луковиц тюльпанов в Голландии. Главная функция этих срочных сделок – хеджирование рисков. Она исполняется и сегодня, но в меньшем объеме, чем вторая – спекуляции.

Хеджирование – это страхование от убытков. Допустим, завод нуждается в регулярных поставках сырья для обеспечения бесперебойного производства. Но цены могут измениться, поэтому целесообразно будет застраховаться от этого, заключив срочный контракт по текущим расценкам. Если оформить не одно, а несколько соглашений на разные сроки, то завод обеспечивает себя сырьем в перспективе и обезопасит себя от изменения цен на него.

Другие варианты производных продуктов

Кроме перечисленных видов деривативов, есть и другие, менее популярные виды — варранты, PCI, FRA, депозитарные расписки. Бывают деривативы на деривативы, но инвесторы относятся к такому инструменту с опаской.

Кроме четырех основных видов деривативов, можно выделить:

- контракт на разницу цен (CFD)

- варранты

- контракт на форвардную процентную ставку (FRA)

- структурные продукты

Например CFD похожи на фьючерсы и нравятся многим новичкам по причине понятности.

Отличия CFD от фьючерса в том, что они никогда не предусматривают физическую поставку базового актива, а правила и положения для торговли CFD устанавливаются не биржей, а организациями, предоставляющими брокерские услуги по этим деривативным инструментам (например, брокерами рынка форекс). Контракт CFD имеет дополнительный риск контрагента, но зато характеризуется узким фиксированным спредом.

Варранты частично похожи на опционы и обычно связаны с акциями, появившимися на рынке в результате новой эмиссии. При этом они привлекают более низкой ценой. В отличие от опционов, варранты выпускаются на более длинные сроки компаниями-эмитентами (вплоть до бессрочных выпусков, как в контрактах на разницу цен), тогда как опционы выпускаются биржей.

Форвардные процентные ставки (FRA) имеют отношение к плавающим процентным ставкам, рассчитывающимся по кривым доходности. Самой известной такой ставкой является LIBOR, хотя есть и другие варианты. Смысл в том, что их можно использовать как аналоги фиксированной ставки: например, одна сторона выплачивает другой доходность индекса, а вторая значение текущей ставки LIBOR плюс три процентных пункта. Объемы сделок FRA превосходят биржевые опционы.

Структурные продукты обычно предлагаются брокерами, которые являются контрагентами по сделке. Примером может быть инвестиция в несколько акций с повышенной прибылью, если ни одна из них не упадет ниже определенного порога (например, в 20%). Или в целый индекс акций. Известен вариант со 100% защитой капитала — вы имеете аналог банковского депозита, вся прибыль которого вкладывается в агрессивный продукт.

Виды

По своей специфике деривативы делятся на три основных вида: фьючерсы, свопы и опционы. О каждом из них я расскажу отдельно, но производные финансовые инструменты отличаются и по типу базисных активов. Исходя из этого критерия, они бывают:

- валютные;

- кредитные;

- товарные;

- процентные.

Фьючерсы

Фьючерсы подразумевают четко установленное соглашение между покупателем и продавцом актива на установленную дату в будущем. Стоимость контракта, которая может меняться вместе с рыночной конъюнктурой, фиксируется в момент совершения сделки.

Опционы

Такие инструменты устанавливают право, но не обязывают купить (call) или продать (put) базовый актив по конкретной стоимости в будущем периоде. За наличие этого права приобретатель опционного контракта должен платить премию. Этот вид финансовых производных очень похож на страхование.

Свопы

Одновременная покупка и продажа определенного актива на сумму, которая позволяет во время обмена экономическими условиями получить выигрыш обеим сторонам сделки. К примеру, с помощью процентного свопа можно обменять обязательства с фиксированной процентной ставкой на долг с переменными начислениями.

Еще

Могут встречаться и другие виды, а иногда и даже комбинации разных деривативов. Например, существуют свопционы или опционы на фьючерсы. На первый взгляд они кажутся очень сложными многосоставными инструментами, но если понимать специфику каждого отдельного дериватива, то комбинаторика дается намного легче.

Особенности и функции

Деривативы создают так называемый фиктивный капитал. Он не функционирует непосредственно в процессе производственной деятельности и не является кредитным средством. Но при этом он привязан к базовому активу, например ценным бумагам, товарам, валютным курсам, процентным ставкам и т.д.

Разные производные инструменты могут служить для различных целей, но основными функциями можно выделить хеджирование и спекуляции.

Среди защитных операций (хеджирование) деривативов выделяют:

- страховка инвестиционного портфеля;

- бюджетирование;

- защита от роста ипотечных ставок;

- финансовый менеджмент;

- аннуитет;

- использование валютных деривативов экспортерами.

Спекулятивный характер использования деривативов предполагает:

- работу с волатильностью;

- технический анализ;

- макроэкономический анализ;

- поток ордеров;

- выявление перекупленности и перепроданности в деривативных контрактах.

Условия дериватива

Существуют два главных условия производных финансовых инструментов:

- срочность;

- связь с базовым активом.

Суть дериватива как финансового инструмента

Чтобы понять, что такое деривативы и зачем они нужны, прежде всего, нужно уяснить, что они являются, если простыми словами, производными финансовыми инструментами. То есть имеется актив, который считается базовым. По нему заключается двусторонний договор, участники которого обязуются совершить сделку на заранее установленных условиях.

Несмотря на сложность формулировки слов, подобные договоры часто встречаются в нашей обычной жизни. К слову, простейшим примером является покупка в автосалоне автомобиля по схеме «под заказ». В этом случае покупатель заключает с дилерским центром договор на поставку автомобиля конкретной модели, в конкретной комплектации и по конкретной фиксированной цене.

Подобный договор представляет собой элементарный derivative, в котором активом выступает заказанный автомобиль. Благодаря заключенному контракту покупатель оказывается защищенным от изменения стоимости, которая может вырасти к оговоренной дате покупки. Продавец тоже получает определенные гарантии – автомобиль редкой комплектации, который он приобретает у завода изготовителя, обязательно будет куплен и не «повиснет» в его салоне «мертвым грузом».

Современная система деривативов начала формироваться с 30-х годов 19-го века. Финансовые деривативы – порождение XX столетия. Точкой отсчета принято считать 1972 год, когда окончательно оформился тот международный валютный рынок, который мы знаем сегодня. Если до этого в подобных сделках использовались только реальные товары, то с появлением и развитием финансовых деривативов стало возможным заключение контрактов в отношении валют, ценных бумаг и прочих финансовых инструментов, вплоть до долговых обязательств отдельных компаний и целых государств.

Российский рынок деривативов сформировался в 90-х годах прошлого столетия. Несмотря на то, что этот сегмент активно развивается, для него свойственны проблемы всех молодых рынков. Главная особенность – недостаток компетентных кадров, особенно, среди рядовых игроков рынка. Далеко не все участники достоверно знают, что такое деривативы и их свойства. Все это накладывает отпечаток на развитие рынка.

Спекуляция

Популярностью пользуются спекулятивные сделки, которые не имеют никакого отношения к реальным поставкам товаров или ценных бумаг по контракту. Главная функция деривативов при спекуляции – возможность заработать на изменении цены. Можно сделать это как на ее повышении, так и на снижении.

Суть сделок в том, что одна сторона предполагает, что стоимость актива увеличится, а другая сторона делает ставку на уменьшение. В результате кто-то остается в выигрыше.

Фьючерсы

Этот тип деривативов часто используется в качестве эффективного инструмента хеджирования. Например, в производстве продукции, предприятие использует сырье, цена которого испытывает сильные рыночные колебания. Поэтому, имеет смысл заключить контракт на закупку этого сырья по фиксированной цене на несколько месяцев вперед.

Этот контракт выгоден для обеих сторон, так как предприятие страхует себя от повышения цен, а поставщик сырья получает гарантированный сбыт.В этом примере производным инструментом является контракт, а базовым активом - покупаемый ресурс.

Если цена ресурса вырастет больше, чем ожидалось в течение срока действия контракта, бизнес сэкономит деньги. Если же цена упадет или вырастет меньше, чем ожидалось - бизнес потеряет деньги.

Однако, суть хэджирования заключается в том, что допустимая потеря может учитываться в себестоимости и считаться приемлемой, ради возможности долгосрочного прогнозирования издержек и уверенности в стабильности закупочных цен. Для бизнеса, этот фактор крайне важен. Торговля фьючерсами доступна и для криптовалют.

Например, фьючерс на биткоин больше относится к спекулятивным инструментам и означает, что торговля по нему ведется на основании индекса цены, а в качестве базового актива выступает биткоин.

Котировка (цена маркировки) берется со спотовых площадок, называемых "индексными". Изменение цены на этих площадках ведет к соответствующему изменению котировки фьючерсного контракта.

Основными площадками, торгующие фьючерсами на криптовалюту, выступают Binance, Bitmex, Deribit и CME (только биткоин).

Формы

Общей чертой торговли деривативами является то, что они участвуют в доходности базового актива. Базовое значение является справочным.

При торговле деривативами вы не приобретаете сам базовый актив, это косвенные инвестиции.

Фьючерсный контракт

Контракт определяет, насколько высока базовая стоимость ценной бумаги, сколько ценных бумаг торгуется, в какое время и по какой цене.

В результате все эти варианты очень прозрачны для будущей сделки, потому что они определены заранее. Обе стороны контракта должны внести предоплату в качестве обеспечения.

Размер вознаграждения определяется из суммы общей стоимости, например, 5% и перечисляется на маржинальный счет. Многие фонды ориентированы исключительно на фьючерсы. Их также называют управляемыми фьючерсами.

Форвардные контракты

Это стандартизированный контракт, составленный клиринговой палатой, которая управляет биржей, где контракт может быть куплен и продан. С другой стороны, форвардный контракт — это нестандартный контракт, написанный самими сторонами.

Как правило такие договора не имеют промежуточных частичных расчетов или «корректировок» в отношении маржинальных требований, таких как фьючерсы, так что стороны не обмениваются дополнительным имуществом, обеспечивая получение прибыли, и вся нереализованная прибыль или убыток накапливаются во время контракта.

Свопы

Своп — это договорное соглашение, по которому две стороны обязуются периодически обмениваться платежами в течение заранее определенного периода времени.

Свопы обычно служат хеджированием рисков, но могут также использоваться профессионалами, как чисто спекулятивный инструмент для оптимизации доходности. Они свободно обсуждаются между договорными партнерами и являются ставкой на будущее развитие рынка.

Существует множество различных типов сделок:

- своп процентных ставок;

- своп акций;

- валютный своп и др.

С экономической точки зрения свопы можно рассматривать, как серию фиксированных сделок, которые совершаются одна за другой. Говорят, о процентном свопе, когда один договорный партнер платит фиксированную процентную ставку на номинальную сумму, но другая договорная сторона соглашается платить переменную процентную ставку на ту же номинальную сумму.

Опционы

Опционы можно покупать и продавать как стандартизировано на фьючерсных биржах, так и индивидуально на внебиржевой торговле.

Операция с опционом — это условная сделка с деривативами, в которой покупателю предоставляется право купить или продать определенное количество базовых активов по заранее определенной цене. Здесь покупатель получает право купить (опцион колл) или продать (опцион пут) базовые активы.

Покупатель может выбрать, действительно ли он хочет воспользоваться этим правом. Иное дело с продавцом опциона, когда сделка должна обеспечить базовую стоимость, если того требует покупатель. Таким образом, это односторонний вариант, за который продавец получает премию.

Кредитные деривативы

Подобный вид дериватива, представляет собой договор между двумя сторонами и позволяет кредитору передать риск дефолта третьей стороне.

Контракт переносит кредитный риск того, что заемщик может не выплатить ссуду. Банки, используют кредитные деривативы для устранения или снижения риска невыплаты средств заемщиком из своего общего ссудного портфеля.

Ценные бумаги

Обычно принимают форму в качестве соглашения о покупке или продаже активов по фиксированной цене или до определенной даты.

Одна из характерных черт производных ценных бумаг заключается в том, что они не секьюритизируют фактические активы (например, ценные бумаги, обеспеченные ипотекой или другими активами).

Форвардные контракты

Этот вид контрактов похож на фьючерсы. Однако это не стандартизированные контракты и торговля ими ведется без четкого регламента.Как и в случае с фьючерсами, существует обязательство купить или продать базовый актив в указанную дату и цену.

Но, поскольку этот вид контрактов не стандартизирован, обе стороны могут настраивать элементы контрактов в соответствии со своими потребностями и по взаимной договоренности. Форвардных контрактов на криптовалюту пока не существует.

Опционы

Эти контракты дают возможность купить или продать определенный актив по согласованной цене и в указанный период времени. Важно отметить, что это именно возможность, а не обязательство. Данный вид контрактов подробно рассмотрен в нашей статье об опционах. В криптовалютах опционы тоже постепенно находят свое применение и уже используются на биржах Binance, Deribit и в несколько упрощенном виде, на Bitmex.

Какие деривативы бывают?

Классификация по базовому активу

- Финансовые производные ценные бумаги – контракты, базирующиеся на процентных ставках по облигациям США, Великобритании и других стран.

- Валютные производные ценные бумаги – контракты на валютные пары (курс евро/доллар, доллар/иена и другие мировые валюты). На Московской бирже высокой популярностью пользуется фьючерс на пару доллар/рубль.

- Индексные производные ценные бумаги – контракты на индексы акций, такие как S&P 500, Nasdaq 100, FTSE 100, а в России также фьючерсы на индексы акций Мосбиржи и РТС.

- Производные ценные бумаги на акции. На ММВБ в том числе торгуются фьючерсы на ряд российских акций ведущих компаний: «ЛУКОЙЛ», «Ростелеком» и т.д.

- Товарные производные ценные бумаги – контракты на энергоресурсы, например нефть. На драгоценные металлы – золото, платину, палладий, серебро. На цветные металлы – алюминий, никель. На сельхозпродукцию – пшеница, соя, мясо, кофе, какао и даже на концентрат апельсинового сока.

Функции деривативов

Деривативы приобретают не только для того, чтобы стать владельцем базового актива. Их функции более разнообразны:

- Хеджирование рисков (защита от резких скачков цен и курсов валют);

- Арбитраж цен (заключение разнонаправленных сделок на нескольких рынках с целью извлечения прибыли);

- Оптимизация налогов, например, при использовании свопа на акции не придется платить налог, связанный с приростом капитала;

- Спекуляция на ценовых колебаниях актива;

- Уменьшение транзакционных издержек;

- Расширение возможностей для заработка посредством увеличенного кредитного плеча (Х100).

Способы использования

Главной целью заключения деривативных договоров бывает стремление получить финансовую выгоду за счёт увеличения цены основного актива в будущем. В то же время, количество предлагаемых к покупке деривативов может значительно превышать по численности количество реальных активов. Они используются в качестве:

- Объекта спекуляций.

- Для хеджирования.

- Арбитражных сделок.

Хеджирование подразумевает своеобразное страхование рисков, когда деривативный контракт должен уменьшить угрозу будущих колебаний цен основного актива. Убытки держателей деривативных контрактов в таких ситуациях минимальны, но и размеры возможной прибыли ограничены.

Арбитражный вариант – наиболее сбалансированный, но наименее прибыльный способ использования деривативов. Приобретатель занимает позиции, как на рынке финансовых инструментов, так и на рынке базовых активов. Таким образом, он получит свою небольшую прибыль и в случае падения цен на активы, и при их росте.

Когда деривативы используются в спекулятивных целях, покупатели стремятся увеличить так называемое «кредитное плечо» – получить максимум прибыли при минимальных начальных вложениях. Является самым рискованным способом использования деривативов.

В ситуации, если стоимость базового актива к моменту исполнения контракта значительно упадёт, его приобретатель может оказаться на грани банкротства. Но, в свою очередь, при росте цены риск будет вознаграждён многократно.

В связи с большими потенциальными возможностями деривативов влиять на мировой рынок финансов, американский миллиардер У. Баффет назвал их оружием массового финансового поражения. Более того, многие экономисты-аналитики увязывают мировой экономический кризис, охвативший планету в 2008-10гг., именно с лопнувшим деривативным пузырём, надутым в своё время банками США.

Стоимость производных инструментов, предлагаемых к покупке на рынке, к этому времени значительно превосходила реальную стоимость их базовых активов. То есть, налицо была спекулятивная «торговля воздухом», аналогичная «тюльпановой лихорадке» 17в.

Биржевые и внебиржевые деривативы

Деривативные сделки подразделяются на две большие группы по способу заключения: биржевые и внебиржевые. Многие частные инвесторы используют организованные торговые площадки (биржи), где торгуются фьючерсы и опционы. Особенно этот рынок развит в США, тогда как в России ликвидны только фьючерсы на самые основные активы, а опционы практически не имеют ликвидности.

Однако между двумя организациями возможно заключение либо прямого внебиржевого договора, или с посредником в виде крупного известного банка. На внебиржевые инструменты приходится большая часть объемов от всего рынка деривативов (порядка 90%). Видными участниками внебиржевого рынка являются американские банки Goldman Sachs и JP Morgan (особенно рынка кредитно-дефолтных свопов и процентных деривативов).

Форвард

Форвардные контракты заключаются на внебиржевом секторе. Подразумевают поставку базового актива по заданной цене к конкретной дате. В отличие от стандартизированных фьючерсов позволяют задавать дополнительные условия (качество, тара и пр.), то есть остается возможность для деловых маневров.

Пример: крупному промышленному производству требуется металлопрокат через 5 месяцев. Согласно прогнозам аналитиков, ожидается рост цен на прокат. На данный момент свободных средств нет, как и желания нести увеличенные складские расходы. Покупатель и поставщик заключают договор по текущей цене с поставками продукции в будущем с уплатой гарантийного обеспечения.

Пример форварда на бытовом уровне — составление договора купли-продажи квартиры в строящемся доме или машины в автосалоне (при отсутствии ее на складе).

Зачем использовать деривативы

При обычной торговле криптовалютой у трейдера возникает несколько ограничений. Во-первых, он может заработать только одним способом — купить дешевле и продать дороже, когда актив вырастет в цене.

Деривативы дают возможность зарабатывать не только на росте, но и на падении цены. Например, биткоин вырос в цене до $35 тыс. и трейдер уверен, что цена скоро упадет до $30 тыс. Поэтому он использует специальный подвид дериватива — шорт (short) — который позволит ему взять займ в биткоине и сразу его продать, а вернуть позже, когда цена упадет. То есть он займет 1 BTC и сразу продаст его за $35 тыс. Если цена упадет до $30 тыс., он купит 1 BTC и вернет долг — прибыль составит $5 тыс, которые остались с продажи в момент заключения договора.

Во-вторых, прибыль трейдера при обычной торговле ограничивается доступным ему капиталом. Если он небольшой — то и заработать получится немного.

Деривативы дают возможность торговать с кредитным плечом. Это когда трейдер берет дополнительные средства у биржи под залог баланса на своем счету. Например, кредитное плечо х10 увеличивает доход в 10 раз. Но такая торговля повышает риск потери залога, то есть баланса трейдера. При обычной купле или продаже криптовалюты на бирже таких рисков нет, но и увеличить прибыль в несколько раз не получится. Подробнее о кредитном плече мы расскажем в одном из следующих материалов.

Что такое деривативы простыми словами и зачем они нужны?

Сегодня в распоряжении инвесторов имеется довольно широкий круг финансовых инструментов и возможностей, как заработать на акциях и ценных бумагах. так и на производных инструментах — деривативах (derivative).

Рынок деривативов является одним из основных и самых активных сегментов современной финансовой системы. Однако большинство начинающих инвесторов очень плохо представляют себе, что такое деривативы. Соответственно, возможности, которые открываются перед инвестором благодаря подобным инструментам, остаются не востребованными. Либо наоборот инвесторы идут на необдуманный риск, плохо себе представляя риски этого инструмента.

Особенности рынка деривативов

Российскими законными актами большая часть деривативов в качестве ценных бумаг не признается. Под исключение попадают опционы, которые эмитирует акционерное общество, и вторичные финансовые инструменты, базирующиеся на ценных бумагах. К ним можно отнести депозитарные расписки, форвардные контракты на облигации, опционы на акции.

Если первичные активы обычно приобретаются, чтобы владеть базовым активом, получать прибыль от последующей продажи или доход в виде процента, то вложения в производные инструменты совершаются с целью хеджирования инвестиционных рисков.

К примеру, сельхозпроизводитель страхует себя от недополучения прибыли, заключая весной фьючерсный контракт на поставку зерна по цене, которая его устраивает. Но продаст он зерно уже осенью, после сбора урожая. Автопроизводители хеджируют свои риски, заключая такие же соглашения на получение цветного металла по устраивающей их цене, но в будущем.

Впрочем, хеджированием инвестиционные возможности деривативов не ограничиваются. Их покупка с целью продажи затем со спекулятивной целью – одна из самых популярных стратегий на бирже. А, например, фьючерсы, кроме высокой доходности, привлекают возможностью при не самых больших вложениях получить плечо на значительную сумму бесплатно.

Однако нужно иметь в виду, что все спекулятивные операции с вторичными финансовыми инструментами относятся к высокорисковым!

Выбирая деривативы в качестве средства получения прибыли, инвестору стоит сбалансировать свой портфель более надежными бумагами с низким риском

Другой нюанс – число производных финансовых инструментов вполне может быть гораздо больше, чем объём базового актива. Так, акций эмитента может быть меньше числа фьючерсных контрактов на них. Более того, компания-эмитент первичного финансового инструмента может не иметь никакого отношения к созданию деривативов.

Плюсы и минусы использования финансовых деривативов

Роль деривативов в финансовых процессах не всегда однозначна. С одной стороны, производные перераспределяют риски и снижают затраты финансового посредничества. Но, с другой стороны, деривативы несут значительные угрозы.

Преимущества:

- Гибкость. С контрагентом можно прийти к соглашению и оформить сделку с разными опционами, которые не торгуются на бирже.

- Секьюритизация. Ценными бумагами замещаются банковские кредиты, создаются подходящие конкурентные условия. То есть совершается замена одних активов на другие, это позволяет банку распределить риск и привлечь больше инвесторов.

- Снижение затрат. Уменьшаются издержки на проведение финансовых операций, минимизируются объемы вложений, снижается риск возможного убытка.

Небольшие объемы первоначального капитала могут принести как прибыль, так и убытки. Инвесторы принимают на себя большие вероятности потерь средств.

Деривативный рынок

Деривативный рынок зачастую носит спекулятивный характер, поскольку несёт в себе значительное количество рисков, и во многом зависит от сиюминутного спроса, или искусственно вызванного ажиотажа на тот или иной товар.

Данный инструмент может одного контрагента обязывать совершить некие действия с активом, например, оказать коммерческие услуги. В другом случае контрагент, в соответствии с деривативом, получает право совершать сделки с основным активом.

При этом, заключив деривативный договор, приобретатель получает возможность получить данный товар (актив) в будущем. Ему не приходится заботиться о том, где складировать его, либо как доставлять от приобретателя к месту хранения.

Подобные контракты известны в истории мирового рынка достаточно давно. Их заключали ещё в средние века под будущий урожай зерновых культур – риса и т.д. Широкую известность получила торговля деривативными «тюльпанными» контрактами в Западной Европе 17в.

Тогда в результате неумеренной и спекулятивной торговли договорами на луковицы тюльпанов по искусственно «раздутым» ценам, десятки тысячей инвесторов в итоге оказались без средств к существованию. Более экономически уравновешенная и цивилизованная разновидность деривативов – рисовые купоны, действовавшие в Японии в том же 17в.

Для чего используются финансовые деривативы

Объем рынка деривативов растет из года в год. В стоимостном выражении он значительно превышает стоимость базовых активов. Основной функцией деривативных производных инструментов была защита от риска. С ростом популярности его в трейдинге добавилась еще одна возможность использования – заработок на спекуляциях.

Ограничения

По истечении определенного срока деривативы полностью обесцениваются. Это противоречит общему понятию финансовых активов.Финансовые активы, такие как акции и облигации, обычно сохраняют свою ценность в течение гораздо более длительного периода времени.С другой стороны, деривативы удерживают стоимость в течение короткого периода времени, и это их определяющая черта.

Где их взять?

Торгуются деривативы (фьючерсы и опционы ) на срочных секциях фондовых бирж. В случае Московской биржи – это рынок FORTS, доступ к которому можно получить через брокера.

Как и где торговать деривативами

Как торговать деривативами:

- Выбор брокера.

- Открытие торгового счета и пополнение депозита.

- Выбор вида дериватива.

- Анализ рынка.

- Покупка контракта.

Работа с фьючерсными контрактами и опционами схожа. Но существует одно серьезное различие. Фьючерс обязывает выполнить условия независимо от того, как складывается рыночная ситуация для обладателя. Опцион оставляет право выбора.

Что касается мест, где можно торговать деривативами, то для рядовых инвесторов доступны в основном биржи, где торгуется менее 20% активов этого вида. Опционы и фьючерсные контракты представлены в срочных секциях этих площадок.

В мире насчитывается 64 биржи, работающих с фьючерсами. Для российских инвесторов наибольший интерес представляют следующие:

- Московская биржа (фьючерсы на ОФЗ и индексы, акции, валюта, ставки LIBOR, RUONIA и пр.);

- Санкт-Петербургская биржа (товары);

- Чикагская товарная биржа CME (товары и криптовалюта).

Среди криптовалютных бирж, работающих с фьючерсными контрактами, внимание заслуживают OKEx, BitMEX, Binance Futures (заблокирована Роскомнадзором, но доступна через VPN), ByBit, Huobi и Deribit (входят в TOP-10).

Выбор брокера и открытие торгового счета

Выбору брокера необходимо уделить максимум внимания. Помимо наличия прямого выхода на интересующие биржевые площадки следует проверить лицензию. Список лицензированных брокеров представлен на официальном сайте ЦБ РФ.

Полезно ознакомиться с рейтингами надежности на профильных интернет-ресурсах и отзывами реальных клиентов. После регистрации на сайте брокера, создания личного кабинета, верификации личности и установки торгового терминала (QUICK, MT4, MT5 или собственные разработки брокера) необходимо пополнить торговый счет. В ряде случаев доступ к демонстрационной версии (при ее наличии) предоставляется без пополнения депозита.

Выбор дериватива

Одно из главных преимуществ деривативов (а именно фьючерсов) — широкий выбор активов. Выбираем категорию рынка из следующих вариантов: индексы, товары (энергоносители, сельскохозяйственные продукты и пр.), процентные ставки (LIBOR, RUONIA и пр.), валюта или ценные бумаги.

После выбираем тип торгового инструмента (конкретный вид металла, марка нефти и пр.). Выбор целесообразно делать с учетом предыдущего торгового опыта. Если трейдер долгое время работал с акциями, то среди предпочтительных инструментов — фьючерсы и свопы на акции.

Анализ рыночной ситуации

Перед принятием окончательного решения о покупке следует проанализировать рыночную ситуацию, используя фундаментальный и технический анализ. Необходимо учесть всё, что может повлиять на стоимость базового актива в будущем.

Что такое деривативы простыми словами?

Дериватив (derivative) – это производный финансовый инструмент, «надстройка» над активом. Дериватив позволяет не приобретать сам актив, а работать только с контрактом на его приобретение. Таким образом, исчезают вопросы складирования и доставки товара как такового. Вместо этого на фондовой бирже просто появляется запись, что такой-то инвестор владеет правом на поставку такого-то товара. Как деньги позволяют быть мерой ценности актива. так дериватив позволяет быть мерой ценности договора на его приобретение. То, в отношении чего заключен контракт, называют базовым активом.

Появились деривативы в 17 веке в качестве страховки от потерь урожая. Контракты на поставку тогда стали заключаться заранее, а не по факту выращенной продукции. Таким образом, продавцы знали объем спроса, а покупатели могли быть уверены в том, что на рынке не случится дефицита.

С тех пор рынок деривативов во много раз превысил по объему рынок реальных товаров. «Оружием массового поражения» называет деривативы известнейший инвестор Уоррен Баффет.

В быту любой предварительный договор, в котором прописана сумма и дата его исполнения (например, договор покупки недвижимости или автомобиля) можно условно считать деривативом.

Своп

Сложный вариант фьючерсного контракта, работает по принципу «2 в 1». Заключается сделка по покупке или продаже актива с одновременным открытием контрнаправленной сделки с этим же активом на аналогичных условиях, но через определенный срок. Основные цели использования свопов — увеличение активов и снижение рисков (хеджирование). Самые распространенные типы свопов — валютные, товарные, кредитные, процентные, на акции и на драгоценные металлы.

- https://Maff.io/why_use_derivatives/

- https://blockchain24.pro/derivativy-chto-eto-takoye-kak-zarabotat-na-derivativakh

- http://capitalgains.ru/obrazovanie/chto-takoe-derivativi.html

- https://forexprost.ru/derivativy-chto-eto-takoe-prostymi-slovami.html

- https://vc.ru/u/642470-teimur-muslim/207103-chto-takoe-derivativy

- https://SEOslim.ru/voprosy-i-otvety/chto-takoe-derivativy.html

- https://investfuture.ru/edu/articles/derivativi-proizvodnie-instrumenti-chto-eto-prostimi-slovami

- https://coinpost.ru/p/derivativy

- https://bigjournal.ru/derivativy-chto-eto-takoe-prostymi-slovami/