Тинькофф страхование вкладов и счетов физических лиц

Что такое

Страхование банковских вкладов – это система, которая дает возможность частным лицам вернуть свои деньги обратно, если банк обанкротился или лицензия учреждения была ликвидирована. Для этой цели банковские учреждения обязаны оплачивать взносы в Агентство по страхованию вкладов (АСВ), который в случае наступления дефолта выплачивает вкладчикам возмещения.

Максимальный размер, который может компенсировать агентство, составляет 1,4 млн. рублей. Этот фонд выступает в роли не только страхователя, но также управленцем активов.

Состоит ли Тинькофф Банк в системе

Прежде всего следует разобраться, что эта за система и каким образом действует данная программа. Согласно Российскому законодательству, каждое банковское учреждение имеет право на участие в особой программе, которая осуществляет страхование вкладов.

На сайте Тинькофф указано, что банк является участником системы страхования вкладов.

Таким образом банки имеют возможность позаботиться о безопасности своих потенциальных вкладчиков и стать более привлекательными в их глазах в процессе создания депозита.

Тинькофф входит в эту систему, которая в свою очередь позволяет клиентам вернуть, если не все, то большую часть своих денег, если у банка отзовут лицензию или он признается банкротом. За подобные выплаты отвечает, как само финансовое учреждение, так и государство.

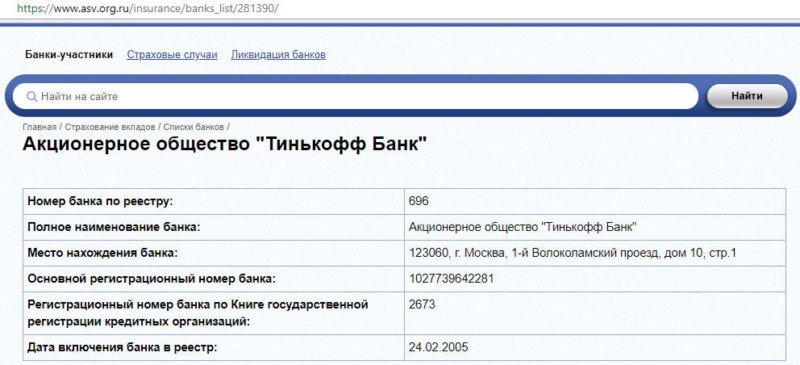

Наша редакция перепроверила информацию на официальном сайте АСВ и действительно Тинькофф входит в систему страхования вкладов.

Обратите внимание! Только таким образом можно получить компенсацию в ликвидации компании.

Но далеко не все банки входят в список тех, кто принимает участие в подобной программе.

Все клиенты, имеющие вклады в Тинькофф, должны помнить о том, что этот банк принимает участие в программе страхования, но получить больше установленной суммы не получиться.

Если есть желание получить весь депозит без остатка, то специалисты рекомендуют перевести разницу в другие финансовые учреждения, которые также входят в данную программу. Только таким образом можно полностью обезопасить себя от потери собственных денежных средств.

Банк Тинькофф, входя в систему страхования, существенно повысил свою надежность и уровень доверия клиентов.

Видео по теме:

Важно!Узнать все актуальные новости по этому вопросу очень легко. Нужно лишь посетить официальный сайт банка. К тому же, на нем можно следить за абсолютно всеми изменениями по счету или в депозитной программе.

Какие вклады застрахованы

В банке «Тинькофф» застрахованы все виды вкладов физических лиц и индивидуальных предпринимателей. Обязательному государственному страхованию подлежат депозиты в российских рублях и валюте, которые размещены вкладчиками на основании договора.

Официально можно получить компенсации при наступлении страхового случая в отношении следующих денежных средств:

- на срочных вкладах;

- на номинальных счетах, которые открыты опекунами, официальными представителями;

- на р/с и депозитах ИП;

- на дебетовых банковских картах;

- на счетах эксроу;

- на вкладах, которые удостоверены сберегательной документацией.

Важно! Если «Тинькофф Банк» потеряет лицензию и АСВ начнет процедуру возмещения по вкладам, то основная часть компенсаций уйдет физическим лицам. Оставшиеся средства будут распределяться по индивидуальным предпринимателям.

Какие виды включены в программу

Кредитная карта от Тинькофф

- Минимальный платеж до 8%

- Возвращаем до 30% баллами

- 120 дней без процентов

Страхование Тинькофф банка работает таким образом, чтобы у пользователей покрывалась полная сумма их депозитных счетов. Однако тут есть одно маленькое «но» - максимальное количество денежного возмещения ущерба – 1 миллион 400 тысяч рублей. То есть, если у клиента положено гораздо больше средств, он их не получит, лишь эту цифру.

Именно поэтому большинство экономистов рекомендует открывать несколько вкладов в случае наличия огромных денежных сумм – чтобы финансы были защищены в полном объеме.

По видам депозитных счетов нет никаких ограничений – они все позволяют оформлять страховой полис в соответствии с установленными условиями обслуживания.

Перечислим их для наглядности:

- Расчетные;

- Депозитные;

- Карточные;

- Счета под опекунством (формальные).

А вы знали, что вклады, открытые для приобретения движимого или недвижимого имущества, имеют более увеличенные лимитные ограничения?

Какие депозиты застрахованы

Общие правила страхования вкладов накладывают ограничения на вид депозита и на лимиты. Страхованию в Тинькофф подлежат депозиты, сумма которых не превышает 1,4 млн рублей, а также ее эквиваленты в долларах и евро (около 22600 долларов, 19 000 евро, если курс ЦБ РФ 61 и 73 рубля).

Правило распространяется на все депозиты, размещенные в одном банке. Если у вас 2 вклада в Тинькофф по 1 400 000, застрахован только один, и только за него вы получите компенсацию.

Так как Тинькофф входит в систему страхования, компенсацию можно получить за следующие виды счетов для физических лиц:

- Расчетный.

- Карточный.

- Кредитный.

- Депозитный.

- Предпринимательский.

На кредитном счету в Тинькофф страхуются личные средства, то есть те, что свыше кредитного лимита. Дебетовые карты (Блэк, Джуниор, Драйв) и накопительный счет также являются застрахованными.

Условия

Для начала стоит разобраться какие вообще депозиты подлежат страхованию:

- Срочные вклады в иностранной валюте.

- Стипендиальные, пенсионные и зарплатные действующие счета.

- Счета попечителей или опекунов, если бенефициаром является подопечный.

- Счета, которые используются для расчетов по сделкам купли-продажи имущественных объектов на время их государственной регистрации, и хранятся до востребования.

- Счета предпринимателей.

Не подлежат страхованию следующие вклады:

- Средства для предъявителей.

- Деньги, которые находятся на доверительном управлении банка.

- Депозиты, оформленные в зарубежных филиалах.

- Средства на электронных счетах.

- Деньги на счетах, не имеющих банковских реквизитов.

- Счета, использующиеся для учета драгоценных металлов.

Внимательно изучайте условия договора, чтобы узнать, будут ли застрахованы ваши деньги.

Накопительные счета в банках — симбиоз текущего счета и вклада. Размещенные на них средства также застрахованы.

Какие средства можно, а какие нельзя

Прежде чем открывать депозит в настоящем банке, следует ознакомиться с перечнями вкладов, которые подлежат страхованию:

- Срочные вложения (устанавливается определенный срок хранения) и «до востребования» (допускается в любое время без уведомления учреждения снять свои денежные средства с депозитного счета и применить на свое усмотрение).

- Размещенные на счетах индивидуальных предпринимателей.

- Счет для зачисления социальных выплат опекунам и попечителям (денежный платеж предназначен подопечным).

- Специальный счет, открытый физлицами для совершения финансовых операций относительно недвижимости.

- Депозиты, не подлежащие госстраховке:

- на предъявителя (подтвержденные сберегательным сертификатом или книжкой);

- средства физических лиц, предоставленные универсальным кредитным организациям в полное доверительное управление;

- в зарубежных филиалах российских банков;

- электронные денежные средства (включая те, у которых отсутствуют банковские реквизиты);

- вклады в номинальные счета (за исключением попечителей и опекунов);

- счета для учета драгоценных металлов;

- на счетах без статуса юридических лиц.

Наступил страховой случай — что делать

Если на операции банка наложен мораторий, или лицензия полностью отозвана, необходимо собрать пакет документов:

- Паспорт.

- Заполненный бланк-заявление на получение компенсации.

- Другие документы, удостоверяющие личность, если именно по ним оформлялся вклад.

Бланк-заявление на получение компенсации

Гражданину, который оформляет заявку на компенсацию, выдается выписка из банковского реестра, где указана сумма возмещения. Деньги могут не только перечисляться на банковский счет, но и выдаваться наличными.

Как получить выплаты

Учитывая частный характер деятельности банка, многие вкладчики интересуются, застрахованы ли вклады в «Тинькофф Банке» со стороны государства. Банк «Тинькофф» входит в систему страхования вкладов, поэтому вкладчики смогут направить запрос с АСВ на получение полагающейся денежной компенсации при страховом случае.

Пошагово процесс обращения в АСВ выглядит следующим образом:

- Если у «Тинькофф Банка» отобрали лицензию или произошел другой страховой случай, клиентам необходимо направить начальный запрос в Центробанк РФ или узнать на специализированных сайтах в интернете, какое банковское учреждение выступает в качестве агента по выплатам компенсаций. Имеющий такие полномочия банк и будет заниматься перечислением денежных средств пострадавшим лицам.

- На втором этапе клиенту необходимо в АСВ или напрямую банку-агенту направить заполненное по форме заявление. В заявлении указываются основные данные из договора по вкладу, уточняются реквизиты депозита, количество начисленных денег по процентам за период с начала действия договора до наступления стразового случая.

- АСВ, по закону, обязано рассмотреть направленное заявление в течение 14 рабочих дней. По истечению этого срока заявителю по указанным контактным данным направляется официальный ответ, в котором указывается, есть ли на данный момент возможность получения компенсации по программе государственного страхования вкладов.

- В официальном письмо от АСВ указывается пошаговая инструкция о том, какие действия необходимо предпринять для получения выплат по программе страхования.

Важно! Банк-агент должен создать для каждого пострадавшего лица отдельный счет, куда будет перечислена компенсация. Клиент получает полный доступ к счету и неограниченные полномочия по переводу и снятию денежных средств с него.

По системе страхования вкладов Тинькофф

Теперь разберемся, какие случаи считаются страховыми.

Есть два обстоятельства, при которых вкладчики гарантированно получают выплаты страховой суммы вклада вместе с начисленным за прошедший период процентами.

Отзыв лицензии Центробанком и прекращение ведения банковского дела

Центральный банк России ежегодно контролирует разницу уровней прибыли и убытка в банковском портфеле за пройденный период.

Если банк в убытке и он не может выплачивать людям деньги (проценты по вкладам, сбережениям и т.д.), то Центробанк России отзывает у него лицензию, а банковские обязательства (выплата депозитов, сбор кредитов и т.д.) Агентство по страхованию перекладывает на партнерские банки.

Наложение моратория для удовлетворения требований банковских кредиторов

В случае признания банка банкротом, закон запрещает ему продолжать свою деятельность.

Все банковские активы (залоговое имущество, ценные документы и т.п.) обяжут распродать и вернуть долги.

В каких ситуациях деньги будут возвращены

Поскольку в данном банковском учреждении все вложения застрахованы на государственном уровне, в случае возникновения следующих ситуаций деньги будут обязательно возвращены клиенту:

- Потеря лицензии от Центробанка;

- Введение права отсрочки платежа.

В первом варианте инициатива исходит от Центрального банка. Как правило, он забирает лицензию на осуществление финансовой деятельности при слишком большом количестве ненормативных актов, а также при проведении сомнительных транзакций.

Что, если сумма вклада превышает застрахованную сумму

Если на депозитном счете было более 1,4 млн рублей, то вернуть другую часть денег вкладчик может только в результате конкурсного производства. Это операция, которая подразумевает удовлетворение кредиторов, а также клиентов благодаря продаже имущества банка, который потерпел банкротство.

Будет полезно просмотреть:

Страховая сумма

Максимальная сумма возмещения для всех вкладчиков едина – 1,4 млн. рублей или перерасчет по курсу Центробанка в иностранную валюту. Страховая сумма распространяется на все вклады одного человека суммарно, поэтому если в Тинькофф банке содержать сверх 1 400 000 рублей, то есть риск потерять деньги.

Наступление страхового случая

Так как в Тинькофф вклады застрахованы государством, то при наступлении неблагоприятных событий клиенты получат возмещение в установленных законом рамках.

Страховыми случаями являются две ситуации:

- отзыв лицензии по любой причине (чаще всего это происходит из-за большого числа сомнительных операций или невыполнении нормативов, предъявляемых к финансовой организации со стороны Центробанка);

- введение моратория на удовлетворение требований кредиторов (обычно это производится в рамках санации – финансового оздоровления – кредитной организации).

Порядок обращения за выплатами

В случае наступления такого события получить деньги в системе страхование вкладов в банке Тинькофф необходимо по такой схеме:

- уточнить, какой банк был выбран в ходе конкурсного производства «преемником» в плане выплат вкладчиком – информация в течение 7 дней будет размещена на сайтах Центрального банка, Тинькофф и на сайте непосредственного плательщика, а также в печатных СМИ;

- подать заявку на удовлетворение своих требований с указанием номера счета и суммы выплаты;

- ожидать в течение 14 дней, пока заявка будет рассмотрена.

Отслеживайте информацию о выплатах при наступлении страхового случая на сайте Агентства по страхованию вкладов

Перевод совершается на любой счет, который вы укажете в заявке. Если никаких реквизитов не оставить, то банк-плательщик откроет вам расчетный счет до востребования у себя и перечислил всё полагающееся до копейки. Максимальный срок перевода – 3 дня.

Если ли риск не получить деньги

Благодаря оформлению страхового полиса клиенты данного банковского учреждения могут спокойно отдавать денежные средства, извлекая тем самым небольшой процент выгоды. Однако все равно остается вопрос – есть ли риск потерять деньги? Действительно ли это надежная система, которая в любом случае выполнит обязательства, оформленные в договоре?

При выборе места, в котором физическое лицо хочет открыть депозитный счет, необходимо руководствоваться двумя параметрами – рейтингом учреждения и отзывами его постоянных клиентов. Действительно бывали случаи, когда и финансовая организация оказывалась не лицензированной, и страховое агентство выступало в качестве подставного лица. Именно поэтому важно просматривать документы самого банка.

А вы знали, что информацию о легализированном обслуживании со стороны любой компании можно найти в интернете на сайте самих учреждений или же в интернет-портале Центрального банка?

В этом плане Тинькофф является хорошим примером, поскольку он действует уже несколько десятков лет, прочно укрепился на экономическом рынке и пользуется доверием со стороны вкладчиков. Конечно, нельзя не заметить, что и с лицензией у него все в порядке.

Советы и рекомендации

«Тинькофф Банк», входящий в ССВ, вряд ли будет банкротиться в ближайшее время (с учетом текущего финансового положения банка и его позиций на российском рынке). Но стоит прислушаться к следующим рекомендациям:

- при необходимости сделать вклад в размере более 1,4 млн. руб. сумму стоит распределить равномерно на несколько кредитных учреждений;

- в одном банке на каждого совершеннолетнего члена семьи можно сделать индивидуальный вклад (в этой ситуации страховка будет выплачена каждому, вне зависимости от близости родства и иных факторов);

- открывая вклад, нужно поинтересоваться у специалистов «Тинькофф Банка», попадает ли создаваемый депозит под программу государственного страхования (ответ будет положительным в 99,9% случаев, но уточнить стоит);

- до подписания договор депозита нужно внимательно прочитать, обратив внимание на правильность написания персональных данных вкладчика (ФИО, дата рождения и другие сведения), иначе при наступлении страхового случая будут проблемы в АСВ, где не смогут идентифицировать личность клиента;

- в направляемом в АСВ заявлении надо указывать количество вложенных средств по депозиту и сумму начисленных процентов за весь период действия договора, иначе компенсация будет выплачена только на тело депозита;

- клиенты «Тинькофф Банка» имеют право в течение 1 года после наступления страхового случая воспользоваться своим правом на получение выплат по программе государственного страхования.

Важно! Получение страховки в размере, превышающей сумму 1,4 млн. руб. возможна только при успешной реализации имущества банка. Длительность конкурсной реализации материальных и нематериальных активов исчисляется месяцами и годами. Полученные от реализации деньги будут равномерно распределяться между клиентами в зависимости от размера вложенных средств.

Страхование вкладов – обязательная процедура, которая распространяется на все финансовые учреждения, являющиеся участниками программы, в т. ч. и на «Тинькофф Банк». Чтобы застраховать вложенные средства клиенты банка не обязаны подписывать документов и платить дополнительные деньги – страхование происходит автоматически сразу после подписания основного договора. Максимальная сумма выплат – до 1,4 млн. руб.

Отзывы

Никита, Москва

Недавно мой брат столкнулся с интересной ситуацией — банк Пушкино обанкротился, но компенсацию он получил только за депозит, а вот деньги на дебетовой карте просто сгорели. Так что выбирая банк для зарплатной карты, в первую очередь узнавал, страхуются ли средства на ней. Теперь знаю — в Тинькофф точно да! У меня зарплата приличная, теперь сплю спокойно.

- https://bankorama.ru/debetovye-karty/zastrahovany-li-vklady/

- https://ProTinkoffbank.com/obsluzhivanie/strahovanie-vkladov

- https://GidPoStrahovke.ru/dengi-i-biznes/vklady/tinkoff-bank-strakhovanie-vkladov.html

- https://tnkfb.ru/sistema-strahovaniya-vkladov-v-tinkoff-banke/

- https://lk-Tinkoff.com/strahovanie-vkladov/

- https://StrahovanieRF.ru/avtostrahovanie/strahovye-vyplaty/zastrahovany-li-potrebitelskie-vklady-v-tinkoff-banke-gosudarstvom.html

- https://mystrahovki.ru/vklad/tinkoff-bank-zastrahovany-li-vklady-i-kak-rabotaet-strahovanie-v-dannom-banke/

- https://VkladGid.com/banki/tinkoff/strahovanie-vklada/

- https://fin.zone/vklad/tinkoff-bank-strahovanie-vkladov/