Уоррен Баффет – биография, правила инвестирования

Уоррен Баффет — кто это?

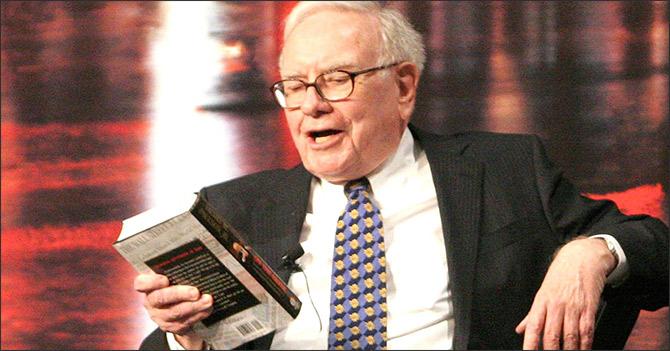

Уоррен Баффетт – американский миллиардер , состояние которого составляет более 80 миллиардов долларов. Какое место он занимает в мире по размеру своего состояния, читайте в ТОП-10 богатых людей мира . Это один из самых выдающихся инвесторов в истории, человек, который полагался на анализ и своё превосходное финансовое чутьё.

Он прошёл достаточно долгий путь от первых тысяч долларов до своего нынешнего состояния и, не смотря на уже преклонный возраст, продолжает оставаться в деле, управляя огромной компанией BerkshireHathaway, в составе которой несколько десятков других.

Одной из отличительных черт Уоррена Баффетта не как инвестора, а как управляющего (с чего он, собственно, и начал свой путь в этой компании после получения доли) заключается в том, что он досконально разбирался во всех делах, не делегируя это другим работникам и не ожидая решения всех проблем другими людьми.

Детство и первые заработки

Итак, родился юный Уоррен Баффет в Омахе, городе, расположенном в штате Небраска. Любопытно то, что он до сих пор проводит там немало времени.

Семью Баффеттов нельзя назвать совсем уж простой, это не красивая голливудская история о восхождении на финансовый Олимп бедного сироты. Нет, совсем не так. Отец Уоррена сам занимался ценными бумагами, а впоследствии вообще перебрался в конгресс Соединённых Штатов. По этой причине Баффетты уехали из Омахи и стали жить в Вашингтоне, где ещё школьник Уоррен подрабатывал, занимаясь развозом газет. Именно на этой работе он скопил свой первый небольшой инвестиционный капитал , который затем продолжил увеличивать. В этот период времени начинает проявляться сама сущность инвестора – будучи совсем молодым, он уже понимал, что деньги должны работать.

После школы начинается период развития Баффета как участника финансового рынка . Благодаря знакомству и посещению лекций Б.Грэма, которого считают основоположником фундаментального вида анализа , Уоррен начинает понимать саму логику построения инвестиционных идей.

На первый взгляд может показаться, что всё очень просто, но это только видимость. Баффетт осознаёт, что только всесторонняя и тщательная оценка положения компании может дать верное представление о перспективах её развития и, соответственно, цене на акции. Кстати, именно это становится основой одного из правил инвестирования Уоррена Баффетта, о которых расскажем далее. В этот момент он начинает понимать, какие огромные возможности открывает перед людьми фондовый рынок, и как на этом можно заработать.

Первые инвестиции

После того, как Баффет познакомился с Грэмом, он решил идти учиться туда же, где преподавал этот человек – Колумбийский университет. После окончания он получает первую работу и становится аналитиком в инвестиционной компании своего учителя. Всего за два года, что он там проработал, Уоррен накопил достаточно неплохой капитал, к 25 годам его состояние уже перевалило за 100 тысяч долларов, что по меркам того времени позволяло спокойно отойти от дел и жить в своё удовольствие. Баффетт так и хотел поступить, но ему не давали покоя обращающиеся за советом знакомые. Всё это в итоге вылилось в создание, по примеру своего учителя, разного рода партнёрств, в которых Баффетт обычно не участвовал деньгами из личных запасов, а использовал сумму, которую ему дали родственники.

“Нет в мире ничего более могущественного, чем сложный процент”. Данное высказывание приписывают Эйнштейну, и этим выражением можно описать следующие 12 лет жизни инвестора Уоррена Баффета. Даже сейчас доход в 30% годовых кажется, конечно, высоким, но и не заоблачным, особенно, на фоне взлётов некоторых стартапов. В те же времена это была потрясающая доходность, при чём стабильная. Всё это привело к тому, что фигура инвестора стала привлекать внимание, о нём заговорили как о гении инвестирования.

Примерно в это время Баффетт замечает текстильную компанию BerkshireHathaway, которая и становится его детищем, работающим по сей день. Видя перспективы, он скупал акции «тонущей» компании до тех пор, пока не стал основным держателем и не получил возможность управления.

Короткий список книг от Баффета, обязательных к прочтению

Говорят, что когда легендарный «оракул из Омахи» начинал свою карьеру в сфере инвестиций, он ежедневно прочитывал по 600-1000 страниц. Вот книги, которые по его совету стоит прочесть каждому:

- «Разумный инвестор» Бенджамин Грэхем.

Баффет считает, что книга четко и понятно описывает, как принимать решения и сдерживать эмоции, формируя инвестиционный портфель. - «Обыкновенные акции и необыкновенные доходы» Филип Фишер.

Автор объясняет, почему при выборе компании для инвестиций нужно оценивать не только финансовые отчеты, но и качество менеджмента. - «Эссе об инвестициях, корпоративных финансах и управлении компаниями» Уоррен Баффет.

Именно в это книге лучший инвестор мира описал свой авторский подход к инвестированию. И надо заметить, описал очень простым и образным языком. - «Инвесторы против спекулянтов» Джон Богл.

Основная мысль от создателя крупнейшей в мире инвестиционной компании: сегодня долгосрочные инвестиции уверенно вытесняют краткосрочные спекуляции.

Бизнес

В 1956 году в родной Омахе Баффет создает первое собственное инвестиционное партнерство, добиваясь за пять лет роста стоимости акций на невероятные 251%. Тактика инвестора заключалась в тщательном анализе компаний, который не ограничивался только годовыми отчетами о прибыли. Миллионера интересовали биографии топ-менеджеров, история фирмы, перспективы развития.

Стратегия и дальновидность предпринимателя привели к тому, что в 1965 году, предварительно распустив партнерство, инвестор приобретает текстильную компанию на грани разорения Berkshire Hathaway. Дальше происходит смена направления деятельности компании на страховые сделки и инвестиции. Сейчас организация по-прежнему остается основной для миллиардера.

Баффет придерживается правила о вкладывании капитала в простые и понятные сферы бизнеса. Часто приобретает пакеты акций тех компаний, продукцией которых сам предпочитает пользоваться. За время инвестиционной деятельности предпринимателем приобретены акции компаний «Кока-кола», «Вашингтон Пост», «Джилетт», «МакДоналдс».

При этом «Оракул из Омахи», как прозвали Баффета в прессе, замечает, что прогнозировать биржевой рынок бессмысленно. Вложения достойны только те компании, которые останутся на рынке много лет. Знаменитая цитата Уоррена гласит:

«Любимый срок продажи акций – никогда».

Долгосрочное инвестирование со средним периодом вложений в 10 лет – отличительная особенность биржевой стратегии миллиардера. Терпение и выдержка стоят на первых строчках списка золотых правил инвестирования, разработанных Баффетом.

Интересно заметить, что долгое время IT-компании не заслуживали внимания Баффета. Скорее всего, причина этого кроется в консервативности миллиардера. Сам он неоднократно признавался, что вкладываться нужно в те отрасли, в которых что-то понимаешь. Только в 2011 году Уоррен приобрел пакет акций IBM.

Стоит ли удивляться, что Уоррен Баффет, его таланты инвестора и биржевого стратега становились заманчивым сюжетом для написания книг. Секретами успеха и уроками инвестирования миллиардер делился с автором книги «Уоррен Баффет. Как 5 долларов превратить в 50 миллиардов» Робертом Хагстромом, а также в первой авторизованной биографии «Уоррен Баффет. Лучший инвестор мира», написанной Элис Шредер.

Легендарный миллиардер появлялся и на экранах кино. О жизни инвестора снято немало документальных фильмов, среди последних - «Стать Уорреном Баффетом», вышедший в 2017 году.

Био Уоррена Баффета - Дорога к славе:

Баффет продолжил работу с несколькими другими товариществами и стал миллионером в 1962 году благодаря своим доходам от различных товариществ.

В то же время Баффет постепенно покупал акции текстильной фирмы Berkshire Hathaway, пока не стал крупнейшим акционером фирмы и в конечном итоге взял ее под свой контроль.

Деловой магнат объединил свои разнообразные партнерские отношения, чтобы стать одним из них под руководством Berkshire Hathaway. Постепенно он добавил больше партнерских связей в Berkshire Hathaway и в конечном итоге сделал его американским многонациональным конгломератным холдингом.

Уоррел Баффет и Бенджамин Грэм

Грэм оказал очень большое влияние на мировоззрение Уоррена Баффета. Если для большинства субъектов инвестиционного рынка вложения являлись чем-то наподобие игры в рулетку, то мистер Грэм считал это целой наукой со своими правилами. На лекциях он учил своих студентов, что необходимо проводить тщательный анализ компаний. Преподаватель считал, что нужно покупать активы тех фирм, которые еле-еле, но еще держаться на плаву. Почему это выгодно? Во-первых, акции стоят недорого. Во-вторых, в любой момент компания может реанимироваться и тогда стоимость ценных бумаг вырастет в разы.

После прослушивания курса финансовой грамотности Бенджамина Грэма Баффет сделал вывод, что нужно сделать все наоборот, и это было правильное решение. Он планировал вкладывать деньги в бизнес, а не в акции. Грэм высоко оценивал потенциал и способности Баффета, но характерами они не сошлись.

Характер Уоррена был не самым мягким: после окончания занятий он мог часами оспаривать теории своего наставника, опровергать их, выдвигать какие-то свои предположения, на лекциях откровенно спорит и перебивает.

Университет Баффет окончил, но расставаться с учителем не хотел, был готов работать на наставника бесплатно. Однако Грэм отклонил это предложение, приняв его только спустя время. Шесть лет Баффет проработал в компании Грэма. За это время ему удалось получить немалое состояние. Он вернулся домой и в 1957 году организовал инвестиционное общество Buffett Associates. Участники выплачивали членский сбор в размере 25 тыс. дол. Начальный капитал составил 105 тыс. руб., всего за полгода сумма утроилась.

Личная жизнь

В 1952 году супругой инвестора стала Сьюзан Томпсон. В браке у пары появились трое детей – Сьюзан, Говард и Питер. Жена поддерживала мужа, повлияла на политические взгляды супруга, а также на отношение к благотворительности. Однако, когда дети выросли, Сьюзан уехала от Уоррена и остаток жизни пара прожила раздельно, при этом официально не расторгая брак.

Между тем женщина не переставала быть другом для Баффета. Она же познакомила инвестора с Астрид Менкс, с которой миллиардер с тех пор состоял в близких отношениях. Астрид – уроженка Латвии, всю жизнь прожившая в Штатах.

Сьюзан до конца дней сохраняла прекрасные отношения с супругом и его новой возлюбленной. В 2004 году жена Баффета скончалась от рака, а спустя два года Уоррен узаконил отношения с Астрид, длившиеся более 20 лет.

Кстати говоря, испытания онкологическим заболеванием не избежал и сам Баффет. В 2012 году он успешно прошел пятимесячный курс лечения от рака предстательной железы.

Образ жизни миллиардера отличается от привычного и стереотипного. Живет инвестор в скромном для богача доме в Омахе, на пять спален, купленном еще в 50-х. Миллиардер любит фаст-фуд, а секретом собственного долголетия и энергичности считает пять ежедневных банок обожаемой «Колы».

Дети четы Баффетов воспитывались в аскетичных условиях рядовой семьи среднего класса. Все ходили в государственную школу и до сознательного зрелого возраста даже не подозревали о богатстве отца. Впрочем, семья миллиардера полностью поддерживает образ жизни главы семейства.

Отличается инвестор щедростью в благотворительных акциях. В 2010 году безвозмездно пожертвовав более 50% собственного капитала фонду четы Гейтсов, лидер списка "Форбс" потряс современников. В том же году вместе с приятелем Биллом Гейтсом организована кампания, названная "Клятва дарения". Желающие присоединиться обязаны пообещать передать как минимум половину своего богатства на благие цели.

«Если вы все такие умные, то почему тогда я такой богатый?»

Истории успеха Уоррена Баффета посвящено немало книг и статей. Как личность, он является кумиром для многих. Его имя окутано тайнами и легендами. Но не стоит думать, что все ему в жизни давалось легко. В его биографии были взлеты, были и падения. Баффета критиковали, ему завидовали, им восхищались. Он оригинален и эксцентричен, умеет удивлять. В художественном стиле он писал послания инвесторам, партнерам, акционерам, составлял годовые отчеты. За «ясность, глубокие виденье и остроумие» он получил награду Национальной комиссии в 2005 году.

Эксцентричность Баффета зашкаливает. Он не боится публично шутить, у него всегда есть готовые ответы на любые вопросы. Его фразы цитируют журналисты. Опыт, принципы инвестирования, стратегии этого человека являются образцом для наследования. Когда представители финансового сообщества попытались раскритиковать одну из многих его неожиданных и непрогнозируемых сделок, Баффет ответил им саркастической фразой: «Если вы все такие умные, то почему тогда я такой богатый?».

Сегодня одним своим словом Баффет может обрушить акции любой, даже самой успешной компании, или наоборот, увеличить стоимость активов в разы. Так произошло с компанией Omnicom. После покупки ее акций Баффелом котировки стремительно пошли вверх.

Инвестиционные стратегии финансового гуру проработаны до мелочей. Чтобы вложиться в какую-то компанию, он должен знать о ней и ее продукте все. Он инвестирует в те предприятия, продукцию которых сам использует. Это можно проследить на примере таких крупных пакетов: American Express, The Washington Post, Coca-Cola, Walt Disney, McDonald’s.

Удивительно, но факт, в портфеле Баффета нет компаний, которые занимаются высокотехнологичными разработками. Почему? Потому что инвестор попросту не пользуется их товарами и услугами. По его словам, у него даже компьютера нет. Он в уме считает сверхсложные математические комбинации, легко и без сторонних помощников манипулирует многозначными цифрами.

Серьезные шаги

В 1956 году Баффет решил основать свою собственную управляющую компанию с капиталом $105 000. Почти все деньги вложили инвесторы из Омахи, поверившие в Баффета, сам он ограничился взносом в $100. Уже через год Buffett Associates управляла активами на $300 000. Баффет не брал комиссию за управление, а получал четвертую часть всего дохода, превышавшего 4%. К 1972 году его $100 превратились в $1 млн, сейчас компания Баффета Berkshire Hathaway входит в топ крупнейших компаний индекса S&P-500, наряду с Apple, Alphabet и Amazon.

В 1957 году он создал Buffett Associates, и вывел новое правило: перед покупкой компании стоит узнать все, вплоть до биографии учредителей и управленцев.

Шестью годами раньше, в 1951 году, Баффетт покупает страховую компанию Geico, в число директоров которой входит Бенджамин Грэм – он вводит ее в Buffett Associates. Тем временем портфель конторы показывает невероятную ликвидность (+1 122% за 10 лет против +122% у Dow Jones), и у Уоррена Баффетта рождается новый постулат:

Лучший срок для продажи акций – никогда, а капитальные инвестиции – это все!

Путь к миллиардам

Не смотря на то, что Беркшир оставался его главным делом, со временем Баффетт начал диверсифицировать свои инвестиции в несколько направлений, которые считал весьма перспективными. По сути, сама главная компания начала поиски привлекательных инвестиционных возможностей, став инвестиционным фондом в современном его понимании. Одним из таких направлений стал страховой бизнес, который очень быстро занял солидную долю в общем финансовом потоке Уоррена. На данный момент некоторые известнейшие бренды принадлежат Беркширу, например, Geico. Сам инвестор неоднократно говорил, опять же, очень простую истину – «страховые деньги нам обходятся дёшево». И в этом очень глубокий смысл, ведь инвестиция – всегда риск, даже если её делает Уоррен Баффетт (есть пример провального вложения средств в компанию IBM).

Баффетт использовал фонд своих страховых компаний для того, чтобы вкладывать деньги в акции компаний. Логика проста – хорошо налаженный страховой бизнес работает как минимум без убытков, давая при этом колоссальное количество средств во временное пользование. В итоге получилось так, что вложения из такого рода денег составили более 100 миллиардов долларов. А теперь представим себе, что это кредитные деньги из банка или от инвесторов, которые хотят сопоставимый процент. И всё, не было бы сейчас миллиардера, а был бы просто успешный, одарённый смекалистый человек. Но он придумал схему и смог и сделать на своих относительно консервативных инвестициях огромное состояние, которое, кстати, вместе с некоторыми другими богатеями, завещает на благотворительность.

Учеба

Следуя желанию отца и матери, парень в 1947 г. поступает в школу финансов при Пенсильванском университете. Сам Уоррен не хотел время терять на обучение. Он отдавал предпочтение реализации инвестиционных проектов. Но родители все-таки убедили в потребности получения новых знаний в вузе.

В конце 50-х отец уходит с работы, и семейство возвращается на родину. В 1949 г. юноша оканчивает университет Небраски-Линкольна, став бакалавром. Стремление стать студентом Гарварда не увенчалось успехом. И юноша продолжил дальнейшее образование в Школе бизнеса при Колумбийском университете. В этот период там проводил занятия прославленный экономист Грэм Бенджамин, который считается основателем теории стоимостного инвестирования.

Преподаватель учил молодежь хорошо анализировать отчетность финансов компаний, не уделяя внимания направлению деятельности. Грэм Бенджамин считал, что эти сведенья могут помочь при инвестировании денежных средств в выгодные активы. Сам преподаватель покупал акции тех компаний, которые на сегодняшний день занимают лидирующие позиции на фондовой бирже.

У Уоррена на этот счет было свое мнение. Он думал, что лучше приобретать акции, стоимость которых дешевле, чем они реально стоят. По завершению курса молодой человек решил поступить, руководствуясь своими принципами. Это позволило Уоррену превзойти учителя и заработать намного больше денег.

В начале 50-х годов одаренный юноша получил экономическую степень магистра. Параллельно он посещал занятия в институте финансов.

Гений, миллиардер, филантроп

На сегодняшний день ядро финансовой империи Баффета Berkshire Hathaway занимает 4 место в рейтинге Fortune Global 500 - топе крупнейших мировых компаний. Миллиардер стал единственным, кто создал с нуля компанию, попавшую в десятку Fortune.

Berkshire – холдинговая компания, которой принадлежит около 70-80 предприятий, работающих независимо друг от друга и от самого Баффета. Единственное требование, которое он выдвигает к ним – не вредить репутации Berkshire.

Инвестиционный портфель Уоррена Баффета постоянно пополняется акциями международных корпораций и на сегодняшний день оценивается примерно в $660 млрд. При этом финансовый магнат придерживается правила вкладываться только в то, что нравится ему самому:

- McDonald's;

- Coca-Cola;

- Iscar Metalworking;

- American Express;

- General Electric;

- General Motors;

- PetroChina;

- MasterCard;

- Kia Motors;

- Procter & Gamble;

- BNSF Railw;

- и многое другое.

Интересно, что лучший инвестор мира долго игнорировал сферу высоких технологий, и лишь в 2011 году впервые инвестировал в IT-компанию, а в 2016 году приобрел акции американской корпорации Apple на общую сумму около $1,5 млрд.

В 2010 году Баффет вписал себя в историю, пожертвовав в благотворительный фонд Билла и Мелинды Гейтс, а также еще в несколько фондов больше половины своего состояния.

Три благотворительных организации из этого списка возглавляют дети Баффета, пожелавшие продолжить дело матери.

Размер пожертвования – около $37 млрд – стал самым крупным единовременным платежом на благотворительные цели в истории человечества.

Кроме того Баффет обратился к топ-бизнесменам планеты с призывом подписать «Клятву дарения» - обязательство отдавать около 50% своего дохода на благотворительность. В 2016 году клятву подписали 154 человека. В своем завещании Баффет указал, что 99% его состояния будет распределено между различными благотворительными фондами.

Еще одним оригинальным способом благотворительности является ежегодный завтрак с Уорреном Баффетом, который выставляется на аукцион, а затем средства передаются на благотворительность. За возможность позавтракать с миллиардером приходится раскошелиться. В разные годы лот уходил за сумму от $600.000 до $2,63 млн, а в 2012 году – за рекордные $3,5 млн.

Правила инвестирования Уоррена Баффетта

Совсем неудивительно, что со временем мысли человека, который смог пройти столь сложный путь, практически непрерывно богатея, вызвали большой интерес. Уникальное видение процесса вложения денег, основанное на достаточно простой логике, стало для многих откровением. На первый взгляд может показаться, что идеи Баффета есть ни что иное, как простая компиляция прописных истин, однако, если мы и так всё знаем, почему мы до сих пор не топ списка Forbes? Так и получается, что истина на поверхности, но вот разглядеть её могут единицы, а применить ещё меньшее число людей. Итак, рассмотрим два простых правила, которые, возможно, помогут и вам стать если не миллиардерами, то хотя бы просто зарабатывающими на инвестициях людьми.

1. Первое и самое простое правило – покупай акции на дне. Само дно, конечно, понятие растяжимое, тут не всегда можно действительно рассмотреть окончание падения. Но никто и не говорит о торговле с безумным кредитным плечом и угрозой маржин колла . Нет, в работу идёт та сумма денег, которая есть или которую готовы выделить на конкретный инструмент. Это может быть акция , драгоценный металл , в общем, что угодно, что достаточно сильно просело по цене. Сам Уоррен Баффет оценивал вероятность поймать разворот в примерно 25%, то есть как достаточно низкую. А значит, ориентироваться стоит на то, что финансовый инструмент мы будем удерживать длительное время. И дальнейшее падение на 10% не должно смущать. Вкладывать все деньги разом не стоит, можно постепенно нарастить позицию, покупая всё ниже и ниже.

Логика у такого принципа предельно простая. Все знают, что панические настроения на рынке проявляются гораздо сильнее, чем позитивные. Это означает, что цена будет падать сильно и ещё к тому же, со значительной инерцией, если такой термин можно применить к рынку. То есть распродажа бумаги инвесторами происходит вместе с торговлей спекулянтами, которые открывают короткие позиции, да ещё и с плечом, разгоняя и без того набравшую ход вниз бумагу. И, как многие, наверное, заметили, разворот тоже происходит достаточно резко, так как в определённый момент цена становится настолько привлекательной, что её выгодно купить и держать долгое время. Не стоит забывать, что у нас ещё присутствует дивидендная составляющая, которая в некоторой степени может быть пересчитана на цену акции. Из последних интересных примеров можно привести следующие:

- Падение цены на нефть ниже 30$ в последнее десятилетие. Это явление – исключительно спекулятивное (а вот раньше 30$ за баррель были нормальной ценой, но инфляция воздействует на таких промежутках времени существенно). Учитывая, что себестоимость добычи составляет по разным данным от 12-15$ за баррель до 20-25$, нетрудно предположить, что производители попросту сократят добычу и переработку, создав на рынке дефицит и резко подняв цены. Здесь можно найти прекрасное сочетание информационного бреда со стороны любителей кошмарить инвесторов и рассказывать про нефть по 10$ с экранов телевизоров и реальной, простой, как раз в стиле Баффетта логикой – нефть по 25$ будет явлением краткосрочным. В чём, собственно, и можно было убедиться в следующие месяцы.

- Акции Газпрома. Это уже более наглядный пример принципа инвестирования. Газпром – гигант в индустрии добычи и поставок газа. Огромное количество проектов, многие из которых находятся на стадии завершения, безусловно приведут к тому, что по контрактам начнёт поставляться солидный объём газа в добавок к тому, что уже есть. Прибыль вырастет, дивиденды, соответственно, тоже, что недавно и было озвучено. Как следствие – бумага резко растёт. Но при этом она много месяцев находилась на низких уровнях, и казалось, что так будет всегда: только приподнимется, как сразу обратно падает.

2. Покупать недооценённые бумаги. Это правило как бы вытекает из первого, но есть одно существенное отличие. В первом случае мы говорили о панике на рынках, обычно это кризисы, рецессии и упадок. Именно в такие моменты цены валятся с большой скоростью. Но также есть периоды, когда всё указывает на то, что компания действительно попросту недооценена. Её показатели находятся на высоком уровне, дивиденды будут солидными, но при этом котировки находятся довольно низко. В таких случаях длительное инвестирование даст сразу два преимущества:

- рано или поздно рынок почувствует, что нужно брать эту бумагу, так происходит всегда. Просто кто-то это осознаёт раньше, а кто-то позже. Как инвестор Уоррен Баффет старался быть среди тех, кто купит раньше.

- никто не отменял часть прибыли компании, которая распределяется по владельцам акций. Это тоже доход, причём далеко не второстепенный. Например, многие акции дают весьма высокий показатель соотношения дивидендов к стоимости. Если мы потратим на акцию 100$, а получим 15$ дохода, это будет 15% годовых. Не сравнить с депозитом в банке, но, конечно есть и риски. Впрочем, без них можно купить только гособлигации, доход по которым чуть выше реальной инфляции.

Лучшие фильмы об Уоррене Баффетте:

- Фильм-биография Becoming Warren Buffett.

- Уоррен Баффетт: производство денег.

- Уолл-стрит: деньги не спят.

- Истории великих предпринимателей. Уоррен Баффетт.

- Документальный фильм о буднях миллиардера — Woodstock for Capitalists — в котором Баффетт снялся вместе с Чарли Мангером.

- Секретный клуб миллионеров.

- Уоррен Баффет. Лучший инвестор мира.

Особенности инвестирования Уоррена Баффетта

Многие задаются вопросом – а как последовать примеру Баффетта, как научиться также грамотно вкладывать деньги, ведь, если судить по рекламе, то “зарабатывать миллионы легко, нужно всего лишь…” А на самом деле всё очень и очень сложно. Достичь подобного мастерства можно, об этом и сам инвестор многократно говорил. Просто потребуется внимательное изучение всех аспектов не только экономической деятельности, но и понимание психологии рынка.

Одним из самых интересных произведений на данную тему является довольно известная книга, написанная Робертом Хагстромом, которая называется “Как превратить 5 долларов в 50 миллиардов”. Она рассказывает о гении из Омахи, описывает ход его мыслей и даёт пищу для размышлений.

Итак, теперь рассмотрим те аспекты подхода к вложению средств, которые позволили Уоррену Баффетту достичь вершины финансов:

- Глубокий анализ показателей компании. Это настолько важный момент, что его супруга нередко жаловалась на чрезмерное внимание финансам, а семье. Только всесторонняя оценка может быть эффективной. Чтобы выявить недооценённость фирмы, нужно найти её сильные стороны, которые позволят в дальнейшем расти. Также Баффетт уделял большое внимание отрасли в целом, например спустя какое-то время после работы в развозке газет, он сделал очень солидное вложение в акции газет, что принесло немалую прибыль. Сейчас же он шагает в ногу со временем и также вкладывается в социальные проекты. А ведь в представлении обычного человека, который застал газеты, трудно увидеть перспективу развития иных информационных носителей.

- Диверсификация активов. Иногда может сложиться впечатление, что Уоррен Баффетт сосредотачивается на какой-то одной отрасли. Например, известны факты покупки значительных пакетов акций BankofAmerica, WellsFargo и GoldmanSachs. Это всё представители банковского сектора. Учитывая, что в суммах фигурируют десятки миллиардов, можно действительно решить, что он предпочитает финансовые учреждения. Но это совсем не так. Просто объёмы покупок очень большие. А если разобраться, то можно увидеть, что портфель Уоррена Баффета составляют самые разные компании, просто так получилось, что при кризисах в первую очередь страдает именно банковская структура, а значит, нужно её брать на низах, как указывают правила инвестирования Уоррена Баффетта.

- Масштаб. Баффетт вкладывает деньги в самые разные компании не только с точки зрения направления их деятельности, но также и в разрезе их масштаба. Например, CharterCommunications. Это телекоммуникационная компания, которая ещё не так давно была совсем небольшой. Баффетт вложил приличную сумму и что мы видим сейчас: CC прочно удерживает вторую строчку среди кабельных вещателей в Соединённых Штатах. И это никакое не совпадение, примеров масса, просто именно этот лучше всего показывает, насколько глубоко Уоррен погружается в анализ деятельности и оценку перспектив. Вывести совсем молодое предприятие на такой уровень – дело сложное, а увидеть, оценить и воспользоваться возможностью – практически невыполнимо. Ведь на рынке сотни, тысячи подобных компаний.

Портфель Уоррена Баффетта

На данный момент состояние этого человека постоянно колеблется, что связано с изменением цены на акции Беркшира, в котором у него солидная доля (около 20%). Но даже с учётом колебаний оно составляет более 70-80 миллиардов долларов, это колоссальные деньги, которые впоследствии пойдут на благотворительность. Кстати, на неё уже потрачено более 30 миллиардов. Вот такая получается добрая акула бизнеса и инвестиций. Теперь посмотрим, во что Баффет вкладывался действительно по-крупному, а также самые перспективные его вложения. Итак, портфель Баффетта частично состоит из следующих акций:

- USBancorp. Ещё один пример из банковского сектора к перечисленным ранее.

- BYD. Автомобильная компания, которая стремительно развилась.

- Delta Airlines и American Airlines. Авиаперевозчики, причём первый также показал взрывное развитие.

- Visa и MasterCard. Тут комментарии излишни, операторы всем известны. Любопытно, что сразу в оба вложился.

- Apple. Одна из самых больших инвестиций, при этом, как отмечает сам Баффетт, потенциал был виден с первого взгляда.

Это наиболее интересные позиции, весь список слишком большой и многим некоторые названия могут показаться совсем незнакомыми.

Интересные факты

Основной капитал Баффета составляет пакет акций в Berkshire Hathaway.Питается миллиардер в сети быстрого питания, причем настолько ему понравившейся, что он решил стать ее владельцем. Раз в год Баффет отправляется на завтрак с тем, кому посчастливилось приобрести подобное право на аукционе, причем в 2012 году подобная привилегия обошлась победителю торгов в 3,5 миллиона долларов. Секрет своего долголетия Баффет объясняет тем, что ежедневно употребляет кока-колу, в количестве пяти банок, что позволяет ему поддерживать себя в превосходной форме.

Интересен тот факт, что миллиардер является ярым противником биткоина, утверждая, что данная криптовалюта ничего не производит и является своеобразной морской ракушкой, которую не следует рассматривать в качестве инвестиций. По мнению Баффета, люди и далее будут продолжать создавать токены, которые можно назвать ничем иным, как своеобразным инструментом, используемым любителями азартных игр.

Благотворительность

В 2010 году вместе с Биллом Гейтсом Баффетт основал компанию The Giving Pledge («Клятва дарения»), целью которой является воодушевить богатых людей этого мира отдать часть своих финансов на благотворительность. Основатели программы решают юридические вопросы и берут с участников обещание – каждый из них пишет публичную декларацию о намерениях передать часть финансов благотворительным организациям. На сегодняшний день компания насчитывает более 130 участников-миллиардеров из самых разных стран мира.

Сам Баффетт также придерживается принципов, ради которых создавалась «Клятва дарения». Его завещание гласит, что 99% его богатств после смерти будет отдано крупным благотворительным фондам.

У Уоррена трое детей. Как и Билл Гейтс, Баффетт считает, что каждый из его детей должен добиться успеха без помощи своего богатого родителя.

Текстильная фабрика Berkshire Hathaway

К 1969 году, когда капитализация Buffett Associates уже достигает 102 млн долларов, Баффет неожиданно для всех распускает фонд. Он продал все свои активы и приобрёл небольшую текстильную фабрику Berkshire Hathaway. Фабрика на тот момент уже 7 лет терпела убытки и была почти банкротом. Но инвестор не мог пройти мимо: ведь ещё во время лекций у Грема он научился анализировать выигрышное вложение — покупай активы дешевле их реальной стоимости. А цена на производство была занижена донельзя.

Баффету удалось трансформировать текстильную компанию в огромный холдинг, контролирующий более 40 самых различных секторов: производство мебели, финансовые услуги, издательство. Предприниматель владеет этой компанией уже более 50 лет и именно она — его основной бизнес. Позже, Berkshire Hathaway признали одной из авторитетных и уважаемых компаний мира. И всё благодаря тому, что имя Баффета — это синоним успеха и надёжности. Оракул из Омахи, совершая многомиллиардные сделки, редко ошибается, наоборот, его интуиция и кропотливые расчёты, как магнит притягивают удачные инвестиции. Но такой весомый престиж компании был обеспечен не только благодаря работе внутри неё, но и привлечению сторонних активов.

- https://internetboss.ru/uorren-baffet/

- http://capitalgains.ru/biznes/istorii-uspeha/biografiya-uorrena-baffeta.html

- https://24smi.org/celebrity/50398-uorren-baffet.html

- https://childhoodbiography.com/ru/%D0%B8%D1%81%D1%82%D0%BE%D1%80%D0%B8%D1%8F-%D0%B4%D0%B5%D1%82%D1%81%D1%82%D0%B2%D0%B0-%D0%A3%D0%BE%D1%80%D1%80%D0%B5%D0%BD%D0%B0-%D0%91%D0%B0%D1%84%D1%84%D0%B5%D1%82%D0%B0-%D0%BF%D0%BB%D1%8E%D1%81-%D0%BD%D0%B5%D0%BE%D0%BF%D0%B8%D1%81%D0%B0%D0%BD%D0%BD%D1%8B%D0%B5-%D1%84%D0%B0%D0%BA%D1%82%D1%8B-%D0%B1%D0%B8%D0%BE%D0%B3%D1%80%D0%B0%D1%84%D0%B8%D0%B8/

- https://easymoneyinfo.ru/uorren-baffet-biografiya-istoriya-uspeha-investora/

- https://vc.ru/finance/176929-znamenitye-investory-uorren-baffett-vypusk-vtoroy

- https://tradexperts.ru/trejdery/biografiya-baffeta

- https://vse-dengy.ru/interesnoe-o-dengax-2/samye-bogatye/uorren-baffet-istoriya-uspeha.html

- https://hiterbober.ru/famous-people/uorren-baffet-biografiya.html

- https://promdevelop.ru/business/warren-buffett/

- https://staff-online.ru/uorren-baffet-biografiya-knigi-citaty-sostoyanie-istoriya-uspeha/