Как заработать на акциях – топ простых шагов от эксперта

Как зарабатывают

Акция - это ценная бумага, которая дает владельцу право на получение части прибыли той или иной компании, а также на участие в управлении ею.

Любой компании для развития нужны деньги, поэтому она вынуждена обращаться за помощью к инвесторам, чтобы получить необходимую сумму. Взамен инвесторы приобретают часть компании в собственность и некоторый процент от ее прибыли, называемый дивидендами. Кроме того, владелец акций в любое время может продать их по более высокой цене и получить прибыль.

Механизм заработка на акциях:

- Определение целей. Это нужно для того, чтобы правильно выбрать стратегию и тактику торговли. Ведь только определившись с целями, можно рассчитать конкретную сумму и сроки ее получения.

- Получение информации. Здесь всё зависит от начальных знаний и опыта. Для новичков требуется базовая информация о том, что такое акции и каковы принципы работы с ними. Кроме того, нужно получить информацию о брокере, конкретных компаниях-эмитентах, курсах той или иной акции и т. д.

- Определение рисков. Прежде чем вложить деньги в акции, следует определиться с суммой, которую инвестор готов вложить прямо сейчас и которую он готов потерять.

- Выбор брокера. В качестве брокеров могут выступать частные брокерские компании или банки. Такие учреждения обязательно должны иметь государственную лицензию, выданную Центробанком. Только в этом случае инвестирование можно назвать безопасным.

- Покупка акций. Только после того как собрана вся информация, рассчитаны риски и выбран брокер, можно приступать к покупке акций. При этом следует выбирать только акции тех компаний, в работе которых вы разбираетесь, и дифференцировать средства между акциями нескольких предприятий, чтобы уменьшить риск.

- Контроль ситуации. Неправильно было бы купить ценные бумаги и забыть о них на несколько лет. Такое вложение требует постоянного отслеживания изменения цен и ситуации в самой компании, наблюдения за положением дел компаний-конкурентов. Контроль поможет всегда оставаться в курсе событий и трезво оценивать ситуацию.

Сколько

Ответ на этот вопрос зависит от того, какими средствами располагает инвестор, а также от стратегии работы. Кроме того, трейдинг (спекулятивная торговля) и инвестирование - это разные подходы, приносящие разные результаты.

Если вы решили заняться трейдингом, то официальная статистика неутешительна. Большинство трейдеров теряют деньги вместо того, чтобы зарабатывать. Хотя из каждого правила есть исключения.

Что касается инвесторов, при правильном подходе можно заработать, сведя риски к минимуму.

Например, если акции компании стабильно растут со скоростью примерно 11% в год, то через 7 лет инвестор может удвоить свои вложения.

Приведем в пример компанию Apple. Цена на ее акции с 2006 по 2017 год выросла в 15 раз. Именно во столько раз инвесторы, купившие акции в 2006 году, увеличили вложения, и это не считая дивидендов.

ВНИМАНИЕ! Несмотря на то что фондовый рынок в среднем показывает рост 10-11% в год, на нем иногда случаются спады. Бывают годы, когда цена на акции стоит на месте или падает, а это значит, что работа на фондовом рынке всегда несет в себе риски.

Примеры в период отчетностей

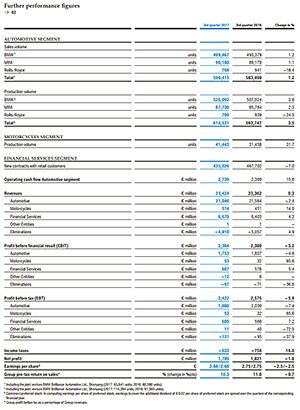

В календаре с расписанием отчетностей компаний была запись о том, что до открытия торгов компания BMW опубликует отчет за третий квартал.

Перед началом торгов мы перешли по ссылке в календаре на официальный сайт компании, и нашли там результаты отчета:

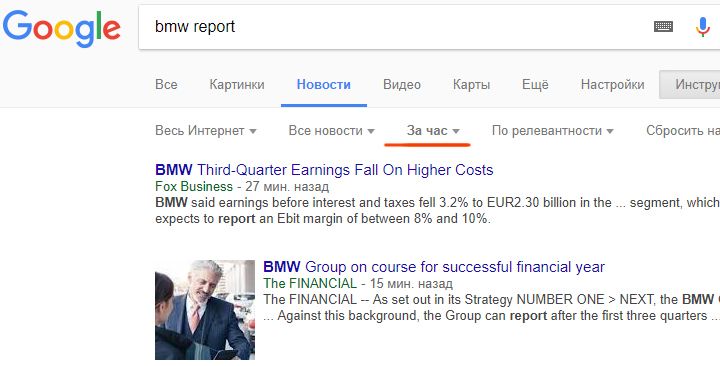

Результаты были очень слабыми, где-то был минус, где-то – очень слабый плюс. Аналитики ждали снижения прибыли компании. Чтобы глубже понять результаты отчета, мы открыли поиск и ввели запрос по-данному отчету – BMW report, предварительно указав поиск по Новостям за последний час:

В статье на Fox Business говорилось о том, что отчет показывает низкие результаты. BMW заявила, что прибыль до уплаты процентов и налогов упала на 3,2% до 2,30 млрд евро. Также значительно выросли расходы.

Как думаете, когда прибыль компании и другие показатели падают, как будут вести себя акции на рынке? Конечно они тоже будут падать и сейчас, мы это знаем уже до открытия торговой сессии.

Как только открылись европейские биржи, мы перешли на эту страницу и купили два опциона – один на 25 минут (до 10:25), второй – до конца дня (до 16:00) с условием падения цены – ВНИЗ:

Как видно по графику, при открытии торгов, цена резко упала вниз, это подтверждает начало падающего тренда.

Если на конец срока опциона курс акций будет ниже, чем на момент открытия сделки – мы получим прибыль в 75%. То есть, размер прибыли известен уже до открытия сделки, важно только верно указать прогноз на момент закрытия опциона.

- Стоит сказать, что для инвестиций мы выбрали проверенного брокера FiNMAX, который регулируется ЦРОФР.

Как и первая сделка на 25 минут, так и вторая со сроком до конца торговой сессии, обе закрылись в плюс:

Посмотрите на график акций BMW в этот день:

Наша прибыль составила $105. Все что нужно было – это заглянуть в календарь отчетностей и поискать информацию в Гугле – на все ушло не больше 2-х минут.

Как заработать на портфелях

Наверняка вы слышали, что все кто инвестируют в акции говорят о портфелях. Перед тем как заработать на акциях, важно знать, что акции – это портфельные активы, точнее – портфель акций снижает ваши риски и делает прибыль стабильной, а инвестиции надежными.

Все достаточно просто. Чтобы заработать на акциях, достаточно собрать портфель, в котором будут акции разных компаний из разных отраслей.

По примерам выше, если бы мы вложили в акции Chevron, Tesla и Amazon, то оказались бы в прибыли, несмотря на некоторые убытки отдельных компаний.

Чем больше портфель акций – тем надежнее могут быть инвестиции – даже если какие-то компании потеряют в цене, то остальные обязательно вытянут портфель в положительный результат.

- Именно поэтому на фондовом рынке стали популярны биржевые фонды ETF, являясь готовыми портфелями акций. Та же инвестиционная компания Уоррена Баффетта Berkshire Hathaway является для инвесторов готовым портфелем, так как суть компании – скупка ценных бумаг других эмитентов.

Так или иначе, инвестор всегда приходит к инвестиционному портфелю, так как было бы очень рискованно инвестировать все средства только в одну компанию, при том что сам рынок и их количество огромно. То есть компаний на рынке в различных отраслях существует более 10000, если говорить о крупнейших в мире компаниях с огромным капиталом, оборотами и перспективами.

Лучшие брокеры для инвестиций в акции

- Just2Trade

- FinmaxFX

- R Trader

Just2Trade - международный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000 акций с более чем 20 бирж c возможностью получать дивиденды. Кроме акций с NYSE и NASDAQ, у Jus2Trade есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce и другие..

Брокер регулируется ESMA, CySEC, MiFID</b>; максимальное кредитное плечо 1:500. Минимальный депозит для открытия счета $500.

Официальный сайт: Just2Trade

Брокер FinmaxFX предлагает более 2000 активов. Современная торговая платформа делает процесс покупки проще, чем заказ пиццы.

Брокер регулируется ЦРОФР, VFSC</b>; предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Брокер RoboForex работает более 10 лет и позволяет торговать акциями с 14 европейских стран и США. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования с лимитом в 5 000 000 EUR. Получено более 10 наград, например IAFT Awards, International Business Magazine Awards. Компания является официальным спонсором BMW M Motorsport.

Трейдинг

- Суть этого способа заключается в том, что вы зарабатываете на спекуляциях ценными бумагами. То есть покупаете дешевле, а продаете дороже. Разница между ценой покупки и продажи за вычетом биржевой комиссии за сделку – и есть ваша прибыль. Акции могут меняться в цене на несколько процентов в течение дня, что дает простор для получения прибыли.

- Активно торгуя ценными бумагами можно получить более высокий доход по сравнению с остальными способами заработка на акциях, но риски при этом будут также значительно выше. Следует учитывать и торговые комиссии: чем чаще совершаете сделки, тем больше расходы на комиссии. Поэтому при неуспешных сделках убытки растут, но комиссии брокеров обычно невысокие и редко превышают 0,3% от суммы покупки или продажи.

Пассивное инвестирование

- Этот способ заключается в том, что вы просто покупаете акции и держите их в течение длительного времени: несколько месяцев или лет. Потенциальная доходность может быть ниже, чем при спекуляциях, но и риску будут также меньше. Как правило, большинство акций вырастают в цене через 3 — 5 лет.

- Поэтому главное преимущество этого способа – простота. Вам не нужно регулярно проводить фундаментальный анализ рынка и вы можете выбрать практически любые акции, например, голубые фишки или акции крупных технологических компаний. Лишь иногда потребуется реагировать, если ситуация на рынке будет указывать на возможный обвал.

Важно: Согласно законодательству инвесторы обязаны уплачивать НДФЛ в размере 13% от прибыли при продаже акции. Декларация подается раз в год в течение отчетного периода. Однако, если срок инвестирования составляет 3 и более лет, то прибыль с продажи ценных бумаг не облагается налогом.

Долгосрочный инвестор

«Купил и забыл» – стратегия мудрая, но не такая высокодоходная, как трейдинг. Для долгосрочных и прибыльных инвестиций нужен солидный капитал. Нет смысла покупать 10 акций по 150 рублей, чтобы через 3 года получить прибыль 50%. Здесь нужны сотни тысяч рублей в качестве первоначального взноса, а лучше – миллионы.

Паевые инвестиционные фонды (ПИФы)

Это самый простой способ заработка на акциях. В этом случае вам не требуется практически ничего делать: вы просто приобретаете ПИФы у брокера и следите за состоянием вашего портфеля.

Обратите внимание. ПИФы представляют собой аналог доверительного управления. Вы предоставляете брокерской компании свои деньги, а управление портфелем акций она берет на себя.

Дивиденды

- В конце каждого отчетного года компании собирают совет директоров и принимают решение по размеры выплаты дивидендов.

- Это дополнительный способ заработка на акциях. То есть вы можете получить прибыль от роста ценных бумаг, но вдобавок к этому получить дивиденды в виде процента от прибыли. Установленного норматива для дивидендов нет – компания сама решает, сколько денег выплатить инвесторам.

Важно! Дивиденды выплачиваются в случае, если за отчетный период компания не понесла убытки. Однако бывают и исключения. Тогда совет директоров может принять решение о выплате дивидендов из резервного фонда компании, чтобы стимулировать инвесторов не продавать акции.

Как выбрать брокера и открыть брокерский счёт

Брокер является посредником между вкладчиком и биржей, так как по закону физические лица не имеют права самостоятельно взаимодействовать с фондовым рынком. Данный посредник предоставляет инвестору необходимое оборудование для совершения сделок и доступ к торгам, а также сообщает информацию о ситуации на рынке.

Безопасно приобрести акции на фондовом рынке можно только при наличии брокерского счёта. Последний представляет собой некий вариант электронного кошелька для расчётов на бирже. Условия его оформления зависят от внутренних нормативных документов каждой брокерской компании.

Для получения прибыли важно обратиться к услугам надёжного и компетентного партнёра. При выборе брокера следует уделить внимание следующим критериям:

- торговый оборот брокерской фирмы;

- позиция брокера в рейтингах, составленных авторитетными агентствами;

- размер взимаемой комиссии;

- способы пополнения счёта (важно оценить, насколько они будут удобными в использовании для инвестора);

- минимальный стартовый капитал;

- порядок оформления договора на оказание услуг (важно, чтобы данная процедура проводилась просто и быстро);

- возможность получения аналитических отчётов от специалистов компании;

- варианты взаимодействия (территориальная доступность офисов, наличие удалённых каналов связи).

Также следует ознакомиться с отзывами действующих клиентов и узнать, предоставляется ли получателю услуги доступ к личному кабинету и к удалённым сервисам проведения сделок на бирже. Некоторые брокерские компании проводят бесплатные обучающие курсы для своих клиентов, которые впервые имеют дело с фондовым рынком. Предоставление такой возможности также будет говорить в пользу данной организации.

После того, как клиент определился с выбором посредника, он должен понять, какой тип брокерского счёта (обычный или индивидуальный инвестиционный) он желает открыть и какой тарифный план его устроит. Тариф следует подбирать в зависимости от того, как часто инвестор планирует проводить сделки на фондовой бирже.

Если клиент предпочитает пассивную стратегию (совершение операций не чаще 1-2 раз в месяц), то ему следует обратить внимание на размер комиссии депозитария. Она взимается ежемесячно, поэтому важно, чтобы предполагаемый доход был выше данной суммы. Если же инвестор хочет активно участвовать в торгах на бирже, то для него определяющее значение имеет размер комиссии за одну операцию.

Оформить брокерский счёт можно как при личном визите в офис брокерской компании, так и дистанционно. Пошаговая инструкция открытия счёта в онлайн-режиме включает следующие этапы:

- Необходимо зайти на официальный сайт посредника и выбрать соответствующую опцию.

- Далее потребуется указать тип счёта и тариф.

- Заполнить поля предложенной онлайн-анкеты (ФИО, пол, дата рождения, номер телефона, адрес электронной почты, паспортные данные, ИНН).

- Ответить на вопросы об образовании и наличии опыта работы с фондовыми инвестиционными инструментами.

- Прикрепить сканированные копии или чёткие фотографии паспорта (первую и вторую страницы, разворот с регистрацией и последние 2 страницы с данными предыдущих паспортов). Эти сведения нужны для регистрации счёта на бирже.

- Ознакомиться с электронным договором и подтвердить своё согласие с его условиями при помощи одноразового пароля из СМС.

Заявка будет обработана в течение 30 минут. После этого клиент сможет увидеть счёт в личном кабинете и пополнить его любым доступным способом.

Если у пользователя нет под рукой необходимых документов, то можно авторизоваться на сайте брокера через портал Госуслуг. Все необходимые сведения автоматически отобразятся в системе.

ИИС и налоговые льготы

Независимо от способа получения дохода по акциям, инвестор должен будет уплатить налог с прибыли. Размер налогового взыскания зависит от статуса вкладчика и рассчитывается следующим образом:

- с прибыли, полученной нерезидентом, удерживается 15% НДФЛ;

- резиденты (лица, проживающие на территории Российской Федерации более 183 дней) оплачивают 13% НДФЛ.

Как правило, частному инвестору не требуется собственноручно оплачивать налоги. Эту функцию берут на себя налоговые агенты. Если владелец акций получает доход в виде дивидендов, то в роли такого агента выступает регистратор или депозитарий.

Налог на прибыль, полученную от продажи акций, удерживает управляющая или брокерская компания. Если же при покупке фондового инструмента инвестор действовал от своего имени, то обязанность по уплате налогов возлагается на него.

Однако в случае приобретения акций посредством индивидуального инвестиционного счёта (ИИС) вкладчик имеет право на получение налоговых льгот. ИИС по функционалу похож на обычный брокерский счёт, но помимо особого налогового режима он имеет ограничения по количеству (один счёт на одного инвестора) и максимальной сумме (не более 1 000 000 рублей).

В зависимости от категории ИИС налоговые льготы бывают двух видов:

- Владелец ИИС, действующего в рамках налогового режима типа «А», может каждый год претендовать на получение вычета в размере 13% от размещённой суммы. Однако при закрытии счёта всё равно будет удержан налог на прибыль. Максимальный лимит выплаты составляет 52 000 рублей ежегодно. Размер вычета зависит от того, какая сумма налога на доходы физических лиц была удержана с зарплаты владельца ИИС в отчётном периоде.

- При открытии ИИС с налоговой льготой типа «Б» с полученной прибыли не будет удерживаться НДФЛ. Для оформления этого вычета потребуется в налоговой взять справку, удостоверяющую данное право вкладчика, и передать её своему агенту во время закрытия счёта.

Чтобы получить указанные привилегии, инвестиционный счёт должен действовать не менее 3 лет. Если закрыть ИИС досрочно, то все льготы будут аннулированы. При открытии счёта вкладчик самостоятельно выбирает предпочтительный для него тип налогового вычета. Инвестор не может в одно и тоже время получить обе льготы.

На покупке акций - топ основных этапов

Многие считают: чтобы начать зарабатывать на акциях и ценных бумагах, необходимо вложить несколько миллионов рублей. Однако специалисты рекомендуют начинать инвестирование с нескольких тысяч.

Даже при небольших первоначальных денежных вложениях удастся разобраться в основах трейдинга, его законах и правилах. Только после этого следует переходить к более крупным инвестициям.

Чтобы разобраться в заработке на акциях было проще, стоит воспользоваться представленной ниже инструкцией.

Постановка целей

Сложно добиться успеха при вложении в акции без постановки конкретных целей. Специалисты уверены: не стоит инвестировать деньги, если не сформированы задачи этого процесса. Если нарушать это правило, высок↑ риск быстрого слива депозита. Как результат, возможно полное разочарование в трейдинге.

На первом занятии по трейдингу зачастую новичкам задают вопрос: куда вы будете тратить получаемые деньги. Ответ во многом определяет процесс дальнейшего инвестирования. Важно чётко определить, каковы жизненные приоритеты обучающегося, какой размер прибыли ему требуется для достижения поставленных задач, на что инвестор готов пойти для их достижения.

Какой бы конкретной ни была цель, в её основе лежит мечта. Последнюю можно охарактеризовать как образ идеального будущего. Именно мечта отражает, чем именно хочет заниматься инвестор, с кем общаться, где жить при условии отсутствия финансовых ограничений. Успешное инвестирование помогает сделать мечты реальностью в ближайшем будущем.

Но следует иметь в виду: от простых мечтаний нет никакого толка. В первую очередь мечты важно трансформировать в чётко поставленные цели. После этого необходимо выбрать инструменты, которые помогут их достигнуть. Ещё Авраам Линкольн утверждал, что грамотная постановка цели представляет собой половину успеха.

Любой успешный инвестор определяет для себя финансовую супер цель, которая ставится на несколько лет вперёд. После этого он ежедневно прилагает определённые усилия для её приближения.

Можно выделить целый ряд преимуществ, которые получает инвестор, имеющий грамотно поставленную цель:

- рост↑ уровня продуктивности;

- наличие мощной мотивации;

- возможность контролировать ситуацию;

- уверенность в собственных силах;

- удовлетворение от любой работы, которая хотя бы немного приближает к достижению цели.

Однако следует понимать: добиться успеха можно только в том случае, если поставленная цель будет принадлежать именно инвестору, а не его близким. Также нет смысла в целях, которые навязаны трейдеру стереотипами и обществом.

Выбор брокера

Действующее законодательство запрещает физическим лицам приобретать ценные бумаги на бирже напрямую. Именно поэтому огромное значение имеет выбор брокера. Большинство профессиональных инвесторов зарабатывают на инвестициях в акции через эту брокерскую компанию.

Брокером называют финансовую компанию, которая является посредником между биржей и участниками торговли – трейдерами. Он должен иметь лицензию, которая разрешает осуществлять такую деятельность на финансовом рынке. Кроме того, брокеру необходимо программное обеспечение, а также иной функционал для осуществления деятельности на бирже.

Именно посредством взаимодействия с посредником трейдеры осуществляют сделки с акциями, вводят свой капитал на биржу, выводят полученный доход.

Важно! Проверить, имеется ли у брокера лицензия, несложно. Для этого достаточно воспользоваться официальным сайтом Центрального банка России.

Выбирая брокера, важно учитывать целый ряд параметров:

- срок работы компании на финансовом рынке;

- размер комиссии за внесение средств на счёт и их снятие;

- размер минимального депозита;

- отзывы опытных трейдеров;

- объём торгов через брокера;

- количество активных трейдеров, являющихся его клиентами;

- возможность использовать для совершения сделок программы QUIK.

Многим покажется, что оценить названные параметры сложно. Однако это достаточно легко сделать, если воспользоваться информацией, представленной на сайте Московской биржи. Здесь есть рейтинг самых крупных брокеров по количеству активных клиентов, а также по объёму торгов. Кроме того, есть смысл оценить рейтинг компаний в соответствии с отзывами клиентов.

Следует понимать: отношения брокеров с клиентами являются полностью официальными. Эти участники рынка заключают между собой специальный договор. Сделать это можно как удалённо через интернет, так и в офисе компании.

Специалисты предупреждают: прежде чем поставить подпись на договоре, необходимо полностью прочитать его. Если какие-то пункты непонятны либо вызывают сомнения, следует попросить консультанта разъяснить их.

Современный трейдинг отличается тем, что он полностью осуществляется через интернет. Это является достаточно комфортным, безопасным и быстрым. Посредник открывает своим клиентам индивидуальные счета в собственной системе, предоставляет программное обеспечение.

При этом основными задачами брокера являются следующие:

- регистрация трейдеров на бирже;

- предоставление сведений о ходе торговли;

- ведение учёта денежных средств и ценных бумаг клиента;

- исполнение поручений клиентов относительно сделок с ценными бумагами;

- осуществление расчётов, то есть перевод денежных средств в акции и наоборот;

- формирование отчётов о проведении финансовых операций;

- оформление справок по налогам и совершаемым сделкам.

Каждый брокер для открытия счетов клиентов использует собственную систему учёта. Важно понимать: брокер является финансовой организацией, которая осуществляет коммерческую деятельность. За посреднические услуги на бирже такая компания получает комиссию.

На рынке существует вероятность того, что брокерская компания обанкротится. При этом денежные средства клиентов, размещённые в такой организации, страхованию не подлежат. Однако если по каким-либо причинам трейдера перестанет удовлетворять посредник, он имеет право в любое время поменять его на другого.

Открытие демо-счёта

Специалисты не рекомендуют сразу начинать торговлю акциями на реальные деньги. Без определённого опыта сделки на бирже являются слишком рискованными. Сначала следует потренироваться, используя демо-счёт.

Сразу после открытия демонстрационного депозита трейдер получает доступ к тем же функциям, которые доступны при работе с реальными счетами. Единственное отличие – торговля осуществляется с использованием виртуальных денег.

Следующая задача – выбрать интересующие вас акции и купить их. Став собственником ценных бумаг, необходимо следить за их курсом. Когда стоимость вырастет, можно продать акции и зафиксировать прибыль.

Со временем будет получен достаточный опыт совершения сделок, и можно будет начать трейдинг реальными денежными средствами. При этом следует понимать: торговля на реальном и демо-счетах похожа только в техническом плане. Принимая решение приобретать акции на реальные деньги, следует быть гораздо более аккуратным. Придётся тщательно обдумывать торговую стратегию.

С торговыми стратегиями Форекс вы также можете ознакомиться в одной из наших публикаций.

Инвестиции для начинающих

Перед тем как купить акции, нужно понимать, зачем вы это делаете. Понятно, что ваша цель, заработать, но сколько и за какое время? И что вы будете делать с деньгами? Наверное, вы подумаете «почему это важно знать перед тем, как купить акции»? Дело в том, что вы можете купить акции компании Coca-Cola и получать 10-15% ежегодного дохода или же купить акции биотехнологической компании по разработке фармако- и косметических изделий и заработать более 1000% за год. Многие считают, что инвестиции в акции Microsoft или Google надежны, но эти компании уже стоят миллиарды долларов, что же им нужно сделать, чтобы подорожать в 2 раза?

А вот похоронному бюро, компании по утилизации отходов, небольшой кондитерской… достаточно лишь увеличить рынок сбыта для десятикратного роста.

Начнём с очевидного – дивиденды. Это способ, конечно не основной – дивидендная доходность не очень высока, но, как пример: стоимость одной акции компании Procter & Gamble Co – 66,20 долларов, а дивидендная доходность + 3,17%, т.е. 2,1 доллара. Следовательно, купив на 1000 долларов 15 акций, можно получить свои 31,5 доллар. Если акции выросли за год на 20%, то плюс 3,17% будет отличным бонусом, тем более эти деньги вы можете реинвестировать и в следующем году получить еще больше прибыли в денежном выражении. Используя такой вид заработка, можно иметь стабильный доход, который с каждым годом будет увеличиваться.

Где купить, кому продать?

Все операции с ценными бумагами регулируются законодательно. Специальные структуры ведут учёт и контролируют все сделки. Основные участники купли – продажи:

- биржа – полностью организовывает торги;

- брокер – предоставляет возможность частным лицам участвовать в торгах;

- депозитарий – контролирует учёт прав собственности на ценные бумаги.

Чтобы начать куплю – продажу, достаточно выбрать толкового брокера, открыть счёт, внести начальный капитал на счёт и дать распоряжение брокеру на покупку акций (по телефону или самостоятельно по интернету).

Не так страшен брокер, как его рисуют

Как инвестировать в акции

Многие из нас с предубеждением относятся к такой профессии, как брокер. Некоторые не склонны им доверять, а некоторые вообще боятся как огня, мотивируя это тем, что он оставит их «без последних штанов». Но так ли это на самом деле? Давайте разберёмся.

Работа брокера схожа с работой риелтора по продаже квартир. Представьте себе, что человек, заточенный на процент от купленной вами квартиры, будет специально показывать вам варианты ненадлежащего качества, заранее понимая, что вы от них откажетесь. Логично? Конечно, нет. Вот так и брокер. Ему выгодно, чтобы вы зарабатывали.

Хороший брокер, как и хороший парикмахер, стоит дороже, зато и результат у него выше. Собираясь на важное мероприятие, вы ведь не рискнёте подстричься у студента – парикмахера, вот так и тут.

Тем более, что сегодня брокер – это целая команда финансовых аналитиков, работающая, как сложный механизм швейцарских часов – точно и безошибочно.

Что лучше купить Когда лучше купить

Чтобы правильно оценить привлекательность акций, необходимо освоить два вида анализа: фундаментальный и технический анализ. Простыми словами:

- фундаментальный – оценка предприятия по её финансовым показателям;

- технический – оценка динамики котировок ценных бумаг.

Если совсем просто, фундаментальный анализ отвечает нам на вопрос «что лучше купить», а технический – «когда лучше купить».

Теперь краткий ликбез. Наиболее ликвидные акции – это « голубые фишки ». Акции таких компаний надёжны, бизнес стоек к перипетиям рынка. Такие акции принадлежат гигантам. Менее ликвидны, но не менее перспективны ценные бумаги «второго и третьего» эшелонов. Тут компании поменьше, но иногда могут дать фору, ведь чтобы Google вырасти в 2 раза, потребуется свернуть горы, а сети розничных магазинов – всего лишь открыть еще несколько маркетов. Поэтому лучше иметь и те и другие.

Важно помнить и об управлении рисками – это когда все яйца не кладут в одну корзину. Т.е. средства распределяем по разным «корзинам». Не нужно вкладывать все деньги в акции одной компании, лучше иметь в портфеле 10 разных компаний, чем одну или две.

Зависимость от частоты торговли

Каждый трейдер торгует по разному, использую различные временные графики, в зависимости от своих возможностей, предпочтений и просто наличия свободного времени. Долгосрочные инвесторы опираются в своей торговле на месячные или недельные, среднесрочные — анализируют дневные или 4-х часовые графики, третьи торгую по часовикам, самые отчаянные на 15-ти или даже на минутных графиках. И как всегда среди них есть те, кто зарабатывает и те, кто постоянно проигрывает. Но доля прибыльных и убыточных игроков на разных таймфреймах меняется и причем очень даже значительно. Это официальная статистика, не зависящая от страны, торгового капитала и времени. На протяжении последних 2-х десятилетий имеются конкретные данные. Они могут меняться от года в год, но весьма незначительно, в пределах 1-3%.

Таблица — статистика успешности торговли от выбранного таймфрейма

| вид анализируемого графика | доля успешных трейдеров, % | доля убыточных трейдеров,% |

| 1 минута | 5 | 95 |

| 5 минут | 15 | 85 |

| 15 минут | 35 | 65 |

| 1 час | 55 | 45 |

| 4 часа | 60 | 40 |

| 1 день | 75 | 25 |

| 1 неделя | 90 | 10 |

Получается, что у тех инвесторов, которые в своей торговле опираются на длительные временные интервалы, вероятность получения прибыли почти в 5-20 раз больше, чем у краткосрочных игроков. Объяснение этому довольно простое. На маленьких промежутках в котировках много рыночного шума, который практически не поддается логическому объяснению и на его анализе практически невозможно сделать предположение о направлении дальнейшего движения цены.

Крупный инвестор решил закрыть позицию и сбросил в продажу крупный пакет акций, цены сразу пойдут вниз, вне зависимости от направления глобально тренда. Большая инвестиционная компания производит распределение активов в своем портфеле, что-то продает, что-то докупает — это все сразу будет влиять на котировки.

На более старших графиках (дневных, недельных) уже можно с большей долей вероятности сделать правильный анализ насчет роста или падения цен в будущем.

Вот такое небольшое изменение в поведении торговли значительно повысить ваши шансы на получение прибыли на фондовом рынке.

Возможные риски

Приобретение фондовых инвестиционных инструментов сопровождается высокими рисками, так как в отличие от банковского вклада, владельцам акций никто не может гарантировать получение дохода и возврат средств. Это объясняется следующими причинами:

- Компания может стать банкротом (кредитный риск). В таком случае ценные бумаги уже будет невозможно продать, а инвестор вернёт вложенные средства только в порядке очерёдности, который установлен законом.

- Всегда существует вероятность того, что акции той или иной компании упадут в цене. Стоимость ценных бумаг напрямую зависит от соотношения спроса и предложения, поэтому данный вид риска называется рыночным. Например, если акционерное общество попадает в неблагоприятную ситуацию, инвесторы начинают массово продавать акции, вследствие чего их цена резко снижается.

- Вкладчик может столкнуться с трудностями продажи акций (риск ликвидности). Например, если инвестор приобрёл ценные бумаги малоизвестной компании, то ему в лучшем случае придётся продавать их по сниженной стоимости.

Таким образом, держатель акций рискует не только потерять прибыль, но и лишиться всех вложенных средств. Если же вкладчик планирует получить доход за счёт дивидендов, то существует риск того, что компания понесёт убытки. В таком случае выплаты акционерам не полагаются.

Полезные советы от экспертов

Ниже представлены развёрнутые и обоснованные рекомендации профессиональных трейдеров:

- В качестве объекта инвестирования следует выбирать не одну, а несколько компаний, работающих в разных отраслях. Таким образом, если одна из организаций будет признана банкротом или станет убыточной, вкладчик сможет компенсировать потери за счёт других инвестиций. Выражаясь языком специалистов в области финансов, такая политика называется диверсификацией инвестиционного портфеля.

- Необходимо постоянно отслеживать динамику стоимости приобретённых акций. Также рекомендуется обращать внимание на характер деятельности компаний, чьи ценные бумаги были приобретены. Если организация сталкивается с какими-либо проблемами (отзыв лицензии, судебное разбирательство, забастовки сотрудников), то это может повлечь падение котировок. В таком случае рекомендуется продать её акции в кратчайшие сроки.

- Не стоит вкладывать в акции все накопленные сбережения. Так как данный вид инвестиций всё же считается высокорисковым, рекомендуется часть средств вложить в более надёжные инструменты, пусть даже менее доходные. В частности, специалисты рекомендуют оформить банковский вклад на сумму от 3 до 6 ежемесячных зарплат.

- Соблюдать главное правило инвестирования — чем больше доходность, тем выше риск. Поэтому не следует приобретать акции, которые резко прибавляют в цене. Практика показывает, что стоимость таких ценных бумаг может также стремительно снизиться.

- Если вкладчик не может самостоятельно отслеживать ситуацию на фондовом рынке, то рекомендуется воспользоваться услугами надёжной управляющей компании.

- https://www.finam.ru/education/likbez/kak-zarabotat-dengi-na-akciyax-20190605-13193/

- https://equity.today/kak-zarabotat-na-akciyax.html

- https://BestInvestor.ru/kak-zarabotat-na-akciyax-instrukciya-dlya-novichkov/

- https://papapomog.com/investment-tools/kak-zarabotat-na-akciyah

- https://mnogo-kreditov.ru/vklady-i-investicii/kak-zarabotat-na-akciyah.html

- https://biznesmenam.com/finansi/kak-zarabotat-na-akcijah-sposoby-zarabotka-instrukcija-sovety.html

- https://equity.today/investicii-v-akcii-skolko-mozhno-zarabotat.html

- https://vse-dengy.ru/fondovyiy-ryinok/s-chego-nachat-torgovlyu/skolko-mozhno-zarabotat-na-birzhe.html