Как выбрать налоговый режим на 2021 год: изучаем ограничения и считаем налоговую нагрузку

Системы налогообложения для ИП в 2020 году

Поскольку предприниматели относятся к малому бизнесу, то государство старается снизить налоговую нагрузку таких бизнесменов и упростить учет. Дифференциация налоговых ставок позволяет стимулировать население открывать свое дело именно в важных для общества отраслях. В связи с этим каждая система налогообложения для ИП в 2020 году имеет множество нюансов, о которых мы расскажем ниже.

Виды налогообложения для ИП в 2020 году следующие:

- общая система налогообложения (ОСНО);

- упрощенная система налогообложения (УСН), в рамках которой налог можно считать с доходов или с доходов за вычетом расходов;

- единый налог на вмененный доход (ЕНВД);

- единый сельскохозяйственный налог (ЕСХН);

- патентная система налогообложения (ПСН);

- налог на профессиональный доход (НПД).

ОСНО – это базовый или основной режим налогообложения. Остальные системы налогообложения называются специальными налоговыми режимами, поскольку у каждого из них есть собственная сфера и условия применения, нюансы и региональные особенности. Кроме того, спецрежимы предусматривают освобождение от уплаты ряда налогов, которые платят ИП на ОСНО: НДС, НДФЛ от предпринимательской деятельности, налог на имущество – если оно не входит в кадастровый перечень.

Для удобства мы свели ключевые сведения о налоговых режимах ИП в таблицу:

| Налоговый режим | Кто может применять | Объект налогообложения | Ставка налога | Отчетность |

| ОСНО | Все ИП с любым числом сотрудников и видом деятельности | 1.Доходы физического лица, с возможностью применить налоговый вычет

2.Добавленная стоимость для НДС 3. Среднегодовая стоимость имущества для налога на имущества. |

от 13% до 30%

от 0% до 20% до 2% |

Налоговый учет ведется в КУДиР. Отчетность: 3-НДФЛ по итогам года и ежеквартальная декларация по НДС. |

| УСН в вариантах

а) Доходы б) Доходы минус расходы |

ИП с доходами ниже 150 млн. руб./год и не больше 100 человек наемных работников | а) Доходы

б) Разница между доходами и расходами |

а) 6%, региональные власти имеют право ставку до 1%;

б) от 5% до 15% - на усмотрение региональных властей |

Учет ведется в КУДиР, отчетность – одна годовая декларация. При наличии доходов ИП платит каждый квартал авансы по налогу, по итогам года – окончательный расчет. |

| ЕНВД | ИП в некоторых видах деятельности – сфера услуг и торговля, регионы имеют право расширить сферу применения или же отменить налоговый режим. Число сотрудников – не больше 100. | Вмененный доход, т.е. предполагаемый к получению бизнесменом. | От 7,5% до 15% - на усмотрение региональных властей. | Учет вести не нужно, отчетность ежеквартальная декларация по ЕНВД. ИП платит фиксированную сумму каждый квартал. |

| ЕСХН | Только сельхозпроизводители, не больше 300 сотрудников. | Разница между доходами и расходами

НДС по ставке до 20% (от его уплаты можно получить освобождение) |

6% | Учет ведется в КУДиР, отчетность – одна годовая декларация ЕСХН. ИП платит авансы по налогу, по итогам года – окончательный расчет. Если освобождение от НДС не получено, сдается отчетность по нему. |

| ПСН | ИП с доходами ниже 60 млн. руб./год и численность наемных работников – не больше 15 человек. | Потенциально возможный доход – определяется местным законом. | 6%, в Крыму и Севастополе может быть снижена до 0%. | Учет ведется в книге учета доходов, декларацию сдавать не надо. ИП покупает патент на срок от 1 до 12 месяцев пределах календарного года |

| НПД | ИП без работников с доходами до 2,4 млн рублей в год, которые оказывают услуги, выполняют работы или реализуют товары собственного изготовления. | Выручка от оказания услуг (работ) или реализации товаров. | 4%, если клиентом является физлицо;

6%, если клиентом является организация. |

Отчетности нет, налог уплачивается на основании уведомлений от ИФНС. |

Из таблицы следует ответ на вопрос: чтобы узнать, какая система налогообложения у ИП будет самой выгодной, надо рассмотреть все факторы, влияющие на размер налогового бремени бизнесмена.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Какие налоги платит ИП

На самом деле УСН (налоговая база — доходы) представляется одной из самых простых систем налогообложения. От ИП требуется минимум усилий по ведению учета и расчета налогов.

ИП, выбравший УСН (налоговая база — доходы), уплачивает УСН по ставке 6% (субъект РФ может ее снизить для некоторых видов деятельности). При этом ИП освобождается от уплаты НДФЛ в части доходов от предпринимательской деятельности, НДС и налога на имущество (за исключением объектов недвижимости, которые облагаются налогом на имущество в особом порядке, исходя из их кадастровой стоимости). ИП не ведет бухгалтерский учет.

Для того, чтобы рассчитать облагаемую сумму доходов, ИП обязаны вести учет доходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (ст. 346.24 НК РФ). Форма такой Книги утверждена Приказом Минфина России от 22.10.2012 N 135н. Книга представляет собой реестр документов, на основании которых определяется сумма доходов. Также в книге фиксируется оплата страховых взносов, уменьшающая сумму налога. Основной источник данных для заполнения Книги нашего юного предпринимателя — это выписка по расчетному счету за соответствующий период.

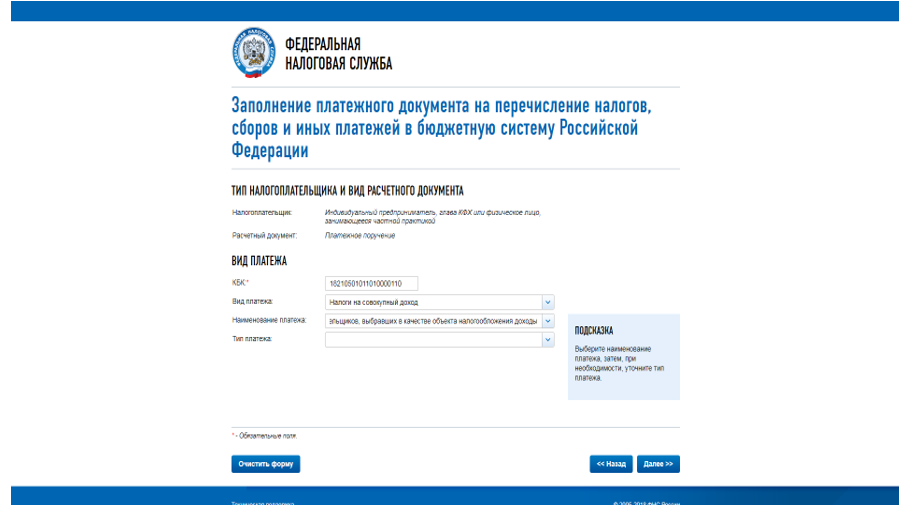

КБК по УСН «доходы» 6% — 18210501011011000110.

Шаблон для заполнения платежного поручения можно сформировать с помощью сервиса на сайте nalog.ru: https://service.nalog.ru/payment/payment.html. Плательщику нужно выбрать вид платежа и сервис предложит КБК.

Кроме того, ИП должен уплачивать за себя суммы страховых взносов в ПФ РФ и ФФОМС РФ:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке:

— в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

— в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, — в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период. При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта (26 545 * 8 = 212 360 руб.);

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.

Фиксированным платежом признается вся сумма: 26 545 + 1% от суммы превышения 300 000 + 5 840.

Суммы страховых взносов за расчетный период уплачиваются ИП не позднее 31 декабря текущего календарного года. Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 рублей за расчетный период, уплачиваются плательщиком не позднее 1 июля года, следующего за истекшим расчетным периодом.

Сумму, которую следует заплатить до конца года, можно уплатить сразу всю или перечислять их частями. Например, раз в квартал в сумме, относящейся к текущему кварталу.

Сумма доходов (для того, чтобы рассчитать величину — 1% от суммы превышения 300 000 руб.) определяется по данным декларации — строка 113 раздела 2.1.1 декларации по УСН (налоговая база — доходы).

Если наш ИП зарегистрировался не с начала года, то ему нужно заплатить страховые взносы в меньшем размере, а именно — пропорционально дням с даты регистрации ИП до конца года.

Например, ИП зарегистрировался 20 февраля. Следовательно, период с даты регистрации до конца года составляет 10 месяцев и 9 дней. Сумма страхового взноса по сроку до 31 декабря составит:

Сумма за 10 месяцев = (26545 5840) *10/12 = 26 987,50 руб.

Сумма за 9 дней февраля = ((26545 5840)/12) * 9/28 = 867,46 руб.

Итого = 27 854,96 руб.

КБК фиксированного взноса на ОПС — 182 102 02140 06 1110 160.

КБК фиксированного взноса на ОМС — 182 102 02103 08 1013 160.

Виды налоговых режимов

В 2020 году ИП может выбрать одну из пяти систем налогообложения:

- ОСНО – общая или традиционная система налогообложения. Данный режим подойдет ИП с большими оборотами: крупным оптовикам, производителям, импортерам товаров в РФ. Также выгодна общая система будет тем ИП, чьи контрагенты находятся на ОСНО. Это позволит им возмещать из бюджета НДС, уплаченный по выставленным счет-фактурам. Налогов на ОСНО три: НДФЛ (13%), НДС (от 0 до 20%), налог на имущество (от 0,1 до 2%).

- УСН – упрощенная система налогообложения или сокращенно упрощенка. Самый популярный режим среди ИП. Наиболее выгоден будет предпринимателям, оказывающим услуги, торгующим в Интернете и ведущим розничную торговлю. Налог на УСН один – единый. Ставка по нему зависит от выбранного объекта и составляет 6% на объекте «Доходы» и 15% на объекте «Доходы минус расходы».

- ЕНВД – единый налог на вмененный доход или вмененка. Действует не во всех регионах и может быть очень выгодным для отдельных видов деятельности. Наиболее оптимальным будет применение ЕНВД для общепита, небольшого магазина, сферы услуг. Особенность режима в том, что налог на нем рассчитывается, исходя из установленного государством дохода. То есть реально полученный доход значения не имеет. Налог, как и на всех спецрежимах, уплачивается только один.

- ПСН – патентная система налогообложения или патент. Единственный из всех режимов, доступный только для ИП. На ПСН предприниматель оплачивает стоимость патента и больше никаких налогов не платит. Сумма патента рассчитывается, исходя из потенциально возможного годового дохода для выбранного вида деятельности. Наиболее выгодна ПСН будет для сезонной деятельности и сферы услуг.

- ЕСХН – единый сельскохозяйственный налог или сельхозналог. Данная система налогообложения доступна только для с/х производителей и тех, кто оказывает им услуги. Налог платится один — по ставке 6% с разницы между доходами и расходами. Режим выгодный, но доступный, увы, только ограниченному кругу ИП.

Вкратце описав основные виды налогообложения для ИП, рассмотрим какие еще платежи, помимо налогов, должны уплачивать предприниматели

Обязательные платежи

Все ИП, независимо от того, какой режим налогообложения они применяют, обязаны перечислять в бюджет страховые взносы. Если предприниматель не имеет сотрудников, взносы он перечисляет только за себя, если работники есть, то еще и за них.

Взносы, которые ИП перечисляют за собственное страхование, называются фиксированными и состоят из платежей на:

-

- Обязательное пенсионное страхование, размер взноса на ОПС в 2019 году составляет 29 354 рублей.

- Обязательное медицинское страхование, размер взноса на ОМС в 2019 году равен 6 884 рублей.

Всего в 2019 году ИП должен заплатить на собственное страхование 36 238 рублей.

Помимо фиксированных взносов, существует также платеж с превышения дохода свыше 300 тыс. рублей – 1%. Например, доход ИП на УСН в 2019 году составил 1 450 000 рублей. Помимо фиксированных взносов (36 238 руб.) он должен будет уплатить платеж с превышения (1 450 000 – 300 000) х 1% = 11 500 рублей.

Разобравшись с обязательными платежами, перейдем непосредственно к самому важному вопросу: «Какая система налогообложения лучше для ИП?»

Рассчитываем налоговую нагрузку

Возьмите параметры бизнеса и рассчитайте совокупную налоговую нагрузку — сумму налогов и иных обязательных платежей (далее будем говорить просто «налоги»), подлежащих уплате.

Учитывайте не только суммы налогов по отдельности, но и их влияние друг на друга. Например, при УСН «доходы» на сумму страховых взносов за работников можно уменьшить налог или авансовый платёж, но не более чем на 50 %. При объекте «доходы минус расходы» взносы входят в состав расходов, причём без ограничения их суммы. А патент вообще не позволяет учесть страховые взносы.

Вот как считать совокупную налоговую нагрузку:

- Определите, какие налоги вы должны платить. Например, при ОСНО добавляется НДС, при наличии наёмных работников — страховые взносы с их зарплаты, если есть транспорт или недвижимость — транспортный налог, налог на имущество и (или) земельный налог.

- Соберите данные для расчёта каждого из налогов. Запланируйте суммы выручки, расходов, зарплаты и пр. Если есть фактические данные, возьмите их.

- Узнайте ставки по налогам. Какие-то ставки определены федеральным законодательством, какие-то региональными или даже местными нормативными актами. Узнать актуальные ставки для вашего региона поможет официальный сайт ФНС.

- Посмотрите, на какие льготы можете рассчитывать, какие условия для них установлены. Например, субъекты МСП с апреля 2020 года платят взносы по ставке 15 % с части зарплаты, превышающей МРОТ.

- Учтите, что в будущем условия бизнеса могут измениться. Например, если ООО планирует расширяться и более 25 % в его уставном капитале может получить другая организация, то продумайте план действий при утрате права на УСН.

Воспользуйтесь калькулятором от Экстерна, чтобы выбрать самый выгодный налоговый режим для ИП и ООО по своим параметрам

По итогам расчёта можно выбрать систему налогообложения, которая наиболее выгодна с финансовой точки зрения.

Нюансы расчета и признания «вычетов» в виде страховых взносов, уплаченных за себя

1) Индивидуальные предприниматели, не производящие выплаты физическим лицам, уплатившие страховые взносы, исчисленные как 1 % от суммы дохода, превысившего по итогам расчетного периода (календарного года) 300 тыс. рублей, вправе учесть указанные суммы уплаченных страховых взносов при исчислении налога в том налоговом периоде (квартале), в котором произведена их уплата. Письмо ФНС России от 31.10.2014 N ГД-4-3/22601@.

В случае если сумма страховых взносов больше, чем сумма налога (авансовых платежей по налогу), уплачиваемого в связи с применением УСН, то налог (авансовый платеж по налогу) в данном случае не уплачивается. Перенос на следующий налоговый период части суммы фиксированного платежа, не учтенной при расчете (уменьшении) суммы налога, уплачиваемого в связи с применением УСН, из-за недостаточности суммы исчисленного налога не предусмотрен. Это означает, что если, например, платеж по УСН составил 10 000 руб., а уплачено страховых взносов на 13 000 руб., то УСН платить не нужно, но разница в 3 000 руб. никак не компенсируется.

2) Согласно пп. 1 п. 3.1 ст. 346.21 НК РФ сумма налога (авансового платежа) при УСН за налоговый (отчетный) период может быть уменьшена на сумму страховых взносов, которые уплачены в пределах исчисленных сумм. Но речь идет не об исчислении в данном периоде. Т.е. взносы могут быть исчислены и за прошлые периоды, но уплаченны в текущем. Исходя из этого на суммы уплаченных в налоговом (отчетном) периоде страховых взносов, превышающие исчисленные, «упрощенец» с объектом «доходы» не вправе уменьшить сумму налога (авансового платежа) за соответствующий период.

Излишне уплаченную сумму страховых взносов можно учесть в уменьшение налога в том налоговом (отчетном) периоде, в котором налоговым органом было принято решение о зачете переплаты по страховым взносам в счет предстоящих платежей (Письмо Минфина РФ от 20.02.2015 N 03-11-11/8413).

Какую отчетность должен сдавать ИП и куда

1) ИП сдает в срок до 30 апреля года, следующего за налоговым периодом, декларацию в налоговый орган по месту своей регистрации. Форма декларации утверждена Приказом ФНС России от 26.02.2016 N ММВ-7-3/99@.

За несдачу вовремя декларации налоговый орган вправе:

— наложить штраф в размере 5 % не уплаченной в установленный законодательством о налогах и сборах срок суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей;

— приостановить операции по счету налогоплательщика.

В целях подтверждения сумм, указываемых в декларациях, ИП ведет учет доходов в книге учета доходов и расходов. Данную книгу налоговый орган может запросить по требованию в ходе камеральной и налоговой проверки.

2) Плательщики, не производящие выплат физическим лицам, освобождены от обязанности представлять расчет по страховым взносам.

3) ИП обязаны представлять статистическую отчетность в органы статистики. Все формы статотчетности можно найти на официальном сайте Росстата www.gks.ru в разделе «Формы федерального статистического наблюдения»; там размещен в том числе «Альбом форм федерального статистического наблюдения, сбор и обработка данных по которым осуществляются в системе Федеральной службы государственной статистики, на 2017 год». В том же разделе опубликован Перечень форм федерального статистического наблюдения на 2017 год.

Кроме того, в целях оперативного информирования хозяйствующих субъектов о представлении ими форм статистической отчетности на интернет-портале Росстата по адресу statreg.gks.ru размещена информационно-поисковая система. Попасть в нее можно с главной страницы сайта через раздел "Информация для респондентов"/"Перечень респондентов, в отношении которых проводятся федеральные статистические наблюдения". После указания кода по ОКПО, или ИНН, или ОГРН и ввода защитного кода будет составлен перечень форм, подлежащих представлению организацией.

При отсутствии организации в перечне, опубликованном на statreg.gks.ru, штрафные санкции по ст. 13.19 КоАП РФ не применяются, за исключением случаев, когда респондент был проинформирован (в том числе в письменной форме) о проведении в отношении его федерального статистического наблюдения по конкретным формам федерального статистического наблюдения, обязательным для представления.

Подтверждением отсутствия респондента в перечне могут быть скриншоты при условии, что они содержат определенные данные: дату и время получения информации с сайта в Интернете, данные о лице, которое произвело его выведение на экран и дальнейшую распечатку, данные о программном обеспечении и использованной компьютерной технике, наименование сайта, принадлежность заявителю. В этой ситуации скриншоты могут служить оправдательным документом.

4) Согласно п. 3 ст. 80 НК РФ сведения о среднесписочной численности работников за предшествующий календарный год организации (индивидуальные предприниматели, привлекавшие в указанный период наемных работников) представляют не позднее 20 января текущего года. Таким образом, до тех пор, пока ИП не привлек к работе наемных работников, отчет о среднесписочной численности сдавать не нужно.

Когда следует уплачивать налог

Налог по итогам года подлежит уплате предпринимателем в бюджет — не позднее 30 апреля следующего года (для организаций установлен иной срок).

В течение года ИП должен платить авансовые платежи — не позднее 25-го числа месяца, следующего за отчетным периодом.

|

Период |

Срок |

| 1 квартал | 25 апреля |

| полугодие | 25 июля |

| 9 месяцев | 25 октября |

| год | 30 апреля следующего года |

Если последний день срока уплаты налога (авансового платежа) приходится на выходной и (или) нерабочий праздничный день, перечислить налог (авансовый платеж) нужно не позднее чем в ближайший следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ).

Как правильно выбрать режим налогообложения

При выборе оптимальной системы налогообложения необходимо учесть следующие условия:

- Примерный размер доходов и расходов.

- Возможность документального подтверждения затрат.

- Регион или муниципальное образование, в котором будет вестись деятельность.

- Количество сотрудников, транспортных средств, площадь торгового зала и др.

- Система налогообложения будущих партнеров.

Все указанные выше условия могут существенно повлиять на выбор системы налогообложения, поэтому к нему необходимо подойти ответственно.

Рассмотрим, какие виды налогообложения для ИП будут выгодны в 2019 году на конкретных примерах.

Какую систему налогообложения выбрать

ИП также, как и юридические лица, могут работать на разных режимах. Какой режим подойдет конкретному предпринимателю, зависит от оборотов, численности, вида деятельности.

У ИП по сравнению с ООО выбор режимов шире. ИП могут работать на патенте (ПСН). Этот вариант подойдет для сезонной или временной работы. Правда, патент не дадут, если численность наемных работников свыше 15 человек. Чтобы не потерять право на применение ПСН, годовой доход не должен быть выше 60 млн рублей.

Для применения УСН и ЕНВД предприниматель может принять на работу до 100 человек. Для упрощенной системы есть ограничение по уровню дохода — не более 150 млн рублей в год.

Выбрав УСН, придется определить вариант учета. Можно платить налог с доходов, а можно с дохода, уменьшенного на расход.

Если ИП планирует работать с крупными покупателями на общей системе, стоит подумать о выборе ОСНО.

Пример сравнения налоговой нагрузки на разных режимах для ИП

Индивидуальный предприниматель Васильков Петр Олегович в Екатеринбурге планирует открыть парикмахерскую. Ожидаемый годовой доход 1 500 000 рублей (без НДС); количество наемных работников — 4 человека; предполагаемые расходы составят 790 000 рублей (без НДС), в том числе зарплата работников 510 000 рублей (до вычета НДФЛ). Страховые взносы за работников — 154 020 рублей (510 000 х 30,2 %).

Кроме того, ИП платят фиксированные взносы за себя независимо от режима и полученного дохода. В 2020 году сумма фиксированных взносов — 40 874 рубля.

Расчет налоговой нагрузки ИП при ОСНО

ИП на ОСНО вместо налога на прибыль платят НДФЛ с дохода.

Если годовой доход за вычетом расходов превысит 300 000 рублей, ИП заплатит 1 % в ПФР с суммы превышения. В данном примере есть превышение. Васильков П.О. должен заплатить 1 % — 2 151 рубль (1 500 000 — 790 000 — 154 020 — 40 874 — 300 000) х 1 %.

НДФЛ: (1 500 000 — 790 000 — 154 020 — 40 874 — 2 151) х 13 % = 66 684 рубля.

Предположим, что в примере все расходы (кроме зарплаты) облагаются НДС. Тогда сумма НДС к вычету составит: (790 000 — 510 000) х 20 % = 56 000 рублей.

НДС с дохода составит: 1 500 000 х 20 % = 300 000 рублей.

НДС к уплате в бюджет = 300 000 — 56 000 = 244 000 рублей.

Итого обязательных платежей в бюджет: 66 684 + 244 000 + 154 020 + 40 874 + 2 151 = 507 729 рублей.

Расчет налоговой нагрузки ИП при ЕНВД

Налог на вмененный доход рассчитывается путем умножения базовой доходности (7 500 рублей при оказании бытовых услуг, ст. 346.29 НК РФ) на физический показатель (количество работников вместе с ИП), на коэффициенты-дефляторы и на ставку налога.

К1 в 2020 году = 2,005, К2 = 1,0

Вмененный доход = 7 500 х 5 х 2,005 х 1 = 75 188 рублей.

Налог на вмененный доход = 75 188 х 15 % = 11 278 рублей.

ИП Васильков вправе сэкономить на налоге, уменьшив его на страховые взносы. При этом налог не должен уменьшиться более чем в два раза. Так как взносы у Василькова больше суммы налога, то налог можно уменьшить ровно в два раза.

Итого налог к уплате: 11 278: 2 = 5 639 рублей.

Итого обязательных платежей в бюджет: 5 639 + 154 020 + 40 874 = 200 533 рубля.

Расчет налоговой нагрузки ИП на УСН (Доходы)

При выборе такой системы расходы не учитываются при исчислении налога.

Если годовой доход превысит 300 000 рублей, ИП заплатит 1 % в ПФР с суммы превышения. В данном примере есть превышение. Васильков П.О. должен заплатить 1 % — 12 000 рублей (1 500 000 — 300 000) х 1 %).

Налог на УСН = 1 500 000 х 6 % = 90 000 рублей. В регионах ставка налога может составлять 1-6 процентов.

Васильков вправе сэкономить на налоге, уменьшив его на страховые взносы. При этом налог не должен уменьшиться более чем в два раза. Так как взносы у Василькова больше суммы налога, то налог можно уменьшить ровно в два раза.

Налог к уплате = 90 000: 2 = 45 000 рублей.

Итого обязательных платежей в бюджет: 45 000 + 154 020 + 40 874 + 12 000 = 251 894 рубля.

Расчет налоговой нагрузки на УСН (Доходы минус Расходы)

Общая ставка налога равна 15 %, но она меняется в зависимости от региона. В нашем примере ставка в регионе равна 7 %.

Если годовой доход превысит 300 000 рублей, ИП заплатит 1 % в ПФР с суммы превышения. В данном примере есть превышение. Васильков П.О. должен заплатить 1 % — 12 000 рублей (1 500 000 — 300 000) х 1 %).

Налог на УСН = 1 500 000 – (790 000 + 154 020 + 40 874 + 12 000) х 7 % = 35 217 рублей.

Итого обязательных платежей в бюджет: 35 217 + 154 020 + 40 874 + 12 000 = 242 111 рублей.

Расчет налоговой нагрузки ИП на ПСН

Налог на ПСН не уменьшается на сумму взносов.

Налог считается от потенциально возможного дохода (ПВД). ПВД устанавливают регионы, он зависит от вида деятельности.

В нашем примере ПВД равен 107 460 рублей. Ставка налога равна 6 %. При оказании бытовых услуг на стоимость патента влияет численность наемных работников.

Налог на ПСН: 107 460 х 5 чел. х 6 % = 32 238 рублей.

ПВД на 5 человек равен 537 300 рублей. Значит, придется заплатить 1 % в ПФР с превышения. (537 300 — 300 000) х 1 % = 2 373 рубля.

Итого обязательных платежей в бюджет: 32 238 + 154 020 + 40 874 + 2 373 = 229 505 рублей.

Выгодной системой для ИП оказалась ЕНВД. Важно понимать, что ЕНВД перестанет действовать с 2021 года.

Сравнение результатов расчета

Рассчитав налоговую нагрузку на каждом режиме налогообложения, для наглядности отразим получившиеся результаты в таблице.

Таблица № 1. Виды налогообложения для ИП, осуществляющего деятельность по благоустройству ландшафта

| Режим налогообложения | Размер налога за квартал (3 месяца), рублей |

| УСН Доходы | 64 940 |

| УСН Доходы минус расходы | 67 461 |

| ПСН | 3 132 |

| ЕНВД |

Как мы видим, самым выгодным режимом налогообложения для ИП из нашего примера будет ЕНВД. Налоговая нагрузка у него будет отсутствовать вовсе, так как налог будет полностью перекрываться страховыми взносами

Налоги и взносы с зарплаты работников

Индивидуальный предприниматель может нанимать работников по трудовым и гражданско-правовым договорам (договор подряда, договор на оказание услуг и другие, для разовой работы или работы, не требующей выполнения внутреннего распорядка).

Важно понимать, что нанимая к себе работника, ИП берет на себя дополнительные расходы и обязанности:

- Исчисляет и удерживает НДФЛ с доходов выплачиваемых своим сотрудникам. Один раз в месяц (на следующий день после выплаты заработной платы) индивидуальный предприниматель обязан перечислять НДФЛ по ставке 13% в пользу налоговой инспекции, выступая в роли налогового агента.

- Платит страховые взносы. Отчисления за работников платятся каждый месяц, исходя из размера тарифов страховых взносов, умноженных на заработные платы сотрудников.

Обратите внимание, с 2017 года все страховые взносы, как фиксированные, так и за работников, уплачиваются по реквизитам ФНС РФ. Связано это с переходом администрирования страховых взносов в введение Федеральной налоговой службы с 2017 года.

Сводный расчёт совокупной налоговой нагрузки

| Показатель | Общая | Общая с освобождением от НДС | УСН «доходы» | УСН «доходы минус расходы» | Патент |

|---|---|---|---|---|---|

| Страховые взносы, всего | 141 472,93 | 144 139,60 | 158 139,60 | 158 139,60 | 158 139,60 |

| в т. ч.: за работника | 95 265,60 | 95 265,60 | 95 265,60 | 95 265,60 | 95 265,60 |

| фиксированные «за себя» | 40 874,00 | 40 874,00 | 40 874,00 | 40 874,00 | 40 874,00 |

| переменная часть «за себя» | 5 333,33 | 8 000,00 | 22 000,00 | 22 000,00 | 22 000,00 |

| НДС | 266 667 | ||||

| База для основного налога | 833 333 | 1 100 000 | 2 500 000 | 1 200 000 | 1 980 000 |

| Ставка основного налога* | 13 % | 13 % | 6 % | 15 % | 6 % |

| Основной налог | 108 333 | 143 000 | 150 000 | 180 000 | 118 800 |

| Основной налог к уплате | 108 333 | 143 000 | 75 000 | 180 000 | 118 800 |

| Совокупная налоговая нагрузка | 516 472,93 | 287 139,60 | 233 139,60 | 338 139,60 | 276 939,60 |

* В примере рассматривается ИП, поэтому основной налог при ОСНО — НДФЛ со ставкой 13 %. Для организации это был бы налог на прибыль со ставкой 20 %.

В примере получилось, что самая выгодная система налогообложения для ИП — это УСН с объектом «доходы». Чуть менее выгодная — ОСНО с применением освобождения от исполнения обязанностей налогоплательщика НДС (по ст. 145 НК РФ). Ещё менее выгодны патент и УСН с объектом «доходы минус расходы». При «классической» ОСНО налоговая нагрузка больше, чем в самом выгодном варианте, более чем в 2 раза.

Дополнительные налоги и платежи

Осуществление некоторых видов деятельности подразумевают уплату дополнительных налогов. К ним относятся:

- Налог за производство и реализацию подакцизных товаров.

- Налог на добычу полезных ископаемых (НДПИ).

- Водный налог за использование водных объектов.

ИП, имеющие специальные разрешения и лицензии, помимо дополнительных налогов должны также осуществлять:

- Регулярные платежи за пользование недрами.

- Сборы за пользование объектами животного мира.

- Сборы за пользование объектами водных биологических ресурсов.

Примечание: дополнительные налоги, платежи и сборы необходимо платить независимо от системы налогообложения, на которой находится индивидуальный предприниматель.

Налоговые льготы для ИП в 2020 году

Для впервые зарегистрировавших и начавших вести деятельность предпринимателей регионами вводятся налоговые каникулы для ИП в 2020 году в соответствии с п. 4 ст. 346.20 и п. 3 ст. 346.50 НК РФ . Они заключаются в установлении нулевой ставки при осуществлении деятельности в следующих сферах:

- производственной;

- социальной;

- научной;

- оказания бытовых услуг населению.

Использовать освобождение от налогов предприниматель может, если субъектом Федерации принят такой региональный закон и он действует по сей день. Если использовались налоговые каникулы в 2017–2018 гг., тогда произошло повышение налогов для такой категории. В некоторых регионах законы об установлении налоговых каникул закончили свое действие с 01.01.2019 (например, в Республике Северная Осетия - Алания, Ставропольском крае и Калининградской области).

Списание долгов

В конце 2017 г. по поручению Президента РФ принят закон № 436-ФЗ, признающий безнадежной к взысканию недоимку по ряду обязательных платежей в бюджет. «Налоговая амнистия» затронула, в том числе, и индивидуальных предпринимателей. Было применено списание долгов по налогам ИП с 2020 в том числе.

Подлежало списанию в 2018 году:

- страховые взносы за периоды до 01.01.2017;

- недоимка по налоговым платежам на имущество, транспорт и землю физических лиц, начисленные до 01.01.2015.

Списание производилось налоговыми органами без участия налогоплательщиков. Заявлять в ФНС не было необходимости. Предпринимателю остается только проверить факт списания. В 2020 году аналогичной акции по списанию долгов по налогам не предусмотрено.

- https://www.regberry.ru/nalogooblozhenie/nalogooblozhenie-dlya-ip-v-2016-godu

- https://www.klerk.ru/boss/articles/472870/

- https://www.malyi-biznes.ru/sistemy/kakuyu-sistemu-nalogooblozheniya-vibrat-dlya-ip/

- https://kontur.ru/articles/5877

- https://www.kontur-extern.ru/info/calculator-sno

- https://www.malyi-biznes.ru/nalogi-ip/

- https://ppt.ru/art/nalogi/ip